Анализ рынка сажи в Азиатско-Тихоокеанском регионе

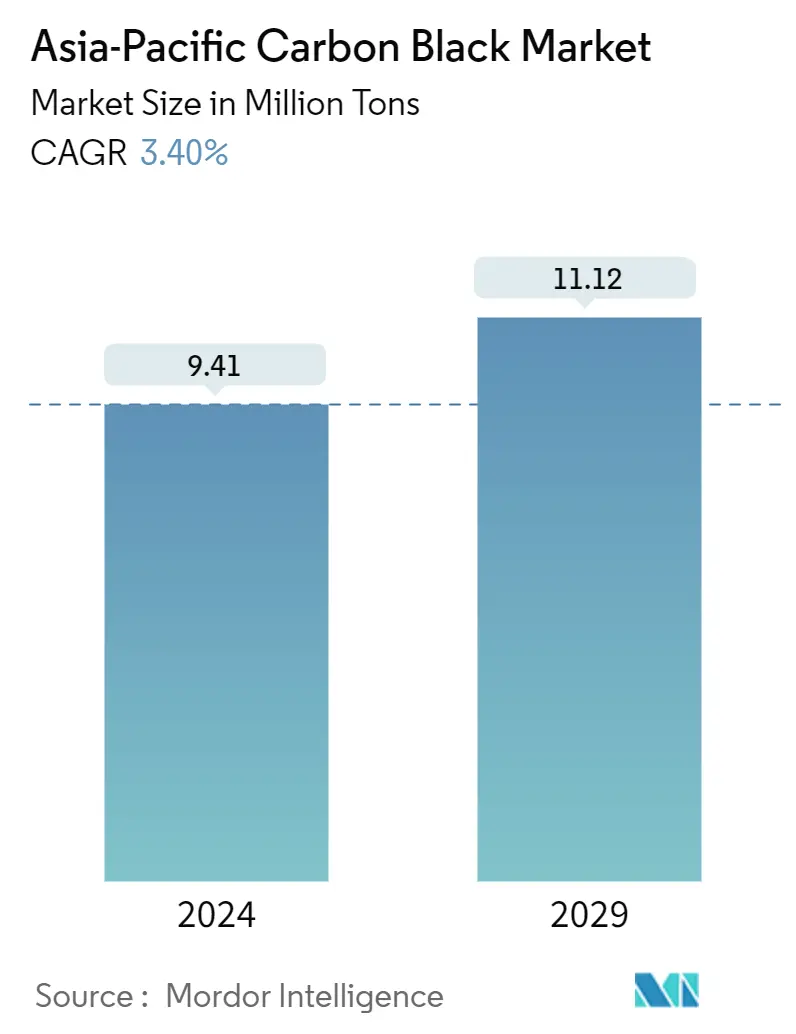

Объем рынка черного углерода в Азиатско-Тихоокеанском регионе оценивается в 9,41 миллиона тонн в 2024 году и, как ожидается, достигнет 11,12 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 3,40% в течение прогнозируемого периода (2024-2029).

Рынок испытал негативное влияние из-за COVID-19. Из-за сценария пандемии несколько стран Азиатско-Тихоокеанского региона ввели карантин, чтобы сдержать распространение вируса. Закрытие многочисленных компаний и заводов нарушило мировые сети поставок и нанесло ущерб производству, графикам поставок и продажам продукции. В настоящее время рынок оправился от пандемии COVID-19 и значительно растет.

- Основными факторами, стимулирующими изучаемый рынок, являются растущее применение в волоконной и текстильной промышленности, увеличение проникновения на рынок специального черного цвета и рост спроса со стороны шинной промышленности.

- Ожидается, что нестабильные цены на сырье и растущая популярность зеленых шин будут препятствовать росту изучаемого рынка.

- Рост внедрения электрических и беспилотных автомобилей, а также рост спроса на технический углерод в полиграфии, вероятно, создадут возможности для рынка в ближайшие годы.

Тенденции рынка черного углерода в Азиатско-Тихоокеанском регионе

Растущий спрос на шины и резинотехнические изделия

- Углеродная сажа улучшает теплоотдачу и управляемость, износ протектора и расход топлива при добавлении в резиновые смеси. Это также обеспечивает стойкость к истиранию. Углеродная сажа в основном используется в качестве наполнителя резиновых участков для создания усиливающих эффектов, таких как изменение модуля упругости или прочности на разрыв. Он используется для улучшения межмолекулярных или когезионных сил продукта, а также для обеспечения проводимости клеев, герметиков и покрытий на основе каучука.

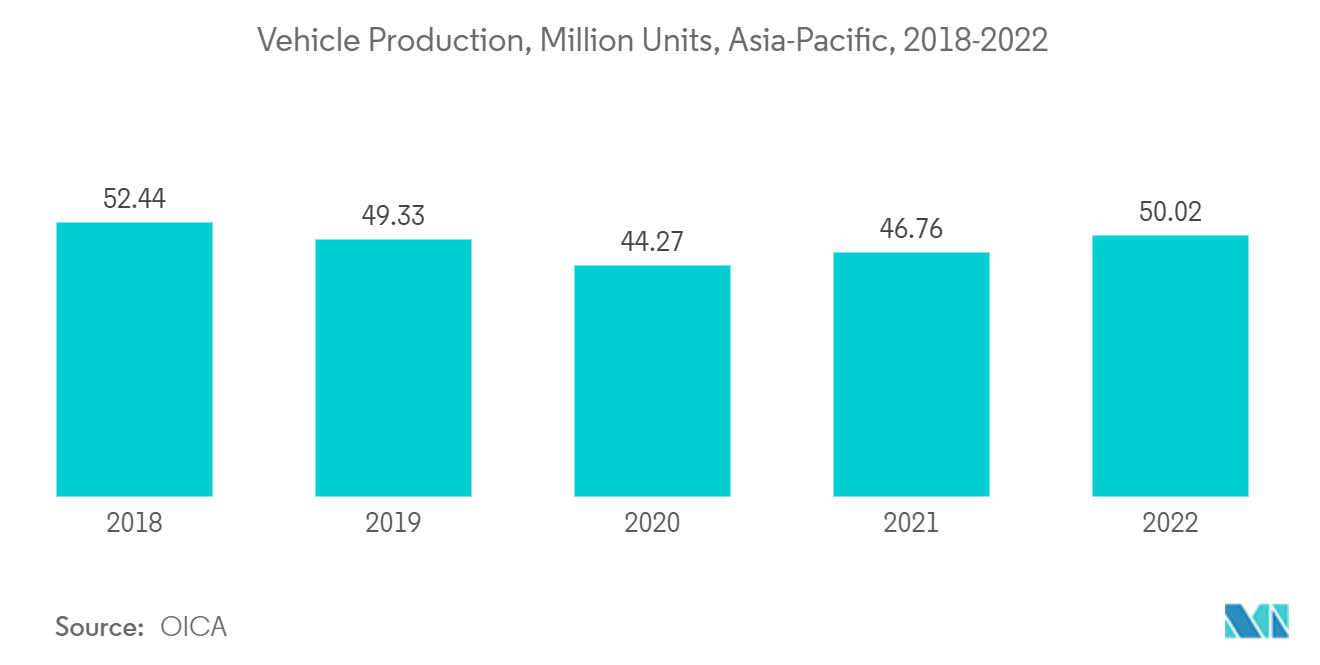

- Производительность автомобильной промышленности является важным индикатором спроса на технический углерод. По данным Международной организации производителей автомобилей (OICA), производство автомобилей в Азиатско-Тихоокеанском регионе выросло на 7% до 50 миллионов единиц в 2022 году по сравнению с 46 миллионами единиц, зафиксированными в 2021 году.

- Китай и Индия доминируют в резиновой и шинной промышленности в Азиатско-Тихоокеанском регионе. Китай является крупнейшим производителем и потребителем резиновых шин в регионе. Достаточное наличие сырья и поддержка правительственных инициатив положительно влияют на развитие шинной и резиновой промышленности этих стран.

- Согласно официально опубликованному руководящему плану 14-го пятилетнего плана развития резиновой промышленности Китайской ассоциации резиновой промышленности (CRIA), к 2025 году Китай будет производить 704 миллиона шин в год. Сюда входят 527 миллионов пассажирских радиальных шин, 148 миллионов радиальных шин для грузовых автомобилей и автобусов, 29 миллионов диагональных грузовых шин, 20 тысяч промышленных шин сверхбольших размеров, 12 миллионов сельскохозяйственных шин и 54 тысяч авиационных шин. Такое расширение предполагает растущий спрос на китайскую шинную продукцию на международном рынке, что делает китайскую шинную промышленность крупным игроком на мировом рынке.

- Кроме того, в связи с постоянным ростом автомобильного производства в Индии, различные производители шин инвестируют в новые производственные мощности в стране. Например, компания Yokohama Rubber Co. начала производство внедорожных шин в Вишакхапатнаме, штат Андхра-Прадеш, в апреле 2022 года с ежедневной производственной мощностью 69 тонн резины. Компания также работает над вторым этапом расширения, который, как ожидается, начнется к 2024 году и увеличит ежедневную мощность до 132 тонн.

- Таким образом, учитывая вышеизложенные факторы, ожидается, что спрос на технический углерод в сегменте шин и резинотехнических изделий в течение прогнозируемого периода вырастет.

Китай будет доминировать на рынке

- Китай является крупнейшим потребителем технического углерода на рынке Азиатско-Тихоокеанского региона. Это связано с растущим спросом на технический углерод со стороны автомобильного сектора. На долю шинного производства приходится наибольшая доля рынка технического углерода в Китае.

- Китай является крупнейшим производителем шин в Азиатско-Тихоокеанском регионе. Однако, согласно статистическим данным Национального бюро статистики, производство шин в 2022 году составило 856 миллионов единиц, что на 5% меньше, чем в предыдущем году. Снижение воспринимается как следствие сокращения экспортного спроса во второй половине 2022 года из-за роста стоимости энергоносителей и снижения трафика в странах Европы и Америки.

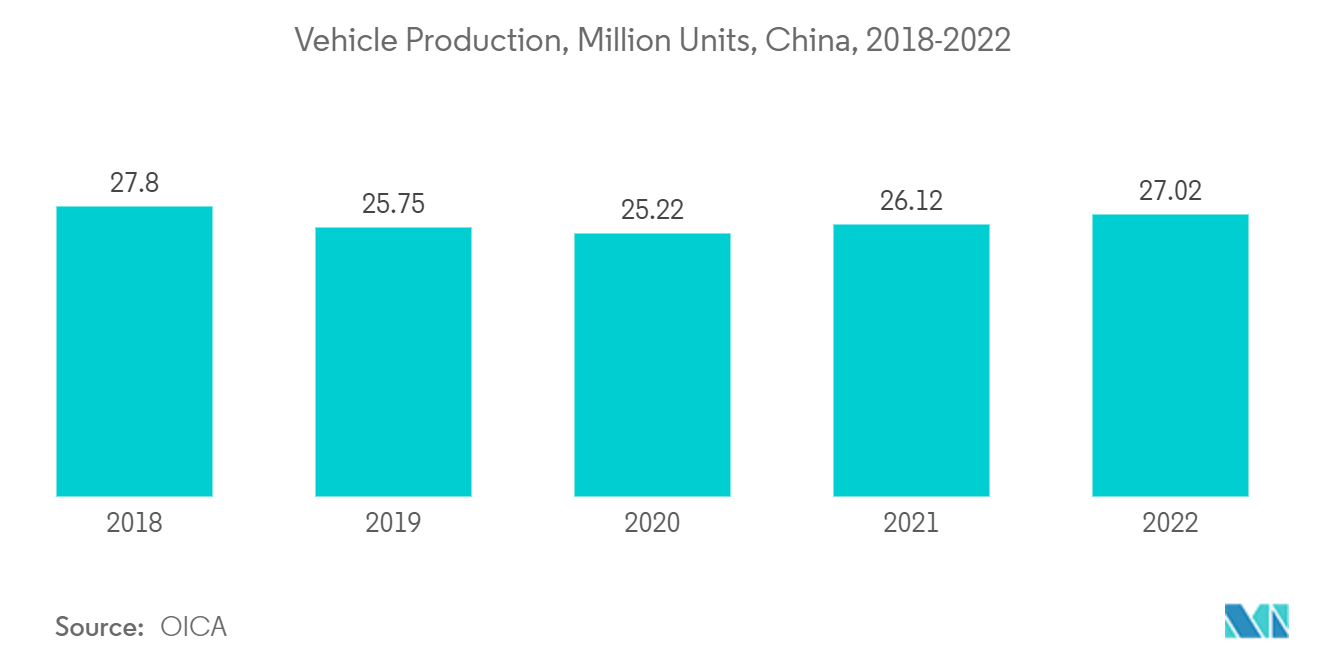

- Положительным моментом является то, что производство автомобилей в Китае продемонстрировало заметный рост, что способствовало росту спроса на шины в стране. По данным OICA, производство автомобилей в Китае в 2022 году выросло на 3% по сравнению с 2021 годом.

- Рынок покрытий в Китае быстро растет, при этом растет спрос на перерабатывающую промышленность. Быстро развивающийся строительный, автомобильный и промышленный секторы, вероятно, будут способствовать развитию рынка красок и покрытий. Ожидается, что это, в свою очередь, приведет к увеличению спроса на технический углерод в течение прогнозируемого периода.

- По данным European Coatings, в Китае расположены около 10 000 производителей покрытий. Большинство ведущих мировых производителей покрытий, таких как Nippon Paint, AkzoNobel, Chugoku Marine Paints, PPG Industries, BAF SE и Axalta Coatings, имеют свои производственные базы в Китае. Компании по производству красок и покрытий увеличивают инвестиции в страну.

- Например, в июле 2022 года BASF SE через свою дочернюю компанию BASF Coatings (Guangdong) Co., Ltd. (BCG) расширила свои производственные мощности по производству авторемонтных покрытий на своем предприятии по нанесению покрытий в Цзянмэнь, провинция Гуандун в Южном Китае. Благодаря этому проекту расширения компания увеличила свою производственную мощность до 30 килотонн в год.

- В связи с растущим спросом со стороны различных отраслей конечных потребителей производители технического углерода создают новые производственные мощности и расширяют существующие производственные мощности. Следовательно, ожидается, что такие тенденции приведут к увеличению спроса на технический углерод в Китае в ближайшие годы.

Обзор отрасли технического углерода в Азиатско-Тихоокеанском регионе

Азиатско-Тихоокеанский рынок технического углерода носит консолидированный характер. Крупнейшие компании (в любом порядке) включают Cabot Corporation, Mitsubishi Chemical Group Corporation, Orion Engineered Carbons, Imerys и Birla Carbon.

Лидеры Азиатско-Тихоокеанского рынка черного углерода

Cabot Corporation

Orion Engineered Carbons

Birla Carbon

Mitsubishi Chemical Group Corporation

Imerys

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка черного углерода в Азиатско-Тихоокеанском регионе

- Апрель 2023 г.: Phillips Carbon Black, входящая в состав RP-Sanjiv Goenka Group, открыла новое производство в Тамил Наду, Индия, чтобы начать коммерческое производство технического углерода. Ожидается, что к 2023 году компания достигнет уровня производства 147 килотонн в год.

- Сентябрь 2022 г.: Epsilon Carbon планирует расширить мощности по производству технического углерода в Виджаянагаре, Карнатака, Индия, инвестируя 550 крор индийских рупий (~ 66,6 млн долларов США). Компания увеличила производственную мощность со 115 до 215 килотонн и поставляет технический углерод нескольким компаниям, работающим на шинном и нешинном рынке.

Сегментация отрасли технического углерода в Азиатско-Тихоокеанском регионе

Углеродная сажа представляет собой мелкий углеродный порошок, полученный в результате неполного сгорания или термического разложения газообразных или жидких углеводородов в контролируемых условиях. Он широко используется в качестве цветового пигмента в красках и чернилах, а также в качестве армирующего наполнителя в резиновых изделиях.

\пРынок технического углерода в Азиатско-Тихоокеанском регионе сегментирован по типу процесса, применению и географическому положению. Рынок сегментирован по типам процессов на печную сажу, газовую сажу, ламповую сажу и термическую сажу. Рынок сегментирован по сферам применения шины и резинотехнические изделия, пластмассы, тонеры и печатные краски, покрытия, текстильные волокна и другие области применения (энергетика, изоляция, строительство и т. д.). Отчет также охватывает размер рынка и прогнозы по 5 странам. в Азиатско-Тихоокеанском регионе. Объем рынка и прогнозы представлены в объеме (тоннах) для каждого сегмента.

| Печь Черный |

| Газовый черный |

| Лампа черная |

| Термальный черный |

| Шины и резинотехнические изделия |

| Пластмассы |

| Тонеры и печатные краски |

| Покрытия |

| Текстильные волокна |

| Другие области применения (энергетика, изоляция, строительство и т. д.) |

| Китай |

| Индия |

| Япония |

| Южная Корея |

| Страны АСЕАН |

| Остальная часть Азиатско-Тихоокеанского региона |

| Тип процесса | Печь Черный |

| Газовый черный | |

| Лампа черная | |

| Термальный черный | |

| Приложение | Шины и резинотехнические изделия |

| Пластмассы | |

| Тонеры и печатные краски | |

| Покрытия | |

| Текстильные волокна | |

| Другие области применения (энергетика, изоляция, строительство и т. д.) | |

| География | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Страны АСЕАН | |

| Остальная часть Азиатско-Тихоокеанского региона |

Часто задаваемые вопросы по исследованию рынка углеродной сажи в Азиатско-Тихоокеанском регионе

Насколько велик Азиатско-Тихоокеанский рынок черного углерода?

Ожидается, что объем рынка черного углерода в Азиатско-Тихоокеанском регионе достигнет 9,41 миллиона тонн в 2024 году, а среднегодовой темп роста составит 3,40% и достигнет 11,12 миллиона тонн к 2029 году.

Каков текущий размер рынка технического углерода в Азиатско-Тихоокеанском регионе?

Ожидается, что в 2024 году объем рынка сажи в Азиатско-Тихоокеанском регионе достигнет 9,41 миллиона тонн.

Кто являются ключевыми игроками на рынке черного углерода в Азиатско-Тихоокеанском регионе?

Cabot Corporation, Orion Engineered Carbons, Birla Carbon, Mitsubishi Chemical Group Corporation, Imerys — основные компании, работающие на Азиатско-Тихоокеанском рынке черного углерода.

Последнее обновление страницы:

Отчет об отрасли специального технического углерода в Азиатско-Тихоокеанском регионе

Статистические данные о доле рынка технического углерода в Азиатско-Тихоокеанском регионе в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ технического углерода в Азиатско-Тихоокеанском регионе включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.