Размер и доля рынка аквакормовых добавок

Анализ рынка аквакормовых добавок от Mordor Intelligence

Размер рынка аквакормовых добавок оценивается в 2,9 млрд долл. США в 2025 году и прогнозируется на уровне 3,68 млрд долл. США к 2030 году при среднегодовом темпе роста 4,90% в прогнозный период. Высокий спрос на функциональное питание, более жесткие правила использования антибиотиков и ограниченные поставки рыбной муки направляют производителей кормов к точно разработанным добавкам, которые повышают эффективность конверсии корма и защищают здоровье рыбы. Регулятивное давление Европы в пользу устойчивой аквакультуры и масштабы производства в Азиатско-Тихоокеанском регионе совместно поддерживают рост объемов, в то время как новые источники белка, такие как одноклеточная биомасса, расширяют портфель совместимых добавок. Инвестиции в системы кормления на основе ИИ, которые сокращают потери на 10-20%, еще больше усиливают внедрение, особенно среди операторов по выращиванию высокоценного лосося и креветок. Волатильные цены на рыбную муку и длительные сроки одобрения сдерживают прогресс, однако государственные программы стимулирования от фондов Horizon ЕС до программы Vision 2030 Саудовской Аравии частично компенсируют риск.

Ключевые выводы отчета

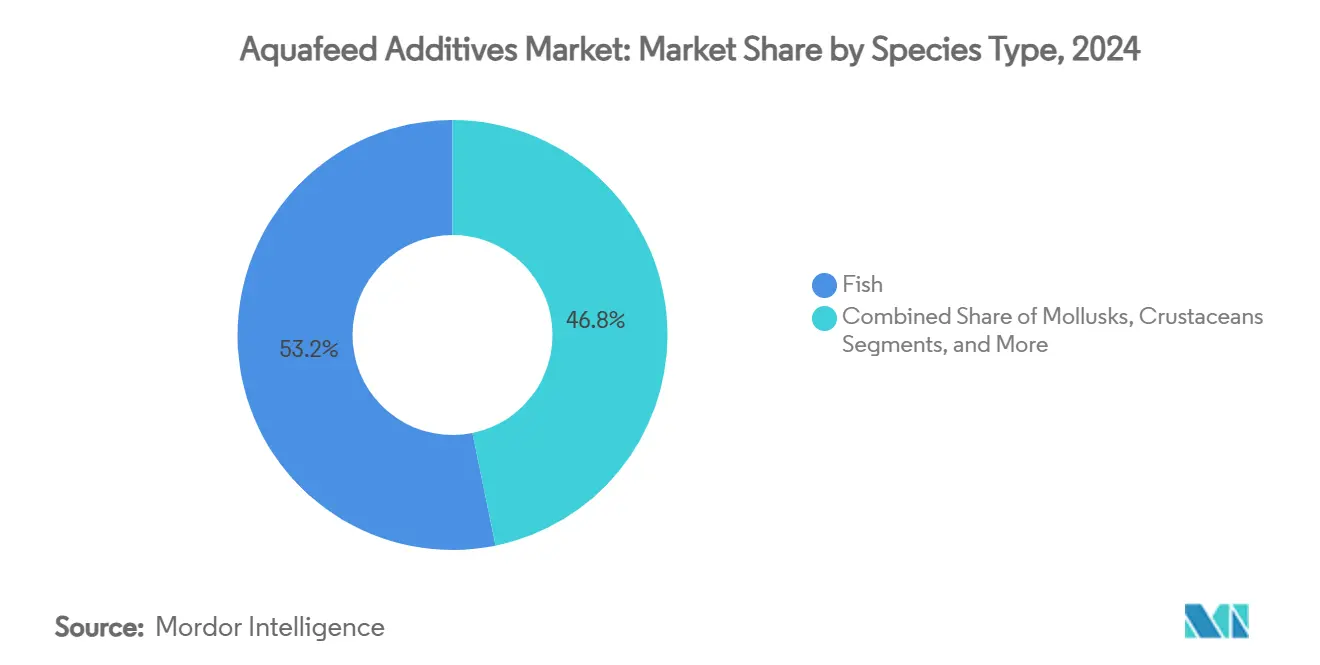

- По типу видов рыба занимала 53,2% доли рынка аквакормовых добавок в 2024 году, в то время как ракообразные прогнозируются к росту со среднегодовым темпом роста 9,1% к 2030 году.

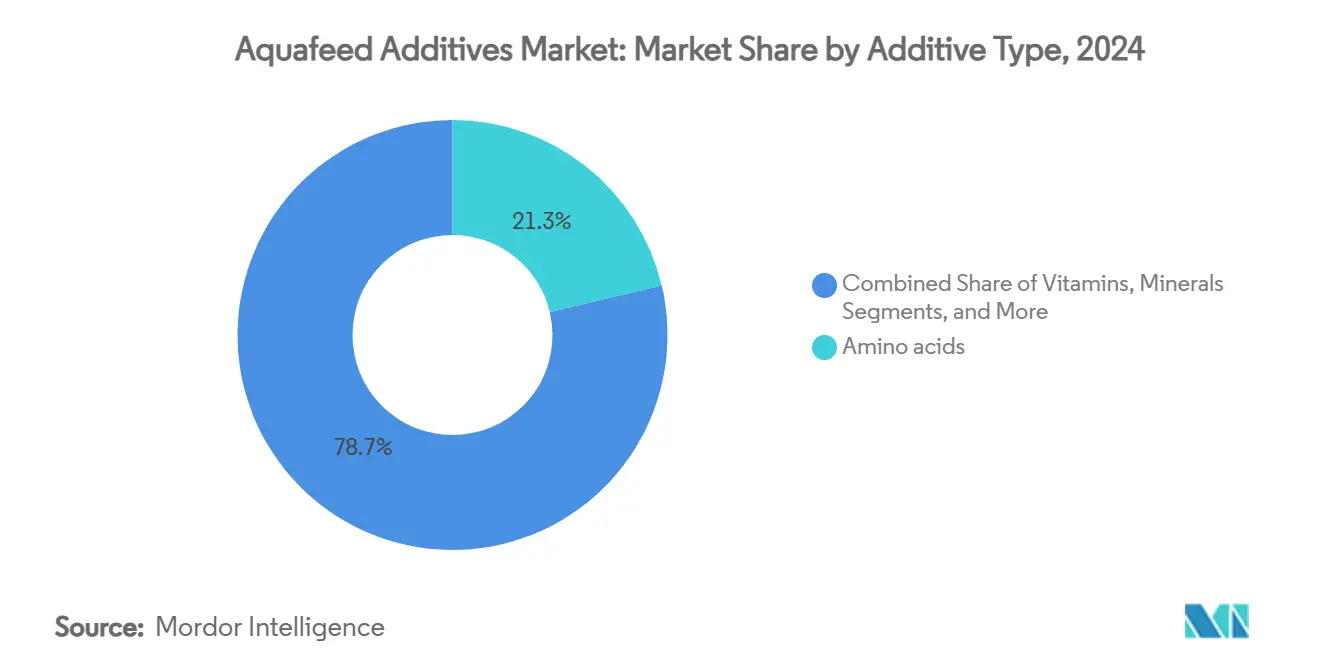

- По типу добавок аминокислоты лидировали с 21,3% размера рынка аквакормовых добавок в 2024 году; пробиотики и пребиотики показывают самый быстрый рост со среднегодовым темпом роста 9,4%.

- По форме сухие экструдированные гранулы составляли 67,8% размера рынка аквакормовых добавок в 2024 году, а микрокапсулированные порошки прогнозируются со среднегодовым темпом роста 11,1%.

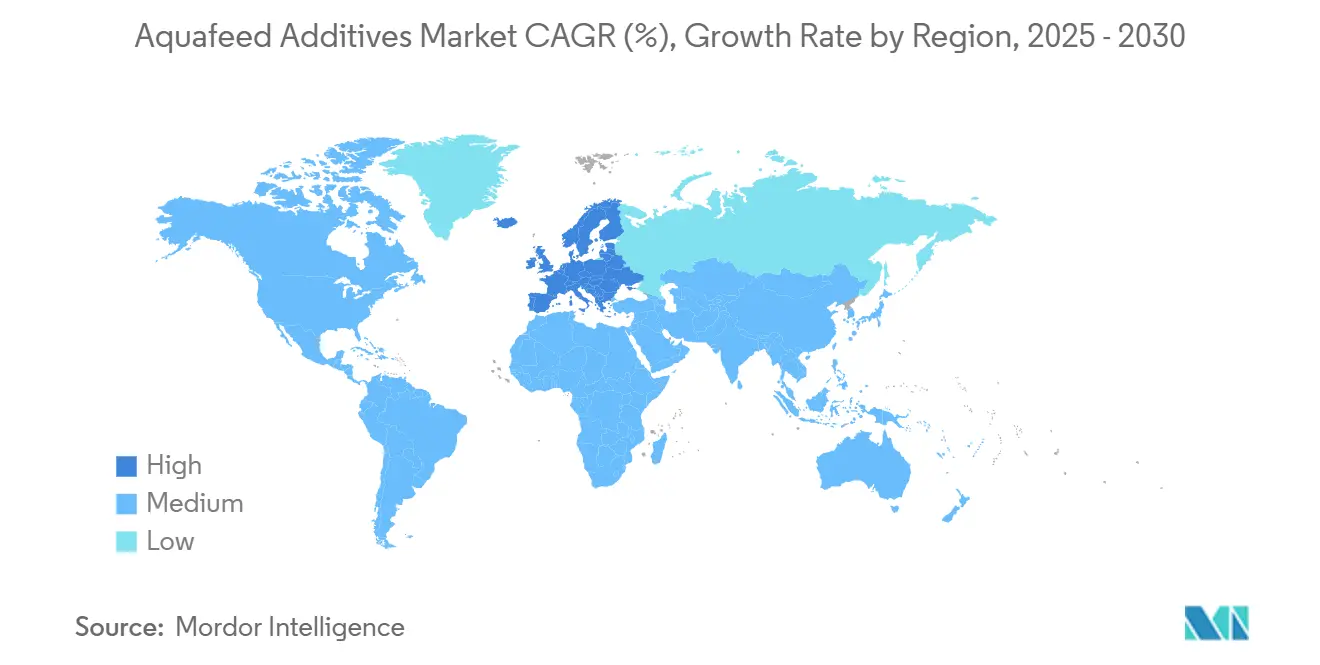

- По географии Азиатско-Тихоокеанский регион захватил 61,4% доли выручки в 2024 году, но Европа регистрирует самый высокий региональный среднегодовой темп роста 8,3% до 2030 года.

- BASF, Evonik и Cargill совместно контролировали 18% доли рынка аквакормовых добавок в 2024 году.

Глобальные тенденции и аналитика рынка аквакормовых добавок

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рост глобального потребления морепродуктов и переход на белки | +1.2% | Глобально, наиболее сильно в Азиатско-Тихоокеанском регионе и Европе | Средний срок (2-4 года) |

| Расширение мощностей интенсивной аквакультуры | +0.9% | Ядро Азиатско-Тихоокеанского региона, распространение на Ближний Восток и Африку | Долгий срок (≥4 лет) |

| Государственные субсидии и мандаты устойчивости в аквакультуре | +0.7% | Европа и Северная Америка, рост на Ближнем Востоке | Средний срок (2-4 года) |

| Функциональные добавки, заменяющие антибиотики в кормах | +0.8% | Глобально, во главе с ЕС, принято в Азиатско-Тихоокеанском регионе | Короткий срок (≤2 лет) |

| Маркировка углеродного следа, стимулирующая добавки из микроводорослей и одноклеточных | +0.5% | Европа и Северная Америка | Долгий срок (≥4 лет) |

| Точное кормление на основе ИИ, обеспечивающее более высокое включение специальных добавок | +0.4% | Европа, Северная Америка, отдельные страны Азиатско-Тихоокеанского региона | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Рост глобального потребления морепродуктов и переход на белки

Глобальный спрос на белки смещается в сторону водных источников. Прогнозируется, что только Африка увеличит потребление морепродуктов с 10 миллионов метрических тонн до 29 миллионов метрических тонн к 2050 году,[1]NTU, "Future Fish Demand in Africa," ntu.edu.sg траектория, которая зеркально отражается в Азии, где интеграторы тилапии локализуют комбикормовые заводы для сокращения импорта. ФАО ожидает роста цен на выращенную на фермах рыбу на 24% к 2030 году, что побуждает производителей принимать добавки, которые обеспечивают более быстрый рост и сокращают производственные циклы. Ритейлеры, такие как Albert Heijn, теперь продают креветки, выращенные на корме из насекомых и водорослевого масла, сигнализируя о принятии покупателями альтернативных кормовых технологий. Этот поворот спроса поддерживает использование аминокислот и ферментов в растительных диетах, которые заменяют рыбную муку, сохраняя при этом оптимальные аминокислотные профили для производительности. Следовательно, рынок аквакормовых добавок приобретает устойчивость против волатильности рыбной муки.

Расширение мощностей интенсивной аквакультуры

Саудовская фирма NAQUA эксплуатирует 500 прудов и нацелена на 250,000 метрических тонн годового выпуска к 2030 году, подчеркивая глобальный переход к системам высокой плотности, которые полагаются на надежные программы пробиотиков и качества воды. В Китае интенсивные креветочные фермы произвели 2,09 миллиона метрических тонн в 2022 году, но столкнулись с истощением зародышевой плазмы и рисками заболеваний, которые стимулируют внедрение добавок, повышающих иммунитет. Рециркуляционные системы аквакультуры и биофлок требуют точных пакетов питательных веществ для поддержания микробного баланса, создавая премиальные ниши спроса. Эти операции оправдывают более высокие расходы на добавки, поскольку каждое 1-процентное улучшение конверсии корма может существенно повысить маржу. Рынок аквакормовых добавок, таким образом, выигрывает от кластеризованных, технологически ориентированных расширений в Азии, на Ближнем Востоке и в Южной Америке.

Государственные субсидии и мандаты устойчивости в аквакультуре

Финансируемый ЕС проект Care4Aqua направляет 4,8 миллиона евро (5,05 миллиона долл. США) в решения кормов без антибиотиков и поддержку селективного разведения, ускоряя испытания добавок, нацеленных на качество воды и иммунитет. Обновленные европейские коды зеленых кормов вознаграждают устойчивые составы, в то время как Стратегический план США по аквакультуре продвигает поддержку инфраструктуры, которая приветствует новые добавки.[2]USDA, "Strategic Plan for Aquaculture Economic Development," usda.gov В Саудовской Аравии приобретение SALIC 42,4% доли в NAQUA соответствует государственным целям масштабирования, направляя средства в кормовые заводы и партнерства по добавкам. Тем не менее, фрагментированная отчетность по субсидиям препятствует полной прозрачности рынка. В целом, политические стимулы снижают риск капитальных затрат и ускоряют валидацию продуктов на рынке аквакормовых добавок.

Функциональные добавки, заменяющие антибиотики в кормах

Одобрение ЕС эфирного масла можжевельника для всех продуктивных животных подчеркивает регулятивное предпочтение фитогенных противомикробных препаратов перед антибиотиками. Пробиотические культуры Bacillus licheniformis дали превосходный рост и выживаемость в испытаниях гибридного груперá. Исследования показывают эффективность анализа данных пробиотиков близко к 98%, намекая на синергию между живыми микробными входами и цифровыми платформами мониторинга. Руководство FDA прояснило пути подачи петиций, но требует исчерпывающих досье безопасности, которые удлиняют время выполнения. Нарушение кворум-сенсинга куркумового масла против Aeromonas hydrophila иллюстрирует дозозависимый контроль патогенов через ботанические препараты. Таким образом, рынок аквакормовых добавок поворачивается к многофункциональным смесям, которые удовлетворяют критериям здоровья, регулирования и потребителей.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Волатильное ценообразование на рыбную муку и рыбий жир, влияющее на передачу стоимости добавок | -0.8% | Глобально, наиболее сильно на чувствительных к стоимости азиатских рынках | Короткий срок (≤ 2 лет) |

| Строгие многорегиональные сроки одобрения новых кормовых добавок | -0.6% | Европа и Северная Америка регулятивные рынки, влияющие на глобальные запуски | Средний срок (2-4 года) |

| Контроль микропластика на связующие гранул и покрывающие агенты | -0.4% | Европа и Северная Америка, растущие опасения в Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Климатически обусловленные неурожаи, ужесточающие поставки фитобиотиков | -0.5% | Глобально, особенно Средиземноморье и тропические регионы | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Волатильное ценообразование на рыбную муку и рыбий жир, влияющее на передачу стоимости добавок

Волатильные цены на рыбную муку и рыбий жир нарушают работу производителей аквакормовых добавок, осложняя передачу стоимости и прибыльность. Рост производства рыбной муки в Перу на 300% поднял мировое производство на 75% в январе 2025 года, однако ценовые колебания ограничивают способность производителей устанавливать премии за добавки. Производство рыбьего жира выросло на 34%, но поставщики использовали сжатые маржи, поскольку производители кормов боролись с поглощением двойного давления затрат. Производство аквакормов в Китае упало на 3,5% в 2024 году из-за наводнений и сокращения затрат фермерами, иллюстрируя, как волатильность сдерживает внедрение добавок. ФАО предвидит рост цен на рыбную муку на 30% к 2030 году, ускоряя поиск муки из насекомых или одноклеточных белков, которые требуют новых калибровок добавок. Неопределенность цепочки поставок, особенно зависимость от замороженных рыбных входов до сентября 2025 года, осложняет планирование запасов для рынка аквакормовых добавок.

Строгие многорегиональные сроки одобрения новых кормовых добавок

Длительные процессы оценки, различающиеся требования соответствия и обширные испытания безопасности задерживают выход на рынок, увеличивая затраты для инноваторов. Авторизации EFSA в среднем занимают 3-4 года, а Регулирование прозрачности 2021 года добавляет дополнительные шаги раскрытия, которые могут вызвать повторные подачи, если появляются пробелы в данных. Случай Magni-PHI для птицеводства показывает, что токсикологические и экологические исследования часто выходят за рамки первоначального объема до одобрения. В США петиции по пищевым добавкам остаются самым обременительным путем, побуждая некоторых разработчиков сначала добиваться листинга GRAS или AAFCO. Расходящиеся досье для европейских и американских регуляторов увеличивают юридические и научные затраты, что является тормозом для небольших инноваторов. Авторизация мучного червя в январе 2025 года пришла через два года после разрешения безопасности EFSA, иллюстрируя типичный темп.[3]European Commission, "EU Strategic Guidelines for Sustainable Aquaculture," ec.europa.eu Такие задержки откладывают получение выручки на рынке аквакормовых добавок.

Сегментный анализ

По типу видов: рыба удерживает большинство, в то время как ракообразные лидируют в росте

Рыба составляла 53,2% доли рынка аквакормовых добавок в 2024 году, сохраняя свою позицию как крупнейшая группа потребителей благодаря масштабам выращивания лосося, тилапии и карпа по всему миру. Это доминирование конвертировалось в оценочные 1,54 млрд долл. США долю размера рынка аквакормовых добавок в 2025 году, иллюстрируя покупательную способность операторов, которые стандартизировали протоколы добавок для защиты коэффициентов конверсии корма. Производители лосося в Норвегии и Чили продолжают наслаивать функциональные аминокислоты и антиоксиданты, которые противодействуют стрессу во время фаз выращивания и транспортировки высокой плотности, азиатские карповые фермы делают акцент на эффективных по стоимости пакетах витаминов и ферментов для достижения жестких кормовых бюджетов. Установленные комбикормовые заводы уже интегрируют цифровую отслеживаемость, поэтому любая добавка, которая демонстрирует измеримый подъем в эффективности корма или выходе филе, быстро масштабируется через долгосрочные контракты поставок. Следовательно, рыбоводство устанавливает базовую спецификацию, которую большинство поставщиков используют при валидации новых ингредиентов.

Ракообразные, возглавляемые креветками, демонстрируют самую быструю кривую внедрения со среднегодовым темпом роста 9,1% до 2030 года, поскольку производители оправдывают более высокие расходы на добавки для компенсации все еще повышенных рисков заболеваний и достижения премиальной окраски. Испытания с использованием 5% масла криля, богатого астаксантином, обеспечили 100% выживаемость при солевом стрессе, повышая рыночную стоимость через более глубокую пигментацию, укрепляя готовность платить за специальные входы. Китайские фермеры продолжают обращаться к многофазным функциональным диетам, которые включают иммуностимулирующие пробиотики, южноамериканские производители сосредотачиваются на инкапсулированных фитогениках, которые сопротивляются выщелачиванию в солоноватых прудах. Моллюски и нишевые виды, такие как морские огурцы, остаются небольшими, но заметными, с микронизированными минеральными смесями, улучшающими прочность и текстуру раковины - атрибуты, которые приносят превосходные цены в гурманских каналах. По мере диверсификации спроса поставщики адаптируют видоспецифичные пакеты добавок, позиционируя рынок аквакормовых добавок для стабильных объемных и стоимостных приростов в различных производственных сегментах.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По форме: микрокапсулирование трансформирует системы доставки

Сухие экструдированные гранулы доминировали с 67,8% доли рынка аквакормовых добавок в 2024 году, переводясь в крупнейшую долю размера рынка аквакормовых добавок, поскольку большинство коммерческих прудов и клеток уже полагаются на автоматизированные кормушки, которые выдают однородные гранулы с предсказуемыми скоростями погружения. Линии высокого выпуска в Азии и Южной Америке предпочитают эту форму, поскольку ее твердость, профиль влажности и уровень пыли можно быстро регулировать в соответствии с потребностями видов, сохраняя при этом низкие производственные затраты. Комбикормовые заводы теперь точно настраивают матрицы гранул с термостабильными ферментами и инкапсулированными витаминами для сокращения потерь питательных веществ во время экструзии и последующей массовой обработки. Операторы также контролируют поломку гранул, поскольку мелкие частицы засоряют точные кормушки и раздувают потери, побуждая поставщиков уточнять соотношения связующих и вводить оптические сортировщики для более строгого контроля качества.

Микрокапсулированные порошки показывают самый быстрый среднегодовой темп роста 11,1% до 2030 года, поскольку коацервация и электростатическая распылительная сушка защищают чувствительные биоактивные вещества от тепла и влажности, продлевая срок годности до 18 месяцев в складских условиях. Эффективность инкапсулирования до 99% сохраняет омега-3 жирные кислоты, эфирные масла и пробиотики до тех пор, пока они не попадут в кишечник, что улучшает эффективность и позволяет составителям снижать скорости включения без ущерба для производительности. Однородный размер частиц поддерживает гомогенную дисперсию в мешанке или покрытиях гранул, снижая риски горячих точек, которые могут вызвать падения вкусовых качеств или посторонние привкусы. По мере установки ферм систем дозирования на основе ИИ, способных дозировать добавки микронного масштаба непосредственно в водные колонны, спрос на малопылящие, свободно текущие порошки готов ускориться. Вместе эти тенденции преобразуют стратегию составления, подталкивая поставщиков балансировать стоимостные преимущества традиционных гранул с производительным преимуществом, которое приносит продвинутое инкапсулирование.

По типу добавок: пробиотики превосходят традиционные категории

Аминокислоты сохраняют долю 21,3%, закрепляя синтез белка в диетах и подталкивая замещение рыбной муки выше 35%. Пробиотики и пребиотики демонстрируют среднегодовой темп роста 9,4%, отражая широкое регулятивное одобрение и полевую эффективность. Многоштаммовые смеси в дозе 2 грамма на килограмм усилили рост и активность антиоксидантных ферментов у Cirrhinus mrigala, снизив коэффициент конверсии корма на 0,1 пункта в среднем. Размер рынка аквакормовых добавок для пробиотиков прогнозируется к росту с 0,34 млрд долл. США в 2025 году до 0,58 млрд долл. США в 2030 году.

Инновации ферментов - еще один рычаг. Включение протеазы повышает усвояемость аминокислот, в то время как фитаза разблокирует связанный фосфор, сдерживая минеральное выщелачивание в прудах. Витамины A и E в наноэмульсиях наблюдают поглощение во время событий температурного стресса, поддерживая окислительную устойчивость. Тем временем, микробный астаксантин из Phaffia rhodozyma предлагает масштабируемую альтернативу экстракции из побочных продуктов ракообразных, высвобождая поставки для лососевых. В совокупности эти сдвиги углубляют разнообразие продуктов на рынке аквакормовых добавок.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион внес вклад в 61,4% мировой выручки в 2024 году и продолжает закреплять рост объемов, возглавляемый производством креветок в Китае, превышающим 2 миллиона метрических тонн. Вспышки заболеваний и сдвиги источников белка заставляют фермы наслаивать добавки, повышающие иммунитет, поверх основных пакетов аминокислот. Вьетнам и Индия расширяют экспортно-ориентированную аквакультуру, но чувствительность к ценам формирует двухуровневый рынок, где премиальные добавки сосуществуют с оптимизированными по стоимости смесями.

Размер рынка аквакормовых добавок Европы прогнозируется к расширению с 0,52 млрд долл. США в 2025 году до 0,77 млрд долл. США к 2030 году со среднегодовым темпом роста 8,3%, поскольку директивы ЕС повышают требования устойчивости. Норвежский сектор лососеводства лидирует в внедрении точного кормления, катализируя испытания систем дозирования с поддержкой ИИ, которые повышают эффективность использования функциональных добавок. Проекты Horizon Europe направляют более 6 миллионов евро (6,95 миллиона долл. США) в исследования зеленых кормов ежегодно, ускоряя коммерциализацию антиоксидантов и фитонутриентов, производных от водорослей.

Северная Америка представляет зрелый, но дружественный к инновациям ландшафт. Стратегический план США по аквакультуре поддерживает государственно-частные инфраструктуры, где разработчики добавок пилотируют новые белки или решения бактериофагов в контролируемых условиях. Участие Канады в правах коренных народов добавляет слои ESG, которые вознаграждают экологически дружественные составы. Тем временем, мексиканские операторы креветок углубляют трансграничные связи с поставщиками, повышая пропускную способность добавок.

Конкурентная среда

Рынок аквакормовых добавок показывает умеренную фрагментацию. BASF, Evonik и Cargill вместе держали долю 18% в 2024 году, используя интегрированные химические и товарные платформы. Их бюджеты исследований и разработок превышают 200 миллионов долл. США ежегодно, финансируя платформы ферментов и фитогенов. Фирмы среднего звена, такие как ADM, Alltech и Nutreco, расширяют портфели через приобретения, примером чего является покупка Alltech завода кормов Raisio за 7 миллионов евро (7,57 миллиона долл. США) для масштабирования скандинавских решений питания.

Технологии остаются ключевым дифференциатором. Приобретение AKVA за 13,7 миллиона фунтов стерлингов (17,5 миллиона долл. США) Observe Technologies встраивает аналитику ИИ в интегрированное управление фермами, ход, который ожидается поднимет конверсию корма на 5-7% при ранних развертываниях. Венчурное финансирование в размере 808 миллионов долл. США поступило в аквакультуру в прошлом году, выделяясь раундом eFishery в 200 миллионов долл. США, нацеленным на внедрение умного кормления. Стартапы, такие как String Bio, набирают обороты после получения статуса GRAS для микробных белков, обеспечивая сопряжение добавок с новыми субстратами.

Опыт в соблюдении регулятивных требований служит конкурентным преимуществом, с фирмами, квалифицированными в подаче досье EFSA, сотрудничающими с меньшими инноваторами ингредиентов для ускорения выхода на рынок в ЕС. Аккредитация устойчивости - углеродная маркировка, соответствие ASC и платформы отслеживаемости - теперь активно фигурируют в презентациях поставщиков. Эта динамика в совокупности сохраняет рынок аквакормовых добавок конкурентным, но открытым для разрушения.

Лидеры отрасли аквакормовых добавок

-

Nutreco N.V. (Skretting)

-

BioMar Group

-

Alltech

-

Evonik Industries AG

-

Cargill, Incorporated

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые события

- Июнь 2025: BioMar Norway получила сертификацию ASC Feed, обеспечивая соответствие своего производства кормов стандартам устойчивости и экологической ответственности и поддерживая норвежские лососевые фермы перед предстоящими требованиями сертификации.

- Июнь 2025: IFB Agro одобрила приобретение бизнеса кормов для креветок и пресноводной рыбы Cargill India, включая составы кормов, производственные мощности и связанные ресурсы, для укрепления своих позиций в секторе аквакормов.

- Май 2025: Marfeed, новый бренд, запущенный MIAVIT GmbH и Arctic Feed Ingredients AS, представляет инновационные кормовые добавки, разработанные для повышения здоровья, питания и устойчивости аквакультуры.

- Июнь 2024: BP Ventures инвестировала 30 миллионов долл. США в Calysta для расширения белка FeedKind, нацеленного на аквакультуру.

Область применения отчета глобального рынка аквакормовых добавок

Аквакормовые добавки - это ингредиенты, добавляемые к аквакормам для повышения их питательной ценности и поддержки роста и здоровья. Отчет охватывает обширное исследование сегментов и факторов, движущих рост глобального коммерческого рынка аквакормовых добавок. Рынок аквакормовых добавок сегментирован по типу видов (рыба, моллюски, ракообразные и прочие), типу добавок (витамины, минералы, антиоксиданты, аминокислоты, ферменты, подкислители и прочие) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Африка). Отчет предлагает размер рынка и прогнозы в стоимостном (долл. США) и объемном (метрические тонны) выражении для всех вышеуказанных сегментов.

| Рыба | Лососевые |

| Тилапия | |

| Карп | |

| Сом | |

| Моллюски | |

| Ракообразные | |

| Прочие |

| Витамины |

| Минералы |

| Антиоксиданты |

| Аминокислоты |

| Ферменты |

| Подкислители |

| Пробиотики и пребиотики |

| Фитогенные и эфирные масла |

| Прочие (каротиноиды/астаксантин, связующие гранул/бентонит и т.д.) |

| Сухие экструдированные гранулы |

| Влажные гранулы |

| Микрокапсулированные порошки |

| Северная Америка | США |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Вьетнам | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток | Турция |

| Саудовская Аравия | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Остальная Африка |

| По типу видов | Рыба | Лососевые |

| Тилапия | ||

| Карп | ||

| Сом | ||

| Моллюски | ||

| Ракообразные | ||

| Прочие | ||

| По типу добавок | Витамины | |

| Минералы | ||

| Антиоксиданты | ||

| Аминокислоты | ||

| Ферменты | ||

| Подкислители | ||

| Пробиотики и пребиотики | ||

| Фитогенные и эфирные масла | ||

| Прочие (каротиноиды/астаксантин, связующие гранул/бентонит и т.д.) | ||

| По форме | Сухие экструдированные гранулы | |

| Влажные гранулы | ||

| Микрокапсулированные порошки | ||

| По географии | Северная Америка | США |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Вьетнам | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток | Турция | |

| Саудовская Аравия | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

Ключевые вопросы, на которые даны ответы в отчете

Каков размер рынка аквакормовых добавок в 2025 году?

Размер рынка аквакормовых добавок составляет 2,9 млрд долл. США в 2025 году и прогнозируется к росту до 3,68 млрд долл. США к 2030 году со среднегодовым темпом роста 4,9%.

Какой регион лидирует на рынке аквакормовых добавок?

Азиатско-Тихоокеанский регион лидирует с 61,4% доли выручки в 2024 году, поддерживаемый высокообъемным сектором аквакультуры Китая и растущим спросом на функциональные кормовые решения.

Почему пробиотики набирают популярность в аквакормах?

Регулятивные ограничения на антибиотики и доказанные преимущества для иммунитета подталкивают пробиотики к среднегодовому темпу роста 9,4%, самому высокому среди категорий добавок до 2030 года.

Как колебания цен на рыбную муку влияют на спрос на добавки?

Волатильность рыбной муки повышает общие затраты на корма, делая добавки для повышения производительности критически важными для улучшения конверсии корма, но иногда задерживая внедрение на чувствительных к стоимости рынках.

Какой сегмент видов растет быстрее всего?

Ракообразные демонстрируют среднегодовой темп роста 9,1% из-за премиальных цен на креветки и потребности в добавках, улучшающих здоровье, в интенсивных прудовых и RAS системах.

Какие технологии изменяют отрасль аквакормовых добавок?

Точное кормление на основе ИИ, микрокапсулирование для защиты биоактивных веществ и ингредиенты микробного белка являются заметными инновациями, обеспечивающими конкурентное преимущество.

Последнее обновление страницы: