Tamanho do mercado de lubrificantes para veículos comerciais nos EUA

|

|

Período de Estudo | 2015 - 2026 |

|

|

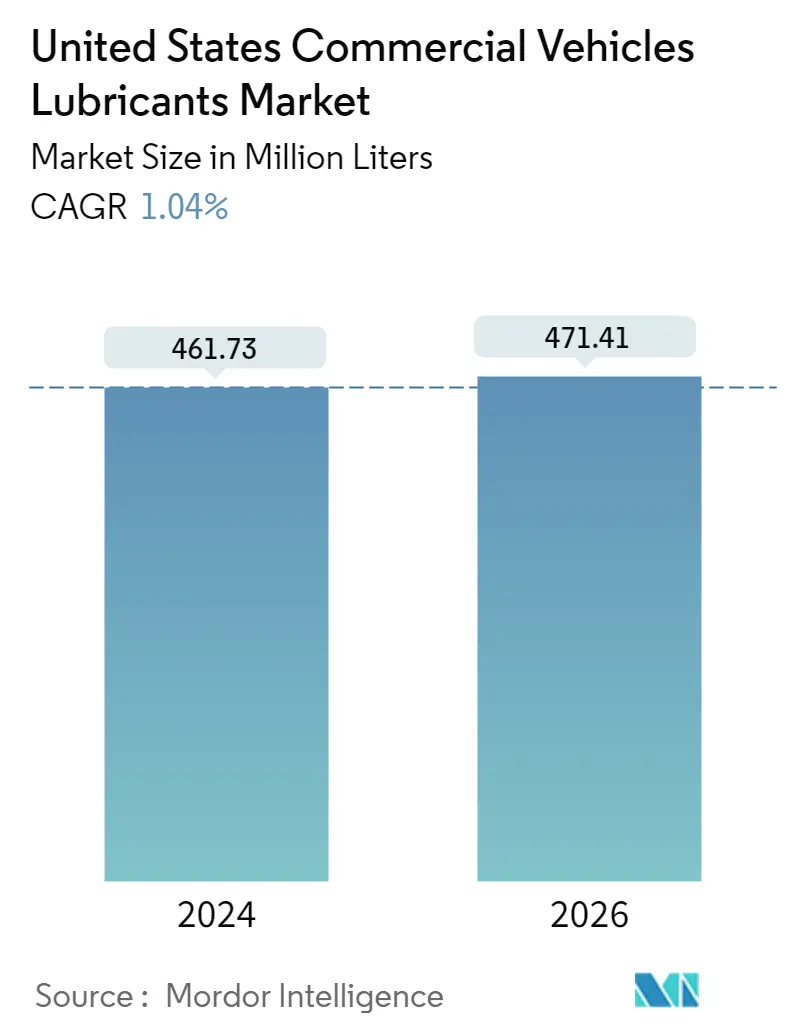

Volume do Mercado (2024) | 466.53 Milhões de litros |

|

|

Volume do Mercado (2026) | 491.30 Milhões de litros |

|

|

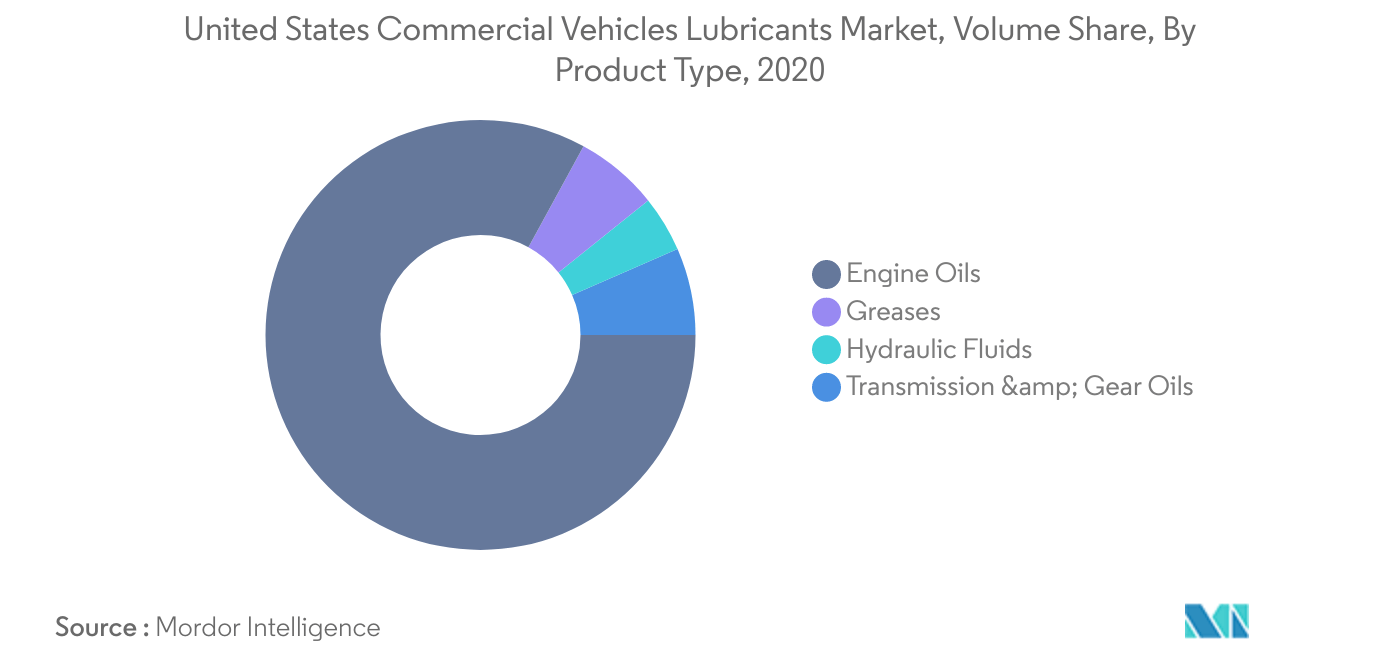

Maior participação por tipo de produto | Óleos de motor |

|

|

CAGR (2024 - 2026) | 1.04 % |

|

|

Crescimento mais rápido por função logística | Fluidos Hidráulicos |

|

|

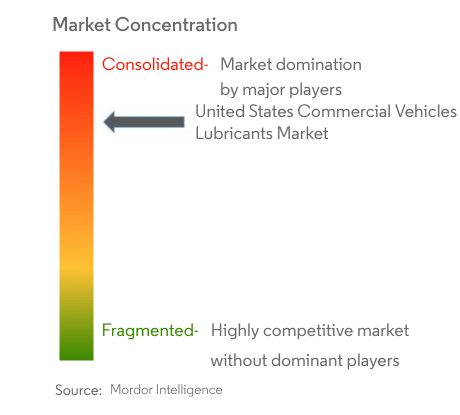

Concentração do Mercado | Alto |

Principais jogadores |

||

|

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de lubrificantes para veículos comerciais nos EUA

O tamanho do mercado de lubrificantes para veículos comerciais dos Estados Unidos é estimado em 461,73 milhões de litros em 2024, e deverá atingir 471,41 milhões de litros até 2026, crescendo a um CAGR de 1,04% durante o período de previsão (2024-2026).

- Maior segmento por tipo de produto - Óleos de motor O óleo de motor é o tipo de produto líder devido aos seus requisitos de alto volume e baixo intervalo de drenagem. É usado para aplicações de alta temperatura e alta pressão.

- Segmento mais rápido por tipo de produto - Fluidos Hidráulicos O crescimento esperado nas vendas de veículos comerciais e o aumento das atividades de transporte de carga devem impulsionar a demanda por fluidos hidráulicos durante o período de previsão.

Maior segmento por tipo de produto Óleos de motor

- Durante 2015-2019, nos Estados Unidos, o consumo de lubrificantes automóveis comerciais aumentou, impulsionado principalmente pelo aumento das vendas de veículos comerciais durante este período. Somente em 2016 o país observou queda nas vendas, devido à fraca demanda por fretes. No geral, houve um crescimento de cerca de 17,31% nas vendas entre 2015-2019, o que aumentou notavelmente o número de veículos comerciais rodoviários no país.

- Após o surto de COVID-19, o transporte de mercadorias foi afetado negativamente, devido às restrições sociais impostas para conter a propagação da doença durante o primeiro semestre de 2020, o que resultou na diminuição dos requisitos de manutenção para veículos comerciais.

- A penetração dos veículos elétricos no segmento de veículos comerciais está em fase inicial no país. Em 2019, 2.000 caminhões elétricos circulavam nas estradas do país, e o número deverá aumentar para 54.000 caminhões elétricos até 2025.

Visão geral da indústria de lubrificantes para veículos comerciais dos EUA

O mercado de lubrificantes para veículos comerciais dos Estados Unidos está bastante consolidado, com as cinco maiores empresas ocupando 70,82%. Os principais players deste mercado são BP PLC (Castrol), ExxonMobil Corporation, Phillips 66 Lubricants, Royal Dutch Shell Plc e Valvoline Inc.

Líderes de mercado de lubrificantes para veículos comerciais nos EUA

BP PLC (Castrol)

ExxonMobil Corporation

Phillips 66 Lubricants

Royal Dutch Shell Plc

Valvoline Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de lubrificantes para veículos comerciais nos EUA

- Janeiro de 2022 A partir de 1º de abril, a ExxonMobil Corporation foi organizada em três linhas de negócios - ExxonMobil Upstream Company, ExxonMobil Product Solutions e ExxonMobil Low Carbon Solutions.

- Outubro de 2021 Valvoline e Cummins estenderam seu acordo de colaboração de marketing e tecnologia de longa data por mais cinco anos. A Cummins endossará e promoverá o óleo de motor Premium Blue da Valvoline para seus motores e geradores a diesel para serviços pesados e distribuirá os produtos Valvoline através de suas redes de distribuição globais.

- Julho de 2021 A Mighty Distributing System (Mighty Auto Parts), pioneira em bens e serviços de reposição automotiva, anunciou um novo relacionamento com a Total Specialties USA. Teria como alvo as subfaixas Quartz Ineo e Quartz 9000, voltadas para automóveis leves e que atenderiam aos critérios mais rigorosos dos OEMs europeus.

Relatório de mercado de lubrificantes para veículos comerciais dos EUA – Índice

1. Resumo executivo e principais conclusões

2. Introdução

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do estudo

- 2.3 Metodologia de Pesquisa

3. Principais tendências do setor

- 3.1 Tendências da indústria automotiva

- 3.2 Quadro regulamentar

- 3.3 Análise da cadeia de valor e canal de distribuição

4. Segmentação de mercado

-

4.1 Por tipo de produto

- 4.1.1 Óleos de motor

- 4.1.2 Graxas

- 4.1.3 Fluidos Hidráulicos

- 4.1.4 Óleos para transmissões e engrenagens

5. Cenário competitivo

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

-

5.3 Perfis de empresa

- 5.3.1 AMSOIL Inc.

- 5.3.2 BP PLC (Castrol)

- 5.3.3 Chevron Corporation

- 5.3.4 CITGO

- 5.3.5 ExxonMobil Corporation

- 5.3.6 Motul

- 5.3.7 Phillips 66 Lubricants

- 5.3.8 Royal Dutch Shell Plc

- 5.3.9 TotalEnergies

- 5.3.10 Valvoline Inc.

6. Apêndice

- 6.1 Referências do Apêndice 1

- 6.2 Apêndice-2 Lista de Tabelas e Figuras

7. Principais questões estratégicas para CEOs de lubrificantes

Segmentação da indústria de lubrificantes para veículos comerciais nos EUA

| Óleos de motor |

| Graxas |

| Fluidos Hidráulicos |

| Óleos para transmissões e engrenagens |

| Por tipo de produto | Óleos de motor |

| Graxas | |

| Fluidos Hidráulicos | |

| Óleos para transmissões e engrenagens |

Definição de mercado

- Tipos de veículos - Os Veículos Comerciais são considerados no mercado de lubrificantes para veículos comerciais.

- Tipos de produtos - Para efeitos deste estudo, são levados em consideração produtos lubrificantes, como óleos de motor, óleos de transmissão e engrenagens, fluidos hidráulicos e graxas.

- Recarga de serviço - A recarga de serviço/manutenção é considerada na contabilização do consumo de lubrificante para veículos comerciais, em estudo.

- Preenchimento de fábrica - Os primeiros abastecimentos de lubrificante para veículos comerciais recém-produzidos são considerados no estudo.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.