Tamanho e Participação do Mercado de Produtos para Cuidados Capilares dos Emirados Árabes Unidos

Análise do Mercado de Produtos para Cuidados Capilares dos Emirados Árabes Unidos pela Mordor Intelligence

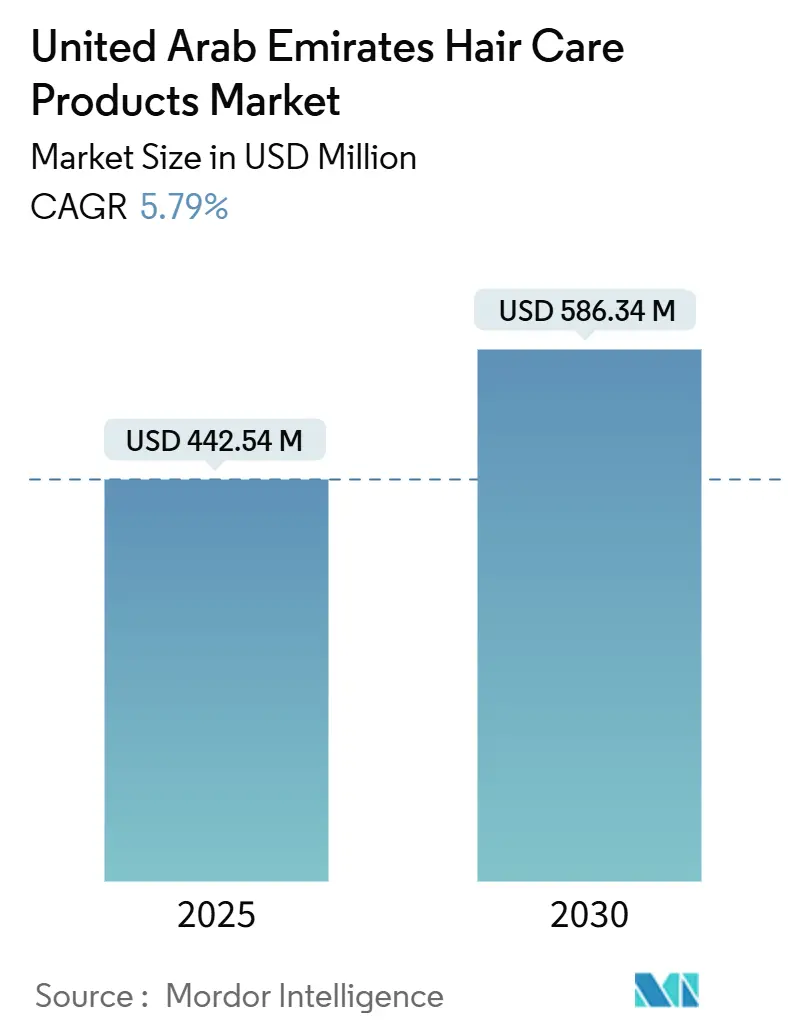

O mercado de produtos para cuidados capilares dos Emirados Árabes Unidos deverá valer USD 442,54 milhões em 2025 e projeta-se que cresça para USD 586,34 milhões até 2030, com uma TCAC de 5,79%. Os Emirados Árabes Unidos destacam-se como o principal centro de beleza do Oriente Médio, fortalecidos por uma população jovem que valoriza o cuidado pessoal e políticas governamentais que defendem o crescimento do varejo. Danos capilares induzidos pelo clima, um aumento no cuidado masculino e um cenário de comércio eletrônico em expansão estão estimulando o desenvolvimento de novos produtos. Além disso, o aumento da renda disponível e uma onda de expatriados com necessidades variadas de cuidados capilares estão alimentando tanto a inovação quanto a demanda. Marcas globais e regionais, através de marketing assertivo, estão influenciando as preferências dos consumidores e impulsionando o crescimento da categoria. Influenciadores e blogueiros de beleza, especialmente nas redes sociais, são fundamentais na moldagem das tendências de cuidados e no aumento da visibilidade da marca, particularmente entre os jovens. O crescente número de salões sofisticados e pontos de venda especializados em beleza está ampliando ainda mais a demanda por produtos de cuidados capilares premium e de nível profissional. Em 2024, enquanto os shampoos dominam o mercado, os produtos de penteado estão testemunhando o crescimento mais rápido. Embora os ingredientes sintéticos permaneçam prevalentes, há uma mudança notável em direção aos produtos naturais e orgânicos à medida que a consciência sobre a saúde aumenta. Supermercados e hipermercados lideram na distribuição, mas o varejo online está rapidamente ganhando terreno, devido ao florescente cenário de comércio eletrônico dos Emirados Árabes Unidos. O cenário competitivo é moderadamente concentrado, com marcas estabelecidas firmemente enraizadas, mas há amplo espaço para recém-chegados.

Principais Conclusões do Relatório

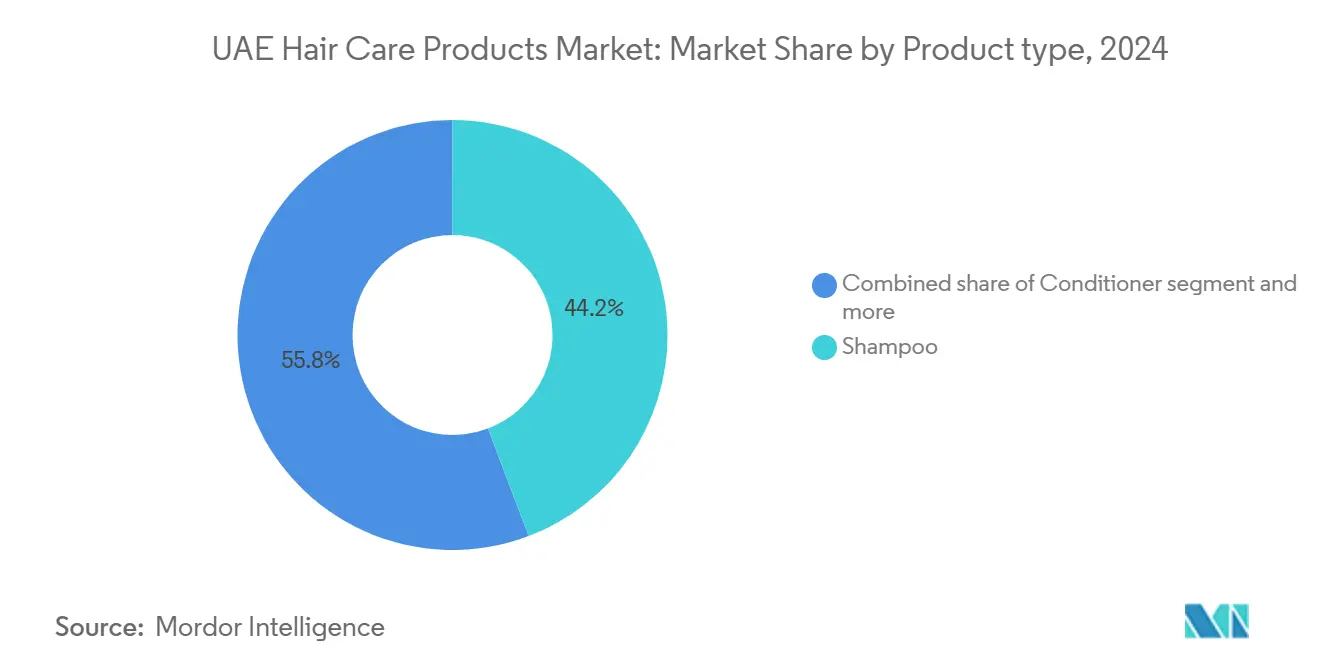

- Por tipo de produto, o shampoo liderou com 44,22% da participação do mercado de produtos para cuidados capilares dos Emirados Árabes Unidos em 2024; os produtos de penteado estão avançando com uma TCAC de 6,22% até 2030.

- Por categoria, os produtos de massa representaram 70,34% do tamanho do mercado de produtos para cuidados capilares dos Emirados Árabes Unidos em 2024; os produtos premium estão projetados para expandir a uma TCAC de 6,73% até 2030.

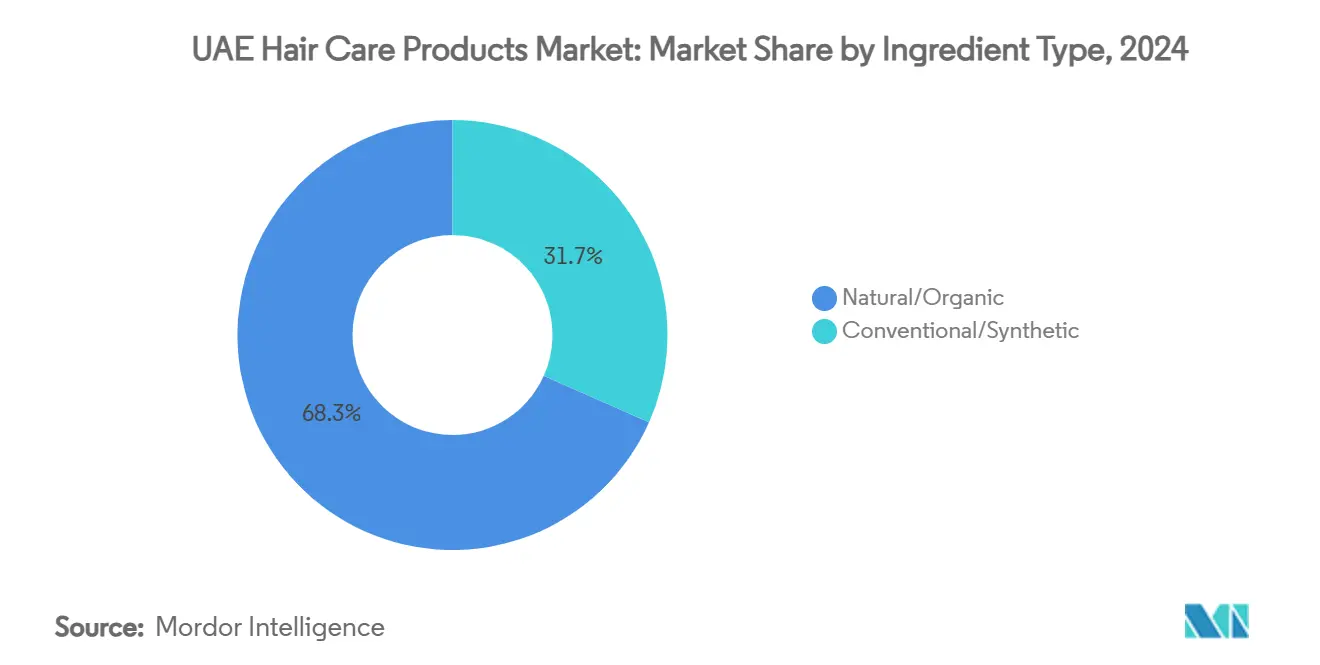

- Por tipo de ingrediente, as formulações convencionais/sintéticas mantiveram 68,34% da participação do tamanho do mercado de produtos para cuidados capilares dos Emirados Árabes Unidos em 2024; os produtos naturais/orgânicos estão superando com uma TCAC de 7,02% até 2030.

- Por canal de distribuição, supermercados e hipermercados detiveram 79,44% da participação da receita em 2024, enquanto o varejo online está crescendo a uma TCAC de 7,73% até 2030.

Tendências e Insights do Mercado de Produtos para Cuidados Capilares dos Emirados Árabes Unidos

Tabela de Impacto dos Impulsionadores

| IMPULSIONADOR | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Alta incidência de queda de cabelo devido à água dessalinizada e calor | +1.2% | Emirados Árabes Unidos em todo o país, particularmente Dubai e Abu Dhabi | Médio prazo (2-4 anos) |

| Demanda por produtos multifuncionais e de controle de danos | +0.9% | Emirados Árabes Unidos em todo o país com expansão para o CCG | Curto prazo (≤ 2 anos) |

| Inovações tecnológicas em formulações de produtos | +0.8% | Adoção precoce dos Emirados Árabes Unidos | Longo prazo (≥ 4 anos) |

| Crescente consciência de cuidados masculinos | +1.1% | Centros urbanos dos Emirados Árabes Unidos, expandindo para áreas suburbanas | Médio prazo (2-4 anos) |

| Influência das redes sociais e influenciadores de beleza | +0.7% | Emirados Árabes Unidos em todo o país, mais forte em Dubai | Curto prazo (≤ 2 anos) |

| Crescente foco na saúde do couro cabeludo | +0.6% | Adoção do segmento premium dos Emirados Árabes Unidos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Alta incidência de queda de cabelo devido à água dessalinizada e calor

Nos Emirados Árabes Unidos, muitas pessoas acreditam que a água da torneira dessalinizada, que contém alto teor de minerais, é uma das principais causas da queda de cabelo. Esta água é considerada como causadora de ressecamento e quebra. No entanto, dermatologistas destacam que as principais razões para a queda de cabelo são deficiências nutricionais, como baixos níveis de ferro, vitamina D e zinco, juntamente com desequilíbrios hormonais. Segundo Dr Batra's Homeopathy, em junho de 2025, estudos mostram que cerca de 66% dos homens nos Emirados Árabes Unidos experimentam queda de cabelo, e 67% dos residentes em geral relatam questões similares, frequentemente culpando a qualidade da água. Em cidades como Dubai, fatores como calor extremo, alta umidade, estilo de vida estressante e o uso de água dessalinizada pioram o problema. Segundo EPI YALE EDU, as classificações dos Emirados Árabes Unidos para saneamento inseguro e água potável em 2024 foram 37 e 61, respectivamente [1]Fonte: Yale Center for Environmental Law & Policy, "Unsafe Drinking Water," Environmental Performance Index, epi.yale.edu. As percepções dos consumidores sobre a qualidade da água estão moldando suas decisões de compra, notavelmente impulsionando a demanda por produtos como shampoos anti-queda. Marcas como Himalaya e OGX aproveitaram esta oportunidade, oferecendo shampoos desintoxicantes e anti-queda especificamente projetados para áreas com água rica em minerais. Esta medida estratégica não apenas atende às necessidades imediatas dos consumidores, mas também alinha essas marcas com as narrativas maiores de bem-estar e consciência ambiental.

Demanda por produtos multifuncionais e de controle de danos

Profissionais nos Emirados Árabes Unidos, que frequentemente têm horários ocupados, estão cada vez mais procurando produtos de cuidados capilares que possam servir múltiplos propósitos e ajudar a reparar danos enquanto economizam tempo. Esta demanda levou ao surgimento de produtos multifuncionais inspirados na tendência "skinification", onde o cuidado capilar adota ingredientes e técnicas do cuidado da pele. Estes produtos combinam tratamento e proteção em uma fórmula, como soros com niacinamida, condicionadores com ácido hialurônico e sprays que incluem filtros UV junto com óleos nutritivos como argan. Por exemplo, em fevereiro de 2024, a L'Oréal Paris lançou seu Shampoo e Condicionador Elvive Hydra Hyaluronic. Estes produtos são projetados para hidratar profundamente o cabelo usando ácido hialurônico, imitando os benefícios hidratantes comumente encontrados no cuidado da pele. O mercado está cada vez mais favorecendo tais inovações que simplificam as rotinas de cuidados capilares combinando funções de limpeza, reparação e proteção em um único produto. Esta abordagem atende aos estilos de vida acelerados dos consumidores, oferecendo resultados de qualidade de salão com menos esforço e reduzindo a necessidade de múltiplos produtos, minimizando finalmente a desorganização do banheiro.

Inovações tecnológicas em formulações de produtos

Nos Emirados Árabes Unidos, a tecnologia avançada está revolucionando o mercado de cuidados capilares, com consumidores cada vez mais gravitando em direção a soluções de alto desempenho e apoiadas pela ciência. Tratamentos infundidos com peptídeos, shampoos que neutralizam odores e produtos de cuidados do couro cabeludo inspirados na pesquisa de células-tronco estão testemunhando um aumento na popularidade. Por exemplo, o Serum Anti Queda Genesis da Kerastase e o Serum de Densidade Capilar da Grow Gorgeous aproveitam peptídeos para fortalecer os fios de cabelo e aumentar a densidade. Enquanto isso, o Shampoo Elvive Bond Repair da L'Oréal, fazendo sua estreia em 2024, utiliza um complexo de ácido cítrico para reparar ligações capilares quebradas e restaurar a força, ecoando tendências vistas em tratamentos profissionais. Essas ofertas premium tocam o coração dos consumidores afluentes dos Emirados Árabes Unidos, que estão ansiosos para investir em cuidados direcionados e orientados para resultados. Esta inclinação se alinha com o forte poder de compra da nação, projetado em um PIB per capita de USD 49.500 em 2025 pelo Fundo Monetário Internacional [2] Fonte: International Monetary Fund, "United Arab Emirates: Country Profile," IMF DataMapper, imf.org. Os Emirados Árabes Unidos destacam-se como uma plataforma de lançamento fundamental para inovações de cuidados capilares de vanguarda, frequentemente atuando como campo de testes antes de sua introdução global. Gigantes do varejo como Sephora UAE e Boots estão defendendo essas linhas de produtos avançados, facilitando sua rápida aceitação no mercado.

Crescente consciência de cuidados masculinos

Nos Emirados Árabes Unidos, a maior consciência sobre a saúde do couro cabeludo e produtos premium de cuidados capilares está transformando o cenário de varejo para cuidados masculinos. Respondendo a essa tendência, grandes varejistas como Sephora Middle East e Boots UAE estão ampliando suas seleções de cuidados capilares masculinos, trazendo marcas globais para shampoos, condicionadores e produtos de penteado. Por exemplo, a Série Head & Shoulders Men Ultra, com sua formulação de carvão purificante e zinco, aborda preocupações masculinas comuns como acúmulo no couro cabeludo e queda de cabelo, especialmente no clima quente e úmido dos Emirados Árabes Unidos. Da mesma forma, o Fiber Cream da American Crew oferece uma fixação forte com um acabamento natural, atraindo homens que desejam penteado de primeira linha sem resíduos. O impulso por resultados de qualidade de salão em casa é amplificado por influenciadores regionais das redes sociais e normas de cuidados em mudança em setores como hospitalidade, aviação e serviços corporativos, onde uma aparência polida significa profissionalismo. Produtos antes considerados de nicho, como shampoos volumizadores, condicionadores anti-idade e cremes de penteado leves, agora são mainstream. Além disso, o aumento do comércio eletrônico e marketing digital focado tornou esses produtos mais acessíveis, levando homens a se aprofundarem em cuidados avançados.

Análise do Impacto das Restrições

| RESTRIÇÃO | (~) % IMPACTO NA PREVISÃO DA TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Proliferação de produtos falsificados | -0.8% | Emirados Árabes Unidos em todo o país, particularmente zonas francas | Curto prazo (≤ 2 anos) |

| Adoção de soluções tradicionais de cuidados capilares domésticos | -0.5% | Emirados Árabes Unidos com concentrações de comunidades culturais | Médio prazo (2-4 anos) |

| Desafios regulatórios para produtos importados | -0.4% | Mercado dependente de importação dos Emirados Árabes Unidos | Longo prazo (≥ 4 anos) |

| Sensibilidade de preços entre consumidores do mercado de massa | -0.9% | Emirados Árabes Unidos em todo o país, mais forte em segmentos conscientes do preço | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Proliferação de produtos falsificados

A crescente presença de produtos falsificados de cabelo e beleza é um grande desafio para o mercado de cuidados capilares dos Emirados Árabes Unidos. Em 2024, as autoridades confiscaram grandes quantidades de produtos falsos, incluindo 650.468 cosméticos falsificados no valor de AED 23 milhões em Ras Al Khaimah e 1 milhão de cosméticos e medicamentos falsos avaliados em AED 17 milhões em Dubai. Além disso, a Alfândega de Dubai apreendeu 10,8 milhões de itens falsificados em 54 operações durante o ano. Esses produtos falsos, que incluem shampoos, condicionadores, soros e sprays de penteado, prejudicam a confiança do consumidor e reduzem a receita para marcas genuínas. Esta questão também desenCoraja os clientes de comprar produtos premium devido a preocupações sobre autenticidade. Para combater isso, os principais fabricantes estão introduzindo soluções avançadas de embalagem como códigos QR e selos à prova de violação para ajudar os clientes a verificar a autenticidade do produto. Do lado do governo, os Emirados Árabes Unidos estão usando IA e tecnologias alfandegárias avançadas para monitorar as cadeias de suprimentos de forma mais eficaz. Enquanto essas medidas, incluindo apreensões de produtos, atuam como fortes dissuasores, aumentar a conscientização do consumidor permanece essencial para proteger a integridade do mercado e garantir que os compradores invistam em produtos autênticos e de alta qualidade.

Desafios regulatórios para produtos importados

Nos Emirados Árabes Unidos, regulamentações rigorosas representam obstáculos significativos para produtos importados de cuidados capilares. A Emirates Authority for Standardization and Metrology (ESMA) e a Municipalidade de Dubai exigem que todos os cosméticos, incluindo shampoos, condicionadores e soros, sejam registrados e passem por avaliações de segurança antes da entrada no mercado. Produtos importados frequentemente enfrentam atrasos devido a mandatos rigorosos, incluindo divulgações detalhadas de ingredientes, certificação halal, testes de prazo de validade e rotulagem obrigatória em árabe. Proibições recentes de certas substâncias químicas, como o conservante metilisotiazolinona, forçaram marcas internacionais a reformular especificamente para os mercados dos Emirados Árabes Unidos e do Golfo. Esses obstáculos regulatórios não apenas inflam os custos, mas também atrasam lançamentos de produtos, um desafio especialmente pronunciado para marcas menores ou de nicho. À luz desses desafios, muitas empresas estão estabelecendo parcerias com distribuidores locais e canalizando investimentos em pesquisa e desenvolvimento específicos da região. Além disso, elas estão cada vez mais gravitando em direção a plataformas de vendas online, que normalmente prometem processos de aprovação mais rápidos do que canais de varejo convencionais.

Análise de Segmento

Por Tipo de Produto: Aumento do penteado diminui a liderança do shampoo

Em 2024, o shampoo dominou o mercado de produtos para cuidados capilares dos Emirados Árabes Unidos, capturando 44,22% da participação total do mercado. Esta posição dominante é amplamente atribuída às rotinas diárias de lavagem de cabelo dos consumidores, uma necessidade no clima quente, úmido e empoeirado dos Emirados Árabes Unidos. Dadas essas condições, a limpeza regular torna-se vital para manter a higiene do couro cabeludo, solidificando o status do shampoo como um produto básico universal. O apelo da categoria é ainda mais aumentado por sua gama diversificada de produtos, desde variantes anti-queda até hidratantes e controle de caspa. Essas ofertas abordam preocupações específicas, como danos capilares da água dessalinizada e estressores ambientais. Enquanto isso, os condicionadores, frequentemente usados em conjunto com shampoos, mantêm uma participação consistente no mercado à medida que os consumidores cada vez mais dependem deles para melhorar suas rotinas de limpeza e textura capilar.

Embora os produtos de penteado ocupem atualmente um segmento menor do mercado, eles são a categoria de crescimento mais rápido, ostentando uma TCAC projetada de 6,22% de 2024 a 2030. Este aumento é amplamente impulsionado por comportamentos de consumo em evolução, particularmente entre audiências mais jovens e homens. Esses grupos, influenciados pelas redes sociais, tendências de moda e padrões de cuidados profissionais, estão gravitando em direção aos produtos de penteado. Ofertas multifuncionais, como pomadas que misturam fixação com condicionamento, estão testemunhando um aumento na popularidade. Além disso, há uma demanda crescente por aerossóis adequados para viagem e sprays resistentes ao calor, especialmente entre viajantes frequentes. Colorantes capilares também estão experimentando demanda constante, alimentada tanto por necessidades funcionais (como cobertura de cabelos grisalhos) quanto por tendências de moda. Juntos, esses fatores sublinham uma mudança de mercado em direção a produtos premium de alto desempenho adaptados para cuidados individuais, levando a preços médios de venda elevados e crescimento sustentado da receita.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Categoria: Premium supera mas não ultrapassa massa

Em 2024, os produtos de cuidados capilares do mercado de massa dominaram o cenário de cuidados capilares dos Emirados Árabes Unidos, conquistando uma participação de 70,34% em termos de volume de vendas. Consumidores conscientes do orçamento gravitam em direção a esses produtos, atraídos por sua acessibilidade, fácil acesso e promoções agressivas em supermercados e hipermercados. Descontos frequentes e ofertas atrativas de pacotes aumentam ainda mais o apelo. Com ampla disponibilidade e reconhecimento de marca, as marcas do mercado de massa tornaram-se a escolha preferida para uso diário. No entanto, para permanecer na corrida competitiva, muitas dessas marcas agora estão refinando suas formulações, reforçando-as com reivindicações apoiadas cientificamente e perfis de ingredientes aprimorados, estreitando assim a divisão de qualidade com suas contrapartes premium.

Por outro lado, os produtos premium de cuidados capilares estão em uma trajetória ascendente, prevendo uma TCAC robusta de 6,73% até 2030. Este aumento é alimentado pelos emiradenses afluentes, expatriados de alta renda e um fluxo constante de turistas, destacado pelos 1,94 milhão que afluíram a Dubai em janeiro de 2025, conforme relatado pelo Departamento de Economia e Turismo de Dubai [3]Fonte: International Visitors in Dubai, Tourism Performance Report January 2025,

dubaidet.gov.ae. As ofertas premium são cobiçadas por sua eficácia potente, ingredientes luxuosos e o status que conferem. Estes produtos estão disponíveis em shopping centers de luxo, pontos de venda boutique e farmácias selecionadas, frequentemente acompanhados por consultores na loja que elucidam seus benefícios. Apesar de uma disparidade de preços notável entre produtos de massa e premium, os últimos impulsionam significativamente as margens de lucro e orientam as tendências de inovação no cenário de cuidados capilares dos Emirados Árabes Unidos.

Por Tipo de Ingrediente: Reivindicações naturais corroem o domínio sintético

Em 2024, as formulações convencionais/sintéticas dominam o mercado de produtos para cuidados capilares dos Emirados Árabes Unidos, detendo uma participação de 68,34%. Sua acessibilidade e resultados consistentes os mantêm em alta demanda. Produtos básicos do mercado de massa como Head & Shoulders Classic Clean Shampoo e Pantene Pro-V Daily Moisture Renewal Conditioner exemplificam esses produtos convencionais. Utilizando agentes de limpeza e condicionamento tradicionais, eles atendem às necessidades cotidianas. Fortalecidos por forte reconhecimento de marca, promoções frequentes e ampla disponibilidade em hipermercados, esses produtos são a principal escolha para consumidores conscientes do orçamento. No entanto, este domínio enfrenta desafios de uma demanda crescente por opções de beleza mais limpas.

Produtos naturais e orgânicos de cuidados capilares estão em ascensão, ostentando uma taxa de crescimento anual antecipada de 7,02%. Consumidores conscientes da saúde alimentam este aumento em busca de alternativas mais suaves e sustentáveis. Marcas como Faith in Nature Argan Oil Shampoo destacam ingredientes derivados naturalmente, livres de sulfatos e parabenos. Essas ofertas não apenas se alinham com a tendência eco-consciente, mas também resistem ao calor escaldante dos Emirados Árabes Unidos, frequentemente superando 40°C. Os varejistas estão amplificando este movimento, introduzindo seções dedicadas para produtos naturais, estações de recarga e embalagens recicláveis. Tais iniciativas ressoam especialmente com a demografia mais jovem e ambientalmente consciente. Consequentemente, o cenário de cuidados capilares dos Emirados Árabes Unidos está testemunhando uma transformação, com produtos naturais e orgânicos liderando a carga, estimulando a inovação e ampliando os segmentos premium.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Momentum do e-commerce redefine conveniência

Em 2024, supermercados e hipermercados dominaram o mercado de produtos para cuidados capilares dos Emirados Árabes Unidos, capturando 79,44% de sua receita. Seu sucesso deriva da ampla acessibilidade, presença robusta e confiança profundamente enraizada do consumidor. Com uma vasta rede de lojas em locais urbanos e suburbanos, esses varejistas tornaram-se a escolha preferida para uma clientela diversificada. Estratégias como promoções, agrupamento de produtos e visibilidade aprimorada nas prateleiras ainda mais alimentam compras por impulso. No entanto, o setor de varejo online está rapidamente ganhando terreno, ostentando uma TCAC projetada de 7,73%. Este boom é amplamente atribuído à adoção generalizada de smartphones, uma demografia mais jovem com conhecimento tecnológico e iniciativas nacionais destinadas a impulsionar a economia digital. Gigantes do e-commerce como Amazon UAE estão atraindo compradores com predileção por valor e conveniência, oferecendo vendas relâmpago atrativas, descontos de assinatura e sugestões de produtos personalizadas por IA. Um exemplo: durante o evento White Friday de 2024, a Amazon cortou preços em até 40% em marcas populares de cuidados capilares como L'Oréal Elvive, Head & Shoulders e OGX, estimulando urgência e compras de múltiplas unidades.

Em resposta à onda digital, os formatos de varejo tradicionais estão passando por transformações significativas. Muitos pontos de venda agora apresentam prateleiras habilitadas com código QR, concedendo aos compradores acesso instantâneo a detalhamentos de ingredientes e instruções de uso. A tendência crescente de serviços 'clique e retire' permite que os consumidores comprem online e convenientemente peguem seus itens em locais próximos, frequentemente no mesmo dia. Gigantes da beleza como Sephora UAE estão revolucionando as experiências na loja tecendo inovações digitais, desde experimentações virtuais até quiosques interativos. Um exemplo destacado é o ponto de venda da Sephora no Dubai Mall, que ostenta uma ferramenta de diagnóstico capilar impulsionada por IA, orientando os clientes para shampoos e tratamentos ideais adaptados às suas condições de couro cabeludo e aspirações capilares.

Análise Geográfica

Dubai e Abu Dhabi, com seus residentes afluentes, populações profissionais e um fluxo constante de turistas, dominam o mercado de produtos para cuidados capilares dos Emirados Árabes Unidos. O alto tráfego de pedestres em shopping centers de luxo, boutiques de beleza e lojas de departamento nessas cidades as torna locais privilegiados para lançar novas linhas de produtos e avaliar tendências globais. Muitas marcas internacionais estabeleceram pontos de venda principais aqui, fortalecendo sua visibilidade e influência no mercado. Por exemplo, L'Oréal Professionnel e Kerastase frequentemente estreiam produtos de penteado na Sephora no Dubai Mall e Paris Gallery em Abu Dhabi, capitalizando no maior engajamento do cliente. Enquanto isso, cidades como Sharjah e Ras Al Khaimah, estimuladas pela urbanização e aumento da renda disponível, estão testemunhando um aumento na demanda, levando à expansão de pontos de venda modernos de varejo de beleza além das grandes metrópoles.

A posição estratégica dos Emirados Árabes Unidos como centro de comércio regional fortalece a resiliência do setor de varejo de cuidados capilares. Centros logísticos e zonas francas, notavelmente Jebel Ali, atuam como centros de distribuição para marcas internacionais, simplificando o fornecimento para mercados domésticos e do CCG. Esta infraestrutura robusta garante disponibilidade consistente de produtos em todo o país, permitindo que os varejistas reponham rapidamente o estoque e ofereçam uma gama diversificada de produtos. Por exemplo, Unilever e Procter & Gamble aproveitam centros baseados nos Emirados Árabes Unidos para distribuir produtos amplamente procurados, como a gama de terapia capilar Head & Shoulders e Dove, garantindo que estejam prontamente disponíveis nos pontos de venda da região, atendendo tanto aos segmentos premium quanto de mercado de massa.

O clima dos Emirados Árabes Unidos desempenha um papel fundamental na moldagem do comportamento do consumidor de cuidados capilares. À medida que o verão atinge o pico, há um aumento na demanda por shampoos hidratantes, produtos anti-frizz e tratamentos de proteção de cor, com consumidores buscando alívio do ressecamento e exposição solar. Em Al Ain, onde tempestades de areia são frequentes, produtos como Neutrogena's T/Gel Therapeutic Shampoo e outros itens de clarificação do couro cabeludo desfrutam de vendas elevadas devido às suas vantagens de limpeza profunda. Fabricantes, reconhecendo essas demandas sazonais, ajustam suas variedades de produtos e táticas promocionais. Este alinhamento estratégico não apenas sustenta vendas consistentes durante todo o ano, mas também cultiva a lealdade à marca abordando os desafios únicos ambientais e de estilo de vida dos clientes.

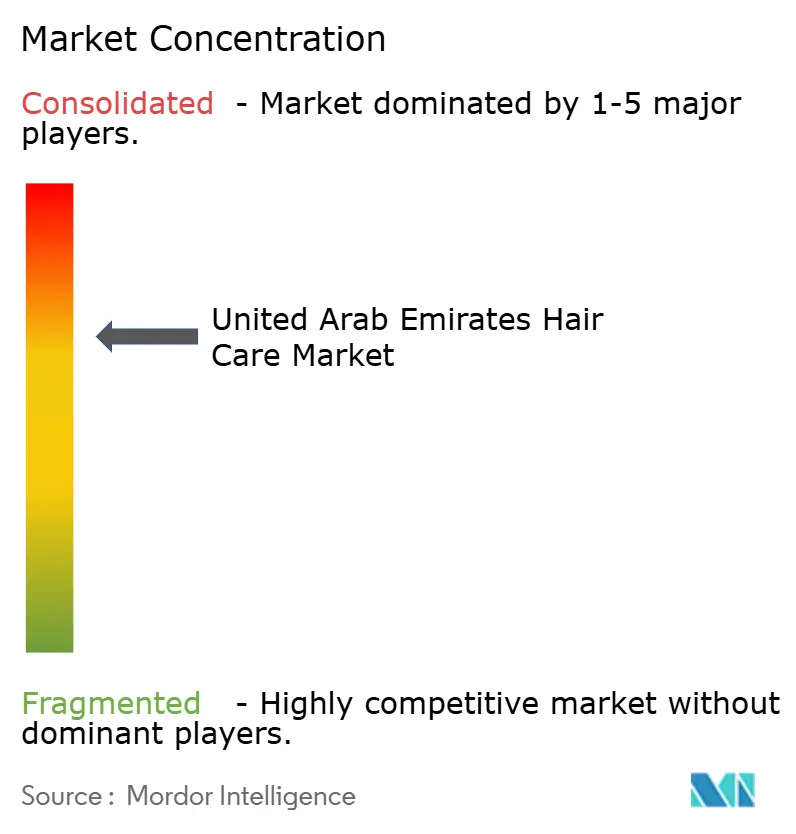

Cenário Competitivo

O mercado de produtos para cuidados capilares dos Emirados Árabes Unidos é moderadamente consolidado. Grandes empresas, incluindo Unilever, Procter & Gamble e L'Oréal, aproveitam parcerias robustas de varejo e distribuição, estratégias de marketing agressivas e um portfólio diversificado de produtos para atender tanto aos consumidores do mercado de massa quanto premium. Sua vasta escala e patrimônio de marca estabelecido garantem uma presença proeminente nas prateleiras nos principais canais de varejo. No entanto, o mercado permanece receptivo à concorrência, especialmente à medida que as preferências dos consumidores em mudança e desafios localizados abrem caminho para novos participantes.

Respondendo a preocupações localizadas, especialmente aquelas relacionadas à qualidade da água e seus efeitos no cabelo, um número crescente de marcas internacionais e regionais está adaptando suas ofertas. Concomitantemente, empresas nacionais e regionais estão capitalizando em suas percepções culturais e lançando produtos naturais e certificados halal. Essas ofertas, frequentemente com preços competitivos e comercializadas com narrativas regionalmente relevantes, ressoam bem com os consumidores. Um exemplo é a Herbal Essentials Arabia, que está ganhando popularidade incorporando água de nascente do Himalaia e produtos botânicos de origem local, direcionando compradores conscientes da saúde e eco-conscientes.

Marcas que rapidamente navegam no labirinto de registro com a Emirates Authority for Standardization and Metrology (ESMA) ganham uma vantagem crucial de primeiro movimento, acelerando seus lançamentos de produtos. Por outro lado, marcas que falham em atender aos padrões, seja divulgações de ingredientes, rotulagem em árabe ou certificações halal, enfrentam repercussões custosas, desde despesas de re-rotulagem até possíveis remoções de prateleiras. Neste cenário em evolução, uma cadeia de suprimentos confiável e navegação regulatória ágil são tão vitais quanto branding e inovação, especialmente ao lidar com varejistas que enfatizam eficiência operacional e conformidade. Consequentemente, o mercado de produtos para cuidados capilares dos Emirados Árabes Unidos está testemunhando dinamismo e concorrência elevados, com inovação, localização e preparação regulatória emergindo como os pilares do crescimento.

Líderes da Indústria de Produtos para Cuidados Capilares dos Emirados Árabes Unidos

-

Unilever PLC

-

Loreal S.A

-

Procter & Gamble Company

-

The Estée Lauder Companies Inc.

-

Beiersdorf AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Unilever está escalando seu investimento nos Emirados Árabes Unidos, lançando um grande impulso em produtos de beleza premium e híbridos adaptados às preferências dos consumidores em evolução. Ela planeja aprimorar suas capacidades de comércio digital e implementar um programa regional de desenvolvimento de talentos para construir um pipeline de liderança em beleza da próxima geração.

- Maio de 2025: A marca francesa de cuidados capilares de luxo Christophe Robin oficialmente entrou no mercado dos Emirados Árabes Unidos, atendendo a um apetite crescente por produtos premium focados em ingredientes entre consumidores afluentes.

- Outubro de 2024: A Zaphira Nature lançou sua linha premium vegana e sustentável para cabelos cacheados "Souffle Méditerranéen". A marca dedicada ao cabelo texturizado oferece oito produtos de beleza limpa infundidos com Ylang Ylang e formulados para hidratar, fortalecer e proteger cachos em climas regionais severos.

- Fevereiro de 2024: A Tata Elxsi desenvolveu um design de embalagem inovador e eco-amigável para o Vatika Shampoo, entregando melhorias significativas de sustentabilidade e desempenho. O novo design alcança uma redução de 15% no uso de plástico por embalagem de 400ml em comparação com a versão anterior.

Escopo do Relatório do Mercado de Produtos para Cuidados Capilares dos Emirados Árabes Unidos

Produtos para cuidados capilares ajudam a proteger o cabelo de danos e nutri-lo melhorando a textura e qualidade do cabelo.

O mercado de cuidados capilares dos Emirados Árabes Unidos é segmentado por tipo de produto, categoria, tipo de ingrediente e canal de distribuição. Baseado no tipo de produto, o mercado é segmentado em shampoo, condicionador, colorantes capilares, produtos de penteado e outros tipos de produtos. Baseado na categoria, o mercado é segmentado em produtos premium e produtos de massa. Por tipo de ingrediente, o mercado é segmentado em natural & orgânico e convencional/sintético. Baseado nos canais de distribuição, o mercado é segmentado em lojas especializadas, supermercados e hipermercados, lojas de varejo online e outros canais de distribuição. Para cada segmento, o dimensionamento e previsão do mercado foram feitos em termos de valor (USD milhões).

| Shampoo |

| Condicionador |

| Colorantes Capilares |

| Produtos de Penteado |

| Outros Tipos de Produtos |

| Produtos Premium |

| Produtos de Massa |

| Natural/Orgânico |

| Convencional/Sintético |

| Lojas Especializadas |

| Supermercados/Hipermercados |

| Lojas de Varejo Online |

| Outros Canais |

| Por Tipo de Produto | Shampoo |

| Condicionador | |

| Colorantes Capilares | |

| Produtos de Penteado | |

| Outros Tipos de Produtos | |

| Por Categoria | Produtos Premium |

| Produtos de Massa | |

| Por Tipo de Ingrediente | Natural/Orgânico |

| Convencional/Sintético | |

| Por Canal de Distribuição | Lojas Especializadas |

| Supermercados/Hipermercados | |

| Lojas de Varejo Online | |

| Outros Canais |

Principais Questões Respondidas no Relatório

Qual é o tamanho do mercado de cuidados capilares dos Emirados Árabes Unidos em 2025?

O mercado de Cuidados Capilares dos Emirados Árabes Unidos está avaliado em USD 442,54 milhões em 2025 e está projetado para alcançar USD 586,34 milhões até 2030.

Qual é o segmento de crescimento mais rápido de cuidados capilares nos Emirados Árabes Unidos?

Lojas de Varejo Online com TCAC de 7,73% é o segmento de cuidados capilares de crescimento mais rápido, seguido por ingredientes Naturais e Orgânicos com TCAC de 7,02%.

Qual tipo de produto domina o mercado de cuidados capilares dos Emirados Árabes Unidos?

Shampoo comanda o tipo de produto com 44,22% de participação de mercado em 2024.

Qual canal de distribuição detém a maior participação de mercado?

Supermercados/Hipermercados detém a maior participação de mercado com 79,44% de participação de mercado em 2024.

Página atualizada pela última vez em: