Tamanho e Participação do Mercado de Embalagens de Papel da Rússia

Análise do Mercado de Embalagens de Papel da Rússia pela Mordor Intelligence

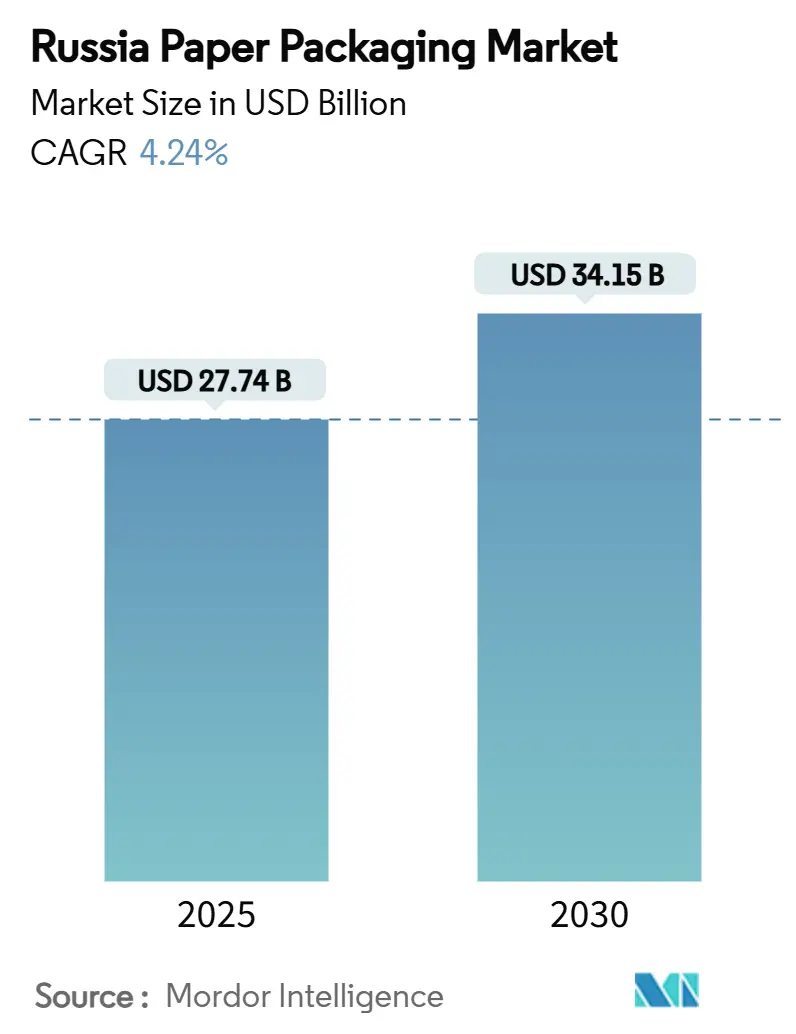

O tamanho do mercado de embalagens de papel da Rússia está em USD 27,74 bilhões em 2025 e está previsto para atingir USD 34,15 bilhões até 2030, expandindo a uma TCAC de 4,24% durante o período. O crescimento do mercado de embalagens de papel da Rússia repousa sobre três pilares: um impulso liderado pelo estado para substituição de importações, volumes de e-commerce em rápido crescimento, e medidas regulatórias que redirecionam a demanda de plásticos para formatos à base de fibra. Proprietários de marcas estão transferindo mais compras para conversores domésticos para se proteger contra riscos geopolíticos, enquanto produtores locais se apressam para fechar lacunas tecnológicas e garantir cadeias de fornecimento de matérias-primas. Investimentos em novas máquinas de cartão, como a linha de cartolina dobrável da Kama Karton, sinalizam confiança de que as fábricas domésticas podem atender às expectativas de qualidade tradicionalmente servidas por importações. A demanda também se beneficia da modernização contínua do setor de processamento de alimentos e um salto de 45% no faturamento do e-commerce para ₽19,9 trilhões em 2024, o que fundamentalmente elevou os pedidos de caixas onduladas. Ao mesmo tempo, oscilações cambiais mantêm os custos de insumos voláteis, e o progresso lento na coleta de papel usado prejudica a penetração de fibra reciclada, temperando o potencial de alta.

Principais Conclusões do Relatório

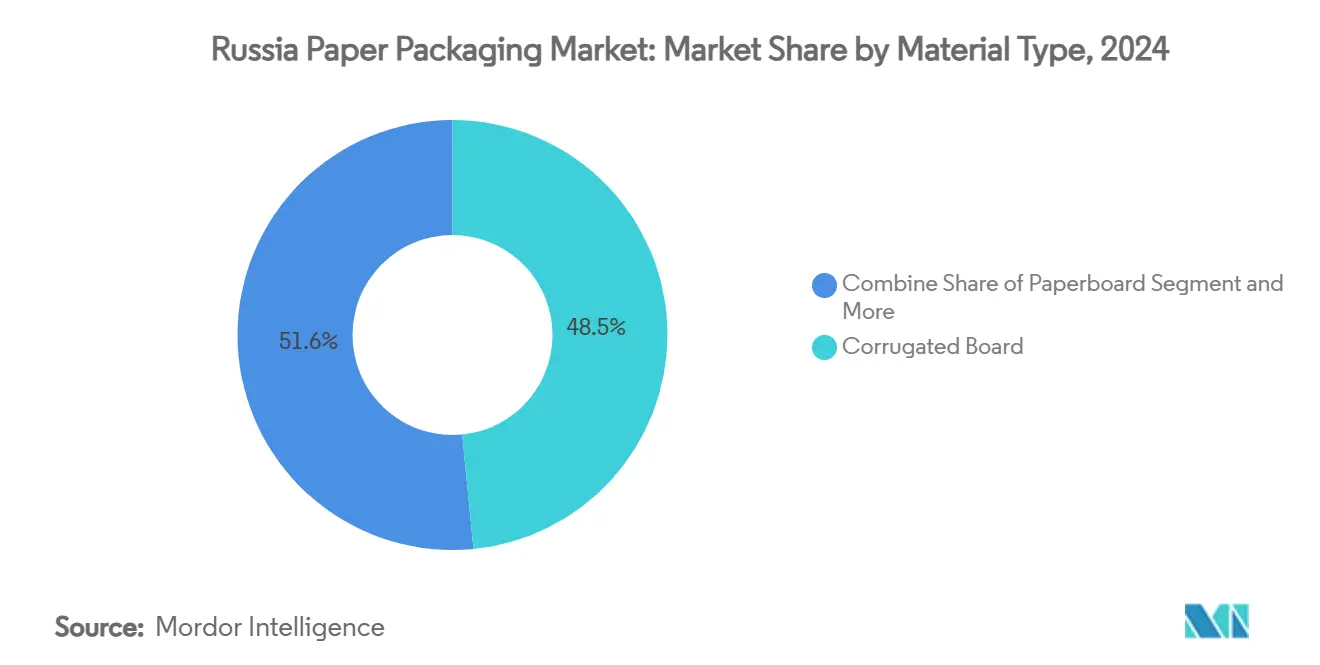

- Por tipo de material, papelão ondulado liderou com 48,45% de participação no mercado de embalagens de papel da Rússia em 2024, enquanto papel kraft está projetado para registrar a TCAC mais rápida de 7,51% até 2030.

- Por tipo de produto, formatos rígidos representaram 58,23% do mercado de embalagens de papel da Rússia em 2024; formatos flexíveis devem crescer a 5,94% TCAC até 2030.

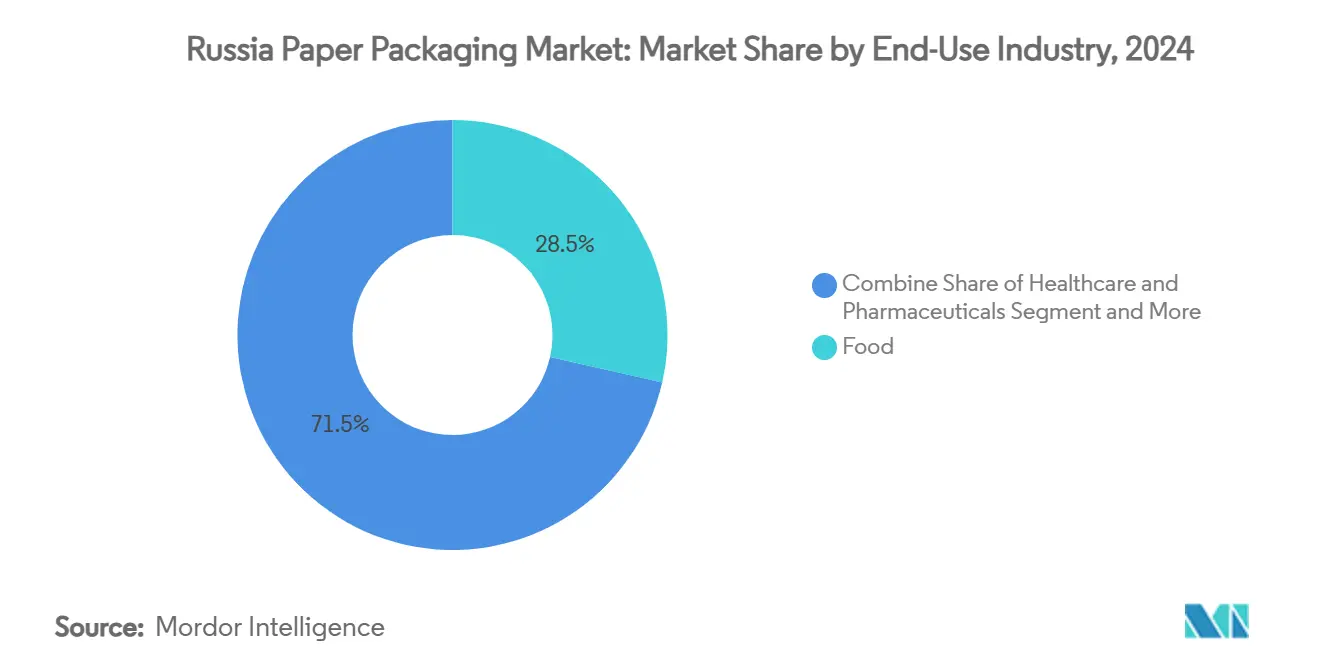

- Por uso final, alimentos detiveram 28,54% da participação de receita em 2024, enquanto cuidados de saúde e farmacêuticos estão previstos para expandir a 6,72% TCAC até 2030.

- Por canal de distribuição, vendas diretas capturaram 54,67% do mercado de embalagens de papel da Rússia em 2024, ainda que canais indiretos registrem uma TCAC de 5,68% até 2030.

Tendências e Insights do Mercado de Embalagens de Papel da Rússia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão do Setor Doméstico de Processamento de Alimentos Impulsionando Demanda de Caixas Dobráveis | +1.2% | Nacional, concentrada nas regiões Central e Sul | Médio prazo (2-4 anos) |

| Política de Substituição de Importações Acelerando Investimento em Fábricas de Cartão Locais | +1.8% | Nacional, ênfase nas regiões Noroeste e Sibéria | Longo prazo (≥ 4 anos) |

| Roteiro Federal de Proibição de Plásticos Impulsionando Mudança para Sacolas de Fibra no Varejo | +0.9% | Nacional, implementação inicial em grandes cidades | Curto prazo (≤ 2 anos) |

| Crescimento do E-commerce Direto ao Consumidor Elevando Demanda de Papelão Ondulado | +1.1% | Nacional, concentrada em centros urbanos | Médio prazo (2-4 anos) |

| Mandatos de Reciclagem de Caixas Assépticas de Bebidas Aumentando Uso de Caixas de Líquidos | +0.7% | Nacional, foco em áreas metropolitanas | Médio prazo (2-4 anos) |

| Projetos Ferroviários Árticos/Rota do Mar do Norte Estimulando Sacos Kraft Resistentes | +0.6% | Regiões árticas, corredor da Rota do Mar do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Expansão do Setor Doméstico de Processamento de Alimentos Impulsionando Demanda de Caixas Dobráveis

O faturamento no complexo de serviços alimentares e processamento da Rússia subiu 12,1% para RUB 5,3 trilhões em 2024, traduzindo-se diretamente em maior consumo de caixas dobráveis.[1]INFOLine, "Russian Food-Service Market 2025," infoline.spb.ru Proprietários de marcas requerem designs de caixas prontas para varejo que preservem frescor e suportem conformidade de rastreamento agora em vigor para água engarrafada. Subsídios governamentais para modernização de plantas encorajam conversores a fornecer substratos premium, revestidos que resistam a linhas de enchimento automatizadas. A máquina de cartolina dobrável recentemente instalada na Kama Karton adiciona capacidade doméstica nesta categoria de alta especificação. À medida que consumidores migram para refeições embaladas de qualidade, conversores podem impulsionar gráficos de valor agregado e revestimentos de barreira, apoiando margens mais altas no mercado de embalagens de papel da Rússia.

Política de Substituição de Importações Acelerando Investimento em Fábricas de Cartão Locais

A Resolução No. 1875, efetiva em dezembro de 2024, concede vantagens de tratamento nacional em compras públicas, garantindo fluxo de pedidos para embalagens fabricadas localmente. A regra já estimulou atualizações de fábricas de múltiplos bilhões de rublos, incluindo as linhas integradas de painéis CLT e kraft-sack do Grupo Segezha. Fábricas capazes de igualar categorias de qualidade europeias ganham contratos de fornecimento de longo prazo, enquanto fornecedores de equipamentos relatam maiores pipelines de pedidos apesar do risco cambial. Com o tempo, uma base de ativos domésticos mais profunda reduz a dependência de cartão importado e amortece o mercado de embalagens de papel da Rússia contra choques externos.

Roteiro Federal de Proibição de Plásticos Impulsionando Mudança para Sacolas de Fibra no Varejo

Uma proibição sobre três formatos de embalagem plástica começa em 2025, forçando varejistas a mudar para sacolas de papel para aplicações de checkout de alto volume 1-ofd.ru. Taxas ambientais sobre embalagens importadas distorcem ainda mais a economia em favor de conversores locais. Produtores capazes de garantir resistência ao estouro e resistência à umidade estão experimentando acúmulos de pedidos. Fabricantes de sacolas de curto prazo disputam fornecimento de papel kraft, ampliando spreads sobre preços de exportação e sustentando crescimento de receita em todo o mercado de embalagens de papel da Rússia.

Crescimento do E-commerce Direto ao Consumidor Elevando Demanda de Papelão Ondulado

O varejo online saltou 45% ano a ano para ₽19,9 trilhões, elevando embarques de caixas onduladas em centros de distribuição. Operadores de marketplace agora representam 65% da receita de e-commerce e padronizam especificações de embalagem pronta para envio, permitindo produções de caixas de alto volume. Vendas online transfronteiriças, já ₽241 bilhões, adicionam caixas de exportação de força extra à mistura. Com densidades de encomendas crescendo, conversores investem em perfis de flauta leves e de alta compressão que reduzem custos logísticos enquanto protegem produtos. A expansão estável do e-commerce ancora demanda de papelão ondulado de longo prazo dentro do mercado de embalagens de papel da Rússia.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Instabilidade no Fornecimento de Madeira no Noroeste e Sibéria | -0.8% | Regiões Noroeste e Siberiana | Médio prazo (2-4 anos) |

| Volatilidade do Rublo Elevando Custos de Produtos Químicos e Equipamentos Importados | -1.1% | Nacional, afetando todos os fabricantes | Curto prazo (≤ 2 anos) |

| Coleta Pós-Consumo Sub-desenvolvida para Fibra Reciclada | -0.6% | Nacional, aguda em áreas rurais | Longo prazo (≥ 4 anos) |

| Reequipamento de Máquinas de Papel Capital-Intensivo Retarda Modernização | -0.9% | Nacional, concentrada em regiões industriais mais antigas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade do Rublo Elevando Custos de Produtos Químicos e Equipamentos Importados

Agentes de branqueamento essenciais, produtos químicos de colagem e componentes de máquinas de precisão permanecem amplamente obtidos no exterior, deixando conversores expostos quando o rublo enfraquece. Contas de importação incham imediatamente porque instrumentos de hedge são limitados, atrasando atualizações críticas e restringindo ganhos de qualidade do produto. Apenas as exportações químicas indianas estão projetadas para atingir USD 2,4 bilhões até 2026, sublinhando a dependência contínua de insumos estrangeiros. [2]Chemexcil, "Export Potential of Indian Chemical Products on the Russian Market," chemexcil.inCapex e opex elevados desviam recursos que poderiam expandir capacidade no mercado de embalagens de papel da Rússia.

Coleta Pós-Consumo Sub-desenvolvida para Fibra Reciclada

Apenas 4,4% do total de resíduos da Rússia é utilizado, deixando conversores carentes de matéria-prima de papel recuperado acessível. [3]Wilson Center, "Contentious Politics of Waste Management in Russia," wilsoncenter.org Baixas taxas de recuperação inflam a demanda de fibra virgem e corroem credenciais de sustentabilidade cada vez mais valorizadas por proprietários de marcas. A logística rural permanece antieconômica, e volumes de resíduos eletrônicos processados caíram de 79.616 toneladas em 2019 para 11.569 toneladas em 2023, destacando deficiências sistêmicas de coleta. [4]MDPI, "Effectiveness of Waste Management Systems," mdpi.com Sem política coordenada e infraestrutura, a absorção de papel reciclado em todo o mercado de embalagens de papel da Rússia ficará atrás das normas internacionais.

Análise de Segmentos

Por Tipo de Material: Domínio do Papelão Ondulado Enfrenta Desafio do Papel Kraft

O papelão ondulado capturou 48,45% de participação no mercado de embalagens de papel da Rússia em 2024 e permanece indispensável para logística de transporte, e-commerce e bens de consumo de movimento rápido. O tamanho do mercado de embalagens de papel da Rússia vinculado a aplicações onduladas atingiu USD 13,5 bilhões em 2025 e está projetado para subir 4% anualmente até 2030. A otimização contínua do perfil de flauta reduz gramatura sem sacrificar resistência de empilhamento, e o corte automatizado suporta modelos de entrega just-in-time. Enquanto isso, papel kraft está escalando a uma TCAC de 7,51%, apoiado por infraestrutura ártica que depende de sacos resistentes; volumes de carga da Rota do Mar do Norte visam 90 milhões de toneladas até 2030. A indústria de embalagens de papel da Rússia usa cada vez mais kraft-sack de alta porosidade para atender à demanda de cimento e enchimento mineral em temperaturas abaixo de −30 °C.

Outras categorias como cartolina dobrável e papéis especiais atendem nichos de alimentos, bebidas e eletrônicos. A nova máquina de cartão da Kama Karton impulsiona o fornecimento doméstico de substratos multicamadas revestidos, reduzindo importações em caixas premium de confeitaria. Produtores equilibrando portfólios multi-categoria espalham risco através de padrões de demanda cíclicos, reforçando resiliência em todo o mercado de embalagens de papel da Rússia.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Produto: Embalagem Rígida Lidera Apesar do Crescimento Flexível

Formatos rígidos-caixas dobráveis e caixas onduladas-alcançaram 58,23% de participação do mercado de embalagens de papel da Rússia em 2024, traduzindo-se em USD 16,2 bilhões de receita. Designs rígidos fornecem empilhabilidade e espaço de outdoor de marca que varejistas omnicanal desejam, especialmente quando 65% dos fluxos de e-commerce passam por marketplaces. O tamanho do mercado de embalagens de papel da Rússia para soluções rígidas está previsto para tocar USD 18,9 bilhões até 2030 a uma TCAC de 3,2%. Produtores exploram ondulado lito-laminado de alta gráfica e bandejas prontas para varejo para ganhar espaço nas prateleiras de supermercados.

Embalagem de papel flexível está expandindo a 5,94% TCAC porque embrulhos e bolsas revestidas com barreira agora podem rivalizar com plásticos em resistência à umidade e gordura. Próximas proibições sobre formatos plásticos selecionados canalizam demanda de varejo e serviços alimentares em direção a embrulhos de fibra. Sachês leves para bebidas instantâneas e embalagens porcionadas para condimentos ilustram onde flexíveis de papel substituem plásticos. À medida que fornecedores de máquinas lançam linhas de formar-encher-selar de alta velocidade compatíveis com papel, conversores aprofundam penetração em categorias de lanches e misturas secas, ampliando demanda endereçável no mercado de embalagens de papel da Rússia.

Por Indústria de Uso Final: Domínio do Setor Alimentício Encontra Inovação em Cuidados de Saúde

Aplicações alimentícias comandaram 28,54% das vendas em 2024, refletindo o ecossistema de serviços alimentares de RUB 5,3 trilhões da Rússia. Padeiros, processadores de carne e enchimentos de bebidas valorizam a respirabilidade e visibilidade de prateleira do papel. Mandatos de reciclagem de caixas assépticas direcionam marcas de laticínios líquidos e sucos para caixas de líquidos de alta barreira, enquanto novos códigos serializados para água engarrafada entram em vigor em março de 2025. Essas regras exigem substratos à prova de violação e compatíveis com códigos, reforçando valor em todo o mercado de embalagens de papel da Rússia.

Cuidados de saúde e farmacêuticos, embora menores, registram a TCAC mais rápida de 6,72%. O valor de mercado cresceu 10% em 2024, mesmo com volumes de prescrição diminuindo, destacando a tendência de premiumização. Novas regras de registro de produtos médicos efetivas em março de 2025 aumentam requisitos de rotulagem e barreira. Recursos de serialização e resistência a crianças criam espaço para caixas dobráveis laminadas com filmes de notificação de violação, um nicho com altas margens dentro da indústria de embalagens de papel da Rússia.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Distribuição: Vendas Diretas Mantêm Vantagem Sobre Crescimento Indireto

Vendas diretas garantiram 54,67% do faturamento de 2024, pois compradores de alto volume preferem logística fábrica-para-planta e suporte de design personalizado. Conversores integrados como o Grupo Segezha se envolvem em acordos de longo prazo que cobrem tudo, desde fornecimento de fibra até gestão de estoque. O tamanho do mercado de embalagens de papel da Rússia vinculado a contratos diretos atingiu USD 15,2 bilhões em 2025.

Canais indiretos-distribuidores e comerciantes-estão escalando a 5,68% TCAC, pois proprietários de marcas menores, padarias regionais e micro-vendedores online precisam de quantidades mínimas de pedido baixas. Marketplaces de e-commerce facilitam vitrines multi-fornecedores, criando demanda granular que distribuidores de estoque podem agregar eficientemente. Serviços de valor agregado como impressão digital e kitting ampliam relevância de canais indiretos no mercado de embalagens de papel da Rússia.

Análise Geográfica

A vasta geografia da Rússia concentra a fabricação de embalagens em regiões ricas em recursos, mas logisticamente vantajosas. O cluster noroeste ao redor de São Petersburgo hospeda fábricas integradas com acesso de exportação báltica; o Grupo Segezha mantém plantas certificadas ISO fornecendo sacos industriais e sacolas de consumo. Conversores ondulados aqui aproveitam proximidade a fornecedores de equipamentos escandinavos, encurtando ciclos de manutenção. No entanto, fluxo instável de madeira de Carelia e Arkhangelsk ocasionalmente interrompe utilização de capacidade, limitando crescimento na porção da região do mercado de embalagens de papel da Rússia.

A macrorregião Central ancora consumo. Moscou e oblasts circundantes absorvem a maior parte de caixas dobráveis, caixas onduladas e mangas de caixas de líquidos necessárias por centros de distribuição de alimentos, farmácia e e-commerce. A expansão do varejo online para ₽19,9 trilhões em 2024 elevou requisitos de embalagem de última milha, empurrando plantas onduladas perto de Moscou para operações de duplo turno. Pedidos de embalagens farmacêuticas aceleram graças a um aumento de valor de 10% no mercado de medicamentos e regras de serialização mais fortes. A região, portanto, permanece o núcleo de demanda para o mercado de embalagens de papel da Rússia.

Sibéria e Extremo Oriente oferecem o maior potencial de alta no longo prazo. Carga na Rota do Mar do Norte atingiu 37,9 milhões de toneladas em 2024, apesar de déficits versus metas governamentais. O lançamento de infraestrutura de USD 40 bilhões da administração mais receitas fiscais previstas em USD 160 bilhões até 2035 exigirão cimento, produtos químicos e equipamentos, estimulando demanda de kraft-sack e papelão ondulado resistente. Desafios logísticos persistem, mas subsídios estatais para ramais ferroviários e navios de carga classe gelo gradualmente melhoram confiabilidade da cadeia de suprimentos, posicionando esses territórios como a fronteira de crescimento futuro para o mercado de embalagens de papel da Rússia.

Panorama Competitivo

Saídas estrangeiras e política estatal remodelaram dinâmicas competitivas. A venda de USD 87,2 milhões de ativos de Syktyvkar da Mondi marca uma retirada decisiva de grandes internacionais. Campeões domésticos, principalmente Grupo Segezha e Grupo Ilim, agora competem por participação em meio a concentração moderada. Segezha integra colheita florestal com kraft-sack, compensado e ondulado, apoiado por RUB 3 bilhões investidos na primeira linha CLT industrial da Rússia. Ilim está elevando Ust-Ilimsk para produção de design até 2025, expandindo fornecimento de cartão de fibra virgem.

Investimento em tecnologia permanece um diferenciador. A nova linha de cartolina dobrável ANDRITZ da Kama Karton apresenta caixas de cabeçote de controle de diluição e calandragem para superfícies de impressão premium. Fábricas regionais menores focam em produções nicho-papel de folheto farmacêutico ou embrulhos alimentares revestidos com barreira-onde agilidade supera escala. Conversores incapazes de auto-gerar polpa buscam contratos de fornecimento de longo prazo para mitigar oscilações de preço da madeira, mas disponibilidade de fibra flutua com cotas de colheita. Enquanto o mercado de embalagens de papel da Rússia ainda permite novos entrantes, intensidade de capex e integração de matérias-primas favorecem cada vez mais jogadores com balanços profundos e concessões florestais seguras.

Pressões de sustentabilidade adicionam outra camada competitiva. Fábricas com tratamento de efluentes em circuito fechado e florestas certificadas FSC ganham preferência de aquisição de proprietários de marcas multinacionais ainda ativos na Rússia. Ao mesmo tempo, oscilações do rublo elevam custos de serviço da dívida sobre máquinas importadas, tornando financiamento em moeda local crítico. O cenário emergente assim equilibra consolidação entre grandes integrados com upstarts especialistas capitalizando nichos direcionados por regulamentação dentro do mercado de embalagens de papel da Rússia.

Líderes da Indústria de Embalagens de Papel da Rússia

-

Mondi Group

-

Ilim Group

-

International Paper (DS Smith)

-

Smurfit WestRock

-

Tetra Pak Russia

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Rastreabilidade obrigatória em nível de item para água engarrafada começou, obrigando transmissão completa de código eletrônico em toda a cadeia de suprimentos

- Janeiro 2025: Grupo Segezha lançou a primeira linha de painéis CLT industrial da Rússia na Planta Sokol após investir mais de RUB 3 bilhões (USD 3,27 bilhões)

- Janeiro 2025: ANDRITZ entregou uma linha completa de cartolina dobrável para Kama Karton, expandindo fornecimento doméstico de cartão premium

- Dezembro 2024: Resolução No. 1875 introduziu vantagens de tratamento nacional para embalagens fabricadas na Rússia em licitações governamentais

Escopo do Relatório do Mercado de Embalagens de Papel da Rússia

Embalagem de papel é um método custo-eficiente e versátil para proteger, preservar e transportar uma ampla gama de produtos. Adicionalmente, pode ser personalizada para atender necessidades dos clientes ou requisitos específicos do produto. Atributos como biodegradabilidade, leveza e reciclabilidade da embalagem de papel a tornam um componente essencial para embalagem. Este tipo de embalagem é atualmente usado para projetar novos e belos modelos e adicionar funções de marca.

O Mercado de Embalagens de Papel da Rússia Por Tipo de Produto (Caixas Dobráveis, Caixas Onduladas), Indústria do Usuário Final (Alimentícia, Bebidas, Cuidados de Saúde, Cuidados Pessoais, Cuidados Domésticos, Produtos Elétricos). Os tamanhos e previsões de mercado são fornecidos em termos de valor (milhões USD) para todos os segmentos acima.

| Papel Kraft |

| Cartolina |

| Papelão Ondulado |

| Outro Tipo de Material |

| Embalagem de Papel Flexível | Bolsas e Sacolas |

| Embrulhos e Filmes | |

| Outra Embalagem de Papel Flexível | |

| Embalagem de Papel Rígida | Caixa Dobrável |

| Caixas Onduladas | |

| Outra Embalagem de Papel Rígida |

| Alimentícia |

| Bebidas |

| Cuidados de Saúde e Farmacêuticos |

| Cuidados Pessoais e Cosméticos |

| Industrial e Eletrônico |

| Outra Indústria de Uso Final |

| Vendas Diretas |

| Vendas Indiretas |

| Por Tipo de Material | Papel Kraft | |

| Cartolina | ||

| Papelão Ondulado | ||

| Outro Tipo de Material | ||

| Por Tipo de Produto | Embalagem de Papel Flexível | Bolsas e Sacolas |

| Embrulhos e Filmes | ||

| Outra Embalagem de Papel Flexível | ||

| Embalagem de Papel Rígida | Caixa Dobrável | |

| Caixas Onduladas | ||

| Outra Embalagem de Papel Rígida | ||

| Por Indústria de Uso Final | Alimentícia | |

| Bebidas | ||

| Cuidados de Saúde e Farmacêuticos | ||

| Cuidados Pessoais e Cosméticos | ||

| Industrial e Eletrônico | ||

| Outra Indústria de Uso Final | ||

| Por Canal de Distribuição | Vendas Diretas | |

| Vendas Indiretas | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de embalagens de papel da Rússia?

O mercado é avaliado em USD 27,74 bilhões em 2025 e está no caminho para atingir USD 34,15 bilhões até 2030.

Que tipo de material domina o mercado de embalagens de papel da Rússia?

O papelão ondulado lidera com 48,45% de participação, impulsionado pelas necessidades de e-commerce e logística de varejo.

Como o roteiro federal de proibição de plásticos afetará as escolhas de embalagem?

A proibição de 2025 sobre formatos plásticos selecionados empurra os varejistas em direção a sacolas e embalagens à base de fibra, elevando a demanda por papéis kraft e revestidos.

Por que o segmento farmacêutico está crescendo mais rápido que outros usos finais?

Reformas regulatórias introduzem requisitos de serialização e segurança mais rigorosos, levando os proprietários de marcas a modernizar para embalagens de papel premium e conformes com uma TCAC projetada de 6,72%.

Qual região oferece as perspectivas de crescimento de longo prazo mais fortes?

Sibéria e Extremo Oriente, apoiados por projetos de infraestrutura da Rota do Mar do Norte, devem ver a maior demanda incremental por soluções de kraft-sack resistente e papelão ondulado.

Página atualizada pela última vez em: