Análise de mercado de raios X digital da América do Norte

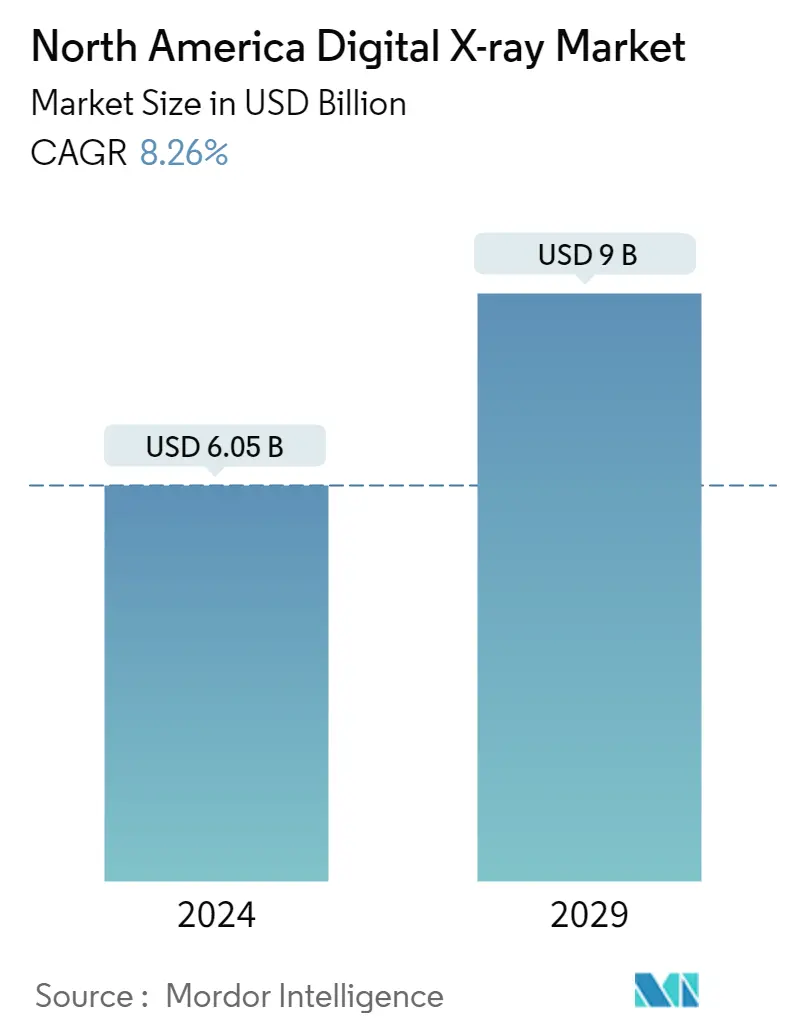

O tamanho do mercado de raios X digital da América do Norte é estimado em US$ 6,05 bilhões em 2024, e deverá atingir US$ 9 bilhões até 2029, crescendo a um CAGR de 8,26% durante o período de previsão (2024-2029).

A eclosão da pandemia impactou o mercado. Dispositivos digitais de raios X foram amplamente utilizados durante a pandemia para avaliar pacientes sintomáticos com suspeita ou confirmação de doença por COVID-19 na América do Norte. Por exemplo, de acordo com um estudo publicado em novembro de 2020, o diagnóstico preciso de COVID-19 com radiografias de tórax variou de 57,0% a 89,0%. Os dispositivos de raios X desempenharam um papel essencial na detecção dessas respostas visuais associadas à infecção por COVID-19. Como resultado da eficiência dos dispositivos digitais de raios X na detecção da infecção por COVID, eles foram rapidamente adotados no diagnóstico de pulmões durante a pandemia. No entanto, uma diminuição nos volumes de imagens durante a pandemia impôs um leve impacto negativo de curto prazo no mercado. Assim, durante os primeiros dias da pandemia, o mercado registou um crescimento moderado. No entanto, os aumentos dos bloqueios, o declínio dos casos de Corona e o aumento das visitas de pacientes às clínicas durante os últimos tempos da pandemia ajudaram o mercado a ganhar impulso e espera-se que continue a tendência ascendente durante o período de previsão.

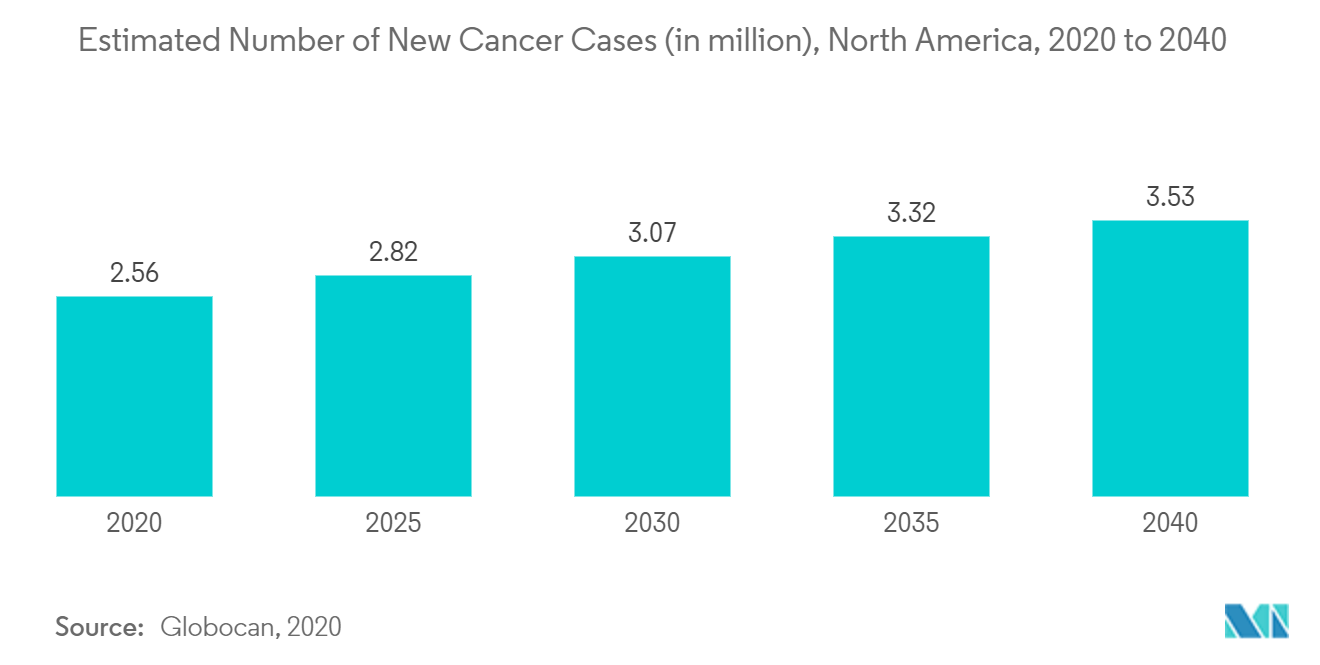

A crescente ocorrência de doenças ortopédicas e cânceres, os avanços tecnológicos na tecnologia digital de raios X e as vantagens sobre os raios X convencionais são os principais fatores que impulsionam o crescimento do mercado. Por exemplo, de acordo com o relatório publicado pela American Cancer Society em janeiro de 2022, esperava-se que cerca de 19.880 mulheres fossem diagnosticadas com câncer de ovário em 2022. Também foi relatado que o câncer de ovário ocupa o quinto lugar em mortes por câncer entre as mulheres, sendo responsável por mais mortes. do que qualquer outro câncer do sistema reprodutor feminino. Além disso, também relatou que o risco de uma mulher contrair cancro do ovário durante a sua vida é de cerca de 1 em 78, e a sua probabilidade de morrer de cancro do ovário é de cerca de 1 em 108. A mesma fonte também afirmou que o cancro se desenvolve principalmente em mulheres mais velhas. Cerca de metade das mulheres que foram diagnosticadas com câncer de ovário têm 63 anos de idade ou mais. É mais comum em mulheres brancas do que em mulheres afro-americanas. Assim, espera-se que a crescente prevalência do câncer impulsione a demanda por raios X digitais, e espera-se um crescimento considerável do mercado durante o período de previsão.

Os principais players do mercado também utilizam novas tecnologias como forma de manter suas posições no mercado. As empresas também investem em atividades de PD para produtos tecnologicamente avançados. Por exemplo, em setembro de 2021, a GE Healthcare lançou o AMX Navigate, um novo sistema de raios X digital portátil equipado com uma coluna telescópica de movimento livre assistida por energia que visa reduzir a força de elevação em até 70,0% e diminuir lesões ao técnico. O novo dispositivo também é equipado com Zero Click Exam, que aumenta a eficiência ao automatizar o fluxo de trabalho e reduzir as interações da interface do usuário. Portanto, devido a tais casos, prevê-se um crescimento considerável do mercado durante o período de previsão na região norte-americana.

No entanto, o alto custo inicial de instalação pode dificultar o crescimento do mercado durante o período de previsão.

Tendências do mercado de raios X digitais da América do Norte

Espera-se que o segmento de sistemas portáteis testemunhe um crescimento significativo durante o período de previsão

Os sistemas portáteis convertem diretamente a radiação de raios X transmitida em uma imagem digital usando uma série de detectores de estado sólido, como selênio amorfo ou silício, e exibem a imagem diretamente no computador. O raio X digital emite muito pouca radiação em comparação com os raios X analógicos (tradicionais), o que o torna altamente seguro. As imagens produzidas pelo sistema digital são de alta qualidade. São produzidos imediatamente após o procedimento, reduzindo assim o tempo de espera.

Os principais fatores que impulsionam o segmento são o uso crescente de sistemas portáteis de raios X digitais e o número crescente de casos de câncer na América do Norte. Por exemplo, de acordo com a American Cancer Society, Cancer and Figures 2022, haverá cerca de 1,9 milhões de novos casos de câncer diagnosticados em 2022. Além disso, um relatório da American Cancer Society disse que nos Estados Unidos, em 2023, haverá seriam cerca de 1.958.310 novos casos de câncer e 609.820 mortes por câncer. A mesma fonte disse ainda que o número de pessoas que contraem cancro da próstata aumentou 3,0% todos os anos desde os anos anteriores. Como os raios X digitais portáteis são uma das ferramentas mais importantes para encontrar o câncer, é provável que mais casos de câncer sejam bons para o crescimento do segmento. Além disso, espera-se que o lançamento de novos produtos pelos grandes players ajude o segmento a crescer. Por exemplo, em agosto de 2020, a Canon Medical lançou o sistema móvel de raios X digital Solus 500 no mercado dos EUA. Este novo sistema oferece maior facilidade de uso, maior produtividade, recursos de segurança aprimorados, carregamento simplificado do detector e maior capacidade de armazenamento. Portanto, o lançamento de novos produtos avançados pode criar novas oportunidades e aumentar a competitividade do mercado, impulsionando assim o crescimento do segmento.

Espera-se que os Estados Unidos testemunhem um crescimento considerável durante o período de previsão

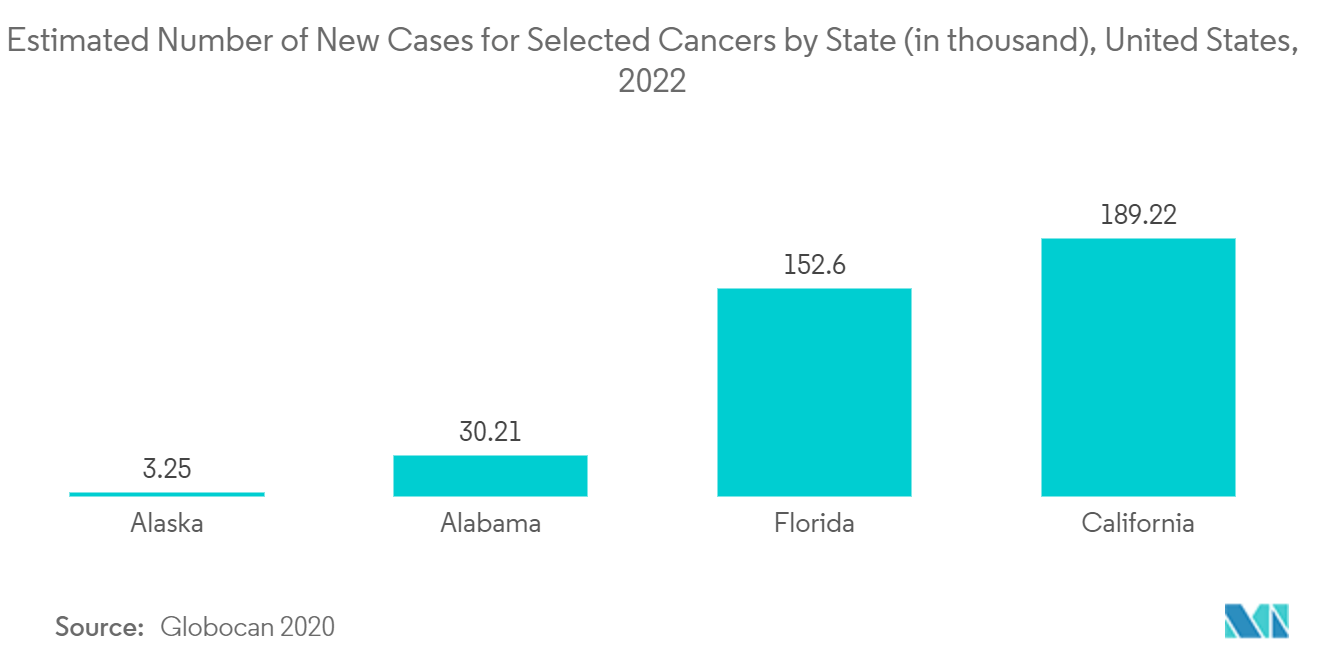

Espera-se que os Estados Unidos testemunhem um crescimento considerável no mercado geral de dispositivos de raios X digitais durante o período de previsão. O crescimento deve-se a coisas como uma infra-estrutura de saúde em rápida melhoria, um aumento de doenças crónicas e o facto de existirem intervenientes nesta região que são muito bons com tecnologia. Por exemplo, de acordo com o relatório GLOBOCAN 2020, 2.281.658 novos casos de cancro foram diagnosticados nos Estados Unidos em 2020, com 612.390 mortes. Portanto, espera-se que o aumento dos casos de câncer nos Estados Unidos impulsione a demanda por raios X digitais, aumentando assim o crescimento do mercado.

Lançamentos de produtos importantes, alta concentração de players de mercado ou presença de fabricantes, aquisições e parcerias entre grandes players e aumento de casos de doenças crônicas nos Estados Unidos são alguns dos fatores que impulsionam o crescimento do mercado norte-americano de raios X digitais em o país. Por exemplo, em setembro de 2021, a GE Healthcare lançou o AMX Navigate, um novo sistema de raios X digital portátil projetado com uma coluna telescópica Free Motion assistida por energia, a primeira de seu tipo, que visa reduzir a força de sustentação em até 70,0 % e diminuir lesões do tecnólogo. Da mesma forma, em maio de 2021, a KA Imaging assinou um acordo de distribuição nos Estados Unidos com a Alpha Imaging. Hospitais, instalações médicas e consultórios de 14 estados têm acesso ao detector de raios X digital (DR) de subtração digital de subtração de energia dupla Reveal 35C de exposição única por meio da Alpha Imaging. Assim, devido ao desenvolvimento de soluções inovadoras, espera-se que o mercado experimente um enorme crescimento no país.

Visão geral da indústria de raios X digitais da América do Norte

Países da América do Norte, como os Estados Unidos e o Canadá, têm políticas que incentivam a ID e acolhem as novas tecnologias. Conseqüentemente, a taxa de adoção de tecnologias mais recentes nesses países é muito alta. O México é um país em desenvolvimento, o que o torna um mercado lucrativo para muitos players globais. Além disso, com a presença de países mais desenvolvidos nas suas proximidades, o acesso ao mercado mexicano torna-se muito fácil, uma vez que a maioria dos players globais estão presentes nos Estados Unidos e no Canadá. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm participações de mercado e são bem conhecidas, incluindo Carestream Health Inc., Fujifilm Medical Systems, GE Healthcare, Hitachi Medical Corporation e Hologic Corporation, entre outras.

Líderes do mercado de raios X digitais da América do Norte

GE Healthcare

Fujifilm Medical Systems

Siemens Healthineers

Canon Medical Systems Corporation

Koninklijke Philips N.V.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de raios X digitais da América do Norte

- Agosto de 2022 A GE Healthcare lançou o Definium 656 HD, o sistema avançado de raios X fixo de próxima geração. O sistema fornece exames consistentes, eficientes e altamente automatizados que são benéficos para os departamentos de radiologia.

- Abril de 2022 Boston Imaging, sede dos sistemas de radiografia digital e ultrassom da Samsung nos Estados Unidos, lançou uma nova configuração do AccE GM85 chamada GM85 Fit, apresentando um design centrado no usuário. É o novo raio X móvel lançado nos Estados Unidos.

Segmentação da indústria de raios X digital da América do Norte

De acordo com o escopo deste relatório, raio X digital, ou radiografia digital, é uma forma de imagem de raios X em que sensores digitais de raios X são usados em vez de filmes fotográficos tradicionais. Isso tem a vantagem adicional de eficiência e capacidade para transferir imagens digitalmente, bem como aprimorá-las para melhor visibilidade. Este método ignora o processamento químico de filmes fotográficos. A imagem digital de raios X tem alta demanda, pois requer menos exposição à radiação em comparação com os raios X tradicionais. O x digital norte-americano O mercado de raios é segmentado por aplicação (ortopédica, oncologia, odontológica, cardiovascular e outras aplicações), tecnologia (radiografia computadorizada e radiografia direta), portabilidade (sistemas fixos e sistemas portáteis), usuário final (hospitais, centros de diagnóstico e outros fins usuários) e geografia (Estados Unidos, Canadá e México). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Ortopédico |

| Câncer |

| Dental |

| Cardiovascular |

| Outras aplicações |

| Radiografia Computadorizada |

| Radiografia Direta |

| Sistemas Fixos |

| Sistemas Portáteis |

| Hospitais |

| Centros de diagnóstico |

| Outros usuários finais |

| Estados Unidos |

| Canadá |

| México |

| Por aplicativo | Ortopédico |

| Câncer | |

| Dental | |

| Cardiovascular | |

| Outras aplicações | |

| Por tecnologia | Radiografia Computadorizada |

| Radiografia Direta | |

| Por Portabilidade | Sistemas Fixos |

| Sistemas Portáteis | |

| Por usuário final | Hospitais |

| Centros de diagnóstico | |

| Outros usuários finais | |

| Geografia | Estados Unidos |

| Canadá | |

| México |

Perguntas frequentes sobre pesquisa de mercado de raios X digital da América do Norte

Qual é o tamanho do mercado de raios X digital da América do Norte?

O tamanho do mercado de raios X digital da América do Norte deverá atingir US$ 6,05 bilhões em 2024 e crescer a um CAGR de 8,26% para atingir US$ 9,00 bilhões até 2029.

Qual é o tamanho atual do mercado de raios X digital da América do Norte?

Em 2024, o tamanho do mercado de raios X digital da América do Norte deverá atingir US$ 6,05 bilhões.

Quem são os principais atores do mercado de raios-X digital da América do Norte?

GE Healthcare, Fujifilm Medical Systems, Siemens Healthineers, Canon Medical Systems Corporation, Koninklijke Philips N.V. são as principais empresas que operam no mercado de raios X digital da América do Norte.

Que anos esse mercado de raios X digital da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de raios X digital da América do Norte foi estimado em US$ 5,59 bilhões. O relatório abrange o tamanho histórico do mercado de raios X digital da América do Norte para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de raios X digital da América do Norte para anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Raios X Digitais da América do Norte

Estatísticas para a participação de mercado de raios X digital da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de raios X digital da América do Norte inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.