Tamanho do mercado de enzimas alimentares no Oriente Médio

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 33.99 Milhões de dólares | |

| Tamanho do Mercado (2029) | 38.55 Milhões de dólares | |

| Maior participação por subaditivo | Carboidrases | |

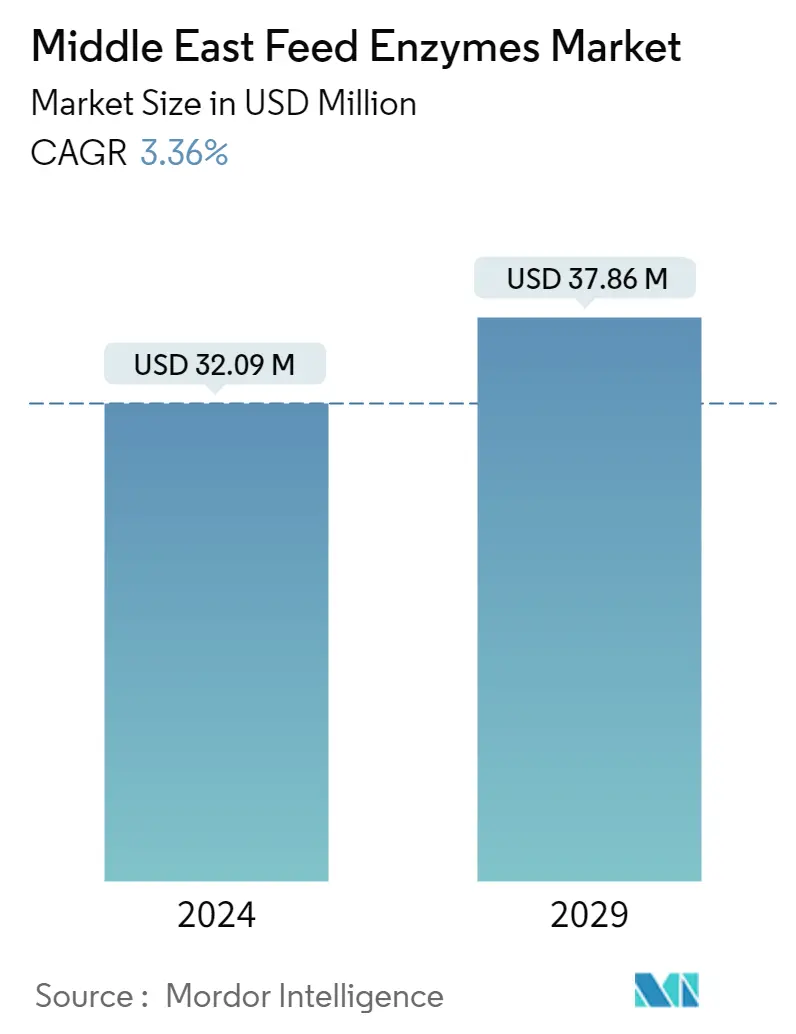

| CAGR (2024 - 2029) | 3.36 % | |

| Maior participação por país | Arábia Saudita | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de enzimas alimentares no Oriente Médio

O tamanho do mercado de enzimas alimentares do Oriente Médio é estimado em US$ 32,09 milhões em 2024, e deve atingir US$ 37,86 milhões até 2029, crescendo a um CAGR de 3,36% durante o período de previsão (2024-2029).

- O mercado de enzimas alimentares no Oriente Médio é um segmento pequeno, mas crescente, do mercado geral de aditivos alimentares. Em 2022, representava apenas 3,6% do mercado de aditivos para alimentação animal. No entanto, as vantagens da utilização de enzimas alimentares para aumentar a disponibilidade de nutrientes para os animais, especialmente quando os preços dos cereais estão elevados, tornam-no num mercado promissor.

- O mercado sofreu um declínio de 6,2% em 2019 em comparação com 2018 devido a uma diminuição na produção de rações, que esteve diretamente relacionada ao uso de aditivos alimentares. A Arábia Saudita foi o maior país no mercado de enzimas alimentares, respondendo por uma participação de 40,2% em 2022, devido à maior produção de rações do país e à procura de carne e produtos lácteos.

- Entre todas as enzimas alimentares, as carboidrases foram as mais significativas em termos de valor de mercado, respondendo por 47,9% do mercado de enzimas alimentares em 2022. As carboidrases são preferidas devido à sua capacidade de aumentar a ingestão de proteínas, minerais e lipídios da ração animal.. O maior segmento de tipo animal da região foi o de aves, respondendo por 57,9% do mercado de carboidratos alimentares em 2022. O uso estava associado à digestão de polissacarídeos insolúveis.

- Espera-se que o país que mais cresce no Oriente Médio durante o período de previsão seja o Irã, registrando um CAGR de 3,7%. Espera-se que as fitases sejam o segmento que mais cresce na região, registrando um CAGR de 3,4% durante o período de previsão.

- Espera-se que o aumento da conscientização sobre o uso de aditivos alimentares e a demanda por carne e gado sejam os principais impulsionadores do mercado de enzimas alimentares na região.

- Em 2022, as enzimas alimentares detinham uma participação de 3,6% em valor no mercado de aditivos alimentares do Oriente Médio, representando um aumento de mais de 2,8% em relação ao ano anterior. No entanto, o mercado testemunhou uma ligeira queda em 2019-2020, principalmente devido ao impacto da pandemia COVID-19, que perturbou o comércio global e as cadeias de abastecimento locais, resultando na redução da produção de rações.

- A Arábia Saudita detinha a maior participação no mercado de enzimas alimentares do Oriente Médio em 2022, respondendo por cerca de US$ 12,1 milhões em valor de mercado, seguida pelo Irã com US$ 8,0 milhões. A alta adoção de aditivos alimentares nas dietas animais na Arábia Saudita resultou no maior consumo no país em comparação com outros países da região.

- As aves de capoeira foram os maiores consumidores de enzimas alimentares na região do Médio Oriente em 2022, respondendo por uma participação de 57,5% em valor no mercado, seguidas pelos ruminantes e pela aquicultura com 39,7% e 2,2% de participação, respetivamente. O crescimento do mercado de enzimas é impulsionado pelas tecnologias de criação de gado da região, que visam limitar as importações de carne e incentivar os países com escassez de água a beneficiarem das suas indústrias de carne.

- Em 2022, a região do Médio Oriente produziu cerca de 24 milhões de toneladas métricas de alimentos compostos para todos os tipos de animais, sendo o Irão, sozinho, responsável por mais de 45% da quota. Esta elevada produção foi atribuída à grande população animal do país, incluindo mais de 18% do gado ruminante na região do Médio Oriente em 2021.

- A demanda pelo uso de enzimas alimentares aumentou com a crescente demanda por carne e a crescente conscientização sobre dietas saudáveis na alimentação animal. Espera-se que a região do Oriente Médio testemunhe um forte crescimento no mercado, registrando um CAGR de 3,4% durante 2023-2029.

Tendências do mercado de enzimas alimentares no Oriente Médio

- O aumento do consumo de carne de carneiro e da demanda por laticínios, com mais de 1.000 fábricas de doces e chocolates, está aumentando a demanda pela produção de ruminantes

- O crescimento do turismo aumentou a procura de carne suína por parte de hotéis e restaurantes o que está a aumentar a procura pela produção de suínos

- A crescente popularidade das aves avícolas e o investimento do governo da Arábia Saudita para aumentar a produção avícola estão impulsionando a produção de aves na região

- O aumento do consumo de carne bovina e a crescente demanda pelo consumo de produtos lácteos estão impulsionando a demanda pela produção de rações para ruminantes

- A Peste Suína Africana (PSA) afectou a produção de ração para suínos, mas a crescente procura de carne de porco em países como Chipre e Israel está a impulsionar a procura de produção de ração para suínos

Visão geral da indústria de enzimas para rações no Oriente Médio

O mercado de enzimas alimentares do Oriente Médio é fragmentado, com as cinco principais empresas ocupando 25,79%. Os principais players deste mercado são Alltech, Inc., Brenntag SE, DSM Nutritional Products AG, IFF (Danisco Animal Nutrition) e Kerry Group Plc (classificados em ordem alfabética).

Líderes de mercado de enzimas alimentares no Oriente Médio

Alltech, Inc.

Brenntag SE

DSM Nutritional Products AG

IFF(Danisco Animal Nutrition)

Kerry Group Plc

Other important companies include Adisseo, BASF SE, Cargill Inc., Elanco Animal Health Inc., Kemin Industries, Novus International, Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de enzimas alimentares no Oriente Médio

- Janeiro de 2023 Novus International adquiriu a empresa de biotecnologia Agrivida para desenvolver novos aditivos para rações.

- Junho de 2022 A Brenntag adquiriu uma participação na Al-Azzaz Chemicals, uma distribuidora de especialidades químicas no Médio Oriente, e aumentou a sua presença no setor de distribuição de especialidades químicas da Arábia Saudita.

- Janeiro de 2022 Hiphorius é uma nova geração de fitase introduzida pela aliança DSM-Novozymes. É uma solução abrangente de fitase criada para ajudar os produtores de aves a obterem uma produção lucrativa e sustentável de proteínas.

Relatório de mercado de enzimas alimentares do Oriente Médio – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Número de animais

- 4.1.1 Aves

- 4.1.2 Ruminantes

- 4.1.3 Suínos

- 4.2 Produção de Ração

- 4.2.1 Aquicultura

- 4.2.2 Aves

- 4.2.3 Ruminantes

- 4.2.4 Suínos

- 4.3 Quadro regulamentar

- 4.3.1 Irã

- 4.3.2 Arábia Saudita

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Subaditivo

- 5.1.1 Carboidrases

- 5.1.2 Fitases

- 5.1.3 Outras enzimas

- 5.2 Animal

- 5.2.1 Aquicultura

- 5.2.1.1 Por Sub Animal

- 5.2.1.1.1 Peixe

- 5.2.1.1.2 Camarão

- 5.2.1.1.3 Outras espécies de aquicultura

- 5.2.2 Aves

- 5.2.2.1 Por Sub Animal

- 5.2.2.1.1 Frango

- 5.2.2.1.2 Camada

- 5.2.2.1.3 Outras aves de capoeira

- 5.2.3 Ruminantes

- 5.2.3.1 Por Sub Animal

- 5.2.3.1.1 Gado de corte

- 5.2.3.1.2 Gado leiteiro

- 5.2.3.1.3 Outros ruminantes

- 5.2.4 Suínos

- 5.2.5 Outros animais

- 5.3 País

- 5.3.1 Irã

- 5.3.2 Arábia Saudita

- 5.3.3 Resto do Médio Oriente

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Adisseo

- 6.4.2 Alltech, Inc.

- 6.4.3 BASF SE

- 6.4.4 Brenntag SE

- 6.4.5 Cargill Inc.

- 6.4.6 DSM Nutritional Products AG

- 6.4.7 Elanco Animal Health Inc.

- 6.4.8 IFF(Danisco Animal Nutrition)

- 6.4.9 Kemin Industries

- 6.4.10 Kerry Group Plc

- 6.4.11 Novus International, Inc.

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ADITIVOS PARA ALIMENTAÇÃO

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Tamanho do mercado global e DROs

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de enzimas alimentares no Oriente Médio

Carboidrases e Fitases são cobertas como segmentos pelo Sub Aditivo. Aquicultura, Aves, Ruminantes, Suínos são contemplados como segmentos por Animal. Irã e Arábia Saudita são cobertos como segmentos por país.

- O mercado de enzimas alimentares no Oriente Médio é um segmento pequeno, mas crescente, do mercado geral de aditivos alimentares. Em 2022, representava apenas 3,6% do mercado de aditivos para alimentação animal. No entanto, as vantagens da utilização de enzimas alimentares para aumentar a disponibilidade de nutrientes para os animais, especialmente quando os preços dos cereais estão elevados, tornam-no num mercado promissor.

- O mercado sofreu um declínio de 6,2% em 2019 em comparação com 2018 devido a uma diminuição na produção de rações, que esteve diretamente relacionada ao uso de aditivos alimentares. A Arábia Saudita foi o maior país no mercado de enzimas alimentares, respondendo por uma participação de 40,2% em 2022, devido à maior produção de rações do país e à procura de carne e produtos lácteos.

- Entre todas as enzimas alimentares, as carboidrases foram as mais significativas em termos de valor de mercado, respondendo por 47,9% do mercado de enzimas alimentares em 2022. As carboidrases são preferidas devido à sua capacidade de aumentar a ingestão de proteínas, minerais e lipídios da ração animal.. O maior segmento de tipo animal da região foi o de aves, respondendo por 57,9% do mercado de carboidratos alimentares em 2022. O uso estava associado à digestão de polissacarídeos insolúveis.

- Espera-se que o país que mais cresce no Oriente Médio durante o período de previsão seja o Irã, registrando um CAGR de 3,7%. Espera-se que as fitases sejam o segmento que mais cresce na região, registrando um CAGR de 3,4% durante o período de previsão.

- Espera-se que o aumento da conscientização sobre o uso de aditivos alimentares e a demanda por carne e gado sejam os principais impulsionadores do mercado de enzimas alimentares na região.

| Carboidrases |

| Fitases |

| Outras enzimas |

| Aquicultura | Por Sub Animal | Peixe |

| Camarão | ||

| Outras espécies de aquicultura | ||

| Aves | Por Sub Animal | Frango |

| Camada | ||

| Outras aves de capoeira | ||

| Ruminantes | Por Sub Animal | Gado de corte |

| Gado leiteiro | ||

| Outros ruminantes | ||

| Suínos | ||

| Outros animais |

| Irã |

| Arábia Saudita |

| Resto do Médio Oriente |

| Subaditivo | Carboidrases | ||

| Fitases | |||

| Outras enzimas | |||

| Animal | Aquicultura | Por Sub Animal | Peixe |

| Camarão | |||

| Outras espécies de aquicultura | |||

| Aves | Por Sub Animal | Frango | |

| Camada | |||

| Outras aves de capoeira | |||

| Ruminantes | Por Sub Animal | Gado de corte | |

| Gado leiteiro | |||

| Outros ruminantes | |||

| Suínos | |||

| Outros animais | |||

| País | Irã | ||

| Arábia Saudita | |||

| Resto do Médio Oriente | |||

Definição de mercado

- FUNÇÕES - Para o estudo, os aditivos alimentares são considerados produtos fabricados comercialmente que são usados para melhorar características como ganho de peso, taxa de conversão alimentar e consumo de ração quando alimentados em proporções apropriadas.

- REVENDEDORES - As empresas envolvidas na revenda de aditivos para alimentação animal sem agregação de valor foram excluídas do escopo do mercado, para evitar dupla contagem.

- CONSUMIDORES FINAIS - Os fabricantes de alimentos compostos são considerados consumidores finais no mercado estudado. O âmbito de aplicação exclui os agricultores que compram aditivos para alimentação animal para serem utilizados diretamente como suplementos ou pré-misturas.

- CONSUMO INTERNO DA EMPRESA - As empresas envolvidas na produção de rações compostas, bem como na fabricação de aditivos para rações, fazem parte do estudo. No entanto, ao estimar os tamanhos do mercado, o consumo interno de aditivos alimentares por essas empresas foi excluído.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.