Análise do mercado de recipientes de vidro da Índia

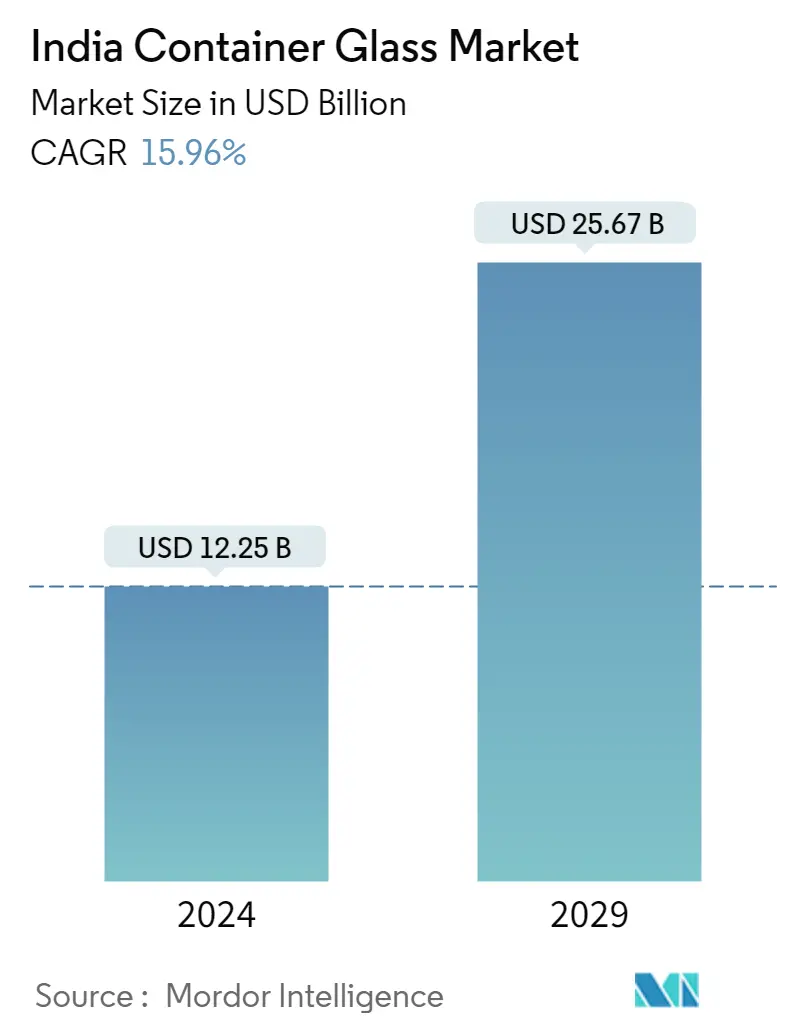

O tamanho do mercado de vidro de contêineres da Índia é estimado em US$ 12,25 bilhões em 2024, e deverá atingir US$ 25,67 bilhões até 2029, crescendo a um CAGR de 15,96% durante o período de previsão (2024-2029).

O maior teor de óxidos insolúveis em água do recipiente de vidro confere durabilidade química ligeiramente maior contra a água, necessária para armazenar bebidas e alimentos. O baixo consumo per capita de vidro em recipientes na Índia oferece enormes oportunidades de crescimento.

- O aumento do consumo de álcool na Índia contribuiu para o aumento significativo na taxa de crescimento do mercado de vidro para recipientes na Índia. O vidro para recipientes tem a adoção mais abundante na indústria de bebidas alcoólicas e, portanto, a taxa de crescimento da indústria de bebidas alcoólicas impacta diretamente o mercado de recipientes de vidro na Índia. De acordo com o relatório publicado pela Agriculture and Agrifood Canada, nos últimos anos o consumo de cerveja tem aumentado. O consumo estimado de cerveja na Índia foi de 2,15 bilhões de litros em 2022; até 2026, o consumo deverá aumentar para 2,6 mil milhões de litros. A cerveja é embalada em garrafas de vidro de cor escura para preservar o conteúdo, que pode se deteriorar quando exposto à luz ultravioleta.

- A proibição do plástico em regiões como a Índia e outros países também contribuiu significativamente para a utilização de recipientes de vidro. Devido ao facto de os recipientes de vidro serem um substituto direto dos recipientes de plástico, a proibição dos plásticos fez com que as indústrias vissem o vidro como o principal substituto para materiais de embalagem emergentes. Apesar do baixo consumo per capita, com a procura a jusante das indústrias locais de bebidas, álcool, alimentos, produtos farmacêuticos e cosméticos, o mercado está a registar um crescimento robusto.

- No entanto, o principal obstáculo ao crescimento do mercado é a maior pegada de carbono. A fabricação de vidro requer um processo de alta temperatura e uso intensivo de energia, com temperaturas de forno de até 1.300°C a 1.650°C e chamas de até 2.000°C. Além disso, em comparação com materiais alternativos, as embalagens de vidro são 12 vezes mais pesadas que as embalagens cartonadas. Um estudo da Thinkstep revelou que o peso do material também contribui significativamente para a pegada de carbono dos combustíveis fósseis até às lojas.

- O mercado indiano de refrigerantes pode continuar sua trajetória de crescimento robusto, já que se espera que o consumo anual per capita de garrafas atinja cerca de 84 garrafas em 2021 e mais em 2022, de acordo com o relatório do parceiro de engarrafamento da PepsiCo Índia, Varun Beverages Ltd (VBL). Além disso, a PepsiCo pretende reduzir as embalagens plásticas em seus refrigerantes. A empresa estabeleceu uma meta de reduzir até 67 mil milhões de garrafas de plástico até 2025. Com a aquisição do negócio SodaStream, espera-se aumentar as embalagens de garrafas de vidro nas suas ofertas.

- A pandemia da COVID-19 impulsionou a descoberta e as vendas online de uma nova geração de produtos cosméticos devido ao encerramento de supermercados, grandes armazéns, hipermercados e salões de beleza. Tal como na China, a deslocalização do consumidor da Índia para canais online beneficiou as marcas DTC (direct-to-consumer). Uma dessas histórias de sucesso no setor, fundada por Falguni Nayar, foi a Nykaa, uma das principais empresas de cosméticos com maior participação no mercado online de beleza e cuidados pessoais. Além disso, a pandemia apresentou uma oportunidade e um desafio para a Índia emergir como uma farmácia a nível mundial. O bloqueio estatal na Índia quase paralisou toda a cadeia de abastecimento de embalagens. Já as embalagens de vidro no país voltaram seu foco para a indústria farmacêutica.

Tendências do mercado de recipientes de vidro na Índia

O aumento do consumo de bebidas alcoólicas na Índia está contribuindo significativamente para o mercado

- O álcool, como vinho e destilados, geralmente é armazenado em vidro. A garrafa de vidro é a mais preferida nas embalagens de vinho, especialmente as de vidro colorido, porque o vinho não deve ser exposto à luz solar. Se exposto à luz solar, o vinho estragará. Espera-se que o consumo crescente de vinho lidere a demanda por embalagens de vidro durante o período de previsão.

- O consumo de álcool na Índia dobrou nos últimos 25 anos. O foco seria mais no segmento premium, além do aumento da penetração da categoria rotineira para aumentar o consumo per capita na Índia. Vários fornecedores também estão observando a crescente demanda da indústria de vinhos e bebidas espirituosas. Por exemplo, a Piramal Glass, cujos clientes incluem Diageo, Bacardi e Pernod Ricard, mencionou que vê um aumento na procura de garrafas especiais de bebidas espirituosas de curta tiragem.

- A Índia é um dos mercados de bebidas alcoólicas que mais cresce em todo o mundo. Além disso, o ICRIER (Conselho Indiano de Investigação sobre Relações Económicas Internacionais) afirmou que mais de 70% do crescimento do consumo de bebidas alcoólicas na Índia na próxima década seria impulsionado pelos grupos de rendimento médio-baixo e médio-alto, e há um crescimento crescente tendência de premiumização do produto.

- O sector está aberto a investimentos estrangeiros e muitos estados oferecem subsídios para a produção local (por exemplo, Maharashtra e Karnataka para vinhos). Do lado da procura, factores como a rápida urbanização, a mudança nas preferências dos consumidores e uma população considerável e crescente de classe média com maior poder de compra contribuíram para o crescimento da procura de bebidas alcoólicas.

- Além disso, o governo deve concentrar-se em tarifas faseadas e outras reduções de direitos, e as empresas indianas devem ser incentivadas a exportar para melhorar a balança comercial. A redução dos direitos aduaneiros para produtos intermédios pode aumentar a agregação de valor na Índia e aumentar o potencial de produção nacional. Segundo a Direcção-Geral de Inteligência Comercial e Estatística, no ano fiscal de 2022, o valor das exportações de bebidas alcoólicas da Índia ascendeu a 278 milhões de dólares, valor que deverá crescer nos próximos anos.

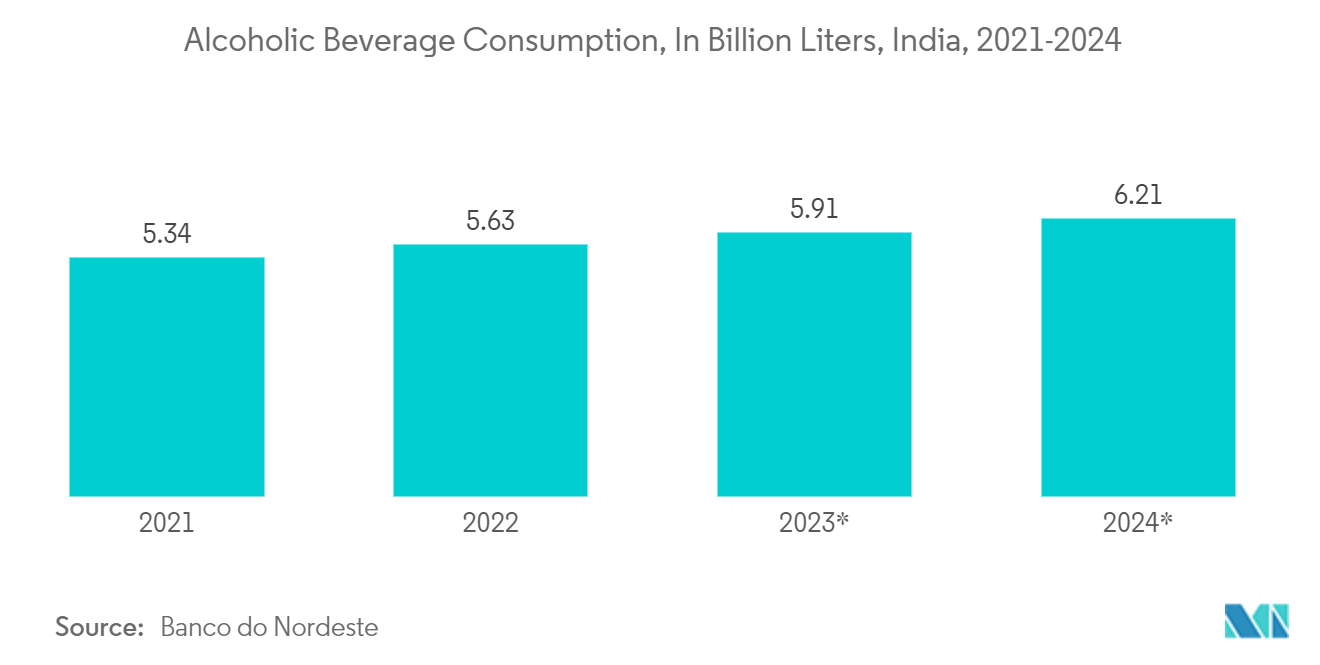

- De acordo com o Banco do Nordeste, o banco brasileiro de desenvolvimento regional, previu-se que o consumo de álcool na Índia aumentaria para quase 6,21 bilhões de litros até 2024, de aproximadamente 5,34 bilhões de litros em 2021. O aumento da população urbana e os níveis mais elevados de dinheiro disponível são apenas duas das razões pelas quais há um crescimento no consumo destas bebidas. Portanto, esta tendência crescente de consumo de álcool impulsionaria positivamente a demanda por recipientes de vidro em todo o país no período de previsão.

Indústria de bebidas registrará crescimento significativo

- Devido às iniciativas de proibição do plástico lançadas pelo governo indiano, o uso de garrafas plásticas de bebidas foi restringido. Isso levou os fabricantes da indústria de bebidas a buscar alternativas, e a maioria deles viu o vidro como um substituto ideal. O mercado indiano de refrigerantes pode continuar sua trajetória de crescimento robusto, já que se espera que o consumo anual per capita de garrafas atinja cerca de 84 garrafas em 2021 e mais em 2022, de acordo com o relatório do parceiro de engarrafamento da PepsiCo Índia, Varun Beverages Ltd (VBL).

- Além disso, a Coca-Cola celebrou recentemente o 90º aniversário do primeiro engarrafamento do popular refrigerante da Coca-Cola com uma garrafa de vidro de edição especial de 0,33 litros em um estilo distintamente vintage. Além disso, a PepsiCo pretende reduzir as embalagens plásticas em seus refrigerantes. A empresa estabeleceu uma meta de reduzir até 67 mil milhões de garrafas de plástico até 2025. Com a aquisição do negócio SodaStream, espera-se aumentar as embalagens de garrafas de vidro nas suas ofertas.

- Além disso, de acordo com a Varun Beverage, principal franqueado de refrigerantes e bebidas não carbonatadas sob a marca PepsiCo, que tem um impacto significativo no mercado indiano de bebidas, suas vendas líquidas na Índia em 2022 foram estimadas em mais de INR 106 bilhão (US$ 1,28 bilhão), as vendas líquidas da empresa aumentaram de aproximadamente INR 40 bilhões (US$ 0,48 bilhão) no ano passado. Com o crescimento robusto da receita líquida da empresa, pode-se prever que o mercado de bebidas em todo o país esteja testemunhando um crescimento significativo.

- Além disso, espera-se que muitas bebidas utilizem garrafas de vidro, especialmente as bebidas de alguns grandes fabricantes, que foram decoradas com garrafas de vidro. O principal factor para o utilizador será que quando garrafas de vidro são utilizadas como recipientes de embalagem para sumo ou outras bebidas, quase não há dissolução dos materiais do recipiente. Em comparação com outros recipientes, as garrafas de vidro apresentam boa estabilidade química e durabilidade. Todos esses fatores apoiarão o crescimento do mercado no prazo previsto.

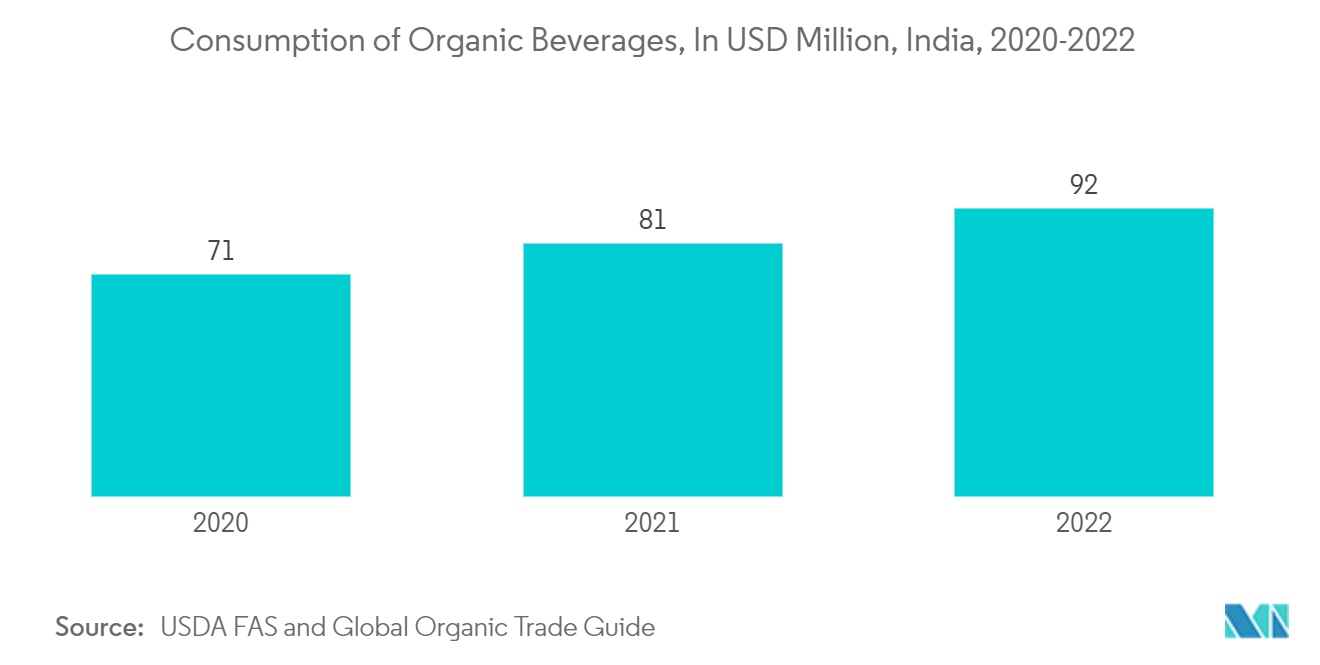

- Os indianos estão se tornando mais preocupados com a saúde e exigindo alimentos saudáveis e nutritivos. Uma parte considerável da população urbana está agora a considerar opções de bebidas orgânicas devido às suas vidas cada vez mais stressadas e agendas ocupadas, ao consumo de alimentos processados e de fast-food, ao aumento do risco de doenças relacionadas com o estilo de vida e ao aumento do dinheiro disponível. De acordo com o Guia do Serviço Agrícola Estrangeiro e do Comércio Orgânico Global do USDA, o valor do consumo de bebidas orgânicas na Índia atingiu 92 milhões de dólares em 2022. Este valor aumentou significativamente em relação ao consumo de 81 milhões de dólares dos anos anteriores.

Visão geral da indústria de recipientes de vidro da Índia

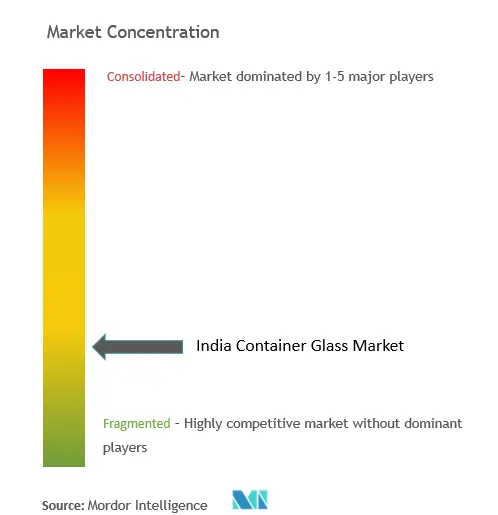

O mercado na Índia é moderadamente competitivo com vários players no mercado, como Piramal Glass, AGI Glaspac, Schott AG, entre outros. Os fabricantes estão apresentando inovações em produtos e demonstrando como suas ofertas de produtos são diferentes das dos concorrentes.

- Em abril de 2023, a Borosil Limited finalizou um acordo de compra de ações (SPA) por meio de sua subsidiária Klass Pac para comprar mais de 90% das ações da Goel Scientific Glass Works Limited (GSGWL). GSGWL é um conhecido produtor de sistemas de processamento de vidro industrial e vidraria de laboratório com duas fábricas em Vadodara e é uma sociedade anônima. A expansão da divisão de Produtos Científicos e Industriais (SIP) da Borosil fez recentemente grandes gastos para diversificar suas ofertas com relação a frascos analíticos, equipamentos de bancada de laboratório e embalagens primárias para produtos farmacêuticos. A expansão proposta é uma extensão lógica da linha de produtos SIP da Borosil e está em sistemas de processos industriais para vidro.

Líderes de mercado de recipientes de vidro na Índia

AGI glaspac - HSIL Glass

Piramal Glass Limited

Schott Kaisha Pvt Ltd (SCHOTT AG)

Gerresheimer AG

Borosil Glass Works Limited (Klasspack Pvt. Ltd.)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de recipientes de vidro da Índia

- Março - 2023 - A SCHOTT começou a produzir vidro farmacêutico âmbar na Índia para satisfazer a crescente demanda. A empresa investiu significativamente nos últimos três anos para aumentar a sua produção de vidros médicos na Índia para satisfazer a crescente procura na Ásia. A principal fábrica de produção de tubos de vidro borossilicato da empresa fica em Gujarat. Este material premium é usado para fazer recipientes farmacêuticos, incluindo frascos, ampolas e seringas que são usadas para transportar medicamentos que salvam vidas.

- Janeiro de 2022 - AGI glaspac anunciou sua expansão com uma nova fábrica de vidro no campus de Hyderabad que se tornou uma das maiores fábricas de vidro em locais únicos do mundo. A instalação deverá ter capacidade de produção de 1.750 toneladas métricas por dia. Além de atender às necessidades domésticas, esta instalação deverá exportar para demandas internacionais.

Segmentação da indústria de recipientes de vidro na Índia

O vidro para recipientes tem menor teor de óxido de magnésio e óxido de sódio do que o vidro plano e maior teor de sílica, óxido de cálcio e óxido de alumínio. A maior parte do vidro para recipientes é de cal sodada, produzido por técnicas de sopro e prensagem, enquanto alguns vidros de laboratório são feitos de vidro borossilicato.

As embalagens de vidro India Container são segmentadas por indústrias de usuários finais (alimentos, bebidas, cosméticos e perfumaria e produtos farmacêuticos). Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos mencionados acima.

| Comida |

| Bebida |

| Cosméticos e Perfumaria |

| Produtos farmacêuticos |

| Por setor de usuário final | Comida |

| Bebida | |

| Cosméticos e Perfumaria | |

| Produtos farmacêuticos |

Perguntas frequentes sobre pesquisa de mercado de recipientes de vidro da Índia

Qual é o tamanho do mercado de vidro para contêineres da Índia?

O tamanho do mercado de vidro de contêineres da Índia deve atingir US$ 12,25 bilhões em 2024 e crescer a um CAGR de 15,96% para atingir US$ 25,67 bilhões até 2029.

Qual é o tamanho atual do mercado de vidro para contêineres da Índia?

Em 2024, o tamanho do mercado de vidro de contêineres da Índia deverá atingir US$ 12,25 bilhões.

Quem são os principais atores do mercado de vidro de contêineres da Índia?

AGI glaspac - HSIL Glass, Piramal Glass Limited, Schott Kaisha Pvt Ltd (SCHOTT AG), Gerresheimer AG, Borosil Glass Works Limited (Klasspack Pvt. Ltd.) são as principais empresas que operam no mercado indiano de vidro para contêineres.

Que anos esse mercado de vidro de contêineres da Índia cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de vidro de contêineres da Índia foi estimado em US$ 10,56 bilhões. O relatório abrange o tamanho histórico do mercado de vidro de contêineres da Índia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de vidro de contêineres da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de recipientes de vidro na Índia

Estatísticas para a participação de mercado de recipientes de vidro na Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Glass Container na Índia inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.