Tamanho e Participação do Mercado de Circuito Integrado Fotônico

Análise do Mercado de Circuito Integrado Fotônico pela Mordor Intelligence

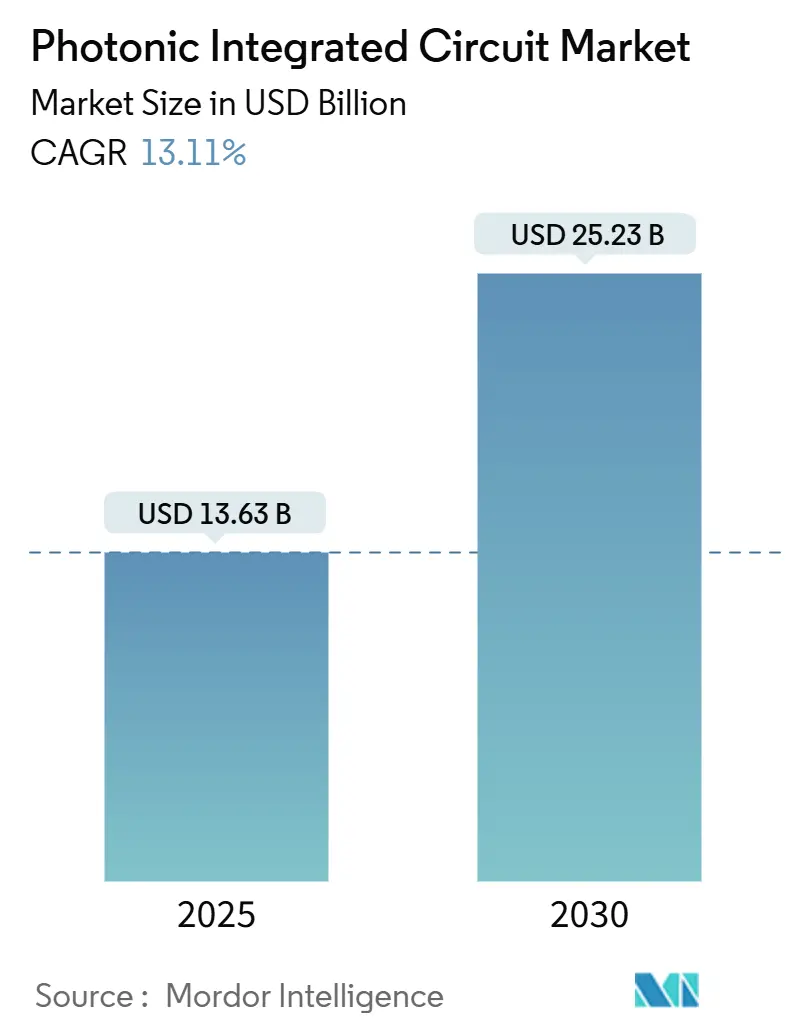

O tamanho do mercado de circuito integrado fotônico foi de USD 13,63 bilhões em 2025 e está projetado para atingir USD 25,23 bilhões até 2030, refletindo uma TCAC de 13,11%. Esta expansão espelhou a mudança da fotônica de silício experimental para implementação em escala de produção em data centers, redes de telecomunicações e sistemas quânticos iniciais, à medida que cargas de trabalho de IA crescentes expuseram os limites de largura de banda e energia das interconexões de cobre.[1]Coherent Corp., "Silicon Photonics-Based 1.6 T Transceiver Modules," coherent.com O momentum comercial beneficiou-se das vantagens de custo obtidas ao alavancar fábricas CMOS estabelecidas, um pipeline vibrante de capital de risco e crescentes incentivos governamentais para localizar a fabricação fotônica avançada. Enquanto isso, o rápido progresso em óptica co-empacotada, moduladores de niobato de lítio de filme fino e integração de laser heterogênea InP/silício ampliou a lacuna de desempenho com a óptica legada. Os riscos crescentes da cadeia de suprimentos em torno do gálio e germânio destacaram o valor estratégico de plataformas de materiais diversificadas e pegadas regionais de fundição.

Principais Destaques do Relatório

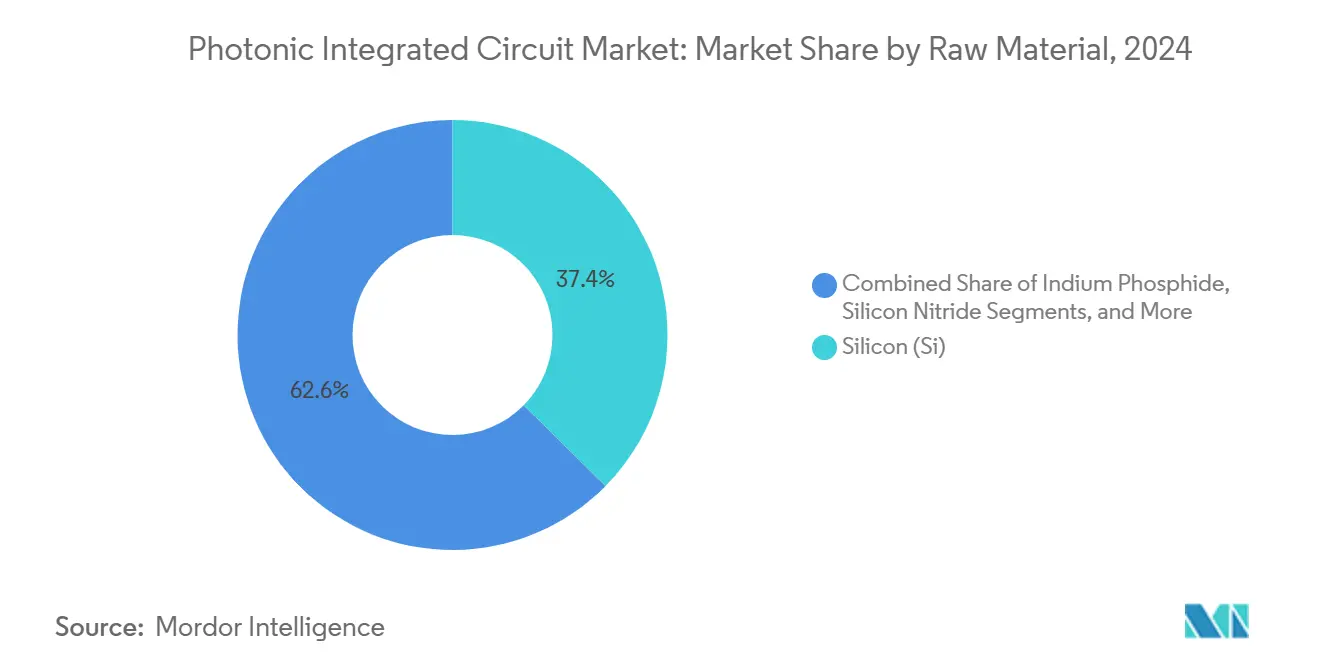

- Por matéria-prima, o silício liderou com 37,4% de participação na receita em 2024, enquanto o nitreto de silício registrou a TCAC mais rápida de 15,4% até 2030.

- Por componente, os lasers detiveram 26,3% do pool de receita de 2024; matrizes de chaves ópticas avançaram na maior TCAC de 14,1%.

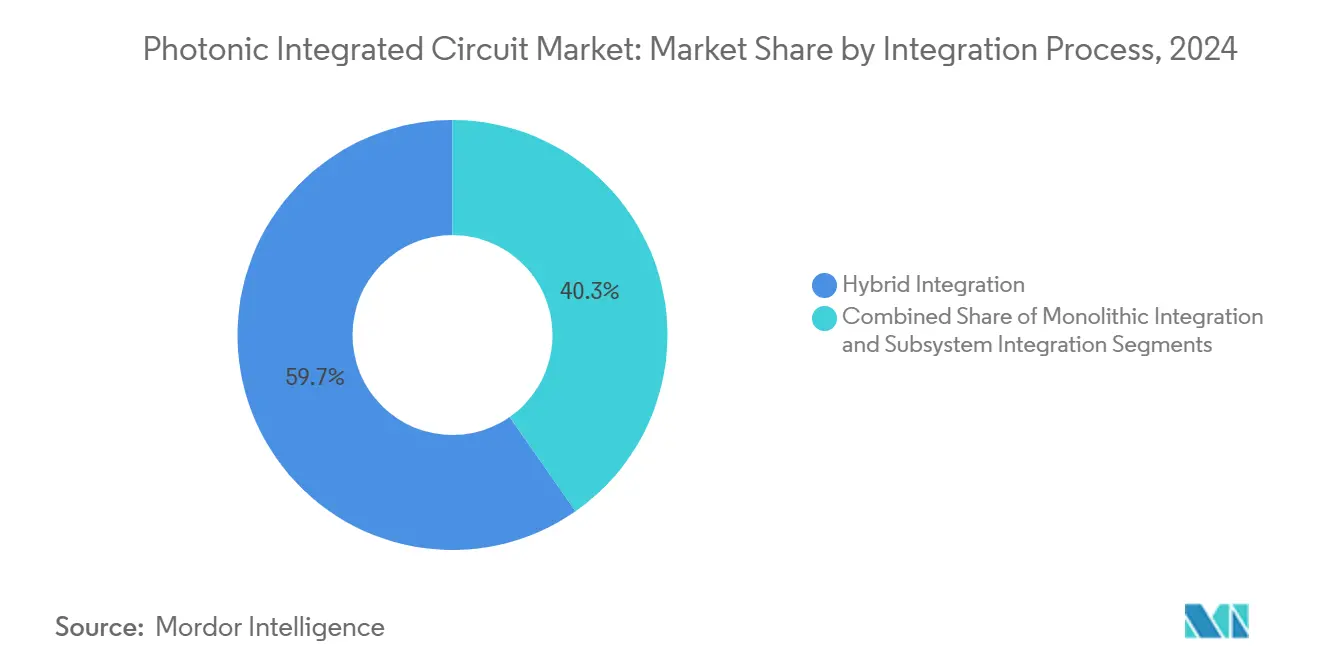

- Por processo de integração, a integração híbrida comandou uma participação de 59,7% em 2024, enquanto abordagens monolíticas aceleraram a uma TCAC de 18,2%.

- Por aplicação, as telecomunicações contribuíram com 45,5% dos gastos de 2024, ainda assim interconexões de data center expandiram mais rapidamente com uma TCAC de 19,6%.

- Por usuário final, provedores de serviços de telecomunicações controlaram 40,5% da demanda de 2024; OEMs automotivos e de mobilidade cresceram mais rapidamente a uma TCAC de 20,3%.

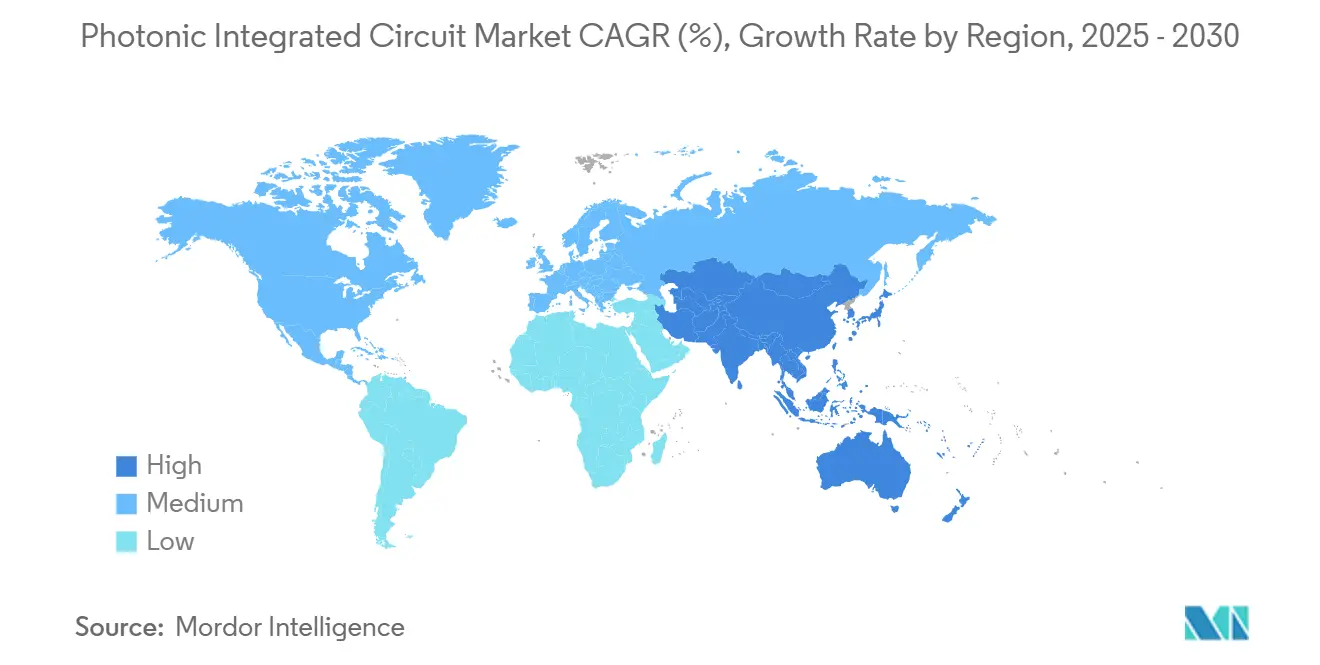

- Por geografia, a América do Norte capturou 35,4% das vendas de 2024, enquanto a Ásia-Pacífico registrou a TCAC mais acentuada de 16,5%.

Tendências e Insights do Mercado Global de Circuito Integrado Fotônico

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção de Fotônica de Silício em Transceptores de Data Center >400G (América do Norte) | +3.2% | América do Norte, com expansão para Europa e Ásia-Pacífico | Médio prazo (2-4 anos) |

| Financiamento de Linha Piloto da UE Catalisando Fundições PIC Locais | +1.8% | Europa, com transferência de tecnologia para regiões aliadas | Longo prazo (≥ 4 anos) |

| Implementações de Backhaul 5G Coerente Habilitado por PIC (Ásia) | +2.1% | Núcleo Ásia-Pacífico, expansão para Oriente Médio e África | Médio prazo (2-4 anos) |

| Reduções de Custo de LiDAR de Estado Sólido em Veículos Autônomos | +1.9% | Global, com adoção inicial na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Capital de Risco para PICs de Interconexão Quântica | +1.4% | América do Norte e Europa, emergindo na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Diagnósticos Fotônicos Lab-on-Chip para Testes Rápidos | +1.1% | Global, com adoção acelerada em mercados desenvolvidos | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de Fotônica de Silício em Transceptores de Data Center >400G

Operadores de hiperescala norte-americanos fizeram a transição para links ópticos de 400G e 800G para reduzir latência e energia em clusters de IA. A Coherent Corp demonstrou um módulo 1.6T-DR8 que cortou energia por bit em mais de 20% versus pluggables convencionais. O roadmap do switch Spectrum-X da NVIDIA adotou óptica co-empacotada que entregou 30% de economia de energia e velocidades de porta de 1,6 Tb/s. Tais arquiteturas integram motores fotônicos ao lado de ASICs de switch, eliminando perdas de ingresso elétrico e estabelecendo um caminho de volume através de linhas CMOS de 300 mm estabelecidas. A crescente demanda por tecidos GPU multi-rack posiciona a fotônica de silício como um elemento indispensável da infraestrutura de IA de próxima geração.

Financiamento de Linha Piloto da UE Catalisando Fundições PIC Locais

O prêmio de EUR 380 milhões (USD 447,30 milhões) do Chips JU para o consórcio PIXEurope sustentou a oferta da Europa pela soberania fotônica.[2]ICFO, "PIXEurope Consortium to Lead Advanced PIC Pilot Line," icfo.eu Linhas piloto em Eindhoven e Enschede oferecerão execuções de acesso aberto de silício e nitreto de silício, permitindo que PMEs façam protótipos sem possuir fábricas. Projetos como o photonixFAB focam no acoplamento de laser heterogêneo em escala de wafer, posicionando a Europa para atender à demanda local de telecomunicações e automotiva quando o volume aumentar após 2026. A iniciativa contrasta com pares verticalmente integrados dos EUA e asiáticos, prometendo uma cadeia de suprimentos distribuída e resiliente.

Implementações de Backhaul 5G Coerente Habilitado por PIC

Operadores da Ásia-Pacífico migraram de links IM-DD para óptica coerente para suportar sites macro 5G densos. Um protótipo óptico sem fio bidirecional de 36,4 Gb/s alcançou longo alcance sem regeneração. O Japão comprometeu USD 305 milhões para fazer parceria com Intel e SK Hynix em semicondutores fotônicos de baixa potência direcionados ao backhaul móvel. A China lançou uma linha piloto de niobato de lítio de filme fino em Shanghai para garantir um suprimento doméstico para implementações 6G. A óptica coerente reduz o custo total eliminando estágios O-E-O intermediários e reduzindo a contagem de torres em pegadas urbanas.

Reduções de Custo de LiDAR de Estado Sólido em Veículos Autônomos

OEMs automotivas empurraram os preços do LiDAR abaixo de USD 1.500 quando a Voyant Photonics introduziu um sensor em escala de chip FMCW com alcance de 200 m. Arrays de fase fotônica em núcleos de nitreto de silício alcançaram direcionamento de feixe de 17°-40° sem partes móveis. A integração reduziu o desgaste mecânico, melhorou os rendimentos de montagem e desbloqueou economias de volume para sistemas avançados de assistência ao motorista. À medida que as barreiras de custo caíram, fornecedores Tier-1 incorporaram LiDAR de estado sólido em plataformas de segmento de massa, estimulando o mercado de circuito integrado fotônico através das cadeias de suprimento automotivas.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Desafios de Rendimento em Escala de Wafer para PICs InP | -2.1% | Global, com impacto agudo na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Cadeia de Ferramentas EDA Fragmentada Prolonga Ciclos de Design | -1.8% | Global, afetando todas as regiões com desenvolvimento PIC | Médio prazo (2-4 anos) |

| Limitações de Gerenciamento Térmico de Laser On-Chip | -1.3% | Global, particularmente em aplicações de alto desempenho | Médio prazo (2-4 anos) |

| Suprimento de Fundição Concentrado e Exposição Geopolítica | -1.9% | Global, com maior risco em regiões dependentes da Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Desafios de Rendimento em Escala de Wafer para PICs InP

O escalonamento de wafers InP além de 4 polegadas, controle de defeitos tensionado e elevação do custo por die. A linha de seis polegadas da Coherent Corp quadruplicou a contagem teórica de dies, ainda assim exigiu novos processos de epitaxia e metrologia para manter o rendimento. O Fraunhofer ISE demonstrou substratos InP-on-GaAs que cortaram o custo em 80% e abriram um roadmap para escalonamento de oito polegadas. O arrasto persistente de rendimento continuou a limitar a competitividade do InP em aplicações sensíveis a custo, amortecendo o crescimento de curto prazo.

Cadeia de Ferramentas EDA Fragmentada Prolongando Ciclos de Design

Designers fotônicos dependiam de ferramentas díspares de simulação, layout e verificação que carecem da maturidade das suítes EDA eletrônicas. O Roadmap de Sistemas Fotônicos Integrados de 2024 sinalizou cobertura incompleta de PDK e baixa interoperabilidade de software como gargalos críticos. A adição do suporte PH18DA da OpenLight no GDSFactory+ melhorou a continuidade do fluxo de trabalho, mas ficou aquém de um ambiente totalmente unificado. Ciclos de desenvolvimento mais longos retardaram introduções de produtos e elevaram os limites de custo de P&D para novos entrantes.

Análise de Segmento

Por Matéria-Prima: Dominância do Silício Enfrenta Desafios Especializados

O tamanho do mercado de circuito integrado fotônico associado às vendas de matéria-prima atingiu USD 4,93 bilhões em 2025, e o silício manteve 37,4% da participação do mercado de circuito integrado fotônico em 2024. Uma ampla base CMOS instalada sustentou sua liderança para guias de onda passivos e peças de datacom críticas em custo. Ainda assim, as entregas de nitreto de silício subiram a uma TCAC de 15,4% graças à baixa perda de propagação e ampla transparência que se adequavam à fotônica lab-on-chip e quântica. O fosfeto de índio permaneceu essencial para lasers de alta potência, enquanto o arseneto de gálio ganhou tração através da ligação de laser heterogênea que simplificou a integração de fonte de luz de silício.

A competição entre escalabilidade e desempenho moldou roadmaps de fornecedores. Startups de saúde selecionaram biocompatibilidade de nitreto de silício para diagnósticos point-of-care, enquanto fornecedores de telecom de longa distância aderiram a moduladores InP para links de 140 Gbaud. O financiamento de USD 37 milhões da HyperLight para avançar moduladores de niobato de lítio de filme fino destacou o interesse renovado em campeões eletro-ópticos. O empilhamento crescente de wafers multicamada sinalizou um futuro onde materiais mistos coexistem em um único retículo, borrando fronteiras tradicionais de plataforma.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Componente: Integração de Laser Impulsiona Inovação

A receita de componentes ultrapassou USD 3 bilhões em 2025, com lasers representando 26,3% naquele ano. Matrizes de chaves ópticas superaram todos os outros dispositivos com uma TCAC de 14,1%, refletindo a demanda por tecidos totalmente reconfiguráveis dentro de clusters de data center de IA. O laser modulado por absorção eletro de 400 Gb/s por lane da Lumentum exemplificou benchmarks de desempenho crescentes.

A geração de luz integrada permaneceu o eixo do custo total. Fundições acoplaram InP ou mídia de ganho GaAs ao silício para reduzir o empacotamento de laser externo, mas questões térmicas e de rendimento adicionaram complexidade. Fotodetectores e moduladores beneficiaram-se de arquiteturas de niobato de lítio de filme fino que combinaram largura de banda ≥ 100 GHz com eficiência de drive sub-1 V. Atenuadores ópticos variáveis e demultiplexadores de comprimento de onda amadureceram, ainda assim contagens de canal crescentes estimularam implementações de array miniaturizadas.

Por Processo de Integração: Monolítico Ganha Momentum

Fluxos híbridos detiveram 59,7% da receita em 2024, à medida que fornecedores costuraram lasers III-V em transceptores de silício através de tecnologias flip-chip ou wafer-bond. A integração monolítica expandiu a 18,2% TCAC uma vez que os rendimentos de fundição se aproximaram dos padrões eletrônicos e modelos de crosstalk térmico atingiram erro < 0,5 pm. Motores fotônicos programáveis baseando-se em milhares de mudadores de fase termo-ópticos impulsionaram novas topologias de resfriamento on-chip.

Abordagens baseadas em módulo permaneceram relevantes para aeroespacial e defesa, onde ciclos de qualificação favoreceram montagens discretas. Para operadores de nuvem mainstream, óptica co-empacotada direcionou a demanda para motores fotônicos de silício fundidos com ASICs de switch em um único substrato, encolhendo orçamentos de BOM e energia. A colaboração Tower-Alcyon ilustrou sinergias foundry-design que empurraram nós de alto volume mais próximos de SoCs fotônico-eletrônicos totalmente integrados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Aplicação: Data Centers Ultrapassam Telecom Tradicional

Os gastos globais de aplicação cruzaram USD 5,5 bilhões em 2025. Telecomunicações ainda forneceram 45,5% da receita de 2024, mas interconexões de data center avançaram com uma TCAC de 19,6% e ultrapassaram telecom até 2029, à medida que fazendas de inferência de IA demandaram tecidos de escala petabit. A óptica biomédica adotou espectrômetros integrados com sensibilidade de 92 dB a taxas de A-scan de 55 kHz, suportando imagens OCT de baixo custo.

Implantações de LiDAR e sensores ópticos saltaram na autonomia automotiva, enquanto pilotos de computação quântica usaram detectores de resolução de número de fótons on-chip para avançar em direção à tolerância a falhas. Empresas de teste e medição capturaram crescimento estável ao servir validação de módulo de alta contagem de canais. O espectro em expansão de casos de uso sublinhou a versatilidade de plataformas fotônicas e isolou fornecedores de gastos cíclicos de telecom.

Por Indústria de Usuário Final: Aceleração Automotiva Remodela a Demanda

Operadores de telecomunicações comandaram 40,5% da demanda de 2024, impulsionados por upgrades coerentes metro, ainda assim a absorção de OEMs automotivos cresceu 20,3% anualmente, à medida que LiDAR em escala de chip cruzou limites de custo para autonomia L2+. Provedores de nuvem encomendaram óptica co-empacotada em antecipação ao escalonamento de cluster GPU para milhões de aceleradores até o final da década.

Fabricantes de dispositivos de saúde alavancaram biosensores de nitreto de silício para testes rápidos, enquanto empresas industriais integraram sondas fotônicas para monitoramento de qualidade inline. Compradores de defesa priorizaram links fotônicos ruggedizados imunes a EMI, sustentando um nicho premium. A ampliação do mix de clientes diversificou fluxos de receita e mitigou exposição a desacelerações de setor único.

Análise Geográfica

A América do Norte gerou a maior participação de receita regional em 2024, de 35,4% das vendas globais de 2024. Data centers de hiperescala massivos e incentivos do CHIPS-Act atraíram mais de USD 700 milhões de novo capex de fotônica de silício para Malta, Nova York.[3]Optics.org, "GlobalFoundries to Create New Silicon Photonics Facility," optics.org Rodadas de venture para fotônica quântica e IA, como os USD 18 milhões de seed da Lightsynq, fortificaram um pipeline vibrante de start-ups. No entanto, a dependência de gálio e germânio chineses expôs choques de preço de materiais que subiram 75%-250% após controles de exportação de 2024.

A Ásia-Pacífico postou a TCAC mais rápida de 16,5%, à medida que formuladores de políticas visaram autossuficiência fotônica. A China subsidiou CNY 8,2 bilhões (USD 1,15 bilhão) para programas integrados laser-silício. O Japão investiu USD 305 milhões com a Intel para semicondutores ópticos que cortam o uso de energia de data center. Fábricas regionais produziram wafers de niobato de lítio de filme fino de seis polegadas que fecharam lacunas tecnológicas ocidentais anteriores.

A Europa combinou fundições de acesso aberto com M&A direcionada para sustentar uma TCAC de fabricação de 6,5% de 2019-2024. O tamanho do mercado de circuito integrado fotônico para a Europa foi de USD 3,02 bilhões em 2025. A Sivers Photonics colaborou em lasers sintonizáveis de linha estreita para servir módulos coerentes, enquanto o acordo de USD 2,3 bilhões da Nokia com a Infinera consolidou a competência óptica continental. A ênfase da região em soberania e habilitação de PME diversificou o suprimento global e reduziu a dependência excessiva de geografias de fabricação de nó único.

Cenário Competitivo

O mercado de circuito integrado fotônico exibiu fragmentação moderada em 2025. Fornecedores legados de rede óptica como Infinera, Lumentum e Ciena alavancaram décadas de know-how de sistema, enquanto especialistas em fotônica de silício como Intel, Lightmatter e Celestial AI exploraram economias de escala CMOS para cargas de trabalho de IA. Líderes de semicondutores, incluindo AMD, estão integrando verticalmente óptica via aquisições como Enosemi para acelerar ofertas co-empacotadas.[4]AMD, "AMD Acquires Enosemi," amd.com

A diferenciação tecnológica dependeu da integração de fonte de luz, IP de gerenciamento térmico e profundidade de automação de design. A Coherent Corp abrangeu epitaxia InP a módulos acabados, enquanto fundições de acesso aberto permitiram que entrantes fabless fizessem protótipos rapidamente. Fotônica quântica, diagnósticos point-of-care e LiDAR automotivo permaneceram espaços em branco onde start-ups ágeis poderiam garantir liderança inicial. Alianças estratégicas, por exemplo entre OpenLight e Jabil, encurtaram ciclos de tempo para empacotamento para aplicações de IA e LiDAR. A atividade de patentes em torno da compensação de crosstalk térmico e ligação heterogênea em nível de wafer intensificou-se, à medida que empresas buscaram vantagens defensáveis.

O momentum de M&A continuou: IonQ comprou Lightsynq para integrar IP de interconexão quântica. Teradyne concordou em adquirir Quantifi Photonics para capacidade de teste PIC em escala de wafer. Tais acordos sublinharam a convergência de fotônica com setores de computação de alto desempenho, teste e quântico, remodelando o contorno competitivo até 2030.

Líderes da Indústria de Circuito Integrado Fotônico

-

NeoPhotonics Corporation

-

POET Technologies Inc

-

II-VI Incorporated

-

Infinera Corporation

-

Intel Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: IonQ completou a aquisição da Lightsynq Technologies, adicionando mais de 20 patentes relacionadas à memória quântica e interconexões fotônicas.

- Maio de 2025: AMD adquiriu Enosemi para acelerar a inovação em óptica co-empacotada para aceleradores de IA.

- Março de 2025: Coherent Corp lançou transceptores de fotônica de silício 2 × 400G-FR4 Lite visando data centers de IA.

- Março de 2025: NVIDIA revelou switches fotônicos Spectrum-X e Quantum-X entregando portas de 1,6 Tb/s em parceria com Lumentum e Coherent.

Escopo do Relatório Global do Mercado de Circuito Integrado Fotônico

Um microchip contém dois ou mais componentes ópticos formando um circuito de trabalho, que às vezes é referido como um Circuito de Fotônica Integrada. Este sistema é capaz de detectar, gerar, transportar e processar.

O escopo do estudo cobre ICs fotônicos, seus fatores de crescimento e restrição, e a demanda aumentada através de várias aplicações. O estudo também analisa brevemente o impacto das tendências macroeconômicas no mercado. O conceito do circuito integrado fotônico é similar aos circuitos integrados eletrônicos.

O mercado de circuito integrado fotônico é segmentado por tipo de matéria-prima (material iii-v, niobato de lítio, sílica-sobre-silício e outras matérias-primas), processo de integração (híbrido e monolítico), aplicação (telecomunicações, biomédico, data centers e outras aplicações [sensores ópticos[LiDAR] e metrologia]), e geografia (América do Norte, Europa, Ásia-Pacífico e resto do mundo). O Tamanho do Mercado e Previsões são Fornecidos em Termos de Valor em USD para todos os Segmentos Acima.

| Fosfeto de Índio (InP) |

| Silício (Si) |

| Nitreto de Silício (SiN) |

| Arseneto de Gálio (GaAs) |

| Niobato de Lítio (LiNbO₃) |

| Sílica-sobre-Silício |

| Outros Materiais (Polímero, PLC, etc.) |

| Lasers |

| Moduladores |

| Fotodetectores |

| Filtros |

| Chaves |

| Amplificadores |

| Multiplexadores e Demultiplexadores |

| Atenuadores e VOA |

| Outros Componentes |

| Integração Híbrida |

| Integração Monolítica |

| Integração Baseada em Módulo/Subsistema |

| Telecomunicações (Longa Distância e Metro) |

| Data Centers (Alcance Curto e Interconexões HPC) |

| Biomédico e Ciências da Vida |

| Sensores Ópticos e LiDAR |

| Metrologia e Teste/Medição |

| Computação Quântica e Fotônica Quântica |

| Provedores de Serviços de Telecomunicações |

| Operadores de Data Centers em Nuvem e Hiperescala |

| Empresas de Saúde e Diagnósticos |

| OEMs Automotivos e de Mobilidade |

| Industrial e Fabricação |

| Defesa e Aeroespacial |

| Pesquisa e Academia |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| França | ||

| Reino Unido | ||

| Países Nórdicos | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Taiwan | ||

| Coreia do Sul | ||

| Japão | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| México | ||

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Matéria-Prima | Fosfeto de Índio (InP) | ||

| Silício (Si) | |||

| Nitreto de Silício (SiN) | |||

| Arseneto de Gálio (GaAs) | |||

| Niobato de Lítio (LiNbO₃) | |||

| Sílica-sobre-Silício | |||

| Outros Materiais (Polímero, PLC, etc.) | |||

| Por Componente | Lasers | ||

| Moduladores | |||

| Fotodetectores | |||

| Filtros | |||

| Chaves | |||

| Amplificadores | |||

| Multiplexadores e Demultiplexadores | |||

| Atenuadores e VOA | |||

| Outros Componentes | |||

| Por Processo de Integração | Integração Híbrida | ||

| Integração Monolítica | |||

| Integração Baseada em Módulo/Subsistema | |||

| Por Aplicação | Telecomunicações (Longa Distância e Metro) | ||

| Data Centers (Alcance Curto e Interconexões HPC) | |||

| Biomédico e Ciências da Vida | |||

| Sensores Ópticos e LiDAR | |||

| Metrologia e Teste/Medição | |||

| Computação Quântica e Fotônica Quântica | |||

| Por Indústria de Usuário Final | Provedores de Serviços de Telecomunicações | ||

| Operadores de Data Centers em Nuvem e Hiperescala | |||

| Empresas de Saúde e Diagnósticos | |||

| OEMs Automotivos e de Mobilidade | |||

| Industrial e Fabricação | |||

| Defesa e Aeroespacial | |||

| Pesquisa e Academia | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| França | |||

| Reino Unido | |||

| Países Nórdicos | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Taiwan | |||

| Coreia do Sul | |||

| Japão | |||

| Índia | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| México | |||

| Argentina | |||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual foi o tamanho do mercado global de circuito integrado fotônico em 2025?

O tamanho do mercado de circuito integrado fotônico atingiu USD 13,63 bilhões em 2025 e está previsto para dobrar até 2030 a uma TCAC de 13,11%.

Qual plataforma de material está crescendo mais rapidamente?

O nitreto de silício lidera o crescimento com uma TCAC de 15,4% até 2030, impulsionado por sua orientação de onda de baixa perda e adequação para fotônica linear e quântica.

Por que as interconexões de data center estão ganhando momentum sobre aplicações de telecomunicações?

Necessidades exponenciais de largura de banda de cargas de trabalho de IA levam operadores de data center a adotar óptica co-empacotada e links fotônicos de alta densidade, produzindo uma TCAC de 19,6% que supera o crescimento de telecomunicações.

O que restringe a adoção mais ampla de circuitos integrados fotônicos InP?

Desafios de rendimento em escala de wafer elevam o custo por die, limitando a competitividade contra fotônica de silício apesar da largura de banda de modulação superior do InP.

Qual região crescerá mais rapidamente até 2030?

A Ásia-Pacífico está projetada para expandir a uma TCAC de 16,5%, apoiada por investimentos chineses e japoneses significativos em fabricação fotônica doméstica.

Como as aquisições recentes influenciaram a dinâmica da indústria?

Acordos como AMD-Enosemi e IonQ-Lightsynq ilustram empresas de plataforma comprando IP fotônico para acelerar roadmaps de produtos, apertando a integração entre domínios de computação e óptico.

Página atualizada pela última vez em: