Tamanho e Participação do Mercado de Filmes de Embalagem de Alta Barreira

Análise do Mercado de Filmes de Embalagem de Alta Barreira pela Mordor Intelligence

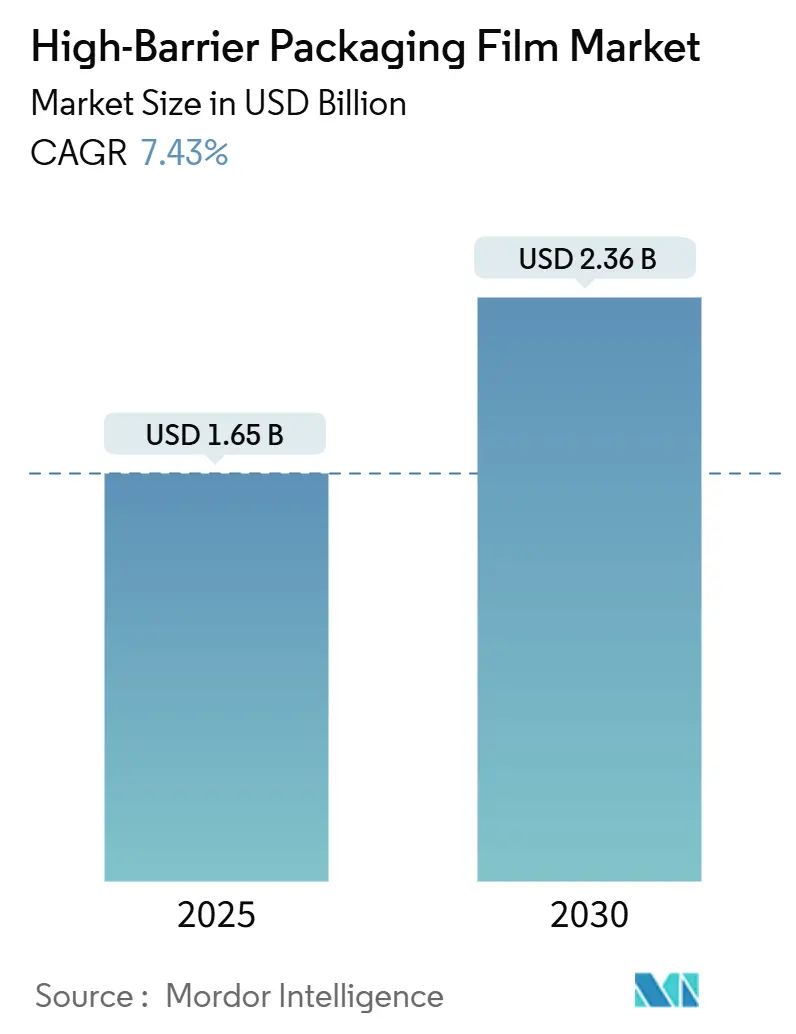

O tamanho do mercado de filmes de embalagem de alta barreira foi avaliado em US$ 1,65 bilhão em 2025 e está previsto para atingir US$ 2,36 bilhões até 2030, refletindo uma TCAC de 7,43%. A rápida adoção de filmes monomateriais recicláveis, maior demanda por soluções de cadeia de frio para biológicos e volumes crescentes de e-grocery sustentam essa expansão. A indústria também está reagindo às regras mais rigorosas de Responsabilidade Estendida do Produtor (EPR) que vinculam taxas à reciclabilidade, levando os conversores a migrar para polietileno orientado na direção da máquina (MDO-PE) e revestimentos orgânicos livres de solvente. A volatilidade dos preços das resinas, pressão de fornecimento para resinas de barreira essenciais como PVDC e EVOH, e a intensidade de capital de novas linhas de orientação estão criando uma corrida de repasse de custos que beneficia players integrados capazes de proteger oscilações de matérias-primas.

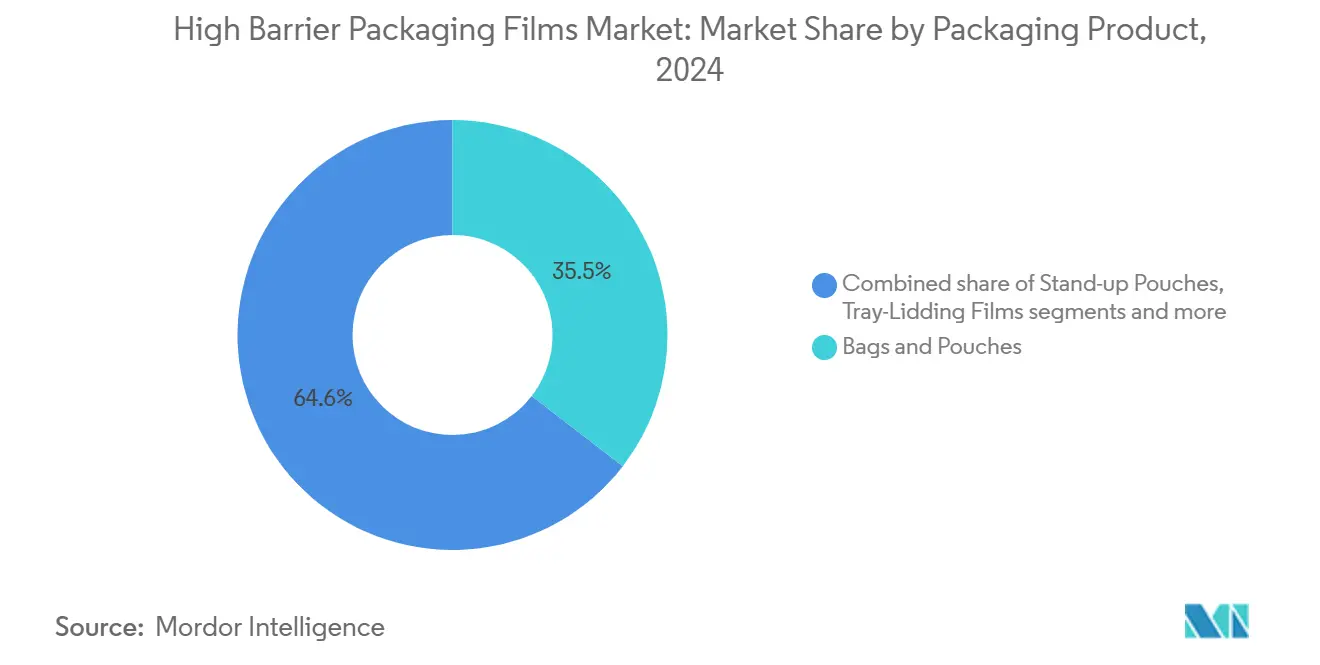

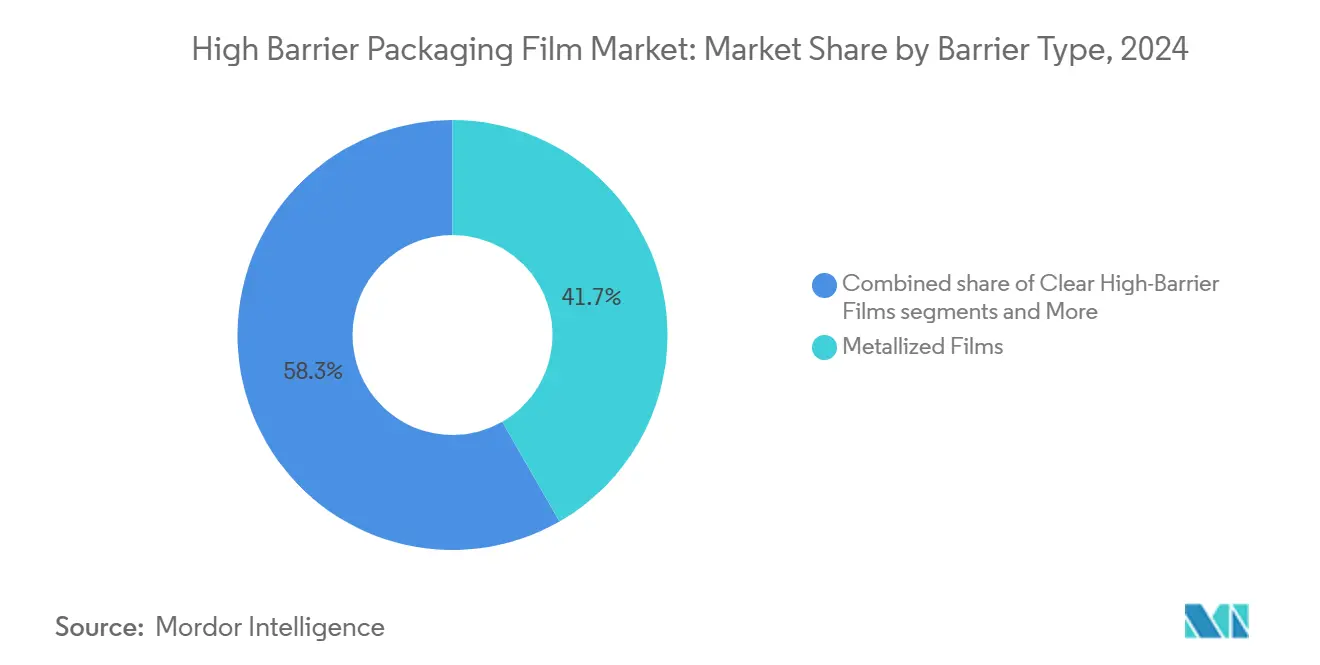

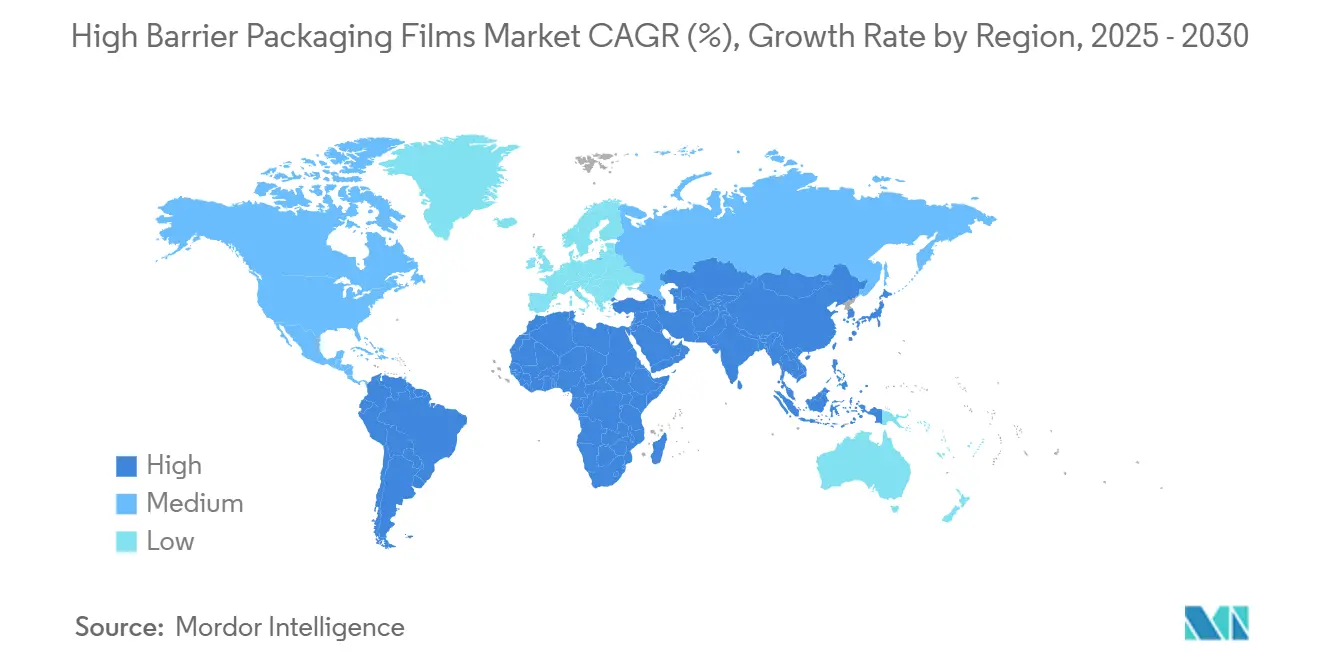

A Ásia-Pacífico ancora o mercado de filmes de embalagem de alta barreira com 42,67% da receita de 2024, impulsionada pela migração regional de recipientes rígidos para embalagens stand-up. O Oriente Médio e África está em uma trajetória mais rápida com 9,78% de TCAC devido à nova capacidade de envase farmacêutico e uma pegada de cadeia de frio em expansão. Sacolas e bolsas permanecem como o formato de trabalho, tomando 35,45% de participação, enquanto embalagens a vácuo desfrutam de 9,84% de TCAC porque varejistas de alimentos frescos premium demandam maior vida útil. O polietileno lidera a mistura de materiais com 32,54%, embora biopolímeros, apesar de um prêmio de preço de 40-60%, estejam se expandindo a 10,48% à medida que proprietários de marcas tentam antecipar leis mais rígidas sobre resíduos plásticos. Os filmes metalizados mantêm 41,72% de participação, embora estruturas orgânicas revestidas transparentes estejam ganhando terreno a 8,66% conforme designers de embalagens procuram desacoplar o desempenho de barreira do uso de alumínio.

Principais Conclusões do Relatório

- Por produto de embalagem, sacolas e bolsas detiveram 35,45% da participação de receita em 2024; embalagens a vácuo estão previstas para registrar a TCAC mais rápida de 9,84% até 2030.

- Por material, o polietileno representou 32,54% da receita de 2024, enquanto biopolímeros devem expandir a uma TCAC de 10,48% até 2030.

- Por indústria do usuário final, alimentos e ração para animais de estimação capturaram 65,65% da participação de receita em 2024; aplicações farmacêuticas e médicas estão projetadas para crescer a uma TCAC de 8,53%.

- Por tipo de barreira, filmes metalizados lideraram com 41,72% da participação de receita em 2024, enquanto filmes revestidos orgânicos devem avançar a uma TCAC de 8,66% até 2030.

- Por tecnologia, coextrusão multicamada (≤7 camadas) comandou 60,76% da participação de receita em 2024; filmes de barreira monomateriais estão projetados para crescer a uma TCAC de 9,21% até 2030.

- Por geografia, a Ásia-Pacífico dominou com 42,67% da participação de receita em 2024; o Oriente Médio e África deve subir a uma TCAC de 9,78% até 2030.

Tendências e Insights do Mercado Global de Filmes de Embalagem de Alta Barreira

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Boom de blisteres farmacêuticos em biológicos e logística de cadeia de frio | +1.2% | Global, com concentração na América do Norte e Europa | Médio prazo (2-4 anos) |

| Surto de e-grocery impulsionando demanda por bolsas e filmes | +0.9% | Núcleo APAC, expansão para América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Mudança de embalagens rígidas para leves stand-up na APAC | +0.8% | APAC, com adoção precoce na China, Índia e ASEAN | Médio prazo (2-4 anos) |

| Formatos de ração para animais ricos em proteína dependentes de bolsas de barreira | +0.6% | América do Norte e Europa, expandindo para APAC | Longo prazo (≥ 4 anos) |

| Adoção de MDO-PE/BOPE monomaterial para reciclabilidade | +1.1% | Europa liderando, seguida pela América do Norte | Longo prazo (≥ 4 anos) |

| Nanorrevestimentos detectáveis por NIR reduzindo taxas de EPR | +0.7% | Europa e estados selecionados da América do Norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Boom de Blisteres Farmacêuticos em Biológicos e Logística de Cadeia de Frio

As terapias biológicas globais exigem taxas de transmissão de oxigênio abaixo de 0,1 cc/m²/dia e estabilidade de temperatura de -20 °C a +25 °C, forçando conversores a especificar filmes multicamadas contendo EVOH e revestimentos novos que atendem a esses limites rigorosos. A embalagem de fibra TailorTemp da DS Smith mantém condições refrigeradas por 36 horas, ilustrando uma mudança para formatos recicláveis aceitáveis para reguladores e hospitais. Medicamentos oncológicos avaliados em mais de US$ 10.000 por dose toleram prêmios de custo de embalagem, permitindo que fornecedores comandem margens que compensam preços de resinas de maior desempenho. O investimento em armazéns frigoríficos regionais nos Estados Unidos e Alemanha também está elevando a demanda por filmes termoestáveis e resistentes a perfurações compatíveis com transporte de gelo seco.

Surto de E-grocery Impulsionando Demanda por Bolsas e Filmes

Varejistas online manuseiam cada pedido de mercadorias de três a cinco vezes antes da entrega, tornando a resistência à perfuração e vedações perfeitas obrigatórias. Os conversores respondem espessando camadas de vedação e adicionando resinas de ligação de maior densidade que retêm flexibilidade em uma faixa de temperatura mais ampla. O setor de embalagens do Vietnã, correndo em direção a US$ 3,5 bilhões até 2026, exemplifica como as economias de e-commerce saltam diretamente para formatos flexíveis leves. Molhos, condimentos e comida de bebê se movendo para embalagens stand-up grandes mostram 12% menos quebras do que potes de vidro durante o transporte de última milha, sustentando conversões de marca anunciadas por fabricantes multinacionais de alimentos em 2025.

Mudança de Embalagens Rígidas para Leves Stand-up na Ásia-Pacífico

Proprietários de marcas asiáticos estão trocando latas de HDPE rígidas por bolsas stand-up MDO-PE porque os custos de transporte caem 30%, permitindo preços de prateleira mais baixos enquanto melhoram métricas de sustentabilidade. A Volpak relata que envasadores de condimentos chineses reformaram quatro linhas completas em 2024 para acomodar máquinas rotativas de enchimento-selagem de 350 ppm otimizadas para bolsas.[1] Volpak, "Seasoning the Future: How Doypack Is Transforming Sauce Packaging," volpak.com A redução de peso também se alinha com regras de embalagem de exportação transfronteiriça, onde exportadores de alimentos sul-coreanos devem atender à nova lista positiva do Japão para resinas sintéticas a partir de junho de 2025.[2]Food Packaging Forum, "Japan Preparing Food Contact Material Regulation," foodpackagingforum.org

Adoção de MDO-PE/BOPE Monomaterial para Reciclabilidade

A bolsa de barreira totalmente PE mantém mais de 95% de polietileno, mas atende a objetivos de barreira de oxigênio de 0,2 cc/m²/dia, provando que estruturas monomateriais podem substituir laminados tradicionais PET/PE. Os filmes flow-wrap kp FlexiFlow da Klöckner Pentaplast atingem 93% de conteúdo de polipropileno e funcionam a 120 embalagens por minuto em linhas FFS horizontais, ilustrando paridade de velocidade de produção com soluções convencionais. Os sistemas EPR europeus cobram até EUR 800 por tonelada em multicamadas não recicláveis, levando proprietários de embalagens a financiar novas linhas de orientação e know-how de conversão.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preços voláteis de resinas PE/PP | -0.8% | Global, com impacto agudo na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Regulamentações de resíduos plásticos vs filmes multicamadas | -0.6% | Europa liderando, expandindo para América do Norte | Médio prazo (2-4 anos) |

| Reciclagem limitada para BOPE SiOx/AlOx | -0.4% | Europa e América do Norte | Longo prazo (≥ 4 anos) |

| Escassez de fornecimento de PVDC e EVOH pós-2027 | -1.0% | Global, com impacto severo na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preços Voláteis de Resinas PE/PP

O polipropileno norte-americano subiu 4-5 centavos por libra no início de 2025 após fechamentos de refinarias apertarem o fornecimento de propileno grau polímero, pressionando as margens dos conversores. Fabricantes de filmes asiáticos também enfrentam competição do impulso de exportação de PP planejado de 2,6 milhões de toneladas da China em 2024, criando um chicotaço de preços e desencorajando contratos de fornecimento de longo prazo. Conversores menores repassam custos mais lentamente, levando alguns a reduzir a produção de filmes de embalagem de alta barreira até que ferramentas de hedge se tornem acessíveis.

Escassez de Fornecimento de PVDC e EVOH Pós-2027

O PVDC ainda controla mais da metade das aplicações de alta barreira para alimentos secos, mas novas regras de polímeros clorados na Europa e América do Norte limitam adições de capacidade, sinalizando um mercado apertado além de 2027. O EVOH enfrenta pressão similar porque apenas alguns produtores globais, liderados pela Kuraray, planejam debottolenecking incremental, deixando a demanda exposta a interrupções não planejadas. Proprietários de marcas estão consequentemente validando revestimentos orgânicos e BOPE revestido com SiOx bem antes das lacunas de fornecimento antecipadas, prolongando cronogramas de qualificação para novos SKUs.

Análise de Segmento

Por Produto de Embalagem: Embalagens a Vácuo Avançam

O segmento liderado por sacolas e bolsas acumulou 35,45% da receita de 2024, enquanto embalagens a vácuo estão projetadas para registrar uma TCAC de 9,84% até 2030, refletindo a necessidade das marcas premium de carnes frescas e frutos do mar por até 13 dias de vida útil em cadeias de suprimento refrigeradas. Esta porção do mercado de filmes de embalagem de alta barreira também se beneficia da visibilidade atrativa do produto que impulsiona valores de carrinho mais altos em canais de e-grocery. Embalagens stand-up continuam a substituir potes de vidro em molhos e alimentos infantis, auxiliadas por economias de custo de transporte que chegam a US$ 100 por palete. Fornecedores de kits de refeição favorecem filmes de tampa de bandeja com opções destacáveis compatíveis com reaquecimento em micro-ondas, apoiando crescimento moderado.

Embalagens a vácuo requerem conformação mais profunda e resistência à perfuração mais forte, levando formuladores de filme a adicionar teias de selagem de polietileno linear de baixa densidade e camadas de ligação EVOH. Tais embalagens frequentemente preservam 97% do oxigênio de atmosfera modificada no dia oito, estendendo a data de validade e reduzindo o desperdício de alimentos. Filmes de termoformagem, principalmente baseados em PET ou PP, permanecem essenciais para blisteres na farmácia, mas o crescimento fica para trás conforme substitutos PE monomateriais passam auditorias regulatórias. Sachês e flow wraps enfrentam reação do consumidor no Sudeste Asiático, notavelmente a meta de redução de 30% da Indonésia para resíduos de sachê até 2029, empurrando conversores em direção a alternativas recicláveis. Filmes base de blister, apesar dos ventos contrários regulatórios, preservam participação para comprimidos de alto valor que demandam ingresso de umidade próximo a zero; conversores protegem risco oferecendo versões PET de base biológica.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Material: Biopolímeros Ganham Momentum

O polietileno retém a maior parte com 32,54%, ancorado por ampla compatibilidade de processamento, embora a volatilidade de preços desencadeie reformas trimestrais em misturas de camadas de selagem para proteger margem. Biopolímeros como PLA e PHA, embora representem uma fatia de dígito único, estão marcando uma TCAC rápida de 10,48%, impulsionados por compromissos de varejistas com embalagens prontas para compostagem. O tamanho do mercado de filmes de embalagem de alta barreira para biopolímeros ainda é limitado, mas se torna significativo quando uma grande marca de confeitaria lança linhas de bolsas pela Europa, escalando demanda anual para 12.000 toneladas.

O polipropileno segue como solução para aplicações de enchimento a quente e transparência, enquanto o BOPET retém importância para estabilidade dimensional. A barreira de oxigênio sub-0,1 cc/m²/dia do EVOH garante seu ponto de preço premium mesmo durante escassez de matéria-prima porque nenhum substituto direto iguala o desempenho em espessura similar. O PVDC, embora sob escrutínio, permanece como força de trabalho em sachês de café e temperos. O uso de folha de alumínio recua em laminados flexíveis devido a alegações de sustentabilidade, mas ainda prevalece em bolsas retort para refeições prontas onde ciclos de esterilização de 121 °C demandam desempenho metálico. Revestimentos orgânicos baseados em celulose micro-fibrilada ou quitosana atraem interesse porque adicionam menos de 1 µm de depósito, mas cortam peso geral, integrando-se bem dentro de linhas de produção de revestimento por gravura existentes.

Por Indústria do Usuário Final: Farmacêuticos Ganham Ritmo

Usos finais de alimentos e ração para animais de estimação dominam, absorvendo 65,65% do faturamento da indústria de 2024. Líderes de mercado estendem a vida útil do produto para reduzir perdas em cadeias de suprimento globais; por exemplo, processadores de laticínios na Índia relatam 18% de redução de resíduos após mudar para bolsas EVOH de cinco camadas. Aplicações farmacêuticas e médicas expandem 8,53% de TCAC conforme injetáveis biológicos requerem embalagens validadas de cadeia de frio que mantêm níveis de oxigênio abaixo de limites rigorosos. A participação do mercado de filmes de embalagem de alta barreira para farmacêuticos aumentará ainda mais quando linhas de enchimento-acabamento em grande escala na Carolina do Norte entrarem em operação em 2026, demandando 1,2 bilhão de blisteres de dose unitária anualmente.

A premiumização de ração para animais de estimação alimenta a demanda por bolsas com fechos zip e barreiras de aroma que retêm palatabilidade para receitas ricas em proteína. Aplicações de bebidas, embora estáveis, veem crescimento incremental de café pronto para beber e pós de nutrição esportiva adotando bolsas com fole. Cosméticos selecionam tubos laminados com camadas de alta barreira revestidas por fusão livres de alumínio que resistem à migração de óleos essenciais. Insumos químicos e agrícolas fazem uso de nicho de sacos de barreira de parede múltipla, mas testemunham crescimento limitado devido a alternativas IBC a granel.

Por Tipo de Barreira: Revestimentos Orgânicos Desafiam Filmes Metalizados

Filmes PET e OPP metalizados ainda detêm 41,72% de participação, oferecendo barreira robusta com economia atrativa, mas restrições de fim de vida motivam marcas CPG a explorar opções de barreira transparentes. Filmes revestidos orgânicos capturam uma TCAC de 8,66% empregando dispersões à base de água que criam escudos líquidos, de graxa e vapor sem dificultar a triagem pós-consumo. O tamanho do mercado de filmes de embalagem de alta barreira para revestimentos orgânicos é pequeno, mas estratégico, conforme rótulos ecológicos despejam recursos em embalagens transparentes, monomateriais que mantêm visibilidade do produto em prateleiras digitais.

Filmes BOPE revestidos com óxido inorgânico concedem barreira próxima ao vidro enquanto oferecem vantagens de reciclabilidade sobre folha de alumínio, embora seu custo mais alto desacelere adoção em massa. Soluções híbridas aparecem, combinando metalização fina com selantes compostáveis, alcançando equilíbrio entre barreira e compostabilidade. Estruturas metalizadas ainda lideram em segmentos de café, lanches e bebidas em pó onde sensibilidade à luz e oxigênio demanda <0,3 cc/m²/dia OTR a baixo custo incremental. Laminados baseados em papel com revestimentos de dispersão fazem incursões em embrulhos de confeitaria, mostrando 45% de redução de peso e resistência ao rasgamento aprimorada, mas exigem retrofits de maquinário.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tecnologia: Filmes Monomateriais Rompem Norma Multicamadas

A coextrusão tradicional de 7 camadas ou menos compreendeu 60,76% das vendas de 2024 porque conversores dominaram o processo e o capital está totalmente amortizado. Filmes de barreira monomateriais, no entanto, registram uma TCAC de 9,21%, impulsionados por mandatos de varejistas de que todas as embalagens de marca própria sejam prontas para reciclagem até 2028. O mercado de filmes de embalagem de alta barreira está testemunhando rápida adoção de linhas MDO de filme soprado capazes de criar BOPE com gauge reduzido, melhorando claridade e rigidez, e atingindo objetivos OTR quando pareados com EVOH ou revestimentos nano-sílica.

Coextrusão de camadas altas (9 a 11 camadas) continua para aplicações de cozimento e termoformagem de estiramento profundo, retendo participação onde interfaces de camadas precisas modulam gradientes de umidade e oxigênio. Processos de filme casting dominam para tampa de bolsa retort porque oferecem gauge uniforme e óptica brilhante. Filme soprado retém vantagens de resistência para sachês pesados e revestimentos a granel. Fornecedores de equipamentos correm para fornecer módulos de orientação que se adaptam a torres de filme soprado existentes, dando aos conversores flexibilidade para alternar entre modos padrão e MDO conforme carteiras de pedidos mudam.

Análise Geográfica

A Ásia-Pacífico reteve 42,67% da receita de 2024, sustentada pelo crescente consumo da classe média e uma mudança de potes rígidos para bolsas flexíveis que reduzem custos logísticos. O impulso do governo chinês para exportar 2,6 milhões de toneladas de polipropileno em 2024 amorteceu preços de resinas, permitindo que conversores regionais cotassem lances agressivos em licitações de exportação, mas expondo-os a chicotaço de preços. A lista positiva do Japão para materiais de contato com alimentos, efetiva em junho de 2025, obriga fornecedores de filmes a qualificar 21 classes de polímeros e 827 aditivos, prolongando o tempo de chegada ao mercado para novas estruturas. O dilema de sachês do Sudeste Asiático desperta inovação em bolsas recarregáveis, alinhando-se com a meta de 30% de corte de resíduos da Indonésia até 2029.

O Oriente Médio e África expandem a 9,78% de TCAC, alimentados por investimento em capacidade de blister farmacêutico e corredores de transporte refrigerado aprimorados ligando o Golfo ao Norte e Leste da África. Governos canalizam orçamentos de saúde para start-ups de plantas de vacinas locais que especificam bolsas multicamadas de cadeia de frio, impulsionando demanda por estruturas ricas em EVOH. Subsídios de energia na Arábia Saudita reduzem custos de etileno, dando margem aos produtores integrados regionais para apoiar investimentos downstream em filmes de barreira.

A América do Norte, embora madura, ganha com expansões de enchimento-acabamento de biológicos e formatos de ração premium para animais de estimação que dependem de bolsas multicamadas. Leis EPR na Califórnia e Oregon cobram taxas por índice de reciclabilidade, direcionando varejistas para soluções monomateriais. A proibição de plásticos de uso único do Canadá acelera movimentos de clamshells de termoformação para bolsas PE reseláveis. O México aproveita o USMCA para atrair investimentos de coextrusão, posicionando-se como um hub de near-shoring.

A Europa permanece como referência para mandatos de economia circular. Taxas EPR de até EUR 0,80 por quilograma impulsionam adoção de BOPE monomaterial e papéis revestidos com barreira. A AmFiber paper da Amcor recebeu uma patente da UE para desempenho de alta barreira reciclável, validando movimento para longe da folha amcor.com. Os custos operacionais mais baixos do Leste Europeu atraem proprietários de marcas ocidentais a transferir volume, mas invernos frios testam resistência do filme, estimulando resinas de maior impacto.

A América do Sul registra crescimento estável, baseado em alimentos processados e exportações agrícolas. Argentina e Brasil veem oscilações de moeda que desafiam preços de paridade de resinas importadas, causando substituição periódica de camadas de barreira com misturas mais baratas. Recicladores regionais carecem de capacidade para sucata metalizada, mas novas plantas de reciclagem química no Brasil prometem fechar loops até 2027.

Cenário Competitivo

A estrutura do mercado é fragmentada. A fusão de US$ 8,4 bilhões entre Amcor-Berry Global em abril de 2025 combina 400 plantas, criando escala para P&D de filmes recicláveis e alavancagem de aquisição que atenua picos de preços de resinas.[3]Amcor, "Amcor Completes Combination with Berry Global," amcor.com A aquisição de US$ 1,8 bilhão da Toppan do braço de termoformados e flexíveis da Sonoco oferece acesso pronto a clientes de alimentos e saúde norte-americanos, encurtando tempos de comercialização para linhas Roche de filmes de embalagem de alta barreira. A fusão da Novolex e Pactiv Evergreen consolida embalagens flexíveis de serviço alimentar, fornecendo ativos integrados de extrusão de folhas, fabricação de sacolas e filmes compostáveis.

O foco estratégico mudou de pura capacidade para credenciais de reciclabilidade. Líderes investem em kit MDO, estações de revestimento livres de solvente e tintas detectáveis por infravermelho próximo que reduzem taxas EPR. Players de médio porte perseguem vantagens de nicho: start-ups europeias comercializam BOPE revestido com quitosana para barras de chocolate premium; especialistas asiáticos lançam mangas termocontráteis de alta barreira de oxigênio para garrafas PET de laticínios. Pedidos de patentes se agrupam em torno de revestimentos detectáveis por NIR e resinas de ligação de base biológica, conforme documentado por trabalho recente de verniz luminescente voltado para antifalsificação digital.

O acesso a matérias-primas dita posicionamento competitivo. Produtores de resinas integrados como ExxonMobil e Dow aproveitam produção interna de etileno para suavizar picos de preços. Conversores sem integração para trás fazem parcerias através de contratos de offtake de longo prazo ou negócios verticais; por exemplo, gigantes de polímeros do Oriente Médio fornecem misturas EVOH para coextrusores europeus sob fórmulas de custo-mais de cinco anos. Credenciais de sustentabilidade agora influenciam aquisição, com CPGs globais concedendo contratos LTA de vários anos para fabricantes de filmes que podem provar conteúdo monomaterial ≥95% e reciclabilidade confirmada na calçada.

Líderes da Indústria de Filmes de Embalagem de Alta Barreira

-

Amcor plc

-

Cosmo Films Limited

-

Celplast Metallized Products Limited

-

Glenroy, Inc.

-

Huhtamaki Oyj

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Dezembro de 2024: A Toppan concordou em adquirir o negócio de termoformados e flexíveis da Sonoco por US$ 1,8 bilhão para impulsionar a capacidade de filmes de alta barreira.

- Outubro de 2024: A Klöckner Pentaplast lançou embalagens de barreira PE e PP recicláveis kp FlexiFlow que cortam o peso da embalagem em 75% e atingem velocidade de linha de 120 ppm.

- Maio de 2024: A Plastchim-T comprou a Manucor S.p.A., elevando a capacidade de BOPP para 200.000 toneladas e expandindo o alcance EMEA.

- Janeiro de 2024: A Mold-Tek Packaging abriu três plantas indianas adicionando capacidade de 5.500 MTA para tubos de barreira farmacêutica.

Escopo do Relatório Global do Mercado de Filmes de Embalagem de Alta Barreira

Filmes de alta barreira são filmes flexíveis que restringem água, oxigênio, luz e outros elementos de entrar ou sair da embalagem de um produto. O estudo rastreia a demanda pelo Mercado de Filmes de Embalagem de Alta Barreira. Além disso, retrata a demanda global por filmes de embalagem de alta barreira pelo seu consumo através da receita. Os relatórios do mercado de filmes de embalagem de alta barreira fornecem uma análise detalhada dos diferentes tipos de produtos de filmes de embalagem de alta barreira, materiais e suas indústrias de usuários finais. Por região, o mercado foi segmentado em América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América Latina. Este relatório também discute fornecedores-chave de filmes de embalagem, fabricantes-chave de resinas e perfis de fabricantes de base de usuários finais críticos. Os tamanhos e previsões de mercado são fornecidos em relação ao valor (em bilhões de USD) para todos os segmentos acima.

| Sacolas e Bolsas |

| Embalagens Stand-up |

| Filmes de Tampa de Bandeja |

| Filmes de Termoformagem |

| Embalagem Stretch e Shrink |

| Filme Base de Blister |

| Flow-wrap e Sachês |

| Embalagens a Vácuo |

| Polietileno (LDPE, HDPE, MDO-PE) |

| Polipropileno (BOPP, CPP) |

| Tereftalato de Polietileno Biaxialmente Orientado (BOPET) |

| Copolímero de Álcool Etileno Vinil (EVOH) |

| Poliamida |

| Folha de Alumínio |

| Cloreto de Polivinilideno (PVDC) |

| Biopolímeros (PLA, PHA) |

| Outro Material |

| Alimentos e Ração para Animais de Estimação | Carne e Frutos do Mar |

| Laticínios e Queijo | |

| Lanches e Confeitaria | |

| Bebidas | |

| Farmacêutico e Médico | |

| Cuidados Pessoais e Cosméticos | |

| Eletrônicos | |

| Agricultura e Químicos |

| Filmes Metalizados |

| Filmes de Alta Barreira Transparentes |

| Filmes Revestidos Orgânicos |

| Filmes de Óxido Inorgânico |

| Coextrusão Multicamadas (≤7 camadas) |

| Coextrusão de Camadas Altas (>7) |

| Filmes de Barreira Monomateriais |

| Outra Tecnologia |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| ASEAN | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Quênia | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Produto de Embalagem | Sacolas e Bolsas | ||

| Embalagens Stand-up | |||

| Filmes de Tampa de Bandeja | |||

| Filmes de Termoformagem | |||

| Embalagem Stretch e Shrink | |||

| Filme Base de Blister | |||

| Flow-wrap e Sachês | |||

| Embalagens a Vácuo | |||

| Por Material | Polietileno (LDPE, HDPE, MDO-PE) | ||

| Polipropileno (BOPP, CPP) | |||

| Tereftalato de Polietileno Biaxialmente Orientado (BOPET) | |||

| Copolímero de Álcool Etileno Vinil (EVOH) | |||

| Poliamida | |||

| Folha de Alumínio | |||

| Cloreto de Polivinilideno (PVDC) | |||

| Biopolímeros (PLA, PHA) | |||

| Outro Material | |||

| Por Indústria do Usuário Final | Alimentos e Ração para Animais de Estimação | Carne e Frutos do Mar | |

| Laticínios e Queijo | |||

| Lanches e Confeitaria | |||

| Bebidas | |||

| Farmacêutico e Médico | |||

| Cuidados Pessoais e Cosméticos | |||

| Eletrônicos | |||

| Agricultura e Químicos | |||

| Por Tipo de Barreira | Filmes Metalizados | ||

| Filmes de Alta Barreira Transparentes | |||

| Filmes Revestidos Orgânicos | |||

| Filmes de Óxido Inorgânico | |||

| Por Tecnologia | Coextrusão Multicamadas (≤7 camadas) | ||

| Coextrusão de Camadas Altas (>7) | |||

| Filmes de Barreira Monomateriais | |||

| Outra Tecnologia | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| ASEAN | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Quênia | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de filmes de embalagem de alta barreira?

O mercado de filmes de embalagem de alta barreira atingiu US$ 1,65 bilhão em 2025 e está projetado para subir para US$ 2,36 bilhões até 2030 a uma TCAC de 7,43%.

Qual região lidera o mercado de filmes de embalagem de alta barreira?

A Ásia-Pacífico domina com 42,67% da receita de 2024 graças à rápida conversão de recipientes rígidos para bolsas flexíveis.

Por que filmes monomateriais estão ganhando terreno?

Varejistas e reguladores impõem taxas EPR em embalagens não recicláveis, então marcas adotam estruturas MDO-PE ou BOPE monomateriais que atendem diretrizes de reciclagem na calçada enquanto retêm desempenho de barreira.

Qual segmento de produto de embalagem está crescendo mais rápido?

Embalagens a vácuo mostram uma TCAC de 9,84% até 2030 porque estendem a vida útil refrigerada e melhoram a visibilidade do produto, beneficiando fornecedores de carnes frescas e frutos do mar.

O que restringe o crescimento do mercado?

Preços voláteis de polietileno e polipropileno e um aperto de fornecimento iminente para resinas PVDC e EVOH após 2027 criam desafios de custo e fornecimento para conversores.

Como empresas líderes estão respondendo às pressões de sustentabilidade?

Empresas investem em linhas MDO, revestimentos orgânicos livres de solvente e tintas detectáveis por NIR, enquanto fusões como Amcor-Berry Global criam escala para financiar lançamentos de tecnologia de barreira reciclável.

Página atualizada pela última vez em: