Tamanho do mercado de enzimas de alimentação

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 1.52 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 1.94 Bilhões de dólares | |

| Maior participação por subaditivo | Carboidrases | |

| CAGR (2024 - 2029) | 4.98 % | |

| Maior participação por região | Ásia-Pacífico | |

| Concentração do Mercado | Médio | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de enzimas alimentares

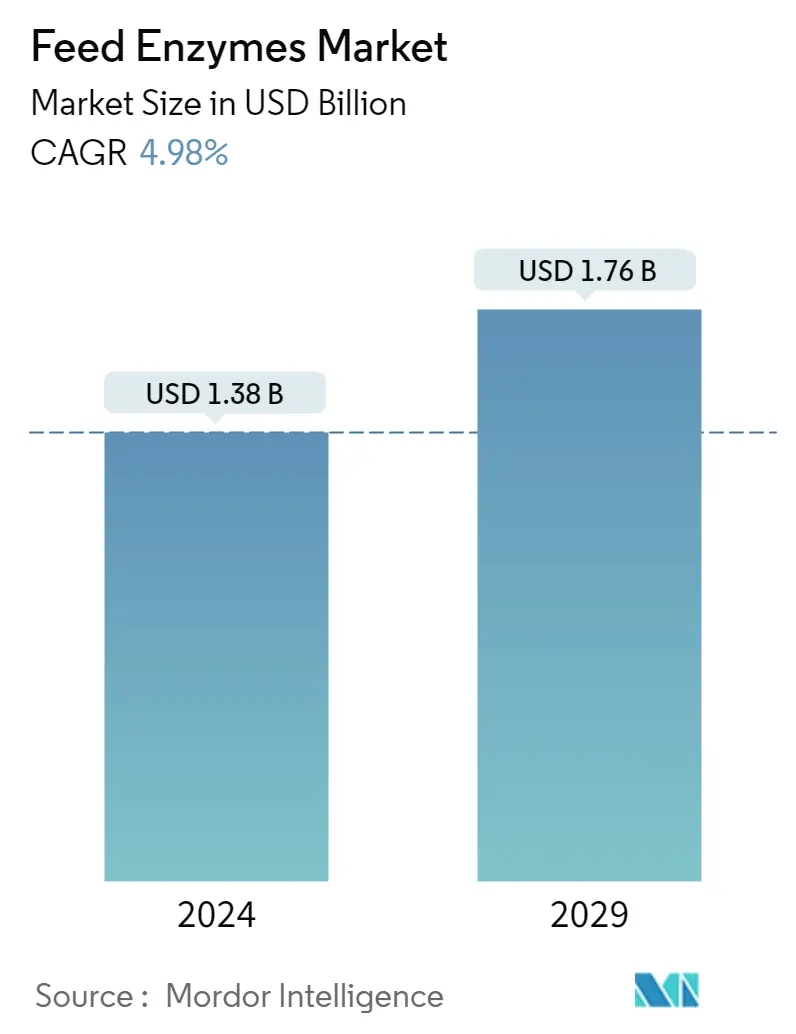

O tamanho do mercado de enzimas de alimentação é estimado em US$ 1,38 bilhão em 2024, e deve atingir US$ 1,76 bilhão até 2029, crescendo a um CAGR de 4,98% durante o período de previsão (2024-2029).

- O mercado global de enzimas alimentares está experimentando um rápido crescimento devido ao papel crucial que as enzimas desempenham no aumento da ingestão de energia e nutrientes da alimentação animal. Os cereais, em particular, beneficiam da utilização de enzimas, pois podem aumentar a ingestão de amido nos animais, o que é especialmente útil quando os preços dos cereais são elevados. Apesar da sua importância, o mercado de enzimas alimentares representou apenas 3,8% do mercado global de aditivos alimentares em 2022.

- A Ásia-Pacífico é o maior mercado de enzimas alimentares, respondendo por 31,6% da participação de mercado global em 2022. A América do Norte e a Europa seguiram de perto, respondendo por 25,8% e 23,1% da participação de mercado, respectivamente. A elevada quota de mercado na Ásia-Pacífico é atribuída a taxas de penetração mais elevadas de aditivos alimentares e a uma maior população animal.

- As carboidrases são a enzima alimentar mais consumida, com um valor de mercado de 576,5 milhões de dólares, devido à sua capacidade de aumentar a ingestão de energia e amido dos cereais. Espera-se que as carboidrases sejam a enzima alimentar de crescimento mais rápido, com um CAGR de 5,1% durante o período de previsão. Espera-se também que as fitases registrem um CAGR de 4,9% durante o período de previsão.

- Proteases e lipases são outras enzimas que são significativamente utilizadas para aumentar a digestibilidade e utilização de proteínas pelos animais. Espera-se que a demanda por produtos cárneos aumente o mercado para essas enzimas, com um CAGR de 5,0% durante o período de previsão.

- Espera-se que o mercado de enzimas alimentares cresça e registre um CAGR de 5,0% durante o período de previsão, impulsionado pelo crescente cultivo comercial de animais para laticínios e produtos cárneos, juntamente com a crescente conscientização sobre a importância das enzimas alimentares na alimentação animal.

- As enzimas alimentares são essenciais para aumentar a ingestão de energia, amido e fósforo da alimentação animal. No caso dos cereais, as enzimas alimentares aumentam a ingestão de amido pelos animais, o que é benéfico quando os preços dos cereais estão elevados. Apesar da sua importância, o mercado de enzimas alimentares representou apenas 3,8% do mercado global de aditivos alimentares em 2022.

- A Ásia-Pacífico é o maior segmento regional no mercado global de enzimas alimentares, respondendo por US$ 395,9 milhões em 2022 devido às maiores taxas de penetração de aditivos e cultivo animal na região. No entanto, os Estados Unidos são o maior segmento nacional do mercado global de enzimas alimentares, respondendo por US$ 225,8 milhões em 2022, ou cerca de 18,0% da participação de mercado, devido a práticas de produção altamente desenvolvidas e ao cultivo comercial de animais.

- A China, com uma participação de mercado de 13,8%, é o segundo maior país no mercado de enzimas alimentares, com sua participação aumentando 38,2% de 2017 a 2022. Os Estados Unidos são o país que mais cresce e deverá registrar um CAGR de 6,3% durante o período de previsão (2023-2029) devido à sua alta utilização de aditivos alimentares para melhorar a produtividade.

- Com as crescentes preocupações com o aumento da produtividade, a crescente população global e o aumento da urbanização, espera-se que um aumento no consumo de carne e produtos lácteos impulsione o mercado global de enzimas alimentares com um CAGR de 5% durante o período de previsão (2023-2029 ). Este crescimento será impulsionado pela necessidade de melhorar a saúde animal, aumentar o valor nutricional da alimentação animal e aumentar a produtividade animal.

Tendências globais do mercado de enzimas alimentares

- O aumento do consumo de carne bovina, o crescimento do setor de alimentos e bebidas e o aumento do número de fazendas estão impulsionando a produção global de ruminantes

- A população suína está aumentando devido ao alto consumo de carne suína, sendo a Ásia-Pacífico e a Europa os principais produtores de carne suína

- A produção de rações para aves está aumentando devido à alta demanda por carne de aves e ao aumento dos investimentos em países emergentes como a Índia e a Arábia Saudita

- A alta demanda por ração para ruminantes na Ásia-Pacífico e na América do Norte, com os Estados Unidos exportando 80% da produção de carne bovina e surgimento de novos fornecedores de leite na Índia

- A Ásia-Pacífico é o maior produtor de ração para suínos, com alto consumo per capita de carne suína e a Peste Suína Africana (PSA) impactou a indústria suína na Europa e na África

Visão geral da indústria de enzimas para rações

O Mercado de Enzimas Alimentares está moderadamente consolidado, com as cinco maiores empresas ocupando 40,80%. Os principais players deste mercado são Archer Daniel Midland Co., DSM Nutritional Products AG, Elanco Animal Health Inc., IFF (Danisco Animal Nutrition) e Kerry Group PLC (classificados em ordem alfabética).

Líderes de mercado de enzimas de alimentação

Archer Daniel Midland Co.

DSM Nutritional Products AG

Elanco Animal Health Inc.

IFF(Danisco Animal Nutrition)

Kerry Group PLC

Other important companies include Adisseo, BASF SE, Biovet S.A., Cargill Inc., Novus International, Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Feed Notícias do Mercado de Enzimas

- Janeiro de 2023 Novus International adquiriu a empresa de biotecnologia Agrivida para desenvolver novos aditivos para rações.

- Setembro de 2022 A DSM adquiriu a Prodap, empresa brasileira líder em nutrição e tecnologia animal. Com essa estratégia, a empresa combina ofertas de tecnologia, serviços de consultoria e soluções nutricionais especializadas para melhorar a eficiência e a sustentabilidade da pecuária.

- Julho de 2022 A Cargill estendeu a sua parceria com a Innovafeed para fornecer aos aquicultores ingredientes inovadores e nutritivos, incluindo aditivos.

Relatório de mercado de enzimas de alimentação – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Número de animais

- 4.1.1 Aves

- 4.1.2 Ruminantes

- 4.1.3 Suínos

- 4.2 Produção de Ração

- 4.2.1 Aquicultura

- 4.2.2 Aves

- 4.2.3 Ruminantes

- 4.2.4 Suínos

- 4.3 Quadro regulamentar

- 4.3.1 Argentina

- 4.3.2 Austrália

- 4.3.3 Brasil

- 4.3.4 Canadá

- 4.3.5 Chile

- 4.3.6 China

- 4.3.7 Egito

- 4.3.8 França

- 4.3.9 Alemanha

- 4.3.10 Índia

- 4.3.11 Indonésia

- 4.3.12 Irã

- 4.3.13 Itália

- 4.3.14 Japão

- 4.3.15 Quênia

- 4.3.16 México

- 4.3.17 Holanda

- 4.3.18 Filipinas

- 4.3.19 Rússia

- 4.3.20 Arábia Saudita

- 4.3.21 África do Sul

- 4.3.22 Coreia do Sul

- 4.3.23 Espanha

- 4.3.24 Tailândia

- 4.3.25 Peru

- 4.3.26 Reino Unido

- 4.3.27 Estados Unidos

- 4.3.28 Vietnã

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Subaditivo

- 5.1.1 Carboidrases

- 5.1.2 Fitases

- 5.1.3 Outras Enzimas

- 5.2 Animal

- 5.2.1 Aquicultura

- 5.2.1.1 Por Sub Animal

- 5.2.1.1.1 Peixe

- 5.2.1.1.2 Camarão

- 5.2.1.1.3 Outras espécies de aquicultura

- 5.2.2 Aves

- 5.2.2.1 Por Sub Animal

- 5.2.2.1.1 Frango

- 5.2.2.1.2 Camada

- 5.2.2.1.3 Outras aves de capoeira

- 5.2.3 Ruminantes

- 5.2.3.1 Por Sub Animal

- 5.2.3.1.1 Gado de Corte

- 5.2.3.1.2 Gado leiteiro

- 5.2.3.1.3 Outros ruminantes

- 5.2.4 Suínos

- 5.2.5 Outros animais

- 5.3 Região

- 5.3.1 África

- 5.3.1.1 Por país

- 5.3.1.1.1 Egito

- 5.3.1.1.2 Quênia

- 5.3.1.1.3 África do Sul

- 5.3.1.1.4 Resto da África

- 5.3.2 Ásia-Pacífico

- 5.3.2.1 Por país

- 5.3.2.1.1 Austrália

- 5.3.2.1.2 China

- 5.3.2.1.3 Índia

- 5.3.2.1.4 Indonésia

- 5.3.2.1.5 Japão

- 5.3.2.1.6 Filipinas

- 5.3.2.1.7 Coreia do Sul

- 5.3.2.1.8 Tailândia

- 5.3.2.1.9 Vietnã

- 5.3.2.1.10 Resto da Ásia-Pacífico

- 5.3.3 Europa

- 5.3.3.1 Por país

- 5.3.3.1.1 França

- 5.3.3.1.2 Alemanha

- 5.3.3.1.3 Itália

- 5.3.3.1.4 Holanda

- 5.3.3.1.5 Rússia

- 5.3.3.1.6 Espanha

- 5.3.3.1.7 Peru

- 5.3.3.1.8 Reino Unido

- 5.3.3.1.9 Resto da Europa

- 5.3.4 Médio Oriente

- 5.3.4.1 Por país

- 5.3.4.1.1 Irã

- 5.3.4.1.2 Arábia Saudita

- 5.3.4.1.3 Resto do Médio Oriente

- 5.3.5 América do Norte

- 5.3.5.1 Por país

- 5.3.5.1.1 Canadá

- 5.3.5.1.2 México

- 5.3.5.1.3 Estados Unidos

- 5.3.5.1.4 Resto da América do Norte

- 5.3.6 América do Sul

- 5.3.6.1 Por país

- 5.3.6.1.1 Argentina

- 5.3.6.1.2 Brasil

- 5.3.6.1.3 Chile

- 5.3.6.1.4 Resto da América do Sul

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Adisseo

- 6.4.2 Archer Daniel Midland Co.

- 6.4.3 BASF SE

- 6.4.4 Biovet S.A.

- 6.4.5 Cargill Inc.

- 6.4.6 DSM Nutritional Products AG

- 6.4.7 Elanco Animal Health Inc.

- 6.4.8 IFF(Danisco Animal Nutrition)

- 6.4.9 Kerry Group PLC

- 6.4.10 Novus International, Inc.

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE ADITIVOS PARA ALIMENTAÇÃO

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise Global da Cadeia de Valor

- 8.1.4 Tamanho do mercado global e DROs

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de enzimas alimentares

Carboidrases e Fitases são cobertas como segmentos pelo Sub Aditivo. Aquicultura, Aves, Ruminantes, Suínos são contemplados como segmentos por Animal. África, Ásia-Pacífico, Europa, Médio Oriente, América do Norte e América do Sul são abrangidos como segmentos por região.

- O mercado global de enzimas alimentares está experimentando um rápido crescimento devido ao papel crucial que as enzimas desempenham no aumento da ingestão de energia e nutrientes da alimentação animal. Os cereais, em particular, beneficiam da utilização de enzimas, pois podem aumentar a ingestão de amido nos animais, o que é especialmente útil quando os preços dos cereais são elevados. Apesar da sua importância, o mercado de enzimas alimentares representou apenas 3,8% do mercado global de aditivos alimentares em 2022.

- A Ásia-Pacífico é o maior mercado de enzimas alimentares, respondendo por 31,6% da participação de mercado global em 2022. A América do Norte e a Europa seguiram de perto, respondendo por 25,8% e 23,1% da participação de mercado, respectivamente. A elevada quota de mercado na Ásia-Pacífico é atribuída a taxas de penetração mais elevadas de aditivos alimentares e a uma maior população animal.

- As carboidrases são a enzima alimentar mais consumida, com um valor de mercado de 576,5 milhões de dólares, devido à sua capacidade de aumentar a ingestão de energia e amido dos cereais. Espera-se que as carboidrases sejam a enzima alimentar de crescimento mais rápido, com um CAGR de 5,1% durante o período de previsão. Espera-se também que as fitases registrem um CAGR de 4,9% durante o período de previsão.

- Proteases e lipases são outras enzimas que são significativamente utilizadas para aumentar a digestibilidade e utilização de proteínas pelos animais. Espera-se que a demanda por produtos cárneos aumente o mercado para essas enzimas, com um CAGR de 5,0% durante o período de previsão.

- Espera-se que o mercado de enzimas alimentares cresça e registre um CAGR de 5,0% durante o período de previsão, impulsionado pelo crescente cultivo comercial de animais para laticínios e produtos cárneos, juntamente com a crescente conscientização sobre a importância das enzimas alimentares na alimentação animal.

| Carboidrases |

| Fitases |

| Outras Enzimas |

| Aquicultura | Por Sub Animal | Peixe |

| Camarão | ||

| Outras espécies de aquicultura | ||

| Aves | Por Sub Animal | Frango |

| Camada | ||

| Outras aves de capoeira | ||

| Ruminantes | Por Sub Animal | Gado de Corte |

| Gado leiteiro | ||

| Outros ruminantes | ||

| Suínos | ||

| Outros animais |

| África | Por país | Egito |

| Quênia | ||

| África do Sul | ||

| Resto da África | ||

| Ásia-Pacífico | Por país | Austrália |

| China | ||

| Índia | ||

| Indonésia | ||

| Japão | ||

| Filipinas | ||

| Coreia do Sul | ||

| Tailândia | ||

| Vietnã | ||

| Resto da Ásia-Pacífico | ||

| Europa | Por país | França |

| Alemanha | ||

| Itália | ||

| Holanda | ||

| Rússia | ||

| Espanha | ||

| Peru | ||

| Reino Unido | ||

| Resto da Europa | ||

| Médio Oriente | Por país | Irã |

| Arábia Saudita | ||

| Resto do Médio Oriente | ||

| América do Norte | Por país | Canadá |

| México | ||

| Estados Unidos | ||

| Resto da América do Norte | ||

| América do Sul | Por país | Argentina |

| Brasil | ||

| Chile | ||

| Resto da América do Sul |

| Subaditivo | Carboidrases | ||

| Fitases | |||

| Outras Enzimas | |||

| Animal | Aquicultura | Por Sub Animal | Peixe |

| Camarão | |||

| Outras espécies de aquicultura | |||

| Aves | Por Sub Animal | Frango | |

| Camada | |||

| Outras aves de capoeira | |||

| Ruminantes | Por Sub Animal | Gado de Corte | |

| Gado leiteiro | |||

| Outros ruminantes | |||

| Suínos | |||

| Outros animais | |||

| Região | África | Por país | Egito |

| Quênia | |||

| África do Sul | |||

| Resto da África | |||

| Ásia-Pacífico | Por país | Austrália | |

| China | |||

| Índia | |||

| Indonésia | |||

| Japão | |||

| Filipinas | |||

| Coreia do Sul | |||

| Tailândia | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

| Europa | Por país | França | |

| Alemanha | |||

| Itália | |||

| Holanda | |||

| Rússia | |||

| Espanha | |||

| Peru | |||

| Reino Unido | |||

| Resto da Europa | |||

| Médio Oriente | Por país | Irã | |

| Arábia Saudita | |||

| Resto do Médio Oriente | |||

| América do Norte | Por país | Canadá | |

| México | |||

| Estados Unidos | |||

| Resto da América do Norte | |||

| América do Sul | Por país | Argentina | |

| Brasil | |||

| Chile | |||

| Resto da América do Sul | |||

Definição de mercado

- FUNÇÕES - Para o estudo, os aditivos alimentares são considerados produtos fabricados comercialmente que são usados para melhorar características como ganho de peso, taxa de conversão alimentar e consumo de ração quando alimentados em proporções apropriadas.

- REVENDEDORES - As empresas envolvidas na revenda de aditivos para alimentação animal sem agregação de valor foram excluídas do escopo do mercado, para evitar dupla contagem.

- CONSUMIDORES FINAIS - Os fabricantes de alimentos compostos são considerados consumidores finais no mercado estudado. O âmbito de aplicação exclui os agricultores que compram aditivos para alimentação animal para serem utilizados diretamente como suplementos ou pré-misturas.

- CONSUMO INTERNO DA EMPRESA - As empresas envolvidas na produção de rações compostas, bem como na fabricação de aditivos para rações, fazem parte do estudo. No entanto, ao estimar os tamanhos do mercado, o consumo interno de aditivos alimentares por essas empresas foi excluído.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.