Análise do mercado de geradores de gás na Europa

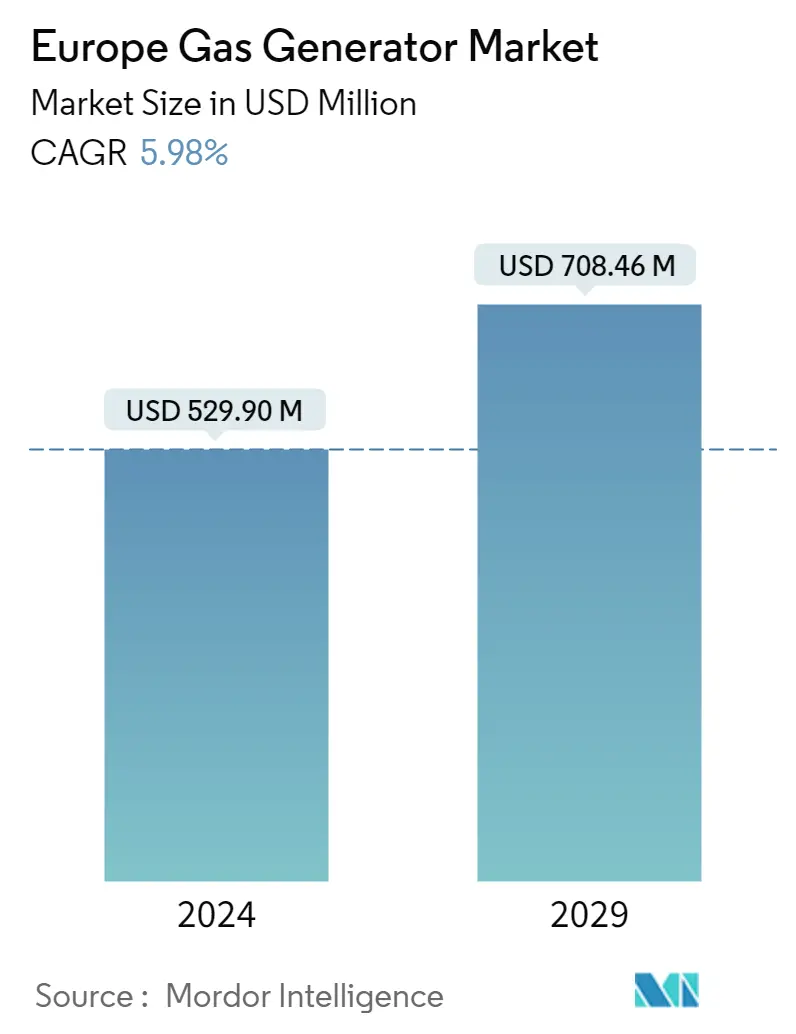

O tamanho do mercado europeu de geradores de gás é estimado em US$ 529,90 milhões em 2024, e deverá atingir US$ 708,46 milhões até 2029, crescendo a um CAGR de 5,98% durante o período de previsão (2024-2029).

O mercado foi impactado negativamente pelo COVID-19 em 2020. Atualmente, o mercado atingiu níveis pré-pandêmicos.

- Factores como regulamentações ambientais rigorosas, a descida dos preços do gás, o aumento da procura de um fornecimento de energia fiável e o aumento da procura de transmissão flexível de energia renovável estão a impulsionar os geradores de gás na Europa. A crescente necessidade de fornecimento de energia ininterrupto durante cortes de energia e falhas de energia impulsionou a adopção de geradores a gás em todos os principais sectores da Europa.

- No entanto, espera-se que a capacidade limitada de geração de energia, os altos custos de manutenção e operação e uma tendência crescente para o aluguel de geradores a gás restrinjam o crescimento do mercado, à medida que os clientes vejam os benefícios financeiros de alugar em vez de comprar geradores.

- A Europa tem planos para avançar no sentido de cumprir as suas metas de redução de emissões até 2030. Portanto, espera-se que os geradores de gás ganhem quota de mercado entre os segmentos de utilizadores finais que eram dominados pelos geradores a diesel, à medida que a região avança para fontes de combustível com emissões mais baixas, o que, por sua vez, espera-se que crie oportunidades significativas para os participantes do mercado em breve.

- Espera-se que a Alemanha seja o maior mercado durante o período de previsão para geradores de gás na Europa.

Tendências do mercado de geradores de gás na Europa

Setor Industrial dominará o mercado

- Os geradores de gás são usados em diversas aplicações industriais, como concessionárias de energia elétrica, minas de carvão, agricultura, indústrias de processamento de alimentos, refinarias, sistemas de aquecimento urbano, estações de tratamento de águas residuais, indústria siderúrgica e outras. Os geradores de gás natural podem apoiar de forma confiável as operações associadas à mineração de minerais como cobre, minério de ferro, ouro e prata sem uma concessionária elétrica centralizada confiável.

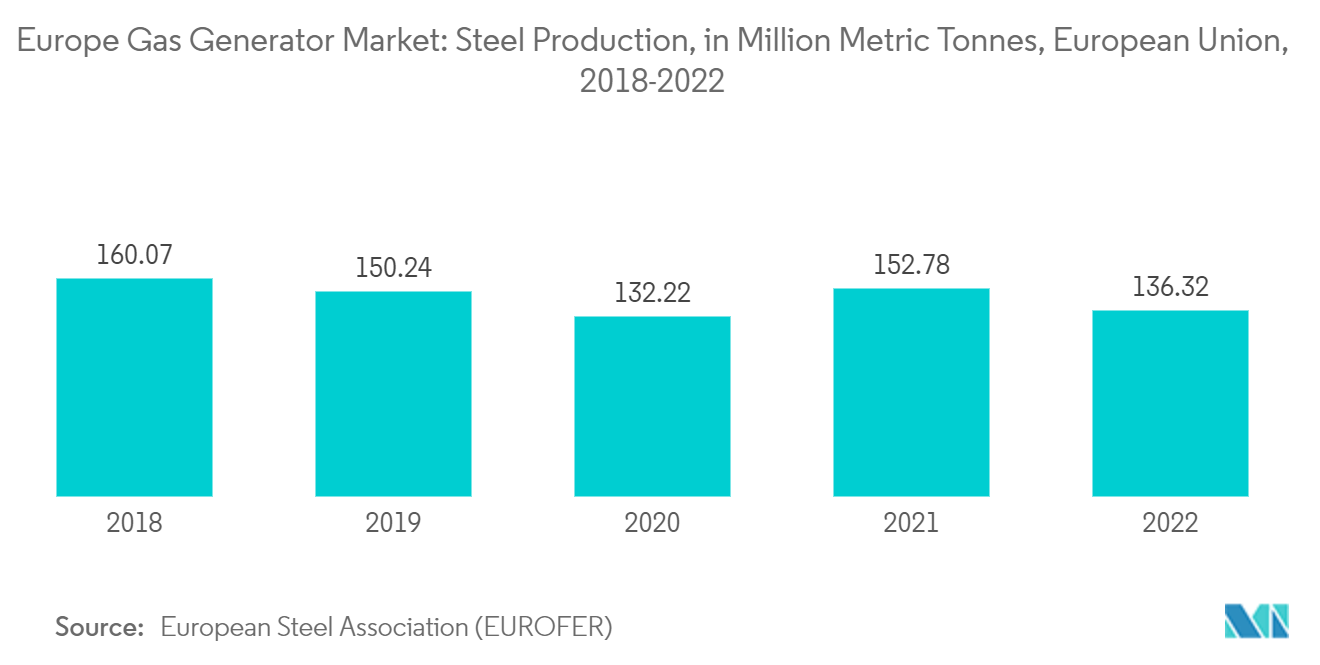

- A indústria siderúrgica utiliza significativamente geradores de gás, e a utilização crescente do aço aumenta ainda mais a demanda por geradores de gás no mercado. De acordo com a European Steel Association (EUROFER), em 2022, a Europa era a segunda maior região produtora de aço do mundo, contribuindo com uma quota de 14,1% da produção total de aço. Alemanha, Itália, Espanha, França, Polónia, Áustria e outros são os principais países produtores de aço europeus. Em 2022, o aço produzido pela União Europeia (UE27) foi de cerca de 136,32 milhões de toneladas métricas, das quais a Alemanha produziu cerca de 36,8 milhões de toneladas métricas.

- Além das aplicações mencionadas acima, a indústria da construção, onde os geradores a diesel e a gasolina dominam o mercado, está lentamente a ser substituída por geradores portáteis a gás, particularmente nas principais economias. Os projetos de construção em países em desenvolvimento que exigem normas de baixas emissões de acordo com os padrões locais ou nacionais e menos ruído optam por um gerador de gás para as suas necessidades de energia de construção.

- O sector industrial é o mercado dominante para geradores de gás devido à rápida industrialização e urbanização na região; para indústrias manufatureiras em crescimento, é necessária uma fonte de alimentação contínua. Por conseguinte, os sectores industriais dependem principalmente da electricidade gerada pelos geradores durante cortes de energia e em regiões com acesso limitado à rede.

- A queda dos preços do gás também torna os geradores de gás atraentes à medida que a economia do projecto melhora. Espera-se também que o crescimento do armazenamento de energia aumente as vendas de geradores a gás à medida que aumenta a procura por geradores híbridos.

- O reforço da infraestrutura de gasodutos e da rede de armazenamento em toda a Europa está a conduzir à crescente utilização de geradores de gás em aplicações de energia principal e de energia de reserva no setor industrial.

Alemanha dominará o mercado

- Para reduzir as emissões, a Alemanha está a adoptar rapidamente geradores baseados em gás, devido aos quais se espera que o mercado de geradores de gás domine durante o período de previsão.

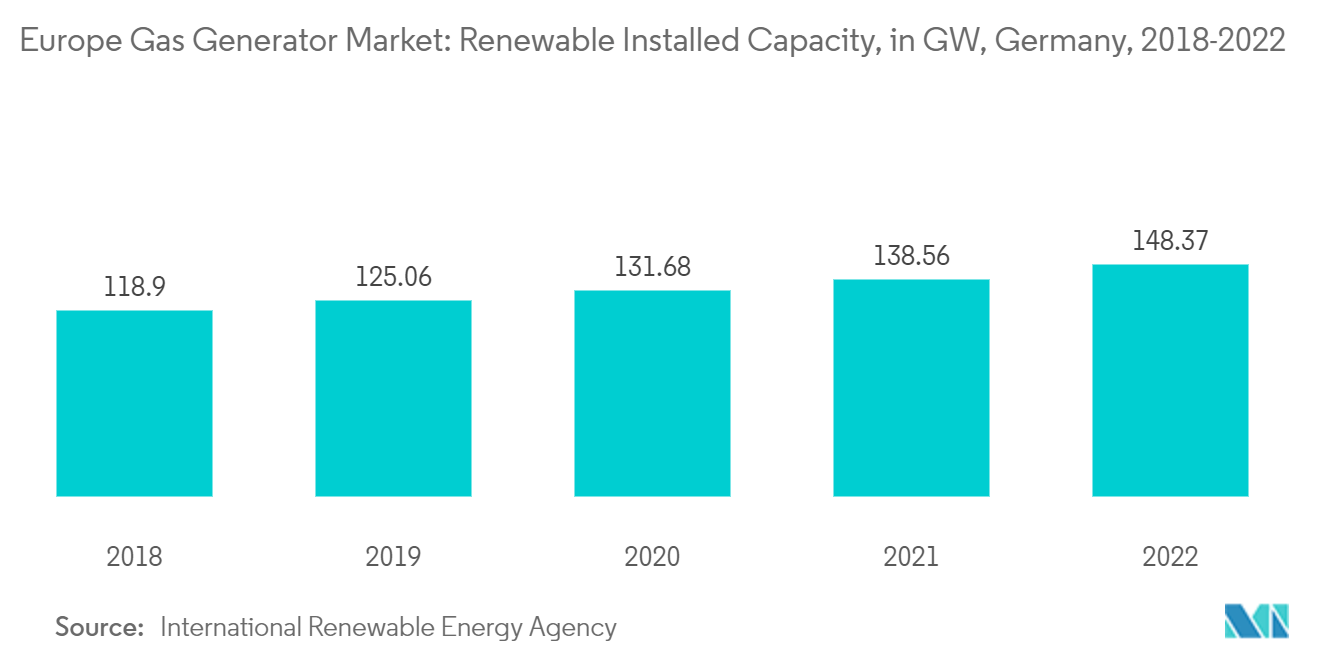

- O mercado de geradores de gás está a ser impulsionado pelo aumento da produção de energia renovável, o que cria a necessidade de energia de base flexível para compensar a natureza intermitente da energia renovável, bem como a disponibilidade de gás na Alemanha está a encorajar os países a avançarem para uma energia mais baseada no gás..

- De acordo com IRENA. A Alemanha tem uma capacidade instalada renovável total de 148,37 GW em 2022, com uma taxa de crescimento de 7,08% em relação ao ano anterior.

- À medida que as normas de emissões atmosféricas se tornam mais rigorosas na Alemanha, juntamente com os benefícios ambientais, espera-se que a procura de geradores a gás aumente significativamente em comparação com os geradores a diesel.

- Espera-se que a crescente adoção de geradores de gás como fontes de energia de reserva em hospitais, empresas de serviços financeiros e de TI e outros espaços comerciais na Alemanha influencie positivamente o cenário da indústria.

- Ao longo do período, a capacidade instalada está aumentando. Espera-se que isso, por sua vez, impulsione o mercado alemão de geradores de gás durante o período de previsão.

Visão geral da indústria de geradores de gás na Europa

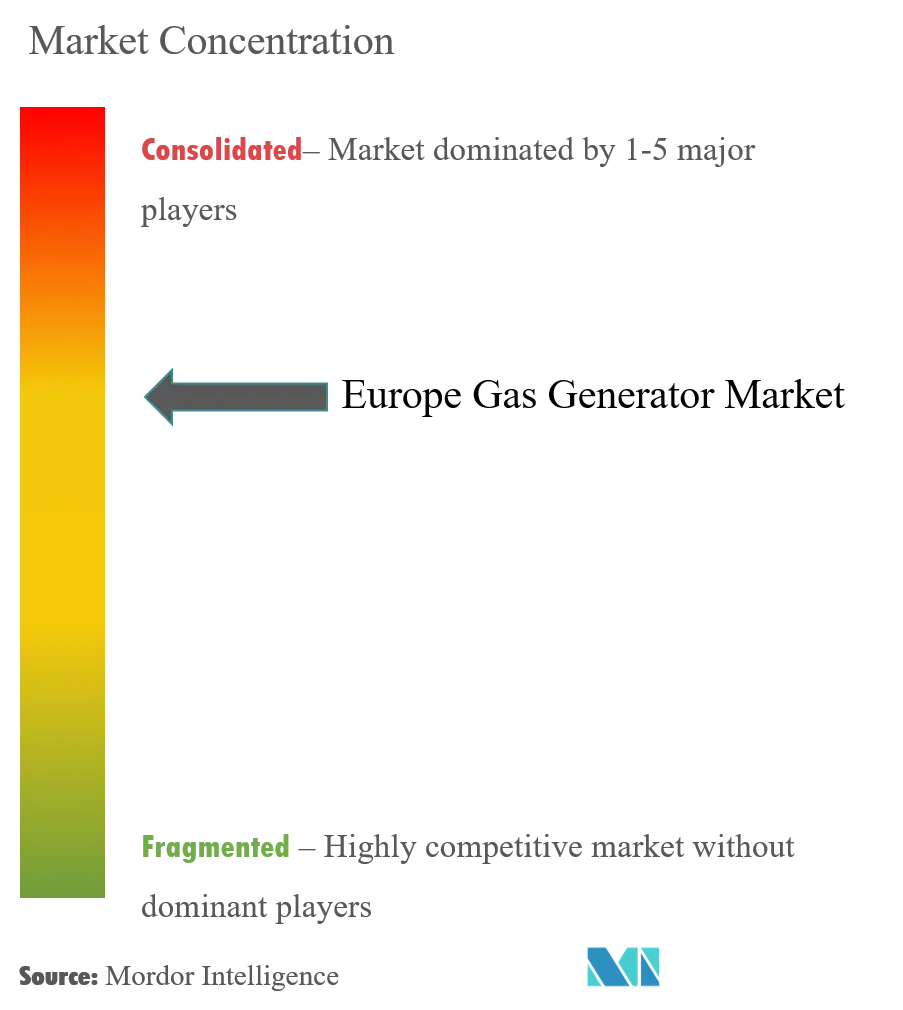

O mercado europeu de geradores de gás está moderadamente consolidado. Alguns dos principais players do mercado (sem ordem específica) incluem Caterpillar Inc., Cummins Inc., Generac Holdings Inc., MTU Onsite Energy Corp e Himoinsa sl., entre outros.

Líderes de mercado de geradores de gás na Europa

MTU Onsite Energy Corp

Cummins Inc.

Generac Holdings Inc.

Caterpillar Inc.

Himoinsa sl

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de geradores de gás na Europa

- Abril de 2022 O fornecedor de geradores a diesel e gás com sede em Glasgow, DTGen, concordou em adquirir a divisão de vendas e projetos da empresa Power Electrics Generators, com sede em Bristol, de seus proprietários, John e Andy Pullin. A aquisição adicionou capacidade e experiência consideráveis aos geradores a diesel e ampliou a sua cobertura nacional em todo o Reino Unido, com localizações na Escócia, Midlands e agora no Sul.

- Março de 2022 Wacker NeusonGroup, uma empresa fabricante de geradores a diesel, assinou um acordo com os proprietários majoritários da espanhola Enarco SA para adquirir até 100% do EnarGroup. A nova aliança visa fortalecer a posição de mercado do Grupo Wacker Neuson nos países do Noroeste Europeu.

Segmentação da indústria de geradores de gás na Europa

Um gerador de gás é um dispositivo que gera eletricidade a partir da queima de gás. Além disso, um gerador a gás é um tipo de gerador que funciona com gás natural em vez de gasolina ou diesel. O mercado europeu de geradores de gás é segmentado por capacidade, usuário final e geografia. Por capacidade, o mercado é segmentado em menos de 75 kVA, 75 - 375 kVA e mais de 375 kVA. Por usuário final, o mercado é segmentado em residencial, comercial e industrial. O relatório também abrange o tamanho do mercado e as previsões para o mercado de geradores de gás. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (milhões de dólares).

| Menos de 75 kVA |

| Entre 75-375 kVA |

| Mais de 375 kVA |

| residencial |

| Comercial |

| Industrial |

| Alemanha |

| Dinamarca |

| Itália |

| O Reino Unido |

| Resto da Europa |

| Capacidade | Menos de 75 kVA |

| Entre 75-375 kVA | |

| Mais de 375 kVA | |

| Usuário final | residencial |

| Comercial | |

| Industrial | |

| Geografia | Alemanha |

| Dinamarca | |

| Itália | |

| O Reino Unido | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de geradores de gás na Europa

Qual é o tamanho do mercado europeu de geradores de gás?

O tamanho do mercado europeu de geradores de gás deverá atingir US$ 529,90 milhões em 2024 e crescer a um CAGR de 5,98% para atingir US$ 708,46 milhões até 2029.

Qual é o tamanho atual do mercado europeu de geradores de gás?

Em 2024, o tamanho do mercado europeu de geradores de gás deverá atingir US$ 529,90 milhões.

Quem são os principais atores do mercado europeu de geradores de gás?

MTU Onsite Energy Corp, Cummins Inc., Generac Holdings Inc., Caterpillar Inc., Himoinsa sl são as principais empresas que operam no mercado europeu de geradores de gás.

Que anos abrange este mercado europeu de geradores de gás e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de geradores de gás foi estimado em US$ 500 milhões. O relatório abrange o tamanho histórico do mercado europeu de geradores de gás para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de geradores de gás para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de geradores de gás na Europa

Estatísticas para a participação de mercado de geradores de gás na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Europe Gas Generator inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.