Tamanho e Participação do Mercado de Embalagens Flexíveis da Europa

Análise do Mercado de Embalagens Flexíveis da Europa pela Mordor Intelligence

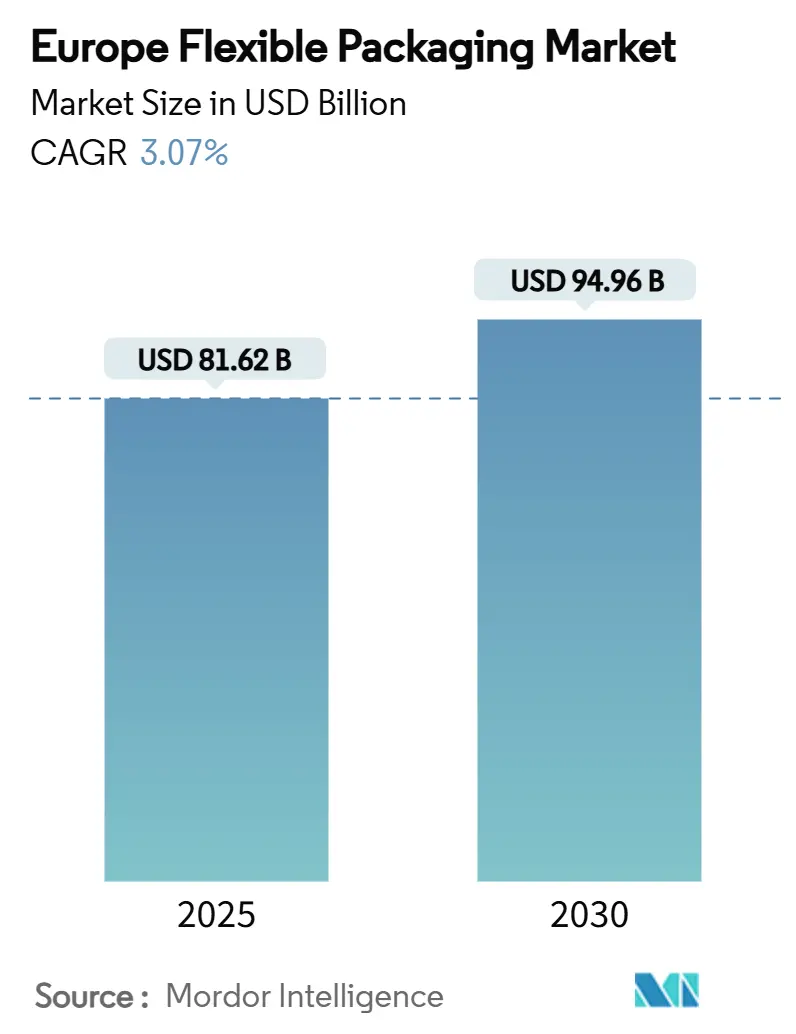

O tamanho do mercado de embalagens flexíveis da Europa alcançou USD 81,62 bilhões em 2025 e está projetado para subir para USD 94,96 bilhões até 2030, refletindo uma TCAC constante de 3,07%. Esta trajetória segue mandatos de reciclagem mais rigorosos da UE, volumes crescentes de encomendas de e-commerce e demanda acelerada por alimentos de conveniência que necessitam vida útil prolongada. A inovação em filmes monomateriais está ganhando ritmo à medida que o Regulamento de Embalagens e Resíduos de Embalagens (PPWR) pressiona por 30% de conteúdo plástico reciclado até 2030, enquanto opções biodegradáveis estão escalando de uma base pequena. Proprietários de marcas continuam migrando para sachês leves que reduzem custos logísticos, ainda assim filmes e envoltórios ainda dominam em volume graças à sua versatilidade em linhas alimentares e industriais. Intensidade competitiva moderada-já que os sete maiores fornecedores juntos controlam apenas cerca de um quarto das vendas-cria espaço para especialistas regionais capturarem oportunidades de nicho em tecnologia de barreira e impressão digital.

Principais Conclusões do Relatório

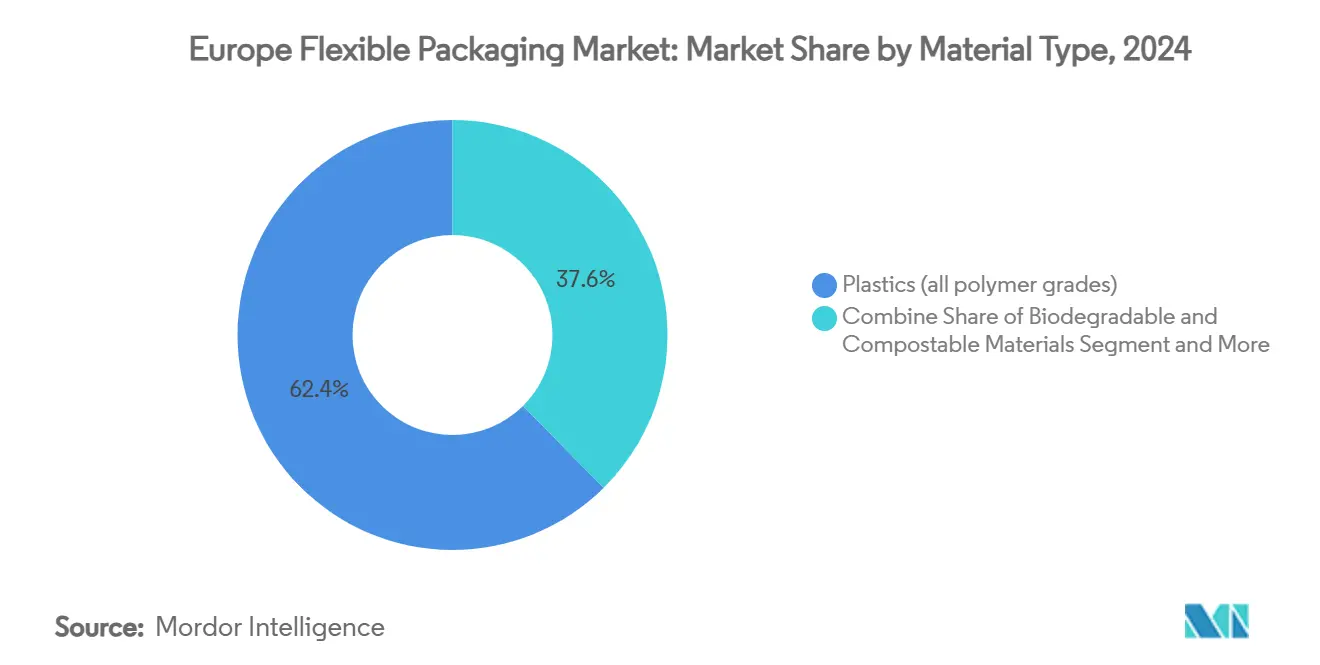

- Por tipo de material, plásticos mantiveram 62,43% da participação do mercado de embalagens flexíveis da Europa em 2024, mas substratos biodegradáveis e compostáveis estão expandindo a uma TCAC de 5,84% até 2030.

- Por formato de produto, filmes e envoltórios lideraram com 44,53% da participação de receita em 2024, enquanto sachês estão em trajetória para uma vigorosa TCAC de 6,76% até 2030.

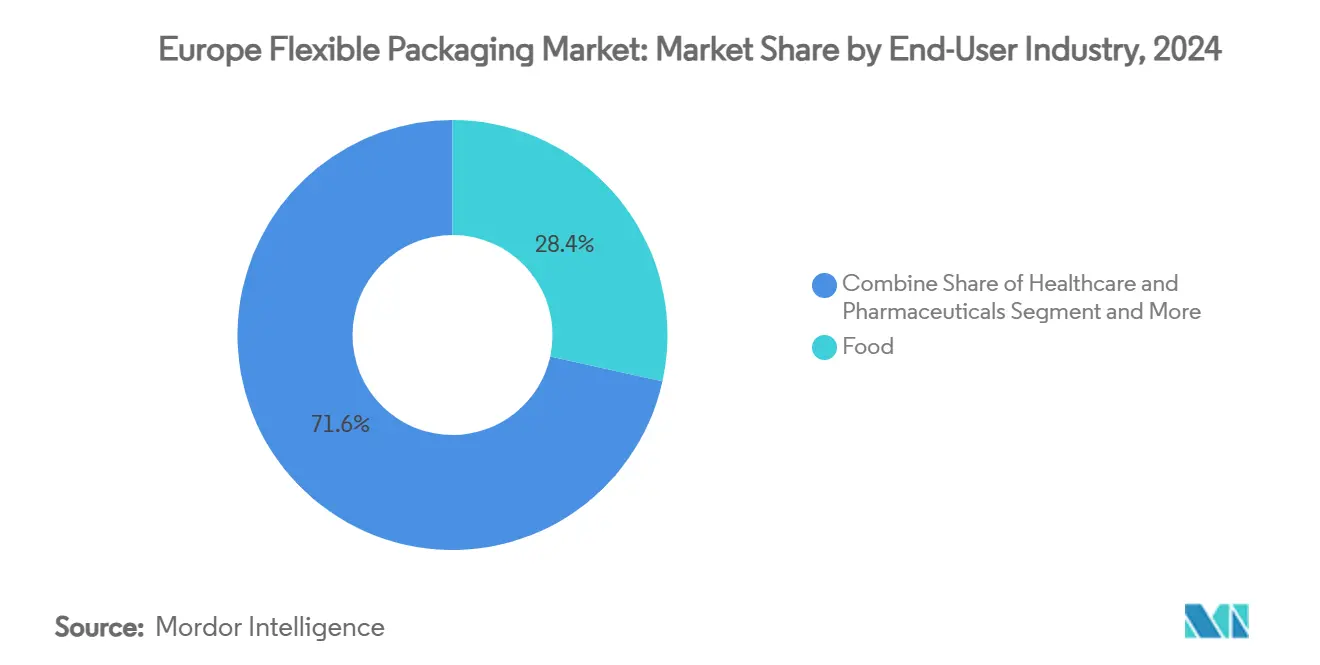

- Por indústria de usuário final, alimentos detiveram 28,45% do tamanho do mercado de embalagens flexíveis da Europa em 2024, ainda assim saúde e produtos farmacêuticos é o segmento de crescimento mais rápido a 7,42% TCAC até 2030.

- Por geografia, a Alemanha capturou 18,45% da participação do tamanho do mercado de embalagens flexíveis da Europa em 2024; a Polônia está prevista para expandir 7,06% TCAC entre 2025-2030.

- Por canal de distribuição, canais de vendas diretas representaram 55,54% da participação do tamanho do mercado de embalagens flexíveis da Europa em 2024, enquanto canais indiretos mostram uma TCAC mais rápida de 4,56%.

Tendências e Insights do Mercado de Embalagens Flexíveis da Europa

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento na Demanda por Filmes Monomateriais Recicláveis Impulsionado pelas Metas de Economia Circular da UE | +0.8% | Em toda a UE, mais forte na Alemanha e Holanda | Médio prazo (2-4 anos) |

| Crescimento Acelerado do E-Commerce Elevando a Demanda por Formatos de Correio Flexível e Protetivo | +0.6% | Europa Ocidental central, expandindo para Europa Oriental | Curto prazo (≤ 2 anos) |

| Mudança do Consumidor para Produtos de Conveniência e Controle de Porção Impulsionando a Adoção de Sachês Flexíveis | +0.4% | Centros urbanos em toda a UE, liderados por Reino Unido e Alemanha | Longo prazo (≥ 4 anos) |

| Avanços Tecnológicos em Co-Extrusão de Alta Barreira Aumentando a Vida Útil para Refeições Prontas | +0.3% | Centros de processamento de alimentos na Alemanha, França, Itália | Médio prazo (2-4 anos) |

| Crescente Penetração de Impressão Digital e Híbrida Possibilitando Tiragens Curtas e Personalização em Massa | +0.2% | Centros de manufatura na Alemanha, Itália, Polônia | Curto prazo (≤ 2 anos) |

| Rápida Expansão da Indústria Europeia de Alimentos para Animais Usando Sachês Retort e Stand-Up | +0.3% | Regiões de crescimento de propriedade de animais: Alemanha, Reino Unido, França | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento na Demanda por Filmes Monomateriais Recicláveis Impulsionado pelas Metas de Economia Circular da UE

O PPWR obriga cada embalagem vendida na Europa a ser reciclável até 2030, levando conversores a redesenharem estruturas multicamadas em formatos monomateriais que passem por fluxos de reciclagem mecânica. A Nestlé reporta 60% de economia na pegada de carbono com sachês retort de polipropileno para ração animal, enquanto a Saica Flex planeja um portfólio completamente reciclável até 2025 que integra reciclado pós-consumo. A isenção do papel das cotas de conteúdo reciclado impulsiona alternativas baseadas em papel como a linha de barreira NexPlus da Koehler Paper. Para compensar a performance multicamadas perdida, fornecedores estão testando ORMOCER e outros revestimentos inorgânicos que reduzem taxas de transmissão de oxigênio em 95% em substratos PP. Taxas de Responsabilidade Estendida do Produtor agora penalizam materiais não recicláveis, comprimindo cronogramas para adoção.

Crescimento Acelerado do E-Commerce Elevando a Demanda por Formatos de Correio Flexível e Protetivo

O varejo online continua expandindo em dois dígitos em muitos mercados da UE, estimulando a adoção de envelopes leves e filmes protetivos que reduzem custo de frete por encomenda. Prensas digitais como HP Indigo 200K permitem que marcas personalizem gráficos externos para promoções sazonais ou regionais, enquanto reduzem desperdício de configuração versus flexografia. A plataforma híbrida SapphireAQUA da Uteco imprime 1.200 × 1.200 DPI a 150 mpm usando tintas à base d'água de baixa migração que atendem regras de contato alimentar. Marcas menores de e-commerce crescentemente terceirizam fulfillment, canalizando mais volume através de distribuidores indiretos que favorecem formatos flexíveis compatíveis com linhas de empacotamento automatizadas.

Mudança do Consumidor para Produtos de Conveniência e Controle de Porção Impulsionando a Adoção de Sachês Flexíveis

Estilos de vida urbanos, domicílios de uma pessoa e consumidores envelhecidos estão empurrando marcas alimentares para ofertas de porção única e prontas para comer. Sachês stand-up pesam até 75% menos que potes rígidos, reduzem drasticamente emissões de transporte e entregam impacto visual ao nível dos olhos, tornando-os a embalagem preferida para refeições prontas e ração para animais. O novo FlexiBag Reinforced da Mondi atende fabricantes de alimentos premium buscando uma embalagem monomaterial que também survive ao retort. No entanto, testes recentes em queijo semi-duro sugerem que certos filmes monomateriais podem encurtar a vida útil devido à maior permeabilidade ao oxigênio, direcionando investimento para revestimentos avançados para fechar essa lacuna. [1]ScienceDirect, "Effect of the Shifting from Multi-Layer Systems towards Recyclable Mono-Material Packaging Solutions on the Shelf-Life of Portioned Semi-Hard Cheese," sciencedirect.com

Avanços Tecnológicos em Co-Extrusão de Alta Barreira Aumentando a Vida Útil para Refeições Prontas

Produtores de refeições prontas precisam de embalagens estáveis em temperatura ambiente que durem 12-18 meses sem conservantes. Fabricantes de resina como ExxonMobil combinam polietileno especializado e camadas de ligação para criar estruturas co-extrudadas oferecendo tanto resistência térmica quanto alta barreira sem metalização. [2] ExxonMobil Chemical, "Fact Sheet: Thermoformed Barrier Packaging Films with High Performance," exxonmobilchemical.comEVOH permanece uma camada de barreira de escolha, embora restrições de reciclabilidade estejam direcionando pesquisa para revestimentos de espessura mínima. A Südpack lançou um flow-pack reciclável para massa fresca que demonstra um caminho para performance de barreira com menor pegada de carbono

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações Rigorosas da UE sobre Plásticos e Resíduos de Embalagens Aumentando Custos de Conformidade | -0.5% | Em toda a UE, afetando particularmente fabricantes menores | Curto prazo (≤ 2 anos) |

| Infraestrutura de Reciclagem Limitada para Filmes Multicamadas Prejudicando Metas de Circularidade | -0.3% | Europa Oriental e áreas rurais com instalações limitadas | Longo prazo (≥ 4 anos) |

| Preços Voláteis de Poliolefinas e Folha de Alumínio Pós-Crise Energética Impactando Margens | -0.4% | Impacto global, mais forte nos centros de manufatura da Alemanha e Itália | Médio prazo (2-4 anos) |

| Pressão Competitiva de Alternativas Rígidas Recicláveis Entre Marcas Conscientes de Sustentabilidade | -0.2% | Mercados premium da Europa Ocidental, liderados por Alemanha e Holanda | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Rigorosas da UE sobre Plásticos e Resíduos de Embalagens Aumentando Custos de Conformidade

Conversores menores enfrentam investimentos acentuados para certificar reciclabilidade, integrar resina reciclada e redesenhar gráficos para atender rotulagem harmonizada. Taxas de Responsabilidade Estendida do Produtor para embalagens não conformes podem adicionar 50% ou mais ao custo entregue, comprimindo margens até que novas linhas entrem em operação. Proibições de PFAS chegando em 2026 forçarão reformulação de revestimentos resistentes à gordura para envoltórios alimentares, enquanto regras de rotulagem efetivas em 2028 impulsionam mudanças de arte gráfica em milhares de SKUs.

Infraestrutura de Reciclagem Limitada para Filmes Multicamadas Prejudicando Metas de Circularidade

Apenas 25,7% dos filmes multicamadas recuperados no sistema avançado de resíduos da Áustria realmente passam por reciclagem mecânica, com a maioria dos volumes desviados para recuperação energética. [3]MDPI Polymers, "Latent Recycling Potential of Multilayer Films in Austrian Waste Management," mdpi-res.comPlantas piloto de reciclagem química existem, ainda requerem capital pesado e liberação regulatória antes de escalar. O atraso entre design para reciclagem e coleta do mundo real ameaça metas de circularidade, particularmente para a Europa Oriental rural onde linhas de separação permanecem subfinanciadas.

Análise de Segmentos

Por Tipo de Material: Domínio dos Plásticos Enfrenta Desafio de Alternativas Sustentáveis

Plásticos contribuíram com 62,43% da participação do mercado de embalagens flexíveis da Europa em 2024, impulsionados pela vantagem custo-benefício do polietileno em linhas alimentares e de e-commerce. Substratos à base de petróleo mantêm liderança hoje, ainda assim o mercado de embalagens flexíveis da Europa está testemunhando interesse vivo em filmes bio-baseados e compostáveis expandindo a uma TCAC de 5,84% à medida que proprietários de marcas perseguem alinhamento PPWR. Papel e cartão gozam de isenção de cotas de conteúdo reciclado, e fornecedores como Koehler Paper estão fazendo progresso com graus revestidos com barreira que atingem 81,5% de taxas de reciclagem. Estruturas metalizadas ainda servem pharma e alimentos premium onde regras absolutas de barreira prevalecem, mas permanecem amplamente isoladas de oscilações de volume graças à demanda de nicho. Iniciativas de reciclagem química para PET, incluindo despolimerização para matéria-prima semelhante à virgem, visam assegurar fluxos de resina grau alimentício até 2027, um marco que poderia estabilizar a posição do PET em meio a metas crescentes de conteúdo reciclado.

Participantes do mercado de embalagens flexíveis da Europa estão testando laminados híbridos que combinam camadas tradicionais de poliolefina com revestimentos biodegradáveis para acelerar decomposição do solo enquanto preservam integridade de vedação durante vida útil. BOPP permanece o cavalo de batalha para filmes transparentes de lanches, enquanto CPP é favorecido para vedação retortável graças à sua capacidade de vedação. Bioplásticos, atualmente uma fatia do tonelagem geral, estão se movendo além de sacolas de compras compostáveis para estruturas de alta barreira com mistura de PLA, PBAT e amido. Conversores antecipam paridade de custos com graus baseados em fósseis apenas após 2028, aguardando ampliação de matéria-prima e mandatos que estimulem demanda.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Produto: Sachês Aceleram Enquanto Filmes Mantêm Liderança em Volume

Filmes e envoltórios carregaram 44,53% da participação do mercado de embalagens flexíveis da Europa em 2024 porque servem categorias de alto volume como padaria, queijo e componentes industriais. Não obstante, sachês estão marcando uma TCAC de 6,76% até 2030, impulsionados por embalagens retort para ração animal e refeições prontas para microondas que se adequam aos estilos de vida de consumidores em movimento. Formatos stand-up melhoram utilização de prateleira e visibilidade da marca, que varejistas recompensam com colocação premium. O sachê retort reciclável da Nestlé ilustra como marcas podem cortar pegadas de carbono em 60% versus estruturas legadas mantendo performance Packaging Digest.

Formatos de sacos continuam dominando sementes agrícolas, fertilizantes e mercados DIY, onde peso a granel limita o apelo de alternativas de parede fina. A ascensão da impressão digital permite que conversores ofereçam personalização em nível de SKU em tamanhos de lote abaixo de 5.000 unidades sem comprometer economia unitária, encorajando marcas gourmet de nicho a adotarem embalagem sachê mais cedo em seu ciclo de vida. Envoltórios e mangas retráteis permanecem relevantes como soluções de evidência de violação em bebidas e produtos farmacêuticos mas enfrentam escrutínio sobre reciclabilidade. Crescimento de dois dígitos na propriedade europeia de animais sustenta ainda mais a demanda por sachês retort e stand-up que garantem frescor e proteção de aroma do produto.

Por Indústria de Usuário Final: Saúde Lidera Crescimento Enquanto Alimentos Mantêm Escala

Alimentos ainda representa o maior bloco de receita, mas o mercado de embalagens flexíveis da Europa está agora sendo superado por aplicações de saúde que estão registrando uma TCAC de 7,42%. Populações envelhecidas e crescente prevalência de doenças crônicas impulsionam demanda de blister-strip e sachê, enquanto regulamentações farmacêuticas rigorosas permitem uso continuado de filmes de barreira sofisticados que poderiam ser restringidos em outros lugares. Embalagens flexíveis ajudam fabricantes de medicamentos a melhorar aderência do paciente através de designs calendárizados e dosagem unitária, vantagens inatingíveis com garrafas rígidas.

Participantes de bebidas estão testando sachês de refrigerante prontos para reciclagem como substituto leve para garrafas HDPE, embora esquemas de retorno de depósito compliquem a economia. Marcas de cosméticos estão testando sachês recarregáveis aninhados em embalagens externas rígidas para alcançar promessas de redução de resíduos antes dos marcos de 2027. Usuários industriais permanecem leais a filmes FFS (form-fill-seal) e sacos de uso pesado, citando força mecânica e resistência à umidade que substratos biodegradáveis ainda não conseguiram igualar. A agenda de transição verde está persuadindo produtores químicos a examinar sachês de filme solúvel para produtos de tratamento de água, um nicho esperado para crescer após 2026 uma vez que isenções de rotulagem de risco se tornem claras.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Distribuição: Vendas Diretas Lideram Apesar do Crescimento Indireto

Complexidade técnica e protocolos rigorosos de validação fazem vendas diretas a rota preferida para clientes médicos e alimentares de alta barreira, preservando 55,54% de domínio de canal em 2024. Ainda assim, à medida que pequenas marcas desafiadoras proliferam, distribuidores indiretos estão acelerando a uma TCAC de 4,56%, aproveitando drop-shipping e logística de terceiros para entrar em novos estados da UE sem possuir inventário. O mercado de embalagens flexíveis da Europa recompensa conversores que fornecem portais online para rastreamento de pedidos, downloads de dieline e calculadoras de análise de ciclo de vida, recursos crescentemente incluídos em relacionamentos de vendas diretas.

Auditorias de conformidade PPWR próximas estimulam colaboração mais estreita conversor-marca, fomentando consultoria direta sobre reivindicações de reciclabilidade, rastreabilidade e instruções de descarte habilitadas por código QR. Distribuidores estão se reposicionando oferecendo adaptação de arte gráfica, orientação regulatória e parcerias de co-embalagem para permanecerem relevantes em um cenário onde margens de negociação de baixo valor sozinhas não são mais suficientes. A Europa Oriental apresenta um modelo híbrido onde proximidade a clusters de produção eleva vendas diretas, mas varejo fragmentado ainda necessita envolvimento de atacadista para garantir espaço na prateleira.

Análise Geográfica

A Alemanha ancora o mercado de embalagens flexíveis da Europa com uma participação de receita de 18,45% em 2024, graças aos seus poderosos setores alimentar, químico e farmacêutico que demandam soluções de barreira sofisticadas. Conversores locais se beneficiam de infraestrutura de reciclagem de última geração e adoção precoce de laminados monomateriais, fatores que ajudam marcas globais a pilotarem novos eco-designs na Alemanha antes de implementá-los no bloco. Incentivos robustos de P&D e expertise em construção de máquinas posicionam o país como um hub para equipamentos de impressão digital e manufactura de co-extrusão, aprofundando seu fosso competitivo contra pares de menor custo.

A Polônia está avançando a uma TCAC de 7,06%, a mais rápida da região, à medida que empresas multinacionais FMCG realocam produção para o leste para aproveitar custos de mão de obra mais baixos enquanto permanecem dentro do mercado único. Investimentos em linhas de filme soprado de alta produção acoplados com uma força de trabalho de engenharia qualificada permite que conversores poloneses entreguem em benchmarks de qualidade da Europa Ocidental. O roteiro de economia circular do governo visa expandir capacidade de reciclagem mecânica para 1 milhão t por ano até 2028, o que deve aliviar a escassez de reciclado para conformidade PPWR.

Nações do sul da Europa-Itália e Espanha-gozam de ventos favoráveis de clusters vibrantes de processamento de alimentos e crescente adoção de e-commerce. No entanto, lacunas de reciclagem em zonas rurais de captação mantêm taxas de coleta abaixo da média da UE-27, levando projetos do fundo de coesão da UE em triagem inteligente e pilotos de reciclagem química. O Reino Unido permanece um mercado significativo apesar da divergência regulatória pós-Brexit; mandatou coleta de meio-fio de todos os filmes flexíveis até março de 2027, acelerando testes para laminados PE/PE prontos para reciclagem de meio-fio.

Países do Benelux e Nórdicos continuam superando seu peso em liderança de sustentabilidade, com a Holanda atingindo uma taxa de reciclagem de papel de 81,5% que abre caminhos para flexíveis baseados em papel em corredores de alimentos refrigerados e confeitaria. A França, lar de grandes grupos de laticínios e cosméticos de luxo, está explorando opções de retorno de depósito para sachês e envoltórios, uma política que poderia remodelar economia de embalagens de uso único dentro da década. Mercados emergentes dos Balcãs e Bálticos atrasam em infraestrutura mas oferecem oportunidades greenfield para conversores instalarem linhas monomateriais de última geração e saltarem capacidade multicamadas legada.

Cenário Competitivo

Mega-negócios recentes-aquisição de USD 3,9 bilhões da Eviosys pela Sonoco e fusão Amcor-Berry-apontam para um impulso por escala que espalha custos de conformidade PPWR por portfólios de produtos mais amplos. Cenários de patentes estão mudando para tecnologias de barreira baseadas em papel e recicláveis, como a plataforma AmFiber da Amcor que trava vantagens de PI enquanto ressoa com promessas de redução de plástico de varejistas.

A Mondi está estendendo sua pegada na Europa Ocidental comprando ativos da Schumacher Packaging, visando combinar integração de papel kraft com conhecimento de conversão para prazos de entrega mais rápidos. A nova propriedade da Constantia Flexibles sob One Rock Capital é esperada para acelerar capex em direção à impressão digital e laminados prontos para reciclagem. Especialistas regionais-Eco Flexibles, Südpack e Saica Flex-exploram proximidade a marcas alimentares locais, retorno rápido e venda consultiva para garantir projetos de alto valor que podem não interessar participantes maiores.

Diferenciação tecnológica está se tornando uma alavanca decisiva: instalações de prensas HP Indigo, Uteco e Bobst aumentaram 18% ano a ano em 2024, permitindo que conversores atendam SKUs de micro-lote demandados por start-ups direto ao consumidor. Outfits de revestimento de barreira estão fazendo parcerias com empresas químicas para industrializar camadas de plasma, ALD ou sol-gel que substituem folha de alumínio. Conversores com alianças de reciclagem estabelecidas, como participação em consórcio no CEFLEX, estão ganhando RFPs de varejistas ansiosos para cumprir metas voluntárias de pegada plástica de 2025 antes de prazos legislados.

Líderes da Indústria de Embalagens Flexíveis da Europa

-

Amcor PLC

-

Mondi Group

-

Wipak Group

-

Huhtamaki Oyj

-

Constantia Flexibles GmbH

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Wendel Group completou venda da Constantia Flexibles para One Rock Capital Partners

- Fevereiro 2025: Mondi concordou em adquirir ativos de embalagens da Europa Ocidental da Schumacher Packaging

- Fevereiro 2025: Mondi introduziu FlexiBag Reinforced, uma solução de sachê monomaterial custo-eficiente

- Janeiro 2025: Amcor garantiu patente europeia para AmFiber Performance Paper, uma embalagem reciclável de alta barreira

Escopo do Relatório do Mercado de Embalagens Flexíveis da Europa

Embalagem flexível é um meio de empacotar produtos feitos de materiais não rígidos, permitindo opções mais econômicas e personalizáveis. Embalagem flexível pode facilmente mudar de forma durante enchimento ou uso. A análise é baseada nos insights de mercado capturados através de pesquisa secundária e primária. O mercado também abrange os principais fatores impactando o crescimento do mercado de embalagens flexíveis em termos de impulsionadores e restrições.

O mercado de embalagens flexíveis da Europa é segmentado por tipo de material (polietileno (PE), polipropileno biaxialmente orientado (BOPP), polipropileno fundido (CPP), cloreto de polivinil (PVC), PET e outros tipos de material), por tipo de produto (sachês, sacos, filmes de embalagem (baseados em PE, BOPET, CPP e BOPP, PVC), e outros tipos de produto), por indústria de usuário final (alimentos (alimentos congelados, produtos lácteos, frutas e vegetais, outros produtos alimentares), bebidas, saúde e produtos farmacêuticos, cosméticos e cuidados pessoais, e outras indústrias de usuário final), por país (Europa Ocidental (Reino Unido, Alemanha, França, Itália, Espanha, Resto da Europa Ocidental), Europa Oriental e Central (Polônia, República Tcheca, Romênia, Hungria, Resto da Europa Oriental e Central)). Os tamanhos de mercado e previsões são fornecidos em termos de valor USD para todos os segmentos acima.

| Plásticos | Polietileno (PE) |

| Polipropileno Bi-orientado (BOPP) | |

| Polipropileno Fundido (CPP) | |

| Tereftalato de Polietileno (PET) | |

| Poliestireno (PS) e Poliestireno Expandido (EPS) | |

| Outros Tipos de Plásticos | |

| Papel e Cartão | |

| Metal | |

| Materiais Biodegradáveis e Compostáveis |

| Sachês |

| Sacos |

| Filmes e Envoltórios |

| Outro Tipo de Produto |

| Alimentos |

| Bebidas |

| Saúde e Produtos Farmacêuticos |

| Cosméticos e Cuidados Pessoais |

| Industrial |

| Outras Indústrias de Uso Final |

| Vendas Diretas |

| Vendas Indiretas |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Resto da Europa |

| Por Tipo de Material | Plásticos | Polietileno (PE) |

| Polipropileno Bi-orientado (BOPP) | ||

| Polipropileno Fundido (CPP) | ||

| Tereftalato de Polietileno (PET) | ||

| Poliestireno (PS) e Poliestireno Expandido (EPS) | ||

| Outros Tipos de Plásticos | ||

| Papel e Cartão | ||

| Metal | ||

| Materiais Biodegradáveis e Compostáveis | ||

| Por Tipo de Produto | Sachês | |

| Sacos | ||

| Filmes e Envoltórios | ||

| Outro Tipo de Produto | ||

| Por Indústria de Usuário Final | Alimentos | |

| Bebidas | ||

| Saúde e Produtos Farmacêuticos | ||

| Cosméticos e Cuidados Pessoais | ||

| Industrial | ||

| Outras Indústrias de Uso Final | ||

| Por Distribuição | Vendas Diretas | |

| Vendas Indiretas | ||

| Por País | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de embalagens flexíveis da Europa?

O tamanho do mercado de embalagens flexíveis da Europa alcançou USD 81,62 bilhões em 2025 e está previsto para subir para USD 94,96 bilhões até 2030.

Qual formato de produto está crescendo mais rapidamente?

Sachês estão expandindo a uma TCAC de 6,76% até 2030, impulsionados por aplicações de ração para animais e refeições prontas.

Quão rigorosas são as novas regras da UE sobre conteúdo reciclado?

O PPWR exige 30% de conteúdo reciclado em embalagens plásticas até 2030 e determina que todas as embalagens colocadas no mercado da UE sejam recicláveis nesse mesmo ano.

Por que as embalagens para saúde estão crescendo mais rapidamente que as de alimentos?

Populações envelhecidas e prevalência de doenças crônicas aumentam a demanda por embalagens blister e de dose unitária, impulsionando flexíveis relacionados à saúde a uma TCAC de 7,42%.

Qual país oferece o maior potencial de crescimento?

A Polônia está projetada para registrar uma TCAC de 7,06% até 2030, beneficiando-se de manufatura competitiva em custos e proximidade aos centros de demanda da Europa Ocidental.

Página atualizada pela última vez em: