Tamanho e Participação do Mercado de Gestão de Resíduos da China

Análise do Mercado de Gestão de Resíduos da China pela Mordor inteligência

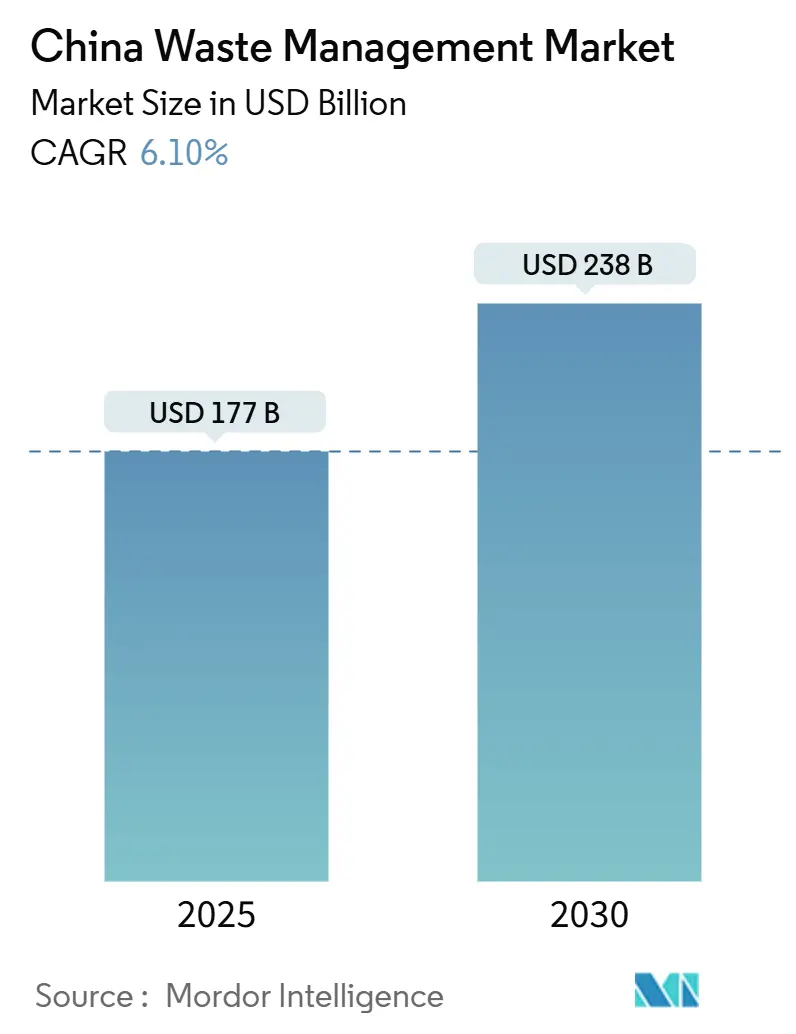

O Mercado de Gestão de Resíduos da China está avaliado em USD 177 bilhões em 2025 e projeta-se que alcance USD 238 bilhões até 2030, avançando um uma TCAC de 6,10%. Compromissos políticos incorporados no projeto China Bela e no cronograma nacional de neutralidade de carbono estão convertendo fluxos de resíduos em fontes de receita, conforme demonstrado pelas usinas de resíduos para energia que agora representam quase metade da capacidade instalada global. um urbanização em cidades de segundo e terceiro níveis, mandatos corporativos ESG e apetite do mercado de capitais por parcerias público-privadas ambientais estão reforçando uma demanda estável por soluções integradas. Estruturas padronizadas introduzidas através do programa cidade zero resíduos estão melhorando um bancabilidade de projetos, enquanto tecnologias digitais como planejamento de rotas habilitado por IA e rastreamento de resíduos blockchain fortalecem o desempenho operacional. um expansão internacional por operadores domésticos para o Sudeste Asiático e Oriente Médio revela uma mudançum de um modelo puramente de serviço municipal para uma indústria de recuperação de recursos orientada à exportação e rica em tecnologia[1]Comissão Nacional de Desenvolvimento e Reforma, "Aviso sobre Melhoria de Mecanismos de Precificação de Energia Renovável," ndrc.gov.cn.

Principais Pontos do Relatório

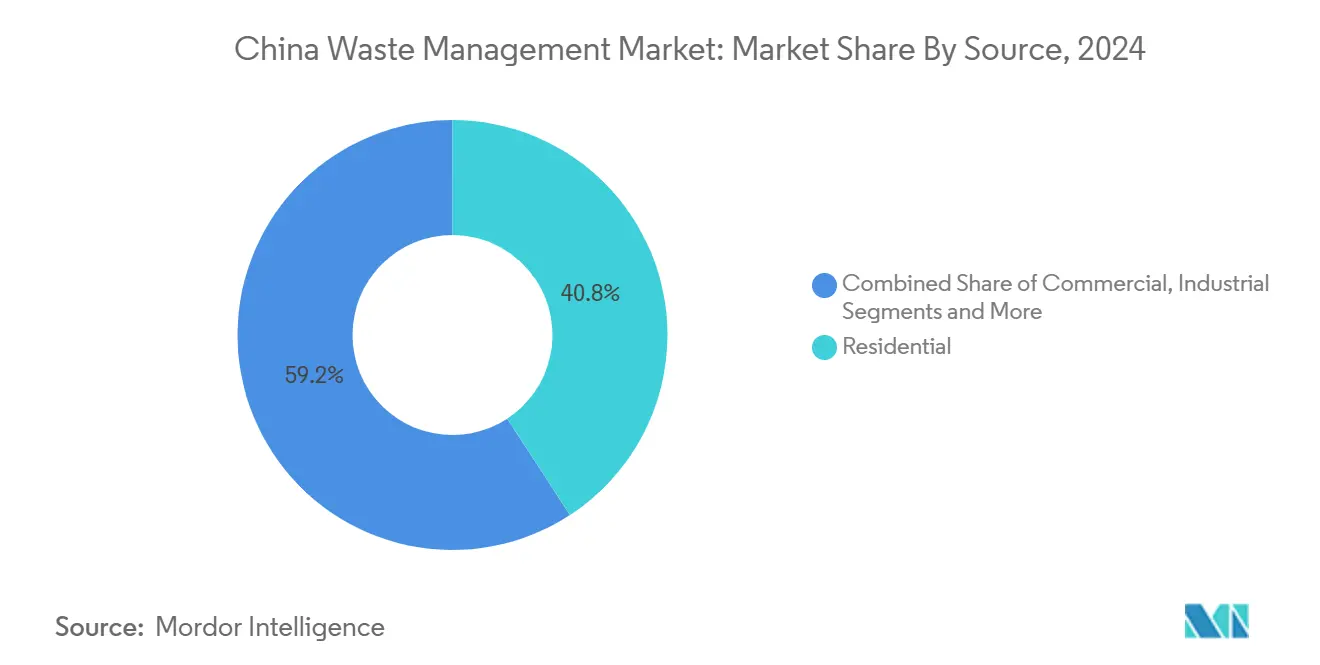

- Por fonte, resíduos residenciais lideraram com 40,8% de participação do mercado de gestão de resíduos da China em 2024; resíduos comerciais prevê-se que cresçam um uma TCAC de 11,6% até 2030.

- Por tipo de serviço, coleta e transporte capturaram 33,2% da participação de receita em 2024, enquanto reciclagem e recuperação de recursos estão definidas para expandir um uma TCAC de 11,5% até 2030.

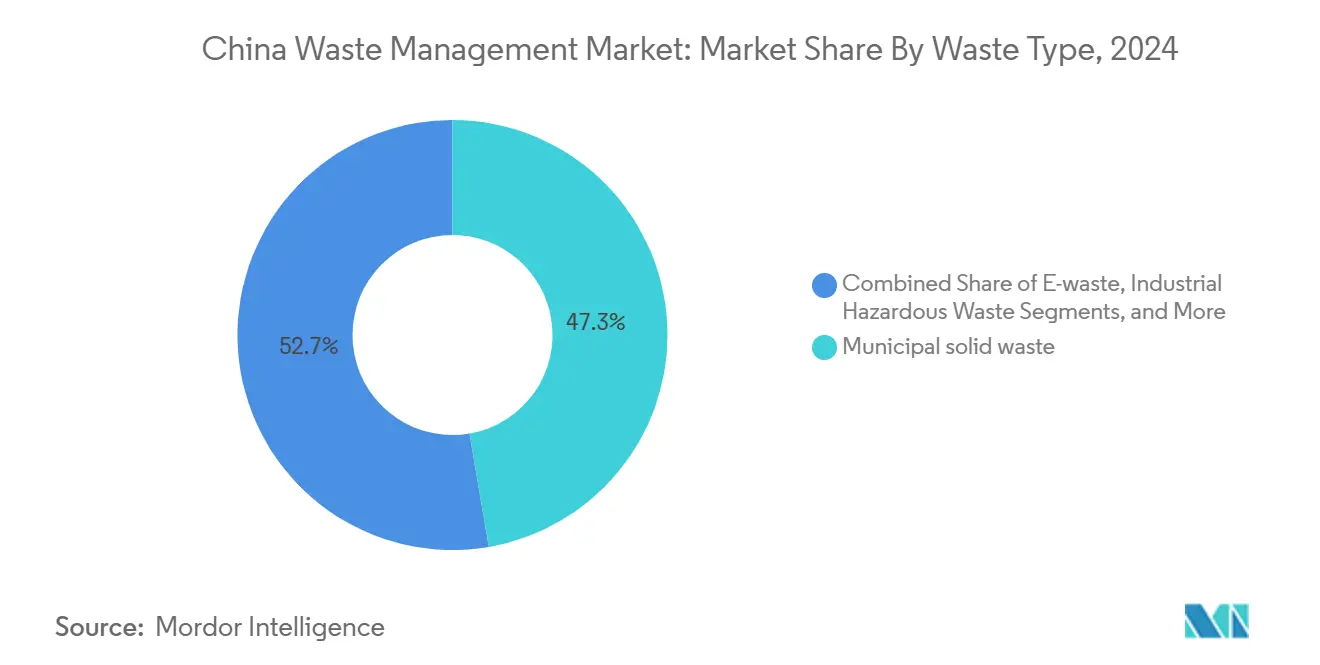

- Por tipo de resíduo, resíduos sólidos municipais detiveram 47,3% da participação do mercado de gestão de resíduos da China em 2024; resíduos eletrônicos são um categoria de crescimento mais rápido com TCAC de 10,4%.

- Por região, China Oriental representou 18,7% da receita do mercado em 2024, enquanto China Meridional projeta-se registrar TCAC de 9,5% entre 2025 e 2030.

Tendências e Insights do Mercado de Gestão de Resíduos da China

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão da capacidade de resíduos para energia apoiada por tarifas alimentar-em | +1.5% | Nacional, concentrada na China Oriental e Meridional | Curto prazo (≤ 2 anos) |

| Aumento do volume de RSM impulsionado pela urbanização em cidades de 2º e 3º níveis | +1.2% | China central e Meridional; efeito spillover para regiões Ocidentais | Médio prazo (2-4 anos) |

| Mandatos corporativos ESG impulsionando terceirização de resíduos industriais | +0.9% | Polos de manufatura Oriental; estendendo-se para províncias Centrais | Médio prazo (2-4 anos) |

| Programa piloto cidade zero resíduos escalando nacionalmente | +0.8% | Nacional, com ganhos precoces em províncias Orientais | Longo prazo (≥ 4 anos) |

| Resíduos de embalagem de e-comércio e aplicação de proibição de plásticos descartáveis | +0.7% | Nacional; maior impacto em cidades de primeiro nível | Curto prazo (≤ 2 anos) |

| Preferência do mercado de capitais por PPPs ambientais reduzindo custo de capital | +0.6% | Nacional; liderado por províncias Orientais desenvolvidas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Expansão da Capacidade de Resíduos para Energia Apoiada por Tarifas Feed-in

Mais de 1.010 usinas de incineração formam quase metade da capacidade global, mas muitas operam abaixo da carga de projeto devido ao fornecimento irregular de matéria-prima. um reforma de 2025 move como tarifas alimentar-em para préços baseados no mercado enquanto integra certificados de eletricidade verde. Instalações que alcançam 70,9% de eficiência térmica mostram poríodos de payback próximos um 4,8 anos, permitindo lucratividade com subsídios limitados. O excesso de capacidade está levando empresas chinesas um investir no Vietnã e Estados do Golfo, exportando usinas turnkey e expertise de O&M.

Aumento do Volume de RSM Impulsionado pela Urbanização em Cidades de 2º e 3º Níveis

um migração rápida está elevando um produção de resíduos sólidos municipais mais rapidamente do que um infraestrutura consegue acompanhar. O relatório da Comissão Nacional de Desenvolvimento e Reforma de 2024 confirma 90% de cobertura de coleta rural, mas distritos em urbanização ainda enfrentam déficits de capacidade. um demanda está aumentando por sistemas escaláveis e com baixo investimento em ativos que combinam lixeiras inteligentes com estações de transferirência modulares. Cidades Centrais e Meridionais estão adotando resíduos para energia como solução dupla para resíduos e eletricidade, apoiadas por uma meta nacional de 100% de descarte seguro em todas como áreas urbanas até 2030. Fornecedores de tecnologia se beneficiam de contratos que agrupam equipamentos com serviços digitais de O&M, acelerando ciclos de implementação e reduzindo riscos de capital inicial.

Mandatos Corporativos ESG Impulsionando Terceirização de Resíduos Industriais

Relatórios obrigatórios de sustentabilidade um partir de 2025 aumentam um transparência em torno do manuseio de resíduos perigosos. Estudos vinculam sistemas ESG mais fortes com ROE e ROA mais altos, incentivando empresas um terceirizar tratamento para operadores certificados. Danos punitivos sem limite para infrações ambientais elevam ainda mais os custos de conformidade, impulsionando um demanda por contratos de resíduos de serviço completo em clusters automotivos, eletrônicos e químicos.

Programa Cidade Zero Resíduos Escalando Nacionalmente

um iniciativa expandiu de 11 pilotos para 113 municípios durante o 14º Plano Quinquenal. O Distrito Changning de Xangai criou "células livres de resíduos" em instalações públicas, enquanto o modelo 12345 de Zhanjiang visa 94% de utilização de resíduos industriais até 2025. Métricas padronizadas, financiamento direcionado e incentivos de desempenho alinham umções locais com metas nacionais. Campanhas de engajamento comunitário nutrem participação domiciliar na separação, impulsionando taxas de recuperação e reduzindo contaminação. um replicabilidade em diversos contextos municipais posiciona o programa como âncora de demanda de longo prazo para o mercado de gestão de resíduos da China[2]Governo do Distrito Changning, "Plano de Implementação para células Livres de Resíduos," shanghai.gov.cn.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Restrições fiscais do governo local limitando pagamentos de PPP | -0.4% | China central e Ocidental; municípios menores | Médio prazo (2-4 anos) |

| Oposição comunitária à localização de incineradores em províncias densas | -0.3% | Centros urbanos Orientais e cidades de primeiro nível | Curto prazo (≤ 2 anos) |

| Não conformidade de PMEs com sistema de manifesto de resíduos perigosos | -0.2% | Clusters industriais nacionais | Médio prazo (2-4 anos) |

| Logística de reciclagem fragmentada inflacionando custos de retorno | -0.2% | Nacional; maior em províncias interiores | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Restrições Fiscais do Governo Local Limitando Pagamentos de PPP

Pressões orçamentárias restringem um capacidade de cidades de médio porte de garantir anuidades de PPP, atrasando execução de projetos e elevando risco de contraparte. Desenvolvedores respondem com modelos de serviço com baixo investimento em ativos e acordos de compartilhamento de receita que reduzem desembolso de caixa municipal mas preservam padrões de serviço. Veículos de financiamento combinado incorporando títulos verdes e créditos de carbono estão emergindo para fechar lacunas de financiamento.

Oposição Comunitária à Localização de Incineradores em Províncias Densas

Apesar de melhorias significativas no controle de emissões, obstáculos de percepção pública persistem em megacidades costeiras. Preocupações sobre valores imobiliários e impactos na saúde paraçam extenso alcance, relatórios transparentes de emissões e provisão de amenidades comunitárias dentro das plantas. Inovações de design como poços de resíduos fechados, biofiltros de controle de odor e centros de educação para visitantes estão amenizando resistência mas adicionam custos de capital e cronogramas de licenciamento[3]Associação Chinesa da Indústria de Proteção Ambiental, "Livro Branco sobre Aceitação Pública de Instalações de Incineração," caepi.org.cn.

Análise de Segmento

Por Fonte: Dominância Residencial Impulsiona Investimento em Infraestrutura

Resíduos residenciais contribuíbater com 40,8% do mercado de gestão de resíduos da China em 2024, cimentando seu papel como espinha dorsal para planejamento de rede de coleta. um formação contínua de domicílios urbanos e o aumento dos gastos do consumidor empurram volumes de lixeira para caminhão para cima, compelindo municípios um implementar lixeiras inteligentes habilitadas por IoT que acionam coletas apenas quando 80% cheias, elevando eficiência de rota em 30%. Resíduos comerciais, impulsionados por tendências de embalagem de e-comércio e entrega de comida, prevê-se que registrem TCAC de 11,6% até 2030, um mais rápida entre todas como fontes. Centros de fulfillment de varejo em Guangdong e Jiangsu já contrataram operadores terceirizados para enfardamento dedicado de papelão e trituração de plásticos, ilustrando como especialização de serviço segue concentração de fluxo de resíduos.

Regras aprimoradas de segregação residencial requerem separação de quatro fluxos que separa recicláveis, alimentos, perigosos e resíduos residuais na porta. Este impulso regulatório estimula demanda por frotas de contêineres codificadas por cor e sistemas de visão IA que verificam precisão de separação em estações de transferirência. PPPs de bairros urbanos agrupam coleta, alcance e relatórios de dados sob contratos únicos, criando visibilidade de receita múltiplo-anual para empresas privadas. Em paralelo, clusters industriais terceirizam gestão de resíduos perigosos para manipuladores certificados oferecendo rastreabilidade de manifesto do berço ao túmulo, expandindo escopo de serviço além de resíduos domiciliares.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Serviço: Infraestrutura de Coleta Lidera Aumento de Recuperação de Recursos

Coleta, transporte, separação e segregação representaram 33,2% da receita de 2024, refletindo pesado investimento em renovação de frota e transferirência automatizada. Plataformas de despacho inteligente agora integram GPS, telemetria de nível de preenchimento e análises de tráfego, alcançando 92% de desempenho pontual e redução de 30% de CO₂ através de roteamento otimizado. Reciclagem e recuperação de recursos está crescendo um TCAC de 11,5%, um linha de serviço mais rápida, à medida que iniciativas de ciclo fechado monetizam plásticos, metais e orgânicos. Pelotas de polietileno de alta densidade recuperadas de embalagens domiciliares alcançam paridade com préços de material virgem em Jiangsu, encorajando acordos de offtake de proprietários de marca.

Serviços de aterro sanitário mudam para células projetadas com revestimentos de geomembrana, circulação de chorume e captura de metano que alimentam unidades de calor e energia combinadas. Incineração de resíduos para energia permanece o centro de crescimento dentro do tratamento, apoiada por reformas de préços de rede que mantêm acordos de compra de energia bancáveis. Serviços de consultoria e auditoria se expandem à medida que multinacionais buscam alinhamento com regulamentações locais, enquanto gêmeos digitais de plantas de tratamento permitem manutenção preditiva que corta tempo de inatividade não planejado em 15%. O tamanho do mercado de gestão de resíduos da China para sistemas avançados de reciclagem deve superar o crescimento de coleta base à medida que um legislação de economia circular se aperta.

Por Tipo de Resíduo: Escala de Resíduos Sólidos Municipais Contrasta Inovação de Resíduos Eletrônicos

Resíduos sólidos municipais retiveram participação de 47,3% em 2024, sublinhando como economias de escala inerentes em fluxos mistos de lixo domiciliar. Cidades estão introduzindo estruturas dinâmicas de taxa de descarga que recompensam desvio de aterros sanitários, deslocando tonelagem para compostagem e digestão anaeróbica. Simultaneamente, resíduos eletrônicos estão avançando um TCAC de 10,4%, refletindo alta rotatividade de smartphones e aparelhos. Parques especializados de desmontagem em Guangdong extraem metais preciosos com circuitos hidrometalúrgicos, alcançando 95% de recuperação de ouro, entregando ganhos tanto ambientais quanto econômicos.

Geradores de resíduos industriais perigosos dependem de sistemas de manifesto baseados em código de barras, garantindo auditoria do berço ao túmulo e reduzindo incidentes de descarte ilegal em 18% ano um ano. Volumes de resíduos biomédicos crescem em conjunto com expansões hospitalares, provocando investimento em unidades de esterilização por microondas e plasma. Regras de responsabilidade estendida do produtor cobrindo plásticos descartáveis empoderam reguladores um deslocar custos de descarte upstream, encorajando redução de peso e substituição de materiais. Taxas de reciclagem de detritos de construção e demolição sobem à medida que agregados reciclados encontram novas aplicações em sub-base rodoviária e concreto de baixo grau, fortalecendo momento de economia circular.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

um participação de 18,7% da China Oriental sublinha uma vantagem de primeiro movimento construída sobre investimento precoce e alinhamento regulatório. Centros populacionais densos geram matéria-prima estável que mantém incineradores múltiplo-linha funcionando perto da capacidade nominal, enquanto escassez de terra acelera pivô para tratamentos de alta densidade energética e módulos de compostagem vertical. O programa de classificação rural de Jiangsu ilustra derramamento de política à medida que comitês de aldeia alcançam 35% de precisão de separação, guiados por dashboards de dados que comparam desempenho contra distritos vizinhos.

China Meridional é o motor de crescimento do mercado com TCAC projetada de 9,5% até 2030. Clusters de manufatura em Guangdong e Fujian criam fluxos de resíduos grandes e relativamente homogêneos, apoiando parques especializados de recuperação de plásticos e metais. Proximidade um mercados ASEAN estimula articulação ventures que processam recicláveis transfronteiriços, transformando logística regional em ativo estratégico. Subsídios provinciais para pilotos de resíduos inteligentes habilitam otimização de rota impulsionada por IA que reduz custo de coleta por tonelada em 20%, acelerando participação do setor privado.

Províncias Setentrionais e Centrais, além de regiões Ocidentais e autônomas, compõem o restante do mercado de gestão de resíduos da China. Subsídios nacionais e transferirência de tecnologia estreitam lacunas de serviço, enquanto mega-projetos como incineradores de 5.000-t-por-dia em Hebei servem múltiplos municípios sob compactos de governançum regional. Uma rede nacional de sensores com mais de 330.000 estações de monitoramento fornece dados de emissões e volume em tempo real, permitindo reguladores ajustar taxas de descarga e despachar inspeções de conformidade dentro de 24 horas. O efeito combinado é um mercado progressivamente harmonizado no qual variações locais moldam pacotes de serviço personalizados ao invés de padrões fragmentados[4]Academia Chinesa de Ciências, "Implementação e Resultados da Rede de Sensores Ambientais em Tempo real," cas.cn.

Cenário Competitivo

Concentração do mercado é moderada, com conglomerados ligados ao estado e especialistas privados compartilhando território. Beijing Enterprises Holdings processou 90,2 milhões de toneladas em 2024 e opera usinas turnkey de resíduos para energia pela Ásia, sinalizando estratégia que monetiza profundidade de engenharia doméstica em mercados de exportação. China Everbright Environment implementou USD 211 milhões em novos projetos durante 2024, focando em instalações integradas de nível municipal que combinam incineração de RSM com tratamento de chorume para capturar múltiplos fluxos de receita.

Estratégia centra-se em digitalização, integração vertical e diversificação overseas. Operadores incorporam sensores IoT através de ativos de frota e planta, alimentando análises IA que cortam gasto de combustível em 8% e predizem eventos de incrustação de caldeira sete dias antecipadamente. Pilotos de rastreamento de resíduos blockchain criam registros imutáveis que verificam conformidade ESG para proprietários de marca, abrindo nova receita de serviço ligada à provisão de dados. Excesso de capacidade doméstica impulsiona empresas um buscar acordos de construir-operar-transferir no Vietnã, Indonésia e Golfo, exportando padrões e equipamentos chineses sob estruturas da cinto e estrada.

Inovadores de nicho visam bolsões de valor como biorefinarias de resíduos alimentares, reciclagem de baterias de lítio e módulos de separação óptica IA capazes de distinguir 22 resinas plásticas um 2 toneladas por hora. Parcerias entre fabricantes de equipamentos e provedores de plataforma agrupam vendas de maquinário com assinaturas de software, travando receita pós-instalação. À medida que política aperta em torno de manifestos de resíduos perigosos e embalagens plásticas, incumbentes correm para garantir cotas de tratamento e licençcomo de reciclagem, intensificando competição por contratos de matéria-prima em corredores de alto crescimento.

Líderes da Indústria de Gestão de Resíduos da China

-

Veolia Environment SA

-

China Everbright Environment grupo Ltd.

-

Suez SA (SUEZ NWS)

-

Beijing Enterprises Environment grupo Ltd.

-

Tus-som ambiental Resources Co., Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Comissão Nacional de Desenvolvimento e Reforma mudou precificação de energia renovável para mecanismos orientados ao mercado enquanto integrava certificados de eletricidade verde.

- Fevereiro 2025: Governo municipal de Xangai emitiu plano de resíduos sólidos priorizando redução na fonte, reciclagem e financiamento de resíduos perigosos.

- Janeiro 2025: Comissão Nacional de Desenvolvimento e Reforma publicou o Diretório de Promoção de Tecnologia Verde listando 112 inovações de gestão de resíduos.

- Abril 2024: Conselho de Estado emendou regulamentações de Entrega Expressa para avançar embalagens biodegradáveis e estabelecer sistemas de reciclagem

Escopo do Relatório do Mercado de Gestão de Resíduos da China

Uma análise completa de antecedentes do mercado de gestão de resíduos da China, que inclui avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmica de mercado é coberta no relatório.

| Residencial |

| Comercial (Varejo, Escritório, etc.) |

| Industrial |

| Médico (Saúde e Farmacêutico) |

| Construção & Demolição |

| Outros (Institucional, Agrícola, etc.) |

| Coleta, Transporte, Separação & Segregação | |

| Descarte / Tratamento | Aterro Sanitário |

| Reciclagem & Recuperação de Recursos | |

| Incineração & Resíduos para Energia | |

| Outros (Tratamento Químico, Compostagem, etc.) | |

| Outros (Consultoria, Auditoria & Treinamento, etc.) |

| Resíduos Sólidos Municipais |

| Resíduos Industriais Perigosos |

| Resíduos Eletrônicos |

| Resíduos Plásticos |

| Resíduos Biomédicos |

| Resíduos de Construção & Demolição |

| Resíduos Agrícolas |

| Outros Resíduos Especializados (Radioativos, etc.) |

| China Oriental |

| China Setentrional |

| China Central |

| China Meridional |

| Outros |

| Por Fonte | Residencial | |

| Comercial (Varejo, Escritório, etc.) | ||

| Industrial | ||

| Médico (Saúde e Farmacêutico) | ||

| Construção & Demolição | ||

| Outros (Institucional, Agrícola, etc.) | ||

| Por Tipo de Serviço | Coleta, Transporte, Separação & Segregação | |

| Descarte / Tratamento | Aterro Sanitário | |

| Reciclagem & Recuperação de Recursos | ||

| Incineração & Resíduos para Energia | ||

| Outros (Tratamento Químico, Compostagem, etc.) | ||

| Outros (Consultoria, Auditoria & Treinamento, etc.) | ||

| Por Tipo de Resíduo | Resíduos Sólidos Municipais | |

| Resíduos Industriais Perigosos | ||

| Resíduos Eletrônicos | ||

| Resíduos Plásticos | ||

| Resíduos Biomédicos | ||

| Resíduos de Construção & Demolição | ||

| Resíduos Agrícolas | ||

| Outros Resíduos Especializados (Radioativos, etc.) | ||

| Por Região | China Oriental | |

| China Setentrional | ||

| China Central | ||

| China Meridional | ||

| Outros | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de gestão de resíduos chinês?

O mercado está em USD 177 bilhões em 2025 e prevê-se que alcance USD 238 bilhões até 2030.

Qual fonte de resíduos gera um maior receita?

Resíduos residenciais lideram com 40,8% de participação de mercado em 2024, refletindo densa geração domiciliar urbana.

Onde o crescimento regional mais rápido é esperado?

China Meridional projeta-se crescer um TCAC de 9,5% de 2025 um 2030, impulsionada pela expansão manufatureira e urbanização.

Qual segmento de serviço mostra o maior potencial de crescimento?

Reciclagem e recuperação de recursos está definida para expandir um TCAC de 11,5%, superando serviços tradicionais de coleta.

Como mudançcomo de política estão influenciando projetos de resíduos para energia?

Reformas de tarifas alimentar-em orientadas ao mercado combinadas com certificados de eletricidade verde mantêm usinas de resíduos para energia financeiramente viáveis enquanto reduzem dependência de subsídios.

Por que empresas estão terceirizando gestão de resíduos industriais?

Divulgações obrigatórias ESG e penalidades mais rigorosas por não conformidade tornam terceirização profissional uma forma custo-efetiva de atender expectativas regulatórias e de stakeholders.

Página atualizada pela última vez em: