Tamanho do mercado de alimentos para animais de estimação na Austrália

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 4.11 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 5.24 Bilhões de dólares | |

| Maior participação por animais de estimação | Cães | |

| CAGR (2024 - 2029) | 3.81 % | |

| Crescimento mais rápido por animais de estimação | Cães | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de alimentos para animais de estimação na Austrália

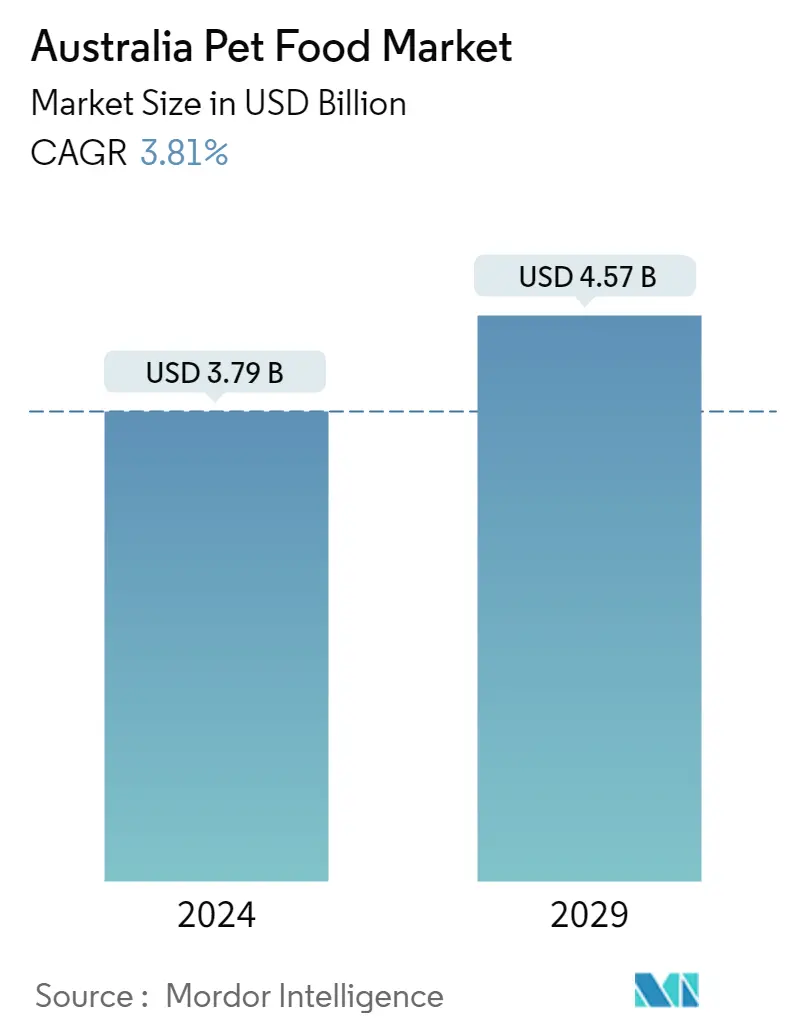

O tamanho do mercado de alimentos para animais de estimação da Austrália é estimado em US$ 3,79 bilhões em 2024, e deverá atingir US$ 4,57 bilhões até 2029, crescendo a um CAGR de 3,81% durante o período de previsão (2024-2029).

Os cães dominam o mercado australiano de alimentos para animais de estimação devido à sua grande população como animais de estimação no país

- A Austrália é um dos países que mais amam animais de estimação em todo o mundo, onde os pais dos animais de estimação consideram os animais de estimação uma parte integrante de sua família, aumentando assim a tendência de humanização dos animais de estimação no país. Em 2022, a Austrália respondia por 12,2% do mercado de alimentos para animais de estimação na Ásia-Pacífico, tornando-se o terceiro maior país da região. A maioria dos pais de animais de estimação na Austrália pertence ao grupo populacional mais jovem. Por exemplo, em 2021, 70% dos donos de animais de estimação eram da Geração Z na Austrália.

- Embora a Austrália tenha enfrentado vários problemas, incluindo secas, incêndios florestais e a pandemia de COVID-19 em 2020, o mercado de alimentos para animais de estimação na Austrália cresceu 17,2% entre 2017 e 2021. Este crescimento está associado a níveis mais elevados de humanização de animais de estimação e ao aumento da adoção de animais de estimação. durante o mesmo período.

- Na Austrália, os cães detêm a maior participação no mercado de alimentos para animais de estimação, representando US$ 1,6 bilhão em 2022. A maior participação de cães deveu-se à sua maior população, que representou 22,2% da população de animais de estimação da Austrália em 2022. Os cães são compatíveis com o clima e também se adequar ao estilo de vida ao ar livre dos pais de animais de estimação no país, que estima-se que faça dos cães o segmento de animais de estimação que mais cresce, com um CAGR de 4,4% durante o período de previsão.

- Outros animais e gatos foram os principais animais de estimação depois dos cães em 2022, onde peixes e pássaros foram mais adotados e encontrados na maioria dos domicílios. Têm efeito calmante, estimulando a saúde mental de toda a casa, fazendo com que os outros animais de estimação sejam o segmento que mais cresce depois dos cães, com um CAGR de 3,3% no período de previsão.

- Assim, estima-se que a humanização dos animais de estimação e o aumento da adoção de animais de estimação impulsionem o mercado de alimentos para animais de estimação na Austrália, que deverá registrar um CAGR de 3,8% durante o período de previsão.

Tendências do mercado de alimentos para animais de estimação na Austrália

- A crescente adoção de cães durante a pandemia foi liderada pela evolução do ecossistema animal de estimação e pela necessidade de companheirismo

- A crescente popularidade de outros animais devido às mudanças nas preferências dos donos de animais de estimação está impulsionando sua adoção no país

Visão geral da indústria de alimentos para animais de estimação na Austrália

O mercado australiano de alimentos para animais de estimação é fragmentado, com as cinco principais empresas ocupando 24,59%. Os principais players deste mercado são Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), EBOS Group Limited, Mars Incorporated, Nestlé (Purina) e Real Pet Food Co.

Líderes do mercado de alimentos para animais de estimação na Austrália

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

EBOS Group Limited

Mars Incorporated

Nestle (Purina)

Real Pet Food Co.

Other important companies include ADM, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), IB Group (Drools Pet Food Pvt. Ltd.), Petway Petcare, Schell & Kampeter Inc. (Diamond Pet Foods).

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de alimentos para animais de estimação na Austrália

- Julho de 2023 Hill's Pet Nutrition apresentou seus novos produtos de escamudo e proteína de insetos certificados pelo MSC (Marine Stewardship Council) para animais de estimação com estômagos e linhas de pele sensíveis. Eles contêm vitaminas, ácidos graxos ômega-3 e antioxidantes.

- Maio de 2023 A Nestlé Purina lançou novas guloseimas para gatos sob a marca Friskies Friskies Playfuls - Treats. Essas guloseimas têm formato redondo e estão disponíveis nos sabores frango e fígado e salmão e camarão para gatos adultos.

- Abril de 2023 A Mars Incorporated abriu seu primeiro centro de pesquisa e desenvolvimento de alimentos para animais de estimação na Ásia-Pacífico. Esta nova instalação, chamada APAC pet center, apoiará o desenvolvimento de produtos da empresa.

Relatório do mercado de alimentos para animais de estimação da Austrália - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 População de animais de estimação

- 4.1.1 Gatos

- 4.1.2 Cães

- 4.1.3 Outros animais de estimação

- 4.2 Despesas com animais de estimação

- 4.3 Quadro regulamentar

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Produto alimentar para animais de estimação

- 5.1.1 Comida

- 5.1.1.1 Por subproduto

- 5.1.1.1.1 Ração seca para animais de estimação

- 5.1.1.1.1.1 Por comida para animais de estimação subseca

- 5.1.1.1.1.1.1 Croquetes

- 5.1.1.1.1.1.2 Outros alimentos secos para animais de estimação

- 5.1.1.1.2 Ração úmida para animais de estimação

- 5.1.2 Nutracêuticos/suplementos para animais de estimação

- 5.1.2.1 Por subproduto

- 5.1.2.1.1 Bioativos do Leite

- 5.1.2.1.2 Ácidos gordurosos de omega-3

- 5.1.2.1.3 Probióticos

- 5.1.2.1.4 Proteínas e Peptídeos

- 5.1.2.1.5 Vitaminas e minerais

- 5.1.2.1.6 Outros Nutracêuticos

- 5.1.3 Guloseimas para animais de estimação

- 5.1.3.1 Por subproduto

- 5.1.3.1.1 Guloseimas Crocantes

- 5.1.3.1.2 Tratamentos dentários

- 5.1.3.1.3 Guloseimas liofilizadas e espasmódicas

- 5.1.3.1.4 Guloseimas suaves e em borracha

- 5.1.3.1.5 Outras delícias

- 5.1.4 Dietas veterinárias para animais de estimação

- 5.1.4.1 Por subproduto

- 5.1.4.1.1 Diabetes

- 5.1.4.1.2 Sensibilidade Digestiva

- 5.1.4.1.3 Dietas de higiene bucal

- 5.1.4.1.4 Renal

- 5.1.4.1.5 Doença do trato urinário

- 5.1.4.1.6 Outras dietas veterinárias

- 5.2 Animais de estimação

- 5.2.1 Gatos

- 5.2.2 Cães

- 5.2.3 Outros animais de estimação

- 5.3 Canal de distribuição

- 5.3.1 Lojas de conveniência

- 5.3.2 Canal on-line

- 5.3.3 Lojas especializadas

- 5.3.4 Supermercados/Hipermercados

- 5.3.5 Outros canais

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis de empresa

- 6.4.1 ADM

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 EBOS Group Limited

- 6.4.5 IB Group (Drools Pet Food Pvt. Ltd.)

- 6.4.6 Mars Incorporated

- 6.4.7 Nestle (Purina)

- 6.4.8 Petway Petcare

- 6.4.9 Real Pet Food Co.

- 6.4.10 Schell & Kampeter Inc. (Diamond Pet Foods)

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE PET FOOD

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de alimentos para animais de estimação na Austrália

Alimentos, nutracêuticos/suplementos para animais de estimação, guloseimas para animais de estimação e dietas veterinárias para animais de estimação são cobertos como segmentos por Pet Food Product. Gatos e Cães são cobertos como segmentos por Animais de Estimação. Lojas de Conveniência, Canal Online, Lojas Especializadas, Supermercados/Hipermercados são cobertos como segmentos por Canal de Distribuição.

- A Austrália é um dos países que mais amam animais de estimação em todo o mundo, onde os pais dos animais de estimação consideram os animais de estimação uma parte integrante de sua família, aumentando assim a tendência de humanização dos animais de estimação no país. Em 2022, a Austrália respondia por 12,2% do mercado de alimentos para animais de estimação na Ásia-Pacífico, tornando-se o terceiro maior país da região. A maioria dos pais de animais de estimação na Austrália pertence ao grupo populacional mais jovem. Por exemplo, em 2021, 70% dos donos de animais de estimação eram da Geração Z na Austrália.

- Embora a Austrália tenha enfrentado vários problemas, incluindo secas, incêndios florestais e a pandemia de COVID-19 em 2020, o mercado de alimentos para animais de estimação na Austrália cresceu 17,2% entre 2017 e 2021. Este crescimento está associado a níveis mais elevados de humanização de animais de estimação e ao aumento da adoção de animais de estimação. durante o mesmo período.

- Na Austrália, os cães detêm a maior participação no mercado de alimentos para animais de estimação, representando US$ 1,6 bilhão em 2022. A maior participação de cães deveu-se à sua maior população, que representou 22,2% da população de animais de estimação da Austrália em 2022. Os cães são compatíveis com o clima e também se adequar ao estilo de vida ao ar livre dos pais de animais de estimação no país, que estima-se que faça dos cães o segmento de animais de estimação que mais cresce, com um CAGR de 4,4% durante o período de previsão.

- Outros animais e gatos foram os principais animais de estimação depois dos cães em 2022, onde peixes e pássaros foram mais adotados e encontrados na maioria dos domicílios. Têm efeito calmante, estimulando a saúde mental de toda a casa, fazendo com que os outros animais de estimação sejam o segmento que mais cresce depois dos cães, com um CAGR de 3,3% no período de previsão.

- Assim, estima-se que a humanização dos animais de estimação e o aumento da adoção de animais de estimação impulsionem o mercado de alimentos para animais de estimação na Austrália, que deverá registrar um CAGR de 3,8% durante o período de previsão.

| Comida | Por subproduto | Ração seca para animais de estimação | Por comida para animais de estimação subseca | Croquetes |

| Outros alimentos secos para animais de estimação | ||||

| Ração úmida para animais de estimação | ||||

| Nutracêuticos/suplementos para animais de estimação | Por subproduto | Bioativos do Leite | ||

| Ácidos gordurosos de omega-3 | ||||

| Probióticos | ||||

| Proteínas e Peptídeos | ||||

| Vitaminas e minerais | ||||

| Outros Nutracêuticos | ||||

| Guloseimas para animais de estimação | Por subproduto | Guloseimas Crocantes | ||

| Tratamentos dentários | ||||

| Guloseimas liofilizadas e espasmódicas | ||||

| Guloseimas suaves e em borracha | ||||

| Outras delícias | ||||

| Dietas veterinárias para animais de estimação | Por subproduto | Diabetes | ||

| Sensibilidade Digestiva | ||||

| Dietas de higiene bucal | ||||

| Renal | ||||

| Doença do trato urinário | ||||

| Outras dietas veterinárias |

| Gatos |

| Cães |

| Outros animais de estimação |

| Lojas de conveniência |

| Canal on-line |

| Lojas especializadas |

| Supermercados/Hipermercados |

| Outros canais |

| Produto alimentar para animais de estimação | Comida | Por subproduto | Ração seca para animais de estimação | Por comida para animais de estimação subseca | Croquetes |

| Outros alimentos secos para animais de estimação | |||||

| Ração úmida para animais de estimação | |||||

| Nutracêuticos/suplementos para animais de estimação | Por subproduto | Bioativos do Leite | |||

| Ácidos gordurosos de omega-3 | |||||

| Probióticos | |||||

| Proteínas e Peptídeos | |||||

| Vitaminas e minerais | |||||

| Outros Nutracêuticos | |||||

| Guloseimas para animais de estimação | Por subproduto | Guloseimas Crocantes | |||

| Tratamentos dentários | |||||

| Guloseimas liofilizadas e espasmódicas | |||||

| Guloseimas suaves e em borracha | |||||

| Outras delícias | |||||

| Dietas veterinárias para animais de estimação | Por subproduto | Diabetes | |||

| Sensibilidade Digestiva | |||||

| Dietas de higiene bucal | |||||

| Renal | |||||

| Doença do trato urinário | |||||

| Outras dietas veterinárias | |||||

| Animais de estimação | Gatos | ||||

| Cães | |||||

| Outros animais de estimação | |||||

| Canal de distribuição | Lojas de conveniência | ||||

| Canal on-line | |||||

| Lojas especializadas | |||||

| Supermercados/Hipermercados | |||||

| Outros canais | |||||

Definição de mercado

- FUNÇÕES - Os alimentos para animais de estimação geralmente têm como objetivo fornecer uma nutrição completa e balanceada ao animal de estimação, mas são usados principalmente como produtos funcionais. O escopo inclui alimentos e suplementos consumidos por animais de estimação, incluindo dietas veterinárias. Suplementos/nutracêuticos fornecidos diretamente aos animais de estimação são considerados dentro do escopo.

- REVENDEDORES - As empresas que atuam na revenda de rações para animais de estimação sem agregação de valor foram excluídas do escopo de mercado, para evitar dupla contabilização.

- CONSUMIDORES FINAIS - Os donos de animais de estimação são considerados os consumidores finais do mercado estudado.

- CANAIS DE DISTRIBUIÇÃO - Supermercados/hipermercados, lojas especializadas, lojas de conveniência, canais online e outros canais são considerados dentro do escopo. As lojas que fornecem exclusivamente produtos básicos e personalizados para animais de estimação são consideradas no âmbito das lojas especializadas.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 IDENTIFICAR AS VARIÁVEIS PRINCIPAIS: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura