Análise de mercado de latas de alimentos na Ásia e África

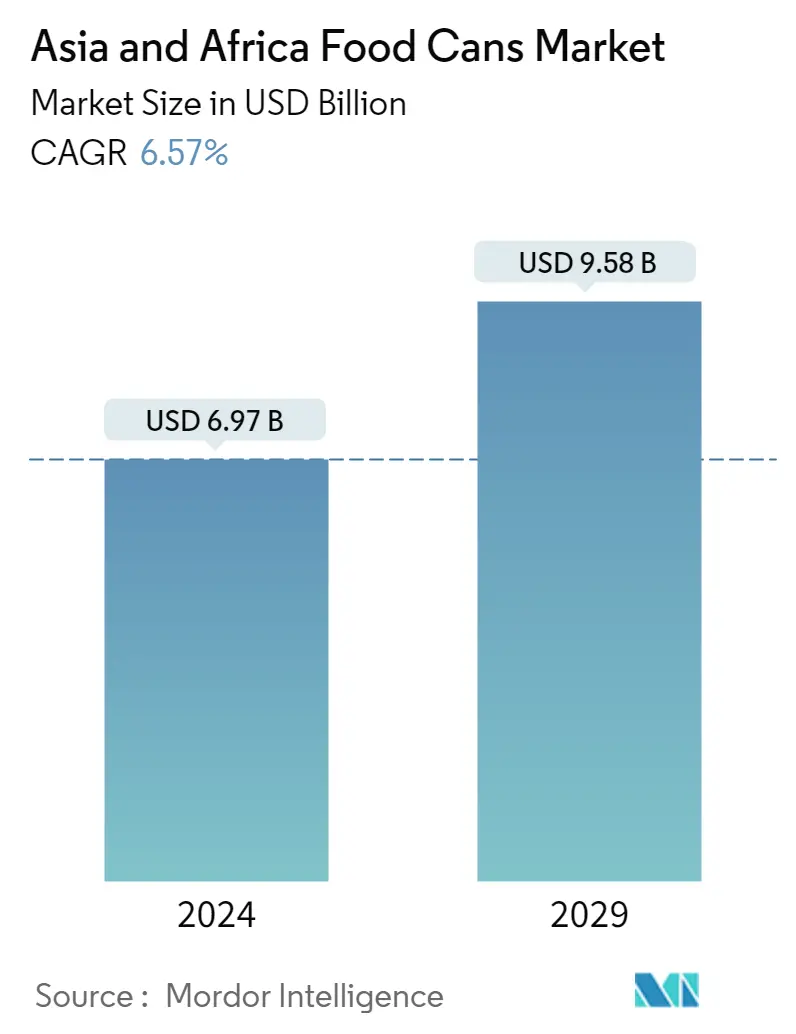

O tamanho do mercado de latas alimentares da Ásia e África é estimado em US$ 6,97 bilhões em 2024, e deverá atingir US$ 9,58 bilhões até 2029, crescendo a um CAGR de 6,57% durante o período de previsão (2024-2029).

A COVID-19 trouxe uma série de mudanças no consumo de alimentos. Os padrões de compra de alimentos e mercearias destacaram as mudanças nas preferências dos consumidores; alimentos com estabilidade de prateleira e enlatados foram posicionados no topo da lista de compras de supermercado. Além disso, os produtos mais novos foram alinhados para ter ingredientes que estimulam o sistema imunológico e aspectos nutricionais. Os alimentos congelados, entre os consumidores asiáticos em meio à pandemia da COVID-19, obtiveram crescimento durante os confinamentos e o aperto da economia.

- As excelentes propriedades conservantes e a integridade estrutural das latas metálicas, oferecendo maior vida útil, resultaram no alto uso de latas metálicas na indústria de embalagens de alimentos na Ásia e na África. Os alimentos embalados e de conveniência tornaram-se uma dieta básica para muitos consumidores, devido ao seu estilo de vida agitado e horários de trabalho. Por exemplo, de acordo com o Population Reference Bureau, em 2019, o grau de urbanização (percentagem da população urbana na população total) em todo o mundo era de cerca de 54%.

- De acordo com o IIED, entre os homólogos asiáticos, a percentagem da população urbana mundial que vive na região foi estimada em 53,9% em 2020. Além disso, prevê-se que África tenha a taxa de crescimento urbano mais rápida do mundo, ou seja, até 2050, África as cidades podem abrigar mais 950 milhões de pessoas.

- As indústrias metalúrgicas nas respectivas regiões demonstram uma tendência líquida de crescimento. Em África, espera-se que entre 100 milhões e 200 milhões de ZAR por ano fluam para a indústria de sucata e reciclagem devido à conversão de latas de aço estanhadas em latas de alumínio. Além disso, a indústria pode fornecer a mais 2.000-3.000 pessoas uma fonte de renda proveniente da coleta e venda de latas usadas, de acordo com um renomado fabricante de latas para bebidas, Nampak Bevcan.

- As tendências asiáticas misturam-se com o crescimento do Sudeste Asiático. Vários fabricantes da China e do Japão expandiram a sua presença na região. Por exemplo, através do seu Projeto 2020+, a Showa Aluminum Can Corporation concentrou-se na aceleração do crescimento dos seus negócios a médio prazo, visando o Sudeste Asiático.

- Depois, a partir de Outubro de 2020, vários grandes projectos siderúrgicos localizados no Sudeste Asiático foram apoiados por investimento chinês. Ao mesmo tempo, o Sudeste Asiático teria ganhado atenção à medida que mais empresas alimentares trocaram os recipientes de plástico por latas mais recicláveis. Espera-se que a UACJ Corporation, uma empresa sediada em Tóquio, aumente a capacidade de produção de chapas de alumínio nas suas fábricas no Sudeste Asiático até 2021.

Tendências do mercado de latas para alimentos na Ásia e África

Frutas e Legumes para Impulsionar o Crescimento do Mercado

- Frutas e vegetais enlatados custam menos quando comparados às alternativas congeladas ou frescas, sem comprometer a nutrição. A única desvantagem dos vegetais enlatados é o teor de sódio, mas os consumidores podem escolher versões com baixo teor de sódio ou enxaguar os vegetais.

- De acordo com o relatório da agência das Nações Unidas publicado em Janeiro de 2021, 1,3 mil milhões de sul-asiáticos não podiam pagar uma dieta saudável. Além disso, a pandemia aumentou os preços das frutas, legumes e produtos lácteos, tornando as frutas e legumes enlatados uma opção melhor.

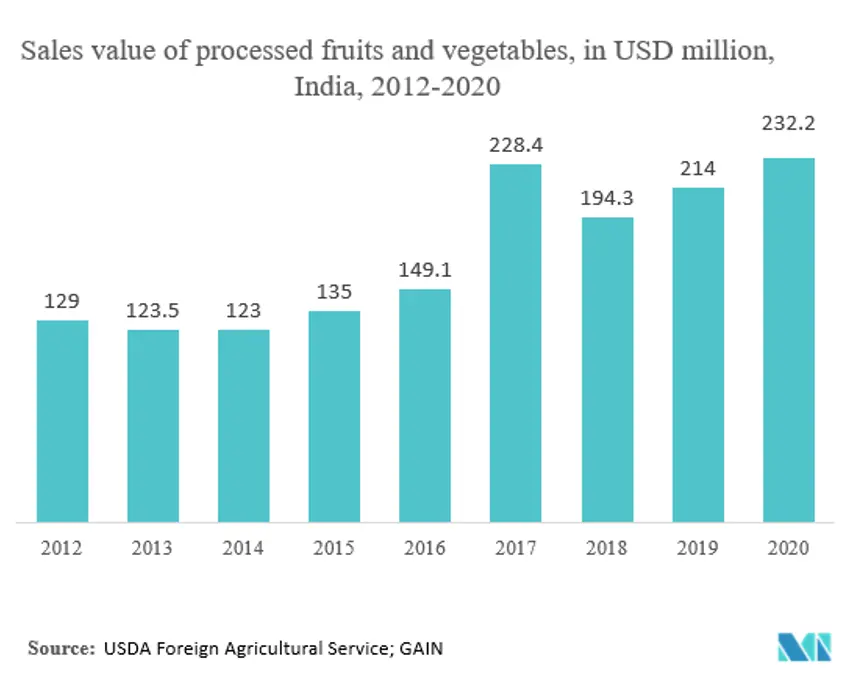

- Do ponto de vista da produção, a Índia e a China são os principais produtores de vegetais e frutas. De acordo com a Organização para a Alimentação e Agricultura, em 2019, a China produziu 588,26 milhões de toneladas métricas de vegetais frescos, seguida pela Índia com 132,03 milhões de toneladas métricas. A produção massiva de vegetais cria oportunidades para o enlatamento aumentar a vida útil.

- As exportações também estão a desencadear a melhoria da qualidade das exportações de frutas e vegetais enlatados. Por exemplo, de acordo com um memorando assinado pela China e pelo Canadá, os vegetais enlatados chineses têm requisitos específicos de exportação.

Coreia do Sul testemunhará taxa de crescimento significativa

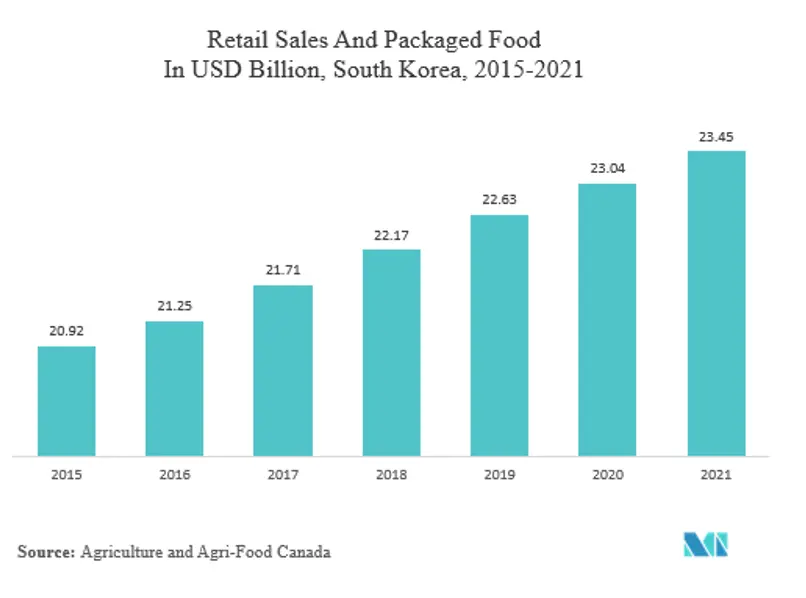

- A Coreia do Sul viu um crescimento em itens como carne processada, vegetais e vegetais processados. De acordo com a base de dados de Estatísticas Nacionais da Coreia (KOSIS), a despesa média mensal com carne processada por agregado familiar aumentou de 12.190 KRW para 14.470 KRW em 2020.

- Da mesma forma, as despesas com vegetais e vegetais processados aumentaram de 33.580 KRW em 2019 para 41.370 KRW em 2020. Assim, o crescimento da carne e vegetais processados no país cria a necessidade de embalagens adequadas, como latas.

- O governo está a envidar esforços para reduzir a produção de resíduos plásticos para metade e mais do que duplicar as taxas de reciclagem, de 34% para 70%, até 2030.

- Além disso, em Maio de 2020, o governo reviu as normas e especificações para materiais em contacto com alimentos. A revisão visa padrões e especificações de fabricação comuns, incluindo métodos e layouts aprimorados para utensílios, recipientes e embalagens de alimentos.

- As normas também incluem esclarecimentos sobre o uso de resinas plásticas recicladas. Assim, as iniciativas governamentais incentivam o abandono dos plásticos e de outros materiais, como o aço e o alumínio, impulsionando assim as latas de alimentos do país.

- A pandemia da COVID-19 desempenhou um papel significativo na mudança para alimentos enlatados, impulsionando assim o mercado de latas para alimentos. Por exemplo, de acordo com uma pesquisa da Shinsegae, em fevereiro de 2020, as vendas online de alimentos enlatados aumentaram significativos 268%, seguidos por arroz (187%), macarrão instantâneo (175%) e refeições preparadas (168%).

Visão geral da indústria de latas para alimentos na Ásia e África

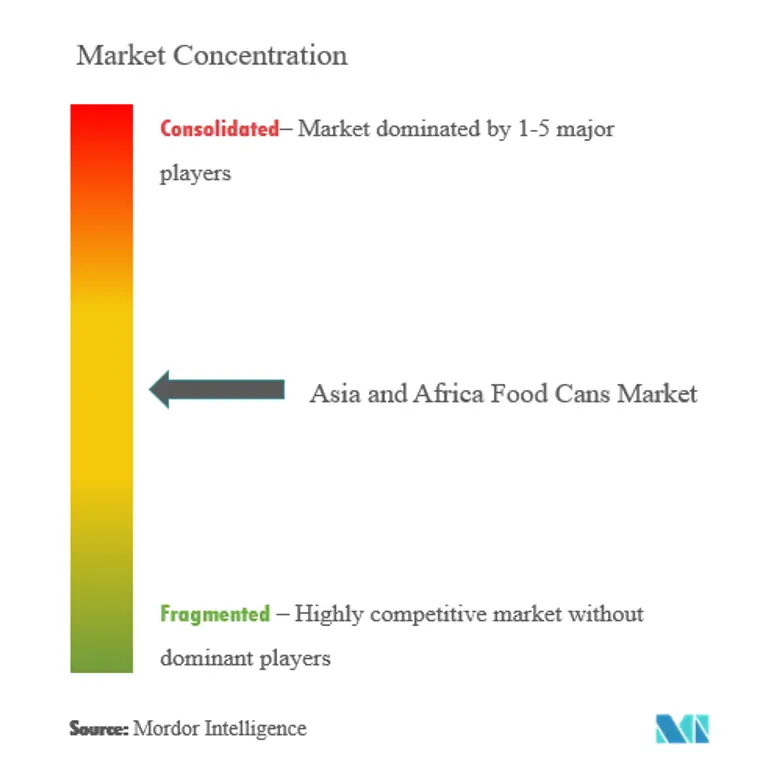

O mercado asiático e africano de latas para alimentos é caracterizado por uma competitividade moderada entre os principais intervenientes no mercado e um aumento no número de novos participantes. Os participantes do mercado estão se concentrando ainda mais em pesquisa e desenvolvimento para integrar funções e capacidades avançadas em players de mídia. As empresas continuam inovando e firmando parcerias estratégicas para manter sua participação no mercado.

- Fevereiro de 2021 – O Grupo Ardagh assinou um acordo para fundir seu segmento de negócios de Embalagens Metálicas com a Gores Holdings V, criando assim uma empresa de capital aberto. O acordo faria com que a Gores Holdings V, uma empresa de aquisição de propósito específico, se fundisse com a divisão Metal Packaging (AMP) da Ardagh para formar a recém-criada Ardagh Metal.

Líderes de mercado de latas para alimentos na Ásia e África

Asia Can Co. Ltd

kaira Can LTD

Toyo Seikan Group Holdings Ltd

ARDAGH GROUP SA

CPMC Holdings Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de latas de alimentos na Ásia e África

- Fevereiro de 2021 – A Tyson Foods e a Malayan Flour Mills Berhad (MFM) anunciaram uma parceria na qual a Tyson Foods deverá investir no negócio avícola verticalmente integrado da MFM, adicionando assim mais flexibilidade de fornecimento para ambas as empresas.

- Novembro de 2020 – A Nestlé anunciou a expansão da produção do seu negócio de cereais no Zimbabué. Pretende aumentar a sua produção em mais de 30%.

Segmentação da indústria de latas de alimentos na Ásia e África

A lata para alimentos é um recipiente para distribuição ou armazenamento de alimentos processados, frutos do mar, peixes, etc. É composta por metal fino, que vem ganhando popularidade devido ao seu uso crescente em embalagens de alimentos. A mudança de estilos de vida, a crescente necessidade de alimentos enlatados e a crescente necessidade de alimentos processados estão marcando o crescimento deste mercado. O mercado é segmentado por material, tipo de lata e aplicação.

| Latas de alumínio |

| Latas de aço/lata |

| 2 partes |

| 3 peças |

| Peixe e frutos do mar |

| Frutas e vegetais |

| Comida processada |

| Alimentos para animais de estimação |

| Outras aplicações |

| Ásia | China |

| Índia | |

| Coreia do Sul | |

| Sudeste da Ásia | |

| África | África do Sul |

| Material | Latas de alumínio | |

| Latas de aço/lata | ||

| Pode digitar | 2 partes | |

| 3 peças | ||

| Aplicativo | Peixe e frutos do mar | |

| Frutas e vegetais | ||

| Comida processada | ||

| Alimentos para animais de estimação | ||

| Outras aplicações | ||

| Geografia | Ásia | China |

| Índia | ||

| Coreia do Sul | ||

| Sudeste da Ásia | ||

| África | África do Sul | |

Perguntas frequentes sobre pesquisa de mercado de latas de alimentos na Ásia e África

Qual é o tamanho do mercado de latas de alimentos na Ásia e na África?

O tamanho do mercado de latas alimentares da Ásia e África deverá atingir US$ 6,97 bilhões em 2024 e crescer a um CAGR de 6,57% para atingir US$ 9,58 bilhões até 2029.

Qual é o tamanho atual do mercado de latas de alimentos na Ásia e na África?

Em 2024, o tamanho do mercado de latas de alimentos na Ásia e na África deverá atingir US$ 6,97 bilhões.

Quem são os principais atores do mercado de latas de alimentos da Ásia e da África?

Asia Can Co. Ltd, kaira Can LTD, Toyo Seikan Group Holdings Ltd, ARDAGH GROUP SA, CPMC Holdings Limited são as principais empresas que operam no mercado de latas de alimentos da Ásia e da África.

Que anos esse mercado de latas de alimentos da Ásia e da África cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de latas alimentares da Ásia e África foi estimado em US$ 6,54 bilhões. O relatório abrange o tamanho histórico do mercado de latas de alimentos da Ásia e África para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de latas de alimentos da Ásia e África para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de latas para alimentos na Ásia e África

Estatísticas para a participação de mercado de latas de alimentos na Ásia e África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise das latas de alimentos da Ásia e África inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.