北米有線サービス市場の分析

北米のワイヤラインサービス市場は、予測期間中に3%以上のCAGRを記録すると予想される。

COVID-19は2020年の市場に悪影響を与えた。現在市場は大流行前の水準に達している。

- 長期的には、発電および暖房部門からの天然ガス需要が増加するにつれて、天然ガス生産能力増強の需要が高まり、予測期間中の市場を牽引することが期待される。

- その一方で、水圧破砕に関する環境問題への懸念がシェール掘削を抑制し、予測期間中の市場成長に悪影響を及ぼすと予想される。

- この地域では、老朽化した成熟油田・ガス田を補うための探鉱活動が活発化しており、シェール層からの生産量が増加していることから、ワイヤラインロギングサービスプロバイダーにとって大きなビジネスチャンスになると予想される。

北米電線サービス市場動向

オンショア部門が市場を支配

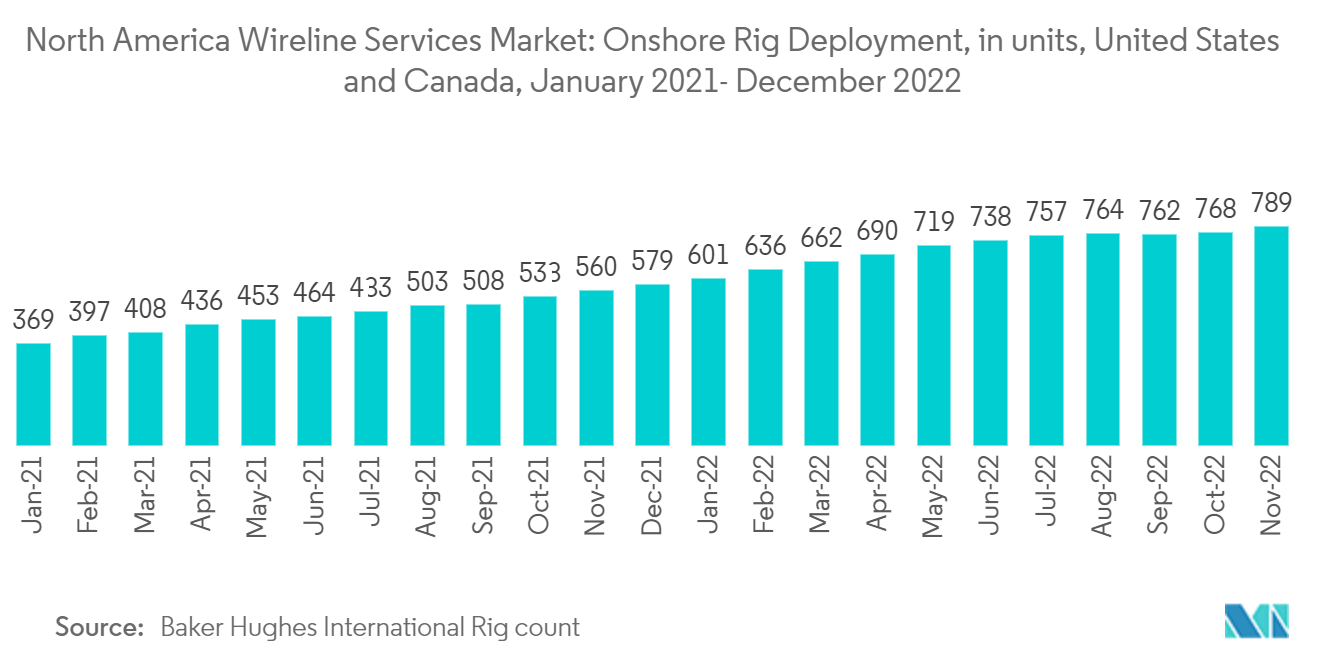

- ベーカー・ヒューズのリグカウントによると、2022年11月現在、米国には780基近くの陸上リグが配備されている。これは、陸上部門と海上部門における新規掘削活動の格差を示している。

- 米国は世界有数の炭化水素生産国であり、その炭化水素生産の大半はシェールオイル・ガス井からのものである。米国には、バーネット、ヘインズビル、バッケン、アナダーコ・ウッドフォードなどの莫大なシェール埋蔵量が分布している。テキサス州西部のパーミアン・シェール層は世界最大級のシェール層で、シェール開発コストは最も低い。

- カナダも炭化水素の主要生産国である。その生産量の大半は、主にアルバータ州とその他の中央・西部の州を中心とする内陸部のオイルサンドと重質油によるものである。

- また、ここ数年はコビッド19の大流行により、海洋活動は低調である。原油価格の低迷により、ほとんどのオフショア石油プロジェクト開発は経済的に採算が合わないと考えられていた。さらに、陸上生産会社は、市況に対応するため、オフショア・リグよりも簡単にリグをオン・オフできる。

- したがって、上記の要因により、生産、投資、EP活動の面で陸上部門が同地域の上流市場を支配すると予想され、これがワイヤライン・サービス市場に反映され、陸上部門を牽引すると予想される。

予測期間中、北米のワイヤラインサービス市場を牽引する。

市場を支配するアメリカ

- 米国は、最近のシェール層での掘削・完成活動の増加や石油・ガス市場における原油価格の回復により、予測期間中も同地域での優位性を維持すると予想される。

- ワイヤーライン・サービスの需要を促進すると予想されるもう一つの原動力は、シェール技術の進歩である。米国地質調査所(USGS)によると、2021年現在、460億バレルを超える石油、280兆立方フィートのガス、200億バレルを超える天然ガス液体が、米国の低透水性頁岩層に閉じ込められている。

- 非在来型資源は、米国のエネルギー産業に革命をもたらし、エネルギー自給率の向上、莫大な経済効果、石油とガス(LNG)の輸出急増による地政学的地位の強化をもたらした。

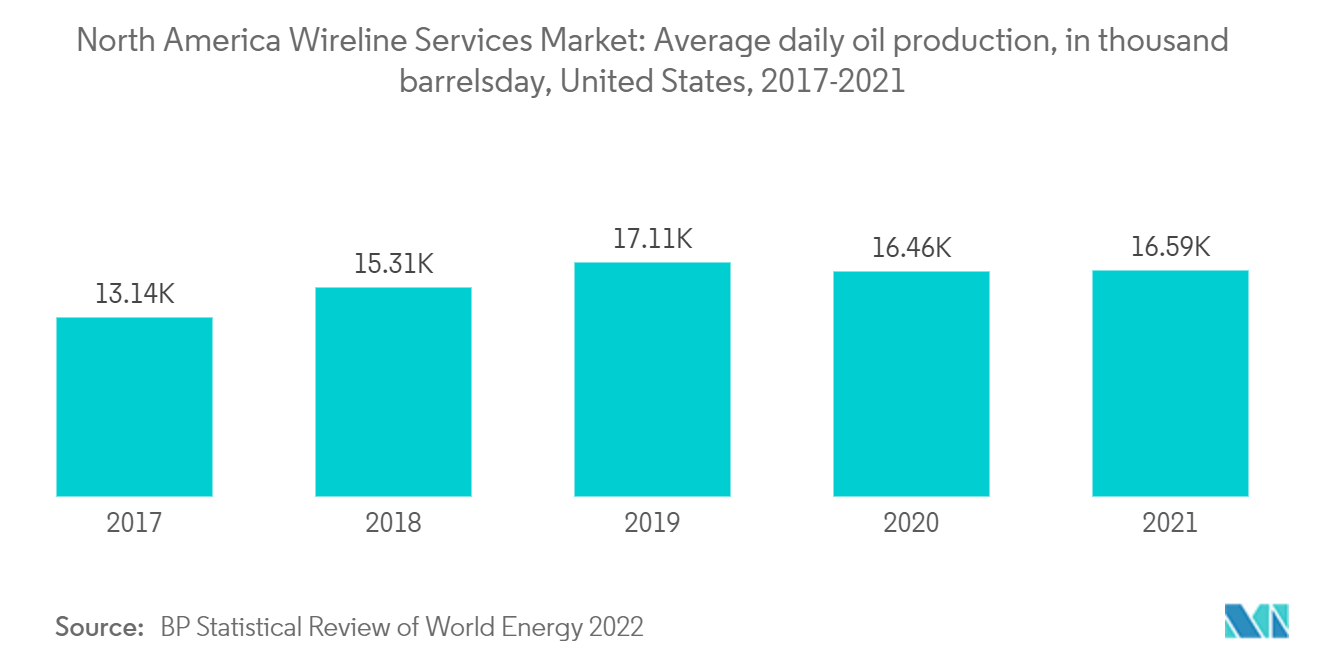

- BP Statistical Review of World Energy 2022によると、2021年現在、米国の原油生産量は1日平均16,585千バレル/日であり、さらに2017年以降、北米の総石油生産量に占める米国の原油生産量の割合は約60.28%から約63.23%に上昇し、北米における原油生産国としての米国の優位性が高まっていることを示している。

- 最新の掘削生産性レポートによると、2022年11月現在、掘削済み未完成坑井は4443本近くあり、2022年9月の掘削済み未完成坑井4421本から0.4%近く増加している。これらの坑井の大半はワイヤーラインによる補完が必要となるため、予測期間中に同国の市場を牽引する重要な要因となる。

- したがって、上記の要因は、近年目撃された傾向と同様に、予測期間において市場を牽引すると予想される。

北米ワイヤーライン・サービス産業概要

北米のワイヤライン・サービス市場は部分的に統合されており、大手企業が大きな市場シェアを占めている。主要企業(順不同)には、Schlumberger Limited、Halliburton Company、Baker Hughes Company、Weatherford International plc、Nextier Oilfield Solutions Inc.などがある。

北米ワイヤライン・サービス市場のリーダー

Schlumberger Limited

Halliburton Company

Baker Hughes Company

Weatherford International plc

Nextier Oilfield Solutions Inc.

- *免責事項:主要選手の並び順不同

北米ワイヤラインサービス市場ニュース

- 2022年第3四半期:シュルンベルジェは、デンブリー・オンショア社(Denbury Onshore, LLC)から石油増進回収パイロットプロジェクトの複数のスコープを受注した。この受注には、坑内検層、コア採取、コアラボ分析、坑内掘削装置、生産流体中の高濃度CO2を処理するように構成された電動水中REDAポンプ、Optiq Schlumberger光ファイバーソリューションを使用した恒久的な分散型温度および音響センシングが含まれます。

- 2022年第3四半期:BP Canada Energy Group ULC (bp)は、シュルンベルジェにカナダ沖の深海探査坑井Ephesusの坑井建設と評価の統合契約を発注した。契約は2023年に開始予定で、坑井建設と貯留層評価の製品とサービスが含まれる。

- 2022年5月:Caliber Completion Services, LLCがClearWell Dynamics, LLCの子会社(旧Pioneer Wireline Services, LLC)から実質的にすべてのワイヤーライン資産を買収。

北米ワイヤライン・サービス産業セグメント

ワイヤーラインは、石油・ガス探査において坑井にケーブルやワイヤーを引き込む業界特有の方法、プロセス、技術を広く定義している。ワイヤーラインは、動力付きリールに取り付けられた丈夫で細いワイヤーまたは編組ケーブルである。

北米のワイヤーラインサービス市場は、タイプ別、ホールタイプ別、展開別、地域別に区分される。タイプ別では、電気ラインとスリックラインに区分される。穴のタイプ別では、市場はケースドホールとオープンホールに区分される。配置別では、陸上と海洋に区分される。また、主要国における北米のワイヤラインサービスの市場規模や予測もカバーしています。本レポートでは、上記すべてのセグメントにおけるワイヤラインサービスの市場規模と予測を売上高(億米ドル)で提供しています。

| 電線 |

| スリックライン |

| 開いた穴 |

| ケース付き穴 |

| 陸上 |

| オフショア |

| アメリカ |

| カナダ |

| 北米のその他の地域 |

| タイプ | 電線 |

| スリックライン | |

| 穴タイプ | 開いた穴 |

| ケース付き穴 | |

| 導入 | 陸上 |

| オフショア | |

| 地理 | アメリカ |

| カナダ | |

| 北米のその他の地域 |

北米のワイヤラインサービス市場に関する調査FAQ

現在の北米の有線サービス市場規模はどれくらいですか?

北米の有線サービス市場は、予測期間(2024年から2029年)中に3%を超えるCAGRを記録すると予測されています

北米有線サービス市場の主要プレーヤーは誰ですか?

Schlumberger Limited、Halliburton Company、Baker Hughes Company、Weatherford International plc、Nextier Oilfield Solutions Inc.は、北米の有線サービス市場で活動している主要企業です。

この北米有線サービス市場は何年を対象としていますか?

このレポートは、2021年、2022年、2023年の北米有線サービス市場の過去の市場規模をカバーしています。また、2024年、2025年、2026年、2027年、2028年、2029年の北米有線サービス市場の規模も予測しています。

最終更新日:

北米ワイヤライン・サービス産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の北米有線サービス市場シェア、規模、収益成長率の統計。北米有線サービス分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。