北米の方向性掘削市場分析

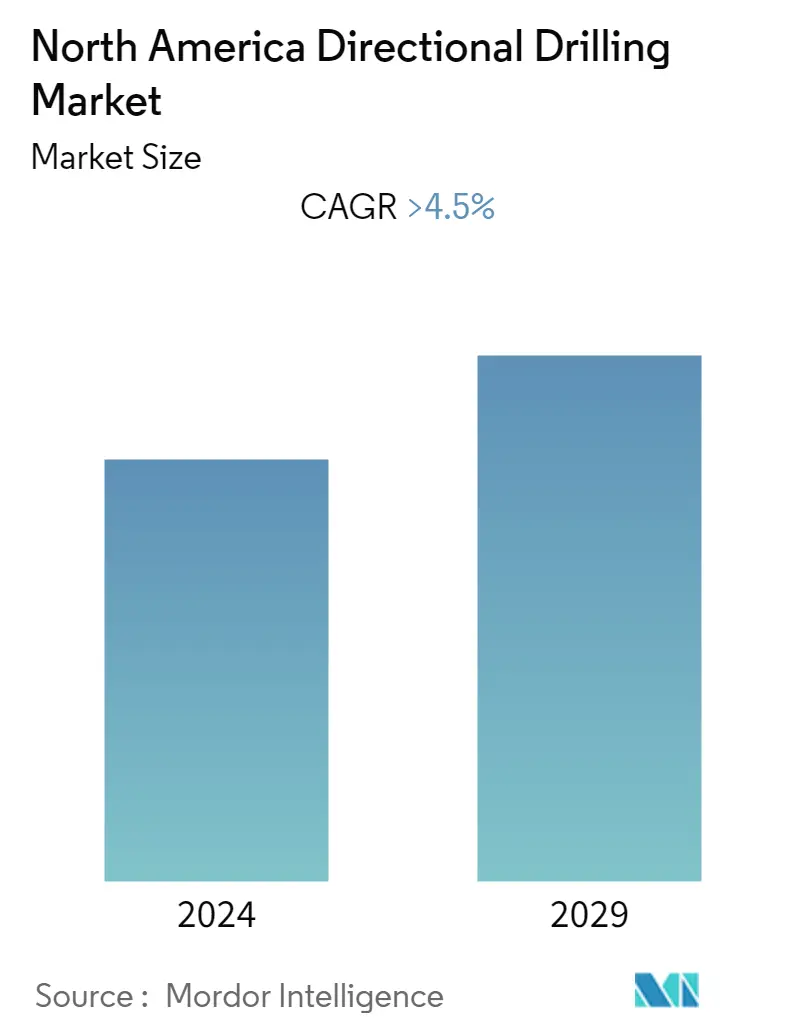

北米の方向性掘削市場は、予測期間中(2022~2027)に4.5%以上のCAGRを記録すると予測されている。

市場は2020年のCOVID-19によってマイナスの影響を受けた。現在、市場はパンデミック前のレベルに達している。

- 長期的には、非在来型埋蔵量における掘削が、生産量の増加とともにペイゾーンとの接触を増加させる方向性または水平型掘削を伴い、調査対象市場の成長を促進すると予想される。

- その一方で、原油価格の変動が大きく、低価格のシナリオは、技術的な方向性掘削の成長を抑制すると予想される。

- とはいえ、技術の向上と深海・超深海プロジェクトの実行可能性の増大に伴い、メキシコ湾のような深海・超深海埋蔵量の開発を積極的に推進するいくつかの新市場は、予測期間中に絶好の機会を提供すると思われる。

- 米国は市場を支配しており、予測期間中に最も高いCAGRを記録する可能性が高い。近年、米国は世界の主要な原油・天然ガス生産国として頭角を現しており、予測期間中もこれを維持するとみられる。

北米の方向性掘削市場動向

大きな需要が見込まれるオフショア部門

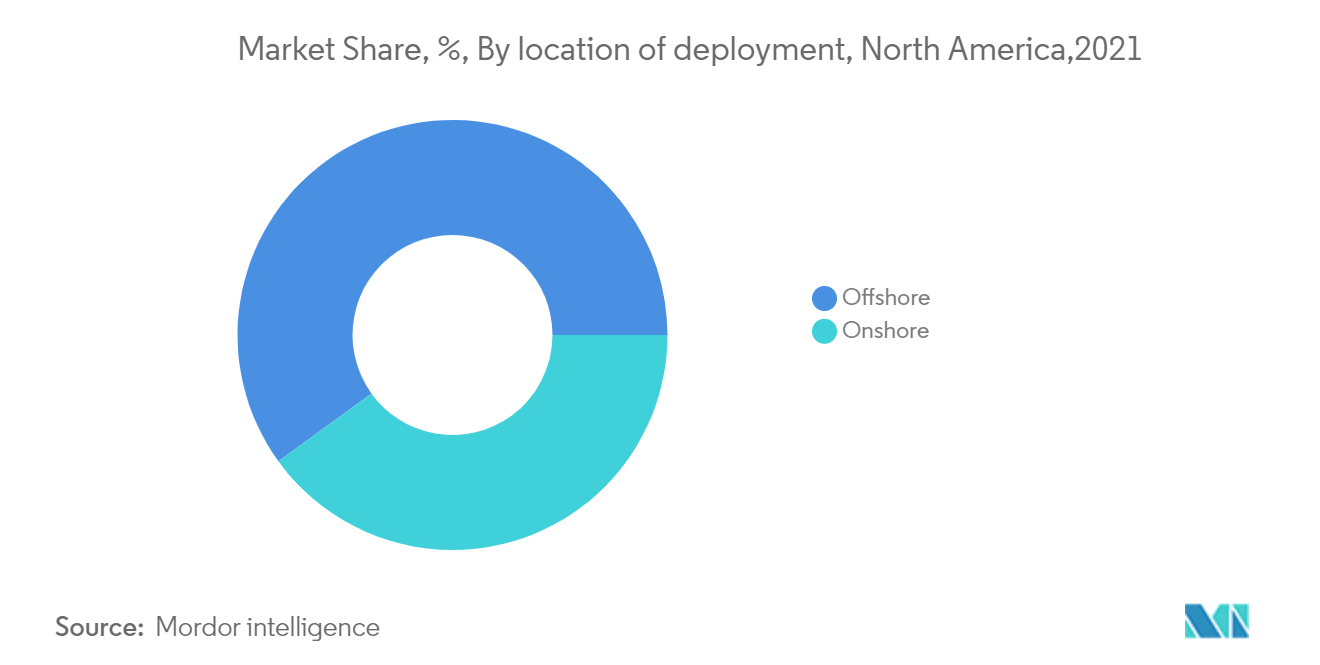

- オフショア石油・ガス産業は、北米の原油生産量の約30%を占めている。メキシコ湾は主要なオフショア石油・ガス生産地域である。また、豊富な資源が利用可能であることに加え、深海および超深海地域からの石油・ガス回収の可能性が高まっていることから、方向性掘削市場に絶好の機会を提供すると期待されている。

- 深海の石油生産は、アンゴラ、ブラジル、ナイジェリア、米国の4カ国に集中している。過去数年間、メキシコ湾と中南米沖(ブラジルとガイアナ)での機会を反映して、深海への投資は大きなシェアを維持してきた。

- カナダのサスカチュワン地域では、2021年の上流設備投資が2020年の推定27億米ドルから5%増の28億米ドルになると予想されている。サスカチュワン州政府の「ビジョン2030は、2030年までに石油生産量を25%増の60万B/Dにすることを目標としており、業界関係者の投資魅力を高める財政的インセンティブもある。さらに、2020年にカナダの天然ガスの約65%、石油の約82%を生産するアルバータ州では、2021年の上流投資が2020年比18%増の118億米ドルになると予想されている。

- メキシコの原油・天然ガス生産量は2005年以降減少している。この減少に対処するため、前政権は国営石油・ガス会社PEMEXの75年にわたる独占に終止符を打つエネルギー改革を導入し、探鉱・開発プロジェクトへの外国投資を誘致した。

- 成熟しつつある陸上油田の数が拡大しているため、最近では海洋での探鉱・生産(EP)活動が活発化している。古い油田からの生産量は減少し始め、特定の地域では新たな発見の余地はほとんどないが、米国のパーミアン盆地は全米で最も原油生産量が多い。高まる需要を満たすため、石油・ガス産業は石油・ガスを求めてより深い場所に目を向けた結果である。

- 2022年5月、米国環境保護庁は超党派インフラ法(BIL)を通じてメキシコ湾に5,300万米ドルを投資する。 この投資は2026年まで毎年1,000万米ドル以上の資金を提供し、湿地帯の回復、雨水処理と制御、自然ベースのインフラ、弾力性のある海岸線、および健全で活気のあるメキシコ湾を作るために重要な他のイニシアチブを支援する。

- したがって、上記の点から、オフショア分野への投資の増加が予測期間中の市場を牽引することになる。

米国は最も成長著しい地域

- 北米は、石油・ガス産業に投入される資本支出という点で最大の市場のひとつである。米国がトップで、カナダ、メキシコがこれに続く。米国は世界の主要な原油・天然ガス生産国であり、シェールオイル・ガス生産が2020年以前と同じ傾向をたどれば、今後数年間で世界の石油需要の約60%をカバーすると予想されている。

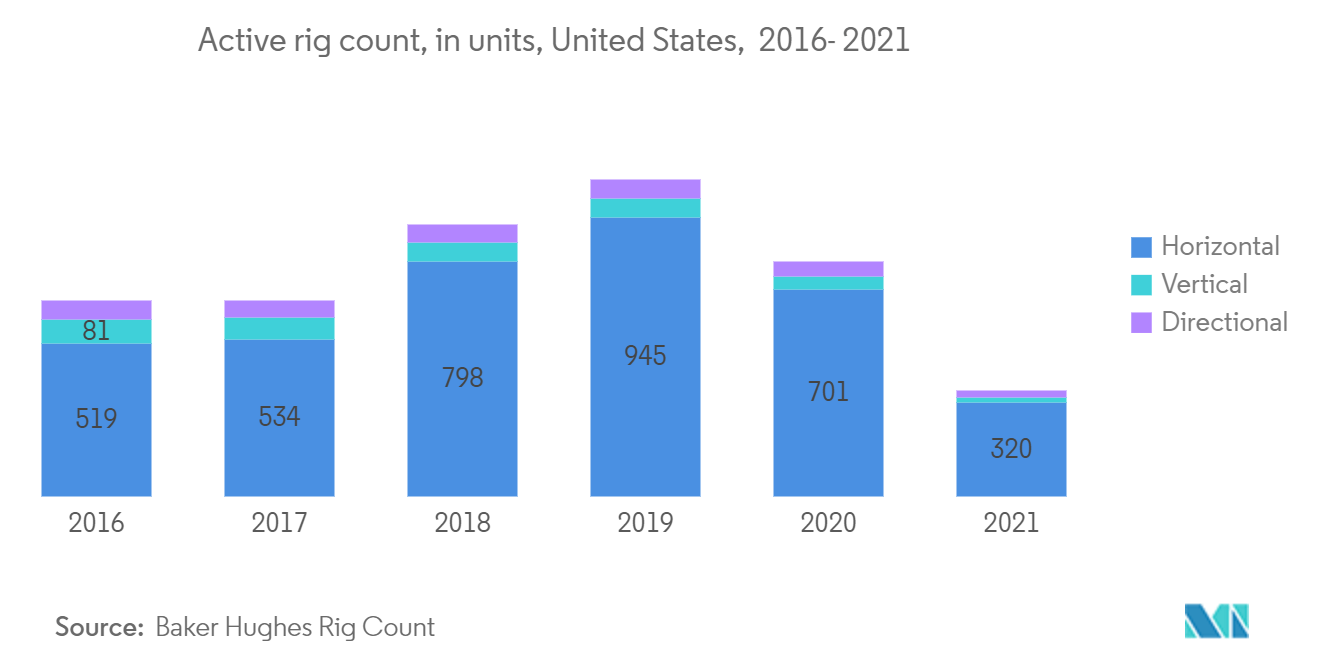

- 2022年7月15日現在、米国には合計756基の稼働中のロータリー・リグがあり、そのうち14基がオフショア・リグ、4基がインランド・ウォーター・リグ、738基がオンショア・リグである。ロータリー・リグが稼働しているとみなされるのは、リグがその場所にあり、週の大半(7日のうち4日)を掘削している場合である。これは、掘削リグや生産プラットフォームのような固定資産が、国内上流セグメントで優位を占めていることを示している。

- オフショア上流セグメントでは、浮体式リグが試掘や3,000フィートより深い海域での掘削に使用されることが多い。2022年6月現在、米国は浮体式資産(半潜水船とドリルシップ)の需要で世界の上位3カ国に入っている。

- 米国地質調査所(USGS)によると、米国の低透水性頁岩層には460億バレルを超える石油、280兆立方フィートのガス、200億バレルの天然ガス液体が閉じ込められている。増大する石油・ガス需要を満たすためには、これらの油田を探査・生産しなければならない。

- 2008年から2021年にかけて、米国の天然ガス総生産量に占めるシェールガスの割合は16%から70%に増加した。予測期間中、シェールガスは、特に水平掘削と水圧破砕の分野における掘削と完成の技術開発の増加により、同国における天然ガス生産の成長を引き続き牽引すると予想される。

- 以上のことから、米国は予測期間中、方向性掘削市場で大きな成長を遂げると予想される。

北米の方向性掘削産業の概要

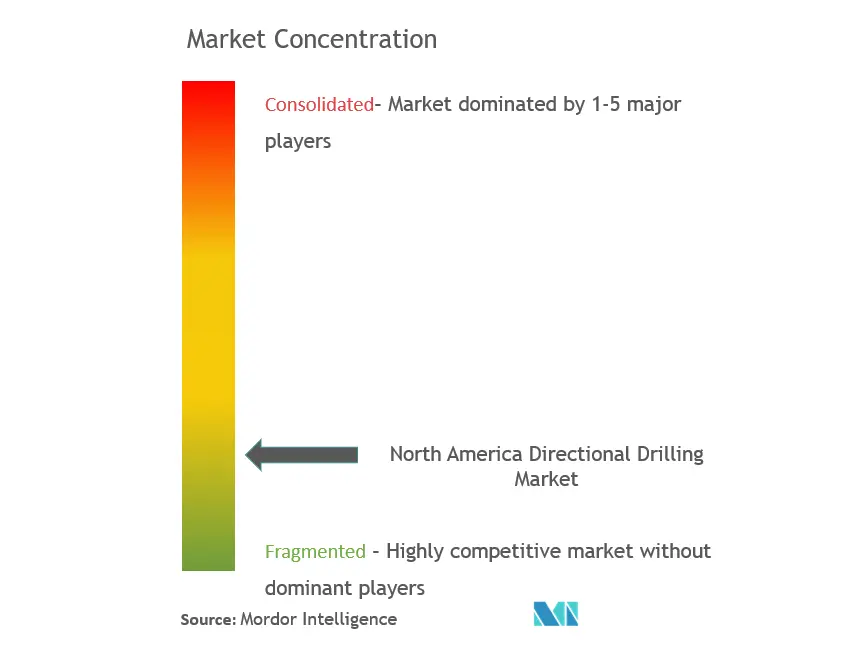

北米の方向性掘削市場は適度に断片化されている。この市場の主要プレーヤー(順不同)には、アパッチ・コーポレーション、ウェザーフォード・インターナショナルPLC、ハリバートン・カンパニー、ベーカー・ヒューズ・カンパニー、シェブロン・コーポレーションなどがいる。

北米の方向性掘削市場のリーダーたち

Apache Corporation

Weatherford International PLC

Halliburton Company

Baker Hughes Company

Chevron Corporation

- *免責事項:主要選手の並び順不同

北米の方向性掘削市場ニュース

- 2021年11月、ナバーズ・インダストリーズ社は、チェサピーク・エナジー社との間で、ナバーズを米国における石油・ガスプロジェクトの優先掘削請負業者として選定する契約を締結した。この契約により、同社は米国全土で事業ポートフォリオを拡大できる可能性が高い。

- 2021年8月、ミシェルズ・カナダは、水平方向掘削(HDD)を使用して、オンタリオ州バーリントンのヒドゥン・レイク・ゴルフ・クラブの下で3540mの横断を完成させ、カナダにおけるトレンチレス工事の限界を拡大した。この工事は、Imperial社のWaterdown to Finch Projectの一環で、ハミルトン地方にあるWaterdownポンプステーションとトロントのノース・ヨーク地区にある貯蔵施設を結ぶ約63kmのSarnia Products Pipelineの積極的な交換工事である。ヒドゥン・レイクHDDは、カナダでこれまでに成功したHDD工事の最長記録であり、同じくカナダ・ミシェルズ社が記録した2195mを上回った。

北米の方向性掘削産業セグメント

指向性掘削は、石油採掘会社が地下埋蔵量の石油にアクセスするために使用する技術である。方向掘削は、方向ボーリングとも呼ばれる。ほとんどの油井は対象となる貯留層の上に位置しているため、油井にアクセスするには、地表から下の油井まで垂直に掘削する必要がある。方向性掘削市場は、サービスタイプ、展開場所、地域によって区分される。サービスタイプ別では、市場はロータリーステアラブルシステムと従来型に区分される。配備場所別では、陸上と海洋に区分される。また、主要国の方向性掘削市場の市場規模や予測もカバーしています。各セグメントについて、市場規模と予測は収益(10億米ドル)に基づいて行われている。

| 陸上 |

| オフショア |

| 回転操縦可能システム (RSS) |

| 従来の |

| アメリカ |

| カナダ |

| 北米のその他の地域 |

| 導入場所 | 陸上 |

| オフショア | |

| サービスの種類 | 回転操縦可能システム (RSS) |

| 従来の | |

| 地理 | アメリカ |

| カナダ | |

| 北米のその他の地域 |

北米の方向性掘削市場に関する調査FAQ

現在の北米の方向性掘削市場の規模はどれくらいですか?

北米の方向性掘削市場は、予測期間(4.5%年から2029年)中に4.5%を超えるCAGRを記録すると予測されています

北米の方向性掘削市場の主要プレーヤーは誰ですか?

Apache Corporation、Weatherford International PLC、Halliburton Company、Baker Hughes Company、Chevron Corporationは、北米の方向性掘削市場で活動している主要企業です。

この北米の方向性掘削市場は何年を対象としていますか?

このレポートは、北米方向掘削市場の過去の市場規模を2020年、2021年、2022年、2023年までカバーしています。レポートはまた、北米方向掘削市場規模を2024年、2025年、2026年、2027年、2028年、2029年まで予測します。

最終更新日:

北米の方向性掘削産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の北米方向掘削市場シェア、規模、収益成長率の統計。北米の方向性掘削分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。