アフリカ石油製品市場分析

アフリカの石油精製品市場は、2022-2027.の予測期間において3.5%以上のCAGRで成長する見込みである。 アフリカ諸国の石油・ガス部門は輸出に依存している。石油・ガス産業は主に中国、米国、欧州諸国に依存しており、石油・ガスのかなりの部分がこれらの地域に輸出されている。Covid-19が大流行した際、世界中の政府が厳しい規制を課したため、輸送や発電産業からの石油・ガス需要に影響が出た。アフリカ地域における電力や輸送用の石油・ガス需要の増加といった要因が、アフリカの石油精製品市場を牽引すると予想される。しかし、Covid-19のパンデミックはアフリカの石油・ガス産業に悪影響を与えた。多くの製油所プロジェクトが資金不足のために延期または保留された。さらに、石油・ガス産業への直接投資も過去2年間で大幅に減少した。これらの要因は、予測期間における石油精製品市場の成長を妨げると予想される。

- 中間留分セグメントは予測期間中、市場を支配すると予想される。暖房、発電、輸送などの用途で中間留分の需要が高いためである。

- アフリカ地域では、電力と輸送用燃料の需要が増加している。この増加は、都市化と工業化の着実な進展によるものである。この傾向は今後も続くと予想される。さらにアフリカでは、調理活動に薪、木炭、石炭などの固形燃料の使用が多い。例えば、サハラ以南のアフリカ地域では、人口の80%が固形燃料で調理しており、ケロシンや液化石油ガス(LPG)で再生可能である。現在、サハラ以南のアフリカでは、灯油の消費量は7%~10%、LPGは4%程度である。この地域における石油精製品の利用率の低さは、市場に大きなチャンスをもたらす可能性がある。

- ナイジェリアは石油精製品市場を支配すると予想される。ナイジェリアは、この地域でも有数の石油・ガス産出国である。また、製油所部門に多額の投資が行われており、これが同国の石油精製品市場を牽引すると予想される。

アフリカ石油製品市場動向

中間留分が市場を支配する見込み

- 中間留分とは、ジェット燃料、軽油、舶用燃料油、灯油などの石油精製品を指す。ここ数年、これらの製品に対する需要が増加している。

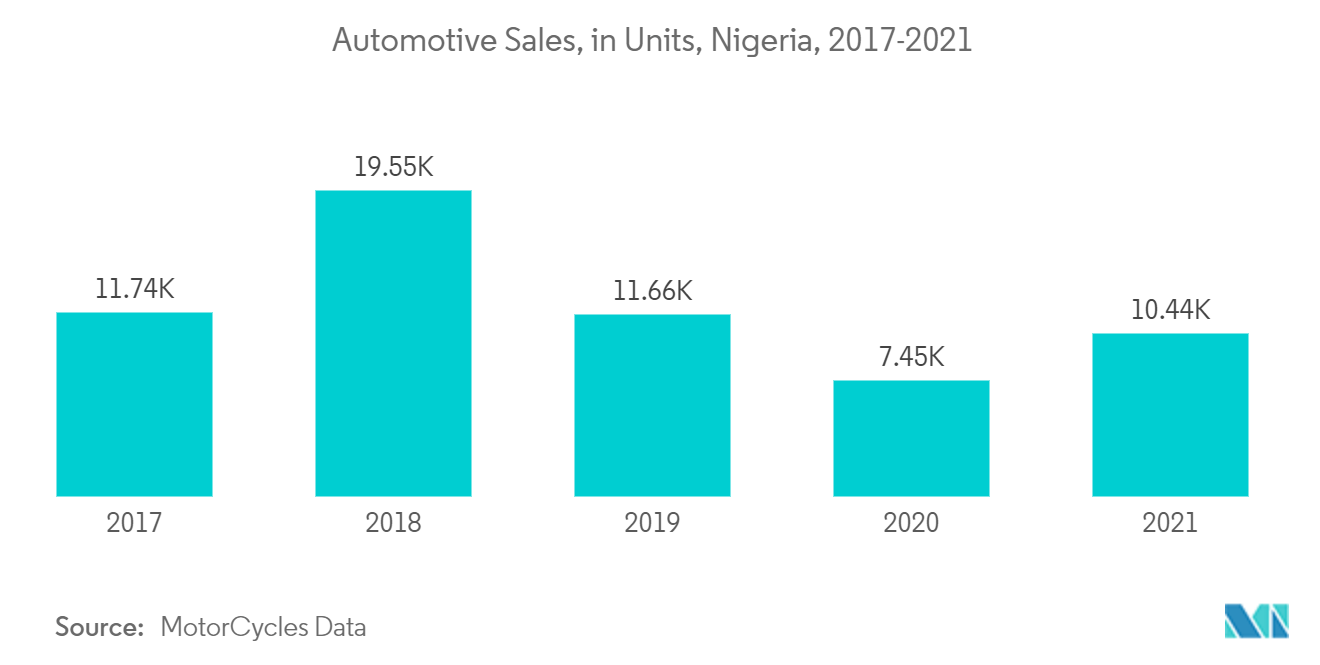

- この地域では、自動車販売台数が高い伸びを示している。例えば、ナイジェリアの自動車販売台数は2021年に10,443台となった。同国の販売台数は7,451台で、2020年と比較して35.7%増加している。

- さらに、アフリカ諸国は2018年に貿易自由地域を設立し、2021年1月1日に就航した。これはアフリカ大陸自由貿易地域(AfCFTA)と呼ばれている。アフリカ55カ国のうち54カ国によって創設された。AfCFTAはアフリカ諸国と世界との貿易を促進することが期待されている。アフリカ諸国における貿易の大部分は海上輸送によって行われており、同地域における海上燃料の需要を押し上げることが期待されている。

- 石油・ガス分野の発見により、石油・ガスへの直接投資が増加している。ウガンダ石油庁によると、石油・ガス開発計画の第一段階で、発見された油田・ガス田の探査・開発のために35億米ドルの直接投資を受けた。さらに、政府は油田開発に90億米ドルの追加投資を計画している。さらに第2段階として、政府はカバアレで原油精製所を開発する意向であり、投資総額は約40億米ドルになる見込みである。

- アフリカの後期以降、地域全体で農村から都市への移住が大幅に増加した。その結果、都市部での電力需要が高まった。例えば、2021年にはアフリカのエネルギー需要は約3%増加し、これは全大陸の中で最も高い。このような移住と電力需要の傾向は、予測期間中に増加すると予想される。

- これらすべての要因が、アフリカ市場における石油精製品の需要を押し上げると予想される。

市場を支配するナイジェリア

- アフリカでは、石油・ガス産業への投資が増加している。同地域の石油埋蔵量は約1251億バレル、天然ガス埋蔵量は約12兆9000億立方メートルである。この地域では、石油・ガス産業への投資額が250億米ドルを超えると予想されている。

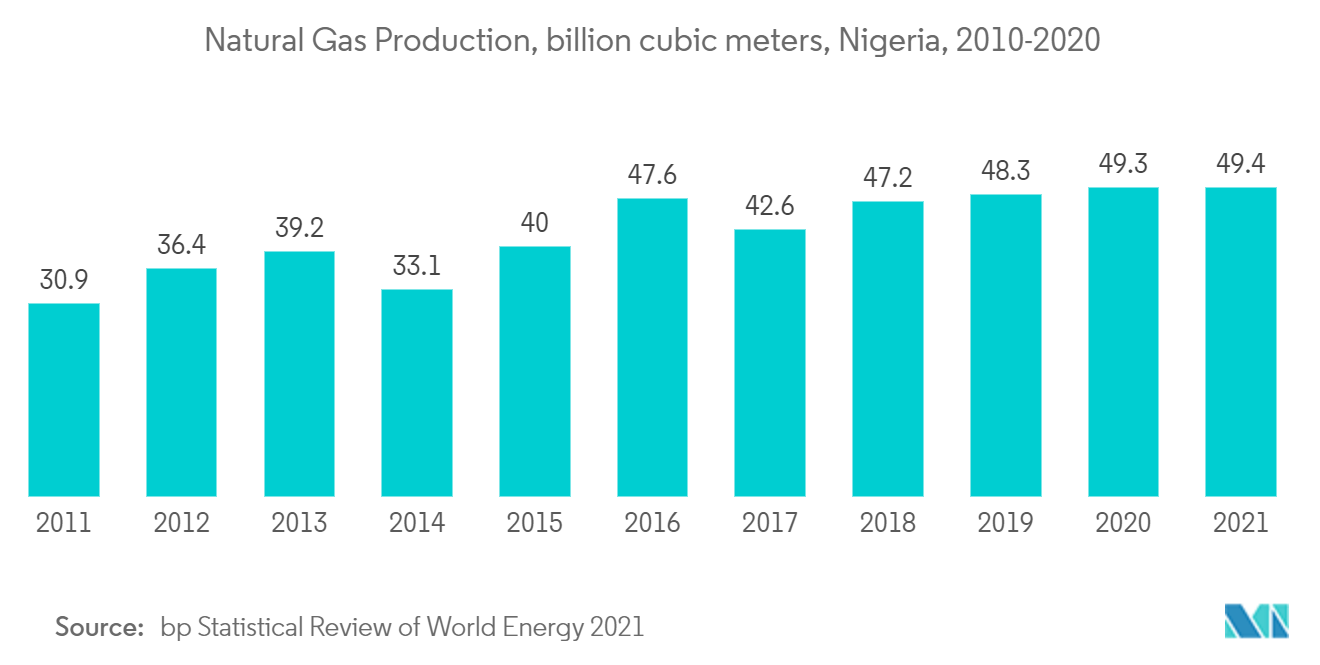

- ナイジェリアは、石油・天然ガス生産においてアフリカ有数の国である。2010年のナイジェリアの天然ガス生産量は309億立方メートルで、2021年には494億立方メートルに達した。さらに、ナイジェリアの天然ガス埋蔵量はアフリカ地域で最も多く、5兆5,000億立方メートルに達する。

- 石油・ガス産業はナイジェリア経済にとって極めて重要である。石油・ガス産業だけで同国のGDPの40%、予算収入の70%、外貨収入の95%を占めている。そのため、政府はダンゴテ製油所とワリー、カドゥナ製油所にそれぞれ27億6000万米ドルと15億米ドルを投資する計画だ。

- 石油輸出国機構(OPEC)によると、2045年末までに石油・ガス産業の下流部門が需要に対応するためには、世界で1兆5,000億ドル以上の投資が必要になるという。さらにOPECは、ナイジェリアのような発展途上国に4,500億米ドルの投資を見込んでいる。

- 2022年1月、ナイジェリアのラゴスを拠点とするダンゴテ製油所が、本格的な生産を開始する前に試験操業を開始した。この製油所はアフリカ地域で最大の製油所とされている。フル生産時の年間能力は、ガソリン1,040万トン、ディーゼル460万トン、ジェット燃料400万トン。また、ポリプロピレン69万トン、プロパン0.24万トン、硫黄3.2万トン、カーボンブラック飼料0.5万トンも生産する。

- こうした活動により、ナイジェリアの石油精製品市場は予測期間中、より高いCARGで成長すると予想される。

アフリカ石油製品産業概要

アフリカの石油精製品市場は適度に断片化されている。同市場の主要プレーヤーには、プーマ・エナジー・ホールディングス・ピーティーイー・リミテッド(Puma Energy Holdings Pte Ltd)、ナイジェリア国営石油公社(Nigerian National Petroleum Corporation)、ビボ・エナジー(Vivo Energy Plc)、トタル・エナジーズ(TotalEnergies SE)、シェル(Shell Plc)などがある。

アフリカ石油製品市場のリーダーたち

Puma Energy Holdings Pte Ltd

Nigerian National Petroleum Corporation (NNPC)

Vivo Energy Plc

TotalEnergies

Shell plc

- *免責事項:主要選手の並び順不同

アフリカ石油製品市場ニュース

- 2022年1月24日、ナイジェリアのラゴスにあるダンゴテ製油所が、製油所のフル稼働に向けたテストランを開始した。同製油所の処理能力は65万b/dで、アフリカ最大の製油所となる見込み。同社は2022年末か2023年初頭のフル生産開始を目指している。

- 2021年2月、コンゴ共和国政府は港湾都市ポワントノワール近郊での製油所建設に着手した。製油所の総工費は約6億米ドルと見積もられている。アトランティック石油化学製油所の処理能力は2.5百万トン/年である。

アフリカの石油精製製品産業セグメント

アフリカの石油精製品市場には以下が含まれる。

| 軽質留分 |

| 中間留分 |

| 重質留分 |

| ナイジェリア |

| アルジェリア |

| エジプト |

| 南アフリカ |

| アフリカの残りの部分 |

| タイプ | 軽質留分 |

| 中間留分 | |

| 重質留分 | |

| 地理 | ナイジェリア |

| アルジェリア | |

| エジプト | |

| 南アフリカ | |

| アフリカの残りの部分 |

アフリカ石油製品市場調査FAQ

現在のアフリカ精製石油製品市場規模はどれくらいですか?

アフリカ精製石油製品市場は、予測期間(2024年から2029年)中に5%を超えるCAGRを記録すると予測されています

アフリカ精製石油製品市場の主要プレーヤーは誰ですか?

Puma Energy Holdings Pte Ltd、Nigerian National Petroleum Corporation (NNPC) 、Vivo Energy Plc、TotalEnergies、Shell plcは、アフリカ精製石油製品市場で活動している主要企業です。

このアフリカ精製石油製品市場は何年を対象としていますか?

このレポートは、アフリカ精製石油製品市場の過去の市場規模を2020年、2021年、2022年、2023年までカバーしています。レポートはまた、アフリカ精製石油製品市場の年間市場規模を2024年、2025年、2026年、2027年、2028年、2029年と予測します。

最終更新日:

アフリカ石油製品産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年のアフリカ精製石油製品市場シェア、規模、収益成長率の統計。アフリカ精製石油製品の分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。