Analyse du marché des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord

Le marché des pompes submersibles électriques pour pétrole et gaz en Amérique du Nord devrait croître à un TCAC de plus de 7 % au cours de la période de prévision 2020-2025. Laugmentation des activités en amont dans le bassin du Permien aux États-Unis est lun des principaux facteurs moteurs du marché des ESP. De plus, environ 70 % de la production mondiale quotidienne de pétrole et de gaz provient de gisements matures, dont la production est en déclin. Pour améliorer la production de ces champs matures, la demande dESP augmente. Dun autre côté, la baisse des prix du pétrole brut due à la baisse de la demande des utilisateurs finaux a entraîné une diminution des activités de forage et, par conséquent, la demande dESP risque également dêtre entravée. En outre, la diminution du nombre de puits offshore aux États-Unis devrait freiner la croissance du marché.

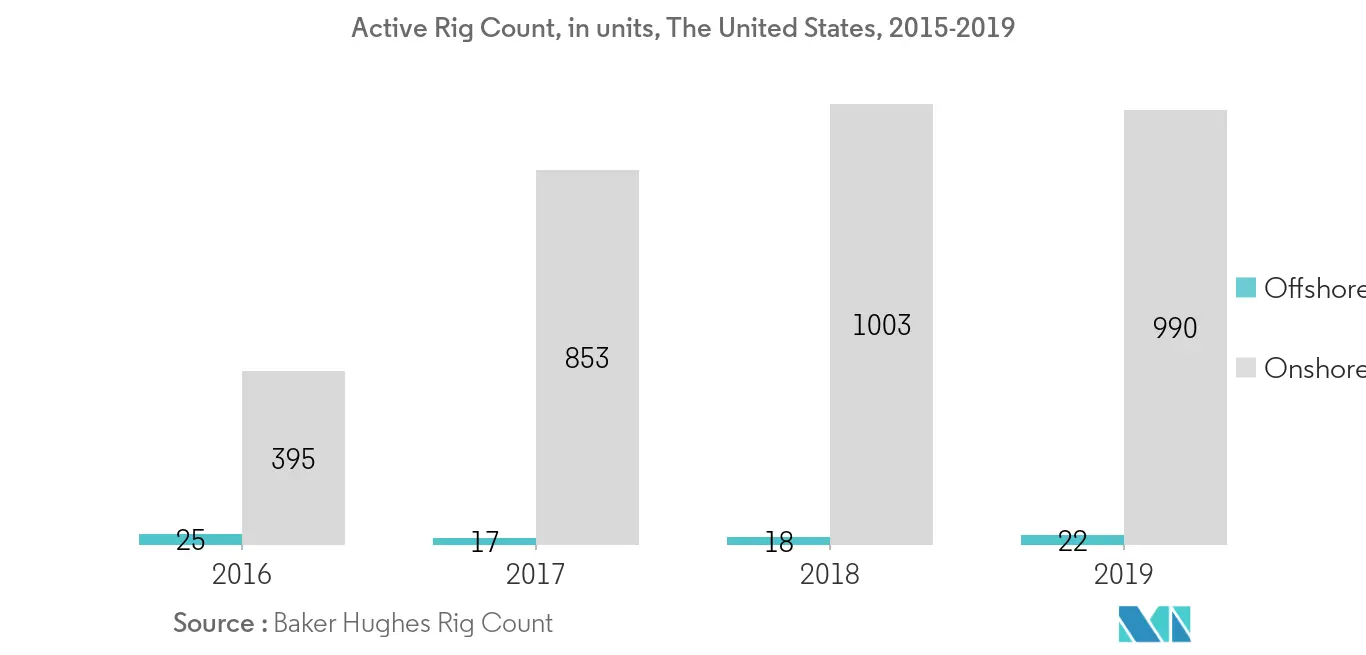

- Avec 990 plates-formes terrestres actives aux États-Unis et une production croissante dans le bassin permien, le secteur terrestre devrait dominer le marché des ESP pétroliers et gaziers.

- Les États-Unis possèdent lune des plus grandes réserves de gaz de schiste techniquement récupérables et les deuxièmes réserves de pétrole de réservoirs étanches au monde. La disponibilité de réserves importantes devrait créer des opportunités significatives pour les fabricants et fournisseurs dESP dans un avenir proche.

- Avec une production pétrolière de 17 millions de barils par jour en 2019, les États-Unis sont en tête du marché de l'ESP. Il devrait maintenir sa domination au cours de la période de prévision.

Tendances du marché des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord

Le secteur onshore dominera le marché

- Le système de pompe submersible électrique (ESP) est un système de levage artificiel qui utilise un système de pompage de fond à entraînement électrique. La pompe comprend généralement plusieurs sections de pompe centrifuge qui peuvent être configurées individuellement, idéalement pour les caractéristiques de production et de puits de forage d'une application.

- Le Canada possède les troisièmes plus grandes réserves de pétrole, dont 96 % sont constituées de réserves de sables bitumineux. Lhuile de sable disponible ici est une huile à haute densité et contient une teneur élevée en particules de sable. Il existe donc une forte demande pour les systèmes de levage artificiel et, par conséquent, pour les ESP, car ils conviennent au levage de fluides à haute densité.

- Depuis 2009, la production de pétrole de sable a rapidement augmenté, tandis que la production de pétrole conventionnel a connu une stagnation. En 2018, le pays a enregistré une production de pétrole de sable de 2,9 millions de barils par jour.

- Au Mexique, les bassins terrestres sont matures et présentent de nettes courbes d'écrémage pour le forage. Ces champs pétrolifères matures devraient utiliser des pompes électriques submersibles dans les blocs pour augmenter la production de pétrole.

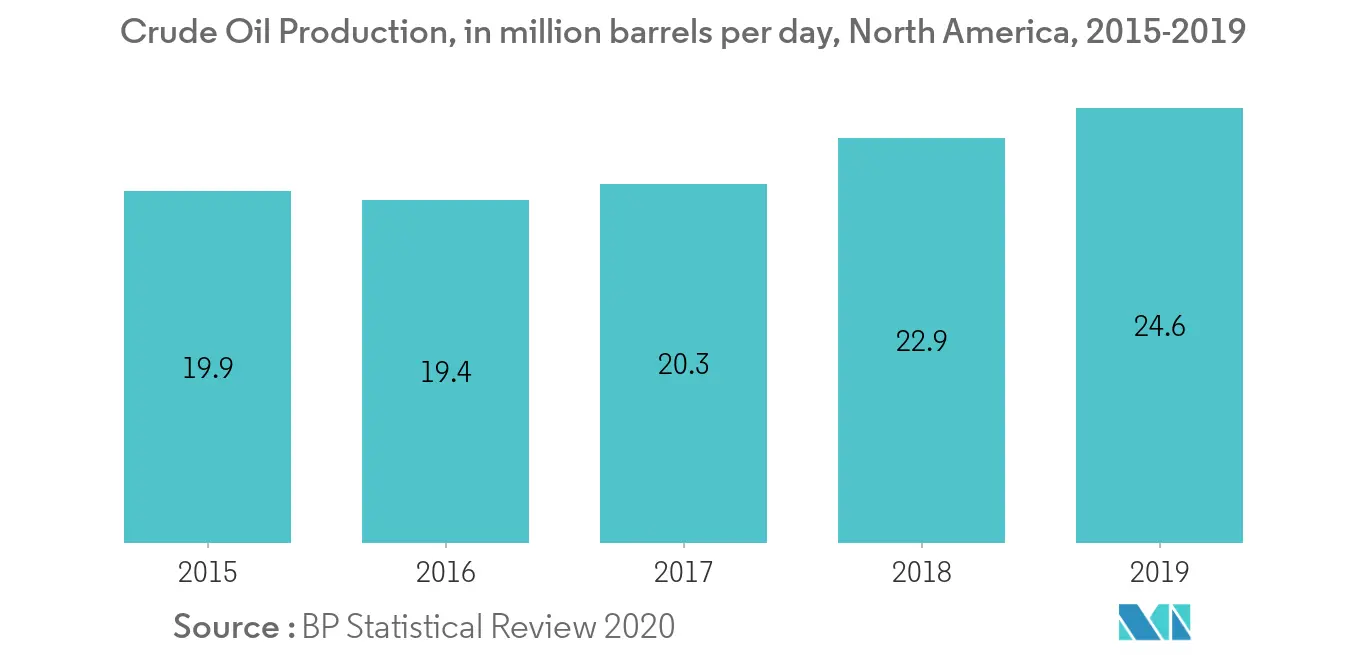

- Avec une production totale de pétrole brut de 24,6 millions de barils par jour, le marché du pétrole et du gaz est en croissance et entraîne simultanément le besoin dESP.

- En raison de la pandémie de COVID-19, un retard dans les projets en amont est attendu pendant une courte période. Plus tard au cours de la période de prévision, avec le lancement de nouveaux projets et lachèvement des puits forés, le marché de lESP devrait croître considérablement.

Les États-Unis dominent le marché

- Les États-Unis étaient l'un des plus grands producteurs de pétrole brut et de gaz naturel, représentant respectivement environ 18 % et 23 % de la production mondiale en 2019. La production a bondi en 2019, principalement en raison de forages robustes dans ses réserves de schiste, dirigé par le bassin permien.

- On sattend à ce quenviron 76 milliards de dollars soient dépensés pour 97 projets pétroliers et gaziers à venir dans le pays entre 2018 et 2025. Une telle croissance robuste en termes de nouveaux projets devrait créer une demande pour de nouveaux systèmes ESP aux États-Unis, en le long terme.

- En avril 2019, 8 390 puits forés étaient incomplets dans le pays, le bassin permien en détenant la plus grande part. Ces puits devraient être achevés dans les années à venir, créant ainsi de nombreuses opportunités pour les fournisseurs de systèmes ESP à l'avenir.

- Début 2018, le gouvernement a annoncé l'ouverture de 98 % des eaux côtières à l'exploration et à la production pétrolière et gazière. Cette annonce devrait stimuler la demande dESP dans le secteur offshore à long terme.

- Malgré la diminution du nombre de plates-formes actives à 990 en 2019, la production de pétrole brut et de gaz naturel augmente, ce qui stimule considérablement le marché de l'ESP.

Aperçu du marché des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord

Le marché nord-américain des pompes submersibles électriques pour le pétrole et le gaz est modérément consolidé. Certaines des principales sociétés comprennent Borets International Limited, Halliburton Company, Weatherford International plc, Baker Hughes Company et Schlumberger Limited.

Leaders du marché des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord

Halliburton Company

Weatherford International plc

Schlumberger Limited

Baker Hughes Company

Borets International Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Segmentation de lindustrie des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord

Le rapport sur le marché des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord comprend:.

| En mer |

| À terre |

| Les États Unis |

| Canada |

| Reste de l'Amérique du Nord |

| Lieu de déploiement | En mer |

| À terre | |

| Géographie | Les États Unis |

| Canada | |

| Reste de l'Amérique du Nord |

FAQ sur les études de marché sur les pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord

Quelle est la taille actuelle du marché nord-américain des pompes submersibles électriques pour le pétrole et le gaz ?

Le marché nord-américain des pompes submersibles électriques pour le pétrole et le gaz devrait enregistrer un TCAC supérieur à 7 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché nord-américain des pompes submersibles électriques pour le pétrole et le gaz ?

Halliburton Company, Weatherford International plc, Schlumberger Limited, Baker Hughes Company, Borets International Limited sont les principales sociétés opérant sur le marché nord-américain des pompes submersibles électriques pour le pétrole et le gaz.

Quelles années couvre ce marché nord-américain des pompes submersibles électriques pour le pétrole et le gaz ?

Le rapport couvre la taille historique du marché des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord pour les années 2024, 2025, 2026. , 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse des pompes submersibles électriques pour le pétrole et le gaz en Amérique du Nord comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.