Taille et parts du marché européen de la surveillance de la glycémie

Analyse du marché européen de la surveillance de la glycémie par Mordor Intelligence

Le marché européen de la surveillance de la glycémie s'élève à 5,61 milliards USD en 2025 et devrait atteindre 8,40 milliards USD d'ici 2030, progressant à un TCAC de 8,38 %. La région passe des tests épisodiques par piqûre au doigt vers la surveillance continue intégrée du glucose, alors que les payeurs statutaires étendent la couverture et que la précision des appareils s'améliore. La convergence des capteurs, plateformes cloud et administration automatisée d'insuline renforce les résultats cliniques tout en rationalisant la gestion quotidienne pour des millions de personnes vivant avec le diabète. Les contrats d'assurance maladie statutaire allemands et le déploiement de pancréen tant que artificiels au Royaume-Uni valident des modèles de remboursement évolutifs, tandis que les programmes nordiques présentent des cadres de partage de données qui accélèrent les soins à distance. La concurrence intensifiée, renforcée par une trêve de brevets de 10 ans entre Abbott et Dexcom, stimule les fonctionnalités de nouvelle génération telles que l'analyse prédictive, la durée de vie prolongée des capteurs et les facteurs de forme non invasifs. La gestion des risques de chaîne d'approvisionnement, notamment sous les nouvelles règles de notification de la Commission européenne, façonne désormais la stratégie d'approvisionnement autant que l'innovation brute.

Points clés du rapport

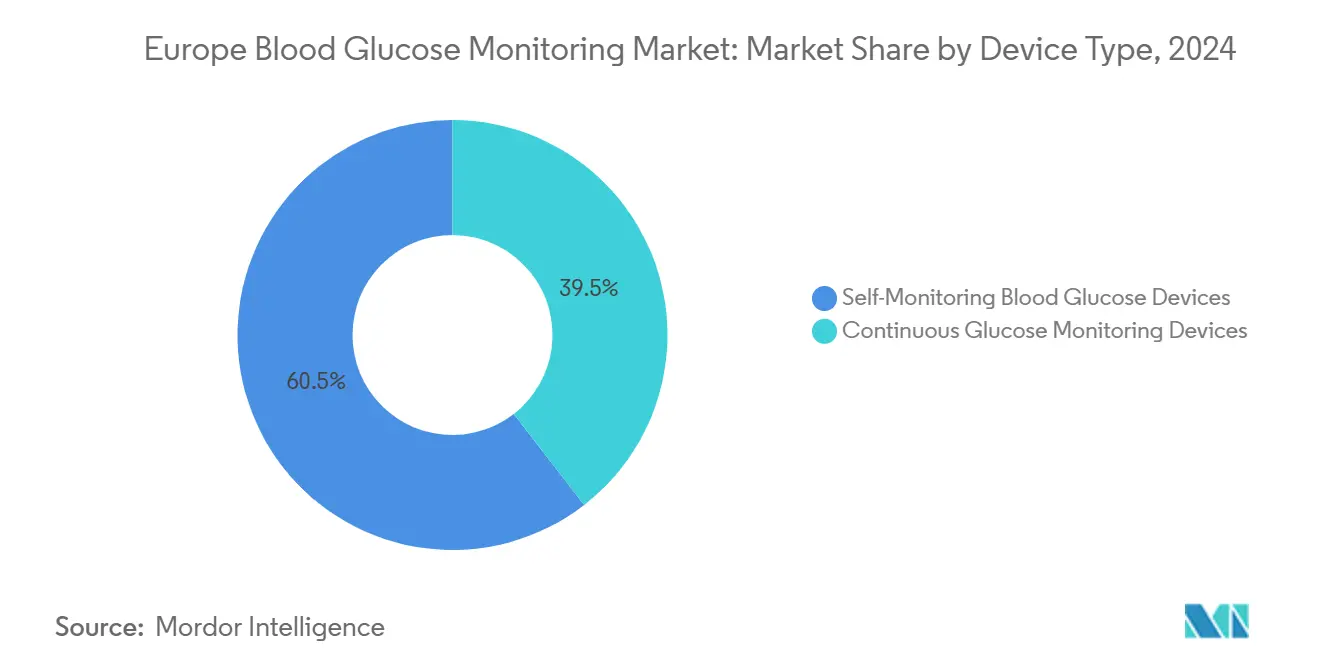

- Par type d'appareil, l'autosurveillance glycémique détenait 60,52 % des parts du marché européen de la surveillance de la glycémie en 2024, tandis que la surveillance continue du glucose devrait s'étendre à un TCAC de 15,25 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux et cliniques menaient avec 45,82 % des parts de revenus en 2024, tandis que les soins de santé à domicile sont positionnés pour croître à un TCAC de 13,26 % jusqu'en 2030.

- Par géographie, l'Allemagne commandait 38,82 % de la taille du marché européen de la surveillance de la glycémie en 2024 et demeure le plus grand marché national ; le Royaume-Uni devrait afficher le TCAC le plus rapide de 12,62 % jusqu'en 2030.

Tendances et perspectives du marché européen de la surveillance de la glycémie

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Vieillissement et montée de la prévalence du diabète | 2.1% | Mondial, avec l'Europe de l'Est et du Sud montrant le plus fort fardeau | Long terme (≥ 4 ans) |

| Convergence technologique CGM-SMBG et gains de précision | 1.8% | Allemagne, France, Royaume-Uni menant l'adoption | Moyen terme (2-4 ans) |

| Remboursement public élargi pour les capteurs CGM | 1.5% | France, Allemagne, Royaume-Uni avec expansion de couverture NHS | Court terme (≤ 2 ans) |

| Intégration de plateformes de santé numérique et surveillance à distance | 1.2% | Pays nordiques, Allemagne, Pays-Bas | Moyen terme (2-4 ans) |

| Besoin croissant de surveillance de l'hypoglycémie | 0.9% | Noyau APAC, débordement vers l'Europe occidentale | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Le vieillissement de la population entraîne un fardeau de diabète sans précédent dans la démographie européenne

Une population vieillissante élargit la base d'utilisateurs adressable pour les appareils du marché européen de la surveillance de la glycémie. Scientific Reports confirme que 61 millions d'Européens âgés de 20-79 ans vivent avec le diabète, avec des projections indiquant 69 millions d'ici 2045. Les économies de l'Est et du Sud présentent les indices de comorbidité les plus élevés, concentrant la demande dans des systèmes de santé à capacité fiscale limitée. Les données NHS England enregistrent un demi-million de personnes nouvellement identifiées à haut risque de diabète de type 2 en 1 an, soulignant l'élan du dépistage préventif. La vague démographique soutient la collaboration multisectorielle sur la détection précoce, le suivi à distance et l'accompagnement. À long terme, les programmes stratifiés par risque devraient ancrer une utilisation stable des appareils et des revenus récurrents de capteurs à travers le continent.

La convergence technologique élimine les frontières traditionnelles CGM-SMBG grâce aux innovations de précision

Les cliniciens européens comparent désormais la surveillance continue et capillaire sur un pied d'égalité analytique alors que le MARD des capteurs tombe sous 9 %. Le Dexcom G7 enregistre un MARD de 8,0 % avec une période de port de 15,5 jours[1]Commission européenne, "Appareil de surveillance continue du glucose (freestyle libre)," ec.europa.eu. L'Abbott FreeStyle Libre 3 diffuse le glucose chaque minute pendant 14 jours, tandis que le MiniMed 780G de Medtronic auto-ajuste l'insuline toutes les 5 minutes, éliminant la confirmation de routine par piqûre au doigt. Roche un obtenu le marquage CE pour son CGM Accu-Chek SmartGuide avec prédiction d'hypoglycémie pilotée par IA en juillet 2024. Les règles FDA iCGM établissent désormais la précision de référence à travers les populations, harmonisant davantage les exigences de preuves. Ensemble, ces jalons dissolvent les silos historiques entre les classes d'appareils SMBG et CGM et relèvent les cycles de remplacement.

La révolution du remboursement européen déverrouille l'accès CGM pour les populations de diabète de type 2

L'élan politique est essentiel à l'expansion du marché européen de la surveillance de la glycémie. La France est devenue la première nation à rembourser Dexcom ONE pour 100 000 utilisateurs de type 2 sous thérapie insulinique non intensive avec HbA1c ≥ 8 %. Les fonds statutaires allemands négocient plus de 100 contrats fournisseurs spécifiant l'éligibilité CGM, normalisant l'adoption d'appareils en soins ambulatoires. Le NICE du Royaume-Uni recommande désormais le CGM en temps réel pour tous les adultes atteints de diabète de type 1 et certaines cohortes de type 2 à haut risque. La Belgique et la Norvège ont élargi la couverture, signalant une convergence à l'échelle continentale. Les modèles d'impact budgétaire à court terme en Angleterre indiquent 20 000 fréquentations aiguës de moins après l'adoption CGM, construisant un argument fiscal pour une mise à l'échelle rapide.

L'intégration de plateformes de santé numérique transforme la gestion du diabète grâce aux capacités de surveillance à distance

Les portails cloud ancrent désormais les écosystèmes en boucle fermée à travers le marché européen de la surveillance de la glycémie. Le règlement sur l'espace européen des données de santé accorde aux cliniciens un accès autorisé aux données pertinentes pour la thérapie, permettant aux plateformes comme Abbott LibreView de fournir des tableaux de bord conformes RGPD pour examen à distance. Les lois allemandes sur la santé numérique établissent un référentiel central pour faciliter l'entraînement de modèles IA sur les données d'appareils. Le CareLink de Medtronic diffuse les lectures en direct aux équipes soignantes, tandis que les analyses NHS montrent que la couverture CGM du monde réel réduit les épisodes d'hypoglycémie sévère et les admissions pour acidocétose diabétique. Les cliniciens européens interrogés à l'ATTD 2025 ont classé l'accès et l'éducation CGM comme plus impactants que les nouvelles pharmacothérapies pour la gestion du type 2.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût élevé des appareils CGM et consommables | -1.4% | Europe de l'Est, marchés sensibles aux coûts d'Europe du Sud | Moyen terme (2-4 ans) |

| Contraintes de chaîne d'approvisionnement MEMS semiconducteurs | -0.8% | Mondial, avec dépendance UE aux fournisseurs asiatiques | Court terme (≤ 2 ans) |

| Fardeau de conformité confidentialité des données RGPD | -0.6% | À l'échelle UE, avec implémentation nationale variable | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Les coûts élevés des appareils CGM créent des barrières d'accès malgré des bénéfices cliniques prouvés

L'économie unitaire demeure un obstacle pour les systèmes sous contrainte budgétaire en Europe de l'Est et du Sud. La loi de financement de la sécurité sociale française de 2025 projette déjà un déficit de 22 milliards EUR même alors que les dépenses d'assurance maladie augmentent de 3,4 % à 265,9 milliards EUR[2]Ministère de l'Économie, "Loi de financement de la sécurité sociale pour 2025," budget.gouv.fr. Une étude française coût-utilité trouve que le CGM ajoute 4,6 millions EUR en coûts d'appareils mais réduit les admissions à long terme, générant des économies nettes sur l'horizon de prévision. Pourtant, Dexcom identifie le financement limité et les règles d'inclusion restrictives comme principaux obstacles à l'adoption dans son enquête 2025 auprès des cliniciens européens. Les assureurs allemands exigent des examens médicaux indépendants pour valider l'utilisation intensive d'insuline avant d'approuver le CGM, ajoutant des frictions administratives. Ces préoccupations de coûts tempèrent des trajectoires de demande par ailleurs fortes.

Les contraintes de chaîne d'approvisionnement MEMS semiconducteurs menacent la continuité de production d'appareils médicaux

Les capteurs CGM reposent sur des systèmes micro-électro-mécaniques fabriqués principalement en Asie. Les réglementations malaises resserrées d'exportation de puces en avril 2025 ont suscité des appels pour un EU puces Act plus fort avec des incitations adéquates pour les nœuds de processus avancés. La Commission européenne exigera des préavis de six mois d'interruptions imminentes d'approvisionnement d'appareils à partir de janvier 2025, contraignant les fabricants à formaliser des plans de continuité. L'analyse FDA détaille comment les chocs d'approvisionnement affectent disproportionnellement les utilisateurs pédiatriques de moniteurs de glucose, soulevant un examen trans-atlantique sur les tampons d'inventaire. Les fabricants d'appareils diversifient les fournisseurs et adoptent la traçabilité numérique pour atténuer les risques à court terme.

Analyse des segments

Par type d'appareil : l'innovation CGM s'accélère malgré la domination du marché SMBG

L'autosurveillance glycémique un préservé 60,52 % des parts du marché européen de la surveillance de la glycémie en 2024 en raison du faible coût initial et des routines cliniques enracinées. Les bandelettes de test à usage unique demeurent le consommable le plus volumineux, particulièrement dans les soins primaires pour les patients de type 2 gérant le poids et la médication orale. Néanmoins, le segment de surveillance continue du glucose augmente à un TCAC de 15,25 % jusqu'en 2030 et ancre désormais la plupart des investissements stratégiques. La taille du marché européen de la surveillance de la glycémie pour les seuls capteurs CGM devrait ajouter 1,4 milliard USD entre 2025 et 2030, reflétant les transitions des adopteurs précoces aux prescriptions grand public. Les gains de précision révolutionnaires - le MARD de 8,0 % du Dexcom G7 et la transmission d'une minute du Libre 3 d'Abbott - élèvent la confiance clinique et simplifient les dossiers de remboursement. L'intégration avec les pompes à insuline, comme dans la liaison d'Omnipod 5 au Libre 2 Plus, brouille davantage les frontières matérielles.

Les composants durables tels que les transmetteurs et récepteurs sous-tendent les revenus récurrents de capteurs, tandis que les licences d'algorithmes émergent comme un pool de valeur naissant. L'optique non invasif, menée par DiaMonTech et les prototypes Talisman financés par l'UE, promet une commodité révolutionnaire si les seuils de précision sont atteints. La réglementation FDA iCGM harmonise désormais les essais de performance, encourageant les titulaires SMBG comme Roche à rentrer avec des plateformes habilitées par IA. Collectivement, ces changements redirigent les budgets R&D de la chimie des bandelettes vers le firmware de capteurs, l'analyse en temps réel et la connectivité cloud, remodelant les chaînes d'approvisionnement et les curricula de formation des distributeurs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : transformation des soins de santé à domicile portée par les capacités de surveillance à distance

Les hôpitaux et cliniques ont capturé 45,82 % de la taille du marché européen de la surveillance de la glycémie en 2024 en servant les cas complexes, patients hospitalisés périopératoires et programmes d'éducation structurée. Les équipes centralisées déploient des packs de démarrage CGM, interprètent les modèles glycémiques et ajustent la thérapie pour les patients avec conscience d'hypoglycémie altérée. Les déterminations d'éligibilité de boucle fermée hybride au Royaume-Uni et en Allemagne se produisent souvent dans les centres tertiaires, ancrant la demande institutionnelle. Pourtant, la maîtrise des coûts des payeurs et la normalisation de la télésanté de l'ère COVID ont redirigé les nouvelles prescriptions hors des hôpitaux.

Les soins de santé à domicile présentent maintenant un TCAC de 13,26 %, le plus rapide parmi les utilisateurs finaux. Les parts du marché européen de la surveillance de la glycémie pour les environnements domestiques devraient dépasser 35 % d'ici 2030 alors que les portails de surveillance à distance permettent les visites de titrage virtuelles et l'accompagnement asynchrone. La modélisation NHS England montre que les programmes domestiques habilités CGM évitent 20 000 fréquentations aiguës chaque année, générant un soulagement budgétaire tangible. L'Allemagne inscrira automatiquement les citoyens assurés dans les dossiers patients électroniques en 2025, accordant aux utilisateurs et fournisseurs un échange de données fiable pour les communautés de boucles DIY. Les pharmacies renforcent l'adhérence en stockant les variantes en vente libre telles qu'Abbott Lingo et Libre Rio, séduisant les consommateurs orientés bien-être recherchant une surveillance de tendances indolore. Ce modèle distribué exige une cybersécurité robuste et des protocoles clairs pour l'escalade clinique.

Analyse géographique

L'Allemagne ancre le marché européen de la surveillance de la glycémie avec 38,82 % de parts en 2024 grâce au remboursement CGM précoce, aux centres de diabète matures et à la profondeur des contrats payeur-vendeur. Les assureurs statutaires couvrent les capteurs pour les utilisateurs intensifs d'insuline et ont mis en œuvre plus de 100 accords négociés qui stabilisent les prix unitaires. Le déploiement du dossier patient électronique de 2025 peuplera automatiquement les données d'appareils dans les portails nationaux sauf si les patients se désengagent, lissant les flux de travail de consultation endocrinienne. Les instituts de recherche allemands testent également le CGM dans les cohortes pédiatriques, élargissant la demande de longue traîne.

Le Royaume-Uni devrait enregistrer un TCAC de 12,62 %, en faisant la sous-région à croissance la plus rapide. NHS England un commencé un déploiement mondial premier de systèmes de boucle fermée hybride sous un fonds de démarrage de 2,5 millions GBP, avec couverture pour les enfants, femmes enceintes et adultes au-dessus d'HbA1c 58 mmol/mol. NICE mandate désormais le CGM en temps réel pour tous les adultes de type 1, amplifiant la pénétration d'appareils au-delà des centres spécialisés. L'infrastructure d'audit clinique robuste aide la mesure des résultats, convaincant les officiels du Trésor des économies à long terme grâce à moins d'événements sévères.

La France s'accélère par inflexion politique, ayant accordé le remboursement Dexcom ONE à 100 000 personnes sous thérapie insulinique non intensive. La loi de sécurité sociale 2025 augmente les dépenses de santé mais signale un déficit considérable, maintenant la pression sur les ratios coût-efficacité. L'expansion d'indication belge, la couverture de surveillance flash norvégienne et les évaluations technologiques sanitaires espagnoles introduisent une croissance en patchwork à travers les clusters du Sud et nordiques.

Paysage concurrentiel

Le marché européen de la surveillance de la glycémie présente une concentration modérée alors que les titulaires fortifient leurs suites de produits tandis que les nouveaux entrants surfent sur les vents favorables réglementaires. Abbott un affiché 18,3 % de croissance du chiffre d'affaires CGM, atteignant 1,7 milliard USD au Q1 2025, soutenu par les gains de parts continus de FreeStyle Libre parmi les cohortes de type 2. Dexcom un rapporté 1,036 milliard USD de ventes Q1 2025, en hausse de 17 %, avec le remboursement français contribuant à une croissance démesurée. Le règlement de janvier 2025 des firmes met fin au litige de brevets pour 10 ans, fournissant des licences mutuelles libres de redevances et stabilisant la planification R&D.

Les alliances stratégiques définissent désormais la différenciation. Insulet un intégré le Libre 2 Plus d'Abbott dans Omnipod 5, offrant un dosage algorithmique interopérable. Le capteur Simplera Sync de Medtronic, approuvé en janvier 2024, positionne le MiniMed 780G comme une boucle fermée clés en main, éliminant les fardeaux de calibrage[3]Medtronic plc, "Medtronic Diabetes annonce la première approbation mondiale pour le système MiniMed 780G avec capteur Simplera Sync," news.medtronic.com. Roche est rentré avec Accu-Chek SmartGuide, intégrant l'IA cloud pour les alertes prédictives. Au-delà des titulaires, l'appareil infrarouge certifié CE de DiaMonTech et le prototype magnétohydrodynamique du consortium UE PREVENTDIABETES soulignent la concurrence future des facteurs de forme non invasifs.

La résilience d'approvisionnement est un différenciateur croissant. Les firmes européennes s'approvisionnent doublement en composants MEMS et investissent dans la capacité de plaquettes régionales pour se conformer aux règles de préavis d'interruption de six mois en vigueur janvier 2025. Les entreprises déploient des tours de contrôle numériques pour suivre les délais et réallouer dynamiquement l'inventaire, faisant écho aux meilleures pratiques soulignées par la révision logistique de Medtronic. Alors que les fonctionnalités algorithmiques convergent, l'équité de marque et l'exécution ininterrompue peuvent définir les gains de parts sur l'horizon de prévision.

Leaders de l'industrie européenne de la surveillance de la glycémie

-

F. Hoffmann-La Roche AG

-

Abbott Laboratories

-

Dexcom Inc.

-

Medtronic plc

-

Ascensia Diabetes Care

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Abbott et Dexcom finalisent un accord de règlement de brevets de 10 ans interdisant tout litige futur sur les brevets de capteurs de diabète, incluant des licences croisées libres de redevances.

- Juillet 2024 : Roche reçoit le marquage CE pour le CGM Accu-Chek SmartGuide avec prédiction de glucose pilotée par IA.

- Juin 2024 : Le gouvernement français approuve le remboursement des capteurs Dexcom ONE couvrant 100 000 patients diabétiques de type 2 sous thérapie insulinique non intensive avec HbA1c ≥ 8 %.

- Mars 2024 : i-SENS obtient l'approbation CE MDR pour le CGM CareSens Air, le premier système non invasif développé localement transmettant des données toutes les cinq minutes.

Portée du rapport du marché européen de la surveillance de la glycémie

L'une des meilleures méthodes pour comprendre le diabète et comment divers repas, médicaments et activités affectent le diabète est de tester vos niveaux de sucre dans le sang. Surveiller les niveaux de glucose sanguin peut aider un médecin à créer une stratégie de gestion pour cette maladie. Le marché européen des médicaments à insuline humaine est segmenté en médicaments et géographie. Le rapport offre la valeur (en USD) et le volume (en unités) pour les segments ci-dessus.

| Appareils d'autosurveillance glycémique | Appareils glucomètres |

| Bandelettes de test | |

| Lancettes | |

| Appareils de surveillance continue du glucose | Capteurs |

| Durables |

| Soins de santé à domicile |

| Hôpitaux et cliniques |

| Pharmacies et autres |

| Allemagne |

| France |

| Royaume-Uni |

| Italie |

| Espagne |

| Reste de l'Europe |

| Par type d'appareil | Appareils d'autosurveillance glycémique | Appareils glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Appareils de surveillance continue du glucose | Capteurs | |

| Durables | ||

| Par utilisateur final | Soins de santé à domicile | |

| Hôpitaux et cliniques | ||

| Pharmacies et autres | ||

| Géographie | Allemagne | |

| France | ||

| Royaume-Uni | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché européen de la surveillance de la glycémie ?

Le marché est évalué à 5,61 milliards USD en 2025 et devrait atteindre 8,40 milliards USD d'ici 2030.

Quel type d'appareil croît le plus rapidement en Europe ?

Les appareils de surveillance continue du glucose s'étendent à un TCAC de 15,25 %, dépassant les produits d'autosurveillance.

Pourquoi le Royaume-Uni est-il la géographie à croissance la plus rapide ?

L'initiative de pancréen tant que artificiel de NHS England et les directives NICE qui accordent l'accès CGM à tous les adultes avec diabète de type 1 alimentent un TCAC de 12,62 %.

Comment les politiques de remboursement influencent-elles l'adoption du marché ?

La couverture élargie, telle que la décision de la France de financer Dexcom ONE pour 100 000 utilisateurs de type 2, supprime les barrières de coût et accélère l'adoption à travers les systèmes de santé.

Quels risques de chaîne d'approvisionnement affectent les appareils de surveillance de glucose ?

La dépendance à la fabrication de semiconducteurs asiatiques et les nouvelles règles UE exigeant des préavis de pénurie de six mois contraignent les fabricants à diversifier les sources et détenir un inventaire stratégique.

Dernière mise à jour de la page le: