Taille et part du marché du refroidissement des centres de données en Chine

Analyse du marché du refroidissement des centres de données en Chine par Mordor Intelligence

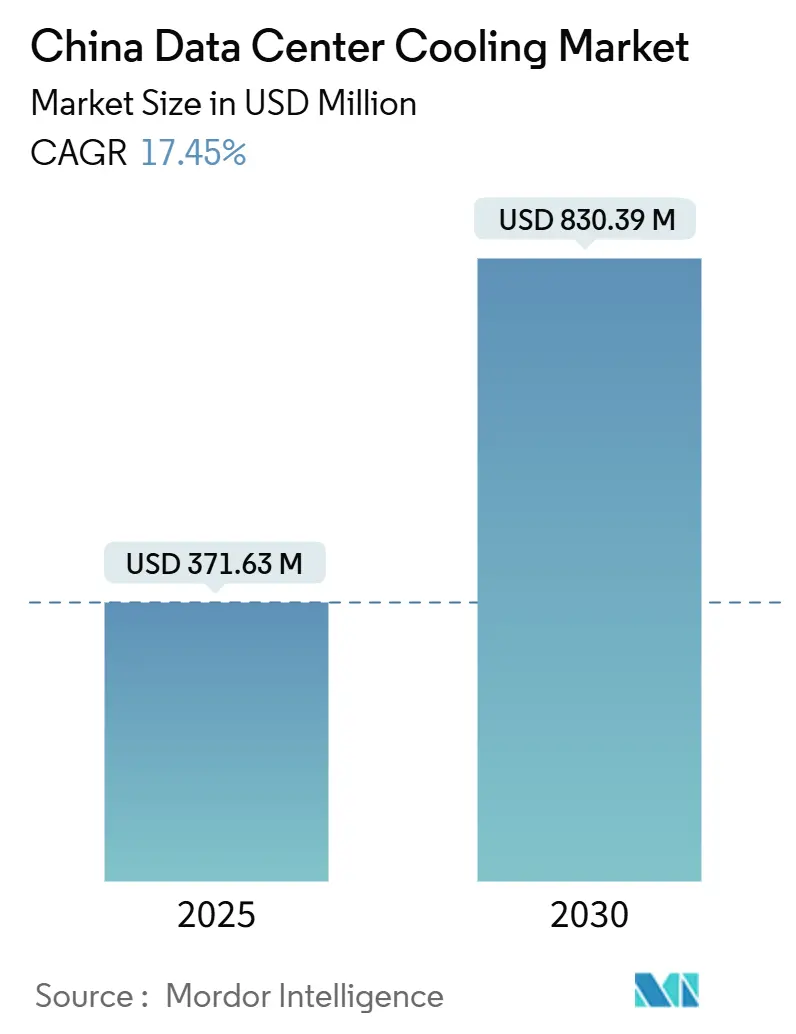

Le marché du refroidissement des centres de données en Chine est évalué à 371,63 millions USD en 2025 et devrait atteindre 830,39 millions USD d'ici 2030, progressant à un TCAC de 17,45 % durant 2025-2030. Les plafonds obligatoires d'efficacité énergétique (PUE), l'augmentation des densités de racks de serveurs IA qui dissipent 6 à 8 fois plus de chaleur que les charges de travail traditionnelles, et le programme gouvernemental Eastern Data and Western Compute convergent pour accélérer les investissements en capital pour le refroidissement par liquide. Les opérateurs privilégient la technologie qui maintient le PUE en dessous de 1,3 dans les villes de niveau 1, entraînant un pivot des systèmes d'air conventionnels vers les solutions liquides directes sur puce, par immersion et de porte arrière. En même temps, les réglementations de stress hydrique poussent vers des conceptions en circuit fermé qui minimisent la consommation tout en maximisant l'efficacité thermique. Bien que les ventes d'équipements dominent encore les dépenses, la demande de services spécialisés augmente rapidement alors que les propriétaires d'installations recherchent une expertise pour moderniser ou déployer des solutions liquides sur sites vierges.

Points clés du rapport

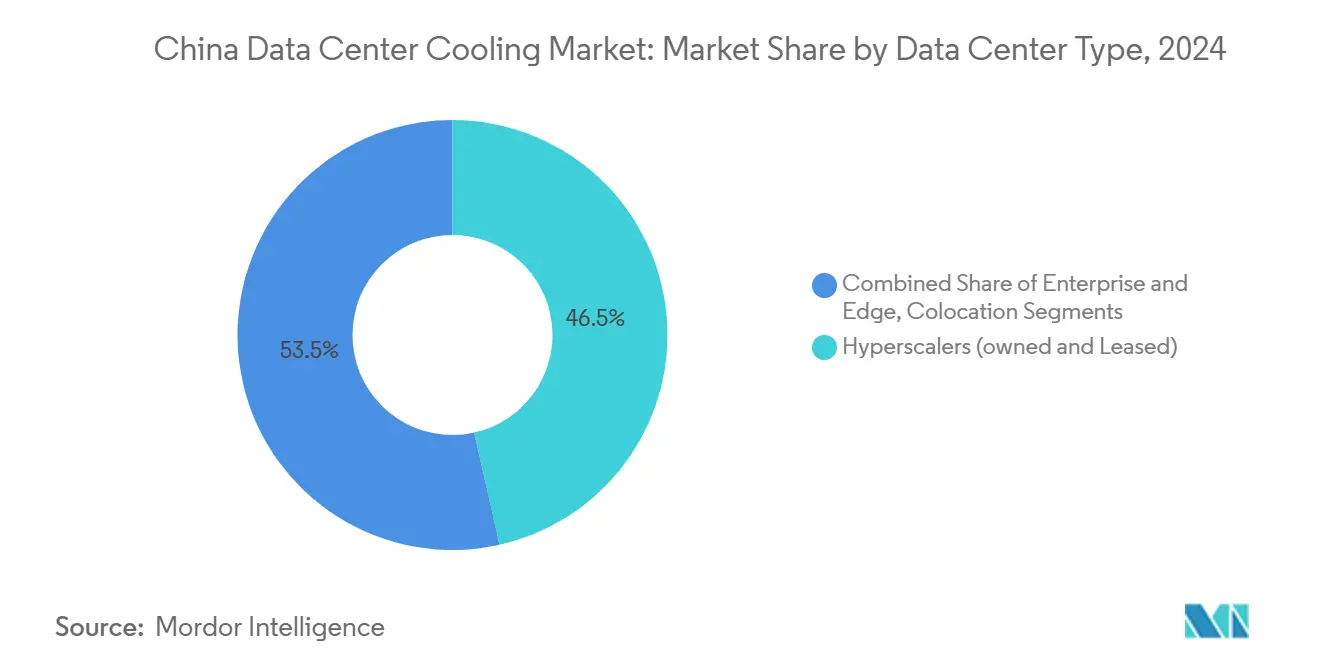

- Par type de centre de données, les hyperscalers ont dominé avec 46,5 % de la part du marché du refroidissement des centres de données en Chine en 2024, tandis que le segment devrait s'étendre à un TCAC de 17,9 % jusqu'en 2030.

- Par type de niveau, les installations de niveau 3 détenaient 67,1 % de la part de la taille du marché du refroidissement des centres de données en Chine en 2024 ; les sites de niveau 4 devraient croître le plus rapidement à un TCAC de 19,2 % jusqu'en 2030.

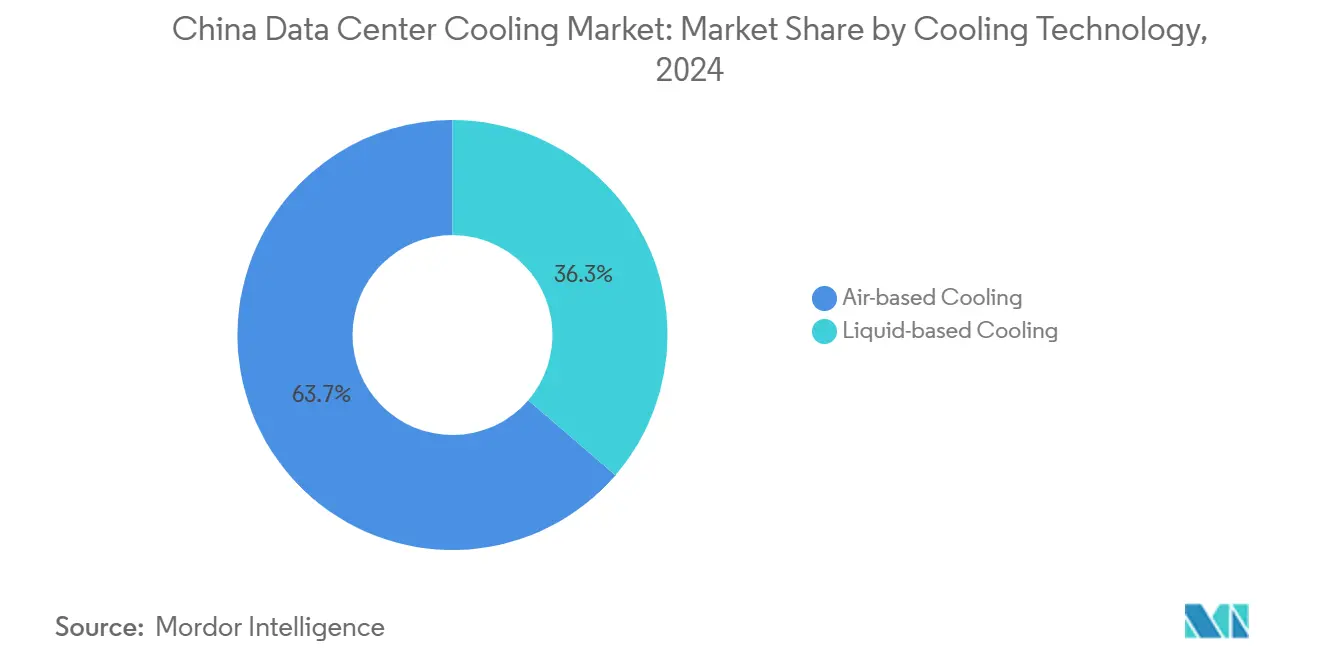

- Par technologie de refroidissement, les systèmes basés sur l'air commandaient 63,7 % de part de revenus en 2024, tandis que les solutions basées sur le liquide progressent à un TCAC de 18,3 % jusqu'en 2030.

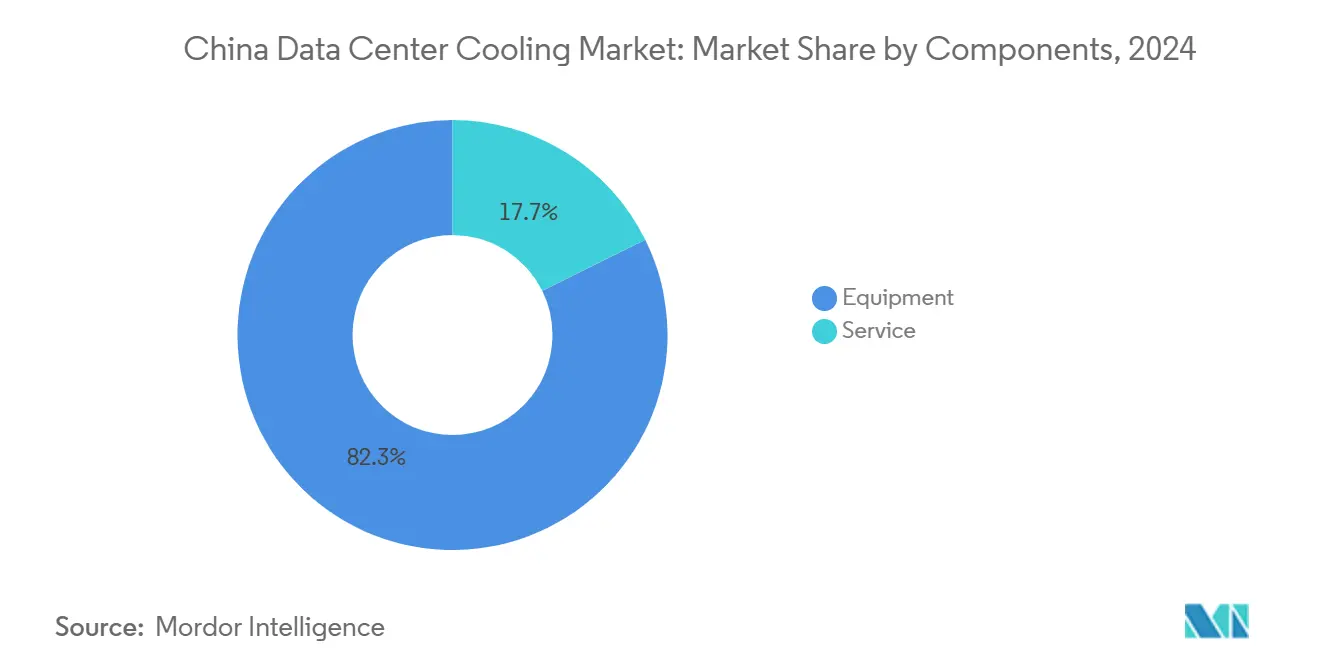

- Par composant, l'équipement représentait 82,3 % de la taille du marché du refroidissement des centres de données en Chine en 2024, tandis que les services sont destinés à enregistrer un TCAC de 18,7 % entre 2025-2030.

Tendances et aperçus du marché du refroidissement des centres de données en Chine

Analyse d'impact des moteurs

| Moteur | Impact (~) % sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Augmentation des densités de racks hyperscale et pilotées par l'IA | +4.2% | National, concentré à Pékin, Shanghai, Canton | Court terme (≤ 2 ans) |

| Plafonds PUE mandatés par le gouvernement pour les nouvelles constructions | +3.1% | National, plus strict dans les villes de niveau 1 | Moyen terme (2-4 ans) |

| Expansion rapide de la colocation (+51,7 % de part de racks en glissement annuel) | +2.8% | National, avec des gains précoces à Pékin, Shanghai, Shenzhen | Moyen terme (2-4 ans) |

| Maturation de la chaîne d'approvisionnement de refroidissement liquide et montée en puissance des OEM locaux | +2.3% | National, pôles de fabrication dans le Guangdong, Jiangsu | Long terme (≥ 4 ans) |

| Programme Eastern Data and Western Compute exploitant les zones de refroidissement gratuit en climat froid | +1.9% | Régions occidentales : Mongolie intérieure, Xinjiang, Gansu | Long terme (≥ 4 ans) |

| Monétisation de la chaleur résiduelle des serveurs dans les réseaux de chauffage urbain | +1.2% | Nord de la Chine : Pékin, Harbin, Hohhot | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Augmentation des densités de racks hyperscale et pilotées par l'IA

Les armoires IA modernes consomment 20-130 kW contre 5-10 kW pour les serveurs traditionnels, rendant le refroidissement par air insuffisant et propulsant l'adoption massive de technologies liquides. L'armoire refroidie par liquide fermé de Huawei réduit la puissance de refroidissement de 96 % et abaisse le PUE de l'installation à 1,1, prouvant la viabilité au niveau hyperscale.[1]Huawei Technologies, "Next-Generation Liquid-Cooled Cabinet Solution," huawei.com Les clusters de calcul IA phares nationaux à Gui'an, Ulanqab et Wuhu spécifient maintenant des solutions liquides dès l'étape de construction, soulignant un changement structurel qui place la conception thermique au même niveau que les performances des puces dans la planification des centres de données.

Plafonds PUE mandatés par le gouvernement pour les nouvelles constructions

Le plan quinquennal 14e de Pékin exige que tous les nouveaux centres de données fonctionnent en dessous de 1,5 PUE d'ici 2025, tandis que Shanghai resserre le seuil à 1,3. La norme Green Data Center de 2023 étend la conformité aux ratios de consommation d'eau et à l'approvisionnement en énergie renouvelable, consolidant le refroidissement liquide comme la seule voie pratique pour atteindre les objectifs d'efficacité à l'échelle.[2] Ministry of Industry and Information Technology, "Guidelines for Data-Center Energy Efficiency," gov.cn

Expansion rapide de la colocation

GDS Holdings a enregistré une augmentation de revenus de 17,7 % en glissement annuel à 2,97 milliards RMB (416 millions USD) au T3 2024, citant les migrations accélérées de locataires et les clusters IA multi-locataires. Les fournisseurs de colocation tirent parti de l'échelle pour amortir les systèmes liquides haut de gamme tout en offrant des SLA de refroidissement différenciés qui attirent les locataires hyperscalers, renforçant un cercle vertueux de gains de densité et d'efficacité.

Maturation de la chaîne d'approvisionnement de refroidissement liquide et montée en puissance des OEM locaux

Le pacte 2025 de Chemours avec Navin Fluorine localise la production des fluides à deux phases Opteon, atténuant le risque tarifaire et abaissant les barrières de coût pour les adoptants domestiques.[3]Chemours, "Chemours and Navin Fluorine to Produce Opteon™ Immersion Fluid in China," chemours.com Les investissements parallèles d'entreprises telles qu'Envicool et Yimikang raccourcissent les délais de livraison pour les pompes, manifolds et échangeurs de chaleur, donnant aux opérateurs chinois une autonomie stratégique dans les composants de refroidissement critiques.

Analyse d'impact des contraintes

| Contrainte | Impact (~)% sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Tarifs d'électricité élevés érodant les avantages TCO | -2.1% | National, particulièrement aigu dans les régions côtières orientales | Moyen terme (2-4 ans) |

| Stress hydrique croissant limitant les permis de refroidissement évaporatif | -1.8% | Nord et ouest de la Chine, région Pékin-Tianjin-Hebei | Long terme (≥ 4 ans) |

| Plafonds de quotas d'énergie provinciaux retardant les projets hyperscale | -1.5% | Provinces orientales : Jiangsu, Zhejiang, Guangdong | Court terme (≤ 2 ans) |

| Dépendance à l'importation de liquides de refroidissement fluorés face au risque tarifaire | -1.2% | National, chaîne d'approvisionnement concentrée dans les ports côtiers | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Tarifs d'électricité élevés érodant les avantages TCO

La consommation électrique des centres de données devrait grimper de 200 TWh en 2025 vers 400-600 TWh d'ici 2030, avec des tarifs au Jiangsu et Zhejiang augmentant les coûts d'exploitation suffisamment pour annuler les économies de dépréciation d'équipement traditionnel. L'initiative Eastern Data and Western Compute contrebalance le fardeau en relocalisant la charge vers des provinces riches en renouvelables mais exige des opérateurs qu'ils concilient les contraintes de latence et de renvoi de fibres.

Stress hydrique croissant limitant les permis de refroidissement évaporatif

La demande annuelle d'eau des centres de données chinois pourrait dépasser 3 milliards m³ d'ici 2030, sollicitant des bassins fluviaux déjà secs qui hébergent les trois quarts de la capacité nationale de racks. Les autorités municipales refusent donc de nouveaux permis de tours évaporatives et encouragent les solutions en circuit fermé ou à eau de mer ; le centre de données offshore de Hainan en Chine démontre le changement, utilisant l'eau de mer naturelle pour refroidir les racks IA haute densité.

Analyse par segment

Par type de centre de données : Les hyperscalers accélèrent les mises à niveau liquides

Les hyperscalers représentaient 46,5 % des revenus 2024, et leur contribution à la taille du marché du refroidissement des centres de données en Chine devrait s'étendre à un TCAC de 17,9 % jusqu'en 2030. Ces entreprises construisent des clusters IA qui dépassent 100 kW par rack, rendant la technologie liquide non-négociable pour la marge thermique et la conformité PUE. Leur échelle réduit aussi le coût de refroidissement par rack, créant une référence que les opérateurs d'entreprise et d'edge émulent maintenant. Les sites edge favorisent cependant les échangeurs de chaleur de porte arrière compacts en raison des limites d'espace et de maintenance. La vague hyperscaler assure que l'infrastructure liquide dominera les nouvelles additions de capacité, même si les systèmes d'air conservent une niche de modernisation.

Les opérateurs de colocation reflètent cette trajectoire en regroupant des zones liquides dédiées comme services premium, convertissant la densité en marge et expérience client différenciée. Les installations d'entreprise traînent sur l'adoption complète d'immersion mais pilotent des boucles directes sur puce pour étirer les installations de refroidisseurs existantes. Combinés, ces mouvements maintiennent le marché du refroidissement des centres de données en Chine sur une trajectoire de forte croissance alors que chaque segment d'opérateur avance vers des architectures thermiques prêtes pour l'IA.

Par type de niveau : La construction de niveau 4 gagne des parts malgré la dominance du niveau 3

Les sites de niveau 3 ont capturé 67,1 % des dépenses en 2024 grâce à leurs cadres de conception matures et leur équilibre compétitif de temps de fonctionnement vs capex. Pourtant, les constructions de niveau 4 croissent à un TCAC de 19,2 % car les charges de travail d'entraînement IA ne peuvent se permettre même des minutes d'arrêt non planifié. La taille du marché du refroidissement des centres de données en Chine pour les installations de niveau 4 augmentera donc rapidement alors que les investisseurs privilégient les systèmes liquides tolérants aux pannes et maintenables simultanément qui maintiennent les racks dans les 30 °C même pendant la maintenance.

Les empreintes de niveau 1 et niveau 2 sont progressivement cannibalisées car leurs enveloppes d'alimentation et de refroidissement plafonnent en dessous de 15 kW par rack. Pendant ce temps, les spécifications de niveau 3 sont modernisées avec une infrastructure liquide à double boucle pour que les opérateurs puissent satisfaire les nouvelles exigences de densité client sans budget de niveau 4 sur site vierge. Cette évolution de niveau renforce la technologie liquide comme référence pour toute construction centrée sur l'IA dans le marché du refroidissement des centres de données en Chine.

Par technologie de refroidissement : Les systèmes liquides comblent l'écart sur les incumbants air

Les technologies air détenaient encore 63,7 % de part de revenus en 2024, mais les méthodes liquides sont destinées à capturer la part du lion de la nouvelle capacité étant donné leurs prévisions TCAC de 18,3 %. Les boucles directes sur puce retirent jusqu'à 80 % de la chaleur serveur à la source, tandis que les bains d'immersion poussent le PUE vers des niveaux proches de 1,0 dans les pods IA spécialement conçus. Les échangeurs de chaleur de porte arrière, qui nécessitent une reconfiguration minimale du sol, font le pont entre les salles traditionnelles vers l'ère liquide et adoucissent ainsi les obstacles de migration.

Dans le segment air restant, les économiseurs évaporatifs indirects et à deux étages maximisent les heures de refroidissement gratuit dans les provinces nord-occidentales où les températures moyennes annuelles restent en dessous de 10 °C. Cependant, les limites d'utilisation d'eau imminentes soutiennent un changement inexorable vers les circuits liquides scellés à l'échelle nationale. Par conséquent, l'adoption liquide est devenue l'histoire centrale façonnant la dynamique concurrentielle et la R&D des fournisseurs dans le marché du refroidissement des centres de données en Chine.

Par composant : Boom des services aux côtés du leadership équipement

Les achats d'équipements représentaient 82,3 % des dépenses en 2024, reflétant la nature intensive en capital des refroidisseurs, CDU, manifolds et échangeurs de chaleur. Alors que les opérateurs mûrissent, cependant, les services grimpent à un TCAC de 18,7 %, transformant le mix de revenus. Les équipes de conseil planifient maintenant la chimie des fluides, la logique de basculement et la marge de densité future, tandis que les ingénieurs de terrain gèrent la mise en service précise que les réseaux liquides exigent.

Les contrats de maintenance prédictive qui utilisent la surveillance continue de la qualité du liquide de refroidissement et la détection de fuites deviennent des upsells de service standard. Les programmes de formation couvrant la manipulation de fluides diélectriques et la réponse d'urgence sont devenus obligatoires pour les permis d'exploitation dans les villes de niveau 1. Ensemble, ces couches de service verrouillent les flux de revenus récurrents pour les fournisseurs et renforcent la dépendance client à l'expertise spécialisée, ancrant la croissance à long terme dans le marché du refroidissement des centres de données en Chine.

Analyse géographique

La demande de refroidissement de la Chine subit un réalignement majeur est-ouest. Les clusters de Ningxia, Gansu et Mongolie intérieure exploitent le solaire désertique et les hivers sous-zéro pour obtenir un refroidissement gratuit toute l'année, aidant les installations régionales à afficher des lectures PUE près de 1,2 sans recourir à des tours intensives en eau. La Mongolie intérieure seule prévoit de tripler les comptes de racks à 720 000 d'ici 2025, découpant une part importante des futures additions du marché du refroidissement des centres de données en Chine.

Néanmoins, Pékin, Shanghai et Canton hébergent encore la majorité de l'empreinte hyperscale en raison des exigences de faible latence. Ces villes subissent des températures de bulbe humide estival au-dessus de 28 °C, forçant les opérateurs à adopter des systèmes liquides en circuit fermé et investir dans des usines d'eau recyclée pour respecter les plafonds de prélèvement municipal. Le mandat PUE sub-1.3 de Shanghai a conduit plusieurs fournisseurs à moderniser les boucles directes sur puce en 2024, préfigurant une transition côtière plus large qui amplifiera la demande de technologies de fluides avancées Tencent Cloud.

L'innovation côtière continue avec les centres de données sous-marins au large de Hainan, où la conduction basée sur l'eau de mer refroidit les racks IA traitant 7 000 requêtes par seconde. Simultanément, l'installation à 3 600 mètres d'altitude du Tibet à Lhasa exploite l'air ambiant bas pour héberger les charges de travail de récupération de catastrophe pour les banques nationales. Ces expériences géographiques soulignent la diversité des environnements d'exploitation que les fournisseurs doivent adresser pour gagner dans le marché du refroidissement des centres de données en Chine.

Paysage concurrentiel

La concurrence s'intensifie alors que les incumbants globaux s'affrontent avec des challengers domestiques agiles. Vertiv et Schneider Electric exploitent des réseaux de canaux établis de longue date, pourtant des entreprises chinoises telles que Huawei, Envicool et Yimikang comblent les écarts technologiques et gagnent sur la localisation, des délais plus courts et des avantages de coût. Les conceptions de référence 2025 de Schneider avec NVIDIA qui s'adaptent à 132 kW par rack illustrent comment les marques établies aiguisent leur proposition de valeur IA.

Les plateformes d'armoires refroidies par liquide de Huawei montrent la parité R&D domestique-atteignant 1,1 PUE tout en réduisant la puissance de refroidissement de 96 %-redéfinissant ainsi les références de performance. Les lignes CDU modulaires d'Envicool, produites entièrement dans le Guangdong, réduisent les cycles de livraison à moins de quatre semaines pour les clients locaux, un avantage de vitesse que peu de rivaux étrangers peuvent égaler. Pendant ce temps, l'accord de localisation de fluide d'immersion de Chemours signale la volonté des multinationales de s'associer plutôt que seulement d'exporter vers le marché du refroidissement des centres de données en Chine.

Leaders de l'industrie du refroidissement des centres de données en Chine

-

Schneider Electric SE

-

Johnson Controls International plc

-

GIGA-BYTE Technology Co. Ltd.

-

Vertiv Group Corp.

-

Carrier Global Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : La Chine a signé un accord pour le premier centre de données sous-marin alimenté par l'éolien offshore au monde, combinant électricité renouvelable et refroidissement par eau de mer.

- Mai 2025 : Chemours s'est associé avec Navin Fluorine pour localiser le fluide d'immersion à deux phases Opteon™ pour le déploiement 2026.

- Avril 2025 : Vertiv a rapporté une croissance de revenus de 25 % à 2,04 milliards USD, avec une croissance organique Asie-Pacifique de 36 %.

- Mars 2025 : Schneider Electric a dévoilé des conceptions de référence conjointes NVIDIA pour racks IA refroidis par liquide 132 kW.

Portée du rapport du marché du refroidissement des centres de données en Chine

Le refroidissement des centres de données est un ensemble de techniques et technologies pour maintenir des températures de fonctionnement optimales dans les environnements de centres de données. Le refroidissement des centres de données est critique car les installations de centres de données hébergent de nombreux serveurs informatiques et équipements réseau qui génèrent de la chaleur pendant le fonctionnement. Des systèmes de refroidissement efficaces sont utilisés pour dissiper cette chaleur et empêcher la surchauffe des équipements, assurant un fonctionnement fiable continu du centre de données. Diverses méthodes, telles que la climatisation, le refroidissement liquide et le confinement d'allée chaude/froide, sont couramment utilisées pour contrôler la température et l'humidité dans les centres de données.

Le marché chinois du refroidissement des centres de données est segmenté en technologie (refroidissement par air [refroidisseurs et économiseurs, CRAH, tours de refroidissement et autres technologies] et refroidissement par liquide [refroidissement par immersion, refroidissement direct sur puce et échangeur de chaleur de porte arrière]), type de centre de données (hyperscaler, entreprise et colocation), et industrie d'utilisateur final (IT et télécom, retail et biens de consommation, santé, médias et divertissement, agences fédérales et institutionnelles, et autres industries d'utilisateur final).

| Hyperscalers (propriétaires et loués) |

| Entreprise et Edge |

| Colocation |

| Niveau 1 et 2 |

| Niveau 3 |

| Niveau 4 |

| Refroidissement par air | Refroidisseur et économiseur (systèmes DX) |

| CRAH | |

| Tour de refroidissement (couvre le refroidissement direct, indirect et à deux étages) | |

| Autres | |

| Refroidissement par liquide | Refroidissement par immersion |

| Refroidissement direct sur puce | |

| Échangeur de chaleur de porte arrière |

| Par service | Conseil et formation |

| Installation et déploiement | |

| Maintenance et support | |

| Par équipement |

| Par type de centre de données | Hyperscalers (propriétaires et loués) | |

| Entreprise et Edge | ||

| Colocation | ||

| Par type de niveau | Niveau 1 et 2 | |

| Niveau 3 | ||

| Niveau 4 | ||

| Par technologie de refroidissement | Refroidissement par air | Refroidisseur et économiseur (systèmes DX) |

| CRAH | ||

| Tour de refroidissement (couvre le refroidissement direct, indirect et à deux étages) | ||

| Autres | ||

| Refroidissement par liquide | Refroidissement par immersion | |

| Refroidissement direct sur puce | ||

| Échangeur de chaleur de porte arrière | ||

| Par composant | Par service | Conseil et formation |

| Installation et déploiement | ||

| Maintenance et support | ||

| Par équipement | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché du refroidissement des centres de données en Chine et à quelle vitesse croît-il ?

Le marché s'élève à 371,63 millions USD en 2025 et devrait grimper à 830,39 millions USD d'ici 2030, reflétant un TCAC de 17,45 % sur la période de prévision.

Pourquoi les opérateurs en Chine passent-ils du refroidissement par air au refroidissement par liquide ?

Les armoires de serveurs IA dissipent maintenant 6 à 8 fois plus de chaleur que les charges de travail traditionnelles, poussant les objectifs PUE en dessous de 1,3 dans les villes de niveau 1 ; le refroidissement liquide gère ces charges thermiques bien plus efficacement que les systèmes d'air traditionnels.

Quel segment de centre de données s'étend le plus rapidement ?

Les installations de niveau 4 croissent à un TCAC de 19,2 % car les conceptions tolérantes aux pannes et les systèmes liquides sont essentiels pour les charges de travail d'entraînement IA ininterrompues qui peuvent dépasser 100 kW par rack.

Quelle tendance régionale remodèle la demande de solutions de refroidissement ?

Le programme Eastern Data and Western Compute relocalise la capacité vers des provinces occidentales plus fraîches et riches en renouvelables comme Ningxia et la Mongolie intérieure, où les heures de refroidissement gratuit sont abondantes et les systèmes liquides peuvent fonctionner à efficacité encore plus élevée.

Dernière mise à jour de la page le: