Análisis del mercado de sensores de ocupación de EE. UU.

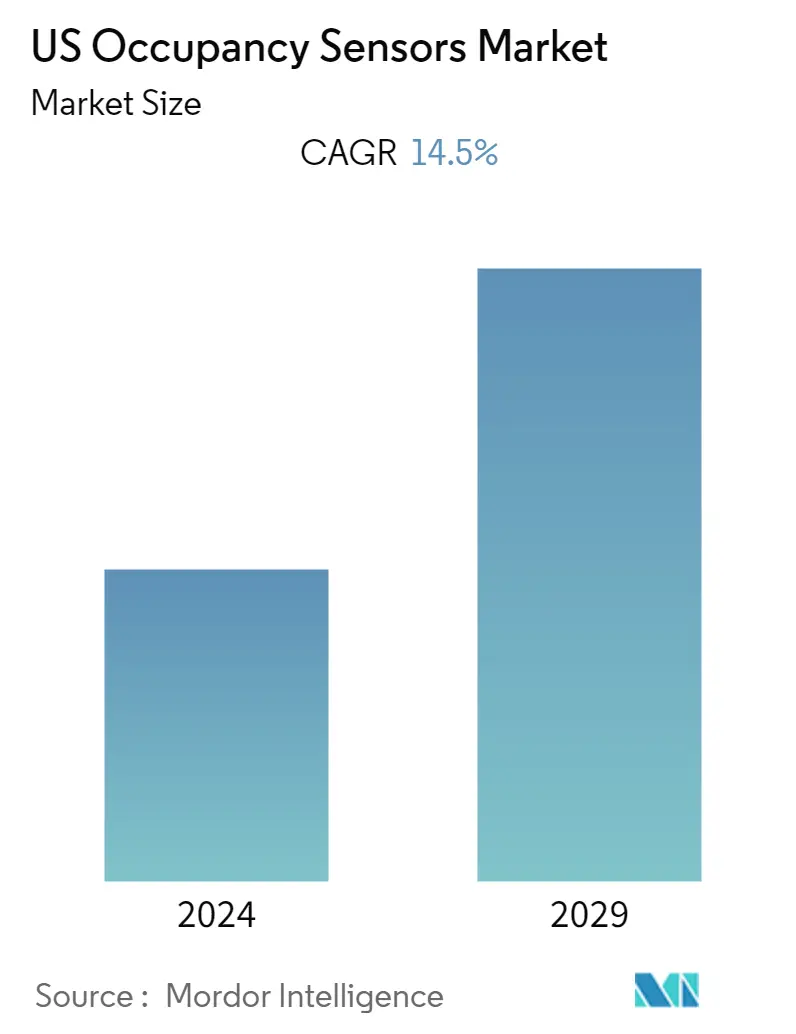

Se espera que el mercado de sensores de ocupación de Estados Unidos registre una tasa compuesta anual del 14,5% durante el período previsto, 2021-2026. La tecnología de edificios inteligentes y los sensores de ocupación pueden proporcionar datos en tiempo real, permitiendo tomar mejores decisiones para la gestión de edificios bajo las nuevas directrices de COVID-19. Ya sea para ahorrar espacio o mejorar la higiene, los sensores de ocupación de IoT pueden ayudar a movilizar y optimizar el proceso de regreso al trabajo.

- Uno de los principales factores que impulsan la expansión de los sensores de ocupación es la tendencia de la urbanización. Existe una creciente demanda de eficiencia energética en hogares y oficinas. Según el Departamento de Asuntos Económicos y Sociales de las Naciones Unidas, el 68% de la población vivirá en ciudades en 2050, lo que aumentará el uso de energía sostenible.

- Se espera que la creciente demanda de dispositivos energéticamente eficientes impulse al país. Los sensores de ocupación juegan un papel vital en la reducción del consumo de energía. Esto se logra a través de sensores, que apagan dispositivos y otros equipos según la ocupación. Estos sensores ayudan a reducir la contaminación lumínica y se pueden utilizar para espacios interiores y exteriores.

- Se espera que la demanda de infrarrojos pasivos continúe en el país debido al bajo costo, la demanda de dispositivos energéticamente eficientes y el menor requerimiento de energía. Tiene una amplia gama de aplicaciones, como iluminación, espectrómetros, sistemas de detección de gases y incendios. Algunos de los beneficios importantes de los sensores infrarrojos pasivos son la detección precisa de movimiento, el disparo confiable y la rentabilidad. Los diseñadores de máquinas expendedoras, por ejemplo, ahora están incorporando sensores PIR en sus productos para que sus pantallas sólo se iluminen cuando alguien está parado frente a la unidad o tal vez agitando la mano frente a un panel, lo que ahorra costos operativos.

- También se espera que las asociaciones y la entrada de actores globales en el país den forma al panorama del mercado en el futuro. Recientemente, Loxone, con sede en Austria, ingresó al mercado estadounidense con una oferta de control de automatización del hogar inteligente que incluye más de 150 SKU de productos, incluidos sensores de ocupación, sensores de temperatura y humedad.

Tendencias del mercado de sensores de ocupación de EE. UU.

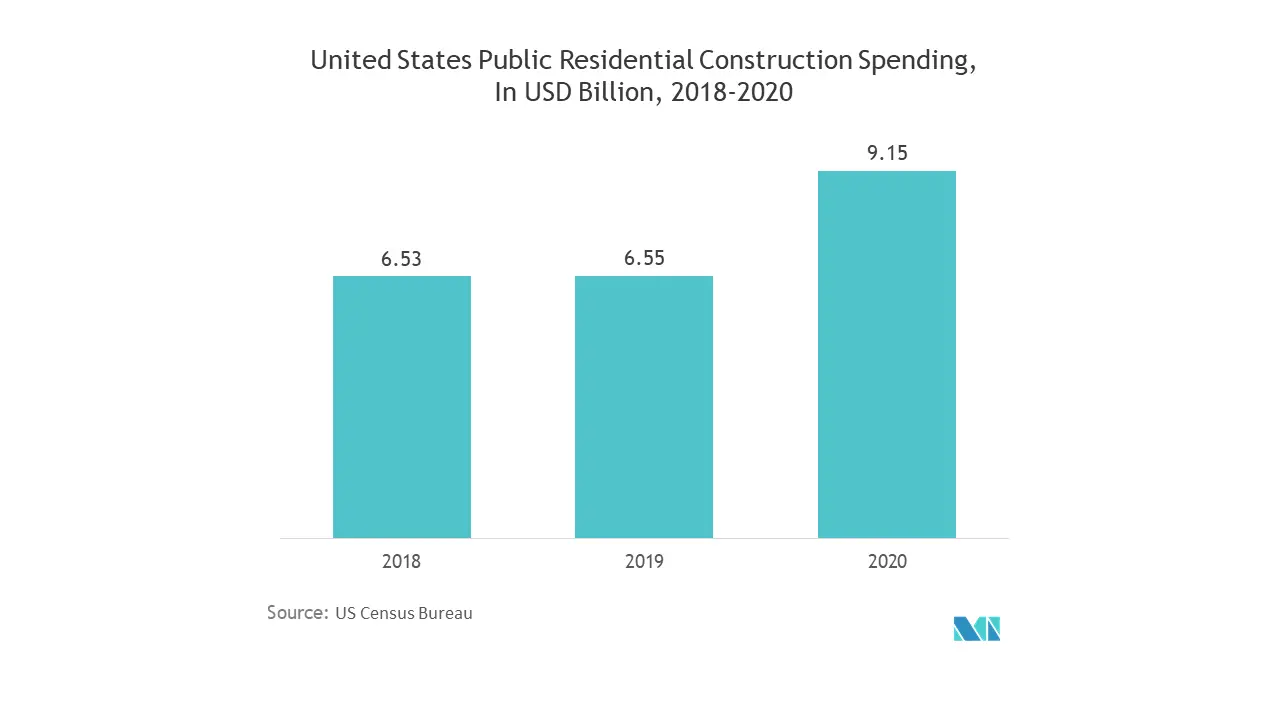

Se espera que el sector residencial sea testigo de un crecimiento significativo

- orteCon la introducción de tecnologías de construcción inteligente, los administradores de instalaciones ahora tienen acceso a herramientas sólidas para acceder a información precisa sobre la ocupación del espacio en lugar de depender de estimaciones, aproximaciones y sensores de ocupación que ayudan a recopilar datos sobre el uso del espacio y optimizar las decisiones de gestión del espacio en el país.

- orteAdemás, cambie de un sistema de control de iluminación tradicional a un sistema de control de iluminación inteligente, que permite un control de iluminación inalámbrico e incluso sin contacto mediante detección de ocupación, programación horaria y control por voz. Todo ello ha abierto nuevas oportunidades para las empresas profesionales de control de iluminación, que aportan soluciones flexibles a los hogares.

- orteAdemás, los sensores fotoeléctricos infrarrojos (PIR) son el estándar actual para detectar la presencia de ocupación en edificios. Los termostatos inteligentes utilizan sensores para controlar la calefacción y la refrigeración según la ocupación. Un problema importante es que estos sensores PIR sólo detectan personas en movimiento.

- orteAdemás, los diseños de referencia de sensores de ocupación y enchufes inteligentes ayudan a los fabricantes y desarrolladores de dispositivos de automatización del hogar a acelerar el tiempo de comercialización y, al mismo tiempo, reducen el costo y la complejidad del sistema. Los desarrolladores pueden avanzar rápidamente desde el concepto de diseño hasta el producto final aprovechando estos nuevos diseños de referencia llave en mano, que incluyen tecnología inalámbrica precertificada, archivos de diseño de hardware de código abierto, pilas de software estándar de la industria y métodos de fabricación de configuraciones de prueba probados. orte

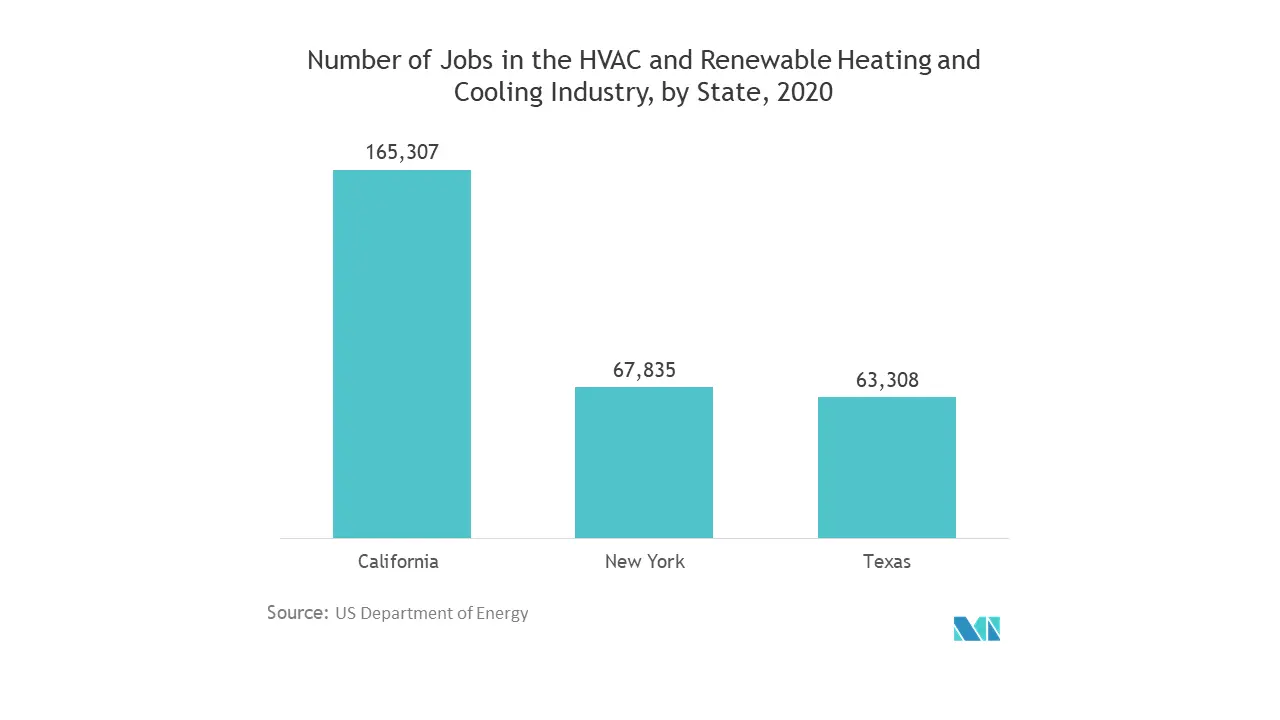

Se espera que el segmento HVAC sea testigo de un crecimiento significativo

- La demanda de aire acondicionado en la industria comercial está creciendo. Por ejemplo, Comfort Systems USA, un destacado proveedor de servicios mecánicos, incluidos calefacción, ventilación, aire acondicionado (HVAC), plomería, tuberías y controles, anunció que celebró un acuerdo definitivo para adquirir Walker TX Holding Company Inc. y sus subsidiarias relacionadas con sede en Texas. Además, se espera que las regulaciones gubernamentales sobre eficiencia energética y refrigerantes amigables con el medio ambiente creen oportunidades para el mercado durante el período de pronóstico.

- Además, en Atlanta, Samsung HVAC anunció que expandiría su negocio de aire acondicionado comercial mediante la creación, capacitación y soporte de una red de representantes, distribuidores e instaladores específicos. La compañía también anunció la ampliación de sus modelos de refrigeración avanzada sin viento para soluciones comerciales ligeras. Se espera que el aumento de la demanda de HVAC impulse el crecimiento de los sensores de ocupación en el país.

- El país se está centrando en el desarrollo de ciudades inteligentes para mejorar la eficiencia energética. La ciudad de Newark, Nueva Jersey, ha incorporado a Honeywell para instalar soluciones de control energéticamente eficientes que incorporan el HVAC de la ciudad, como sensores de ocupación de habitaciones y control de sistemas de edificios en múltiples ubicaciones. Esto es parte del Plan de Acción de Sostenibilidad de la ciudad. Se espera que iniciativas como estas generen ahorros significativos en las operaciones de energía y, por lo tanto, impulsen una demanda exponencial del mercado.

- Otro factor importante para la expansión del mercado es el enfoque en la innovación y los avances en sensores de ocupación, como sensores de ocupación de procesamiento de imágenes (IPOS), sensores de ocupación inteligentes (IOS) y microfónicos. Por ejemplo, Panasonic presentó sensores de movimiento PIR de perfil bajo que ofrecen una alternativa de perfil de 10,9 mm ampliamente utilizada en sistemas HVAC, hogares inteligentes y sistemas de vigilancia.

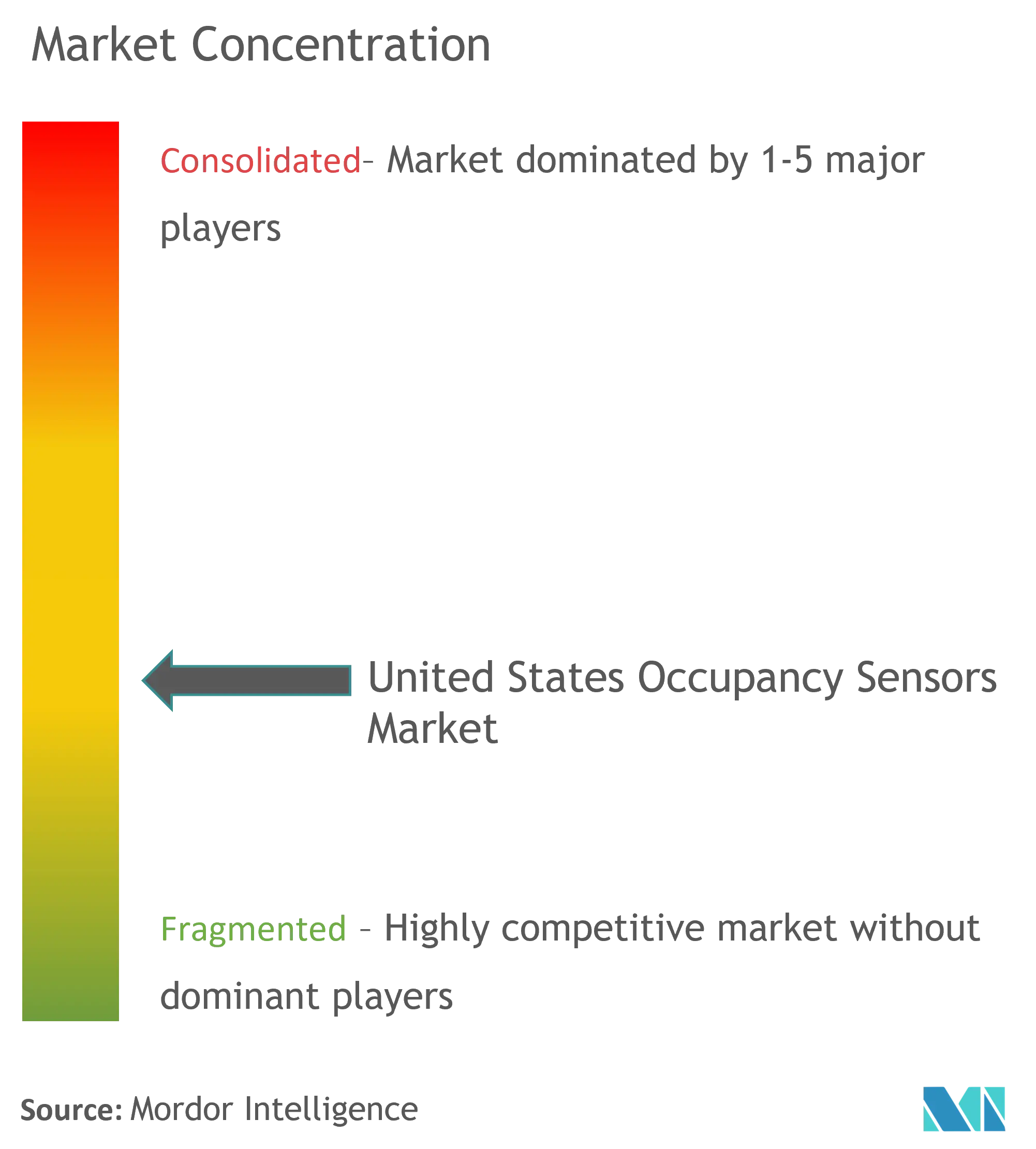

Descripción general de la industria de sensores de ocupación de EE. UU.

El mercado de sensores de ocupación de Estados Unidos es de naturaleza moderadamente competitiva. Los lanzamientos de productos, los altos gastos en investigación y desarrollo, las asociaciones y las adquisiciones son las principales estrategias de crecimiento adoptadas por las empresas del país para sostener la intensa competencia.

- Julio de 2021 Arcline Investment Management, una firma de capital privado, anunció la compra de una participación mayoritaria en Dwyer Instruments. La empresa es un proveedor de diseño y fabricación de soluciones de instrumentación y sensores para los mercados de automatización de procesos, HVAC y automatización de edificios. La empresa tiene 93 patentes activas y pendientes y un amplio conjunto de más de 40.000 SKU configurables, lo que le permite dar servicio a casi todas las aplicaciones requeridas por los clientes.

- Enero de 2021 Eyeris Technologies, Inc. anunció una colaboración con Texas Instruments (TI) en una solución de inteligencia artificial de detección en cabina, la primera en la industria, en el Consumer Electronics Show (CES) 2021, que utiliza procesadores JacintoTM TDA4 de TI y sensores de imagen 2D RGB-IR.. Los DNN de Eyeris están diseñados para cumplir con los estándares de seguridad funcional, permitir una ubicación flexible de la cámara y funcionar de manera eficiente en procesadores de borde de bajo consumo. La cartera de algoritmos de IA de Eyeris para detección en cabina incluye funciones de sistema de monitoreo del conductor (DMS) y sistema de monitoreo de ocupantes (OMS) que cumplen con los estándares NCAP globales.

Líderes del mercado de sensores de ocupación de EE. UU.

Signify Holding BV

Texas Instruments Inc

Schneider Electric SE

Honeywell Inc

General Electric Co

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sensores de ocupación de EE. UU.

- Marzo de 2020 Signify presentó nuevos paquetes de sensores IoT de Philips que recopilan y entregan datos a través del sistema de iluminación conectado Interact Office y las API de monitoreo ambiental. Los paquetes de sensores pueden observar la ocupación, el total de personas en la habitación, la temperatura (a nivel de la habitación y del escritorio), los niveles de ruido, los niveles de luz natural, la humedad relativa y están habilitados para Bluetooth, lo que permite el posicionamiento y la navegación en interiores.

Segmentación de la industria de sensores de ocupación de EE. UU.

Se utiliza un sensor de ocupación para ahorrar energía, cumplir con los códigos de construcción y proporcionar control automático y varias otras aplicaciones similares. Una de las tecnologías más utilizadas entre los sensores de ocupación es el infrarrojo pasivo, que detecta la ocupación dentro de un campo específico y activa la iluminación, siendo de gran utilidad en espacios pequeños. Además, la llegada de sensores de ocupación avanzados, como microfónicos, sensores de ocupación inteligentes, sensores de ocupación de procesamiento de imágenes y el nuevo sensor de ocupación inteligente basado en visión, para sistemas HVAC está impulsando el crecimiento del mercado de sensores de ocupación.

| cableado |

| Inalámbrico |

| Ultrasónico |

| Infrarrojo pasivo |

| Microonda |

| Control de iluminación |

| climatización |

| Seguridad y Vigilancia |

| Residencial |

| Comercial |

| Por tipo de red | cableado |

| Inalámbrico | |

| Por tecnología | Ultrasónico |

| Infrarrojo pasivo | |

| Microonda | |

| Por aplicación | Control de iluminación |

| climatización | |

| Seguridad y Vigilancia | |

| Por tipo de edificio | Residencial |

| Comercial |

Preguntas frecuentes sobre investigación de mercado de sensores de ocupación en EE. UU.

¿Cuál es el tamaño actual del mercado de Sensores de ocupación de EE. UU.?

Se proyecta que el mercado de sensores de ocupación de EE. UU. registre una tasa compuesta anual del 14,5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Sensores de ocupación de EE. UU.?

Signify Holding BV, Texas Instruments Inc, Schneider Electric SE, Honeywell Inc, General Electric Co son las principales empresas que operan en el mercado de sensores de ocupación de EE. UU.

¿Qué años cubre este mercado de Sensores de ocupación de EE. UU.?

El informe cubre el tamaño histórico del mercado de Sensores de ocupación de EE. UU. durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sensores de ocupación de EE. UU. para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de sensores de ocupación de EE. UU.

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de sensores de ocupación de EE. UU. en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de sensores de ocupación de EE. UU. incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.