Análisis del mercado de muebles de Arabia Saudita

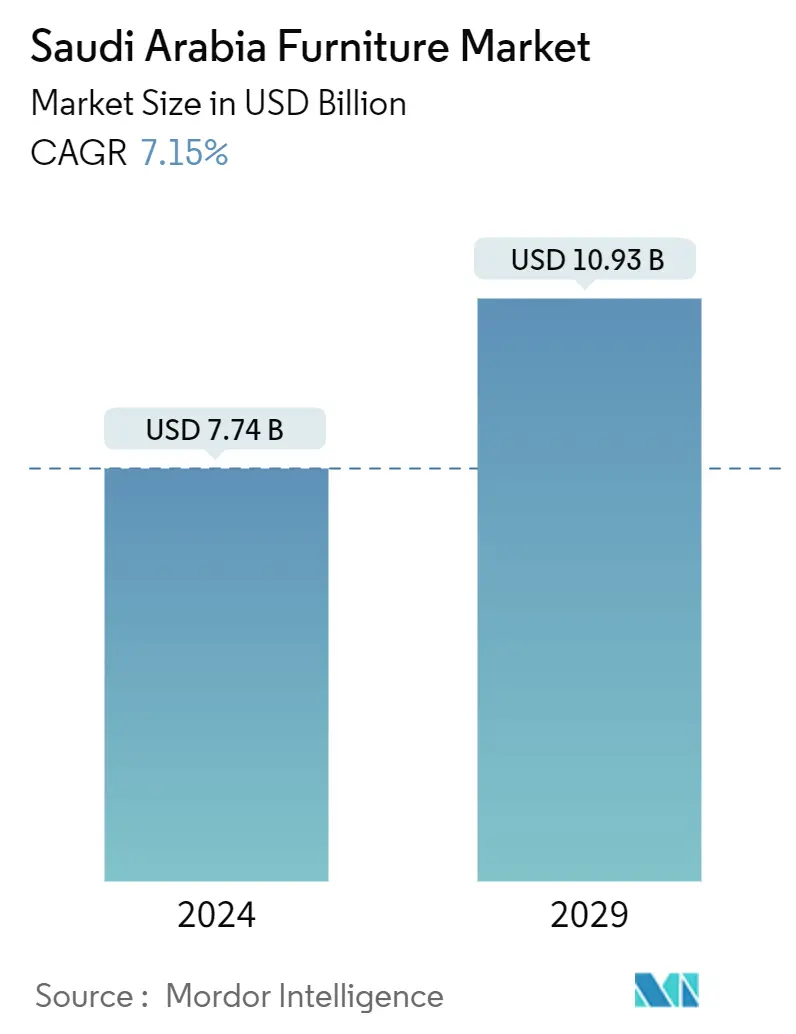

El tamaño del mercado de muebles de Arabia Saudita se estima en 7,74 mil millones de dólares en 2024 y se espera que alcance los 10,93 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,15% durante el período previsto (2024-2029).

Arabia Saudita está presenciando un aumento de inversores extranjeros que buscan ampliar su oferta de productos de muebles en varios emiratos de Arabia Saudita. La demanda de muebles de lujo también ha aumentado en el Reino de Arabia Saudita, ya que se percibe como una indicación de riqueza y estatus social. La preferencia por los muebles multiuso también ha aumentado debido a las ventajas que ofrecen, como menos requisitos de espacio y usos múltiples.

Después del COVID-19, Arabia Saudita tuvo una demanda muy fuerte de muebles debido a su gran población. La enorme base demográfica y el aumento de los ingresos disponibles de los consumidores están impulsando el desarrollo de la industria del mueble de Arabia Saudita, ya que los clientes están dispuestos a gastar más en revestimientos para pisos y muebles. La urbanización, el creciente desarrollo inmobiliario, el fuerte crecimiento del PIB y la estabilidad económica del país son algunos de los otros factores importantes que se atribuyen al crecimiento de la industria del mueble en Arabia Saudita.

La industria de muebles para el hogar de Arabia Saudita se ha convertido en una de las industrias más vibrantes y de más rápido crecimiento en la región del CCG. El creciente número de desarrollos inmobiliarios y la creciente demanda de propiedades residenciales, junto con las iniciativas gubernamentales para desarrollar infraestructura socioeconómica, están impulsando la industria del mueble en el país. El comercio electrónico ha jugado un papel importante en la publicidad y promoción de productos de mobiliario en todo el país.

Los muebles en Arabia Saudita también se están abriendo paso a través de la venta minorista en línea. Sin embargo, en los últimos años, muchos minoristas como Home Center e IKEA han lanzado sus tiendas online para la venta de productos de mobiliario.

Tendencias del mercado de muebles de Arabia Saudita

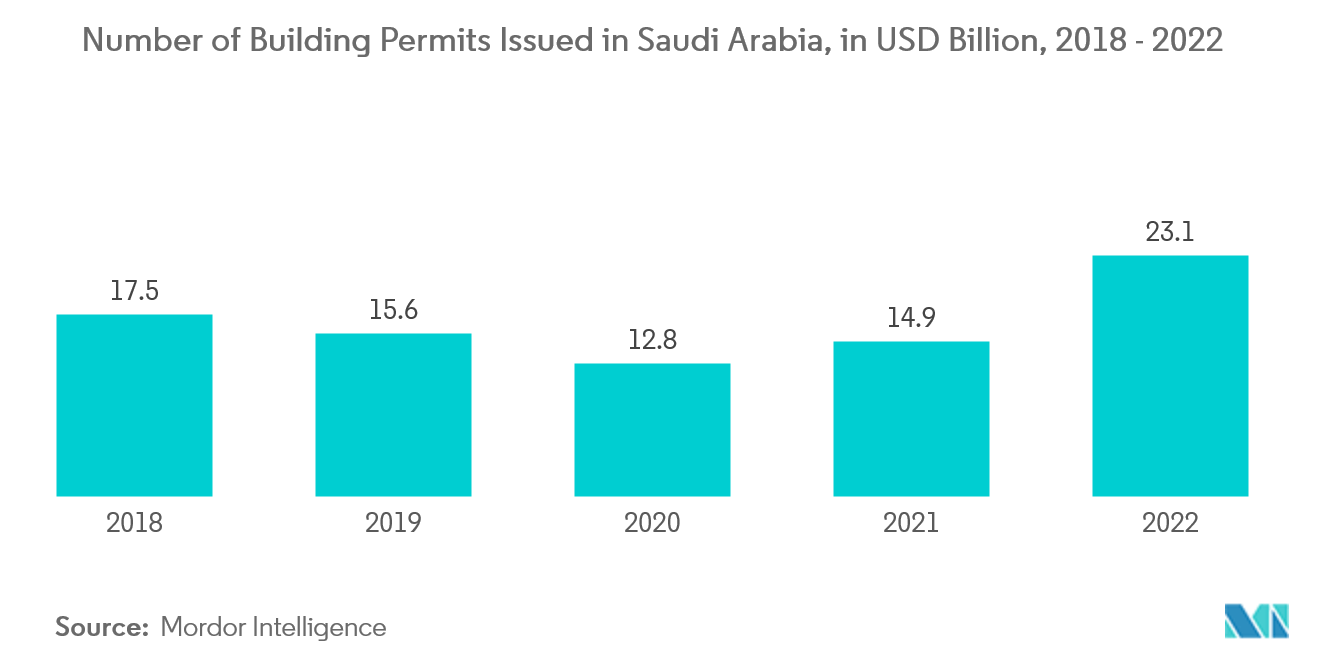

El crecimiento del sector de la construcción impulsa la demanda de productos de mobiliario

El mercado de la construcción de Arabia Saudita está creciendo rápidamente y es probable que este crecimiento aumente aún más debido a factores como Vision 2030, NTP 2020 y varias otras reformas en curso en el país para diversificarse del petróleo. Es probable que Vision 2030, NTP 2020 y las inversiones del sector privado sean los motores de crecimiento del mercado saudí de la construcción.

La Visión 2030 de Arabia Saudita, junto con una importante inversión de las autoridades locales en el desarrollo de viviendas e infraestructura en todo el país, está revitalizando la industria de la construcción y generando interés en un número creciente de actores internacionales.

El sector de la construcción urbana es el que más contribuye a la expansión del sector de la construcción en Arabia Saudita. La expansión del mercado de la construcción también conducirá a un mayor número de unidades residenciales en el país y probablemente creará demanda de productos de mobiliario en el período previsto.

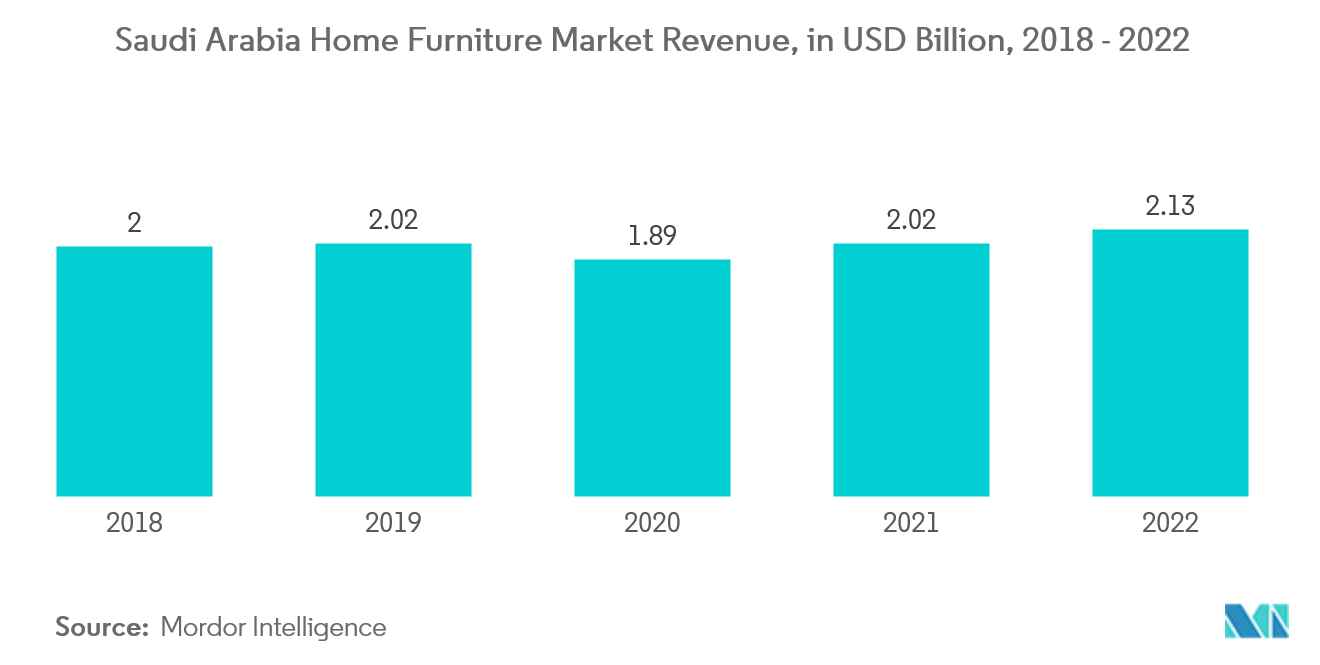

Los muebles para el hogar son una de las categorías dominantes

Los ingresos generados por la venta de muebles para el hogar dominaron el mercado de muebles de Arabia Saudita en 2022. El creciente número de desarrollos inmobiliarios y la creciente demanda de propiedades residenciales están impulsando la demanda de productos de muebles para el hogar. La gente prefiere tener muebles nuevos cuando se muda a sus nuevas casas.

En muebles para el hogar, la mayoría de las ventas se registran en el segmento de muebles de sala y comedor, seguido del segmento de muebles de dormitorio. El Gobierno de Arabia Saudita también está promoviendo vigorosamente la propiedad de propiedades residenciales en el país, lo que probablemente creará una mayor demanda de productos de mobiliario en el período previsto.

Descripción general de la industria del mueble de Arabia Saudita

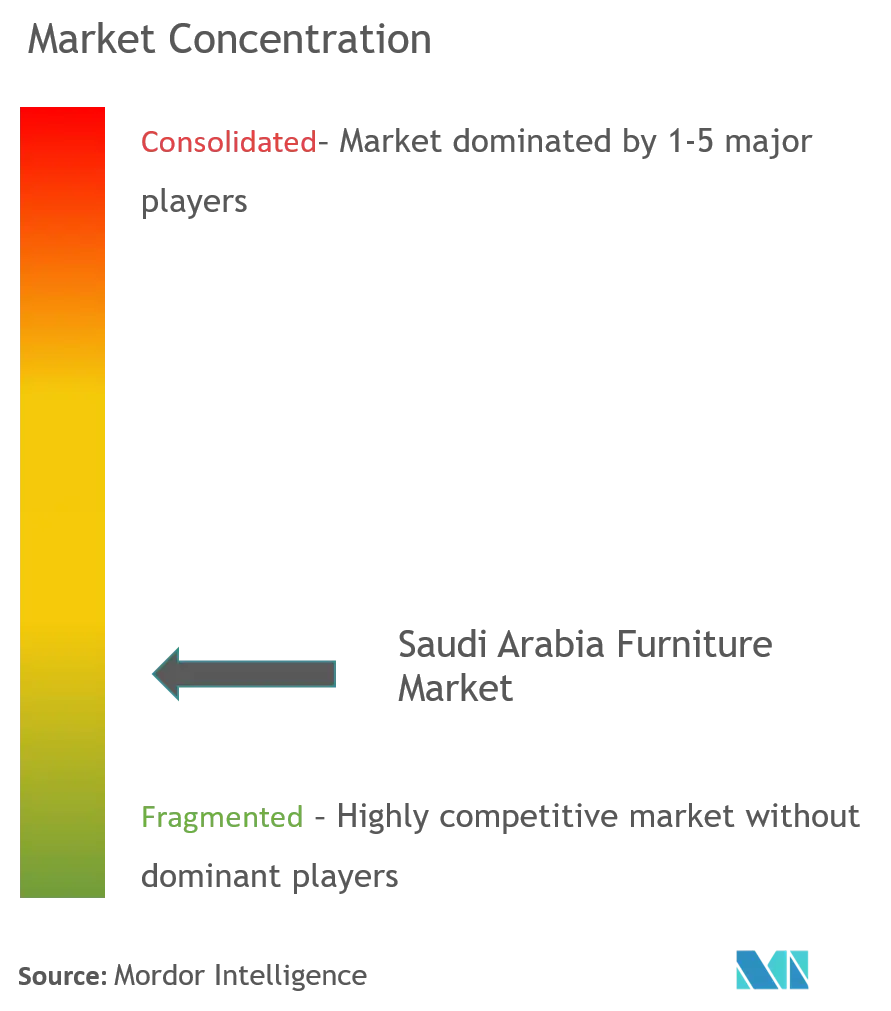

El mercado del mueble de Arabia Saudita está muy fragmentado y cuenta con presencia tanto de actores locales como internacionales. A lo largo de los años, la competencia entre los actores nacionales e internacionales se ha intensificado debido al aumento de la demanda de productos de muebles en Arabia Saudita. Las empresas con un modelo disruptivo como el de IKEA han actuado como una amenaza importante para el sector no organizado. Los jugadores organizados han tenido éxito gracias a sus campañas de marketing y promociones de alto presupuesto, que incluyen en gran medida la reducción del precio del MRP y la alta calidad ofrecida a bajo coste. Algunos de los principales parámetros de competencia incluyen la cantidad de tiendas, precios, tipo de material utilizado en los muebles, SKU de productos, presencia en línea/canal de distribución, y otros. Algunos de los principales actores del mercado son Saudi Modern Factory, Riyadh Furniture Industries Company, Al Mutlaq Furniture, Al Aamer Furniture y Al-Abdulkadber Furniture Company Ltd.

Líderes del mercado de muebles de Arabia Saudita

Saudi Modern Factory

Riyadh Furniture Industries Company

Al Mutlaq Furniture

Al Aamer Furniture

Al-Abdulkadber Furniture Company Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de muebles de Arabia Saudita

- Octubre de 2022 Ikea Arabia Saudita lanzó su catálogo 2022, que incluía más de 1.500 productos a nuevos precios más bajos, además de una variedad de nuevas soluciones de mobiliario. El catálogo pretendía presentar información que podría ayudar a personas y familias a vivir una vida sostenible en el hogar mediante la aplicación de pasos prácticos y sencillos.

- Enero de 2022 el minorista de muebles para el hogar Home Center lanzó una nueva campaña centrada en el cliente para conmemorar las celebraciones de su 25 aniversario. La compañía ha presentado un nuevo logotipo y propuesta de marca como parte de su plan de crecimiento continuo.

Segmentación de la industria del mueble de Arabia Saudita

Los muebles son artículos móviles que se utilizan en una habitación o espacio adecuado para trabajar y vivir. El alcance incluye muebles utilizados en aplicaciones residenciales, comerciales, hoteleras y otras.

El mercado de muebles de Arabia Saudita está segmentado por tipo (madera, metal, plástico y otros muebles), aplicación (muebles para el hogar, muebles de oficina, muebles de hostelería y otros muebles) y canal de distribución (supermercados e hipermercados, tiendas especializadas, online, y otros canales de distribución).

El informe ofrece el tamaño del mercado y previsiones para el mercado de muebles de Arabia Saudita en valor (USD) para todos los segmentos anteriores.

| Madera |

| Metal |

| Plástico y otros materiales |

| Muebles del hogar |

| Muebles de oficina |

| Mobiliario de hostelería |

| Otras aplicaciones |

| Supermercados e Hipermercados |

| Tiendas especializadas |

| En línea |

| Otros canales de distribución |

| Amenaza de nuevos participantes |

| El poder de negociación de los compradores |

| El poder de negociacion de los proveedores |

| Amenaza de sustitutos |

| La intensidad de la rivalidad competitiva |

| Por materiales | Madera |

| Metal | |

| Plástico y otros materiales | |

| Por aplicación | Muebles del hogar |

| Muebles de oficina | |

| Mobiliario de hostelería | |

| Otras aplicaciones | |

| Por canal de distribución | Supermercados e Hipermercados |

| Tiendas especializadas | |

| En línea | |

| Otros canales de distribución | |

| Atractivo de la industria: análisis de las cinco fuerzas de Porters | Amenaza de nuevos participantes |

| El poder de negociación de los compradores | |

| El poder de negociacion de los proveedores | |

| Amenaza de sustitutos | |

| La intensidad de la rivalidad competitiva |

Preguntas frecuentes sobre investigación de mercado de muebles de Arabia Saudita

¿Qué tamaño tiene el mercado de muebles de Arabia Saudita?

Se espera que el tamaño del mercado de muebles de Arabia Saudita alcance los 7,74 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,15% hasta alcanzar los 10,93 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de muebles de Arabia Saudita?

En 2024, se espera que el tamaño del mercado de muebles de Arabia Saudita alcance los 7,74 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Muebles de Arabia Saudita?

Saudi Modern Factory, Riyadh Furniture Industries Company, Al Mutlaq Furniture, Al Aamer Furniture, Al-Abdulkadber Furniture Company Ltd. son las principales empresas que operan en el mercado de muebles de Arabia Saudita.

Última actualización de la página el:

Informe de la industria del mueble de Arabia Saudita

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Muebles de Arabia Saudita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Muebles de Arabia Saudita incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.