Análisis del mercado de rayos X digitales de América del Norte

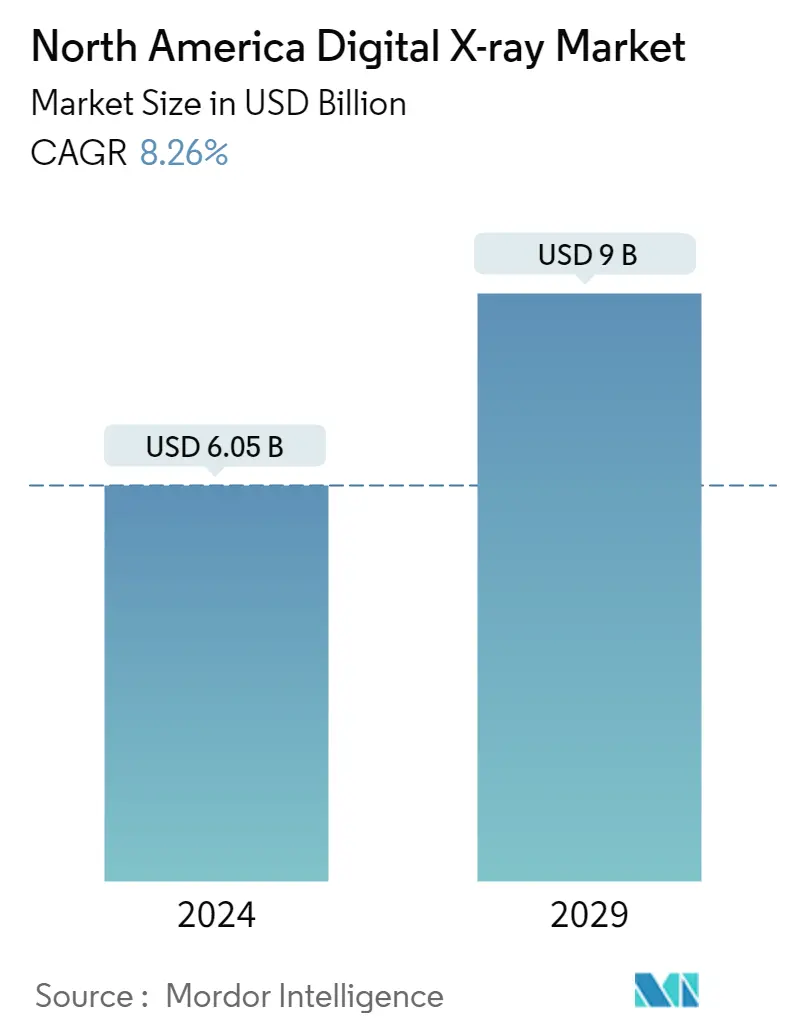

El tamaño del mercado de rayos X digitales de América del Norte se estima en 6,05 mil millones de dólares en 2024, y se espera que alcance los 9 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,26% durante el período previsto (2024-2029).

El estallido de la pandemia impactó al mercado. Los dispositivos de rayos X digitales se utilizaron ampliamente durante la pandemia para evaluar a pacientes sintomáticos con enfermedad COVID-19 sospechada o confirmada en América del Norte. Por ejemplo, según un estudio de investigación publicado en noviembre de 2020, la precisión del diagnóstico de COVID-19 con radiografías de tórax osciló entre el 57,0 % y el 89,0 %. Los dispositivos de rayos X desempeñaron un papel esencial en la detección de respuestas visuales asociadas con la infección por COVID-19. Como resultado de la eficiencia de los dispositivos de rayos X digitales para detectar la infección por COVID, se adoptaron rápidamente en el diagnóstico de los pulmones durante la pandemia. Sin embargo, una disminución en el volumen de imágenes durante la pandemia impuso un ligero impacto negativo a corto plazo en la salud. mercado. Así, durante los primeros días de la pandemia, el mercado experimentó un crecimiento moderado. Sin embargo, el aumento de los bloqueos, la disminución de los casos de Corona y el aumento de las visitas de pacientes a las clínicas durante los últimos tiempos de la pandemia ayudaron al mercado a ganar impulso y se espera que continúe la tendencia ascendente durante el período previsto.

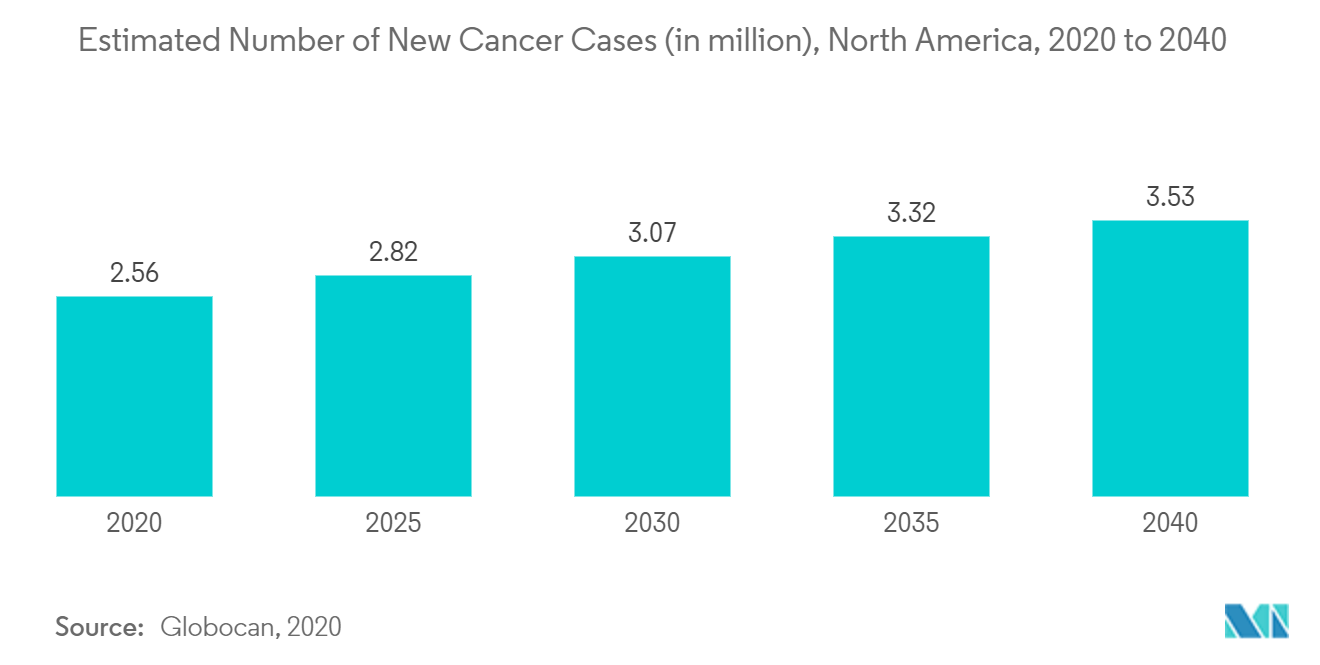

La creciente aparición de enfermedades ortopédicas y cánceres, los avances tecnológicos en la tecnología de rayos X digitales y las ventajas sobre los rayos X convencionales son los principales factores que impulsan el crecimiento del mercado. Por ejemplo, según el informe publicado por la Sociedad Estadounidense del Cáncer en enero de 2022, se esperaba que alrededor de 19,880 mujeres fueran diagnosticadas con cáncer de ovario en 2022. También se informó que el cáncer de ovario ocupa el quinto lugar entre las muertes por cáncer entre las mujeres, lo que representa más muertes. que cualquier otro cáncer del sistema reproductor femenino. Además, también informó que el riesgo de una mujer de padecer cáncer de ovario durante su vida es de aproximadamente 1 en 78, y su probabilidad de morir de cáncer de ovario en su vida es de aproximadamente 1 en 108. La misma fuente también afirmó que el cáncer se desarrolla principalmente en mujeres mayores. Aproximadamente la mitad de las mujeres a las que se les diagnostica cáncer de ovario tienen 63 años o más. Es más común en mujeres blancas que en mujeres afroamericanas. Por lo tanto, se espera que la creciente prevalencia del cáncer impulse la demanda de rayos X digitales y se espera un crecimiento considerable del mercado durante el período previsto.

Los principales actores del mercado también están utilizando nuevas tecnologías como forma de mantener sus posiciones en el mercado. Las empresas también están invirtiendo en actividades de I+D para productos tecnológicamente avanzados. Por ejemplo, en septiembre de 2021, GE Healthcare lanzó AMX Navigate, un nuevo sistema de rayos X digital portátil equipado con una columna telescópica de movimiento libre asistida eléctricamente que tiene como objetivo reducir la fuerza de elevación hasta en un 70,0 % y disminuir las lesiones de los tecnólogos. El nuevo dispositivo también está equipado con Zero Click Exam, que aumenta la eficiencia al automatizar el flujo de trabajo y reducir las interacciones de la interfaz de usuario. Por lo tanto, debido a estos casos, se prevé un crecimiento considerable del mercado durante el período previsto en la región de América del Norte.

Sin embargo, el alto costo inicial de instalación puede obstaculizar el crecimiento del mercado durante el período previsto.

Tendencias del mercado de rayos X digitales en América del Norte

Se espera que el segmento de sistemas portátiles experimente un crecimiento significativo durante el período de pronóstico

Los sistemas portátiles convierten directamente la radiación de rayos X transmitida en una imagen digital utilizando una serie de detectores de estado sólido, como selenio o silicio amorfo, y muestran la imagen directamente en la computadora. Los rayos X digitales emiten muy poca radiación en comparación con los rayos X analógicos (tradicionales), lo que los hace muy seguros. Las imágenes producidas por el sistema digital son de alta calidad. Se producen inmediatamente después del procedimiento, reduciendo así el tiempo de espera.

Los principales factores que impulsan el segmento son el creciente uso de sistemas portátiles de rayos X digitales y el creciente número de casos de cáncer en América del Norte. Por ejemplo, según la Sociedad Estadounidense del Cáncer, Cáncer y cifras 2022, se estima que se diagnosticarán 1,9 millones de nuevos casos de cáncer en 2022. Además, un informe de la Sociedad Estadounidense del Cáncer dice que en los Estados Unidos en 2023, habrá Serían unos 1.958.310 nuevos casos de cáncer y 609.820 muertes por cáncer. La misma fuente también dijo que el número de personas que padecen cáncer de próstata ha aumentado un 3,0% cada año desde los años anteriores. Dado que los rayos X digitales portátiles son una de las herramientas más importantes para encontrar cáncer, es probable que más casos de cáncer sean buenos para el crecimiento del segmento. Además, se espera que el lanzamiento de nuevos productos por parte de los principales actores ayude al crecimiento del segmento. Por ejemplo, en agosto de 2020, Canon Medical lanzó el sistema móvil de rayos X digitales Solus 500 en el mercado estadounidense. Este nuevo sistema ofrece mayor facilidad de uso, mayor productividad, características de seguridad mejoradas, carga de detectores simplificada y mayor capacidad de almacenamiento. Por lo tanto, el lanzamiento de nuevos productos avanzados puede crear nuevas oportunidades y aumentar la competitividad del mercado, impulsando así el crecimiento del segmento.

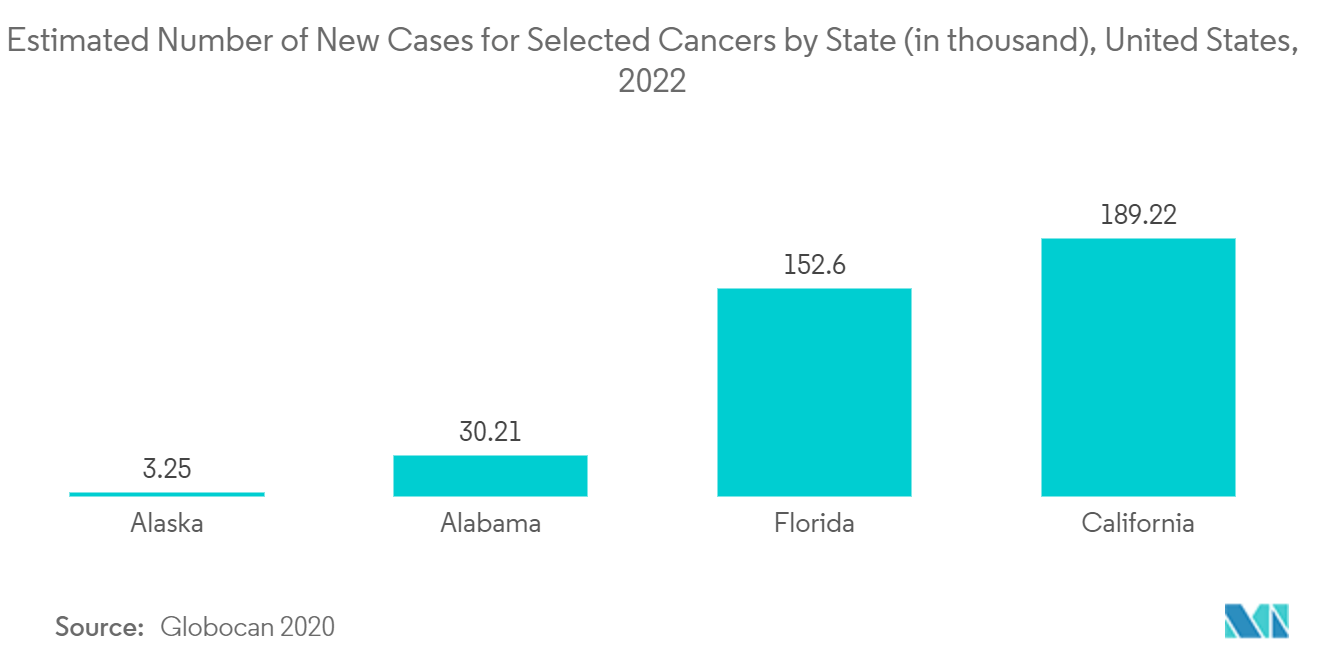

Se espera que Estados Unidos sea testigo de un crecimiento considerable durante el período previsto

Se espera que Estados Unidos sea testigo de un crecimiento considerable en el mercado general de dispositivos de rayos X digitales durante el período previsto. El crecimiento se debe a cosas como una infraestructura sanitaria que mejora rápidamente, un aumento de las enfermedades crónicas y el hecho de que hay actores en esta región que son muy buenos con la tecnología. Por ejemplo, según el informe GLOBOCAN 2020, 2.281.658 nuevos casos de cáncer fueron diagnosticados en los Estados Unidos en 2020, con 612,390 muertes. Por lo tanto, se espera que el aumento de los casos de cáncer en los Estados Unidos impulse la demanda de rayos X digitales, impulsando así el crecimiento del mercado.

Los lanzamientos de productos clave, una alta concentración de actores del mercado o presencia de fabricantes, adquisiciones y asociaciones entre los principales actores y el aumento de casos de enfermedades crónicas en los Estados Unidos son algunos de los factores que impulsan el crecimiento del mercado norteamericano de rayos X digitales en el país. Por ejemplo, en septiembre de 2021, GE Healthcare presentó AMX Navigate, un nuevo sistema de rayos X digital portátil diseñado con una columna telescópica Free Motion asistida eléctricamente, la primera de su tipo, que tiene como objetivo reducir la fuerza de elevación hasta en un 70,0. % y disminuir la lesión del tecnólogo. Asimismo, en mayo de 2021, KA Imaging firmó un acuerdo de distribución en Estados Unidos con Alpha Imaging. Los hospitales, instalaciones médicas y consultorios de 14 estados tienen acceso al detector de rayos X de radiografía digital (DR) digital de sustracción de energía dual, portátil y de exposición única Reveal 35C a través de Alpha Imaging. Así, debido al desarrollo de soluciones innovadoras, se espera que el mercado experimente un enorme crecimiento en el país.

Descripción general de la industria de rayos X digitales de América del Norte

Los países de América del Norte, como Estados Unidos y Canadá, tienen políticas que fomentan la I+D y dan la bienvenida a las tecnologías más nuevas. Por tanto, la tasa de adopción de tecnologías más nuevas en estos países es muy alta. México es un país en desarrollo, lo que lo convierte en un mercado lucrativo para muchos actores globales. Además, con la presencia de países más desarrollados en sus alrededores, el acceso al mercado mexicano se vuelve muy fácil ya que la mayoría de los actores globales están presentes en Estados Unidos y Canadá. El panorama competitivo incluye un análisis de algunas empresas internacionales y locales que poseen cuotas de mercado y son bien conocidas, incluidas Carestream Health Inc., Fujifilm Medical Systems, GE Healthcare, Hitachi Medical Corporation y Hologic Corporation, entre otras.

Líderes del mercado de rayos X digitales en América del Norte

GE Healthcare

Fujifilm Medical Systems

Siemens Healthineers

Canon Medical Systems Corporation

Koninklijke Philips N.V.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de rayos X digitales de América del Norte

- Agosto de 2022 GE Healthcare lanzó Definium 656 HD, el sistema de rayos X fijo avanzado de próxima generación. El sistema proporciona exámenes consistentes, eficientes y altamente automatizados que resultan beneficiosos para los departamentos de radiología.

- Abril de 2022 Boston Imaging, la sede estadounidense de los sistemas de ultrasonido y radiografía digital de Samsung, lanzó una nueva configuración del AccE GM85 llamada GM85 Fit, que presenta un diseño centrado en el usuario. Se trata del nuevo móvil de rayos X lanzado en Estados Unidos.

Segmentación de la industria de rayos X digitales de América del Norte

Según el alcance de este informe, los rayos X digitales, o radiografía digital, son una forma de obtención de imágenes de rayos X en la que se utilizan sensores de rayos X digitales en lugar de películas fotográficas tradicionales. Esto tiene la ventaja adicional de la eficiencia y la capacidad. transferir imágenes digitalmente, así como mejorarlas para una mejor visibilidad. Este método evita el procesamiento químico de las películas fotográficas. Las imágenes digitales de rayos X tienen una gran demanda ya que requieren menos exposición a la radiación en comparación con los rayos X tradicionales. -El mercado de rayos está segmentado por aplicación (ortopédica, oncológica, dental, cardiovascular y otras aplicaciones), tecnología (radiografía computarizada y radiografía directa), portabilidad (sistemas fijos y sistemas portátiles), usuario final (hospitales, centros de diagnóstico y otros sistemas finales). usuarios) y geografía (Estados Unidos, Canadá y México). El informe ofrece el valor (en millones de dólares) para los segmentos anteriores.

| Ortopédico |

| Cáncer |

| Dental |

| Cardiovascular |

| Otras aplicaciones |

| Radiografía Computarizada |

| Radiografía directa |

| Sistemas fijos |

| Sistemas portátiles |

| hospitales |

| Centros de Diagnóstico |

| Otros usuarios finales |

| Estados Unidos |

| Canada |

| México |

| Por aplicación | Ortopédico |

| Cáncer | |

| Dental | |

| Cardiovascular | |

| Otras aplicaciones | |

| Por tecnología | Radiografía Computarizada |

| Radiografía directa | |

| Por portabilidad | Sistemas fijos |

| Sistemas portátiles | |

| Por usuario final | hospitales |

| Centros de Diagnóstico | |

| Otros usuarios finales | |

| Geografía | Estados Unidos |

| Canada | |

| México |

Preguntas frecuentes sobre investigación de mercado de rayos X digitales en América del Norte

¿Qué tamaño tiene el mercado de rayos X digitales de América del Norte?

Se espera que el tamaño del mercado de rayos X digitales de América del Norte alcance los 6,05 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,26% hasta alcanzar los 9,00 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Rayos X digitales de América del Norte?

En 2024, se espera que el tamaño del mercado de rayos X digitales de América del Norte alcance los 6.050 millones de dólares.

¿Quiénes son los actores clave en el mercado de Rayos X digitales de América del Norte?

GE Healthcare, Fujifilm Medical Systems, Siemens Healthineers, Canon Medical Systems Corporation, Koninklijke Philips N.V. son las principales empresas que operan en el mercado de rayos X digitales de América del Norte.

¿Qué años cubre este mercado de rayos X digitales de América del Norte y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de rayos X digitales de América del Norte se estimó en 5,59 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Rayos X digitales de América del Norte durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Rayos X digitales de América del Norte para los años 2024, 2025, 2026, 2027. , 2028 y 2029.

Última actualización de la página el:

Informe de la industria de rayos X digitales de América del Norte

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de rayos X digitales de América del Norte en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de rayos X digitales de América del Norte incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.