Tamaño y Participación del Mercado de Seguros de Vida y No Vida de Rusia

Análisis del Mercado de Seguros de Vida y No Vida de Rusia por Mordor Intelligence

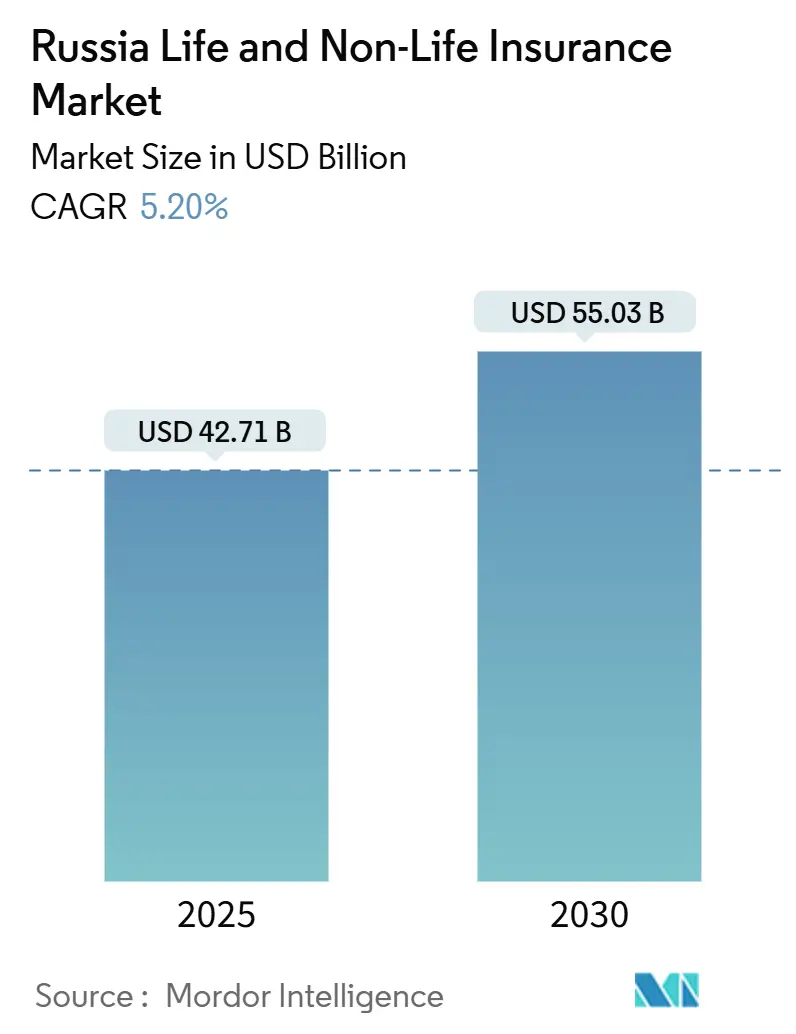

El mercado de seguros de vida y no vida de Rusia fue valorado en USD 42.71 mil millones en 2025 y se pronostica que alcance USD 55.03 mil millones para 2030, reflejando una TCAC del 5.20% entre 2025 y 2030. El mercado de seguros de vida y no vida de Rusia continúa expandiéndose a pesar de las sanciones en curso y la volatilidad de la moneda. El crecimiento está siendo impulsado por una base de primas más amplia, respaldada por el seguro motor obligatorio (OSAGO), pólizas vinculadas a hipotecas y la rápida adopción de la distribución digital. Los seguros no vida siguen siendo el segmento dominante, respaldado por la cobertura motor obligatoria y la creciente exposición en líneas de carga y propiedad. Mientras tanto, los seguros de vida están ganando tracción, impulsados por el auge de productos unit-linked y la fuerte demanda de pólizas de vida-crédito asociadas con programas hipotecarios subsidiados. La proliferación de super-apps basadas en ecosistemas está acelerando la adopción de seguros integrados, mientras que los empleadores están ofreciendo cada vez más cobertura de salud voluntaria para compensar las limitaciones en la atención sanitaria pública. Sin embargo, el mercado enfrenta presiones de rentabilidad por la retirada de reaseguradoras extranjeras, el aumento de los costos de siniestros de motor y los persistentes desajustes activo-pasivo en el sector de seguros de vida.

Conclusiones Clave del Informe

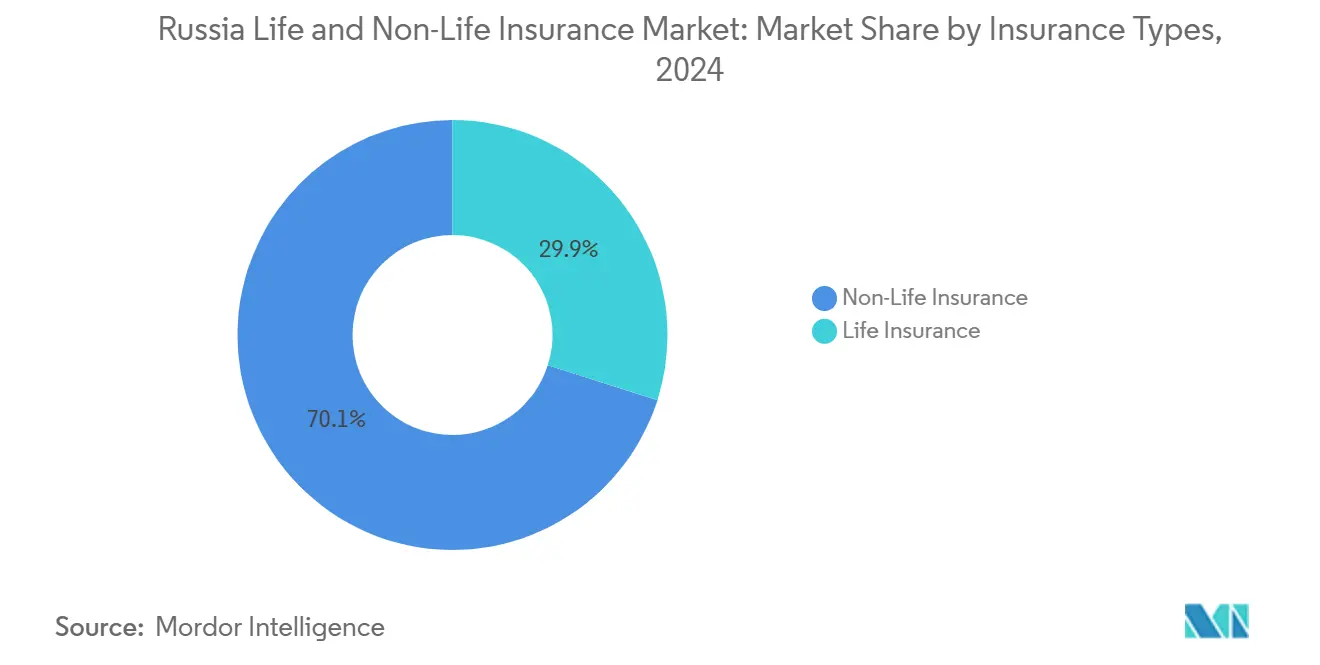

- Por tipo de seguro, los no vida mantuvieron el 70.1% de la participación del mercado de seguros de vida y no vida de Rusia en 2024, mientras que los de vida se proyectan expandir a una TCAC del 6.32% hasta 2030.

- Por canal de distribución, los agentes tradicionales controlaron el 31.1% del tamaño del mercado de seguros de vida y no vida de Rusia en 2024; las plataformas digitales directas avanzan a una TCAC del 11.21% hasta 2030.

- Por usuario final, los individuos representaron el 67.0% del tamaño del mercado de seguros de vida y no vida de Rusia en 2024, mientras que la demanda de PyMEs está creciendo a una TCAC del 7.10% hasta 2030.

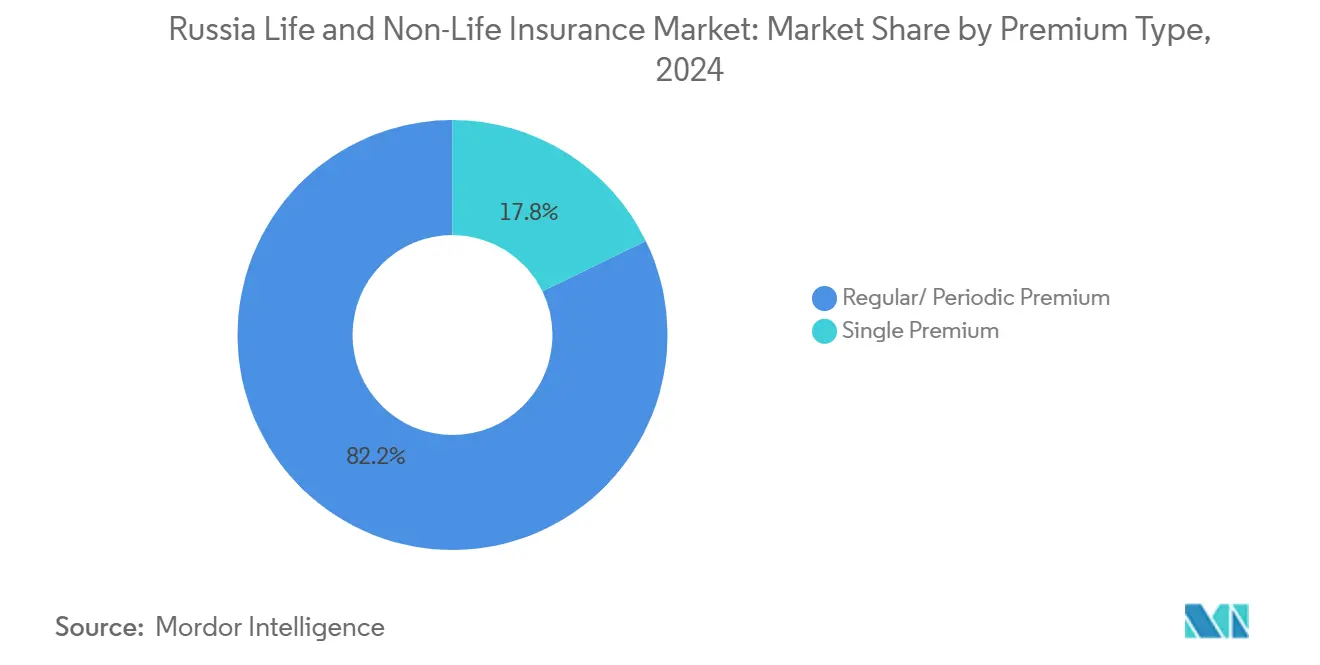

- Por tipo de prima, las pólizas de pago regular capturaron el 82.2% de participación del tamaño del mercado de seguros de vida y no vida de Rusia en 2024; los productos de prima única están creciendo a una TCAC del 7.39%.

- Por región, el Distrito Federal Central lideró con el 46.0% de la participación del mercado de seguros de vida y no vida de Rusia en 2024; el Distrito del Lejano Oriente se pronostica que registre una TCAC del 5.91% hasta 2030.

Tendencias e Insights del Mercado de Seguros de Vida y No Vida de Rusia

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Implementación obligatoria de e-OSAGO | +1.2% | Nacional (Central y Noroeste más alto) | Corto plazo (≤ 2 años) |

| Programa hipotecario subsidiado por el gobierno | +1.8% | Nacional (centros urbanos) | Mediano plazo (2-4 años) |

| Demanda del empleador de seguro de salud voluntario | +0.9% | Central, Noroeste, Ural | Mediano plazo (2-4 años) |

| Super-apps de ecosistema habilitando ventas integradas | +2.1% | Nacional (urbano) | Mediano plazo (2-4 años) |

| Demanda del Empleador de Seguro de Salud Voluntario | +0.9% | Distritos Federales Central, Noroeste y Ural | Mediano plazo (3-4 años) |

| Fuente: Mordor Intelligence | |||

Implementación obligatoria de e-OSAGO catalizando la adopción de primas motor digitales

La implementación del e-OSAGO obligatorio ha acelerado significativamente la adopción digital en el segmento de seguros motor de Rusia, con el 70% de los nuevos contratos emitidos en línea para 2024.[1]Banco Central de Rusia, "Revisión de Estabilidad Financiera T2-T3 2024," cbr.ru Este cambio ha reducido los costos de emisión hasta un 20% y ha reducido el fraude, creando espacio para precios más competitivos y flujos de trabajo de pólizas más eficientes y transparentes. El compromiso digital no solo mejora la experiencia del cliente, sino que también aumenta el potencial de venta cruzada. Los asegurados de motor en línea tienen más del doble de probabilidades de comprar cobertura adicional de accidentes o casco. Aunque la adopción es más fuerte en regiones con alta densidad de seguros, la adopción nacional se está expandiendo a medida que más aseguradoras se conectan a la plataforma centralizada. Las eficiencias de costos también están permitiendo la inversión en ofertas de seguros basados en uso, que incentivan la conducción segura y mejoran la retención de clientes, apoyando además el crecimiento en segmentos tanto de vida como no vida.

Programa hipotecario subsidiado por el gobierno impulsando las ventas de seguros de vida-crédito y propiedad agrupados

El programa estatal financió el 87% de las nuevas hipotecas con tasas anuales cerca del 6.5% en 2024, provocando un salto del 32% en las primas relacionadas[2]ACRA, "Cambios Estructurales en la Economía Rusa en 2022-2024," acra-ratings.ru. Las aseguradoras propiedad de bancos capturan la mayoría de los paquetes al integrar pólizas en la originación de préstamos. Los volúmenes de préstamos más altos elevan la conciencia sobre brechas de protección, dirigiendo a los hogares hacia paquetes multi-riesgo que incluyen cobertura de vida, propiedad y título. Estos paquetes estabilizan los flujos de efectivo para las aseguradoras y profundizan los vínculos banco-cliente, amplificando el mercado de seguros de vida y no vida de Rusia. El crecimiento persistirá mientras continúen los subsidios, aunque la normalización gradual de tasas podría moderar los volúmenes después de 2027.

Demanda del empleador de seguro de salud voluntario (SSV) en medio de la subfinanciación de la salud pública

Las primas de SSV subieron un 30% a ₽ 328.3 mil millones (USD 3.6 mil millones) en 2024. Las grandes corporaciones en sectores de tecnología, finanzas y energía añaden telemedicina, bienestar y servicios preventivos para retener talento y reducir el ausentismo. Cinco jugadores líderes comandan el 72% de este nicho, negociando tarifas favorables con clínicas privadas. La escala permite beneficios más ricos, fomentando un ciclo virtuoso de adopción dentro del mercado de seguros de vida y no vida de Rusia. La demanda permanece anclada en centros metropolitanos pero se extiende gradualmente a regiones de rápida industrialización a medida que se tensan los mercados laborales.

Super-apps de ecosistema habilitando venta cruzada de seguros integrados a escala

Las super-apps como Sber y Tinkoff están revolucionando la distribución de seguros. Al integrar pólizas pequeñas en transacciones financieras diarias, estas plataformas logran tasas de conversión hasta cuatro veces más altas que los métodos tradicionales. Sber, con una base de usuarios que supera los 100 millones, integra seguros de motor, viaje y gadgets sin problemas en sus flujos de pago. Mientras tanto, la división de seguros de Tinkoff celebró un notable aumento de primas del 47% en 2024[3]Evlahova Yu. S., "Perspectivas de Bancaseguros Ruso: De la Dependencia del Sendero al Ecosistema," researchgate.net. Aprovechando la IA, estas plataformas personalizan la cobertura y el momento, enviando ofertas en la aplicación en meros segundos. Este enfoque integrado no solo reduce drásticamente los costos de adquisición de clientes sino que también extiende el acceso a demografías sub-aseguradas, reforzando el dominio digital en la arena de seguros de Rusia. Aunque los productos de vida complejos aún requieren asesoramiento, hay un cambio notable hacia modelos híbridos digital-humano, atendiendo transacciones más complejas y de alto valor.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Sanciones internacionales restringiendo el reaseguro extranjero | -1.5% | Nacional (grandes riesgos comerciales) | Mediano plazo (2-4 años) |

| Volatilidad del rublo estresando la GAP de aseguradoras de vida | -1.0% | Nacional (aseguradoras de vida) | Mediano plazo (2-4 años) |

| Estancamiento de Salarios Reales e Inflación Alta Suprimiendo Compras Discrecionales de Pólizas | -0.8% | Nacional, con efecto pronunciado en regiones fuera del Distrito Federal Central | Corto plazo (≤ 2 años) |

| Fraude Motor Persistente y Topes de Precios Erosionando la Rentabilidad del OSAGO | -0.7% | Distritos Federales del Sur, Cáucaso Norte y Volga | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Sanciones internacionales reduciendo la capacidad de reaseguro extranjero

Las sanciones internacionales han reducido el acceso de Rusia al reaseguro extranjero, obstaculizando la capacidad de las aseguradoras locales para diversificar riesgos. En 2022, nueva legislación limitó las colocaciones de reaseguro con firmas de naciones "no amigables", forzando a las aseguradoras a retener más riesgo domésticamentre. Consecuentemente, la Compañía Nacional de Reaseguros de Rusia (RNRC) ha asumido una porción significativa de estas cesiones hacia afuera y expandido su capacidad. Sin embargo, permanecen brechas notables, particularmente en sectores de alto valor como energía, aviación y líneas de catástrofe, resultando en costos de reaseguro disparados y disponibilidad reducida. Tales desafíos elevan la exposición neta de las aseguradoras, amplifican la volatilidad de ganancias y restringen la flexibilidad de precios, finalmente comprimiendo los márgenes de beneficio. Mientras algunas corporaciones líderes han recurrido al auto-seguro, este movimiento eleva la concentración de riesgo en sectores clave, exacerbando los desafíos para aseguradoras tanto de vida como no vida.

Volatilidad del rublo creando estrés activo-pasivo para aseguradoras de vida

En 2024, el rublo experimentó una notable oscilación del 15% contra las principales monedas, complicando la gestión activo-pasivo para las aseguradoras de vida rusas. Las aseguradoras encuentran cada vez más desafiante alinear compromisos de garantía a largo plazo con inversiones adecuadas. Esta complejidad ha llevado a requisitos de capital elevados, según dictaminan las directrices de riesgo de mercado del Banco Central. Como resultado, la rentabilidad en productos garantizados tradicionales está siendo afectada. A la luz de estos desafíos, las aseguradoras están pivotando hacia pólizas unit-linked, que han aumentado un 28% en 2024, permitiéndoles trasladar riesgos de inversión a los asegurados. Sin embargo, con los consumidores aún inclinándose hacia rendimientos garantizados, la transición no ha sido suave. Esto ha llevado a las aseguradoras a intensificar iniciativas de educación financiera y crear productos híbridos que ofrecen garantías parciales. Si la inestabilidad monetaria persiste, podría reducir la emisión de productos garantizados, frenando el crecimiento del sector de seguros de vida de Rusia.

Análisis de Segmentos

Por Tipo de Seguro: Dominio de no vida y aceleración de vida

Las primas de no vida representaron el 70.1% del mercado de seguros de vida y no vida de Rusia en 2024, ancladas por el OSAGO obligatorio y pólizas corporativas en expansión. Las líneas de motor por sí solas contribuyen alrededor de la mitad de los ingresos de no vida, aunque los topes de precios estatutarios comprimen los márgenes de suscripción. Las clases de carga y propiedad se amplían constantemente a medida que el comercio pivota hacia el este y se multiplican los proyectos industriales, sosteniendo el crecimiento de ingresos brutos. Sin embargo, las sanciones reducen el soporte de reaseguro para riesgos complejos, impulsando auto-retenciones y suscripción selectiva que podrían moderar la expansión futura.

Los productos de vida reclamaron la participación restante del 29.9% pero registraron una perspectiva de TCAC más rápida del 6.32%. Los contratos unit-linked y las pólizas de vida-crédito adjuntas a hipotecas impulsan el impulso, ayudados por programas gubernamentales de vivienda y transparencia impulsada por IFRS-17. Los hogares afluentes buscan alternativas de inversión doméstica, estimulando a las aseguradoras a lanzar diseños indexados a acciones y garantías híbridas. Se espera que el tamaño del mercado de seguros de vida y no vida de Rusia para productos de vida cierre parte de la brecha histórica con no vida para 2030 a medida que mejore la alfabetización financiera y los empleadores introduzcan ahorros jubilatorios suplementarios.

Por Canal de Distribución: Adopción digital y adaptación omnicanal

Los canales digitales entregaron una TCAC del 11.2% y capturaron aproximadamente una quinta parte de las nuevas primas en 2024, reflejando la preferencia de los consumidores por comparación e emisión instantáneas. Aun así, los agentes y escritorios franquiciados mantuvieron una participación del 31% del tamaño del mercado de seguros de vida y no vida de Rusia debido a su papel asesor en líneas complejas. Los bancaseguros registraron crecimiento de dos dígitos a medida que los bancos integran pólizas dentro de ecosistemas de préstamos y pagos, aprovechando amplias huellas de datos para ofertas dirigidas. Las super-apps extienden esta lógica, mezclando banca, comercio electrónico y protección en una sola interfaz que reduce el esfuerzo del cliente.

Los intermediarios tradicionales responden con modelos híbridos, combinando consultoría cara a cara con portales de autoservicio digital y manejo remoto de siniestros. Las aseguradoras invierten en conectividad API para que los socios puedan cotizar en tiempo real, protegiendo márgenes y alcance. Durante el horizonte de pronóstico, la coordinación omnicanal será crítica: los clientes alternarán entre asesores para decisiones de alto valor y clics móviles para coberturas estándar, elevando las expectativas de transferencias de datos sin problemas a través del mercado de seguros de vida y no vida de Rusia.

Por Usuario Final: Los individuos anclan volúmenes mientras las PyMEs surgen

Los individuos generaron el 67% de las primas en 2024. Las pólizas obligatorias de motor y propiedad establecen una línea base, pero la originación hipotecaria sostenida, la creciente conciencia de salud y la protección de gadgets continúan ampliando la cobertura. Las compras de pólizas en línea subieron un 42% a medida que maduraron los motores de comparación y las herramientas de emisión instantánea. La sensibilidad al precio permanece elevada, por lo que los servicios de valor añadido como telemedicina o asistencia en carretera diferencian cada vez más las ofertas dentro del mercado de seguros de vida y no vida de Rusia.

Las PyMEs representan el grupo de clientes de crecimiento más rápido con una TCAC del 7%, impulsado por formalización, comercio digital y mayor conciencia de exposiciones cibernéticas y de responsabilidad. Los nuevos paquetes agrupados simplifican la protección multi-riesgo, integrando propiedad, interrupción de negocio, responsabilidad de terceros y cobertura cibernética en menús modulares. El crecimiento de financiamiento liderado por bancos en clústeres automotrices y manufactureros de las regiones Volga-Vyatka y Ural impulsa la demanda de seguros basados en activos. Las grandes corporaciones aún comandan programas significativos a medida, pero las presiones de adquisición estratégica empujan a las aseguradoras a afilar la ingeniería de riesgos y analítica de siniestros para retener participación.

Por Tipo de Prima: Estabilidad de flujo de efectivo regular versus aceleración de prima única

Los contratos de pago regular proporcionaron el 82.2% del flujo de la industria en 2024, sustentando liquidez predecible para obligaciones de siniestros y estrategias de inversión. Las aseguradoras valoran los flujos de efectivo constantes para amortiguar las fluctuaciones de beneficios desencadenadas por tipos de cambio volátiles y severidad de siniestros. El dominio de prima regular también refleja incentivos regulatorios que favorecen la cobertura continua en líneas de motor, propiedad y SSV a través del mercado de seguros de vida y no vida de Rusia.

El negocio de prima única, manteniendo una participación del 18%, crece enérgicamente a una TCAC del 7.4% a medida que los consumidores asignan sumas globales a pólizas de vida vinculadas a inversiones, a menudo vía bancaseguros. Las devoluciones de hipotecas y eventos de herencia proporcionan momentos naturales de venta, especialmente cuando los bancos empaquetan sin problemas envolturas de vida-crédito o anualidades. Los movimientos regulatorios para aclarar la divulgación de tarifas y valores de rescate apuntan a fortalecer la confianza del cliente, apoyando la adopción sostenida.

Análisis Geográfico

El Distrito Federal Central contribuyó con el 46% de las primas de 2024, reflejando la concentración de riqueza, sedes corporativas y demanda avanzada de atención sanitaria de Moscú. Las coberturas de salud voluntaria y propiedad corporativa se expanden junto con la producción de construcción de maquinaria, mientras que la adopción digital es la más alta a nivel nacional, reforzando el dominio central en el mercado de seguros de vida y no vida de Rusia.

El Distrito Federal del Lejano Oriente se pronostica que registre una TCAC del 5.9% hasta 2030. Los corredores de exportación a China y Asia más amplia amplían la carga marina y cobertura de casco, y los programas de infraestructura estatal alimentan líneas relacionadas con construcción. Las aseguradoras abren oficinas sucursales en Vladivostok, Khabarovsk y Sakhalin para servir a clientes de comercio, energía y pesca, elevando la participación del mercado de seguros de vida y no vida de Rusia de la región.

Los distritos Noroccidental, Volga, Sur, Ural y Siberiano cada uno refleja mezclas sectoriales únicas. El centro Noroccidental de San Petersburgo se beneficia de la fuerte actividad del consumidor apoyando líneas de motor, viaje y SSV. La expansión automotriz del Volga eleva la adopción de cobertura de flota y responsabilidad, mientras que el gasto del consumidor del distrito Sur eleva las líneas personales. La minería y metalurgia del Ural requieren capacidad especializada de propiedad y casualidad, aunque el gasto doméstico más lento restringe el crecimiento minorista. La producción industrial siberiana avanza, estimulando soluciones de nicho para extracción de recursos y riesgos relacionados con el clima. Estas variaciones regionales dan forma a la innovación de productos y apetito de riesgo a través del mercado de seguros de vida y no vida de Rusia.

Panorama Competitivo

Cinco grupos domésticos, SOGAZ Insurance Group, AlfaStrakhovanie Group, Rosgosstrakh PJSC, RESO-Garantia Insurance Co. e Ingosstrakh Insurance Co., controlan aproximadamente el 50% de las primas, dejando una arena moderadamente concentrada con más de 100 jugadores más pequeños. SOGAZ vinculado al estado aprovecha las relaciones industriales y energéticas, mientras que las subsidiarias propiedad de bancos avanzan a través de pólizas integradas de hipoteca y crédito al consumidor. Las salidas internacionales desde 2022 aceleraron la consolidación local; la compra de VTB Insurance por parte de SOGAZ en abril de 2025 elevó su participación al 25%.

La capacidad digital ahora diferencia a los ganadores. Las aseguradoras líderes despliegan IA para clasificación de siniestros, servicio de chatbot y precios individualizados. El motor de IA motor de AlfaStrakhovanie redujo el tiempo de liquidación en un 40% en 2025, mejorando la retención de clientes. Los jugadores que carecen de escala se asocian con insurtechs o se enfocan en riesgos de nicho como agricultura o cibernéticos para mantenerse relevantes dentro del mercado de seguros de vida y no vida de Rusia.

La evolución regulatoria hacia IFRS-17 y solvencia basada en riesgo beneficia a jugadores bien capitalizados que integran analítica de riesgo avanzada. Las restricciones de reaseguro doméstico estimulan colaboraciones with RNRC y pools recíprocos para capas de catástrofe. Las oportunidades de espacio en blanco persisten en coberturas climáticas paramétricas y pólizas cibernéticas para PyMEs, mientras que los proyectos de energía verde en crecimiento pueden desencadenar demanda de garantías de rendimiento novedosas y protección de responsabilidad.

Líderes de la Industria de Seguros de Vida y No Vida de Rusia

SOGAZ Insurance Group

AlfaStrakhovanie Group

Rosgosstrakh PJSC

RESO-Garantia Insurance Co.

Ingosstrakh Insurance Co.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: SOGAZ Insurance Group completó la adquisición de VTB Insurance, consolidando una posición de aproximadamente una cuarta parte del mercado

- Febrero 2025: Sberbank Life Insurance lanzó un plan unit-linked con garantías de capital parciales dirigido a inversores restringidos por sanciones.

- Enero 2025: AlfaStrakhovanie reveló una plataforma de siniestros motor impulsada por IA, reduciendo los tiempos de liquidación un 40% y los costos un 25%.

- Diciembre 2024: RNRC aumentó la capacidad del tratado un 30% para compensar la retirada del reaseguro extranjero

Alcance del Informe del Mercado de Seguros de Vida y No Vida de Rusia

Los seguros de vida proporcionan una cantidad de suma global del monto asegurado al momento del vencimiento o en caso de muerte del asegurado. Las pólizas de seguros no vida ofrecen protección financiera a una persona por problemas de salud o pérdidas debido a daños a un activo.

El Mercado de Seguros de Vida y No Vida de Rusia se divide en tipos de seguro y canales de distribución. Por tipos de seguro, el mercado está segmentado por vida (individual y grupal), seguros no vida (motor, hogar, marítimo, salud y otros seguros no vida), y por canales de distribución, el mercado está segmentado por directo, agencia, bancos, en línea y otros. El informe proporciona tamaño de mercado y pronósticos en términos de valor (USD) para los mercados de seguros de vida y no vida de Rusia.

| Seguros de Vida | Seguros Dotal | |

| Seguros de Vida Temporal | ||

| Seguros de Vida Entera | ||

| Seguros Unit Linked | ||

| Anualidades y Pensiones | ||

| Seguros No Vida | Seguros Motor | Responsabilidad Civil Obligatoria de Terceros (OSAGO) |

| Casco Motor Voluntario (KASKO) | ||

| Seguros de Propiedad | Propiedad Residencial | |

| Propiedad Comercial e Industrial | ||

| Seguro de Salud Voluntario (SSV) | ||

| Seguros de Carga y Marítimo | ||

| Accidentes y Enfermedad | ||

| Responsabilidad General | ||

| Agentes y Escritorios de Franquicia |

| Corredores de Seguros |

| Bancaseguros (Sucursal Bancaria y En Línea) |

| Digital Directo (Web y Móvil) |

| Asociaciones con Concesionarios de Autos y OEM |

| Ecosistemas de Comercio Electrónico y Super-App |

| Individuos |

| Pequeñas y Medianas Empresas |

| Grandes Corporaciones y Empresas Estatales |

| Prima Regular/Periódica |

| Prima Única |

| Central |

| Noroeste |

| Volga |

| Sur |

| Ural |

| Siberiano |

| Lejano Oriente |

| Por Tipo de Seguro | Seguros de Vida | Seguros Dotal | |

| Seguros de Vida Temporal | |||

| Seguros de Vida Entera | |||

| Seguros Unit Linked | |||

| Anualidades y Pensiones | |||

| Seguros No Vida | Seguros Motor | Responsabilidad Civil Obligatoria de Terceros (OSAGO) | |

| Casco Motor Voluntario (KASKO) | |||

| Seguros de Propiedad | Propiedad Residencial | ||

| Propiedad Comercial e Industrial | |||

| Seguro de Salud Voluntario (SSV) | |||

| Seguros de Carga y Marítimo | |||

| Accidentes y Enfermedad | |||

| Responsabilidad General | |||

| Por Canal de Distribución | Agentes y Escritorios de Franquicia | ||

| Corredores de Seguros | |||

| Bancaseguros (Sucursal Bancaria y En Línea) | |||

| Digital Directo (Web y Móvil) | |||

| Asociaciones con Concesionarios de Autos y OEM | |||

| Ecosistemas de Comercio Electrónico y Super-App | |||

| Por Usuario Final | Individuos | ||

| Pequeñas y Medianas Empresas | |||

| Grandes Corporaciones y Empresas Estatales | |||

| Por Tipo de Prima | Prima Regular/Periódica | ||

| Prima Única | |||

| Por Región (Distrito Federal) | Central | ||

| Noroeste | |||

| Volga | |||

| Sur | |||

| Ural | |||

| Siberiano | |||

| Lejano Oriente | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño proyectado del mercado de seguros de vida y no vida de Rusia para 2030?

Se espera que el mercado alcance USD 55.03 mil millones para 2030, respaldado por una TCAC del 5.2%.

¿Qué segmento domina actualmente el mercado?

Las pólizas no vida dominan con una participación del 70%, impulsadas principalmente por seguros motor obligatorios.

¿Por qué son críticos los canales digitales para el crecimiento futuro?

Las ventas digitales directas e integradas reducen los costos de adquisición y ya crecen a una TCAC del 11.2%, atrayendo a clientes más jóvenes y expertos en móviles.

¿Cómo están afectando las sanciones a las aseguradoras?

La salida del reaseguro extranjero aumenta la retención y precios para riesgos complejos, recortando la TCAC proyectada en aproximadamente 1.5 puntos porcentuales.

Última actualización de la página el: