Tamaño y Participación del Mercado de Medicamentos de Venta Libre (OTC) de Europa

Análisis del Mercado de Medicamentos de Venta Libre (OTC) de Europa por Mordor Intelligence

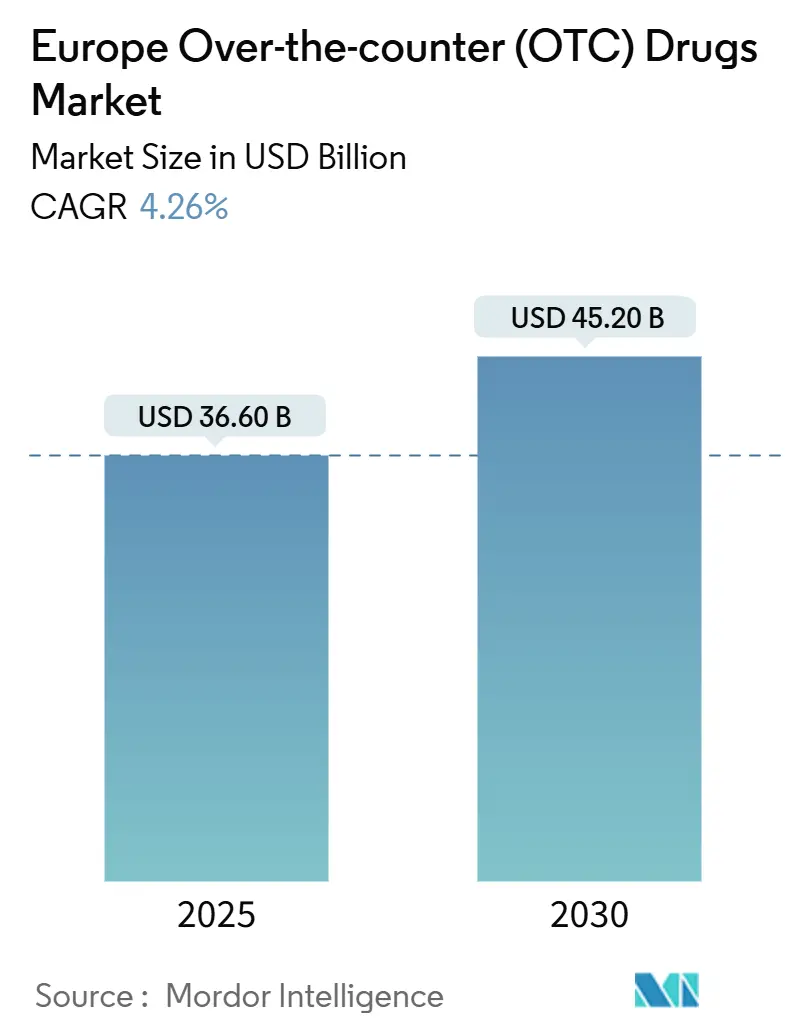

El tamaño del mercado del mercado de Medicamentos OTC Europeo está valorado en 36,6 mil millones de USD en 2025 y se pronostica que alcance 45,2 mil millones de USD en 2030, traduciéndose en una TCAC del 4,26%. El crecimiento aparentemente constante del mercado oculta un cambio hacia vitaminas, minerales y suplementos premium, así como una creciente aceptación de analgésicos de marca privada en economías sensibles al precio. Las farmacias minoristas mantienen la mayor participación de los ingresos, sin embargo, las farmacias en línea están superando a los establecimientos físicos y obligando a cada fabricante a dominar un manual omnicanal. Alemania y el Reino Unido han implementado marcos de prescripción electrónica que acortan el camino desde el control digital de síntomas hasta la compra en línea, un patrón que es probable que repliquen otros estados miembros. Como resultado, los productores que pueden pivotar rápidamente hacia la comercialización digital y la planificación de inventario basada en datos están silenciosamente adelantándose a rivales menos ágiles.

Puntos Clave del Informe

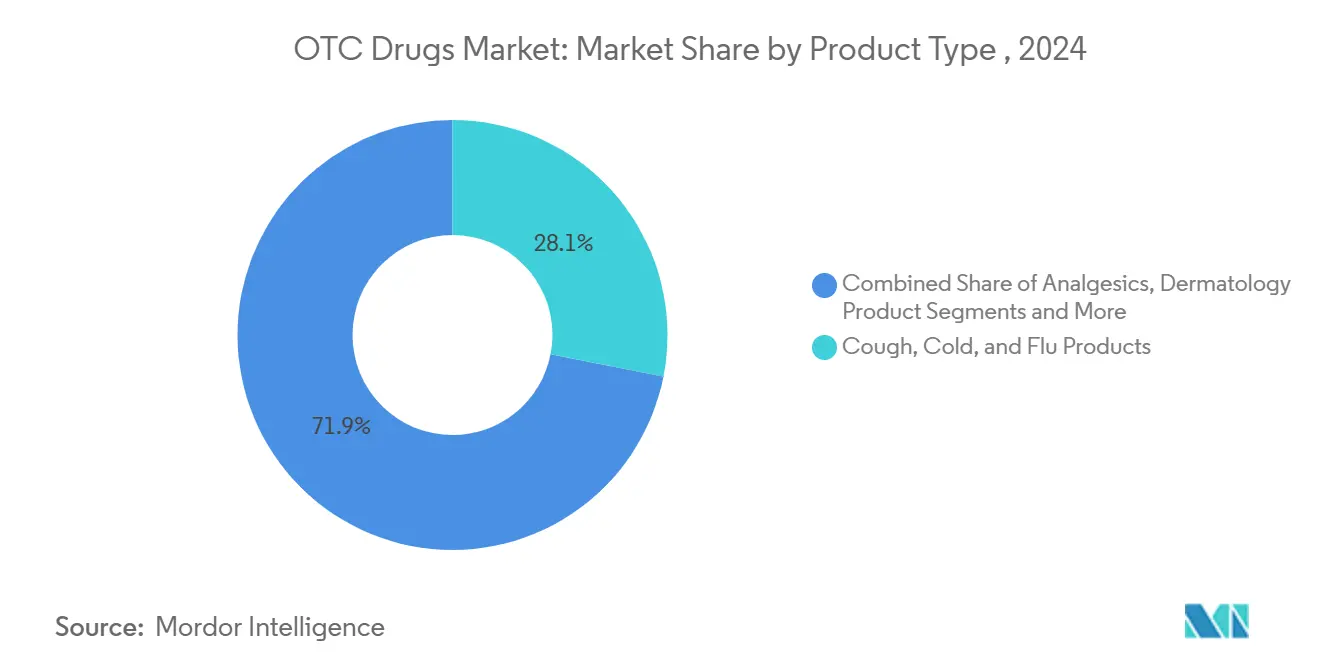

- Por tipo de producto, los remedios para resfriado, tos y gripe lideraron el mercado europeo de medicamentos OTC con el 28,1% de la participación en 2025.

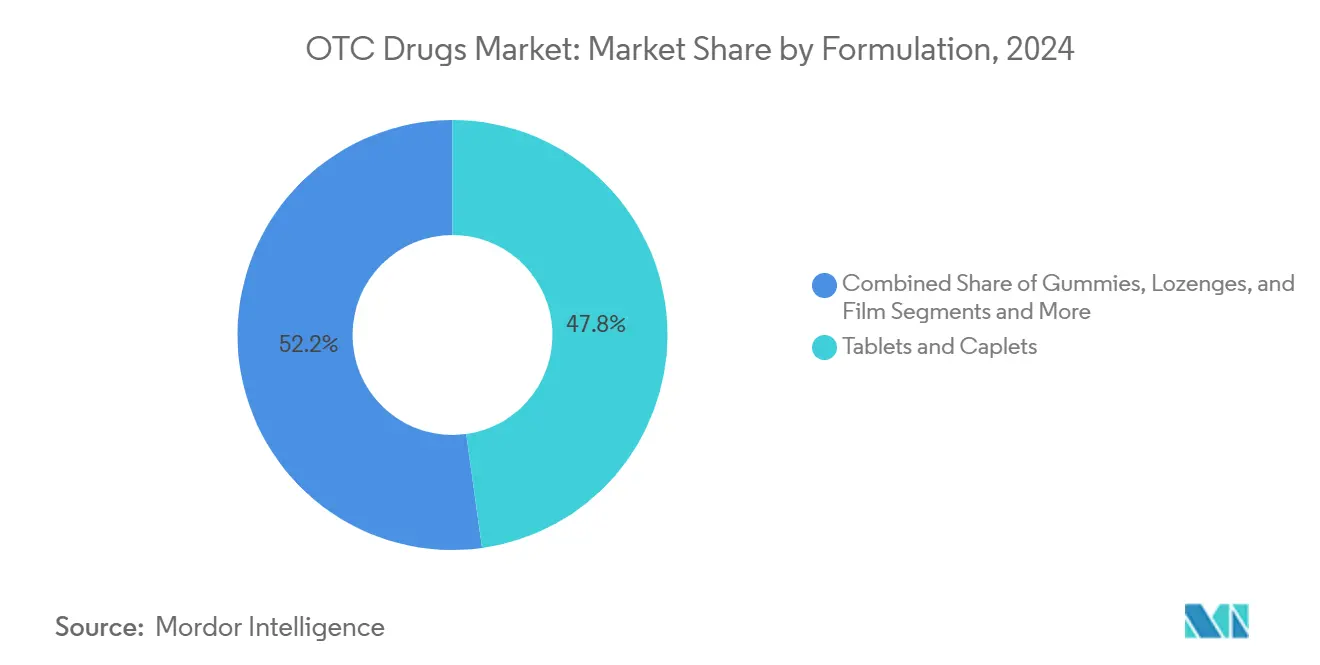

- Por formulación, las tabletas y comprimidos representaron el 47,8% del tamaño del mercado europeo de Medicamentos OTC en 2024, mientras que las gomitas, pastillas y películas disolubles están avanzando a una TCAC del 11,4% hasta 2030.

- Por grupo de edad, los adultos de 15-64 años mantuvieron una participación del 70,3% del mercado europeo de Medicamentos OTC en 2024; la cohorte geriátrica mostró el crecimiento más rápido con una TCAC del 8% hasta 2030.

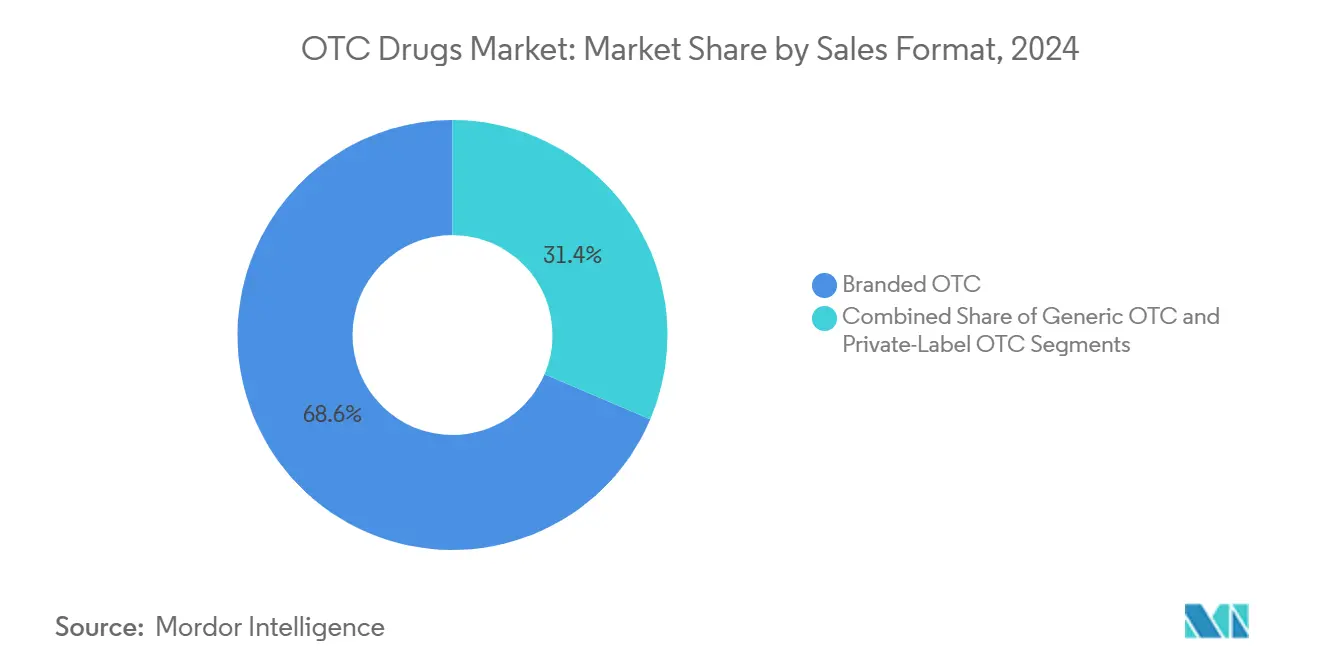

- Por formato de venta, los productos de marca comandaron el 68,6% de los ingresos en 2024, mientras que las líneas OTC de marca privada se están expandiendo a una TCAC del 10,1% entre 2025 y 2030.

- Por canal de distribución, las farmacias minoristas capturaron el 61,9% del valor en 2024, mientras que se pronostica que las farmacias en línea crezcan a una TCAC del 12,7% hasta 2030.

Tendencias e Insights del Mercado de Medicamentos de Venta Libre (OTC) de Europa

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Aumento en aplicaciones de verificación de síntomas de primera línea digital dirigiendo la automedicación | +0.7% | Alemania, Reino Unido, Países Nórdicos | Corto plazo (≤ 2 años) |

| Rápidas reclasificaciones de cambio a OTC para moléculas de alergia y migraña que no requieren receta | +0.6% | Reino Unido, Francia, Italia | Mediano plazo (2-4 años) |

| Población europea envejeciente impulsando la demanda de autocuidado crónico | +0.5% | UE-27 | Largo plazo (≥ 5 años) |

| Confianza del consumidor post-COVID en farmacias impulsando la adopción de VMS premium | +0.4% | Europa Occidental | Mediano plazo (2-4 años) |

| Impulso de marca privada de minoristas en analgésicos sensibles al precio en ECE | +0.3% | Polonia, Hungría, República Checa | Mediano plazo (2-4 años) |

| EMA sigue reclasificando medicamentos para alergia y migraña de receta a OTC | +0.6% | UE-27 | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Aumento en Aplicaciones de Verificación de Síntomas de Primera Línea Digital Dirigiendo la Automedicación

Las plataformas de triaje digital ahora guían a muchos europeos desde la búsqueda de síntomas hasta el pago en cuestión de minutos. Después de que los usuarios responden un cuestionario corto, el software proporciona una lista clasificada de medicamentos OTC adecuados e incluso destaca opciones con descuentos por fidelidad. Debido a que estos algoritmos optimizan las recomendaciones en tiempo real, las marcas que alimentan datos clínicos creíbles en el motor obtienen un lugar en la codiciada lista de "tres principales" que impulsa la mayoría de los clics. La carrera desde la necesidad percibida hasta el pedido confirmado comprime lo que solía ser una conversación con el farmacéutico en una interfaz de treinta segundos, empujando a los consumidores hacia categorías como alivio de migraña y alergia estacional. Con el tiempo, este flujo de datos de comportamiento permite tanto a minoristas como fabricantes medir escaseces de tejidos, picos de polen y oleadas virales antes de lo que permitirían los informes tradicionales de ventas.

Rápidas Reclasificaciones de Cambio a OTC para Moléculas de Alergia y Migraña

El Departamento de Salud y Atención Social del Reino Unido invitó a las empresas en febrero de 2025 a presentar expedientes para cambiar medicamentos de prescripción al estado OTC en áreas como atención gastrointestinal, salud de la mujer y manejo de alergias, con funcionarios pronosticando ahorros de 1,4 mil millones de EUR (1,6 mil millones de USD) al año para el Servicio Nacional de Salud. Iniciativas similares de agencias de medicamentos en otros lugares de Europa señalan que los reguladores ahora ven el autocuidado responsable como una herramienta de contención de costos. Cada reclasificación exitosa amplía instantáneamente el tamaño del mercado europeo de Medicamentos OTC, acortando los períodos de recuperación de inversión e intensificando la competencia durante los primeros doce a dieciocho meses después del lanzamiento. Las marcas pioneras que aseguran el respaldo del farmacéutico típicamente aseguran la lealtad de recompra antes de que lleguen los desafiantes genéricos y de marca privada. Sin embargo, el riesgo de concentración de portafolio aumenta cuando demasiados ingresos descansan en un puñado de moléculas recién cambiadas, por lo que las empresas prudentes equilibran los candidatos de cambio con líneas nutracéuticas de combustión más lenta.

Población Europea Envejeciente Impulsando la Demanda de Autocuidado Crónico

La Organización Mundial de la Salud[1]European Directorate for the Quality of Medicines & HealthCare, "National Requirements for Non-Prescription Medicines and Reclassification of Medicines," edqm.euproyecta que para 2050, los adultos de 65 años y más representarán casi tres de cada diez europeos, aumentando significativamente desde aproximadamente uno de cada cinco en 2020. Mientras los consumidores mayores manejan artritis, insomnio o problemas cardiovasculares menores en casa, muestran una preferencia por analgésicos de baja dosis, amigables con el estómago, ayudas digestivas suaves y suplementos de soporte articular. Los fabricantes están revisitando formulaciones heredadas, recortando el tamaño de las tabletas, reduciendo los niveles de sodio y agregando recubrimientos protectores para reducir la irritación. Los minoristas, percibiendo un mayor valor de por vida para los compradores seniors, organizan zonas de "envejecimiento saludable" que mezclan medicamentos OTC con ayudas para caminar y monitores de presión arterial caseros. Incluso pequeños ajustes en el empaque-fuentes más grandes, tapas de giro fácil, regímenes codificados por colores-mejoran significativamente las tasas de recompra entre adultos mayores.

Confianza del Consumidor Post-COVID en Farmacias Impulsando la Adopción de VMS Premium

Durante la pandemia, los farmacéuticos comunitarios se convirtieron en asesores de salud de confianza, y esa reputación ahora impulsa las ventas de VMS premium. En noviembre de 2024, la Autoridad Europea de Seguridad Alimentaria[2]European Food Safety Authority, "Guidance for Establishing and Applying Tolerable Upper Intake Levels for Vitamins and Essential Minerals," efsa.onlinelibrary.wiley.comemitió orientación sobre límites superiores de ingesta, dando a los farmacéuticos puntos de conversación claros sobre niveles seguros de nutrientes. Las marcas que alinean las formulaciones con estas pautas obtienen espacio privilegiado en el mostrador y ganan permiso para cobrar precios premium incluso en regiones sensibles al presupuesto. Las auditorías de tiendas revelan que cuando los farmacéuticos discuten proactivamente el apoyo inmunológico con los compradores, el cliente a menudo compra un paquete de tres meses en lugar de un tamaño de prueba, duplicando el valor de la canasta. Las cadenas físicas están emparejando esta fortaleza consultiva con programas de recarga de suscripción originalmente nativos de e-farmacias puras, bloqueando así ingresos repetidos.

Impulso de Marca Privada de Minoristas en Analgésicos Sensibles al Precio en Europa Central y Oriental

Los hogares en Polonia, Hungría y la República Checa están cambiando cada vez más a analgésicos de marca minorista que cuestan aproximadamente un cuarto menos que las marcas nacionales. Con productos OTC de marca privada creciendo a una TCAC del 10,1% entre 2025 y 2030, muchas cadenas de medicamentos usan datos de escáner para identificar los SKU de marca que se mueven más rápido y luego lanzan una fórmula comparable dentro del siguiente reinicio trimestral. Algunos minoristas agregan cafeína o capas de liberación rápida a estas marcas de tienda para minimizar las brechas de funcionalidad con líneas patrimoniales. Como resultado, emergen niveles de precios de múltiples capas: las marcas insignia retienen una base pequeña pero leal, las marcas de valor capturan el volumen, y una línea "luchadora" de precio medio evita que los consumidores comercien demasiado hacia abajo. El patrón sugiere que la elasticidad del precio permanece alta para categorías de dolor indiferenciadas, sin embargo, los consumidores aún pagan por la eficacia percibida en productos sofisticados o de combinación.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Prohibiciones de publicidad específicas por país estrictas | -0.6% | España, Francia, Países Nórdicos | Corto plazo (≤ 2 años) |

| Alertas de farmacovigilancia crecientes sobre uso indebido de AINE amortiguando las ventas repetidas | -0.4% | UE-27 | Mediano plazo (2-4 años) |

| Alta fuga de comercio paralelo de mercados de precios bajos (ES, PT) erosionando márgenes | -0.3% | España, Portugal | Corto plazo (≤ 2 años) |

| Disrupciones de cadena de suministro en APIs de India y China impactando el stock europeo | -0.2% | UE-27 | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Prohibiciones de Publicidad Específicas por País Estrictas

La Dirección Europea para la Calidad de Medicamentos y Atención Sanitaria[3]World Health Organization, "Ageing and Health in Europe," who.int informó en 2024 que cerca de la mitad de los reguladores de la región dividen los medicamentos sin prescripción en subclases, cada una con sus propias reglas de marketing. Estos requisitos fragmentados obligan a los especialistas en marketing a crear anuncios separados, advertencias de empaque e incluso eslóganes para cada jurisdicción, convirtiendo una campaña paneuropea en una coreografía costosa de micro-versiones. Las marcas de primera línea digital versadas en redes sociales se encuentran reeditando videos de influencers o geo-bloqueando contenido para evitar multas de incumplimiento. Para reducir el riesgo, muchas empresas cambian el gasto hacia kits de educación de farmacia y folletos de detalle médico, donde los obstáculos de cumplimiento son menores. El resultado es un re-empoderamiento silencioso de los profesionales de la salud como guardianes de la conciencia del consumidor, particularmente en categorías como manejo de peso, donde la educación es crítica.

Alertas de Farmacovigilancia Crecientes sobre Uso Indebido de AINE

Un aumento en avisos de seguridad sobre el uso a largo plazo o en dosis altas de AINE está llevando a los farmacéuticos a aconsejar a los compradores sobre intervalos de dosificación más seguros o formatos alternativos. Los consumidores cada vez más alcanzan geles tópicos, parches de calor o productos de combinación que prometen alivio efectivo con menos exposición sistémica. Los minoristas están dedicando etiquetas de estante separadas al "manejo suave del dolor", dirigiendo a grupos vulnerables hacia opciones de menor riesgo. En respuesta, los fabricantes reformulan los éxitos de ventas existentes en tabletas de disolución rápida o dosis reducida, emparejando el poder analgésico con agentes gastroprotectores. El enfoque intensificado en el uso seguro también está ampliando el interés en ingredientes activos no-AINE, ampliando las líneas de investigación más allá del eje histórico ibuprofeno-paracetamol.

Análisis de Segmentos

Por Tipo de Producto: Remedios para Resfriado, Tos y Gripe Sostienen el Liderazgo

Los remedios para resfriado, tos y gripe mantienen el 28,1% de la participación del mercado europeo de Medicamentos OTC en 2025, reteniendo su liderazgo incluso mientras los subsegmentos se multiplican. Los picos de demanda ya no siguen solo patrones invernales; micro-picos se alinean con aperturas de períodos escolares y cambios climáticos repentinos, obligando a las cadenas de suministro a reaccionar en tiempo casi real. Los aditivos de apoyo inmunológico como zinc y vitamina D aparecen en descongestionantes y pastillas, fusionando cuidado preventivo y sintomático en un solo sobre. Las marcas privadas clonan estos híbridos en meses, comprimiendo la ventana de diferenciación para marcas pioneras. El éxito ahora descansa en SKU específicos por edad-opciones libres de azúcar para niños, infusiones de miel-jengibre para adultos, fórmulas nocturnas de dosis menores para seniors.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Formulación: La Conveniencia Impulsa la Innovación en Dosificación

Las tabletas y comprimidos poseen el 47,8% del tamaño del mercado europeo de Medicamentos OTC en 2024. Sin embargo, las gomitas, pastillas y películas disolubles están creciendo al 11,4% anual, reflejando el apetito por formatos sin agua, saborizados. La tecnología de microencapsulación permite que cada gomita cumpla con dosis terapéuticas sin violar los límites de nutrientes, mientras que las películas de liberación por capas aumentan la biodisponibilidad. Las tiendas de comestibles y conveniencia colocan estos productos cerca de la confitería, capturando compradores incrementales que nunca podrían caminar por el pasillo de salud tradicional. Debido a que tales formatos obtienen unidades más altas vendidas por visita, los minoristas conceden felizmente colocación secundaria para mantener la velocidad. La tendencia también estimula nuevas conversaciones regulatorias sobre similitud de empaque entre dulces y medicamentos, probablemente estableciendo el escenario para reglas de etiquetado de seguridad infantil más estrictas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Grupo de Edad: La Dominancia Adulta Enmascara Divisiones Granulares de Etapa de Vida

Los adultos de 15-64 años representan el 70,3% del tamaño del mercado europeo de Medicamentos OTC en 2024, sin embargo, sus patrones de compra divergen significativamente por etapa de vida. Los adultos más jóvenes responden a los mismos anuncios de verificación de síntomas que empujan ayudas para dormir, mezclas de inmunidad y gomitas de alivio de estrés, a menudo construyendo una canasta mixta de artículos de estilo de vida y medicinales. Los compradores de mediana edad se inclinan hacia enzimas digestivas amigables con el colesterol y suplementos de salud ocular vinculados a la fatiga de pantalla. La cohorte geriátrica crece al 8% TCAC, eligiendo productos de baja interacción que se ajustan a regímenes de prescripción complejos. Las empresas que actualizan el tamaño de la fuente, cambian a blisters de empuje fácil y codifican dosis diarias con colores de semáforo ven ganancias inmediatas de lealtad entre seniors, incluso sin alterar la composición química.

Por Formato de Venta: Las Marcas Privadas Erosionan las Primas de Marca

Los productos OTC de marca aún comandan el 68,6% de los ingresos en 2024, aunque las líneas de marca privada se están expandiendo a más del doble de ese ritmo. Una vez que los minoristas confirman altas tasas de repetición en un analgésico de marca privada, a menudo extienden el rango a jarabes para la tos, ayudas digestivas e incluso vitaminas gomitas. Las multinacionales contrarrestan introduciendo submarcas de precio medio posicionadas justo por encima de las marcas de tienda, preservando el prestigio insignia mientras luchan contra la erosión de participación. El análisis de canasta revela una estrategia de coexistencia: los compradores ahorran dinero en productos básicos de marca de tienda, luego asignan esos ahorros a marcas premium de salud femenina o probióticos. Las señales de innovación-como recubrimientos libres de azúcar o inicio más rápido-ayudan a las etiquetas patrimoniales a defender su territorio a pesar de brechas de precio más estrechas.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Canal de Distribución: La Transformación Digital Remodelando el Acceso

Las farmacias minoristas capturaron el 61,9% del valor de distribución en 2024, sin embargo, se predice que las farmacias en línea crezcan a una TCAC del 12,7% hasta 2030. El modelo de clic y recogida de Alemania mezcla pedidos digitales con asesoramiento farmacéutico, empujando los valores promedio de pedido más alto que los formatos puramente en línea o puramente fuera de línea. Los precios algorítmicos permiten a las e-farmacias bajar precios en inventario excedente por hora, dirigiendo a compradores sensibles al precio hacia paquetes múltiples más grandes. Los habitantes urbanos reciben cada vez más remedios para migraña o resfriado dentro de noventa minutos, reestableciendo expectativas de velocidad y conveniencia. Las cadenas tradicionales defienden su base integrando aplicaciones de lealtad, casilleros de recogida en tienda y servicios de mensajería del mismo día, significando una convergencia final de canales en lugar de un escenario de ganador se lleva todo.

Análisis Geográfico

Alemania Lidera el Mercado

Alemania lidera el mercado europeo de Medicamentos OTC combinando un sistema avanzado de prescripción electrónica con una extensa red de farmacias que equilibra disponibilidad y supervisión profesional. Los compradores alemanes colocan confianza por encima del promedio en remedios botánicos, alentando a las marcas a ejecutar líneas de productos herbales y alopáticos paralelos. Los reguladores aceleran las extensiones de tamaño de paquete para activos bien documentados, permitiendo a los proveedores servir tanto a segmentos de uso ocasional como crónico sin nuevas entidades químicas. Ciertos aseguradores de salud pública reembolsan artículos OTC seleccionados para condiciones crónicas, afianzando el autocuidado dentro de las vías de atención formal. Las farmacias agrupan cada vez más medicamentos OTC con dispositivos médicos en quioscos específicos de condiciones, reflejando un movimiento hacia ofertas de bienestar integradas.

El Reino Unido es el segundo mercado OTC más grande de la región, alimentado por una postura permisiva sobre cambios de prescripción a OTC y una inclinación cultural hacia el autotratamiento. El servicio Pharmacy First, introducido en julio de 2023, permite a los farmacéuticos comunitarios dispensar medicamentos de solo prescripción para dolencias comunes, estrechando el límite entre categorías OTC y de prescripción. Los supermercados comandan espacio de estante significativo, usando recortes de precios temporales para atraer tráfico peatonal y empujando a los jugadores de marca hacia ciclos de innovación. Los nichos de manejo de peso y alergia se expanden rápidamente, impulsados por programas piloto del Servicio Nacional de Salud que respaldan ciertas opciones OTC. Los cronogramas de lanzamiento rápido recompensan a las empresas que mantienen equipos regulatorios ágiles y activos de marketing listos para adaptación rápida.

Francia, Italia y España juntas constituyen una participación considerable del mercado, sin embargo, cada país mantiene sus reglas distintivas y comportamientos del consumidor. Francia restringe muchas categorías OTC a farmacias, impartiendo un brillo premium a mezclas cotidianas para la tos y ayudas digestivas. Italia ve demanda creciente para líneas probióticas y de alivio gastrointestinal, mientras que la población envejeciente de España impulsa ventas elevadas de suplementos articulares y de movilidad. Los límites de nutrientes de la Autoridad Europea de Seguridad Alimentaria tienen peso particular aquí, ya que el alto uso de suplementos fuerza reformulaciones para mantenerse dentro de umbrales seguros. Las cooperativas de farmacias en estos países invierten en aplicaciones de mensajería del mismo día, mezclando consejo farmacéutico del viejo mundo con entrega de alta velocidad y así estrechando la brecha de conveniencia con especialistas de comercio electrónico.

Panorama Competitivo

La arena OTC europea permanece moderadamente concentrada, históricamente dominada por Bayer, GSK, Johnson & Johnson y Sanofi a través de sus amplios portafolios de marca. Los cambios estratégicos están remodelando esa jerarquía: Sanofi planea escindir una participación controladora en su brazo de salud del consumidor, Opella, reflejando movimientos anteriores de Johnson & Johnson y Novartis para separar activos del consumidor de negocios de prescripción. Mientras las grandes empresas globales se optimizan, jugadores especializados y consolidaciones de capital privado están aprovechando nichos en salud digestiva, dermatología y bienestar femenino.

La intensidad de la competencia varía por clase de producto. Los analgésicos actúan como impulsores de tráfico y enfrentan batallas de precios que comprimen márgenes, mientras que las categorías emergentes como apoyo para la menopausia o salud intestinal enfocada en microbioma aún permiten etiquetas premium. La complejidad de cumplimiento multipaís disuade a pequeños entrantes; navegar reglas de idioma, etiqueta y marketing a través de treinta naciones requiere capital y experiencia. Consecuentemente, las empresas de tamaño medio agrupan cada vez más recursos regulatorios a través de servicios compartidos, liberando ancho de banda interno para ajustes de formulación incrementales que mantienen los SKU frescos sin el costo de nuevos ingredientes activos.

El comercio digital introduce un segundo eje competitivo centrado en el control de datos. Las e-farmacias puras capturan cada clic, búsqueda y reorden, vendiendo esa percepción granular de vuelta a las marcas como colocaciones de medios minoristas. Los fabricantes sin puntos de contacto directo del consumidor deben pagar por posiciones de banner para igualar su visibilidad fuera de línea, comprimiendo márgenes aún más. El estado estable probable es un modelo dual en el que la innovación científica debe ir de la mano con estrategias de comercialización basadas en datos, o incluso el patrimonio histórico más sustancial puede desvanecerse de los resultados de búsqueda.

Líderes de la Industria de Medicamentos de Venta Libre (OTC) de Europa

Bayer AG

GlaxoSmithKline plc

Johnson & Johnson

Sanofi SA

Reckitt Benckiser Group plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: La unidad de salud del consumidor de Sanofi, Opella, recibió autorización para iniciar un estudio que podría convertir Cialis (tadalafil) en el primer inhibidor PDE-5 disponible sin receta.

- Septiembre 2024: Bayer lanzó un ecosistema de envejecimiento saludable para seniors, agrupando suplementos, coaching digital y productos de salud articular en una oferta cohesiva.

- Julio 2024: Cooper Consumer Health finalizó su compra del portafolio OTC europeo de Viatris, agregando remedios digestivos y marcas para tos-resfriado a su alineación.

- Marzo 2024: La primera píldora anticonceptiva oral OTC de Europa que contiene norgestrel debutó en múltiples cadenas de farmacias.

- Enero 2024: STADA anunció dos adiciones a la familia de cuidado del cuero cabelludo Nizoral-Acondicionador Diario y Champú Seco y Sensible-programados para lanzamientos del primer y cuarto trimestre.

Alcance del Informe del Mercado de Medicamentos de Venta Libre (OTC) de Europa

Según el alcance de este informe, los medicamentos de venta libre (OTC) se refieren a medicamentos sin receta. Estos medicamentos pueden ser comprados por individuos sin prescripción médica y son seguros para el consumo sin el consentimiento del médico. El mercado europeo de medicamentos de venta libre está segmentado por tipo de producto (productos para tos, resfriado y gripe, analgésicos, productos dermatológicos, productos gastrointestinales, vitaminas, minerales y suplementos (VMS), productos para pérdida de peso/dietéticos, productos oftálmicos, ayudas para dormir y otros tipos de productos), canal de distribución (farmacias hospitalarias, farmacias minoristas, farmacias en línea y otros canales de distribución), y geografía (Reino Unido, Alemania, Italia, Francia, España y Resto de Europa). El informe ofrece el valor (en millones de USD) para los segmentos anteriores.

| Productos para Tos, Resfriado y Gripe |

| Analgésicos |

| Productos Dermatológicos |

| Productos Gastrointestinales |

| Vitaminas, Minerales y Suplementos (VMS) |

| Cuidado de Alergias y Respiratorio |

| Ayudas para Dejar de Fumar |

| Productos para Pérdida de Peso / Dietéticos |

| Productos Oftálmicos |

| Ayudas para Dormir |

| Otros Tipos de Productos |

| Tabletas y Comprimidos |

| Líquidos y Jarabes |

| Cremas y Ungüentos Tópicos |

| Polvos y Gránulos |

| Aerosoles e Inhaladores |

| Gomitas, Pastillas y Películas Disolubles |

| Pediátrico (0-14 años) |

| Adulto (15-64 años) |

| Geriátrico (65+ años) |

| OTC de Marca |

| OTC Genérico |

| OTC de Marca Privada |

| Farmacias Hospitalarias |

| Farmacias Minoristas |

| Farmacias en Línea |

| Supermercados e Hipermercados |

| Tiendas de Conveniencia |

| Otros Canales |

| Alemania |

| Reino Unido |

| Francia |

| Italia |

| España |

| Por Tipo de Producto | Productos para Tos, Resfriado y Gripe |

| Analgésicos | |

| Productos Dermatológicos | |

| Productos Gastrointestinales | |

| Vitaminas, Minerales y Suplementos (VMS) | |

| Cuidado de Alergias y Respiratorio | |

| Ayudas para Dejar de Fumar | |

| Productos para Pérdida de Peso / Dietéticos | |

| Productos Oftálmicos | |

| Ayudas para Dormir | |

| Otros Tipos de Productos | |

| Por Formulación | Tabletas y Comprimidos |

| Líquidos y Jarabes | |

| Cremas y Ungüentos Tópicos | |

| Polvos y Gránulos | |

| Aerosoles e Inhaladores | |

| Gomitas, Pastillas y Películas Disolubles | |

| Por Grupo de Edad | Pediátrico (0-14 años) |

| Adulto (15-64 años) | |

| Geriátrico (65+ años) | |

| Por Formato de Venta | OTC de Marca |

| OTC Genérico | |

| OTC de Marca Privada | |

| Por Canal de Distribución | Farmacias Hospitalarias |

| Farmacias Minoristas | |

| Farmacias en Línea | |

| Supermercados e Hipermercados | |

| Tiendas de Conveniencia | |

| Otros Canales | |

| Por Geografía | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado europeo de Medicamentos OTC?

El mercado está valorado en 36,6 mil millones de USD en 2025.

¿Qué TCAC se pronostica para el mercado europeo de Medicamentos OTC?

Se espera una tasa de crecimiento anual compuesta del 4,26% entre 2025 y 2030.

¿Qué tipo de producto tiene la mayor participación?

Los remedios para resfriado, tos y gripe lideraron con el 28,1% de los ingresos en 2025.

¿Por qué las líneas OTC de marca privada se están expandiendo rápidamente en Europa Central y Oriental?

Los consumidores sensibles al presupuesto y los análisis de minoristas que aceleran los lanzamientos de marca de tienda están impulsando una TCAC del 10,1% para analgésicos de marca privada y categorías relacionadas.

¿Cómo está la digitalización remodelando la distribución de medicamentos OTC?

Los modelos de clic y recogida, precios algorítmicos y servicios de entrega rápida están cambiando las compras de mostradores de tienda a carritos digitales, especialmente en centros urbanos.

Última actualización de la página el: