Tamaño y Participación del Mercado de Envases de Ampollas

Análisis del Mercado de Envases de Ampollas por Mordor Intelligence

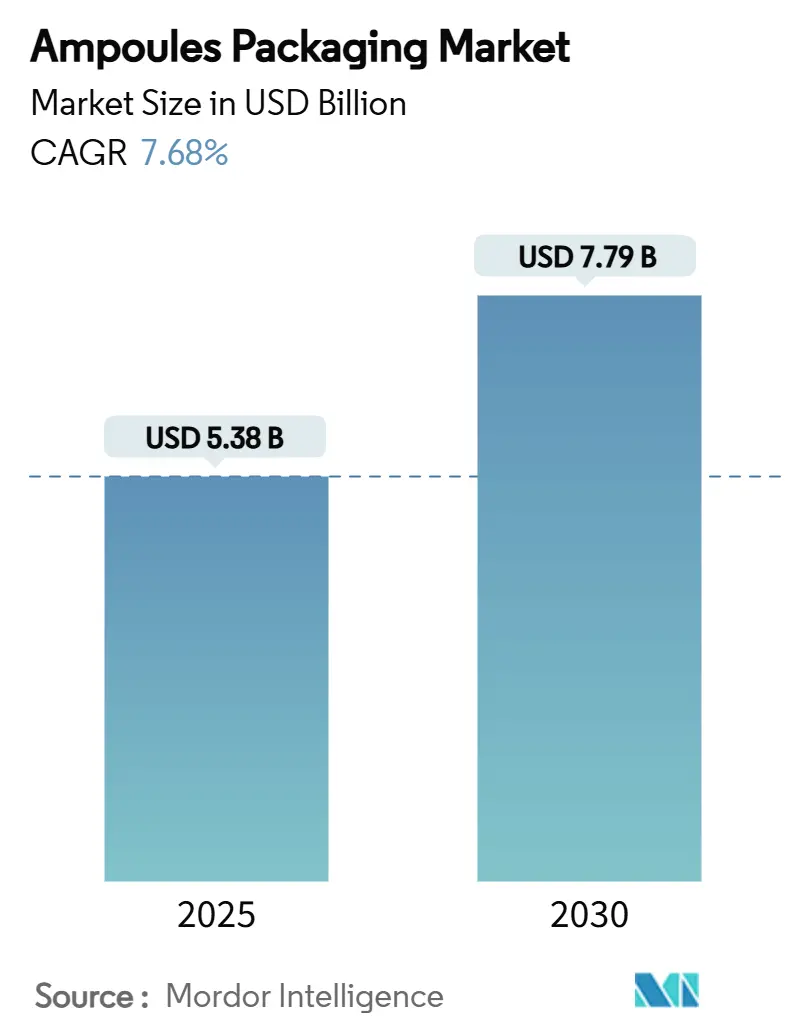

El mercado de envases de ampollas alcanzó USD 5.38 mil millones en 2025 y se proyecta que ascienda a USD 7.79 mil millones para 2030, traduciendo a una TCAC del 7.68% durante el período de pronóstico. La expansión se ancla en el giro del sector farmacéutico hacia formatos inyectables de dosis única, impulsado por el crecimiento de biológicos y las regulaciones globales que priorizan contenedores a prueba de manipulación y serializados.[1]U.S. Food and Drug Administration, "Drug Supply Chain Security Act Overview," fda.gov Las ampollas de vidrio dominan actualmente porque combinan inercia química con aceptación regulatoria establecida, aunque los formatos plásticos se están escalando rápidamente mientras las plataformas soplar-llenar-sellar (BFS) prueban sus beneficios de esterilidad y costo. Asia-Pacífico lidera la demanda después de que China y Corea del Sur aprobaran nuevas indicaciones de toxina botulínica en 2024, mientras que las líneas de inspección visual habilitadas por IA aceleran las ganancias de aseguramiento de calidad para productores de alto volumen. La intensidad competitiva permanece moderada: los proveedores líderes se diferencian en el diseño del sistema de rotura, características de trazabilidad y programas de sostenibilidad en lugar del precio unitario, amortiguando márgenes incluso mientras los costos relacionados con energía fluctúan.[2]SCHOTT Pharma, "One-Point-Cut Break System Factsheet," schott.com

Conclusiones Clave del Informe

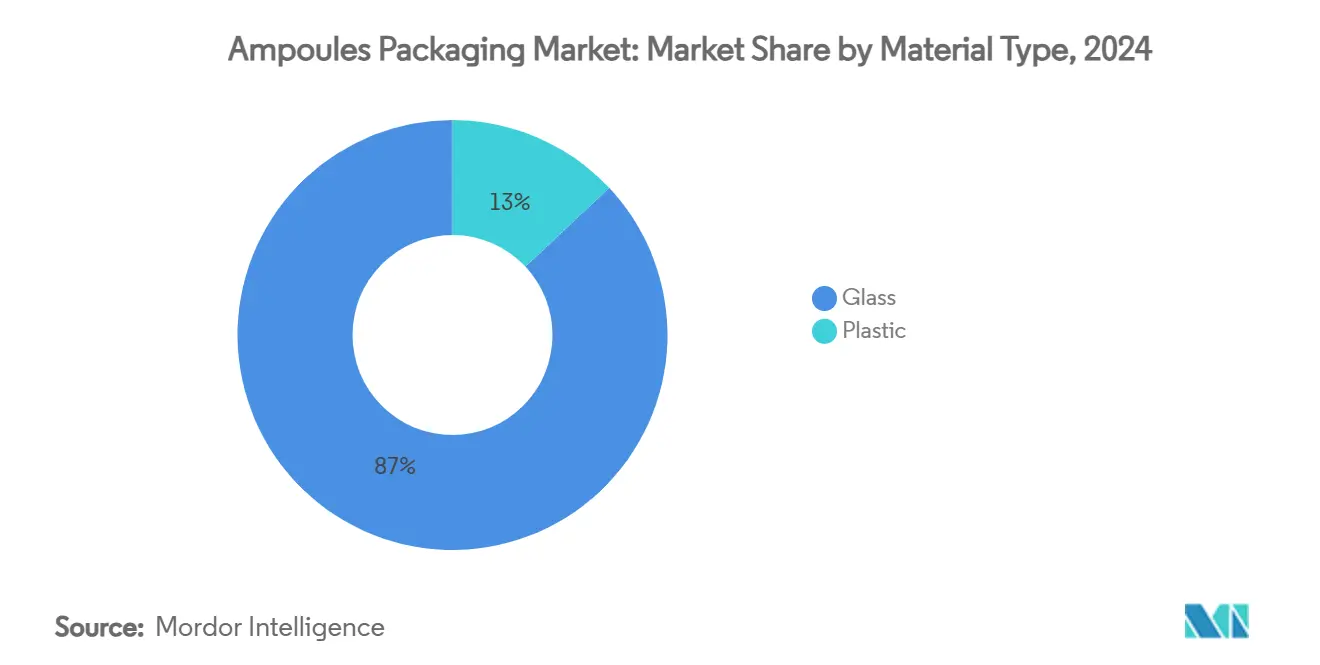

- Por tipo de material, el vidrio mantuvo el 87% de la participación del mercado de envases de ampollas en 2024, mientras que las alternativas plásticas se pronostican expandir a una TCAC del 9.78% hasta 2030.

- Por tipo de ampolla, los diseños de cuello recto lideraron con 63% de participación de ingresos en 2024, mientras que los sistemas de apertura fácil avanzan a una TCAC del 9.21% hasta 2030.

- Por capacidad, el segmento ≤2 mL comandó el 43% de participación del tamaño del mercado de envases de ampollas en 2024; el rango de 6-10 mL se proyecta crecer a una TCAC del 8.74%.

- Por industria usuario final, los productos farmacéuticos contribuyeron con el 91% de los ingresos de 2024, mientras que cuidado personal y cosméticos se expanden a una TCAC del 9.39% hasta 2030.

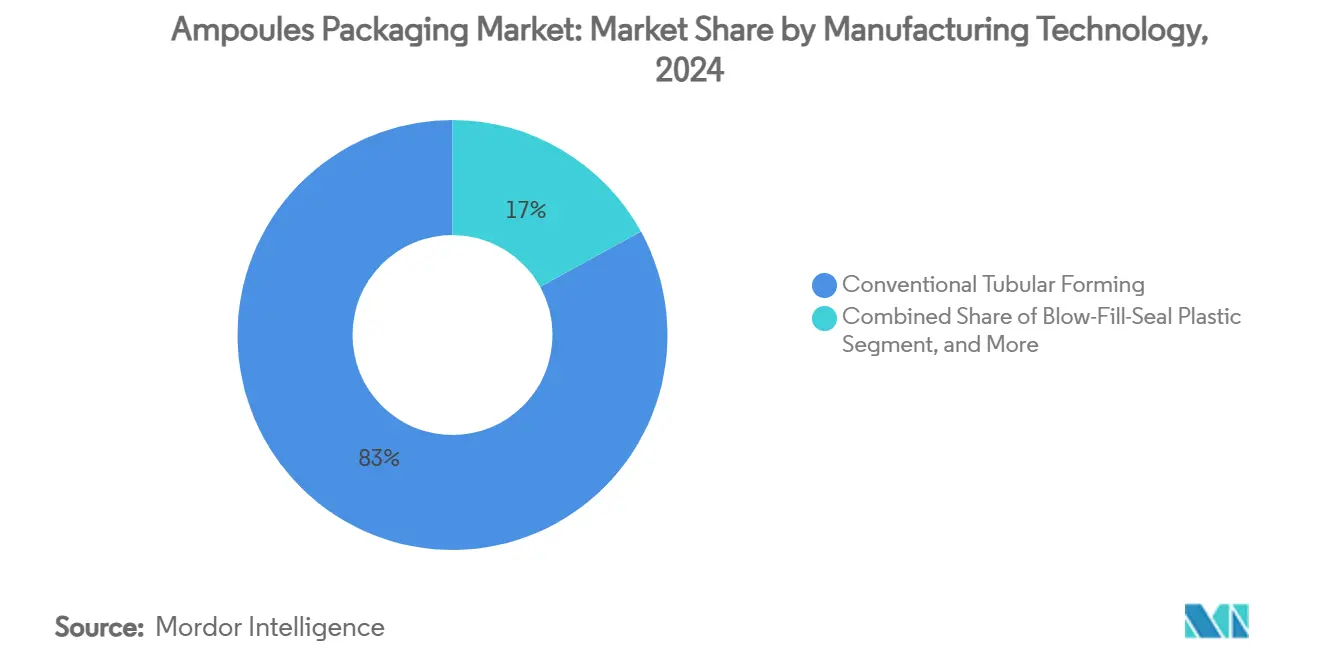

- Por tecnología de fabricación, el formado tubular convencional representó el 83% de participación en 2024, pero BFS es el método de crecimiento más rápido con una TCAC del 10.04%.

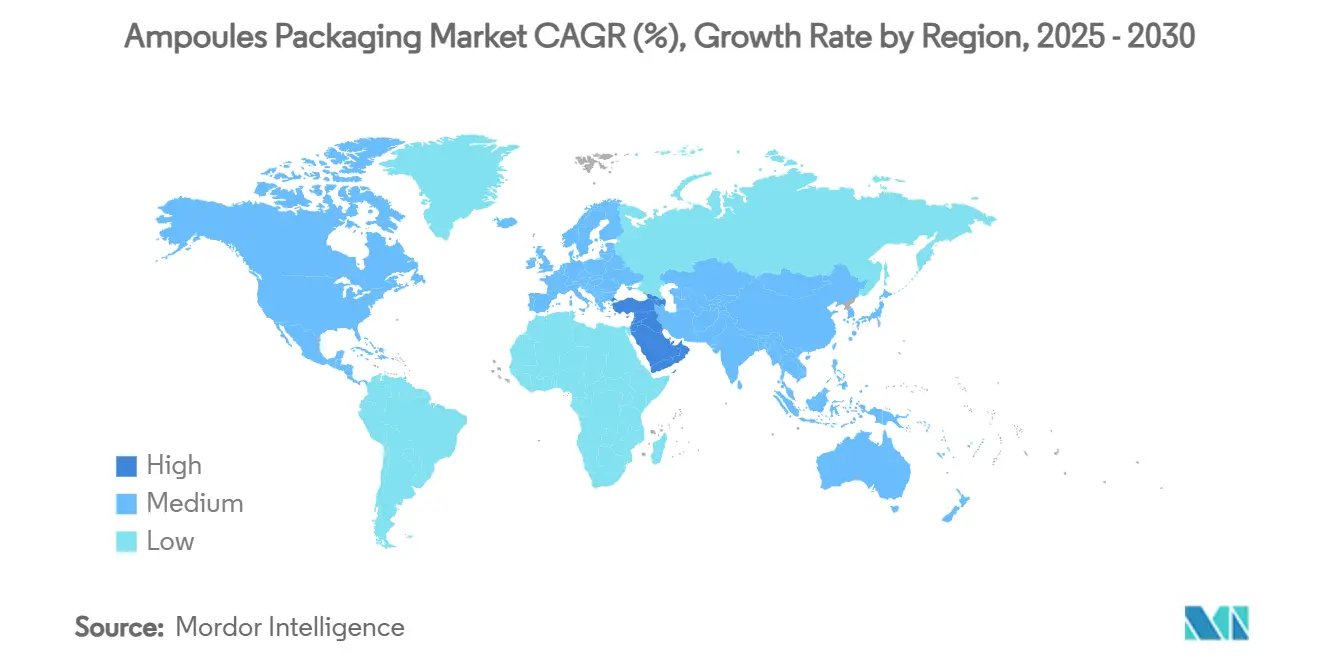

- Por geografía, Asia-Pacífico capturó el 39% de participación en 2024; Oriente Medio se espera registre el crecimiento más rápido con una TCAC del 9.03% hasta 2030.

Tendencias e Insights del Mercado Global de Envases de Ampollas

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda de envases farmacéuticos a prueba de manipulación | +1.2% | Global, con UE y América del Norte liderando la adopción regulatoria | Mediano plazo (2-4 años) |

| Reciclabilidad y valor circular del vidrio Tipo-I | +0.8% | Europa y América del Norte, expandiéndose a APAC | Largo plazo (≥ 4 años) |

| Impulso regulatorio en trazabilidad de inyectables | +1.5% | Global, con US DSCSA y EU FMD impulsando implementación | Corto plazo (≤ 2 años) |

| Cambio de CDMO de biológicos hacia ampollas de dosis única | +1.8% | América del Norte y Europa, con expansión de capacidad APAC | Mediano plazo (2-4 años) |

| Líneas de inspección visual cero defectos habilitadas por IA | +0.9% | Global, con adopción temprana en mercados desarrollados | Mediano plazo (2-4 años) |

| Auge de estética inyectable en APAC | +1.1% | Núcleo APAC, con desbordamiento a Oriente Medio y América Latina | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Demanda de Envases Farmacéuticos a Prueba de Manipulación

Los fabricantes de medicamentos están invirtiendo fuertemente en evidencia de manipulación visible para satisfacer los requisitos de FDA 21 CFR 211.132 y la Directiva de Medicamentos Falsificados de la UE, dirigiendo las especificaciones de ampollas hacia tecnologías de anillo de rotura y línea de puntuación que producen indicadores inequívocos de interferencia. El sistema One-Point-Cut de SCHOTT Pharma capturó el 62% del sub-mercado global de sistemas de rotura para 2024, demostrando cómo las características de seguridad del paciente se han movido de premium a expectativa estándar. La evidencia de manipulación también reduce el riesgo de responsabilidad para biológicos de alto valor porque la integridad comprometida amenaza directamente la eficacia terapéutica. Los hospitales citan cada vez más las verificaciones simplificadas de autenticidad como criterio de adquisición, alentando a los proveedores a priorizar diseños de rotura robustos. El cambio resultante estrecha las ventanas de calificación para materiales alternativos, reforzando el dominio del vidrio en formulaciones de cuidados críticos.

Reciclabilidad y Valor Circular del Vidrio Tipo-I

Los mandatos de sostenibilidad empujan a las partes interesadas a preferir contenedores que puedan reintegrarse a los ciclos de producción sin degradar la calidad. El borosilicato Tipo-I satisface esta necesidad: un piloto de ciclo cerrado de 2024 por SCHOTT Pharma, Corplex y Takeda recortó las emisiones de gases de efecto invernadero en 50% versus vidrio virgen mientras cumplía con los estándares de resistencia química USP <660>. Los reguladores europeos ahora vinculan incentivos de adquisición a puntajes de reciclabilidad, alentando a los sistemas de salud locales a favorecer vidrio derivado de flujos de cascos. Las auditorías SGS confirman que el Tipo-I reciclado mantiene estabilidad hidrolítica idéntica, por lo que los umbrales de calidad farmacéutica permanecen intactos. Mientras los propietarios de marcas apuntan a la descarbonización del Alcance 3, los productores de ampollas que garantizan contenido reciclado rastreable aseguran ventajas en acuerdos de suministro. Estos desarrollos se extienden a Asia-Pacífico mientras las multinacionales trasplantan criterios ESG de la UE a procesos de licitación regionales.

Impulso Regulatorio en Trazabilidad de Inyectables

La fase final del Acta de Seguridad de la Cadena de Suministro de Medicamentos de EE.UU. requiere que cada paquete de medicamento recetado porte identificadores únicos serializados para noviembre de 2025, reflejando las disposiciones EU-FMD ya aplicadas desde 2019. Los proveedores de ampollas ahora incrustan códigos de barras 2D o marcas láser legibles por máquina durante el formado, cambiando la trazabilidad de etiquetas secundarias al contenedor primario. La solución de codificación integrada en vidrio de Stevanato Group soporta plantas operando 400 ampollas por minuto sin comprometer esterilidad, habilitando captura de pedigrí electrónico de extremo a extremo.[3]Stevanato Group, "FY 2024 Results Presentation," stevanatogroup.com Los clientes farmacéuticos obtienen visibilidad en tiempo real que reduce el riesgo de desviación y mejora la planificación de demanda. El gasto de capital aumenta inicialmente, pero los fabricantes recuperan costos vía menor exposición a retiros del mercado y rotaciones de inventario optimizadas.

Cambio de CDMO de Biológicos Hacia Ampollas de Dosis Única

Las organizaciones de desarrollo y fabricación por contrato (CDMOs) están expandiendo suites de llenado-acabado específicamente para ampollas de dosis única mientras los APIs biológicos se multiplican. Samsung Biologics superará 784,000 L de capacidad en 2025, mientras Lonza y Fujifilm Diosynth aceleran expansiones paralelas para atraer programas de anticuerpos monoclonales. Las ampollas de dosis única, vidrio Tipo-I mitigan el riesgo de contaminación cruzada y simplifican estudios de vida útil para proteínas inestables. Los CDMOs prefieren formatos estandarizados que sirvan múltiples clientes; por tanto la demanda se está desplazando de viales personalizados a ampollas de plataforma capaces de cambios rápidos de línea. Esta dinámica aumenta la utilización de maquinaria a largo plazo e incentiva a los proveedores a co-ubicar activos de tubería, formado e inspección cerca de clústeres de biológicos en América del Norte y Europa.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Jeringas prellenadas canibalizando volúmenes | -1.4% | Global, con impacto más fuerte en América del Norte y Europa | Mediano plazo (2-4 años) |

| Carga de residuos químicos y punzocortantes post-uso | -0.6% | Global, con regulaciones más estrictas en mercados desarrollados | Largo plazo (≥ 4 años) |

| Volatilidad de suministro de tubería de hornos bajos en carbono | -0.8% | Europa y América del Norte, con dependencias de cadena de suministro | Corto plazo (≤ 2 años) |

| Riesgo de retiro por delaminación de vidrio | -0.7% | Global, con escrutinio regulatorio elevado | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Jeringas Prellenadas Canibalizando Volúmenes

Los biológicos orientados al comercio minorista y terapias autoadministradas están migrando a jeringas listas para inyectar que ofrecen precisión de dosis y conveniencia del paciente. El aumento del 15% en ingresos de jeringas de Stevanato Group en 2024 coincidió con una caída del 34% en ventas de viales, ejemplificando la presión de sustitución de formato. Las jeringas conllevan márgenes superiores, impulsando a los productores a reasignar horas de horno lejos de ampollas. El cambio es acelerado por agonistas GLP-1 blockbuster, donde la adherencia de auto-inyección impulsa la preferencia del pagador. No obstante, las ampollas permanecen vitales para medicamentos sensibles al aceite de silicona o residuo de tungsteno asociado con tapones de jeringas. El perfil de demanda segmentado obliga a los proveedores de ampollas a apuntar a moléculas nicho, críticas de estabilidad e invertir en marketing que destaque las ventajas de pureza del vidrio.

Volatilidad de Suministro de Tubería de Hornos Bajos en Carbono

Los fabricantes de vidrio europeos están reconstruyendo hornos heredados para cumplir una meta de reducción de CO₂ del 25% para 2030, pero los períodos de cambio estrecha la disponibilidad de tubería. La renovación de USD 150 millones de O-I Glass de su planta Alloa temporalmente removió 80,000 t de capacidad anual, elevando precios spot hasta 40% en 2024. Los picos de precios de energía vinculados a mercados de gas natural comprimen aún más los márgenes. Los compradores farmacéuticos bloqueados en fuentes de vidrio calificadas enfrentan revalidación costosa si persisten las escaseces. Aunque el piloto de horno asistido por hidrógeno de SGD Pharma muestra promesa, la intensidad de capital y brechas de mano de obra calificada obstaculizan la replicación rápida. Estas limitaciones motivan a compradores más grandes a contratar volúmenes de tubería a futuro y considerar estrategias de doble abastecimiento a pesar de la sobrecarga de calificación.

Análisis de Segmentos

Por Tipo de Material: Dominio del Vidrio Enfrenta Innovación Plástica

El vidrio mantuvo una participación del 87% del mercado de envases de ampollas en 2024, reflejando confianza regulatoria arraigada y durabilidad química sin igual. Los formatos plásticos, sin embargo, están registrando una TCAC del 9.78% hasta 2030, impulsados por líneas BFS que cortan pasos de validación de esterilidad y reducen gastos laborales. Dentro del vidrio, el borosilicato Tipo-I permanece como el predeterminado para biológicos, medicamentos oncológicos y compuestos altamente reactivos. La composición Valor de Corning elimina la delaminación mientras retiene propiedades hidrolíticas clase I, ampliando la aplicabilidad del vidrio a ambientes de cadena de frío de alto estrés.

Los fabricantes adoptan modelos de negocio divergentes: SCHOTT Pharma derivó el 55% de ingresos de 2024 de ofertas de vidrio de alto valor que comandan precios premium, mientras especialistas en polímeros persiguen volumen en vacunas y genéricos. La simplicidad de cadena de suministro fortalece la economía plástica porque los contenedores se forman, llenan y sellan en una pasada, reduciendo necesidades de empaque secundario. Aún así, el tamaño del mercado de envases de ampollas para soluciones basadas en vidrio se situó en USD 4.69 mil millones en 2025, empequeñeciendo la contribución plástica de USD 690 millones. La trayectoria indica coexistencia más que desplazamiento, dependiendo de tolerancia de riesgo terapéutico, vida útil requerida y cálculo de sostenibilidad.

Por Tipo de Ampolla: Sistemas de Apertura Fácil Impulsan Innovación

Las ampollas de cuello recto lideraron con 63% de participación del mercado de envases de ampollas en 2024, pero formatos amigables al usuario como One-Point-Cut (OPC), anillo de puntuación y diseños de anillo de rotura de color están creciendo a una TCAC del 9.21%. Los proveedores de atención médica clasifican cada vez más las lesiones reducidas por pinchazo de aguja y quejas de rotura como criterios de adquisición, haciendo opciones de apertura fácil indispensables para entornos de enfermería y cuidado en el hogar. En paralelo, las ampollas tipo embudo retienen relevancia para formulaciones viscosas o de suspensión donde cuellos más anchos permiten llenado eficiente.

La adopción de apertura fácil también es impulsada por tendencias de autoadministración en vacunas y estética. El diseño easyOPC de SCHOTT Pharma corta la variabilidad de fuerza de apertura en 60%, reduciendo así el riesgo de derrame durante la preparación de dosis. Mientras expiran patentes del sistema de rotura, productores de nivel medio pueden emular estas características, intensificando la competencia de precios en clases terapéuticas de menor margen. No obstante, los biológicos premium continúan favoreciendo tecnologías de rotura propietarias que garantizan esterilidad y trazabilidad, reforzando la resistencia de márgenes para líderes en innovación. El tamaño del mercado de envases de ampollas para variantes de apertura fácil se proyecta superar USD 2.1 mil millones para 2030, respaldado por valor ergonómico diferenciador.

Por Capacidad: Volúmenes de Rango Medio Capturan Crecimiento

Las ampollas ≤2 mL capturaron el 43% de ingresos de 2024 gracias a biológicos que requieren administración de dosis única. La selección de capacidad refleja un intercambio entre minimización de desperdicio y flexibilidad de dosis: entornos hospitalarios multi-dosis están impulsando una TCAC del 8.74% en la banda de 6-10 mL porque llenados más grandes reducen el tiempo de administración por ronda de pacientes. El rango de 3-5 mL permanece como predeterminado para antibióticos rutinarios y analgésicos, equilibrando costo de producción y conveniencia de dosis.

La economía de fabricación diverge en consecuencia. Las capacidades pequeñas permiten conteos de cavidad más altos por ciclo, llevando a menor uso de energía por unidad, mientras que los tamaños de rango medio optimizan el rendimiento del horno. Para estética inyectable, las clínicas prefieren ampollas de vidrio de 1 mL para asegurar frescura del producto, reforzando el perfil de paquetes de uso único en Asia-Pacífico. Por el contrario, los protocolos de quimioterapia a menudo adoptan llenados de 10 mL para coincidir con volúmenes de bolsa de infusión, ilustrando la dependencia de la capacidad del flujo de trabajo clínico. La participación del mercado de envases de ampollas dentro de cada banda podría oscilar más si las regulaciones de carga de desperdicio incentivan llenados más pequeños o más grandes.

Por Tecnología de Fabricación: Automatización Impulsa Transformación

Las líneas de formado tubular convencional mantuvieron una participación del 83% en 2024 pero las instalaciones BFS se expanden a una TCAC del 10.04%, impulsadas por productividad integrada de formar-llenar-sellar y riesgo de contaminación reducido. BFS elimina etapas separadas de lavado, despirogenación y esterilización, habilitando cambios de formato sub-10-minutos que convienen a instalaciones CDMO multi-producto. Los avances de puntuación láser reducen aún más las tasas de defectos de rotura, crucial para APIs de alto valor donde una sola grieta capilar puede activar rechazo de lote.

La automatización produce ambientes ricos en datos: el módulo AI-Go de Antares Vision retrofit cámaras heredadas a clasificadores de aprendizaje profundo que señalan micro-defectos invisibles para sistemas basados en reglas. La adopción es más rápida en América del Norte y la UE donde escaseces laborales y marcos de calidad por diseño elevan ROI para actualizaciones de alto-capex. El tamaño del mercado de envases de ampollas asociado con líneas BFS se espera cruce USD 1 mil millones para 2030 mientras productores de vacunas y fabricantes de medicamentos oftálmicos transicionan lejos de llenados de contenedor abierto.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles tras compra del informe

Por Industria Usuario Final: Segmento Cosméticos Acelera

Las aplicaciones farmacéuticas contribuyeron con el 91% de ventas de 2024, pero la estética inyectable en cuidado personal se expande a una TCAC del 9.39% hasta 2030. Los consumidores de clase media de China mantuvieron o elevaron el gasto en toxina botulínica y rellenos dérmicos durante las desaceleraciones económicas de 2024, creando demanda incremental robusta para contenedores de grado farmacéutico en entornos no terapéuticos. Las autoridades regulatorias tratan estos productos como dispositivos médicos, por lo que las especificaciones de empaque reflejan estándares farmacéuticos, sosteniendo la propuesta de valor del mercado.

Los compradores de cosméticos enfatizan apariencia premium, impulsando adopción de vidrio transparente con impresión cerámica en lugar de etiquetas de tinta. Para OEMs, el umbral de costo permanece secundario a la percepción de marca, permitiendo a proveedores de ampollas preservar márgenes. Mientras tanto, la subcontratación de farmacia hospitalaria en Europa ancla la demanda mientras las reglas de composición se endurecen, asegurando un piso para volúmenes farmacéuticos incluso bajo presión de sustitución de jeringas. El tamaño del mercado de envases de ampollas para cosméticos está listo para alcanzar USD 580 millones para 2030, pequeño pero estratégico para diversificación.

Análisis Geográfico

Asia-Pacífico controló el 39% de ingresos globales en 2024, reforzado por expansiones de capacidad a través de China, India y Corea del Sur mientras los gobiernos localizan cadenas de suministro de medicamentos inyectables. La producción biofarmacéutica de China alcanzó CNY 565.3 mil millones (USD 78.4 mil millones) en 2024 y podría eclipsar CNY 1.4 billones (USD 194 mil millones) para 2029, sosteniendo demanda de ampollas a pesar de restricciones esporádicas de exportación de API vinculadas a la Ley Anti-Espionaje 2024. El clúster de estética de Corea del Sur en Gangnam alimenta órdenes consistentes de vidrio de pequeño volumen, mientras los incentivos "Make in India" de India respaldan adiciones de capacidad BFS para vacunas. Concurrentemente, los miembros ASEAN cortejan CDMOs ofreciendo vacaciones fiscales y aprobaciones GMP simplificadas, amplificando competitividad regional.

El crecimiento de América del Norte es más estable, sustentado por pipelines de comercialización de biológicos y fechas límite de cumplimiento DSCSA que requieren contenedores primarios serializados. Estados Unidos impulsa órdenes de alto valor para vidrio Tipo-I y líneas de inspección habilitadas por IA que satisfacen recomendaciones USP <1790> para inspección visual parenteral. Canadá trabaja para alinearse con normas de trazabilidad de EE.UU., estimulando a proveedores a proporcionar empaque bilingüe y códigos compatibles GS1. Notablemente, litigios de herbicidas y choques de cadena de suministro han alentado a fabricantes de medicamentos a doble abastecimiento de ampollas de México, ampliando comercio intra-regional norteamericano.

Europa permanece como territorio rico en valor pero maduro donde objetivos de sostenibilidad y economía circular dictan compras. La Regulación revisada de Empaque y Residuos de Empaque de la UE obliga puntajes de reciclabilidad superiores al 70% para 2030, elevando demanda de flujos de vidrio Tipo-I de ciclo cerrado. Los hospitales alemanes formaron un consorcio de compras en 2024 que otorga contratos de 5 años a vendedores que cumplen ≥50% contenido de casco, señalizando normas futuras de adquisición. Mientras tanto, la volatilidad de precios de energía vinculada a cortes de suministro de gas elevó preocupación sobre tiempo de inactividad de hornos, impulsando a algunas firmas a almacenar tubería de borosilicato. Sin embargo, los Fondos de Recuperación de la UE destinados a infraestructura de ciencias de la vida subsidiarán equipos de inspección de próxima generación, compensando parcialmente temores de costo.

Oriente Medio registró la TCAC regional más alta al 9.03% hasta 2030 mientras Arabia Saudí y los EAU canalizan presupuestos de salud pública hacia fabricación local. El programa farmacéutico Vision 2030 de Riad co-financia plantas de inyectables estériles, creando demanda de campo verde para líneas BFS y tubulares. Las reglas de licitación del Consejo de Cooperación del Golfo priorizan costo-efectividad, posicionando a firmas de nivel medio indias y europeas para capturar participación. Sin embargo, mano de obra calificada limitada necesita asociaciones de transferencia de tecnología que entrelazan suministro de equipos con contratos de servicio a largo plazo.

La adopción de América Latina se ve obstaculizada por inestabilidad macroeconómica, aunque ANVISA de Brasil impulsa serialización que refleja requisitos EU-FMD, abriendo oportunidades para ampollas habilitadas para trazabilidad. África permanece incipiente fuera del complejo de vacunas de Egipto; no obstante, el objetivo 2040 de la Unión Africana para 60% de fabricación local de vacunas puede catalizar inversiones BFS más tarde en el horizonte de pronóstico.

Panorama Competitivo

El mercado está moderadamente consolidado: SCHOTT Pharma, Gerresheimer y Stevanato Group ocupan el nicho de calidad-premium, mientras SGD Pharma y contendientes regionales se enfocan en ofertas de nivel medio. SCHOTT Pharma registró EUR 899 millones (USD 974 millones) de ingresos en 2024, entregando un margen EBITDA del 27.8% enfatizando sistemas de rotura de alto valor y características de trazabilidad. La división de vidrio de Gerresheimer vio una declinación orgánica del 2.6% amid destocking, impulsando un pivote estratégico hacia soluciones de contención plástica después de adquirir Bormioli Pharma en 2025. Stevanato Group alcanzó EUR 1.104 mil millones (USD 1.20 mil millones) de facturación incrementando su mezcla de soluciones de alto valor al 38%, destacando la ventaja de rentabilidad de productos tecnológicamente diferenciados.

La estrategia competitiva se inclina hacia integración vertical y actualizaciones digitales. Los fabricantes despliegan suites de inspección asistidas por IA para garantizar niveles de defecto casi cero, calificando así para contratos de llenado-acabado de biológicos donde fallas de lote son costosas. La actividad de patentes aumentó bruscamente en 2024, centrándose en líneas de rotura con puntuación láser y codificación de matriz de datos incrustada, subrayando la tecnología como el foso clave. Las credenciales de sostenibilidad también impulsan victorias en licitaciones: ensayos de vidrio de ciclo cerrado y compromisos de electrificación de hornos diferencian a proveedores cuando compradores europeos aplican puntuación ESG.

M&A permanece como palanca de crecimiento. La adquisición de Bormioli Pharma por Gerresheimer amplía capacidad plástica y aumenta apalancamiento con cuentas farmacéuticas globales. La fusión planeada de acciones de Amcor con Berry Global, anunciada en noviembre de 2024, crearía un gigante de empaque diversificado con una huella farmacéutica más profunda. La compra de USD 16.5 mil millones de Catalent por Novo Holdings busca aliviar cuellos de botella de capacidad de biológicos, beneficiando indirectamente a proveedores de ampollas vinculados a la red de llenado-acabado de Catalent. Jugadores regionales cortejan empresas conjuntas que aseguran suministro de tubería o acceso a tecnología BFS, señalizando consolidación continua mientras las barreras al cumplimiento de calidad aumentan.

Líderes de la Industria de Envases de Ampollas

-

Gerresheimer AG

-

James Alexander Corporation

-

Schott Pharma AG and Co. KGaA

-

Essco Glass Pvt. Ltd.

-

Stevanato Group S.p.A.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Gerresheimer finalizó la adquisición de Bormioli Pharma, mejorando su portafolio de plásticos y habilitando soluciones integradas de alto valor a través de formatos de vidrio y polímero.

- Mayo 2025: Syntegon introdujo Pharmatag 2025, una plataforma de llenado optimizada para empaque líquido de alta eficiencia, incluyendo módulos de ampollas de cambio rápido que cortan tiempo de limpieza de línea en 30%.

- Febrero 2025: Novo Holdings cerró su adquisición de Catalent por USD 16.5 mil millones, buscando aliviar cuellos de botella de llenado-acabado para medicamentos para pérdida de peso y acelerar innovaciones de empaque, incluyendo ampollas avanzadas.

- Noviembre 2024: Amcor divulgó planes para adquirir Berry Global vía transacción de todas las acciones, creando una entidad diversificada con alcance amplificado en empaque primario farmacéutico.

Alcance del Informe Global del Mercado de Envases de Ampollas

Una ampolla es una pequeña botella sellada de vidrio o plástico que se usa para contener y preservar una muestra, usualmente un sólido o líquido. El empaque de ampollas se está usando en las industrias farmacéutica, cuidado personal y cosmética. El empaque de ampollas se usa principalmente para proteger líquido o solución del aire y contaminantes. El estudio rastrea la demanda de ampollas que se están usando en diferentes industrias usuario final y los ingresos generados por los jugadores operando en el mercado.

El mercado de envases de ampollas está segmentado por material (vidrio y plástico), industria usuario final (farmacéutica, cuidado personal y cosmética, otras industrias usuario final), y geografía (América del Norte (Estados Unidos y Canadá), Europa (Reino Unido, Alemania, Francia, Italia, España, y Resto de Europa), Asia-Pacífico (China, India, Japón, Corea del Sur, Australia y Nueva Zelanda, y Resto de Asia-Pacífico), América Latina (Brasil, México, y Resto de América Latina), Oriente Medio y África (Arabia Saudí, Egipto, Emiratos Árabes Unidos, Sudáfrica, y Resto de Oriente Medio y África). Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Vidrio |

| Plástico |

| Cuello recto |

| Tipo embudo |

| Cerrada (Forma D) |

| Apertura Fácil (OPC, Anillo de Puntuación, CBR) |

| ≤2 mL |

| 3-5 mL |

| 6-10 mL |

| >10 mL |

| Formado Tubular Convencional |

| Plástico Soplar-Llenar-Sellar |

| Puntuación Láser Avanzada |

| Farmacéutica |

| Cuidado Personal y Cosméticos |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Reino Unido |

| Alemania | |

| Francia | |

| Italia | |

| España | |

| Rusia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Oriente Medio | Arabia Saudí |

| Emiratos Árabes Unidos | |

| Resto de Oriente Medio | |

| África | Sudáfrica |

| Nigeria | |

| Resto de África |

| Por Tipo de Material | Vidrio | |

| Plástico | ||

| Por Tipo de Ampolla | Cuello recto | |

| Tipo embudo | ||

| Cerrada (Forma D) | ||

| Apertura Fácil (OPC, Anillo de Puntuación, CBR) | ||

| Por Capacidad (mL) | ≤2 mL | |

| 3-5 mL | ||

| 6-10 mL | ||

| >10 mL | ||

| Por Tecnología de Fabricación | Formado Tubular Convencional | |

| Plástico Soplar-Llenar-Sellar | ||

| Puntuación Láser Avanzada | ||

| Por Industria Usuario Final | Farmacéutica | |

| Cuidado Personal y Cosméticos | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemania | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio | Arabia Saudí | |

| Emiratos Árabes Unidos | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Nigeria | ||

| Resto de África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de envases de ampollas?

El tamaño del mercado de envases de ampollas alcanzó USD 5.38 mil millones en 2025 y se pronostica llegar a USD 7.79 mil millones para 2030.

¿Qué material domina la producción de ampollas?

El vidrio domina con una participación de ingresos del 87% en 2024, gracias a su inercia química y aceptación regulatoria arraigada.

¿Por qué está ganando popularidad la tecnología soplar-llenar-sellar?

Soplar-llenar-sellar integra formación de contenedor, llenado y sellado en un paso estéril, reduciendo riesgo de contaminación y respaldando una TCAC del 10.04% dentro del mercado de envases de ampollas.

¿Cómo afectan las regulaciones de trazabilidad el diseño de ampollas?

Los mandatos globales como el US DSCSA requieren identificadores únicos en cada paquete de medicamento recetado, impulsando a fabricantes a marcar con láser o codificar con código de barras ampollas para visibilidad de cadena de suministro de extremo a extremo.

¿Qué región está creciendo más rápido?

Oriente Medio lidera el crecimiento con una TCAC proyectada del 9.03% hasta 2030, impulsada por inversiones en infraestructura de atención médica en Arabia Saudí y los EAU.

¿Son las jeringas prellenadas una amenaza para las ampollas?

Sí; en América del Norte y Europa, las jeringas prellenadas están sifoneando volúmenes, ejerciendo un impacto estimado de -1.4% en la TCAC del mercado de envases de ampollas, aunque las ampollas retienen nichos donde la pureza del vidrio es esencial.

Última actualización de la página el: