Marktanalyse für Dieselgeneratoren in Südamerika

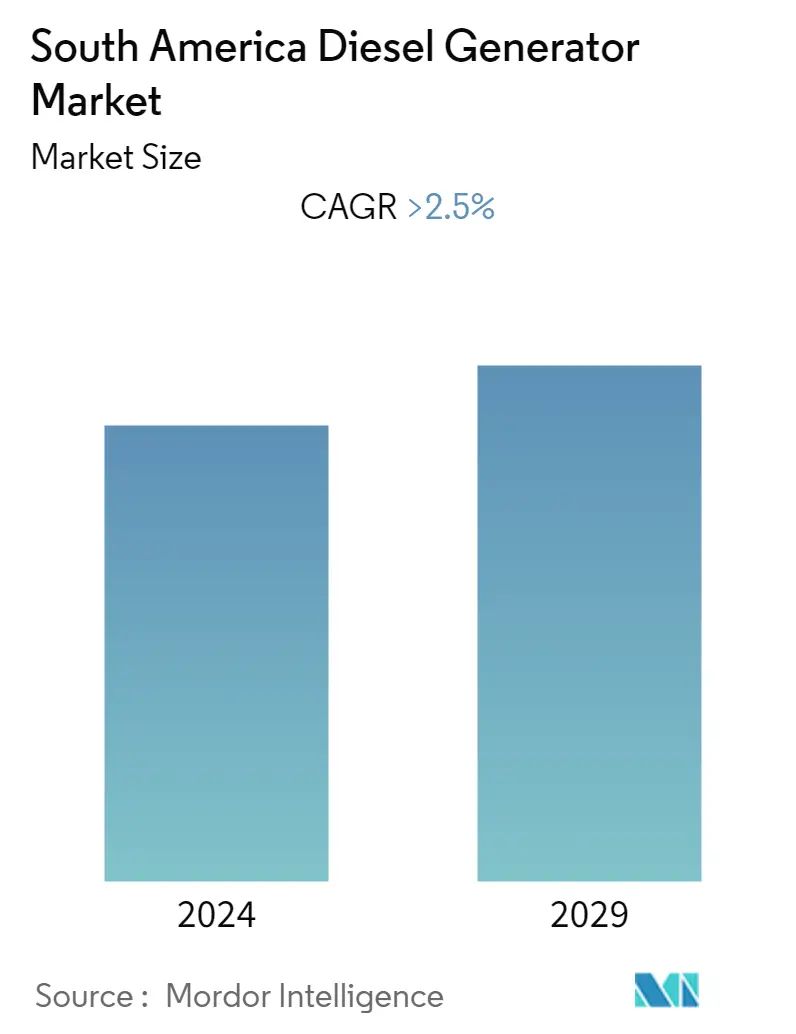

Der südamerikanische Markt für Dieselgeneratoren wird im Prognosezeitraum (2022–2027) voraussichtlich mit einer jährlichen Wachstumsrate von mehr als 2,5 % wachsen.

Der Markt wurde durch die Covid-19-Pandemie negativ beeinflusst, da die Stromnachfrage aus den wichtigsten Endverbrauchersegmenten deutlich zurückging. Seitdem hat sich der Markt jedoch erholt und wird voraussichtlich im Prognosezeitraum das Niveau vor der Pandemie erreichen.

- Langfristig wird erwartet, dass die schlechte Netzinfrastruktur der Region, die eine Stromversorgung an netzfernen Standorten erfordert, die Nachfrage nach Dieselgeneratoren im Prognosezeitraum ankurbeln wird.

- Auf der anderen Seite dürfte die Verlagerung hin zu saubereren Ressourcen und die Weiterentwicklung der Batterietechnologien den Markt für Dieselgeneratoren im Prognosezeitraum bremsen.

- Der zunehmende Einsatz tragbarer Dieselgeneratoren in Heim- und Veranstaltungsanwendungen, die Energie für Beleuchtung, Sumpfpumpen, Kühlschränke, Klimaanlagen und medizinische Geräte erzeugen, dürfte in naher Zukunft zahlreiche Möglichkeiten für Dieselgeneratoren schaffen.

Markttrends für Dieselgeneratoren in Südamerika

Der Industriesektor wird den Markt dominieren

- In der südamerikanischen Region befinden sich Länder, die sich in der Entwicklungsphase befinden oder unterentwickelt sind. Diese Länder sind bei der Notstromerzeugung oder unkonventionellen Methoden der Stromerzeugung äußerst zuverlässig. Industriebetriebe sind bei Stromausfällen und in Regionen mit eingeschränktem Netzzugang hauptsächlich auf Strom angewiesen, der von Dieselgeneratoren erzeugt wird.

- Der Anstieg der Nachfrage nach Dieselgeneratoren in der Region ist hauptsächlich auf das Wachstum in zahlreichen Endverbrauchsindustrien zurückzuführen, darunter Bergbau, Öl- und Gasexploration, Stromerzeugung und Bauwesen, die Hochleistungsgeneratoren für eine kontinuierliche und zuverlässige Stromversorgung benötigen für den Betrieb.

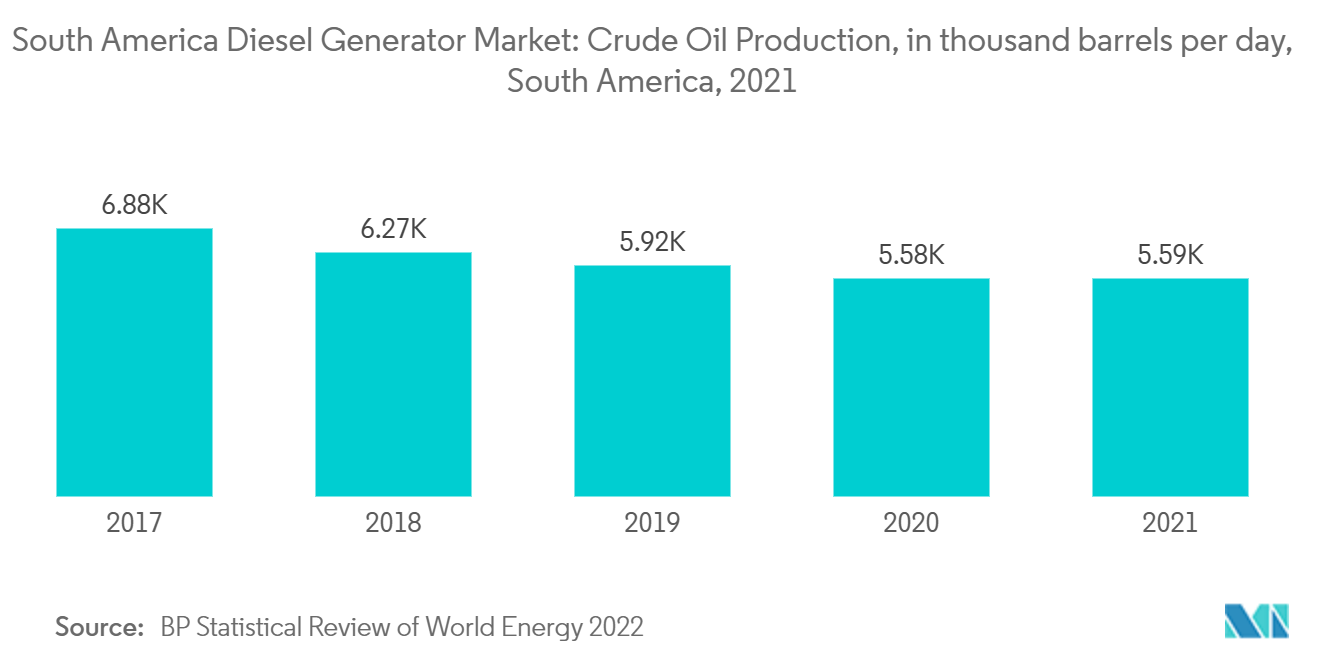

- Einer der wichtigsten Industriesektoren, die die Nachfrage antreiben, ist der Öl- und Gasexplorationssektor. Im Jahr 2021 lag die Rohölproduktion Südamerikas bei 5588.000 Barrel/Tag, was einem Rückgang um fast 18,7 % seit 2017 entspricht. Da die Nachfrage nach raffinierten Produkten und Petrochemikalien steigt, ist auch die Nachfrage nach Rohöl gestiegen, was zu höheren Importen geführt hat Bände. Da die südamerikanische Region über bedeutende Öl- und Gasreserven verfügt, investieren die meisten Länder der Region stark in die Erschließung neuer Reserven. Darüber hinaus investieren die Länder auch erhebliche Beträge in die Midstream- und Downstream-Sektoren, um die Inlandsnachfrage zu decken und Gewinne zu maximieren.

- In Guyana beispielsweise versprechen die jüngsten bedeutenden Entdeckungen im Atlantik vor der Küste Guyanas einen Boom bei den Öleinnahmen, der sich wiederum voraussichtlich positiv auf den Markt im Prognosezeitraum auswirken wird. Der Offshore-Stabroek-Block ist einer der bedeutendsten Kohlenwasserstofffunde in diesem Jahrzehnt, und im Oktober 2021 aktualisierte ExxonMobil, der Betreiber des Blocks, seine Schätzung der förderbaren Kohlenwasserstoffressourcen auf 10 Milliarden Barrel Öläquivalent.

- Um sein Kohlenwasserstoffpotenzial zu nutzen, hat Guyana mit der Entwicklung des Rests seiner unterentwickelten Kohlenwasserstoff-Wertschöpfungskette begonnen. GoInvest, eine Regierungsbehörde Guyanas, gab im Oktober 2021 bekannt, dass das Land den Bau einer 220 km langen Unterwasser-Gaspipeline plant, die eine Kapazität für den Transport von etwa 50 MMSCFD aus den von ExxonMobil betriebenen Projekten Liza Phase 1 und 2 haben wird. Die Pipeline wird auch ein geplantes Gaskraftwerk mit Gas versorgen, dessen Bau voraussichtlich im Jahr 2022 beginnen wird. Im September 2021 genehmigte Guyana den 600 Millionen US-Dollar teuren Onshore-Ölterminal Vreed-en-Hoop.

- Die brasilianische Regierung hat mehrere Reformen durchgeführt, um ausländische Unternehmen anzuziehen und das Desinvestitionsszenario zu beenden. In der Vergangenheit hatte die Regierung eine Reihe von Angeboten vorgelegt, um die Explorationsaktivitäten im Land zu steigern. Brasilien hat mehrere große Offshore-Upstream-Projekte in der Pipeline und es wird erwartet, dass das Land bis 2025 mehr als 20 % zur weltweiten Offshore-Rohöl- und Kondensatproduktion beitragen wird. Der Großteil der Produktion wird voraussichtlich aus dem Pão de Açúcar kommen das Campos-Becken und die Carcará-Felder. Mit der Aufnahme der Produktion in diesen beiden Bereichen wird erwartet, dass die Nachfrage nach Dieselgeneratoren in der Upstream- und Midstream-Industrie deutlich ansteigt und den Markt im Prognosezeitraum antreibt.

- Basierend auf der Kapazität wird im Segment mit mehr als 375 kVA aufgrund des breiten Leistungsspektrums ein erhebliches Wachstum erwartet. Diese Leistungsgeneratoren werden häufig im Großindustriesektor in Südamerika eingesetzt, da sie unterbrechungsfreien Strom liefern Versorgung und geringere Ausfallzeiten in der Branche, was zu einem Kapitalgewinn führt. Daher wird erwartet, dass die zunehmende Industrialisierung in Kernsektoren wie Öl und Gas, Bauwesen sowie Öl und Gas den Markt im Prognosezeitraum antreiben wird.

Für Argentinien wird ein deutliches Marktwachstum erwartet

- Es wird erwartet, dass Argentinien in den kommenden Jahren ein schnelleres Wachstum verzeichnen wird, da die Nachfrage nach Dieselgeneratoren zur Verbesserung der Energiewirtschaft steigt und die Investitionen in die Entwicklung von Öl- und Gasaktivitäten, Flughäfen und anderen Verkehrsknotenpunkten zunehmen.

- In Argentinien wird erwartet, dass der Markt für Dieselgeneratoren im Prognosezeitraum aufgrund einer zunehmenden Anzahl von Infrastrukturprojekten in den Bereichen Transport, Öl und Gas sowie im kommerziellen Sektor wachsen wird. Darüber hinaus dürften bevorstehende Projekte im Wohn- und Gastgewerbesektor in Gebieten wie den Städten Buenos Aires und Cordoba, die von ausländischen und privaten Investoren finanziert werden, die steigende Nachfrage nach Dieselgeneratoren im Land unterstützen.

- Der Bau neuer Wohneinheiten, Hotels, Krankenhäuser usw. ist einer der Hauptfaktoren für das Wachstum des Dieselgeneratormarktes in Argentinien. Darüber hinaus dominiert der kommerzielle Sektor den gesamten argentinischen Dieselgeneratormarkt, um die wachsende Zahl von Bauprojekten effizient mit Strom zu unterstützen.

- Darüber hinaus bietet der Schiefervorkommen des Landes ein enormes Potenzial für die Expansion von Unternehmen, für Unternehmensgründungen und für den Wohlstand von Investoren. Dadurch sollen Dieselgeneratoren bereitgestellt werden, um Unternehmen bei der Erschließung der über die argentinischen Becken verstreuten Schieferressourcen zu unterstützen.

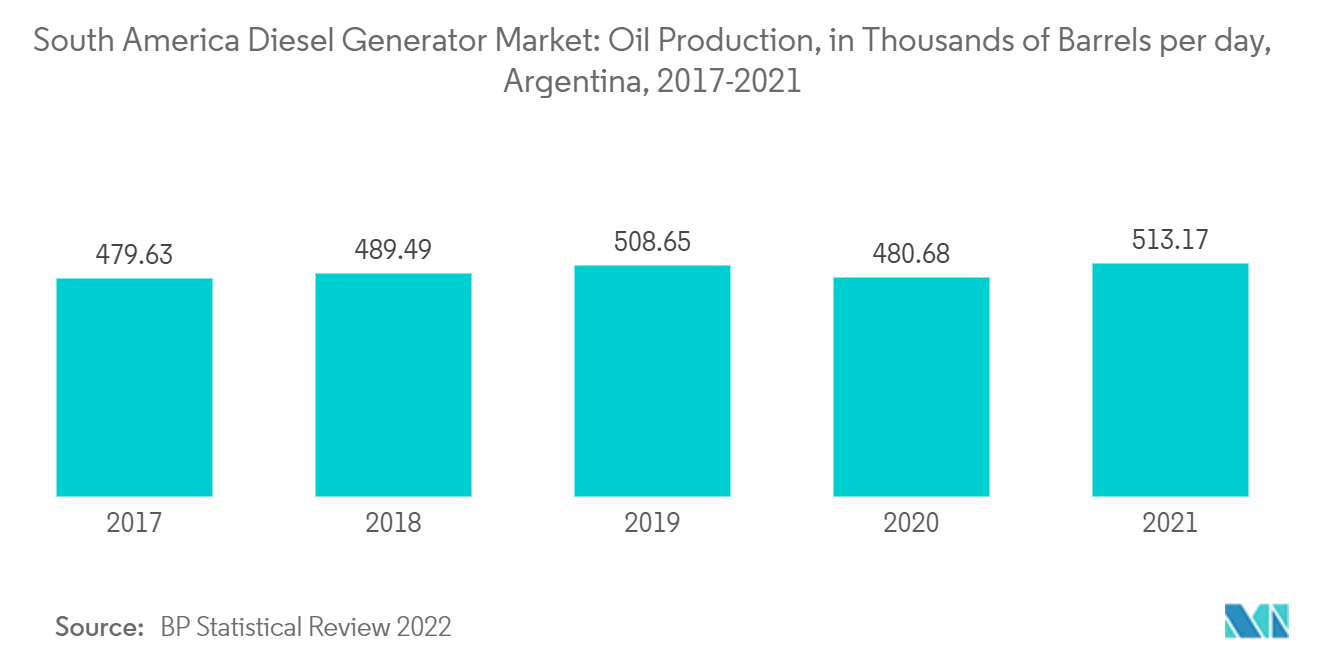

- Der Upstream-Sektor im Land ist relativ gut entwickelt. Im Jahr 2021 lag die Rohölproduktion Argentiniens bei 513.000 Barrel pro Tag, was einem Anstieg von fast 6,9 % gegenüber 2017 entspricht, was im krassen Gegensatz zur sinkenden Produktion im Rest der Region steht. Das staatliche argentinische Energieunternehmen YPF hat angekündigt, dass sich die derzeitige Strategie des Unternehmens stärker auf unkonventionelle Exploration und Produktion wie die Vaca-Muerta-Formation konzentriert, die hauptsächlich aus Schiefergas und Öl besteht.

- Im Januar 2022 wurde berichtet, dass die argentinische Schiefergasproduktion gegenüber Januar 2021 im Vergleich zum Vorjahr um 42 % auf bis zu 69 Millionen Kubikmeter pro Tag gestiegen sei. Dies dürfte den im Kühlsystemgeschäft tätigen Unternehmen neue Möglichkeiten eröffnen. Im September 2021 verabschiedete die argentinische Regierung ein Gesetz zur Förderung von Kohlenwasserstoffinvestitionen, um die inländische Produktion in der riesigen Schieferformation Vaca Muerta und darüber hinaus zu steigern und die Öl- und Gasexporte anzukurbeln.

- Auch Argentinien hat versucht, ausländische Investitionen in seinen Bergbausektor anzuziehen und senkte im Oktober 2021 die Exportsteuern von 12 % auf 8 %. Nach Angaben der argentinischen Regierung wurden für die Jahre 2020 und 2021 zusammengenommen Bergbauinvestitionen in Höhe von fast 9,3 Milliarden US-Dollar angekündigt, wobei sich 94,5 % der Projekte auf Erweiterung und Bau konzentrierten. Nach Angaben der Regierung benötigt das Land 22,2 Milliarden US-Dollar für die Entwicklung identifizierter Kupfervorkommen und 7,3 Milliarden US-Dollar für die Erschließung seiner Lithiumvorkommen. Im Gegensatz dazu belaufen sich die für die Goldproduktion erforderlichen Investitionen auf 1,65 Milliarden US-Dollar und für Silber auf 1,11 Milliarden US-Dollar.

- Die meisten Deals im Jahr 2021 fanden im Lithium-Bergbausektor statt, wo sich die Investitionen auf insgesamt 5,3 Milliarden US-Dollar beliefen. Orocobre-Toyota, eine australische und japanische Partnerschaft, und Livent kündigten Kapazitätserweiterungen an. Gleichzeitig genehmigten Lithium Americas und Ganfeng Lithium eine zweite Ausbaustufe des Lithiumprojekts Caucharí-Olaroz in der Provinz Jujuy, das voraussichtlich im vierten Quartal 2022 in Produktion gehen wird.

- Daher wird erwartet, dass der zunehmende Stromausfall und die Zunahme der Öl- und Gasexploration sowie der Produktion und des Bergbaus im Land zum Wachstum des südamerikanischen Marktes für Dieselgeneratoren beitragen werden.

Überblick über die Dieselgeneratorindustrie in Südamerika

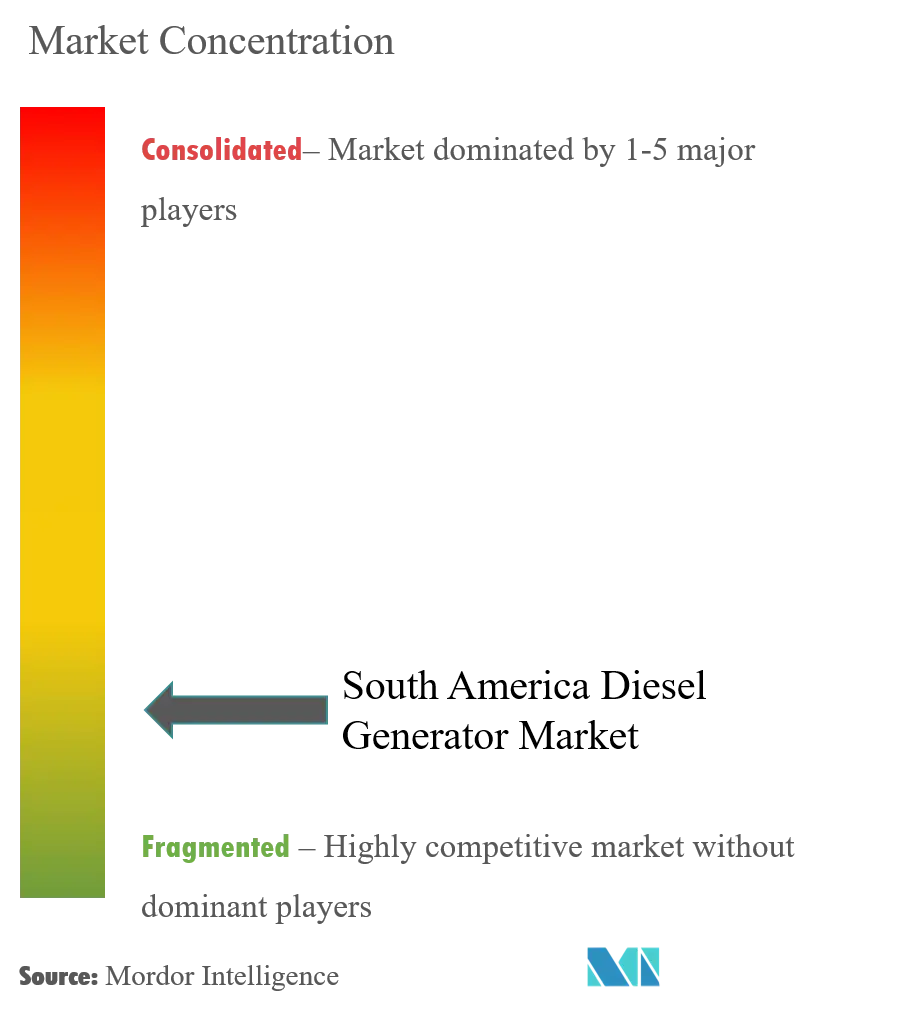

Der südamerikanische Markt für Dieselgeneratoren ist mäßig fragmentiert. Zu den wichtigsten Hauptakteuren auf dem Markt gehören in keiner bestimmten Reihenfolge unter anderem Caterpillar Inc., Cummins Inc., Generac Holdings Inc., MTU Onsite Energy Corp und Kohler Co.

Marktführer für Dieselgeneratoren in Südamerika

Caterpillar Inc.

Cummins Inc.

Generac Holdings Inc.

Kohler Co.

MTU Onsite Energy Corp

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Dieselgeneratoren in Südamerika

- Im November 2022 kündigte die neue Regierung Brasiliens an, dass sie ihre Entscheidung, die obligatorische Beimischung von Biodiesel zu Diesel bis zum 31. März 2023 bei 10 % zu belassen, widerrufen und die Beimischungspflicht auf ein höheres Niveau als derzeit erhöhen wird.

Segmentierung der Dieselgeneratorindustrie in Südamerika

Dieselgeneratoren liefern Primär-, Standby- und Dauerstrom für den Wohn-, Gewerbe- und Industriesektor und sind auch in Notsituationen und an abgelegenen Standorten eine zuverlässige Stromerzeugungsquelle. Der südamerikanische Markt für Dieselgeneratoren ist nach Kapazität, Endbenutzer und Geografie segmentiert. Nach Kapazität ist der Markt in weniger als 75 kVA, zwischen 75 und 375 kVA und mehr als 375 kVA unterteilt. Nach Endbenutzer ist der Markt in Wohn-, Gewerbe- und Industriesegmente unterteilt. Geografisch ist der Markt in Brasilien, Argentinien und den Rest Südamerikas unterteilt.

| Weniger als 75 kVA |

| Zwischen 75 und 375 kVA |

| Mehr als 375 kVA |

| Wohnen |

| Kommerziell |

| Industriell |

| Brasilien |

| Argentinien |

| Rest von Südamerika |

| Kapazität | Weniger als 75 kVA |

| Zwischen 75 und 375 kVA | |

| Mehr als 375 kVA | |

| Endbenutzer | Wohnen |

| Kommerziell | |

| Industriell | |

| Erdkunde | Brasilien |

| Argentinien | |

| Rest von Südamerika |

Häufig gestellte Fragen zur Marktforschung für Dieselgeneratoren in Südamerika

Wie groß ist der Markt für Dieselgeneratoren in Südamerika derzeit?

Der südamerikanische Markt für Dieselgeneratoren wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2,5 % verzeichnen.

Wer sind die Hauptakteure auf dem südamerikanischen Markt für Dieselgeneratoren?

Caterpillar Inc., Cummins Inc., Generac Holdings Inc., Kohler Co., MTU Onsite Energy Corp sind die größten Unternehmen, die auf dem südamerikanischen Markt für Dieselgeneratoren tätig sind.

Welche Jahre deckt dieser südamerikanische Markt für Dieselgeneratoren ab?

Der Bericht deckt die historische Marktgröße des südamerikanischen Marktes für Dieselgeneratoren für die Jahre 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des südamerikanischen Marktes für Dieselgeneratoren für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Dieselgeneratoren in Südamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Dieselgeneratoren in Südamerika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Dieselgeneratoren für Südamerika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.