Marktanalyse für DC-Verteilungsnetze in Südamerika

Es wird erwartet, dass der südamerikanische DC-Verteilnetzmarkt im Prognosezeitraum eine CAGR von 3,15 % verzeichnen wird.

Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Derzeit hat der Markt das Niveau vor der Pandemie erreicht.

- Langfristig wird erwartet, dass Faktoren wie das Wachstum des Sektors für erneuerbare Energien in der Region, seine Kompatibilität mit Batteriespeichern und Vorteile gegenüber der Wechselstromverteilung, wie z. B. die gemeinsame Nutzung der Stromversorgung zwischen Systemen mit unterschiedlichen Frequenzen, den Markt im Prognosezeitraum antreiben werden.

- Andererseits wird erwartet, dass hohe Anschaffungskosten und Komplexität im Vergleich zu generischen Vertriebsnetzen das Wachstum des Marktes behindern werden.

- Dennoch gilt das DC-Verteilnetz als wesentlicher Faktor für die zukünftigen Aspekte von Smart Grids. Außerdem wird geschätzt, dass Solarenergie bis 2060 ein Drittel des weltweiten Energiebedarfs decken wird, wodurch die Gleichstromverteilung in Zukunft zunehmen wird, da Solarenergie Gleichstrom erzeugt.

- Es wird erwartet, dass Brasilien den Markt aufgrund zunehmender HGÜ-Übertragungsprojekte im Prognosezeitraum dominieren wird.

Markttrends für DC-Vertriebsnetze in Südamerika

Schnellladesysteme für Elektrofahrzeuge werden deutliches Wachstum verzeichnen

- Die Länder Südamerikas wachsen in Bezug auf die Nutzung von Elektrofahrzeugen rasant. Mit Anreizen und einem wachsenden Ladestationsnetz will die Region die Nachfrage nach Elektroautos ankurbeln und die Verkehrsemissionen senken.

- Die Regierung stellt die Flotte der öffentlichen Verkehrsbusse auf Elektrobusse um, was den Landesmarkt in den kommenden Jahren antreiben soll. So gab BYD im Januar 2021 bekannt, dass es einen kumulativen Auftrag über die Lieferung von 1.002 Einheiten reinen Elektrobussen nach Bogota, Kolumbien, erhalten hat. Diese Busse sollten von 2021 bis zum ersten Halbjahr 2022 ausgeliefert werden und werden auf 34 Buslinien in fünf Stadtregionen in Betrieb genommen.

- Die Kfz-Steuer im Land basiert auf der Gesamtbewertung des Autos und variiert zwischen 1,5 % und 3,5 %. Dies wurde jedoch für Elektrofahrzeuge auf nur 1 % gelockert. Zusätzlich zu den Steuernachlässen senkt die Regierung auch die Stromtarife, die das Aufladen von Elektrofahrzeugen noch erschwinglicher machen würden. Auch große Automobilunternehmen wie Renault, BMW, Hyundai und KIA führen ihr Elektroportfolio aktiv in Kolumbien ein.

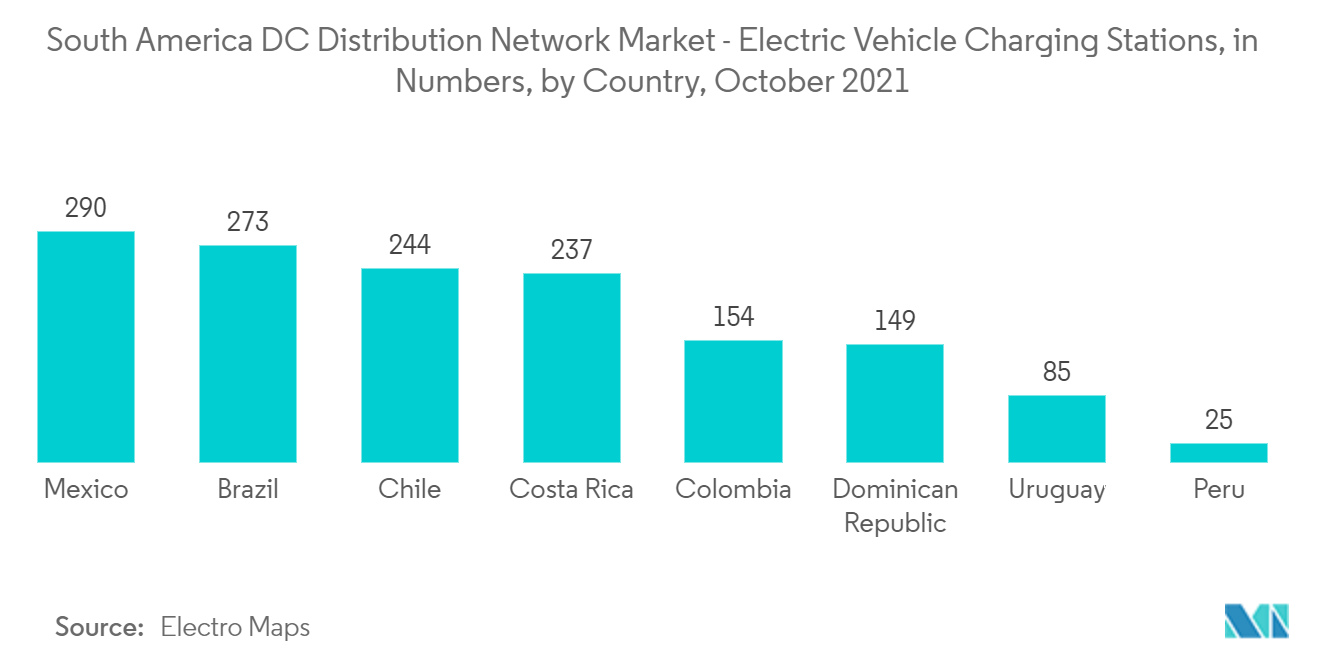

- Im November 2021 war Mexiko mit 290 registrierten Ladepunkten im gesamten Gebiet das südamerikanische Land mit den meisten Ladestationen für Elektrofahrzeuge. Es folgten Brasilien und Chile mit 273 bzw. 244 Stationen.

- Darüber hinaus rief Shell im März 2022 dazu auf, die ersten EV-Ladegeräte im Tankstellennetz zu installieren. Das Unternehmen arbeitet an seiner E-Mobilitätsstrategie für die Region Lateinamerika und plant, seine ersten EV-Ladegeräte in Argentinien einzusetzen. Das Unternehmen prüft derzeit die Initiative im Rahmen einer Partnerschaft mit Audi und Volkswagen und hat kürzlich eine Reihe von Ladegeräten erworben, die in seinen argentinischen Tankstellen installiert werden sollen.

- Aufgrund der oben genannten Punkte und der jüngsten Entwicklungen in der Region wird erwartet, dass Schnellladesysteme für Elektrofahrzeuge im Prognosezeitraum ein deutliches Wachstum verzeichnen werden.

Es wird erwartet, dass Brasilien den Markt dominieren wird

- Brasilien hat den größten Strommarkt Südamerikas. Wasserkraft liefert mehr als 70 % der brasilianischen Erzeugung. Die installierte Gesamtleistung der Stromerzeugung ist vergleichbar mit der Italiens und des Vereinigten Königreichs, verfügt jedoch über ein viel umfangreicheres Übertragungsnetz.

- Brasilien erzeugt die dritthöchste Strommenge in Amerika. Auf die Region folgen Chile und der Rest der mittel- und südamerikanischen Regionen. Wasserkraft ist die wichtigste Form der Elektrizität, und der verbleibende Strom wird aus fossilen Brennstoffen und Biomasse erzeugt.

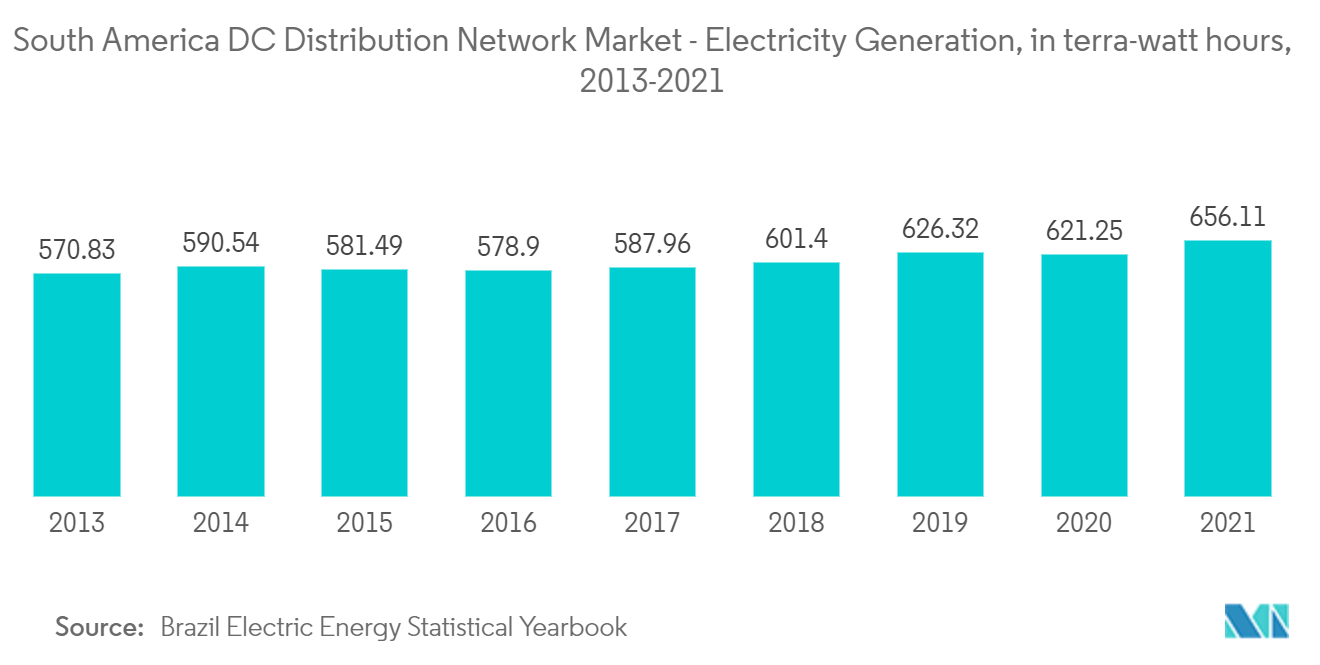

- Die Stromerzeugung in Brasilien belief sich 2021 auf über 656 Terawattstunden, was einem Anstieg von rund 5,6 % gegenüber dem Vorjahr entspricht. Wasserkraft ist die wichtigste Stromerzeugungsquelle in Brasilien und machte im Jahr 2021 mehr als die Hälfte der Produktion des Landes aus.

- Darüber hinaus wurde Iberdrola im Dezember 2021 über seine Tochtergesellschaft Neoenergia von der Agência Nacional de Energia Eletrica (ANEEL) mit dem Bau eines 500-kV-Umspannwerks im Bundesstaat Minas Gerais beauftragt. Der Zuschlag wurde von der Agência Nacional de Energia Elétrica (ANEEL), der brasilianischen Regulierungsbehörde für das Stromnetz, in einer internationalen Ausschreibung vergeben, um Investitionen für die Modernisierung und den Ausbau der Übertragungsnetze des Landes anzuziehen. Dies wiederum gipfelt im Wachstum der DC-Verteilungsnetzversorgung im ganzen Land.

- Aufgrund der oben genannten Punkte und der jüngsten Entwicklungen wird erwartet, dass Brasilien den Markt im Prognosezeitraum dominieren wird.

Branchenübersicht für DC-Verteilungsnetze in Südamerika

Der südamerikanische DC-Verteilnetzmarkt ist moderat konsolidiert. Zu den wichtigsten Unternehmen auf dem Markt (in keiner bestimmten Reihenfolge) gehören ABB Ltd, Siemens AG, Vertiv Group Corp., Eaton Corporation PLC und Sécheron SA.

Marktführer für DC-Vertriebsnetze in Südamerika

ABB Ltd

Vertiv Group Corp

Eaton Corporation PLC

Sécheron SA

Siemens Energy AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für DC-Verteilungsnetze in Südamerika

- Dezember 2022 Die kolumbianische Regierung kündigte an, dass sie plant, bis zu 3.000 MW ihrer Kapazität an erneuerbare Energien über eine Hochspannungs-Gleichstrom-Übertragungsleitung (HGÜ) im Norden des Landes an das nationale Netz anzuschließen.

- Juli 2022 Sterlite Power Grid Ventures Limited gab bekannt, dass es über seine Tochtergesellschaft Sterlite Brazil zwei HGÜ-Übertragungsprojekte in Brasilien gewonnen hat. Das Projekt erstreckt sich über 5.425 Kilometer Übertragungsleitungen in Brasilien.

Branchensegmentierung des DC-Verteilungsnetzes in Südamerika

Das DC-Verteilungssystem ist einfach eine Erweiterung der zahlreichen DC-Verbindungen, die bereits in allen Antriebs- und Strahlruderantrieben vorhanden sind und in der Regel mehr als 80 Prozent des Stromverbrauchs von Elektroantriebsschiffen ausmachen.

Der südamerikanische Markt für DC-Verteilungsnetze ist nach Typ unterteilt. Nach Endbenutzern ist der Markt nach entfernten Mobilfunkmasten, Geschäftsgebäuden, Rechenzentren, militärischen Anwendungen, EV-Schnellladesystemen und anderen Endbenutzern unterteilt. Der Bericht behandelt auch die Marktgröße und die Prognosen für den Öl- und Gaspipeline-Markt in der wichtigsten Region oder den wichtigsten Ländern. Der Bericht bietet die Marktgröße und Umsatzprognosen (Mrd. USD) für alle oben genannten Segmente.

| Entfernte Mobilfunkmasten |

| Gewerbebauten |

| Daten Center |

| Militärische Anwendungen |

| Schnellladesysteme für Elektrofahrzeuge |

| Andere Endbenutzer |

| Brasilien |

| Argentinien |

| Kolumbien |

| Restliches Südamerika |

| Endbenutzer | Entfernte Mobilfunkmasten |

| Gewerbebauten | |

| Daten Center | |

| Militärische Anwendungen | |

| Schnellladesysteme für Elektrofahrzeuge | |

| Andere Endbenutzer | |

| Erdkunde | Brasilien |

| Argentinien | |

| Kolumbien | |

| Restliches Südamerika |

Häufig gestellte Fragen zur Marktforschung für DC-Vertriebsnetze in Südamerika

Wie groß ist der aktuelle Markt für DC-Verteilungsnetze in Südamerika?

Der südamerikanische DC-Verteilungsnetzmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 3,15 % verzeichnen

Wer sind die Hauptakteure auf dem südamerikanischen DC-Verteilungsnetzmarkt?

ABB Ltd, Vertiv Group Corp, Eaton Corporation PLC, Sécheron SA, Siemens Energy AG sind die wichtigsten Unternehmen, die auf dem südamerikanischen DC-Verteilungsnetzmarkt tätig sind.

Welche Jahre deckt dieser südamerikanische DC-Verteilungsnetzmarkt ab?

Der Bericht deckt die historische Marktgröße des südamerikanischen DC-Verteilungsnetzmarktes für Jahre ab 2019, 2020, 2021, 2022 und 2023. Der Bericht prognostiziert auch die Marktgröße des südamerikanischen DC-Verteilungsnetzes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für DC-Verteilungsnetze in Südamerika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate des südamerikanischen DC-Vertriebsnetzes 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse des DC Distribution Network in Südamerika enthält einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.