Marktgröße für Tiernahrung in den Vereinigten Staaten

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 82.08 Milliarden US-Dollar | |

| Marktgröße (2029) | 112.86 Milliarden US-Dollar | |

| Größter Anteil nach Haustieren | Hunde | |

| CAGR (2024 - 2029) | 8.43 % | |

| Am schnellsten wachsend nach Haustieren | Hunde | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Tiernahrung in den USA

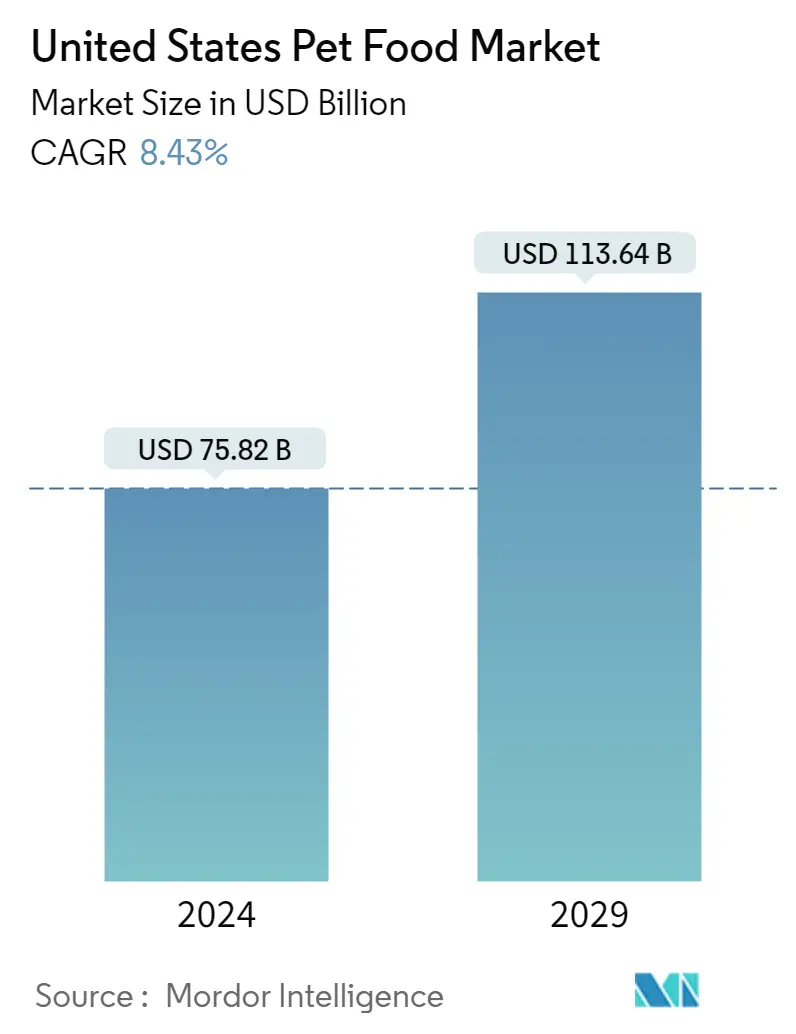

Die Größe des Heimtierfuttermarkts in den Vereinigten Staaten wird im Jahr 2024 auf 75,82 Milliarden US-Dollar geschätzt und soll bis 2029 113,64 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8,43 % im Prognosezeitraum (2024–2029) entspricht.

Hunde dominierten den Markt aufgrund ihrer großen Population und der Verfügbarkeit einer breiten Palette an Tiernahrungsoptionen

- Im Jahr 2022 waren Hunde mit einem Marktanteil von 48,9 % die Hauptakteure auf dem Tiernahrungsmarkt der Vereinigten Staaten. Diese Dominanz der Hunde lässt sich auf ihre große Population im Land zurückführen, die im Jahr 2022 rund 38,7 % der gesamten Haustierpopulation ausmachte. Da die Humanisierung von Haustieren weiter zunimmt, bevorzugen Tierhalter zunehmend Premium-Haustierprodukte, darunter getreidefreie und veganes Hundefutter. Es wird erwartet, dass dieser Trend den Hundefuttermarkt im Prognosezeitraum mit einer durchschnittlichen jährlichen Wachstumsrate von 10,8 % ankurbeln wird, was ihn zum am schnellsten wachsenden Segment des Landes macht.

- Katzen hatten den zweitgrößten Marktanteil auf dem US-amerikanischen Tiernahrungsmarkt und machten im Jahr 2022 etwa 29,0 % des Marktwerts aus. Der Hauptfaktor für Katzen mit einer vergleichsweise geringeren Marktgröße als Hunde ist jedoch ihre geringere Population. Der Hauskatzenbestand in den Vereinigten Staaten ist im selben Jahr um 42,9 % geringer als der der Hunde. Zudem ist der Verzehr von Katzenfutter deutlich geringer als der von Hundefutter.

- Obwohl andere Heimtiere, darunter Vögel, Fische und Nagetiere, rund 34,3 % der gesamten Heimtierpopulation in den Vereinigten Staaten ausmachen, machten sie im Jahr 2022 nur 22,1 % des gesamten Marktwerts aus Diese Haustiere sind typischerweise klein und benötigen daher relativ wenig Futter.

- Angesichts der Zunahme der Haustierhaltung während der Pandemie und einer durchschnittlichen Lebenserwartung von Hunden und Katzen von etwa 8 bis 10 Jahren ist davon auszugehen, dass die Auswirkungen auf den Tiernahrungsmarkt nachhaltig sein werden. Der Aufwärtstrend bei der Tierhaltung und die steigende Nachfrage nach Premiumprodukten wie Bio-Tierfutter und Leckerlis dürften den Tiernahrungsmarkt im Prognosezeitraum ankurbeln.

Markttrends für Tiernahrung in den Vereinigten Staaten

- Das sich weiterentwickelnde Ökosystem für Haustiere und die zunehmende Verfügbarkeit verschiedener Kanäle für die Adoption von Hunden treiben den Markt im Land voran.

- Der geringe Wartungsaufwand und die Anpassungsfähigkeit an kleinere Wohnräume führen zu einem Anstieg der Adoption anderer Haustiere

Überblick über die Tiernahrungsindustrie der Vereinigten Staaten

Der Heimtierfuttermarkt der Vereinigten Staaten ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 44,04 % ausmachen. Die Hauptakteure auf diesem Markt sind Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated, Nestle (Purina) und The JM Smucker Company (alphabetisch sortiert).

Marktführer für Tiernahrung in den Vereinigten Staaten

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

The J. M. Smucker Company

Other important companies include ADM, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), PLB International, Schell & Kampeter Inc. (Diamond Pet Foods), Virbac.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Tiernahrung in den Vereinigten Staaten

- Juli 2023 Hill's Pet Nutrition stellt seine neuen MSC (Marine Stewardship Council) zertifizierten Seelachs- und Insektenproteinprodukte für Haustiere mit empfindlichem Magen und empfindlicher Haut vor. Sie enthalten Vitamine, Omega-3-Fettsäuren und Antioxidantien.

- Mai 2023 Nestle Purina bringt unter der Friskies-Marke Frskies Playfuls – Leckerlis neue Katzensnacks auf den Markt. Diese Leckerbissen haben eine runde Form und sind in den Geschmacksrichtungen Huhn und Leber sowie Lachs und Garnelen für erwachsene Katzen erhältlich.

- März 2023 Blue Buffalo, eine Tochtergesellschaft von General Mills Inc., bringt seine neue proteinreiche Trockenfutterlinie für Hunde auf den Markt BLUE Wilderness Premier Blend. Es besteht aus Huhn und einer Mischung aus Antioxidantien, Vitaminen und Mineralien.

US-Marktbericht für Tiernahrung – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Haustierpopulation

- 4.1.1 Katzen

- 4.1.2 Hunde

- 4.1.3 Andere Haustiere

- 4.2 Ausgaben für Haustiere

- 4.3 Gesetzlicher Rahmen

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Tiernahrungsprodukt

- 5.1.1 Essen

- 5.1.1.1 Nach Unterprodukt

- 5.1.1.1.1 Trockenfutter für Haustiere

- 5.1.1.1.1.1 Von Sub Trockenfutter für Haustiere

- 5.1.1.1.1.1.1 Kroketten

- 5.1.1.1.1.1.2 Anderes Trockenfutter für Haustiere

- 5.1.1.1.2 Nassfutter für Haustiere

- 5.1.2 Nutraceuticals/Nahrungsergänzungsmittel für Haustiere

- 5.1.2.1 Nach Unterprodukt

- 5.1.2.1.1 Milch-Bioaktivstoffe

- 5.1.2.1.2 Omega-3-Fettsäuren

- 5.1.2.1.3 Probiotika

- 5.1.2.1.4 Proteine und Peptide

- 5.1.2.1.5 Vitamine und Mineralien

- 5.1.2.1.6 Andere Nutraceuticals

- 5.1.3 Leckerlis für Haustiere

- 5.1.3.1 Nach Unterprodukt

- 5.1.3.1.1 Knusprige Leckereien

- 5.1.3.1.2 Zahnbehandlungen

- 5.1.3.1.3 Gefriergetrocknete und ruckartige Leckereien

- 5.1.3.1.4 Weiche und zähe Leckereien

- 5.1.3.1.5 Andere Leckereien

- 5.1.4 Veterinärdiäten für Haustiere

- 5.1.4.1 Nach Unterprodukt

- 5.1.4.1.1 Diabetes

- 5.1.4.1.2 Verdauungsempfindlichkeit

- 5.1.4.1.3 Mundpflege-Diäten

- 5.1.4.1.4 Nieren

- 5.1.4.1.5 Erkrankung der Harnwege

- 5.1.4.1.6 Andere veterinärmedizinische Diäten

- 5.2 Haustiere

- 5.2.1 Katzen

- 5.2.2 Hunde

- 5.2.3 Andere Haustiere

- 5.3 Vertriebsweg

- 5.3.1 Convenience-Stores

- 5.3.2 Online-Kanal

- 5.3.3 Fachgeschäfte

- 5.3.4 Supermärkte/Hypermärkte

- 5.3.5 Andere Kanäle

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Firmenprofile

- 6.4.1 ADM

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 General Mills Inc.

- 6.4.5 Mars Incorporated

- 6.4.6 Nestle (Purina)

- 6.4.7 PLB International

- 6.4.8 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.9 The J. M. Smucker Company

- 6.4.10 Virbac

7. WICHTIGE STRATEGISCHE FRAGEN FÜR PET-FOOD-CEOs

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der Tiernahrungsindustrie in den Vereinigten Staaten

Lebensmittel, Nutraceuticals/Ergänzungsmittel für Haustiere, Leckerlis für Haustiere und Veterinärnahrung für Haustiere werden als Segmente von Pet Food Product abgedeckt. Katzen und Hunde werden als Segmente von Haustiere abgedeckt. Convenience Stores, Online-Vertrieb, Fachgeschäfte, Supermärkte/Hypermärkte werden als Segmente nach Vertriebskanal abgedeckt.

- Im Jahr 2022 waren Hunde mit einem Marktanteil von 48,9 % die Hauptakteure auf dem Tiernahrungsmarkt der Vereinigten Staaten. Diese Dominanz der Hunde lässt sich auf ihre große Population im Land zurückführen, die im Jahr 2022 rund 38,7 % der gesamten Haustierpopulation ausmachte. Da die Humanisierung von Haustieren weiter zunimmt, bevorzugen Tierhalter zunehmend Premium-Haustierprodukte, darunter getreidefreie und veganes Hundefutter. Es wird erwartet, dass dieser Trend den Hundefuttermarkt im Prognosezeitraum mit einer durchschnittlichen jährlichen Wachstumsrate von 10,8 % ankurbeln wird, was ihn zum am schnellsten wachsenden Segment des Landes macht.

- Katzen hatten den zweitgrößten Marktanteil auf dem US-amerikanischen Tiernahrungsmarkt und machten im Jahr 2022 etwa 29,0 % des Marktwerts aus. Der Hauptfaktor für Katzen mit einer vergleichsweise geringeren Marktgröße als Hunde ist jedoch ihre geringere Population. Der Hauskatzenbestand in den Vereinigten Staaten ist im selben Jahr um 42,9 % geringer als der der Hunde. Zudem ist der Verzehr von Katzenfutter deutlich geringer als der von Hundefutter.

- Obwohl andere Heimtiere, darunter Vögel, Fische und Nagetiere, rund 34,3 % der gesamten Heimtierpopulation in den Vereinigten Staaten ausmachen, machten sie im Jahr 2022 nur 22,1 % des gesamten Marktwerts aus Diese Haustiere sind typischerweise klein und benötigen daher relativ wenig Futter.

- Angesichts der Zunahme der Haustierhaltung während der Pandemie und einer durchschnittlichen Lebenserwartung von Hunden und Katzen von etwa 8 bis 10 Jahren ist davon auszugehen, dass die Auswirkungen auf den Tiernahrungsmarkt nachhaltig sein werden. Der Aufwärtstrend bei der Tierhaltung und die steigende Nachfrage nach Premiumprodukten wie Bio-Tierfutter und Leckerlis dürften den Tiernahrungsmarkt im Prognosezeitraum ankurbeln.

| Essen | Nach Unterprodukt | Trockenfutter für Haustiere | Von Sub Trockenfutter für Haustiere | Kroketten |

| Anderes Trockenfutter für Haustiere | ||||

| Nassfutter für Haustiere | ||||

| Nutraceuticals/Nahrungsergänzungsmittel für Haustiere | Nach Unterprodukt | Milch-Bioaktivstoffe | ||

| Omega-3-Fettsäuren | ||||

| Probiotika | ||||

| Proteine und Peptide | ||||

| Vitamine und Mineralien | ||||

| Andere Nutraceuticals | ||||

| Leckerlis für Haustiere | Nach Unterprodukt | Knusprige Leckereien | ||

| Zahnbehandlungen | ||||

| Gefriergetrocknete und ruckartige Leckereien | ||||

| Weiche und zähe Leckereien | ||||

| Andere Leckereien | ||||

| Veterinärdiäten für Haustiere | Nach Unterprodukt | Diabetes | ||

| Verdauungsempfindlichkeit | ||||

| Mundpflege-Diäten | ||||

| Nieren | ||||

| Erkrankung der Harnwege | ||||

| Andere veterinärmedizinische Diäten |

| Katzen |

| Hunde |

| Andere Haustiere |

| Convenience-Stores |

| Online-Kanal |

| Fachgeschäfte |

| Supermärkte/Hypermärkte |

| Andere Kanäle |

| Tiernahrungsprodukt | Essen | Nach Unterprodukt | Trockenfutter für Haustiere | Von Sub Trockenfutter für Haustiere | Kroketten |

| Anderes Trockenfutter für Haustiere | |||||

| Nassfutter für Haustiere | |||||

| Nutraceuticals/Nahrungsergänzungsmittel für Haustiere | Nach Unterprodukt | Milch-Bioaktivstoffe | |||

| Omega-3-Fettsäuren | |||||

| Probiotika | |||||

| Proteine und Peptide | |||||

| Vitamine und Mineralien | |||||

| Andere Nutraceuticals | |||||

| Leckerlis für Haustiere | Nach Unterprodukt | Knusprige Leckereien | |||

| Zahnbehandlungen | |||||

| Gefriergetrocknete und ruckartige Leckereien | |||||

| Weiche und zähe Leckereien | |||||

| Andere Leckereien | |||||

| Veterinärdiäten für Haustiere | Nach Unterprodukt | Diabetes | |||

| Verdauungsempfindlichkeit | |||||

| Mundpflege-Diäten | |||||

| Nieren | |||||

| Erkrankung der Harnwege | |||||

| Andere veterinärmedizinische Diäten | |||||

| Haustiere | Katzen | ||||

| Hunde | |||||

| Andere Haustiere | |||||

| Vertriebsweg | Convenience-Stores | ||||

| Online-Kanal | |||||

| Fachgeschäfte | |||||

| Supermärkte/Hypermärkte | |||||

| Andere Kanäle | |||||

Marktdefinition

- FUNKTIONEN - Tiernahrung dient in der Regel der vollständigen und ausgewogenen Ernährung des Haustiers, wird jedoch in erster Linie als funktionelles Produkt eingesetzt. Der Geltungsbereich umfasst die von Haustieren verzehrten Nahrungsmittel und Nahrungsergänzungsmittel, einschließlich tierärztlicher Diäten. Nahrungsergänzungsmittel/Nutrazeutika, die direkt an Haustiere abgegeben werden, fallen in den Geltungsbereich.

- WIEDERVERKÄUFER - Unternehmen, die Tiernahrung ohne Mehrwert weiterverkaufen, wurden aus dem Marktumfang ausgeschlossen, um Doppelzählungen zu vermeiden.

- ENDVERBRAUCHER - Als Endverbraucher im untersuchten Markt gelten Tierhalter.

- VERTRIEBSKANÄLE - Im Geltungsbereich werden Supermärkte/Hypermärkte, Fachgeschäfte, Convenience-Stores, Online-Kanäle und andere Kanäle berücksichtigt. Zu den Fachgeschäften zählen die Geschäfte, die ausschließlich Basis- und Spezialprodukte rund ums Haustier anbieten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 SCHLÜSSELVARIABLEN IDENTIFIZIEREN: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Schätzungen zur Marktgröße für die Prognosejahre erfolgen nominal. Die Inflation ist kein Teil der Preisgestaltung und der durchschnittliche Verkaufspreis (ASP) wird über den gesamten Prognosezeitraum hinweg konstant gehalten.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen