MEA-Marktanalyse für Dieselgeneratoren

Es wird erwartet, dass der Markt für Dieselgeneratoren im Nahen Osten und in Afrika im Zeitraum 2022–2027 eine jährliche Wachstumsrate von mehr als 2,1 % verzeichnen wird. Der Ausbruch von COVID-19 im ersten Quartal 2020 wirkte sich negativ auf den Markt aus. Von den Regierungen in der Region verhängte Sperrbeschränkungen haben unzählige unerwartete Variablen mit sich gebracht, die sich weitreichend auf die Lebenszyklen von Projekten auswirken, einschließlich Herstellung, Tests und Lieferkette. Darüber hinaus waren die Fertigungs- und Lieferpläne aufgrund der Einschränkungen im Zusammenhang mit der COVID-19-Pandemie kompliziert, was sich auf die Verfügbarkeit von Personal und Materialien auswirkte. Es wird erwartet, dass Faktoren wie die erhöhte Nachfrage nach unterbrechungsfreier und zuverlässiger Stromversorgung in Verbindung mit zunehmenden Bauaktivitäten den Markt antreiben werden. Allerdings könnten Fortschritte in der Batterietechnologie und die Verfügbarkeit viel saubererer Alternativen den Markt bremsen.

Es wird erwartet, dass das Segment der Notstromaggregate den größten Marktanteil hält, da es in den meisten Ländern der Region, insbesondere in den Ländern südlich der Sahara, an einer qualitativ hochwertigen Übertragung mangelt, was dazu führt, dass die Bürger ihre Generatoren besitzen und sie bei Bedarf nutzen.

Neue Modelle wie Kraftwerke bescheidener Größe, die über zuverlässige Dieselmotoren sowie hochwertige Generator- und Transformatortechnologien verfügen, könnten eine neue Quelle der Energieerzeugung für zuvor unterversorgte Gemeinden darstellen und eine Chance für Marktteilnehmer darstellen.

Es wird erwartet, dass Nigeria aufgrund seiner großen Bevölkerung und des zunehmenden Wirtschaftswachstums den Markt dominieren wird. Es wird erwartet, dass der Strombedarf mit zunehmender Bevölkerungszahl steigt.

Markttrends für MEA-Dieselgeneratoren

Backup-Generator-Segment soll den Markt dominieren

Mehrere Länder in Afrika, insbesondere Westafrika, sind stark auf den Einsatz von Generatoren mit geringer Kapazität angewiesen, um den täglichen Stromverbrauch zu decken. Dies liegt vor allem an der Nachfrage nach einer unterbrechungsfreien und zuverlässigen Stromversorgung, die das öffentliche Stromnetz nicht bieten kann.

Das Übertragungsnetz und die Zuverlässigkeit des Versorgungsnetzes können direkt mit der von Notstromgeneratoren erzeugten Energie korrelieren. Nordafrika, das über einen besseren Netzzugang verfügt, verfügt über weniger Notstromgeneratoren als die Länder südlich der Sahara.

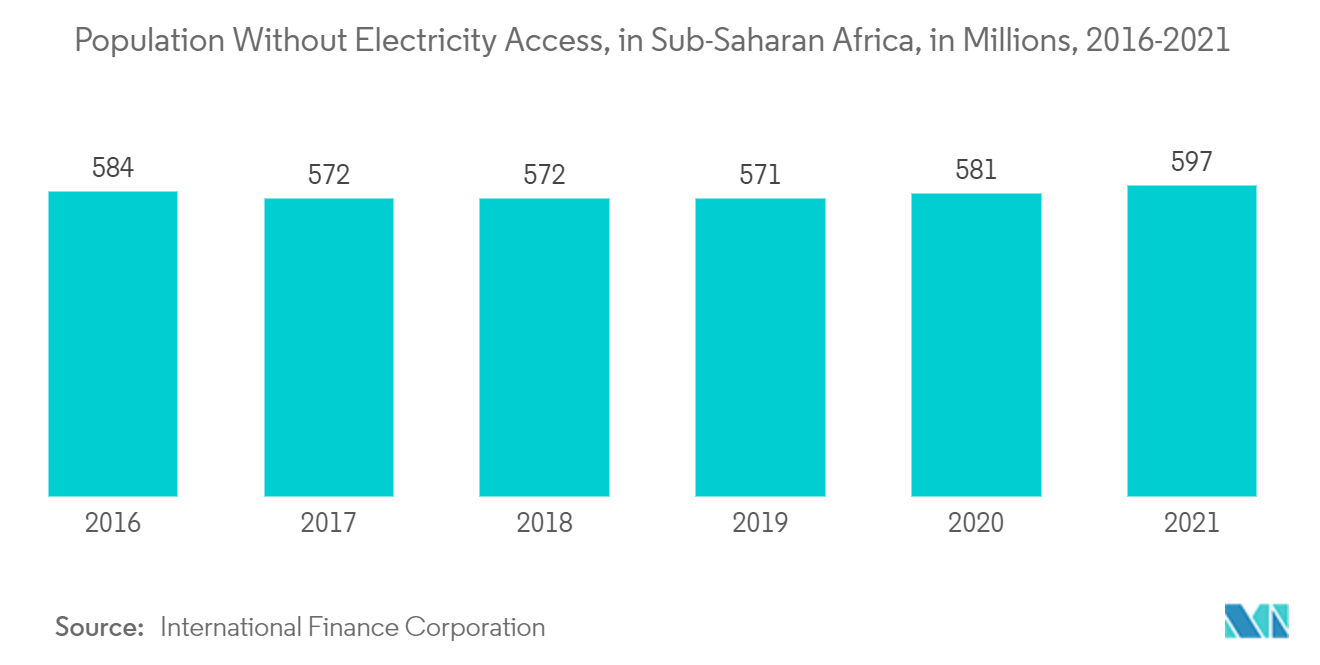

Im Jahr 2021 hatten rund 597 Millionen Menschen in Subsahara-Afrika keinen Zugang zu Elektrizität, was voraussichtlich der Haupttreiber für das Wachstum des Teilsegments Notstromgeneratoren im Prognosezeitraum sein wird.

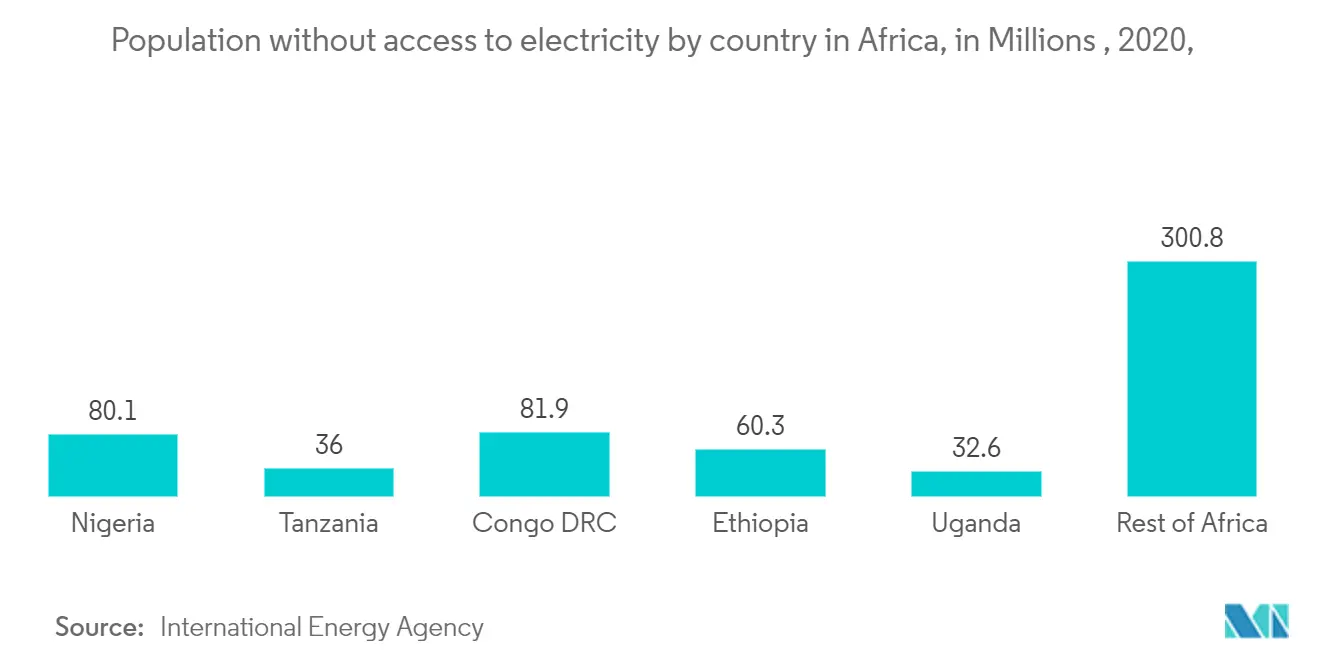

Nach Angaben der Weltbank hatten im Jahr 2020 in der Demokratischen Republik Kongo nur 1,6 Millionen Menschen von 10 Millionen Haushalten Zugang zu Elektrizität. Folglich hat die Demokratische Republik Kongo eine höhere Stromerzeugung aus Diesel-Notstromgeneratoren als Ägypten.

Die meisten Länder in der Region, in denen Öl und Gas gefördert werden, nutzen tendenziell häufiger Diesel- und Benzingeneratoren zur Stromerzeugung. Diese Generatoren stellen wichtige Energiequellen für die Öl- und Gasindustrie dar, hauptsächlich zur Unterstützung beim Bohren. An abgelegenen Standorten wird viel Strom benötigt, um schwere Geräte zu versorgen, die bei Bohrarbeiten eingesetzt werden.

Aufgrund ihres flexiblen Einsatzes und ihrer im Vergleich zu anderen Marktsegmenten großen Größe für die Stromerzeugung wird daher erwartet, dass Backup-Dieselgeneratoren weiterhin den Markt dominieren.

Nigeria wird den Markt dominieren

Nigeria gehört zu den Ländern mit dem höchsten Stromverbrauch, der durch Notstromaggregate erzeugt wird, in der Region. Dies ist auf mehrere Faktoren zurückzuführen, darunter die leichte Verfügbarkeit fossiler Brennstoffe, eine schlechte Regierungspolitik, die zu geringen Übertragungskapazitäten führt, und eine wachsende Bevölkerung, die zu einem Anstieg des Strombedarfs führt. Diese Faktoren zwingen die Verbraucher dazu, ihren Strom mit kleinen Notstromgeneratoren zu erzeugen, und fördern so das Wachstum des Marktes.

Im Jahr 2020 hatten 80,1 Millionen Menschen keinen Zugang zu Elektrizität. Daher ist das Land stark auf Generatoren mit kleiner Kapazität angewiesen, um den täglichen Stromverbrauch zu decken.

Das Land ist ein großer Nutzer kleiner Generatoren. Als Primärkraftstoffe werden vor allem Diesel und Benzin verwendet. Probleme bei der Stromübertragung sind ein wesentlicher Treiber des Marktes.

Darüber hinaus will das Land seinen jährlichen Pro-Kopf-Stromverbrauch in den kommenden Jahren um das 6,5-fache steigern, von 151 kWh im Jahr 2015 auf 982 kWh pro Kopf im Jahr 2025, was sich voraussichtlich positiv auf den untersuchten Markt auswirken wird.

Darüber hinaus will Nigeria seine Produktionsleistung bis 2025 auf 20 % des BIP steigern, was das Marktwachstum ankurbeln wird, da Dieselgeneratoren Notstrom liefern, um Handels- und Produktionsbetriebe im Falle eines versehentlichen Stromausfalls am Laufen zu halten.

Daher wird erwartet, dass Nigeria aufgrund seiner großen Bevölkerung und geringen Übertragungskapazitäten den Markt dominieren wird, was voraussichtlich die Nachfrage nach Dieselgeneratoren im Land ankurbeln wird.

Branchenüberblick über MEA-Dieselgeneratoren

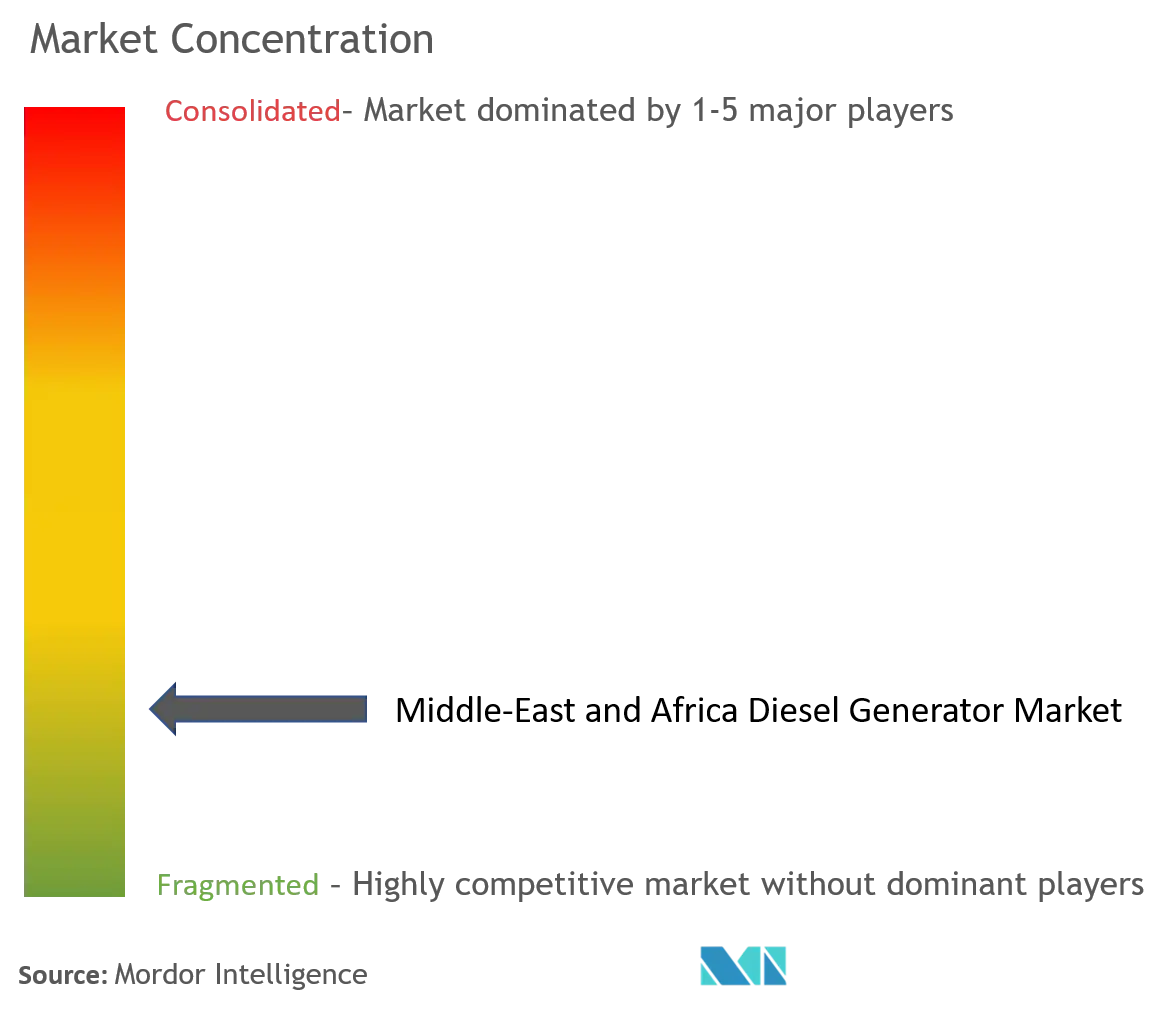

Der Markt für Dieselgeneratoren im Nahen Osten und in Afrika ist teilweise fragmentiert. Zu den Hauptakteuren auf diesem Markt zählen unter anderem Caterpillar Inc., Cummins Ltd, Yanmar Holdings Co. Ltd, Atlas Copco AB und Honda Siel Power Products Limited.

MEA-Marktführer für Dieselgeneratoren

Honda Siel Power Products Limited

Cummins Ltd.

Yanmar Holdings Co., Ltd.

Caterpillar Inc.

Atlas Copco AB

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

MEA-Marktnachrichten für Dieselgeneratoren

Im Januar 2021 brachte Caterpillar Inc. 31 neue Cat GC-Dieselgeneratorsatzmodelle auf den Markt, die neue Reihe hochwertiger Standby-Stromversorgungslösungen des Unternehmens, die speziell auf den globalen Markt für Elektroinstallateure ausgerichtet sind.

Im Februar 2021 unterzeichnete das kuwaitische Ministerium für Elektrizität, Wasser und erneuerbare Energien einen Vertrag über 4.409.000 KWD für den Transport und Betrieb von Dieselgeneratoren mit einem lokalen Unternehmen. Die Vereinbarung umfasste außerdem die Lieferung von 22 Lastkraftwagen zum Transport von Stromgeneratoren unterschiedlicher Größe von ihren Standorten sowie die Lieferung von 10 Dieseltankern.

MEA-Dieselgenerator-Branchensegmentierung

Der Marktbericht für Dieselgeneratoren im Nahen Osten und in Afrika enthält:.

| 0-75 kVA |

| 75-375 kVA |

| Über 375 kVA |

| Primärleistung |

| Notstromversorgung |

| Spitzenrasur |

| Nigeria |

| Irak |

| Saudi-Arabien |

| Vereinigte Arabische Emirate |

| Katar |

| Rest des Nahen Ostens und Afrikas |

| Bewertungen | 0-75 kVA |

| 75-375 kVA | |

| Über 375 kVA | |

| Anwendung | Primärleistung |

| Notstromversorgung | |

| Spitzenrasur | |

| Erdkunde | Nigeria |

| Irak | |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Katar | |

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur MEA-Marktforschung für Dieselgeneratoren

Wie groß ist der Markt für Dieselgeneratoren im Nahen Osten und in Afrika derzeit?

Der Markt für Dieselgeneratoren im Nahen Osten und in Afrika wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 2,10 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Dieselgeneratoren im Nahen Osten und in Afrika?

Honda Siel Power Products Limited, Cummins Ltd., Yanmar Holdings Co., Ltd., Caterpillar Inc., Atlas Copco AB sind die größten Unternehmen, die im Dieselgeneratormarkt im Nahen Osten und in Afrika tätig sind.

Welche Jahre deckt dieser Markt für Dieselgeneratoren im Nahen Osten und Afrika ab?

Der Bericht deckt die historische Marktgröße des Marktes für Dieselgeneratoren im Nahen Osten und Afrika für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für Dieselgeneratoren im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Dieselgeneratorindustrie im Nahen Osten und in Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Dieselgeneratoren im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Dieselgeneratoren für den Nahen Osten und Afrika umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.