Europa Over-the-counter (OTC) Arzneimittel Marktgröße und -anteil

Europa Over-the-counter (OTC) Arzneimittel Marktanalyse von Mordor Intelligence

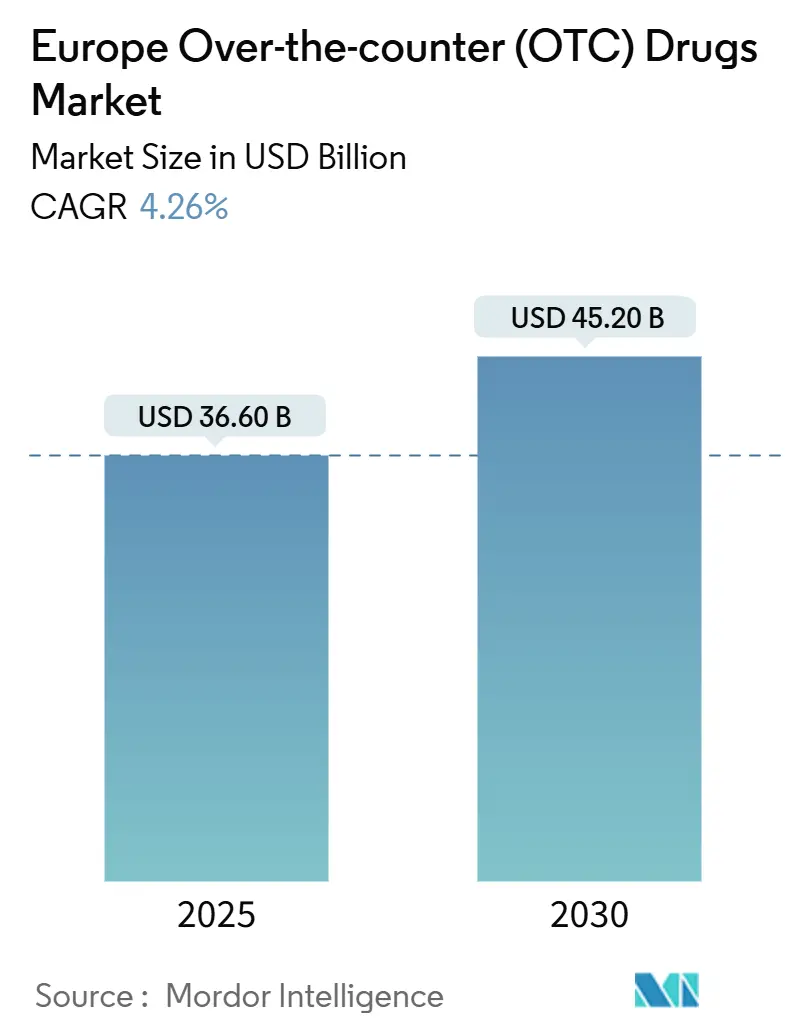

Die Marktgröße des europäischen OTC-Arzneimittel Marktes wird auf USD 36,6 Milliarden im Jahr 2025 bewertet und soll bis 2030 USD 45,2 Milliarden erreichen, was einer CAGR von 4,26 % entspricht. Das scheinbar stetige Marktwachstum verbirgt eine Verschiebung hin zu Premium-Vitaminen, -Mineralien und -Nahrungsergänzungsmitteln sowie eine wachsende Akzeptanz von Eigenmarken-Analgetika in preissensitiven Volkswirtschaften. Einzelhandelsapotheken behalten den größten Umsatzanteil, dennoch übertreffen Online-Apotheken physische Geschäfte und zwingen jeden Hersteller dazu, eine Omnichannel-Strategie zu beherrschen. Deutschland und das Vereinigte Königreich haben E-Rezept-Rahmenwerke eingeführt, die den Weg von der digitalen Symptomprüfung zum Online-Kauf verkürzen, ein Muster, das andere Mitgliedstaaten wahrscheinlich nachahmen werden. Infolgedessen ziehen Hersteller, die schnell auf digitales Merchandising und datengestützte Bestandsplanung umstellen können, stillschweigend weniger agilen Konkurrenten davon.

Wichtige Erkenntnisse des Berichts

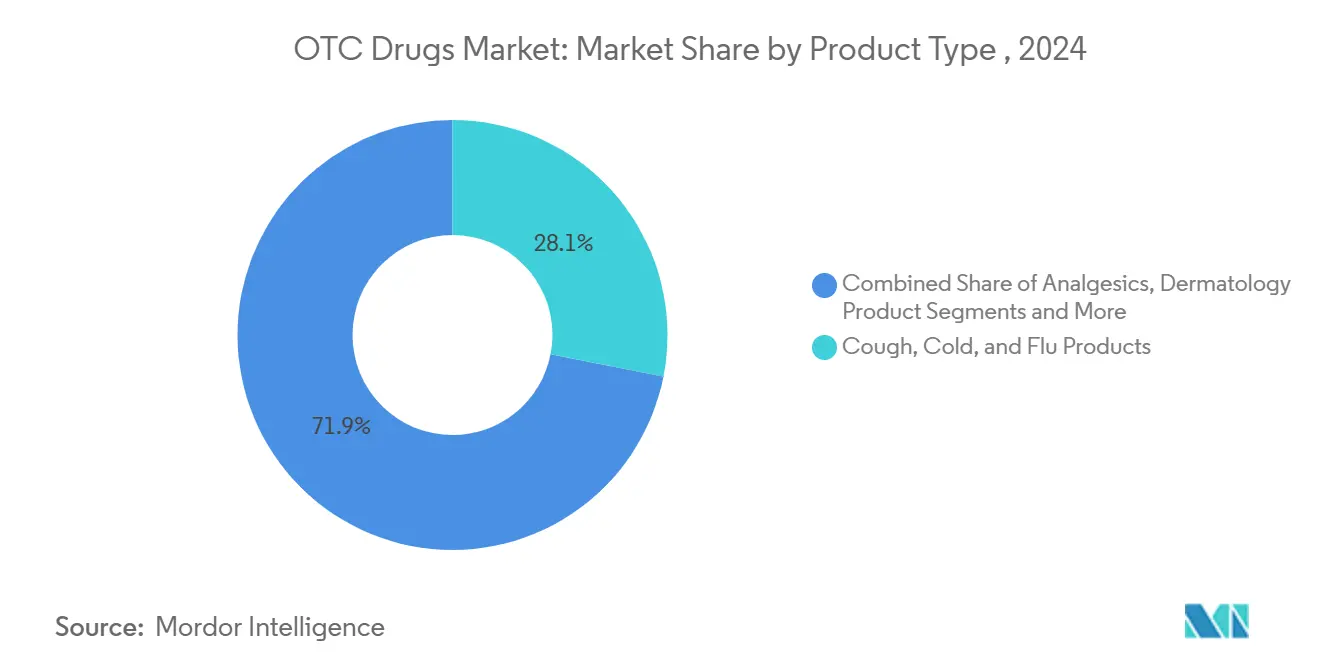

- Nach Produkttyp führten Erkältungs-, Husten- und Grippemittel den europäischen OTC-Arzneimittel Markt mit 28,1% des Anteils im Jahr 2025 an.

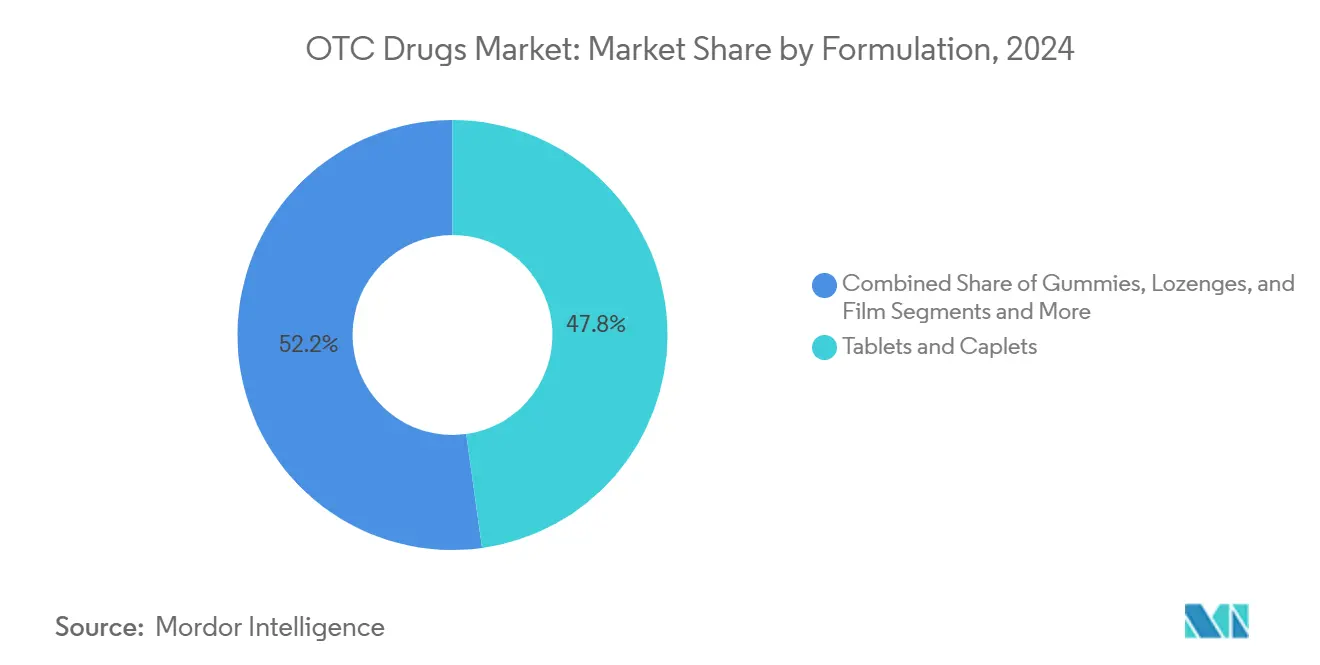

- Nach Formulierung machten Tabletten und Kapseln 47,8% der europäischen OTC-Arzneimittel Marktgröße im Jahr 2024 aus, während Gummibärchen, Lutschtabletten und auflösbare Filme mit einer CAGR von 11,4% bis 2030 voranschreiten.

- Nach Altersgruppe hielten Erwachsene im Alter von 15-64 Jahren einen Anteil von 70,3% am europäischen OTC-Arzneimittel Markt im Jahr 2024; die geriatrische Kohorte zeigte das schnellste Wachstum mit einer CAGR von 8% bis 2030.

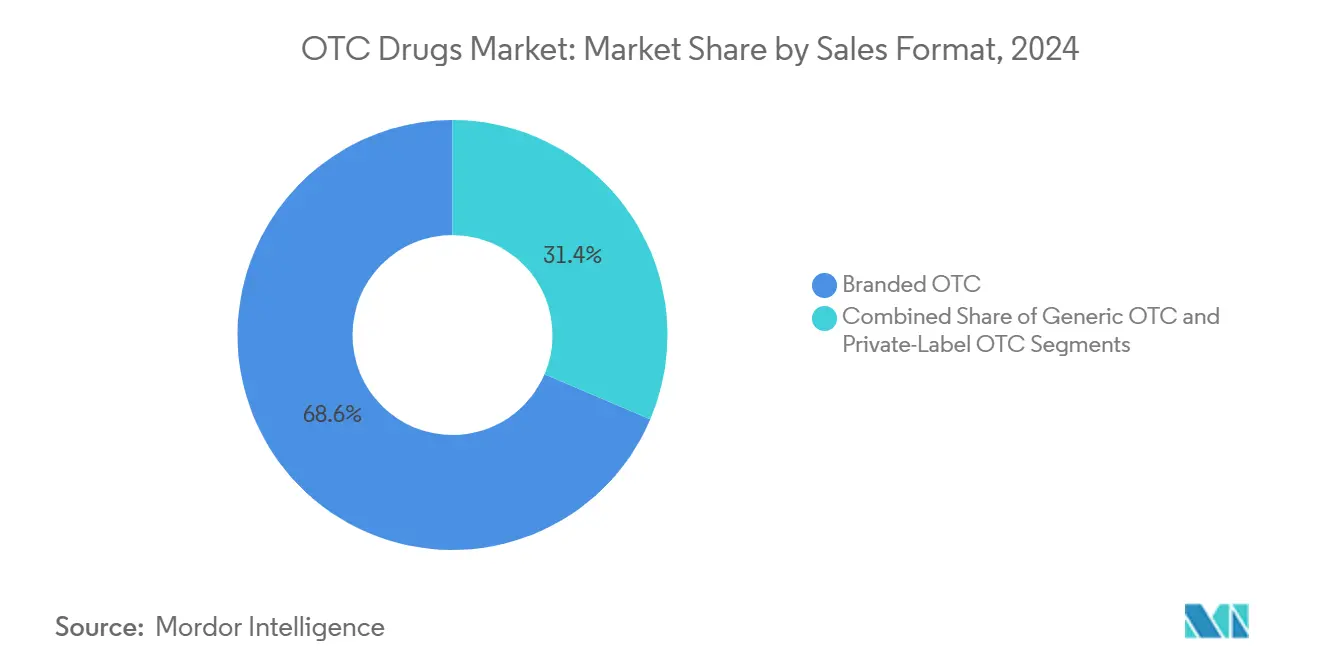

- Nach Verkaufsformat erzielten Markenprodukte 68,6% des Umsatzes im Jahr 2024, während Eigenmarken-OTC-Linien mit einer CAGR von 10,1% zwischen 2025 und 2030 expandieren.

- Nach Vertriebskanal eroberten Einzelhandelsapotheken 61,9% des Wertes im Jahr 2024, während Online-Apotheken voraussichtlich mit einer CAGR von 12,7% bis 2030 wachsen werden.

Europa Over-the-counter (OTC) Arzneimittel Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Anstieg digitaler Symptom-Checker-Apps, die Selbstmedikation steuern | +0.7% | Deutschland, VK, Nordische Länder | Kurzfristig (≤ 2 Jahre) |

| Schnelle Umstellung auf OTC-Umklassifizierungen für verschreibungsfreie Allergie- & Migräne-Moleküle | +0.6% | VK, Frankreich, Italien | Mittelfristig (2-4 Jahre) |

| Alternde europäische Bevölkerung steigert chronische Selbstpflegenachfrage | +0.5% | EU-27 | Langfristig (≥ 5 Jahre) |

| Post-COVID-Verbrauchervertrauen in Apotheken treibt Premium-VMS-Uptake an | +0.4% | Westeuropa | Mittelfristig (2-4 Jahre) |

| Einzelhändler-Eigenmarken-Push bei preissensitiven Analgetika in CEE | +0.3% | Polen, Ungarn, Tschechische Republik | Mittelfristig (2-4 Jahre) |

| EMA klassifiziert weiterhin Allergie- & Migränemedikamente von Rx zu OTC um | +0.6% | EU-27 | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg digitaler Symptom-Checker-Apps, die Selbstmedikation steuern

Digitale Triage-Plattformen führen viele Europäer heute in wenigen Minuten von der Symptomsuche zum Checkout. Nachdem Benutzer einen kurzen Fragebogen beantwortet haben, liefert die Software eine geordnete Liste geeigneter OTC-Medikamente und hebt sogar treuerabattierte Optionen hervor. Da diese Algorithmen Empfehlungen in Echtzeit optimieren, erhalten Marken, die glaubwürdige klinische Daten in die Engine einspeisen, einen Platz auf der begehrten "Top-Drei"-Liste, die die meisten Klicks generiert. Der Sprint vom wahrgenommenen Bedarf zur bestätigten Bestellung komprimiert das, was früher ein Apothekergespräch war, in eine dreißigsekündige Benutzeroberfläche und drängt Verbraucher zu Kategorien wie Migräne- und saisonaler Allergiehilfe. Im Laufe der Zeit ermöglichen diese Verhaltensdaten sowohl Einzelhändlern als auch Herstellern, Gewebeknappheit, Pollenspitzen und Viruswellen früher zu messen, als es herkömmliche Durchverkaufsberichte erlauben würden.

Schnelle Umstellung auf OTC-Umklassifizierungen für Allergie- und Migräne-Moleküle

Das Gesundheits- und Sozialministerium des Vereinigten Königreichs lud Unternehmen im Februar 2025 ein, Dossiers für die Umstellung verschreibungspflichtiger Medikamente auf OTC-Status in Bereichen wie Magen-Darm-Pflege, Frauengesundheit und Allergiebehandlung einzureichen, wobei Beamte Einsparungen von EUR 1,4 Milliarden (USD 1,6 Milliarden) pro Jahr für den National Health Service prognostizieren. Ähnliche Initiativen von Arzneimittelzulassungsbehörden anderswo in Europa signalisieren, dass Regulatoren verantwortliche Selbstpflege nun als Kosteneindämmungsinstrument betrachten. Jede erfolgreiche Umklassifizierung vergrößert sofort die europäische OTC-Arzneimittel Marktgröße, verkürzt Investitionsamortisationszeiten und intensiviert den Wettbewerb während der ersten zwölf bis achtzehn Monate nach der Markteinführung. Frühe Marken, die sich die Unterstützung von Apothekern sichern, schaffen es typischerweise, Wiederholungskauf-Loyalität zu sichern, bevor generische und Eigenmarken-Herausforderer ankommen. Dennoch steigt das Portfoliokonzentrationsrisiko, wenn zu viel Umsatz auf einer Handvoll neu umgestellter Moleküle ruht, daher balancieren umsichtige Firmen Switch-Kandidaten mit langsamer brennenden Nutraceutical-Linien aus.

Alternde europäische Bevölkerung steigert chronische Selbstpflegenachfrage

Die Weltgesundheitsorganisation[1]European Directorate for the Quality of Medicines & HealthCare, "National Requirements for Non-Prescription Medicines and Reclassification of Medicines," edqm.eu prognostiziert, dass bis 2050 Erwachsene im Alter von 65 Jahren und älter fast drei von zehn Europäern darstellen werden, deutlich mehr als etwa einer von fünf im Jahr 2020. Da ältere Verbraucher Arthritis, Schlaflosigkeit oder kleinere kardiovaskuläre Probleme zu Hause behandeln, zeigen sie eine Vorliebe für niedrig dosierte, magenfreundliche Analgetika, sanfte Verdauungshilfen und Gelenkunterstützungsergänzungen. Hersteller überarbeiten Legacy-Formulierungen, reduzieren Tablettengröße, senken Natriumwerte und fügen schützende Beschichtungen hinzu, um Reizungen zu reduzieren. Einzelhändler, die einen höheren Lifetime-Value für ältere Käufer spüren, richten "Gesund-Altern"-Zonen ein, die OTC-Medikamente mit Gehhilfen und Heimblutdruckmessgeräten mischen. Selbst kleine Verpackungsanpassungen-größere Schriften, leicht drehbare Verschlüsse, farbkodierte Regime-verbessern die Wiederkaufraten bei älteren Erwachsenen erheblich.

Post-COVID-Verbrauchervertrauen in Apotheken treibt Premium-VMS-Aufnahme an

Während der Pandemie wurden Gemeideapotheker zu vertrauenswürdigen Gesundheitsberatern, und dieser Ruf hebt nun Premium-VMS-Verkäufe an. Im November 2024 gab die Europäische Behörde für Lebensmittelsicherheit[2]European Food Safety Authority, "Guidance for Establishing and Applying Tolerable Upper Intake Levels for Vitamins and Essential Minerals," efsa.onlinelibrary.wiley.com Leitlinien zu oberen Aufnahmegrenzen heraus, die Apothekern klare Gesprächspunkte über sichere Nährstoffwerte geben. Marken, die Formulierungen mit diesen Leitlinien abstimmen, erhalten erstklassigen Thekenplatz und die Erlaubnis, Premium-Preise auch in budgetempfindlichen Regionen zu verlangen. Geschäftsaudits zeigen, dass wenn Apotheker proaktiv Immununterstützung mit Kunden besprechen, der Kunde oft eine Drei-Monats-Packung statt einer Probegröße kauft und damit den Warenkorbwert verdoppelt. Traditionelle Ketten paaren diese Beratungsstärke mit Abonnement-Nachfüllprogrammen, die ursprünglich bei reinen E-Apotheken heimisch waren, und sichern sich dadurch wiederkehrende Umsätze.

Einzelhändler-Eigenmarken-Push bei preissensitiven Analgetika in Mittel- und Osteuropa

Haushalte in Polen, Ungarn und der Tschechischen Republik wechseln zunehmend zu Einzelhändler-Marken-Schmerzmitteln, die etwa ein Viertel weniger kosten als nationale Marken. Da Eigenmarken-OTC-Produkte zwischen 2025 und 2030 mit einer CAGR von 10,1% wachsen, verwenden viele Drogerieketten Scanner-Daten, um die sich am schnellsten bewegenden Marken-SKUs zu identifizieren und dann eine vergleichbare Formel innerhalb des nächsten Quartalsresets zu lancieren. Einige Einzelhändler fügen Koffein oder schnell freisetzende Schichten zu diesen Handelsmarken hinzu, um Funktionalitätslücken mit Heritage-Linien zu minimieren. Infolgedessen entstehen mehrschichtige Preisstufen: Flaggschiff-Marken behalten eine kleine, aber loyale Basis, Value-Marken erobern das Volumen, und eine mittelpreisige "Fighter"-Linie verhindert, dass Verbraucher zu weit nach unten handeln. Das Muster legt nahe, dass die Preiselastizität für undifferenzierte Schmerzkategorien hoch bleibt, dennoch zahlen Verbraucher immer noch für wahrgenommene Wirksamkeit in sophistizierten oder Kombinationsprodukten.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Strenge landesspezifische Werbeverbote | -0.6% | Spanien, Frankreich, Nordische Länder | Kurzfristig (≤ 2 Jahre) |

| Steigende Pharmakovigilanz-Warnungen zu NSAID-Missbrauch dämpfen Wiederholungsverkäufe | -0.4% | EU-27 | Mittelfristig (2-4 Jahre) |

| Hohe Parallelhandel-Verluste aus Niedrigpreis-Märkten (ES, PT) erodieren Margen | -0.3% | Spanien, Portugal | Kurzfristig (≤ 2 Jahre) |

| Lieferkettenstörungen bei APIs aus Indien & China beeinträchtigen europäische Bestände | -0.2% | EU-27 | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Strenge landesspezifische Werbeverbote

Das Europäische Direktorat für die Qualität von Arzneimitteln & Gesundheitspflege[3]World Health Organization, "Ageing and Health in Europe," who.int berichtete 2024, dass nahezu die Hälfte der regionalen Regulatoren verschreibungsfreie Medikamente in Unterklassen aufteilt, von denen jede ihre eigenen Marketingregeln trägt. Diese fragmentierten Anforderungen zwingen Vermarkter dazu, separate Anzeigen, Packungswarnungen und sogar Slogans für jede Gerichtsbarkeit zu erstellen, wodurch eine pan-europäische Kampagne zu einer teuren Choreografie von Mikro-Versionen wird. Digital-first Marken, die in sozialen Medien versiert sind, finden sich dabei wieder, Influencer-Videos neu zu bearbeiten oder Inhalte geografisch zu blockieren, um Compliance-Bußgelder zu vermeiden. Um das Risiko zu reduzieren, verschieben viele Unternehmen ihre Ausgaben zu Apotheken-Bildungskits und Arzt-Detailing-Broschüren, wo die Compliance-Hürden niedriger sind. Das Ergebnis ist eine stille Wiederstärkung von Gesundheitsfachkräften als Gatekeeper für Verbraucherbewusstsein, insbesondere in Kategorien wie Gewichtsmanagement, wo Bildung kritisch ist.

Steigende Pharmakovigilanz-Warnungen zu NSAID-Missbrauch

Ein Anstieg von Sicherheitshinweisen über langfristige oder hochdosierte NSAID-Verwendung veranlasst Apotheker dazu, Käufer über sicherere Dosierungsintervalle oder alternative Formate zu beraten. Verbraucher greifen zunehmend zu topischen Gelen, Wärmepflastern oder Kombinationsprodukten, die effektive Linderung mit geringerer systemischer Exposition versprechen. Einzelhändler widmen separate Regaletiketten "sanfter Schmerzbehandlung" und lenken gefährdete Gruppen zu risikoärmeren Optionen. Als Reaktion formulieren Hersteller bestehende Bestseller in schnell auflösende oder reduziert dosierte Tabletten um, paaren analgetische Kraft mit gastro-protektiven Mitteln. Der intensivierte Fokus auf sichere Anwendung erweitert auch das Interesse an Nicht-NSAID-Wirkstoffen und erweitert Forschungspipelines über die historische Ibuprofen-Paracetamol-Achse hinaus.

Segmentanalyse

Nach Produkttyp: Erkältungs-, Husten- und Grippemittel behalten Führung

Erkältungs-, Husten- und Grippemittel halten 28,1% des europäischen OTC-Arzneimittel Marktanteils im Jahr 2025 und behalten ihre Führung, selbst wenn sich Untersegmente vervielfachen. Nachfragespitzen folgen nicht mehr nur Wintermustern; Mikro-Spitzen richten sich nach Schuljahresöffnungen und plötzlichen Wetterumschwüngen aus und zwingen Lieferketten dazu, nahezu in Echtzeit zu reagieren. Immununterstützungsadditive wie Zink und Vitamin D erscheinen in Abschwellmitteln und Lutschtabletten und verschmelzen präventive und symptomatische Pflege in einem einzigen Beutel. Eigenmarken klonen diese Hybride innerhalb von Monaten und komprimieren das Differenzierungsfenster für Pioniermarken. Der Erfolg ruht nun auf altersspezifischen SKUs-zuckerfreie Optionen für Kinder, Honig-Ingwer-Infusionen für Erwachsene, niedrigdosierte Nachtformeln für Senioren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Formulierung: Bequemlichkeit treibt Dosierungsinnovation an

Tabletten und Kapseln besitzen 47,8% der europäischen OTC-Arzneimittel Marktgröße im Jahr 2024. Dennoch wachsen Gummibärchen, Lutschtabletten und auflösbare Filme um 11,4 % pro Jahr und spiegeln den Appetit auf wasserfreie, aromatisierte Formate wider. Mikro-Verkapselungstechnologie lässt jedes Gummibärchen therapeutische Dosierungen erreichen, ohne Nährstoffgrenzen zu überschreiten, während geschichtete Freisetzungsfilme die Bioverfügbarkeit steigern. Lebensmittel- und Convenience-Stores platzieren diese Produkte in der Nähe von Süßwaren und erobern zusätzliche Käufer, die möglicherweise nie durch die traditionelle Gesundheitsabteilung gehen würden. Da solche Formate höhere verkaufte Einheiten pro Besuch erzielen, gewähren Einzelhändler gerne sekundäre Platzierung, um die Geschwindigkeit aufrechtzuerhalten. Der Trend spornt auch neue regulatorische Gespräche über Verpackungsähnlichkeit zwischen Süßigkeiten und Medikamenten an und setzt wahrscheinlich die Bühne für strengere Kindersicherheits-Kennzeichnungsregeln.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Altersgruppe: Erwachsenendominanz maskiert granulare Lebensphasen-Splits

Erwachsene im Alter von 15-64 Jahren machen 70,3% der europäischen OTC-Arzneimittel Marktgröße im Jahr 2024 aus, dennoch divergieren ihre Kaufmuster stark nach Lebensphase. Jüngere Erwachsene reagieren auf dieselben Symptom-Checker-Anzeigen, die Schlafhilfen, Immunitätsmischungen und Stressabbau-Gummibärchen bewerben, und bauen oft einen gemischten Korb aus Lifestyle- und medizinischen Artikeln auf. Erwachsene mittleren Alters neigen zu cholesterinfreundlichen Verdauungsenzymen und Augengesundheitsergänzungen, die mit Bildschirmermüdung verbunden sind. Die geriatrische Kohorte wächst mit einer CAGR von 8 % und wählt Produkte mit geringer Wechselwirkung, die in komplexe Verschreibungsregime passen. Unternehmen, die Schriftgröße verbessern, zu leicht drückbaren Blistern wechseln und Tagesdosen mit Ampelfarben kodieren, sehen sofortige Loyalitätsgewinne bei Senioren, selbst ohne Änderung der chemischen Zusammensetzung.

Nach Verkaufsformat: Eigenmarken erodieren Markenprämien

Marken-OTC-Waren befehlen immer noch 68,6% des Umsatzes im Jahr 2024, obwohl Eigenmarken-Linien mit mehr als doppelter Geschwindigkeit expandieren. Sobald Einzelhändler hohe Wiederholungsraten bei einem Eigenmarken-Analgetikum bestätigen, erweitern sie oft das Sortiment auf Hustensäfte, Verdauungshilfen und sogar Vitamin-Gummibärchen. Multinationale Konzerne kontern, indem sie mittelpreisige Untermarken einführen, die knapp über Handelsmarken positioniert sind, die Flaggschiff-Prestige bewahren und gleichzeitig Anteilserosion bekämpfen. Warenkorbanalysen zeigen eine Koexistenzstrategie: Käufer sparen Geld bei Handelsmarken-Grundnahrungsmitteln und weisen diese Ersparnisse dann Premium-Frauengesundheits- oder Probiotika-Marken zu. Innovationssignale-wie zuckerfreie Beschichtungen oder schnellerer Wirkungseintritt-helfen Heritage-Labels, ihr Territorium trotz engerer Preislücken zu verteidigen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Digitale Transformation formt Zugang um

Einzelhandelsapotheken eroberten 61,9% des Vertriebswerts im Jahr 2024, dennoch wird vorhergesagt, dass Online-Apotheken mit einer CAGR von 12,7 % bis 2030 wachsen. Deutschlands Click-and-Collect-Modell verbindet digitale Bestellung mit Apothekerberatung und treibt durchschnittliche Bestellwerte höher als reine Online- oder reine Offline-Formate. Algorithmische Preisgestaltung ermöglicht es E-Apotheken, Preise für Überschussbestände stündlich zu senken und preissensitive Käufer zu größeren Mehrfachpackungen zu lenken. Stadtbewohner erhalten zunehmend Migräne- oder Erkältungsmittel innerhalb von neunzig Minuten und setzen Erwartungen für Geschwindigkeit und Bequemlichkeit neu. Traditionelle Ketten verteidigen ihre Basis durch Integration von Loyalty-Apps, In-Store-Pickup-Schließfächern und Tageslieferdiensten und signalisieren eine ultimative Konvergenz von Kanälen statt eines Winner-take-all-Szenarios.

Geografieanalyse

Deutschland führt den Markt an

Deutschland führt den europäischen OTC-Arzneimittel Markt an, indem es ein fortschrittliches E-Rezept-System mit einem umfangreichen Apothekennetzwerk kombiniert, das Verfügbarkeit und professionelle Aufsicht ausbalanciert. Deutsche Käufer vertrauen überdurchschnittlich stark auf botanische Heilmittel und ermutigen Marken, parallele pflanzliche und allopathische Produktlinien zu führen. Regulatoren beschleunigen Packungsgrößenerweiterungen für gut dokumentierte Wirkstoffe und lassen Lieferanten sowohl gelegentliche als auch chronische Nutzungssegmente ohne neue chemische Einheiten bedienen. Bestimmte öffentliche Krankenversicherungen erstatten ausgewählte OTC-Artikel für chronische Erkrankungen und verankern Selbstpflege innerhalb formeller Pflegepfade. Apotheken gruppieren zunehmend OTC-Medikamente mit Medizingeräten in zustandsspezifischen Kiosken und spiegeln eine Bewegung zu integrierten Wellness-Angeboten wider.

Das Vereinigte Königreich ist der zweitgrößte OTC-Markt der Region, angetrieben von einer permissiven Haltung zu Verschreibungs-zu-OTC-Umstellungen und einer kulturellen Neigung zur Selbstbehandlung. Der im Juli 2023 eingeführte Pharmacy-First-Service ermöglicht es Gemeideapothekern, verschreibungspflichtige Medikamente für häufige Beschwerden abzugeben und verengt die Grenze zwischen OTC- und Verschreibungskategorien. Supermärkte befehligen bedeutenden Regalplatz, verwenden temporäre Preissenkungen, um Footfall zu ziehen und drängen Markenspieler in Innovationszyklen. Gewichtsmanagement- und Allergienischen expandieren schnell, unterstützt von National Health Service-Pilotprogrammen, die bestimmte OTC-Optionen befürworten. Schnelle Markteinführungszeiten belohnen Firmen, die agile Regulierungsteams und Marketingassets bereit für schnelle Anpassung unterhalten.

Frankreich, Italien und Spanien machen zusammen einen beträchtlichen Marktanteil aus, dennoch behält jedes Land seine charakteristischen Regeln und Verbraucherverhalten. Frankreich beschränkt viele OTC-Kategorien auf Apotheken und verleiht alltäglichen Hustensäften und Verdauungshilfen einen Premium-Glanz. Italien sieht steigende Nachfrage nach probiotischen und gastrointestinalen Entlastungslinien, während Spaniens alternde Bevölkerung erhöhte Verkäufe von Gelenk- und Mobilitätsergänzungen antreibt. Die Nährstoffgrenzen der Europäischen Behörde für Lebensmittelsicherheit haben hier besonderes Gewicht, da hoher Ergänzungsmittelverbrauch Neuformulierungen erzwingt, um innerhalb sicherer Schwellenwerte zu bleiben. Apothekenkooperativen in diesen Ländern investieren in Tageslieferungs-Apps und verbinden althergebrachte Apothekerberatung mit Hochgeschwindigkeitslieferung und verengen somit die Bequemlichkeitslücke mit E-Commerce-Spezialisten.

Wettbewerbslandschaft

Die europäische OTC-Arena bleibt mäßig konzentriert, historisch dominiert von Bayer, GSK, Johnson & Johnson und Sanofi durch ihre weitreichenden Markenportfolios. Strategische Verschiebungen formen diese Hierarchie um: Sanofi plant, eine Kontrollbeteiligung an seinem Verbrauchergesundheitsarm Opella abzustoßen und spiegelt frühere Bewegungen von Johnson & Johnson und Novartis wider, Verbraucheranlagen von Verschreibungsgeschäften zu trennen. Während sich globale Majors straffen, ergreifen spezialisierte Akteure und Private-Equity-Roll-ups Nischen in Verdauungsgesundheit, Dermatologie und Frauenwellness.

Die Wettbewerbsintensität variiert nach Produktklasse. Analgetika fungieren als Traffic-Treiber und stehen margenerodierenden Preiskämpfen gegenüber, während aufkommende Kategorien wie Menopausen-Unterstützung oder Mikrobiom-fokussierte Darmgesundheit immer noch Premium-Tags ermöglichen. Multi-Country-Compliance-Komplexität schreckt kleine Einsteiger ab; die Navigation von Sprach-, Etiketten- und Marketingregeln über dreißig Nationen hinweg erfordert Kapital und Expertise. Folglich bündeln mittelgroße Firmen zunehmend regulatorische Ressourcen durch gemeinsame Dienste und befreien interne Bandbreite für schrittweise Formulierungsanpassungen, die SKUs frisch halten, ohne die Kosten neuer Wirkstoffe.

Der digitale Handel führt eine zweite Wettbewerbsachse ein, die sich auf Datenkontrolle konzentriert. Pure-Play E-Apotheken erfassen jeden Klick, jede Suche und jede Nachbestellung und verkaufen diese granularen Einblicke als Einzelhandels-Medien-Platzierungen an Marken zurück. Hersteller ohne direkte Verbraucherkontaktpunkte müssen für Banner-Positionen zahlen, um ihre Offline-Sichtbarkeit zu erreichen, was Margen weiter komprimiert. Der wahrscheinliche stabile Zustand ist ein duales Modell, in dem wissenschaftliche Innovation Hand in Hand mit datengestützten Merchandising-Strategien gehen muss, oder selbst das substanziellste historische Eigenkapital kann aus Suchergebnissen verblassen.

Europa Over-the-counter (OTC) Arzneimittel Branchenführer

-

Bayer AG

-

GlaxoSmithKline plc

-

Johnson & Johnson

-

Sanofi SA

-

Reckitt Benckiser Group plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Sanofis Verbrauchergesundheitseinheit Opella erhielt die Genehmigung, eine Studie zu beginnen, die Cialis (Tadalafil) zum ersten PDE-5-Inhibitor machen könnte, der rezeptfrei erhältlich ist.

- September 2024: Bayer startete ein Gesundes-Altern-Ökosystem für Senioren, das Nahrungsergänzungsmittel, digitales Coaching und Gelenkgesundheitsprodukte in ein kohärentes Angebot bündelt.

- Juli 2024: Cooper Consumer Health vollendete den Kauf von Viatris' europäischem OTC-Portfolio und fügte Verdauungsmittel sowie Husten-Erkältungs-Marken zu seinem Lineup hinzu.

- März 2024: Europas erste OTC-orale Verhütungspille mit Norgestrel debütierte in mehreren Apothekenketten.

- Januar 2024: STADA kündigte zwei Ergänzungen zur Nizoral-Kopfhautpflege-Familie an-Daily Conditioner und Dry & Sensitive Shampoo-terminiert für Markteinführungen im ersten und vierten Quartal.

Europa Over-the-counter (OTC) Arzneimittel Marktbericht Umfang

Gemäß dem Umfang dieses Berichts werden Over-the-counter (OTC) Arzneimittel als verschreibungsfreie Medikamente bezeichnet. Diese Medikamente können von Einzelpersonen ohne Arztrezept gekauft werden und sind sicher für den Verzehr ohne Arzteinwilligung. Der europäische Over-the-counter Arzneimittel Markt ist segmentiert nach Produkttyp (Husten-, Erkältungs- und Grippeprodukte, Analgetika, Dermatologieprodukte, gastrointestinale Produkte, Vitamine, Mineralien und Nahrungsergänzungsmittel (VMS), Gewichtsverlust-/Diätprodukte, ophthalmische Produkte, Schlafhilfen und andere Produkttypen), Vertriebskanal (Krankenhausapotheken, Einzelhandelsapotheken, Online-Apotheken und andere Vertriebskanäle) und Geografie (Vereinigtes Königreich, Deutschland, Italien, Frankreich, Spanien und Rest von Europa). Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Husten-, Erkältungs- & Grippeprodukte |

| Analgetika |

| Dermatologieprodukte |

| Gastrointestinale Produkte |

| Vitamine, Mineralien & Nahrungsergänzungsmittel (VMS) |

| Allergie- & Atemwegspflege |

| Raucherentwöhnungshilfen |

| Gewichtsverlust-/Diätprodukte |

| Ophthalmische Produkte |

| Schlafhilfen |

| Andere Produkttypen |

| Tabletten & Kapseln |

| Flüssigkeiten & Säfte |

| Topische Cremes & Salben |

| Pulver & Granulate |

| Sprays & Inhalatoren |

| Gummibärchen, Lutschtabletten & auflösbare Filme |

| Pädiatrisch (0-14 Jahre) |

| Erwachsene (15-64 Jahre) |

| Geriatrisch (65+ Jahre) |

| Marken-OTC |

| Generisches OTC |

| Eigenmarken-OTC |

| Krankenhausapotheken |

| Einzelhandelsapotheken |

| Online-Apotheken |

| Supermärkte & Hypermärkte |

| Convenience-Stores |

| Andere Kanäle |

| Deutschland |

| Vereinigtes Königreich |

| Frankreich |

| Italien |

| Spanien |

| Nach Produkttyp | Husten-, Erkältungs- & Grippeprodukte |

| Analgetika | |

| Dermatologieprodukte | |

| Gastrointestinale Produkte | |

| Vitamine, Mineralien & Nahrungsergänzungsmittel (VMS) | |

| Allergie- & Atemwegspflege | |

| Raucherentwöhnungshilfen | |

| Gewichtsverlust-/Diätprodukte | |

| Ophthalmische Produkte | |

| Schlafhilfen | |

| Andere Produkttypen | |

| Nach Formulierung | Tabletten & Kapseln |

| Flüssigkeiten & Säfte | |

| Topische Cremes & Salben | |

| Pulver & Granulate | |

| Sprays & Inhalatoren | |

| Gummibärchen, Lutschtabletten & auflösbare Filme | |

| Nach Altersgruppe | Pädiatrisch (0-14 Jahre) |

| Erwachsene (15-64 Jahre) | |

| Geriatrisch (65+ Jahre) | |

| Nach Verkaufsformat | Marken-OTC |

| Generisches OTC | |

| Eigenmarken-OTC | |

| Nach Vertriebskanal | Krankenhausapotheken |

| Einzelhandelsapotheken | |

| Online-Apotheken | |

| Supermärkte & Hypermärkte | |

| Convenience-Stores | |

| Andere Kanäle | |

| Nach Geografie | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien |

Wichtige Fragen, die im Bericht beantwortet werden

Wie groß ist der aktuelle europäische OTC-Arzneimittel Markt?

Der Markt wird auf USD 36,6 Milliarden im Jahr 2025 bewertet.

Welche CAGR wird für den europäischen OTC-Arzneimittel Markt prognostiziert?

Eine zusammengesetzte jährliche Wachstumsrate von 4,26% wird zwischen 2025 und 2030 erwartet.

Welcher Produkttyp hält den größten Anteil?

Erkältungs-, Husten- und Grippemittel führten mit 28,1% des Umsatzes im Jahr 2025.

Warum expandieren Eigenmarken-OTC-Linien schnell in Mittel- und Osteuropa?

Budgetbewusste Verbraucher und Einzelhändleranalysen, die Fast-Track-Handelsmarken-Markteinführungen ermöglichen, treiben eine CAGR von 10,1% für Eigenmarken-Analgetika und verwandte Kategorien an.

Wie formt die Digitalisierung die OTC-Arzneimittelverteilung um?

Click-and-Collect-Modelle, algorithmische Preisgestaltung und schnelle Lieferdienste verschieben Käufe von Ladentischen zu digitalen Warenkörben, besonders in städtischen Zentren.

Seite zuletzt aktualisiert am: