Ostafrikanische Öl- und Gas-Midstream-Marktanalyse

Der Markt für den Öl- und Gas-Midstream-Markt in Ostafrika wird im Prognosezeitraum 2020–2025 voraussichtlich mit einer jährlichen Wachstumsrate von mehr als 5 % wachsen. Es wird erwartet, dass Faktoren wie die steigende Produktion und der steigende Verbrauch von Öl und Gas die Nachfrage ankurbeln werden der ostafrikanische Öl- und Gas-Midstream-Markt im Prognosezeitraum. Allerdings behindert die Instabilität in Ländern wie Südsudan und Somalia das Wachstum des Marktes.

- Der Transportsektor in der Region erfordert Investitionen, um weiter zu wachsen. Einige der Projekte befinden sich im Bau, aber aufgrund von Instabilität, finanziellen Engpässen und wirtschaftlicher Unrentabilität scheiterten sie daran, bessere Ergebnisse zu liefern.

- Länder wie Mosambik und Tansania verfügen über riesige Erdgasreserven, die bei wirtschaftlicher Förderung als Katalysator für das weitere Wachstum des Sektors wirken und eine Chance für die in der Branche tätigen Unternehmen darstellen können.

- Kenia verfügt über eine ausgedehnte Küste, die von Nachbarländern zum Export ihres Öls und Gases in die Welt genutzt werden kann. Es wird erwartet, dass freundschaftliche Beziehungen zu den Nachbarländern und ein zunehmendes Niveau der Infrastruktur für ein Wachstum des Marktes sorgen werden.

Ostafrikanische Öl- und Gas-Midstream-Markttrends

Transportsektor verzeichnet Wachstum

- Da die Stabilität in vielen Ländern der Region zugenommen hat, hat der Wohlstand zu einer Steigerung der Kaufkraft der Bürger geführt, und auch die Nachfrage nach Gütern wie Öl und Gas hat sich deutlich verbessert und wird voraussichtlich weiterhin hoch bleiben Prognosezeitraum.

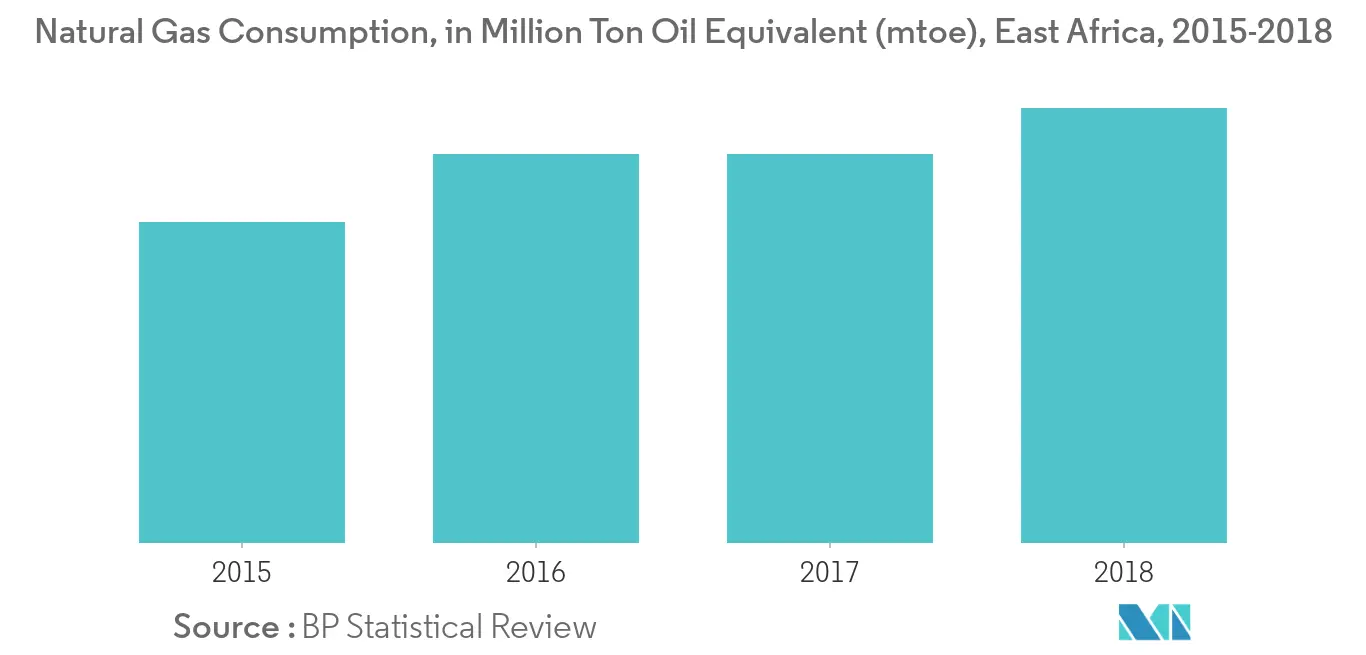

- Der Erdgasverbrauch stieg in der Region im Jahresvergleich um 7,93 %, von 1,9 Millionen Tonnen Öläquivalent (MtoE) im Jahr 2015 auf 1,4 Millionen Tonnen Öläquivalent (mtoe) im Jahr 2018. Der Anstieg des Verbrauchs bietet den Investoren Anreize für die erforderliche Kapazitätserhöhung und erhöht die Investitionen in die Zukunft und kurbelt so das Wachstum der Branche an.

- Im Jahr 2019 betrug die Gesamtkapazität der Gaspipelines in Mosambik etwa 95471 Barrel Öläquivalent pro Tag. Die Gaspipeline Mosambik-Südafrika ist mit einer Länge von 537 Meilen (865 km) und einer Kapazität von 540,3 Millionen Kubikfuß pro Jahr die größte Gaspipeline des Landes, und solche Projekte könnten im Prognosezeitraum weiter ausgebaut werden.

- Daher wird erwartet, dass die Pipelinekapazität im Prognosezeitraum aufgrund eines Anstiegs der Produktion und des Verbrauchs von Öl und Gas sowie steigender Investitionen in diesem Sektor leicht ansteigt.

Kenia wird den Markt dominieren

- Es wird erwartet, dass Kenia stark in den Ausbau des Midstream-Sektors im Land investieren wird, insbesondere in Zusammenarbeit mit den Nachbarländern. Binnenländer wie der Südsudan haben Verträge über den direkten Zugang zu Kenias Häfen unterzeichnet, um Öl und Gas zu exportieren, was ebenfalls ein vorteilhaftes Abkommen für beide Länder sein dürfte.

- Die Lamu Port-South Sudan Pipeline ist eine geplante Ölpipeline im Südsudan und in Kenia. Die Pipeline würde von den Ölfeldern im Südsudan nach Lokichar in Kenia führen, wo sie an die kenianische Rohölpipeline angeschlossen würde, die für den Export im kenianischen Lamu-Hafen endet. Die Kapazität der Pipeline wird voraussichtlich rund 160.000 Barrel pro Tag betragen.

- Im Jahr 2019 betrug die Gesamtkapazität der Ölpipelines in Kenia etwa 275.000 Barrel Öläquivalent pro Tag. Die Western Kenya Pipeline Extension ist mit einer Länge von 277 Meilen (446 km) und einer Kapazität von 150.000 Barrel Öläquivalent pro Tag die größte Pipeline des Landes.

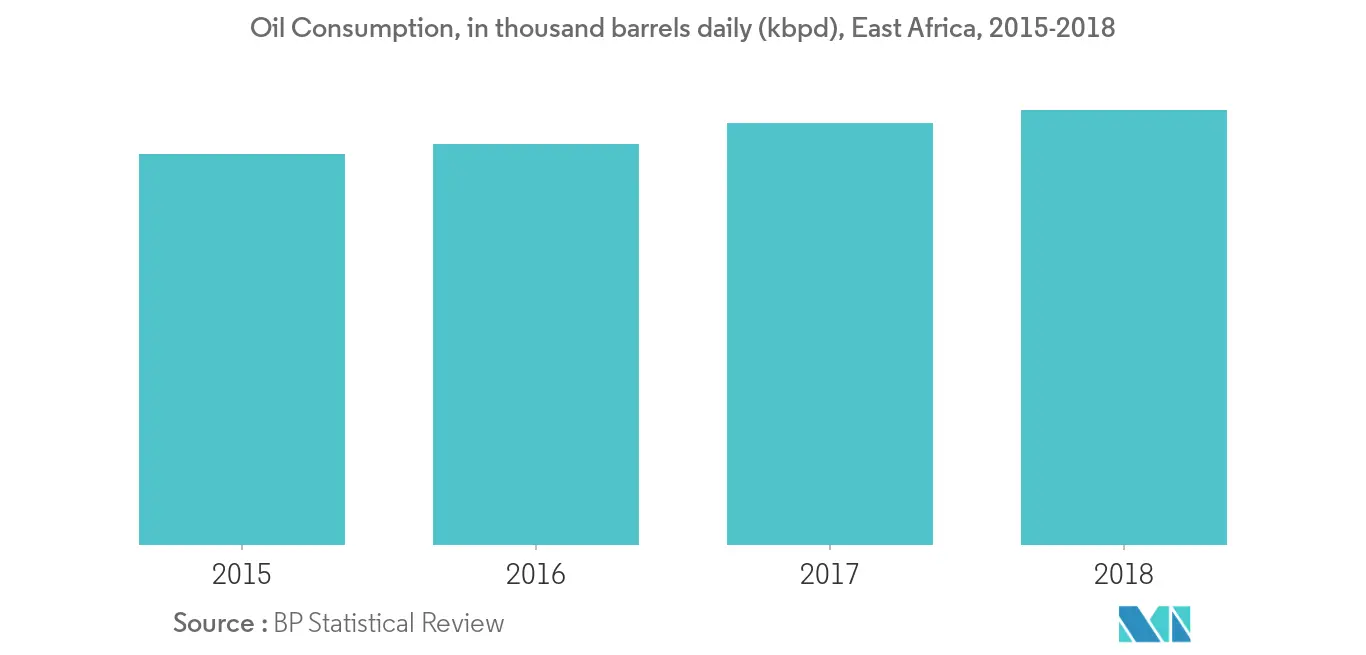

- Der Ölverbrauch in der Region stieg um 3,1 % von 604.000 Barrel pro Tag (kbpd) im Jahr 2017 auf 624.000 Barrel pro Tag (kbpd) im Jahr 2018. Der Anstieg des Verbrauchs schafft Anreize für Investoren für die erforderliche Kapazitätserhöhung und erhöht die Investitionen in die Zukunft und kurbelt so das Wachstum der Branche an.

- Es wird erwartet, dass die Öl- und Gas-Midstream-Industrie Kenias im Prognosezeitraum aufgrund eines erwarteten Anstiegs des Öl- und Erdgasverbrauchs und steigender Investitionen in die Midstream-Industrie der Region erheblich wachsen wird.

Überblick über die Öl- und Gas-Midstream-Branche in Ostafrika

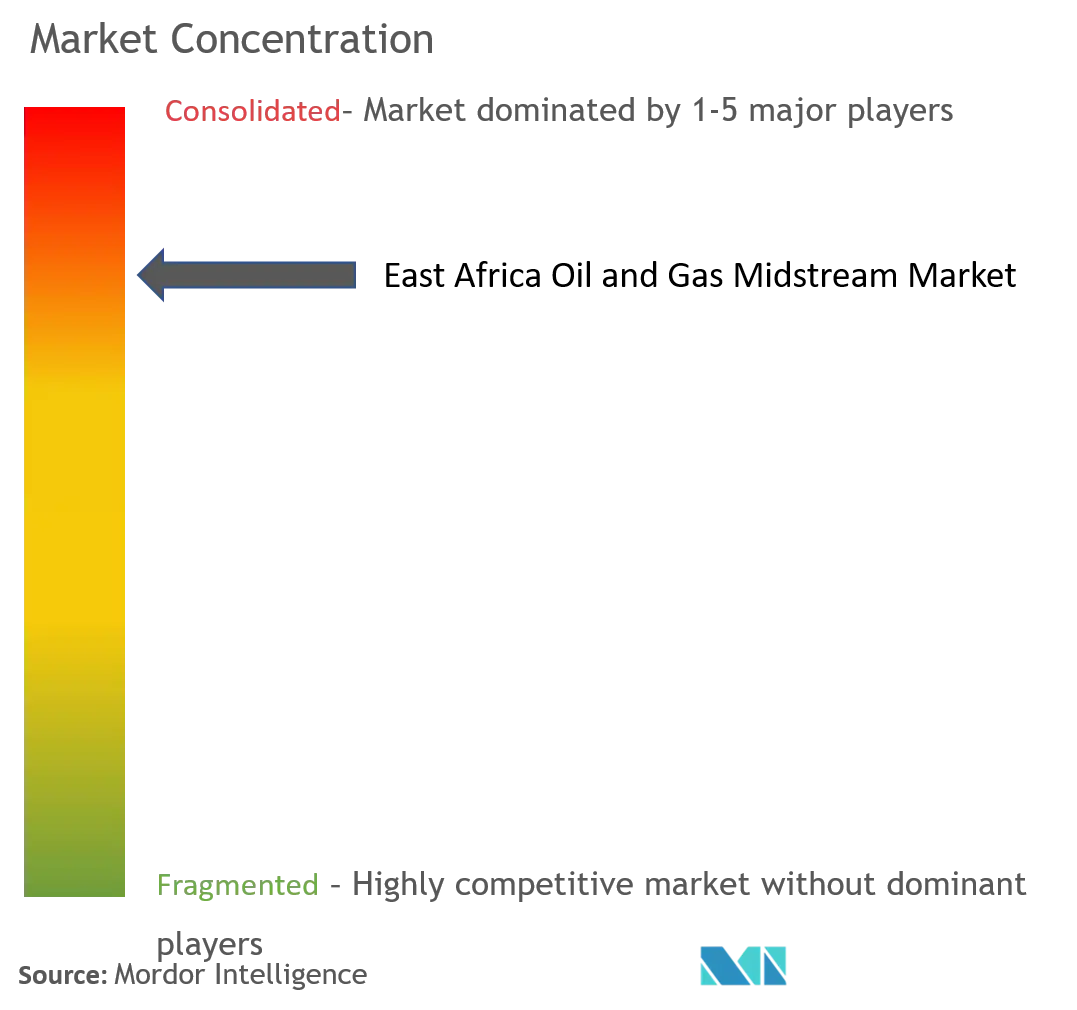

Der Öl- und Gas-Midstream-Markt in Ostafrika ist mäßig konsolidiert. Zu den größten Unternehmen gehören Total SA, China National Petroleum Corporation, Petróleos de Moçambique SA, Eni SpA und Kenya Pipeline Company Ltd.

Ostafrikanische Öl- und Gas-Midstream-Marktführer

Total S.A.

China National Petroleum Corporation

Petróleos de Moçambique SA

Kenya Pipeline Company Ltd.

Eni S.p.A.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Segmentierung der Öl- und Gas-Midstream-Industrie in Ostafrika

Der Öl- und Gas-Midstream-Marktbericht für Ostafrika umfasst:.

| Kenia |

| Mosambik |

| Tansania |

| Rest von Ostafrika |

| Erdkunde | Kenia |

| Mosambik | |

| Tansania | |

| Rest von Ostafrika |

Häufig gestellte Fragen zur Öl- und Gas-Midstream-Marktforschung in Ostafrika

Wie groß ist der Midstream-Markt für Öl und Gas in Ostafrika derzeit?

Der ostafrikanische Öl- und Gas-Midstream-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 5 % verzeichnen.

Wer sind die Hauptakteure auf dem Öl- und Gas-Midstream-Markt in Ostafrika?

Total S.A., China National Petroleum Corporation, Petróleos de Moçambique SA, Kenya Pipeline Company Ltd., Eni S.p.A. sind die größten Unternehmen, die im ostafrikanischen Öl- und Gas-Midstream-Markt tätig sind.

Welche Jahre deckt dieser Öl- und Gas-Midstream-Markt in Ostafrika ab?

Der Bericht deckt die historische Marktgröße des Öl- und Gas-Midstream-Marktes in Ostafrika für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Öl- und Gas-Midstream-Marktes in Ostafrika für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Öl- und Gas-Midstream-Branche in Ostafrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Oil Gas Midstream in Ostafrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die East Africa Oil Gas Midstream-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.