Globale Marktgröße und Marktanteil für digitale Röntgengeräte

Globale Marktanalyse für digitale Röntgengeräte von Mordor Intelligenz

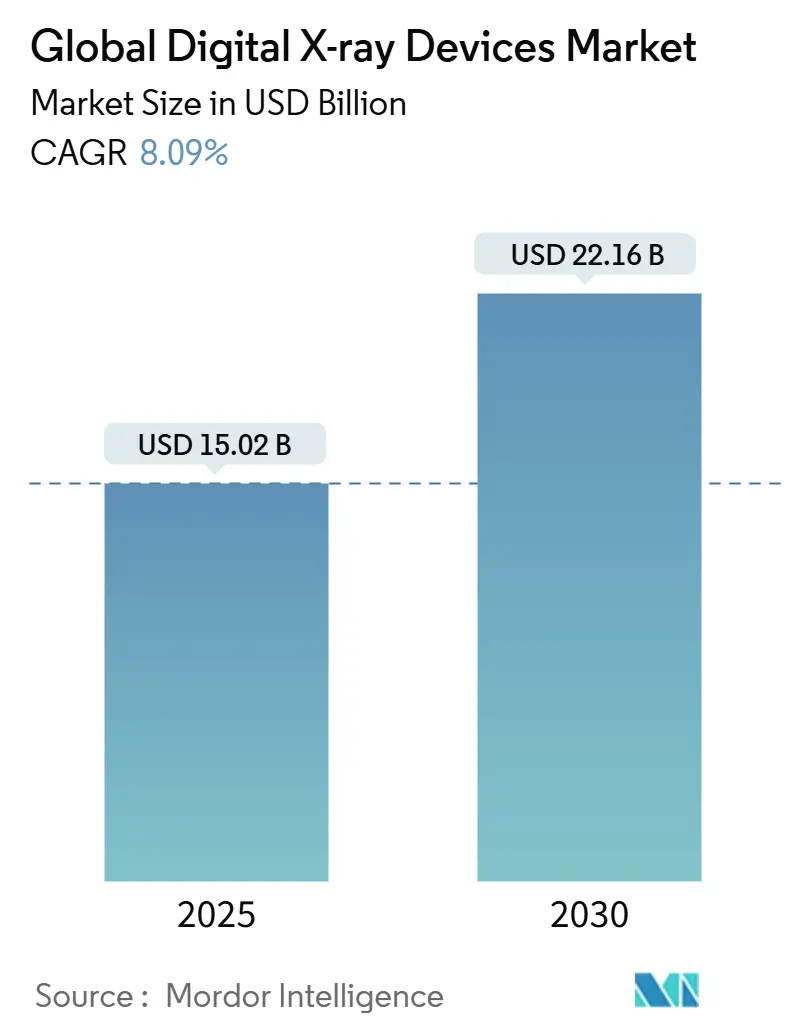

Die Marktgröße für digitale Röntgengeräte wird derzeit auf 15,02 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 22,16 Milliarden USD erreichen, was einer CAGR von 8,09 % über den Zeitraum entspricht. Der kontinuierliche Austausch von Film- und Speicherfoliensystemen (CR), verstärkte Betonung des Dosismanagements und die zunehmende KI-Integration stützen diesen Wachstumspfad. Verschärfte Medicare-Strafen für CR, steigende Nachfrage nach Bildgebung chronischer Krankheiten und Optimierung von Krankenhausarbeitsabläufen beschleunigen weiterhin die Umstellung auf Direktradiographie (DR), während Tragbar Plattformen den Zugang über den Krankenhausbereich hinaus erweitern. KI-fähige Detektoren, Photonenzähl-Technologie und Wolke-fähige Workflow-Lösungen verschieben Leistungsbenchmarks nach oben und schaffen neuen Wettbewerbsdruck für traditionelle Anbieter. Gleichzeitig führen Rohstoffbeschränkungen bei Seltene-Erden-Szintillatoren und Personalengpässe bei Röntgentechnikern zu betrieblichen Risiken, was Anbieter dazu zwingt, produktivitätssteigernde Innovationen zu suchen.

Wichtigste Erkenntnisse des Berichts

- Nach Technologie führte die Direktradiographie mit 83,91 % der Marktgröße für digitale Röntgengeräte im Jahr 2024; die Computertomographie soll zurückgehen, während DR mit 8,27 % CAGR bis 2030 voranschreitet.

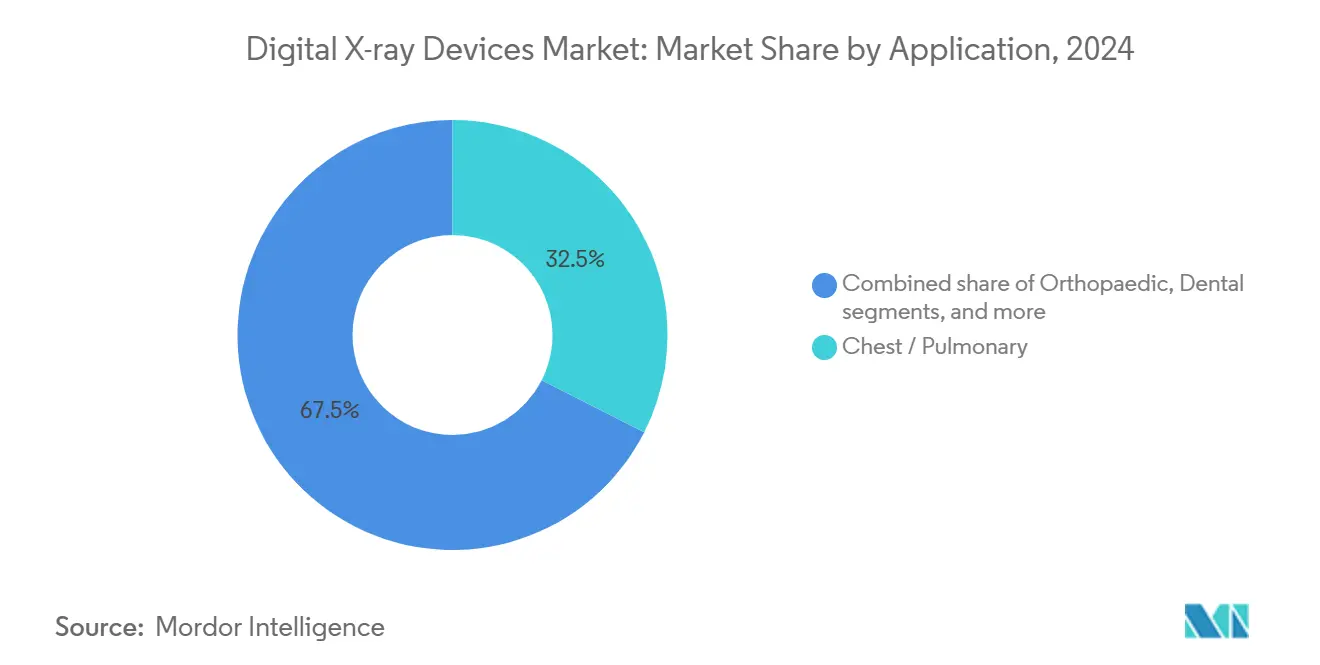

- Nach Anwendung dominierte die Brust- und Lungenbildgebung mit 32,47 % Umsatzanteil im Jahr 2024; die zahnmedizinische Bildgebung ist darauf ausgerichtet, mit einer CAGR von 8,91 % bis 2030 zu expandieren.

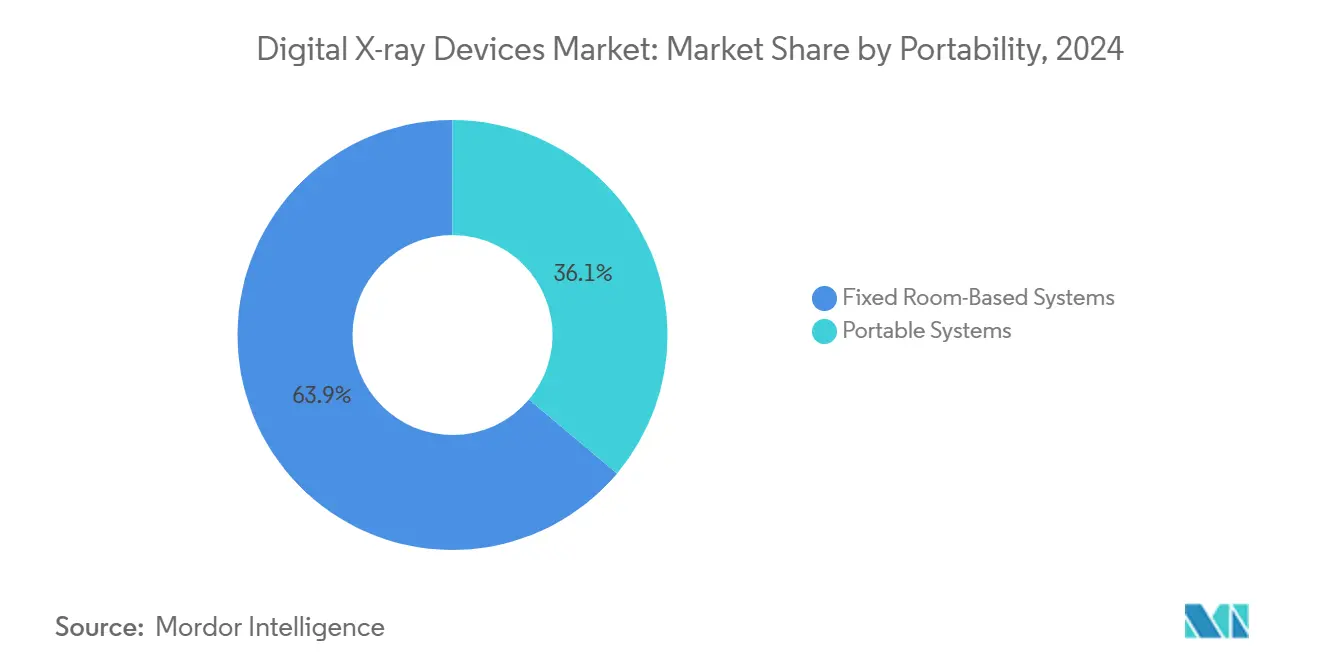

- Nach Portabilität hielten stationäre raumbasierte Systeme 63,86 % der Marktgröße für digitale Röntgengeräte im Jahr 2024, während Tragbar Systeme die höchste prognostizierte CAGR von 8,45 % zwischen 2025 und 2030 aufweisen.

- Nach Endverbrauchern entfielen auf KrankenhäBenutzer 57,23 % des Marktanteils für digitale Röntgengeräte im Jahr 2024; ambulante Operationszentren verzeichnen das schnellste Wachstum mit 8,83 % CAGR bis 2030.

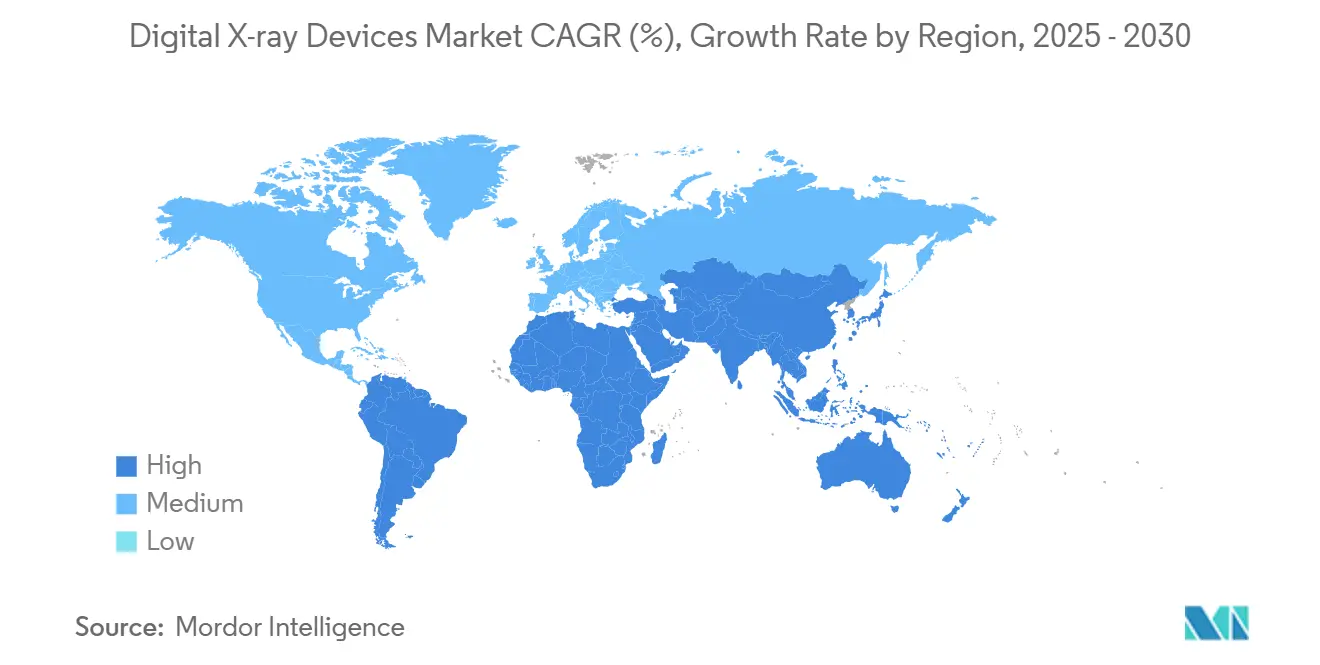

- Nach Geographie behielt Nordamerika einen Anteil von 38,52 % im Jahr 2024; Asien-Pazifik wird voraussichtlich die schnellste regionale CAGR von 8,86 % bis 2030 erreichen.

Globale Markttrends und Erkenntnisse für digitale Röntgengeräte

Auswirkungsanalyse der Treiber

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geographische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Steigende Prävalenz chronischer und orthopädischer Erkrankungen | +2.1% | Global, mit höchster Auswirkung In Nordamerika und Europa | Langfristig (≥ 4 Jahre) |

| Schnelle Detektor- und KI-Upgrades bei DR-Paneln | +1.8% | Nordamerika und APAC als Kern, Übertragung auf Europa | Mittelfristig (2-4 Jahre) |

| Kosteneinsparungen und Dosisreduktion gegenüber Film/CR | +1.5% | Global, besonders In Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Beschaffungsanreize für Nachrüstungs-Upgrades In mittelständischen Krankenhäusern | +1.2% | Nordamerika und Europa, Ausweitung auf APAC | Mittelfristig (2-4 Jahre) |

| Wachstum von Punkt-von-Pflege- und Heim-Bildgebungsökosystemen | +0.9% | Global, mit früher Adoption In entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Expansion KI-gesteuerter Teleradiologie-Netzwerke | +0.7% | Global, beschleunigt In unterversorgten Regionen | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Prävalenz chronischer und orthopädischer Erkrankungen

Die globale Bevölkerungsalterung vergrößert die Basis von Patienten, die muskuloskeletale und Brustbildgebung benötigen. Osteoporose, Arthrose und kardiopulmonale Erkrankungen dominieren nun die ambulante Diagnostik und treiben regelmäßige radiographische Nachuntersuchungen voran, die wiederholte Gerätenutzung schaffen. Die Weltgesundheitsorganisation prognostiziert, dass chronische Erkrankungen bis 2030 fast drei Viertel der weltweiten Todesfälle ausmachen werden[1]Welt Gesundheit Organisation, "Universal Gesundheit Coverage (UHC) Fact Blatt," Welt Gesundheit Organisation, who.int, was die Radiographie fest als frontales Diagnosewerkzeug verankert. KI-erweiterte DR-Plattformen schaffen Mehrwert durch die Erkennung subtiler Wirbelfrakturen während Routinestudien, wie durch Nanox AIs HealthOST-Algorithmus demonstriert, der Tausende undiagnostizierter Fälle In NHS-Standorten aufdeckte. Früherkennung senkt nachgelagerte Kosten und unterstützt die Erstattung für präventive Bildgebung. Die wachsende Nachfrage nach orthopädischer Bildgebung stützt daher kontinuierliche Geräteplatzierungen In Krankenhäusern, Bildgebungszentren und ambulanten Kliniken innerhalb des Marktes für digitale Röntgengeräte.

Schnelle Detektor- und KI-Upgrades bei DR-Paneln

Flachbilddetektoren integrieren nun bordeigene Computer, die Belichtungsparameter, Rauschunterdrückung und automatische Kollimation verbessern. Photonenzähl-Architekturen verbessern weiter die räumliche Auflösung und Kontrast-zu-Rausch-Verhältnisse und geben Klinikern mehr diagnostische Informationen bei niedrigeren Dosen. Siemens Healthineers, GE Gesundheitswesen und andere OEMs investieren stark In gemeinsame Hardware-Software-Roadmaps, die die Wettbewerbslebenszyklen installierter Flotten verlängern. GE Healthcares Zusammenarbeit mit NVIDIA[2]GE Gesundheitswesen, "GE Gesundheitswesen Und NVIDIA Reimagine Diagnostisch Bildgebung," gehealthcare.com veranschaulicht diese Wende und zielt darauf ab, Bildpositionierung und Qualitätsprüfungen zu automatisieren, wodurch Untersuchungszeiten verkürzt und die Produktivität der Technologen verbessert werden. Einrichtungen priorisieren daher Detektoren, die kontinuierliche Firmware-Updates erhalten können, schützen Kapitalinvestitionen und verstärken die Innovationsdynamik des Marktes für digitale Röntgengeräte.

Kosteneinsparungen und Dosisreduktion gegenüber Film/CR

Die Direktradiographie eliminiert Filmentwicklung, Chemikalienentsorgung und physische Lagerkosten. Zusätzlich verhängt Medicare eine jährliche Erstattungskürzung von 7 % auf CR-Bilder, was die Umstellungsökonomie für Standorte beschleunigt, die noch Kassettensysteme verwenden. DR-Plattformen zeigen konsistent 30-50 % niedrigere Strahlenbelastung bei gleichzeitiger Reduzierung der Untersuchungszykluszeiten von Minuten auf Sekunden, wodurch Radiologieabteilungen höhere Patientenvolumen ohne Personalaufstockung bewältigen können. Diese Gewinne verkürzen Amortisationszeiten auf unter zwei Jahre für viele hochvolumige Zentren und machen DR-Adoption sowohl In entwickelten als auch preissensitiven Märkten finanziell überzeugend. Umweltvorteile durch die Eliminierung von Chemikalien resonieren auch mit Nachhaltigkeitszielen von Krankenhäusern.

Beschaffungsanreize für Nachrüstungs-Upgrades in mittelständischen Krankenhäusern

Nachrüstkits wandeln bestehende analoge oder CR-Räume zu vergleichsweise bescheidenen Kosten In vollständige DR-Suiten um. Drahtlose Detektoren und modulare Workstations minimieren Raumausfallzeiten und bewahren legacy Infrastruktur. Regierungsgeführte Gemanagt-Ausrüstung-Serviceverträge In mehreren Schwellenwirtschaften finanzieren diese Upgrades, verteilen die finanzielle Belastung über mehrjährige Servicezahlungen und garantieren gleichzeitig Betriebszeit. Für Anbieter ohne vollständige Kapitalbudgets machen Abonnement-Modelle und ergebnisbasierte Zahlungen DR zugänglich, was wiederum adressierbare Volumen innerhalb des Marktes für digitale Röntgengeräte erweitert.

Auswirkungsanalyse der Beschränkungen

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geographische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Hohe Investitionsausgaben und Gesamtbetriebskosten | -1.4% | Global; akut In Schwellenmärkten | Kurzfristig (≤ 2 Jahre) |

| Erstattungslücken In ambulanten Einrichtungen | -0.8% | Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Mangel an qualifizierten Röntgentechnikern für fortgeschrittene DR- und KI-Workflows | -0.6% | Global; am schwerwiegendsten In entwickelten Märkten | Langfristig (≥ 4 Jahre) |

| Lieferkettenrisiko bei Seltene-Erden-Szintillatoren | -0.4% | Global; konzentriert im Asien-Pazifik-Raum | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe CAPEX und Gesamtbetriebskosten

Prämie-DR-Räume mit erweiterten KI-Funktionen können 500.000 USD übersteigen und stellen erhebliche finanzielle Barrieren für kleine KrankenhäBenutzer dar. Laufende Wartungsverträge, Cybersicherheits-Upgrades und periodische Detektoraustausche erhöhen die Lebenszyklusausgaben. In den Vereinigten Staaten reduzierten Anpassungen des Arzt Fee Schedule 2025 die globale Bildgebungserstattung um 3,55 %, verlängerten Return-An-Investment-Horizonte für neue Ausrüstung. Einrichtungen prüfen daher Kapitalpläne sorgfältiger, verzögern einige Käufe und bevorzugen selektiv Nachrüstkits oder überholte Detektoren.

Erstattungslücken in ambulanten Einrichtungen

Ambulante und unabhängige Bildgebungszentren sind auf vorhersagbare Erstattungen angewiesen, um Geräteleasing zu finanzieren. Kommerzielle Zahler spiegeln zunehmend Medicares Abwärtsanpassungen wider, während neue wertbasierte Vereinbarungen Zahlung an diagnostische Ergebnisse knüpfen. Kleinere Zentren haben keine Verhandlungsmacht für höhere Tarife, was Margen unter Druck setzt und DR-Kapitalausgaben bei ambulanten Anbietern innerhalb des Marktes für digitale Röntgengeräte begrenzt. Regulatorische Komplexität bezüglich KI-Erstattung fügt Unsicherheit hinzu und Dämpft weiter die Kaufbereitschaft.

Segmentanalyse

Nach Anwendung: Dominanz der Brustbildgebung treibt Volumenwachstum

Brust- und Lungenstudien repräsentierten 32,47 % der Marktgröße für digitale Röntgengeräte im Jahr 2024. Hohe Untersuchungsfrequenz In Notfall-, Intensivpflege- und routinemäßigen ambulanten Einrichtungen stützt Systemnutzung und fördert kontinuierliche Detektor-Upgrades. KI-Screening-Algorithmen für Lungenentzündung und Tuberkulose verbessern diagnostisches Vertrauen und verstärken DR als Modalität der Wahl für frontale respiratorische Bewertung. Zahnmedizinische Bildgebung verzeichnet die schnellste Expansion mit 8,91 % CAGR, unterstützt durch kompakte intraorale Sensoren und KI-unterstützte Karieserkennung, die chairside Workflows rationalisieren. Orthopädische Bildgebung steigt auch stetig, da ältere Bevölkerungen häufige Frakturbeurteilung und postoperative Überwachung benötigen.

Über Volumen hinaus führt Bruststrahlographie KI-Adoption an, weil Bildbibliotheken Groß und Beschriftung standardisiert sind, was schnelle Algorithmusentwicklung ermöglicht. Tragbar Brustsysteme, die während Infektionskrankheitsausbrüchen eingesetzt wurden, zeigten klaren Wert und gewährleisteten Versorgungskontinuität bei gleichzeitiger Reduzierung von Kreuzkontaminationsrisiken. Zahnarztpraxen profitieren von dreidimensionaler Rekonstruktion und Wolke-basierten Konsultationen, was das Umsatzpotenzial pro Besuch erhöht. Zusammen erweitern diese Faktoren die Anwendungsmischung des Marktes für digitale Röntgengeräte und balancieren reife hochvolumige Segmente mit schneller wachsenden Spezialnischen.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Technologie: Transformation der Direktradiographie beschleunigt sich

Direktradiographie-Plattformen eroberten 83,91 % des Marktanteils für digitale Röntgengeräte im Jahr 2024, mit kontinuierlicher Expansion untermauert durch überlegene Bildqualität, Workflow-Geschwindigkeit und Günstige Erstattung. Photonenzähl-Detektoren In der Evaluierung[3]Arie Wibowo, "Entwicklung Und Challenges In Perovskite Scintillators für hoch-Auflösung Bildgebung Und Timing Anwendungen," Kommunikation Materialien, nature.com zeigen Versprechen für Dual-Energie-Trennung und niedrigere Dosis bei gleicher Auflösung und markieren den nächsten Sprung In der Detektorinnovation. Computertomographie verbleibt nur In budgetbeschränkten Einrichtungen, doch eskalierende Erstattungsstrafen und fallende Preise für Einstiegs-DR-Geräte treiben die Umstellung voran.

Die Branche für digitale Röntgengeräte differenziert sich nun primär durch integrierte Software-Leistung statt rohe Detektorpixelgröße. Intelligente Akquisitionsprotokolle, prädiktive Wartungsalarme und automatisierte Qualitätssicherung erhöhen klinisches Vertrauen bei gleichzeitiger Reduktion von Servicekosten. Folglich bewerten Beschaffungsteams die Gesamtsoftware-Ökosystem-Fähigkeit vor Hardware-Verpflichtungen und zementieren die Rolle der Direktradiographie als Technologie-Rückgrat des Marktes für digitale Röntgengeräte.

Nach Portabilität: Mobile Systeme treiben Zugangs-Expansion

Stationäre Räume entfielen auf 63,86 % der Marktgröße für digitale Röntgengeräte im Jahr 2024 und dienten Traumazentren, Operationssälen und Radiologieabteilungen, die höchste Bildtreue und hohen Durchsatz benötigen. Tragbar Systeme schreiten mit 8,45 % CAGR aufgrund von Punkt-von-Pflege-, Intensivpflege- und Häuslichen-Gesundheits-Adoption voran. Handgeräte unter 4 kg ermöglichen Klinikern, Untersuchungen In Krankenwagen, ländlichen Kliniken und Wohneinrichtungen ohne Patiententransport durchzuführen. Feldversuche von Fujifilms kompaktem X-Luft registrierten null verpasste Termine und unterstrichen den Wert der Mobilität In geografisch zerstreuten Gemeinden.

Batterieverbesserungen, leichte Abschirmung und wi-fi-Bildübertragung verkürzen Einrichtungszeiten und beschleunigen klinische Entscheidungen. Tragbar DR unterstützt auch Krisenreaktion und ermöglicht schnelle Triage während Katastrophen oder Pandemien. Da Zahler zunehmend für Heimdiagnostik erstatten, wird Mobilität eine zentrale Wettbewerbsdimension und verankert zukünftiges Wachstum im Markt für digitale Röntgengeräte.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endverbrauchern: Ambulante Zentren führen Wachstumstransformation

KrankenhäBenutzer behielten 57,23 % des Marktanteils für digitale Röntgengeräte im Jahr 2024 und nutzen breite Servicelines und Rund-um-die-Uhr-Besetzung zur Untersuchungsvolumen-Generierung. Dennoch verzeichnen ambulante Operationszentren 8,83 % CAGR bis 2030, angetrieben durch Zahlerpräferenz für kostengünstigere ambulante Verfahren und Patientennachfrage nach bequemer Versorgung. Nur-Bildgebungs-Zentren und Notfallkliniken kaufen auch kompakte DR-Suiten zur Serviceangebotssdifferenzierung.

Die Marktgröße für digitale Röntgengeräte für ambulante Einrichtungen steigt weiter, da KI-Werkzeuge die Abhängigkeit von spezialisierten Technologen reduzieren und die gemeldete Vakanzrate von 18,1 % für radiologische Technologen im Jahr 2024 mildern. Gerätehersteller reagieren mit Komplettlösungspaketen, die Schulung, Wolke-Päckchen und Fernbedienung-Unterstützung bündeln. Diese Lösungen ermöglichen kleineren Standorten, anspruchsvolle Bildgebung mit begrenzter Besetzung einzusetzen, treiben zusätzliche Geräteverkäufe an und verstärken Dezentralisierungstrends.

Geographieanalyse

Nordamerika generierte 38,52 % des Umsatzes 2024 innerhalb des Marktes für digitale Röntgengeräte, verankert durch reife Krankenhaus-Netzwerke und beschleunigte Upgrade-Zyklen motiviert durch Medicare-Strafen. OEMs erhöhten Detektorlieferungen, nachdem uns-KrankenhäBenutzer Strahlenschutz, Cybersicherheit und KI-Bereitschaft In ihren Kapitalbudgets 2025 priorisierten. Kanada wendet ähnliche Dosisreduktionsziele an, während Mexikos Seguro Popular-Ersatzschema Finanzierung zu provinziellen Bildgebungszentren kanalisiert. Trotz dieser Größe moderiert sich jährliches Wachstum auf 7,43 %, da Substitution statt Neuinstallation die Nachfrage dominiert.

Asien-Pazifik ist das am schnellsten wachsende Gebiet mit 8,86 % CAGR, angetrieben durch milliardenschwere öffentliche Krankenhaus-Bauprogramme und erweiterte Mittelschicht-Versicherungsabdeckung. Chinas Healthy China 2030-Blaupause schreibt Bildgebungskapazitätserweiterung auf Kreisebene vor und incentiviert regionale OEMs zur Lokalisierung der Detektor-Montage. Indiens schlau-City- und Ayushman Bharat-Initiativen erhöhen ländliche Diagnosereichweite und spornen Verkäufe robuster portabler DR an. Unterdessen kaufen japanische und Südkoreanische Anbieter hoch-End-Photonenzähl-Prototypen für kardiovaskuläre und onkologische Subspezialitäten. Lieferkettenrisiko bei Seltene-Erden-Szintillatoren könnte jedoch Endpreise aufblähen, wenn Exportbeschränkungen bestehen bleiben, und Volatilität In Asien-Pazifik-Beschaffungszyklen einspritzen.

Europa verzeichnet eine stetige 7,79 % CAGR bis 2030, da universelle Gesundheitssysteme alternde CR-Flotten ersetzen. Die Europäische Strahlenschutzrichtlinie setzt Dosisverfolgungssoftware durch und erhöht die Adoption KI-fähiger DR. Deutschland und Frankreich investieren In Teleradiologie-Netzwerke zur Versorgung ländlicher Regionen, während das Vereinigte Königreich Gemeindediagnosehubs vorantreibt, die Tragbar DR bevorzugen. Naher Osten & Afrika demonstriert 8,35 % CAGR aufgrund von mehrere-Klinik-Investitionen In Golf-Kooperationsrat-Staaten und erweiternder Versicherungspenetration In Südafrika. Südamerika wächst 8,12 %, da Brasiliens öffentlich-privates Konzessionsmodell Diagnosegeräte finanziert und historische Unterversorgung bekämpft.

Wettbewerbslandschaft

Multinationale der ersten Liga-Siemens Healthineers, GE Gesundheitswesen und Philips-unterhalten umfassende Portfolios von raumbasierten Suiten, mobilen Wagen, Detektoren und Unternehmensinformatik. Sie profitieren von vertikal integrierten Servicevereinbarungen und etablierten Kanalnetzwerken und erobern mehrjährige Gemanagt-Ausrüstung-Verträge mit Großen Gesundheitssystemen. Siemens kanalisierte 27,38 Milliarden USD In Med-Tech-Entwicklung und eröffnete neue Hochdurchsatz-Detektorlinien 2025, sicherte langfristige Lieferkontinuität. GE Healthcares Zusammenarbeit 2025 mit NVIDIA positioniert das Unternehmen an der Spitze autonomer Workflow-Lösungen und gestaltet Wettbewerbsdynamik In Richtung Software-Wert um.

Zweitklassige Hersteller wie Canon Medizinisch, Agfa-Gevaert, Carestream und Fujifilm nutzen spezialisiertes Bildgebungserbe und kosteneffiziente Produktion zur Adressierung wertorientierter Segmente. Sie differenzieren sich durch Nachrüstkits, drahtlose Detektoren und maßgeschneiderte Finanzierungspakete, die bei mittelständischen Krankenhäusern resonieren. Unterdessen zielen spezialisierte Disruptoren wie Nanox auf Erschwinglichkeit mit Kalt-Cathode-Röntgenquellendesigns[4]Nano-X Bildgebung Ltd., "Nanox Receives FDA Freigabe für neu Bildgebung System," investors.nanox.Vision und nutzen Abonnement-Modelle zur Penetration ressourcenarmer Märkte. Reine-KI-Anbieter, einschließlich Aidoc und Lunit, partnern mit Hardware-OEMs zur Bündelung von Entscheidungsunterstützungs-Algorithmen und migrieren Wettbewerbsbetonung von physischen Komponenten zu Bild-Intelligenz.

Patentanmeldungen für Photonenzähl-Sensoren, Perowskit-Szintillatoren und automatisierte Kollimation übersteigen 5.000 Anträge seit 2022 und zeigen anhaltende Innovationsgeschwindigkeit. Lieferketten-Allianzen mit Szintillator-Lieferanten und Elektronik-Fertigungen sind zu kritischen strategischen Hebeln geworden, besonders nach Chinas Export-Lizenzierungsframework für Gadolinium und Lutetium. Anbieter, die mit multiregionalen Liefervereinbarungen und Recycling-Programmen absichern, gewinnen Widerstandsfähigkeit, ein zunehmend wichtiger Differenziator innerhalb des Marktes für digitale Röntgengeräte.

Globale Branchenführer für digitale Röntgengeräte

-

Canon Medizinisch Systeme Corporation

-

Fujifilm Holdings Corporation

-

GE Gesundheitswesen

-

Koninklijke Philips N.V.

-

Siemens Healthineers AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- April 2025: RadNet erwarb iCAD für 103 Millionen USD In Aktien, erweiterte KI-Brustbildgebungsfähigkeiten und konsolidierte Unternehmens-Workflow-Assets.

- März 2025: GE Gesundheitswesen partnerte mit NVIDIA zur Co-Entwicklung autonomer Röntgen- und Ultraschallsysteme, die Patientenpositionierung automatisieren und Belichtung optimieren.

- Dezember 2024: Nanox erhielt FDA-Zulassung für seine ARC-Tomosynthese-Plattform für allgemeine und pulmonale Bildgebungsindikationen.

- Juli 2024: DEXIS stellte den Ti2-intraorale Sensor mit KI-unterstützter Karieserkennung und nahtloser Praxissoftware-Integration vor.

Globaler Berichtsumfang für den Markt für digitale Röntgengeräte

Gemäß dem Umfang dieses Berichts ist digitales Röntgen oder digitale Radiographie eine bilden der Röntgenbildgebung, bei der digitale Röntgensensoren anstelle traditioneller fotografischer Filme verwendet werden. Dies hat den zusätzlichen Vorteil der Zeiteffizienz und der Fähigkeit, Bilder digital zu übertragen sowie sie für bessere Sichtbarkeit zu verbessern. Diese Methode umgeht die chemische Verarbeitung fotografischer Filme. Digitale Röntgenbildgebung hat hohe Nachfrage, da sie weniger Strahlenbelastung im Vergleich zu traditionellen Röntgenstrahlen erfordert. Der Markt für digitale Röntgengeräte ist segmentiert nach Anwendung (Orthopädie, Krebs, Zahnmedizin, Kardiovaskulär und andere Anwendungen), Technologie (Computertomographie und Direktradiographie), Portabilität (Stationäre Systeme und Tragbar Systeme), Endverbraucher (KrankenhäBenutzer, Diagnosezentren, andere Endverbraucher) und Geographie (Nordamerika, Europa, Asien-Pazifik, Naher Osten & Afrika und Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder In wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (In USD-Millionen) für die oben genannten Segmente.

| Orthopädie |

| Brust/Lunge |

| Zahnmedizin |

| Kardiovaskulär |

| Onkologie |

| Andere Anwendungen |

| Computertomographie (CR) | |

| Direktradiographie (DR) | Flachbilddetektoren |

| CCD/CMOS-Paneln |

| Stationäre raumbasierte Systeme | |

| Portable Systeme | Handgeräte |

| Mobile Wagen |

| Krankenhäuser |

| Diagnostische Bildgebungszentren |

| Ambulante Operationszentren (ASCs) |

| Andere Endverbraucher |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest von Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Anwendung | Orthopädie | |

| Brust/Lunge | ||

| Zahnmedizin | ||

| Kardiovaskulär | ||

| Onkologie | ||

| Andere Anwendungen | ||

| Nach Technologie | Computertomographie (CR) | |

| Direktradiographie (DR) | Flachbilddetektoren | |

| CCD/CMOS-Paneln | ||

| Nach Portabilität | Stationäre raumbasierte Systeme | |

| Portable Systeme | Handgeräte | |

| Mobile Wagen | ||

| Nach Endverbrauchern | Krankenhäuser | |

| Diagnostische Bildgebungszentren | ||

| Ambulante Operationszentren (ASCs) | ||

| Andere Endverbraucher | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

Hauptfragen, die im Bericht beantwortet werden

Was treibt Gesundheitsversorger dazu, Computertomographie-Ausrüstung durch Direktradiographie-Systeme zu ersetzen?

Erstattungsstrafen für Legacy-Technologie, kombiniert mit Workflow-Effizienzen und Strahlendosisreduktionen durch Direktradiographie, veranlassen schnelle Geräteupdates.

Wie gestalten Tragbar digitale Röntgengeräte diagnostische Workflows um?

Handheld- und Mobil Systeme erweitern Bildgebung auf Notaufnahmen, Intensivpflegebetten und Häusliche-Pflege-Einrichtungen und ermöglichen schnellere Triage bei reduzierter Notwendigkeit, fragile Patienten zu bewegen.

Warum ist künstliche Intelligenz zu einem Schlüsseldifferenziator unter digitalen Röntgenherstellern geworden?

Eingebettete Algorithmen verbessern Bildqualität, automatisieren Positionierung und kennzeichnen potenzielle Abnormalitäten, wodurch Einrichtungen Durchsatz steigern und Röntgentechniker-Engpässe mildern können.

Welche Lieferketten-Herausforderungen beeinflussen zukünftige Detektorverfügbarkeit?

Exportkontrollen für Seltene-Erden-Elemente In Szintillatoren schaffen Beschaffungsrisiko und ermutigen Hersteller, Lieferanten zu diversifizieren und Alternativ Materialien zu erkunden.

Wie beeinflussen ambulante Operationszentren Kaufentscheidungen In der Bildgebungsbranche?

Ihre Präferenz für kompakte, einfach zu installierende Systeme, die nahtlos mit elektronischen Gesundheitsakten integrieren, ermutigt Hersteller, schlüsselfertige, softwarezentrierte Röntgenlösungen zu entwickeln.

Auf welche Weise unterstützen Nachrüst-Detektorkits Technologieadoption In mittelständischen Krankenhäusern?

Nachrüstoptionen ermöglichen Einrichtungen, bestehende Räume ohne größere Bauarbeiten auf digitalen Betrieb umzustellen, verteilen Kapitalkosten über Zeit und gewinnen sofortige Produktivitätsvorteile.

Seite zuletzt aktualisiert am: