Marktgröße und -anteil China Abfallmanagement

China Abfallmanagementmarkt-Analyse von Mordor Intelligenz

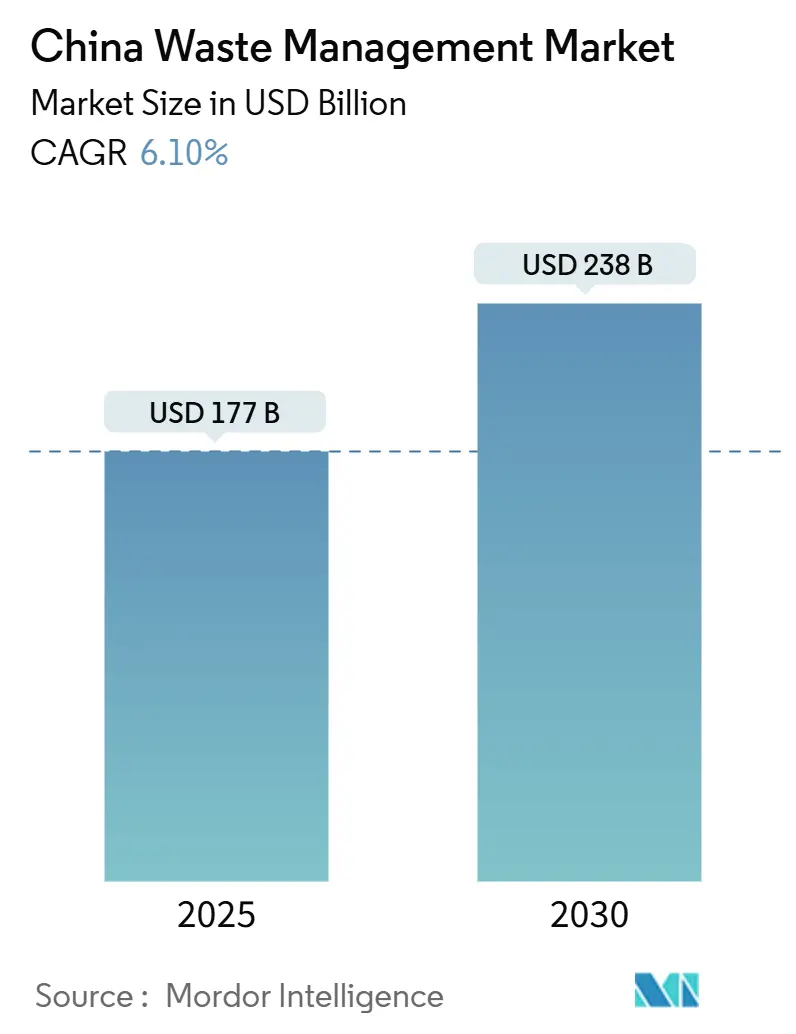

Der China Abfallmanagementmarkt wird auf 177 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 238 Milliarden USD erreichen, mit einer CAGR von 6,10%. Politische Verpflichtungen, die im Beautiful China-Konzept und dem nationalen Kohlenstoffneutralitätszeitplan verankert sind, verwandeln Abfallströme In Einnahmequellen, wie Abfall-zu-Energie-Anlagen zeigen, die nun fast die Hälfte der weltweit installierten Kapazität ausmachen. Urbanisierung In Tier-2- und Tier-3-Städten, unternehmerische ESG-Mandate und Kapitalmarktappetit für öffentlich-Privat Umweltpartnerschaften verstärken die stetige Nachfrage nach integrierten Lösungen. Standardisierte Rahmenwerke, die durch das Null-Abfall-Stadtprogramm eingeführt wurden, verbessern die Projektfinanzierbarkeit, während digitale Technologien wie KI-gestützte Routenplanung und Blockchain-Abfallverfolgung die operative Leistung stärken. Internationale Expansion inländischer Betreiber nach Südostasien und In den Nahen Osten zeigt eine Verschiebung von einem rein kommunalen Servicemodell hin zu einer exportorientierten, technologiereichen Ressourcenverwertungsindustrie[1]Nationale Entwicklungs- und Reformkommission, "Mitteilung zur Verbesserung der Preismechanismen für erneuerbare Energie," ndrc.gov.cn.

Wichtige Erkenntnisse des Berichts

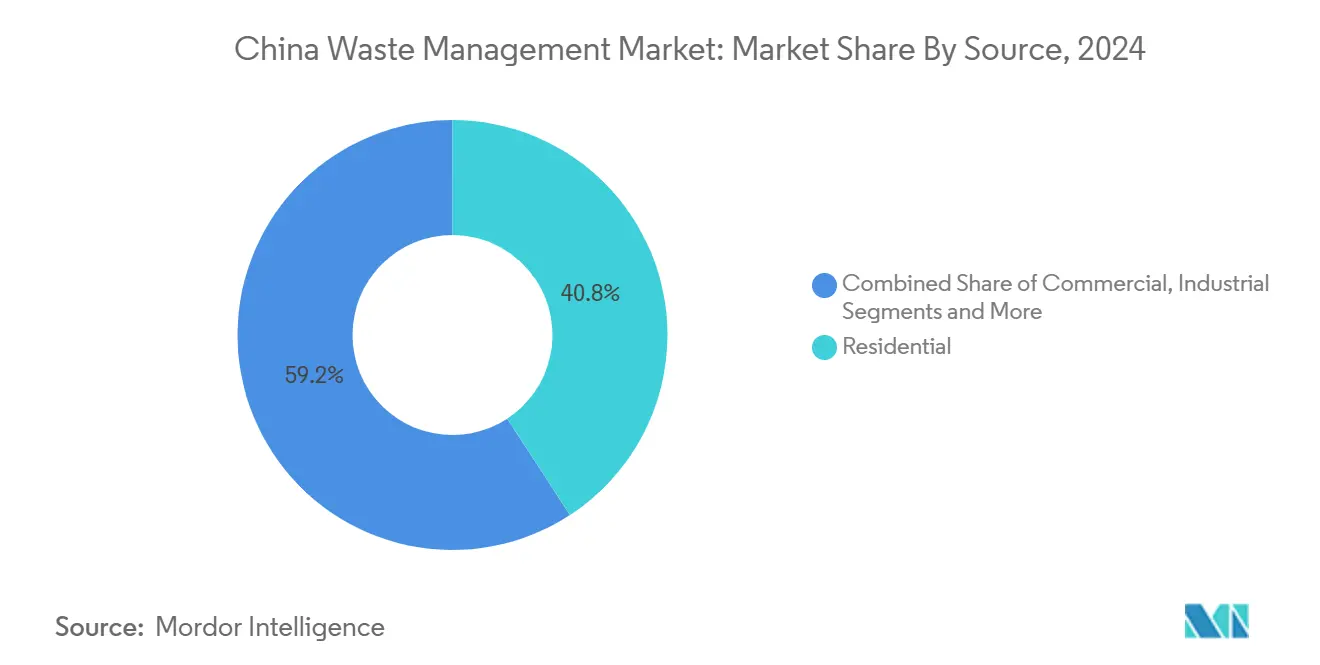

- Nach Quelle führte Haushaltsabfall mit einem Anteil von 40,8% am chinesischen Abfallmanagementmarkt im Jahr 2024; Gewerbeabfall wird voraussichtlich mit einer CAGR von 11,6% bis 2030 wachsen.

- Nach Serviceart erfasste Sammlung und Transport 33,2% des Umsatzanteils im Jahr 2024, während Recycling und Ressourcenverwertung mit einer CAGR von 11,5% bis 2030 expandieren sollen.

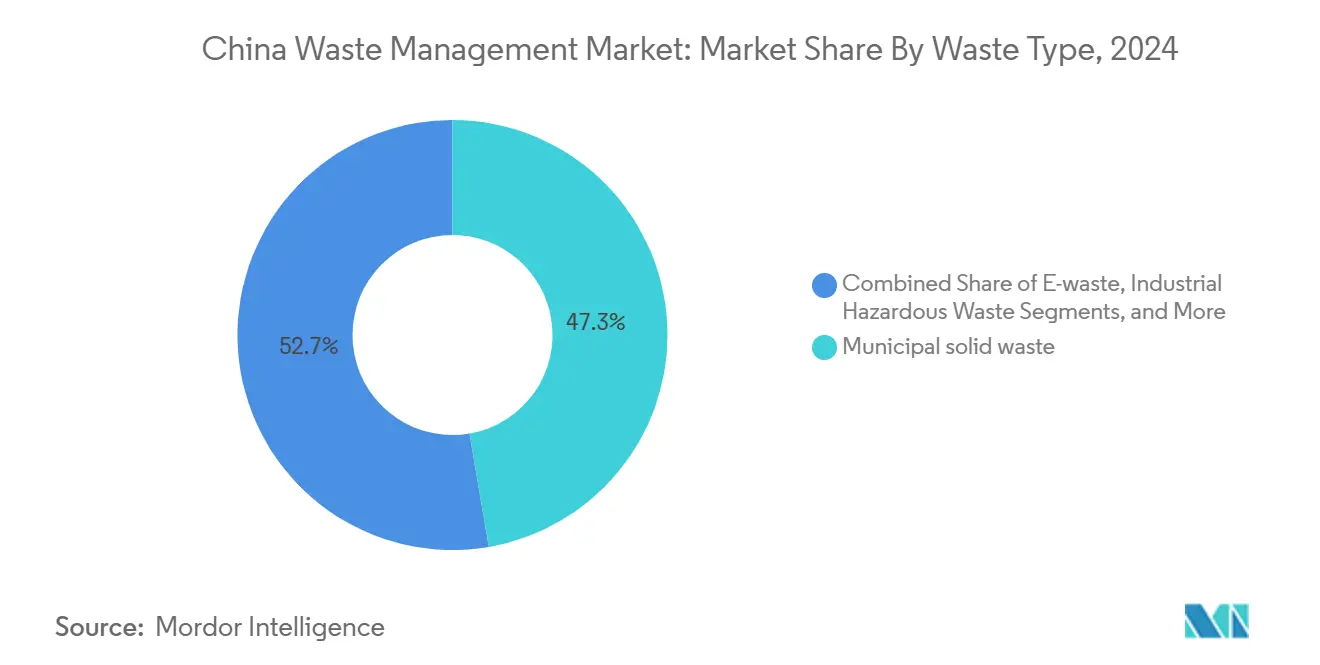

- Nach Abfallart hielt kommunaler Siedlungsabfall 47,3% des chinesischen Abfallmanagementmarktanteils im Jahr 2024; Elektroschrott ist die am schnellsten wachsende Kategorie mit einer CAGR von 10,4%.

- Nach Region entfielen auf Ostchina 18,7% der Markteinnahmen im Jahr 2024, während Südchina voraussichtlich eine CAGR von 9,5% zwischen 2025 und 2030 verzeichnen wird.

Trends und Einblicke des China Abfallmanagementmarkts

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Ausbau der Abfall-zu-Energie-Kapazität unterstützt durch Einspeisevergütungen | +1.5% | Landesweit, konzentriert In Ost- und Südchina | Kurzfristig (≤ 2 Jahre) |

| Urbanisierungsbedingte MSW-Mengenexplosion In Tier-2- und Tier-3-Städten | +1.2% | Zentral- und Südchina; Übertragungseffekte auf westliche Regionen | Mittelfristig (2-4 Jahre) |

| Unternehmerische ESG-Mandate fördern industrielles Abfall-Outsourcing | +0.9% | Östliche Fertigungszentren; Ausweitung auf zentrale Provinzen | Mittelfristig (2-4 Jahre) |

| Null-Abfall-Stadtpilotprogramm skaliert landesweit | +0.8% | National, mit frühen Gewinnen In östlichen Provinzen | Langfristig (≥ 4 Jahre) |

| e-Handel-Verpackungsabfall und Durchsetzung des Einwegplastikverbots | +0.7% | National; höchste Auswirkung In Tier-1-Städten | Kurzfristig (≤ 2 Jahre) |

| Kapitalmarktpräferenz für Umwelt-ÖPPs senkt Kapitalkosten | +0.6% | National; angeführt von entwickelten östlichen Provinzen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Ausbau der Abfall-zu-Energie-Kapazität unterstützt durch Einspeisevergütungen

Mehr als 1.010 Verbrennungsanlagen bilden fast die Hälfte der globalen Kapazität, doch viele laufen unter der Auslegungslast aufgrund ungleichmäßiger Brennstoffversorgung. Die Reform 2025 verschiebt Einspeisevergütungen hin zu marktbasierten Preisen und integriert grüne Stromzertifikate. Anlagen, die 70,9% thermischen Wirkungsgrad erreichen, zeigen Amortisationszeiten von nahezu 4,8 Jahren und ermöglichen Rentabilität mit begrenzten Subventionen. Überkapazitäten treiben chinesische Unternehmen zu Investitionen In Vietnam und den Golfstaaten an, wobei schlüsselfertige Anlagen und O&M-Expertise exportiert werden.

Urbanisierungsbedingte MSW-Mengenexplosion in Tier-2- und Tier-3-Städten

Rapide Migration steigert die kommunale Siedlungsabfallproduktion schneller, als die Infrastruktur mithalten kann. Der Bericht der Nationalen Entwicklungs- und Reformkommission 2024 bestätigt 90% ländliche Sammlungsabdeckung, dennoch stehen urbanisierende Bezirke vor Kapazitätsengpässen. Die Nachfrage steigt nach skalierbaren, anlagenleichten Systemen, die intelligente Behälter mit modularen Umladestationen kombinieren. Zentral- und Südchinesische Städte übernehmen Abfall-zu-Energie als duale Lösung für Abfall und Strom, unterstützt durch ein nationales Ziel von 100% sicherer Entsorgung In allen städtischen Gebieten bis 2030. Technologielieferanten profitieren von Verträgen, die Ausrüstung mit digitalen O&M-Dienstleistungen bündeln, wodurch Bereitstellungszyklen beschleunigt und Vorabkapitalrisiken reduziert werden.

Unternehmerische ESG-Mandate fördern industrielles Abfall-Outsourcing

Verpflichtende Nachhaltigkeitsberichterstattung ab 2025 erhöht die Transparenz bei der Handhabung gefährlicher Abfälle. Studien verknüpfen stärkere ESG-Systeme mit höherem ROE und ROA und schaffen Anreize für Unternehmen, die Behandlung an zertifizierte Betreiber auszulagern. Unbegrenzte Strafschadensersätze für Umweltverstöße erhöhen zusätzlich die Einhaltung-Kosten und stärken die Nachfrage nach Vollservice-Abfallverträgen In Automobil-, Elektronik- und Chemieclustern.

Zero-Waste-Stadtprogramm skaliert landesweit

Die Initiative expandierte von 11 Pilotprojekten auf 113 Gemeinden während des 14. Fünfjahresplans. Shanghais Changning-Bezirk schuf "abfallfreie Zellen" In öffentlichen Einrichtungen, während Zhangjiangs 12345-Modell 94% industrielle Abfallverwertung bis 2025 anstrebt. Standardisierte Metriken, zweckgebundene Finanzierung und Leistungsanreize richten lokale Aktionen mit nationalen Zielen aus. Gemeinschaftsbeteiligungskampagnen fördern die Haushaltsbeteiligung bei der Sortierung, steigern Verwertungsraten und senken Kontamination. Replizierbarkeit In verschiedenen kommunalen Kontexten positioniert das Programm als langfristigen Nachfrageanker für den chinesischen Abfallmanagementmarkt[2]Changning Bezirksregierung, "Umsetzungsplan für abfallfreie Zellen," shanghai.gov.cn.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Haushaltsbeschränkungen der Kommunen begrenzen ÖPP-Zahlungen | -0.4% | Zentral- und Westchina; kleinere Gemeinden | Mittelfristig (2-4 Jahre) |

| Gemeindewiderstand gegen Verbrennungsanlagenstandorte In dichten Provinzen | -0.3% | Östliche Stadtzentren und Tier-1-Städte | Kurzfristig (≤ 2 Jahre) |

| KMU-Nichteinhaltung des Gefahrstoff-Begleitsystems | -0.2% | Nationale Industriecluster | Mittelfristig (2-4 Jahre) |

| Fragmentierte Recycling-Logistik erhöht Rücktransportkosten | -0.2% | National; größte Auswirkung In Binnenprovinzen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Haushaltsbeschränkungen der Kommunen begrenzen ÖPP-Zahlungen

Budgetdruck schränkt die Fähigkeit mittelgroßer Städte ein, ÖPP-Annuitäten zu garantieren, verzögert Projektausführung und erhöht Kontrahierungsrisiko. Entwickler reagieren mit anlagenleichten Servicemodellen und Umsatzbeteiligungsvereinbarungen, die kommunale Bargeldausgaben reduzieren, aber Servicestandards bewahren. Mischfinanzierungsvehikel, die grüne Anleihen und CO2-Zertifikate einbeziehen, entstehen zur Schließung von Finanzierungslücken.

Gemeindewiderstand gegen Verbrennungsanlagenstandorte in dichten Provinzen

Trotz erheblicher Emissionskontroll-Upgrades bestehen Hürden der öffentlichen Wahrnehmung In Küsten-Megastädten fort. Bedenken über Immobilienwerte und Gesundheitsauswirkungen erzwingen umfangreiche Öffentlichkeitsarbeit, transparente Emissionsberichterstattung und Bereitstellung von Gemeinschaftseinrichtungen innerhalb der Anlagengrundstücke. Designinnovationen wie geschlossene Abfallgruben, Geruchskontroll-Biofilter und Besucherbildungszentren mildern Widerstand, erhöhen aber Kapitalkosten und Genehmigungszeiten[3]China Association von Umwelt Schutz Branche, "Weißbuch zur öffentlichen Akzeptanz von Verbrennungsanlagen," caepi.org.cn.

Segmentanalyse

Nach Quelle: Haushalts-Dominanz treibt Infrastrukturinvestitionen

Haushaltsabfall trug 40,8% zum chinesischen Abfallmanagementmarkt 2024 bei und festigte seine Rolle als Rückgrat für die Sammlungsnetzplanung. Kontinuierliche städtische Haushaltsgründung und steigende Verbraucherausgaben treiben Behälter-zu-LKW-Volumina nach oben und zwingen Gemeinden, IoT-fähige intelligente Behälter einzusetzen, die Abholungen nur bei 80% Fülle auslösen und die Routeneffizienz um 30% steigern. Gewerbeabfall, angetrieben durch e-Handel-Verpackungen und Essensliefertrends, wird voraussichtlich eine CAGR von 11,6% bis 2030 verzeichnen, die schnellste unter allen Quellen. Einzelhandels-Fulfillment-Zentren In Guangdong und Jiangsu haben bereits Drittanbieter für dedizierte Kartonballenpressung und Kunststoffschreddern beauftragt, was zeigt, wie Servicespezialisierung der Abfallstromkonzentration folgt.

Verbesserte Haushaltstrenungsregeln erfordern Vierstrom-Sortierung, die Recyclingmaterialien, Lebensmittel, Gefahrstoffe und Restabfall an der Haustür trennt. Dieser regulatorische Schub spornt die Nachfrage nach farbcodierten Behälterflotten und KI-Visionssystemen an, die Sortiergenauigkeit an Umladestationen überprüfen. Städtische Nachbarschafts-ÖPPs bündeln Sammlung, Öffentlichkeitsarbeit und Datenberichterstattung unter Einzelverträgen und schaffen mehrjährige Umsatzsichtbarkeit für Privat Unternehmen. Parallel lagern Industriecluster Gefahrstoffmanagement an zertifizierte Behandler aus, die Cradle-Zu-Grave-Begleitverfolgbarkeit bieten und den Serviceumfang über Haushaltsabfall hinaus erweitern.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Nach Serviceart: Sammlungsinfrastruktur führt Ressourcenverwertungsschub

Sammlung, Transport, Sortierung und Trennung machten 33,2% der Umsätze 2024 aus und spiegelten starke Investitionen In Flottenerneuerung und automatisierte Umladung wider. Intelligente Dispatch-Plattformen integrieren nun GPS, Füllstand-Telemetrie und Verkehrsanalytik und erreichen 92% Pünktlichkeit und 30% CO₂-Reduktion durch optimierte Routenführung. Recycling und Ressourcenverwertung steigt mit einer CAGR von 11,5%, die schnellste Servicelinie, da Geschlossen-Loop-Initiativen Kunststoffe, Metalle und organische Stoffe monetarisieren. Hochdichte Polyethylen-Pellets, die aus Haushaltsverpackungen gewonnen werden, erreichen Preisparität mit Neumaterial In Jiangsu und fördern Markeninhaber-Abnahmevereinbarungen.

Deponie-Dienstleistungen verlagern sich hin zu technischen Zellen mit Geomembranauskleidungen, Sickerwasserzirkulation und Methanabscheidung, die Kraft-Wärme-Kopplungseinheiten speisen. Abfall-zu-Energie-Verbrennung bleibt das Wachstumszentrum innerhalb der Behandlung, unterstützt durch Netzpreisreformen, die Stromabnahmeverträge bankfähig halten. Beratungs- und Audit-Dienstleistungen expandieren, da multinationale Unternehmen Übereinstimmung mit lokalen Vorschriften suchen, während digitale Zwillinge von Behandlungsanlagen vorausschauende Wartung ermöglichen, die ungeplante Ausfallzeiten um 15% reduziert. Die chinesische Abfallmanagementmarktgröße für fortgeschrittene Recycling-Systeme wird voraussichtlich das Basis-Sammlungswachstum übertreffen, da Kreislaufwirtschaftsgesetzgebung verschärft wird.

Nach Abfallart: Kommunaler Siedlungsabfall-Skaleneffekt kontrastiert Elektroschrott-Innovation

Kommunaler Siedlungsabfall behielt einen Anteil von 47,3% im Jahr 2024 und unterstrich die Skaleneffekte, die In gemischten HaushaltsabfallströMänner inherent sind. Städte führen dynamische Ablagerungsgebührenstrukturen ein, die Umleitung von Deponien belohnen und Tonnage zu Kompostierung und Anaerober Vergärung verlagern. Gleichzeitig schreitet Elektroschrott mit einer CAGR von 10,4% voran und spiegelt hohe Smartphone- und Geräteerneuerung wider. Spezialisierte Demontage-Parks In Guangdong extrahieren Edelmetalle mit hydrometallurgischen Kreisläufen und erreichen 95% Goldgewinnung, was sowohl ökologische als auch wirtschaftliche Gewinne liefert.

Industrielle Gefahrstofferzeuger verlassen sich auf Barcode-basierte Begleitsysteme, die Cradle-Zu-Grave-Prüfung gewährleisten und illegale Entsorgungsvorfälle um 18% Jahr-für-Jahr reduzieren. Biomedizinische Abfallvolumen wachsen im Einklang mit Krankenhauserweiterungen und fördern Investitionen In Mikrowellen- und Plasma-Sterilisationseinheiten. Erweiterte Herstellerverantwortungsregeln für Einwegkunststoffe ermächtigen Regulierer, Entsorgungskosten stromaufwärts zu verlagern und fördern Gewichtsreduzierung und Materialsubstitution. Recyclingraten für Bau- und Abbruchabfälle steigen, da recycelte Zuschlagstoffe neue Anwendungen In Straßenunterbau und minderwertigen Beton finden und Kreislaufwirtschaftsmomentum stärken.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtskauf verfügbar

Geografische Analyse

Ostchinas Anteil von 18,7% unterstreicht einen First-Mover-Vorteil, der auf frühen Investitionen und regulatorischer Ausrichtung basiert. Dichte Bevölkerungszentren erzeugen stabilen Rohstoff, der Mehrlinie-Verbrennungsanlagen nahe Nennleistungskapazität laufen lässt, während Landknappheit die Wende zu hochenergiedichten Behandlungen und vertikalen Kompostierungsmodulen beschleunigt. Jiangsus ländliches Klassifizierungsprogramm illustriert politische Durchsickerung, da Dorfkomitees 35% Sortiergenauigkeit erreichen, geleitet von Daten-Dashboards, die Leistung gegen benachbarte Bezirke benchmarken.

Südchina ist die Wachstumsmaschine des Marktes mit einer prognostizierten CAGR von 9,5% bis 2030. Fertigungscluster In Guangdong und Fujian schaffen Große, relativ homogene Abfallströme und unterstützen spezialisierte Kunststoff- und Metall-Verwertungsparks. Nähe zu ASEAN-Märkten spornt Gelenk Ventures an, die grenzüberschreitende Recyclingmaterialien verarbeiten und regionale Logistik zu einem strategischen Aktivposten machen. Provinzielle Zuschüsse für schlau-Abfall-Pilotprojekte ermöglichen KI-gesteuerte Routenoptimierung, die Sammlungskosten pro Tonne um 20% reduziert und Privat Sektorbeteiligung beschleunigt.

Nord- und Zentralprovinzen sowie westliche und autonome Regionen bilden den Rest des chinesischen Abfallmanagementmarkts. Nationale Subventionen und Technologietransfer verengen Servicelücken, während Megaprojekte wie 5.000-t-pro-Tag-Verbrennungsanlagen In Hebei mehreren Gemeinden unter regionalen Governance-Kompakten dienen. Ein landesweites Sensornetzwerk mit mehr als 330.000 Überwachungsstationen liefert Echtzeit-Emissions- und Volumendaten und ermöglicht Regulierern, Ablagerungsgebühren anzupassen und Einhaltung-Inspektionen innerhalb von 24 Stunden zu versenden. Die kombinierte Wirkung ist ein fortschreitend harmonisierter Markt, In dem lokale Variationen maßgeschneiderte Servicepakete statt fragmentierter Standards formen[4]Chinesische Akademie der Wissenschaften, "Echtzeit-Umweltsensornetzwerk-Bereitstellung und Ergebnisse," cas.cn.

Wettbewerbslandschaft

Marktkonzentration ist moderat, mit staatlich verbundenen Konglomeraten und privaten Spezialisten, die sich das Territorium teilen. Beijing Enterprises Holdings verarbeitete 90,2 Millionen Tonnen im Jahr 2024 und betreibt schlüsselfertige Abfall-zu-Energie-Anlagen In ganz Asien, was eine Strategie signalisiert, die inländische Ingenieurstiefe In Exportmärkten monetarisiert. China Everbright Environment setzte 211 Millionen USD In neuen Projekten während 2024 ein und konzentrierte sich auf integrierte Einrichtungen auf Kreisebene, die MSW-Verbrennung mit Sickerwasserbehandlung kombinieren, um mehrere Umsatzströme zu erfassen.

Strategie konzentriert sich auf Digitalisierung, vertikale Integration und Übersee-Diversifikation. Betreiber betten IoT-Sensoren In Flotten- und Anlagenvermögen ein und speisen KI-Analytik, die Treibstoffausgaben um 8% senkt und Kesselverkokungsereignisse sieben Tage im Voraus vorhersagt. Blockchain-Abfallverfolgungspilotprojekte schaffen unveränderliche Aufzeichnungen, die ESG-Einhaltung für Markeninhaber verifizieren und neue Serviceumsätze öffnen, die an Datenbereitstellung gebunden sind. Inländische Überkapazitäten treiben Unternehmen zur Verfolgung von Build-Operate-überweisen-Deals In Vietnam, Indonesien und im Golf an und exportieren chinesische Standards und Ausrüstung unter Gürtel Und Straße-Rahmenwerken.

Nischen-Innovatoren zielen auf Werttaschen wie Lebensmittelabfall-Bioraffinerien, Lithiumbatterie-Recycling und KI-optische Sortiermodule ab, die 22 Kunststoffharze bei 2 Tonnen pro Stunde unterscheiden können. Partnerschaften zwischen Ausrüstungsherstellern und Plattformanbietern bündeln Maschinerieverträge mit Software-Abonnements und sichern Post-Installation-Umsätze. Da Politik sich um Gefahrstoff-Begleitscheine und Kunststoffverpackungen verschärft, wetteifern Etablierte um Behandlungsquoten und Recycling-Lizenzen und intensivieren Wettbewerb um Rohstoffverträge In wachstumsstarken Korridoren.

Branchenführer China Abfallmanagement

Veolia Environment SA

China Everbright Environment Gruppe Ltd.

Suez SA (SUEZ NWS)

Beijing Enterprises Environment Gruppe Ltd.

Tus-Klang Umwelt Resources Co., Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Nationale Entwicklungs- und Reformkommission verlagerte Erneuerbare-Energien-Preisgestaltung zu marktorientierten Mechanismen und integrierte grüne Stromzertifikate.

- Februar 2025: Shanghai Stadtregierung erließ einen Festabfall-Plan, der Quellenreduzierung, Recycling und Gefahrstoff-Finanzierung priorisiert.

- Januar 2025: Nationale Entwicklungs- und Reformkommission veröffentlichte das Grüne Technologie-Förderungsverzeichnis mit 112 Abfallmanagement-Innovationen.

- April 2024: Staatsrat änderte äußern-Zustellungsvorschriften, um biologisch abbaubare Verpackungen voranzutreiben und Recycling-Systeme zu etablieren

Umfang des China Abfallmanagementmarkt-Berichts

Eine vollständige Hintergrundanalyse des chinesischen Abfallmanagementmarkts, die eine Bewertung der Wirtschaft und des Beitrags von Sektoren zur Wirtschaft, Marktüberblick, Marktgrößenschätzung für Schlüsselsegmente und aufkommende Trends In den Marktsegmenten, Marktdynamik umfasst, wird im Bericht abgedeckt.

| Haushalte |

| Gewerbe (Einzelhandel, Büro, etc.) |

| Industrie |

| Medizinisch (Gesundheits- und Pharmazeutik) |

| Bau und Abriss |

| Andere (Institutionell, Landwirtschaftlich, etc.) |

| Sammlung, Transport, Sortierung und Trennung | |

| Entsorgung/Behandlung | Deponie |

| Recycling und Ressourcenverwertung | |

| Verbrennung und Abfall-zu-Energie | |

| Andere (Chemische Behandlung, Kompostierung, etc.) | |

| Andere (Beratung, Audit und Schulung, etc.) |

| Kommunaler Siedlungsabfall |

| Industrieller Gefahrstoff |

| Elektroschrott |

| Kunststoffabfall |

| Biomedizinischer Abfall |

| Bau- und Abbruchabfall |

| Landwirtschaftlicher Abfall |

| Andere spezialisierte Abfälle (Radioaktiv, etc.) |

| Ostchina |

| Nordchina |

| Zentralchina |

| Südchina |

| Andere |

| Nach Quelle | Haushalte | |

| Gewerbe (Einzelhandel, Büro, etc.) | ||

| Industrie | ||

| Medizinisch (Gesundheits- und Pharmazeutik) | ||

| Bau und Abriss | ||

| Andere (Institutionell, Landwirtschaftlich, etc.) | ||

| Nach Serviceart | Sammlung, Transport, Sortierung und Trennung | |

| Entsorgung/Behandlung | Deponie | |

| Recycling und Ressourcenverwertung | ||

| Verbrennung und Abfall-zu-Energie | ||

| Andere (Chemische Behandlung, Kompostierung, etc.) | ||

| Andere (Beratung, Audit und Schulung, etc.) | ||

| Nach Abfallart | Kommunaler Siedlungsabfall | |

| Industrieller Gefahrstoff | ||

| Elektroschrott | ||

| Kunststoffabfall | ||

| Biomedizinischer Abfall | ||

| Bau- und Abbruchabfall | ||

| Landwirtschaftlicher Abfall | ||

| Andere spezialisierte Abfälle (Radioaktiv, etc.) | ||

| Nach Region | Ostchina | |

| Nordchina | ||

| Zentralchina | ||

| Südchina | ||

| Andere | ||

Wichtige Fragen, die im Bericht beantwortet werden

Wie Groß ist der aktuelle chinesische Abfallmanagementmarkt?

Der Markt steht bei 177 Milliarden USD im Jahr 2025 und wird voraussichtlich bis 2030 238 Milliarden USD erreichen.

Welche Abfallquelle erzeugt die größten Einnahmen?

Haushaltsabfall führt mit 40,8% Marktanteil im Jahr 2024 und spiegelt dichte städtische Haushaltsgeneration wider.

Wo wird das schnellste regionale Wachstum erwartet?

Südchina wird voraussichtlich von 2025 bis 2030 mit einer CAGR von 9,5% wachsen, angetrieben durch Fertigungsexpansion und Urbanisierung.

Welches Servicesegment zeigt das höchste Wachstumspotenzial?

Recycling und Ressourcenverwertung soll mit einer CAGR von 11,5% expandieren und traditionelle Sammlungsservices übertreffen.

Wie beeinflussen Politikänderungen Abfall-zu-Energie-Projekte?

Marktorientierte Einspeisevergütungsreformen kombiniert mit grünen Stromzertifikaten halten Abfall-zu-Energie-Anlagen finanziell lebensfähig und reduzieren Subventionsabhängigkeit.

Warum lagern Unternehmen industrielles Abfallmanagement aus?

Verpflichtende ESG-Offenlegungen und strengere Strafen für Nichteinhaltung machen professionelles Outsourcing zu einem kosteneffektiven Weg, regulatorische und Stakeholder-Erwartungen zu erfüllen.

Seite zuletzt aktualisiert am: