Marktanalyse für minimalinvasive Chirurgiegeräte in China

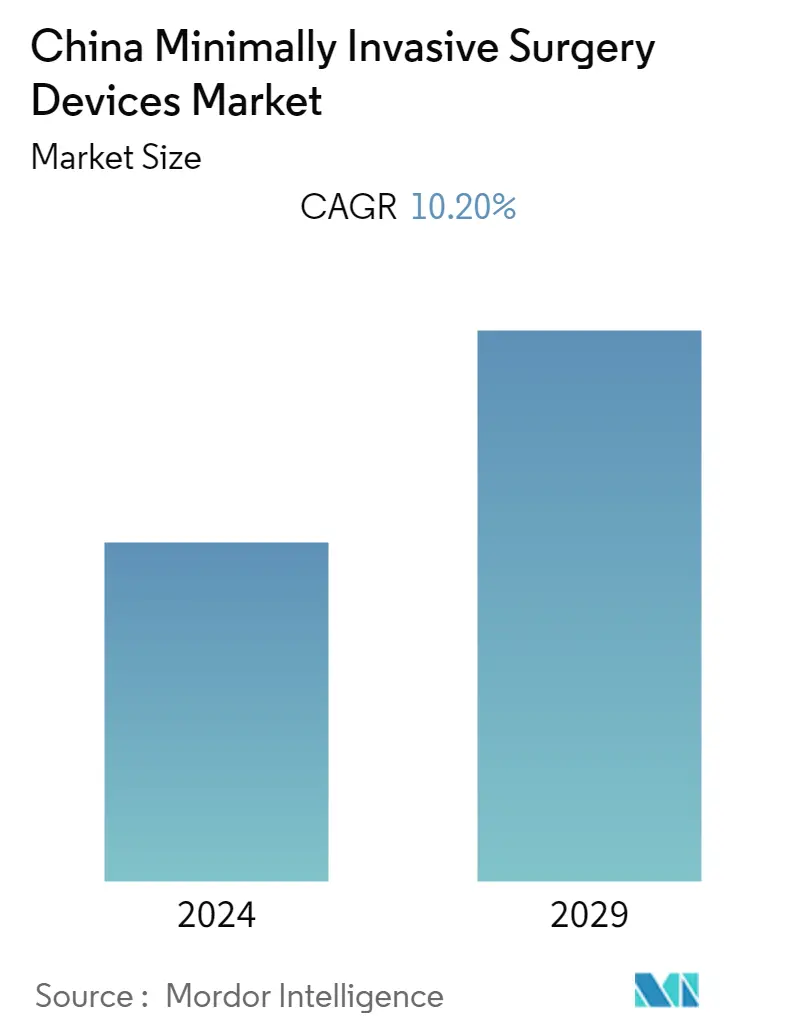

Der Markt für minimalinvasive Chirurgiegeräte in China wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 10,2 % verzeichnen. Allerdings führte die COVID-19-Pandemie im Jahr 2020 zu einem Marktrückgang, da die Zahl der geplanten und geplanten Operationen drastisch zurückgegangen war. Darüber hinaus führten die logistischen Einschränkungen, die unterbrochene Rohstoffversorgung und die wirtschaftliche Instabilität der Krankenhäuser zu einem Marktrückgang.

- Faktoren wie kleinere Schnitte, eine Verkürzung der Heilungszeit, eine geringere Verwendung von Anastasen, kürzere Krankenhausaufenthalte und eine verbesserte Genauigkeit haben dazu geführt, dass die meisten Chirurgen im ganzen Land Geräte für die minimalinvasive Chirurgie (MIS) annehmen.

- In den letzten Jahren haben die rasch alternde Bevölkerung und das steigende Einkommensniveau Chinas das Gesundheitssystem Chinas ins Rampenlicht gerückt. Laut South China Morning Post verschärft sich Chinas Alterungskrise mit der sinkenden Zahl von Neugeburten. Laut derselben Quelle gab es in China Ende letzten Jahres 280,04 Millionen Menschen über 60, gegenüber 267,36 Millionen Menschen oder 18,9 Prozent der Bevölkerung Ende 2021.

- Somit haben die Alterung und erhebliche staatliche Investitionen dem Gesundheitssektor des Landes neue Wachstumsmöglichkeiten eröffnet. Beispielsweise erhöhte die von der Regierung im Jahr 2009 durchgeführte Gesundheitsreform die Steuerzuschüsse für die öffentliche Gesundheit von 15 RMB pro Kopf im Jahr 2009 auf 84 RMB pro Kopf im letzten Jahr. Daher treibt die zunehmende Erschwinglichkeit der Gesundheitsdienstleistungen für die allgemeine Bevölkerung das Wachstum des Marktes für minimalinvasive Chirurgie in China voran.

- Es wird erwartet, dass zunehmende Investitionen verschiedener Organisationen und Krankenhäuser in die Gesundheitsinfrastruktur Chancen für Hersteller schaffen. Es ist geplant, die chirurgischen Stationen in neu gebauten Krankenhäusern mit moderner chirurgischer Ausrüstung auszustatten, um in China einen hohen Standard an medizinischer Versorgung zu gewährleisten, was das Marktwachstum im Prognosezeitraum ankurbeln dürfte.

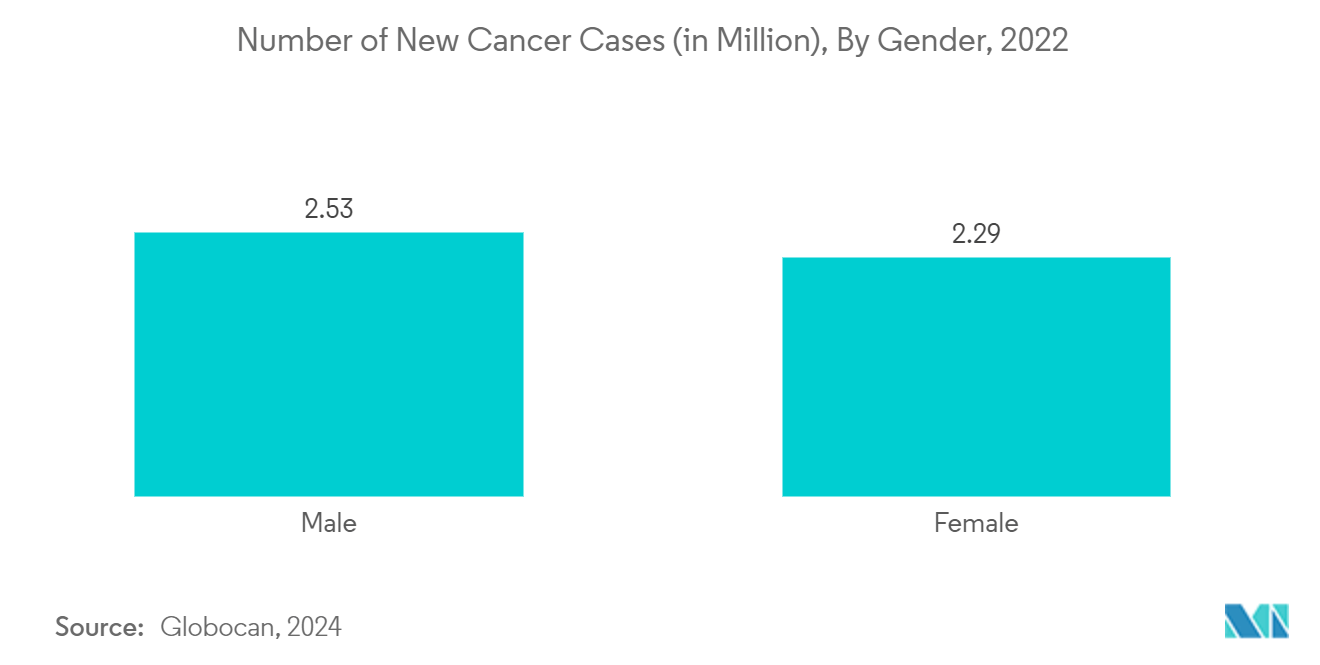

- Die zunehmende Prävalenz und Sterblichkeit chronischer Krankheiten in China erfordert innovative und fortschrittliche Lösungen, um den sich entwickelnden Gesundheitsproblemen entgegenzuwirken. Laut SpringerLink ereigneten sich im vergangenen Jahr etwa 2,79 Millionen Fälle und 1,94 Millionen Todesfälle bei älteren Chinesen. Dies entspricht 55,8 % bzw. 68,2 % der Fälle und Todesfälle in allen Bevölkerungsgruppen des Landes.

Markttrends für minimalinvasive Chirurgiegeräte in China

Es wird erwartet, dass das Herzsegment einen großen Marktanteil halten wird

- Aufgrund der alternden Bevölkerung in China wird erwartet, dass der klinische Bedarf an der Behandlung schwerer Aortenklappenstenosen zunehmen wird. China hat nicht nur die größte Bevölkerung der Erde (mit mehr als 1,4 Milliarden Menschen), sondern ist auch eines der Länder mit der am schnellsten alternden Bevölkerung.

- Dies ist vor allem auf die jahrzehntelang sinkenden Geburtenraten einerseits und die stark steigende Lebenserwartung andererseits zurückzuführen. Laut einer Umfrage der Vereinten Nationen wird der Anteil der Bevölkerung über 65 Jahre in China im Jahr 2035 auf 20,7 % der Gesamtbevölkerung geschätzt.

- Aufgrund seiner großen Bevölkerungszahl ist China mit einer wachsenden Zahl pädiatrischer und erwachsener KHK-Patienten konfrontiert. Darüber hinaus wird laut China CDC geschätzt, dass in China fast 330 Millionen Patienten an Herz-Kreislauf-Erkrankungen leiden. Die Zahl der Patienten, die an verschiedenen Herzerkrankungen wie koronarer Herzkrankheit, Schlaganfall, Herzinsuffizienz, pulmonaler Herzerkrankung, Vorhofflimmern, rheumatischer Herzerkrankung, angeborener Herzerkrankung, Arterienerkrankung der unteren Extremitäten und Bluthochdruck leiden, beträgt 11,39 Millionen, 13,00 Millionen, 8,90 Millionen, 5,00 Millionen, 4,87 Millionen, 2,50 Millionen, 2,00 Millionen, 45,30 Millionen bzw. 245,00 Millionen.

- Da China daher mit dem doppelten Druck der Bevölkerungsalterung und dem stetigen Anstieg der Prävalenz metabolischer Risikofaktoren konfrontiert wird, dürfte die durch Herz-Kreislauf-Erkrankungen verursachte Belastung zunehmen, was neue Anforderungen an die Prävention und Behandlung von Herz-Kreislauf-Erkrankungen sowie an die Bereitstellung medizinischer Mittel gestellt hat Ressourcen in China.

- Die regionalen Unternehmen konzentrieren sich auf die Entwicklung fortschrittlicher Produkte und die Erweiterung ihres Produktportfolios, um den komplexen Anforderungen eines Herzeingriffs gerecht zu werden. Beispielsweise gab Medtronic plc im Januar letzten Jahres bekannt, dass die National Medical Products Administration (NMPA) das CoreValve Evolut PRO TAVR-System (Transkatheter-Aortenklappenersatz) zur Behandlung schwerer Aortenstenose (AS) bei symptomatischen Patienten in China zugelassen hat hohes oder extremes Risiko für eine Operation am offenen Herzen.

Es wird erwartet, dass die Zunahme chronischer Krankheiten das Marktwachstum vorantreiben wird

- Die Weltbank prognostizierte, dass bis zum Jahr 2050 über 400 Millionen Chinesen über 60 Jahre alt sein könnten. Mit der rasanten Entwicklung der Wirtschaft kommt es ständig zu Umweltveränderungen, Alterung, ungesunden Lebensstilen wie Tabakkonsum, ungesunder Ernährung und körperlicher Inaktivität. Jetzt steht China vor der gewaltigen Herausforderung chronischer Krankheiten.

- Darüber hinaus gibt es nach Angaben des National Center for Biotechnology Information Research, das sich in China auf chronische Krankheiten und Alterung konzentriert, eine fortschreitende Verlagerung der Krankheitslast hin zu chronischen nicht übertragbaren Krankheiten (NCDs).

- Fast 80 % der Todesfälle in China bei Menschen im Alter von 60 Jahren sind auf chronische nichtübertragbare Krankheiten zurückzuführen. Die belastendsten sind ischämische Herzkrankheit, Schlaganfall, chronisch obstruktive Lungenerkrankung (COPD) und Typ-2-Diabetes. Rauchen, Alkoholkonsum, Bewegungsmangel und schlechte Ernährung tragen wesentlich zu diesen Erkrankungen bei.

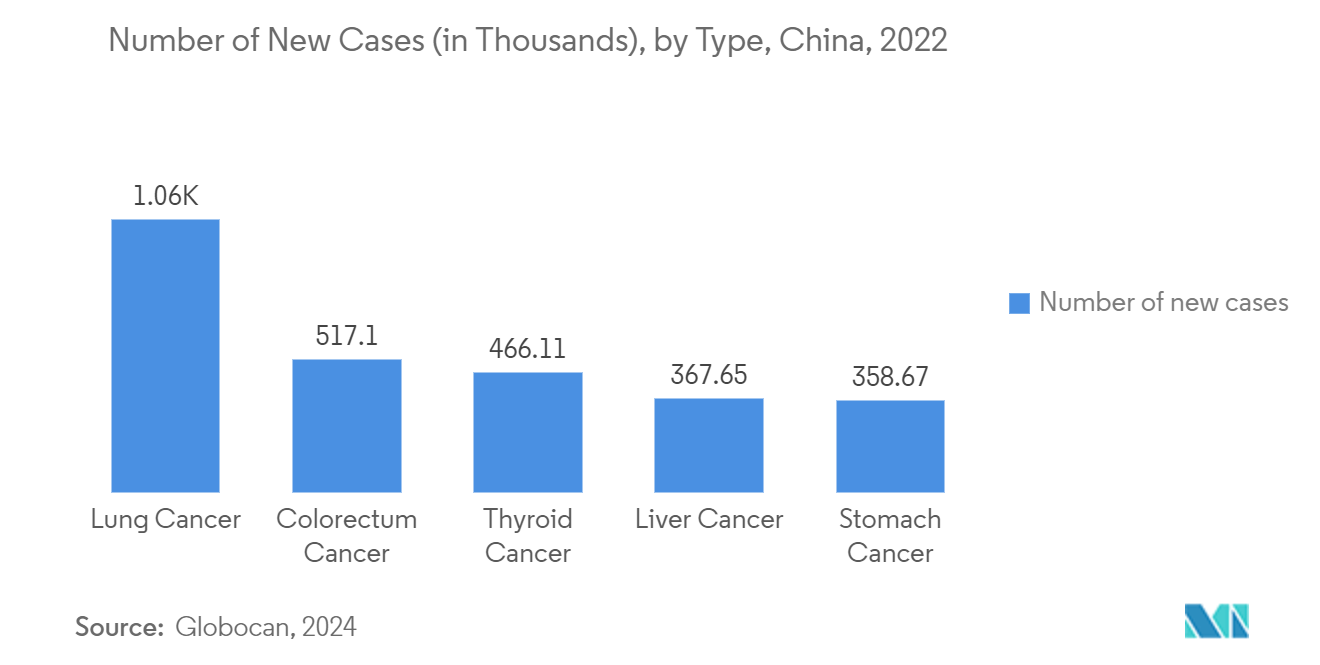

- Darüber hinaus wird laut dem Chinese Medical Journal die Zahl der neuen Krebsfälle weltweit auf 19,3 Millionen geschätzt, und im Jahr 2020 starben fast 10 Millionen Menschen an Krebs. Darüber hinaus verdrängte weiblicher Brustkrebs Lungenkrebs und wurde zur am häufigsten diagnostizierten Krebsart zum ersten Mal. Angesichts der steigenden Bevölkerungszahl und chronischer Krankheiten im Land steigt die Nachfrage nach minimalinvasiven chirurgischen Geräten rasant.

Überblick über die Branche für minimalinvasive chirurgische Geräte in China

Der chinesische Markt für minimalinvasive Chirurgiegeräte ist ein mäßig wettbewerbsintensiver Markt mit bedeutenden Akteuren wie Medtronic Plc, Stryker Corporation, Becton, Dickinson and Company, HOYA Corporation usw. Die Unternehmen auf dem Markt sind bestrebt, durch Partnerschaften und Partnerschaften fortschrittliche Technologien und Innovationen einzuführen Akquisitionen.

- Januar 2023 – Agilis Robotics gab den erfolgreichen Abschluss der zweiten Runde von Lebendtierversuchen mit seinem proprietären Roboter, dem Agilis Robotics System, bekannt. Bei diesem System handelt es sich um eine chirurgische Roboterlösung, die für die endoskopische Chirurgie entwickelt wurde und einen Satz flexibler chirurgischer Roboterinstrumente, einen Positionierungswagen und einen Kontrollstuhl für den Chirurgen umfasst.

Marktführer für minimalinvasive chirurgische Geräte in China

Medtronic Plc

Zimmer Biomet

Smith+Nephew Plc

CONMED Corporation

HOYA Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für minimalinvasive Chirurgiegeräte in China

- November 2022 – Implanet gab die Unterzeichnung einer Vertriebsvereinbarung für seine JAZZ-Reihe in China und einer Technologiepartnerschaft mit Sanyou Medical bekannt. Die Partnerschaft wurde auf kommerzieller und technologischer Ebene durch die Unterzeichnung einer Vertriebsvereinbarung für das gesamte JAZZ-Sortiment in China und die gemeinsame Entwicklung eines neuen und innovativen Sortiments an Fixierungssystemen für die westlichen Märkte vollzogen. Ziel dieser Partnerschaft ist die gemeinsame Entwicklung einer brandneuen europäischen Reihe hybrider Fixierungssysteme, die die neuesten Entwicklungen und Innovationen im Bereich der Wirbelsäulenchirurgie umfasst, wie etwa minimalinvasive Systeme, Deformationsbehandlungssysteme, Robotik, künstliche Intelligenz und viele andere Technologien.

- Juli 2022 – Joimax, ein in Deutschland ansässiges Unternehmen, gibt seine exklusive Partnerschaft für den chinesischen Markt bekannt, um Chirurgen und Ärzten in ganz China Joimax-Produkte ausschließlich über Andeller (Nanjing) Healthcare and Technology Co., Ltd. anzubieten. Die Produktliste umfasst Technologien und Trainingsmethoden für die vollendoskopische und minimalinvasive Wirbelsäulenchirurgie.

Segmentierung der Branche für minimalinvasive chirurgische Geräte in China

Bei der minimalinvasiven Chirurgie handelt es sich um Operationstechniken, die weniger Einschnitte oder eine kürzere Genesungszeit erfordern. Bei einer solchen Operation wird einem Patienten ein minimalinvasives medizinisches Gerät implantiert. Bei vielen Eingriffen werden arthroskopische oder laparoskopische Geräte und ferngesteuerte Instrumentenmanipulationen mit indirekter Beobachtung über ein Endoskop oder ein großes Anzeigefeld eingesetzt. Die Operation wird im Allgemeinen durch die Haut, eine kleine Körperhöhle oder eine anatomische Öffnung durchgeführt und kann ein robotergestütztes System umfassen.

Der Markt für minimalinvasive Chirurgiegeräte in China ist nach Produkttyp (chirurgische Geräte, Überwachungs- und Visualisierungsgeräte, robotergestützte chirurgische Systeme, elektrochirurgische Systeme), nach Technologie (Laparoskopie, Endoskopie, robotergestützte Methoden, arthroskopische Techniken, ablative Techniken) segmentiert. Nach Anwendungen (Herzchirurgie, Magen-Darm-Chirurgie, Neurochirurgie, gynäkologische Chirurgie, urologische Chirurgie, kosmetische und bariatrische Chirurgie).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in Mio. USD) angegeben.

| Chirurgische Ausrüstung |

| Überwachungs- und Visualisierungsgeräte |

| Robotergestützte chirurgische Systeme |

| Elektrochirurgische Systeme |

| Laparoskopie |

| Endoskopie |

| Robotergestützte Methoden |

| Arthroskopische Techniken |

| Ablative Techniken |

| Herzchirugie |

| Magen-Darm-Chirurgie |

| Neurochirurgie |

| Gynäkologische Chirurgie |

| Urologische Chirurgie |

| Kosmetische und bariatrische Chirurgie |

| Nach Produkttyp | Chirurgische Ausrüstung |

| Überwachungs- und Visualisierungsgeräte | |

| Robotergestützte chirurgische Systeme | |

| Elektrochirurgische Systeme | |

| Durch Technologie | Laparoskopie |

| Endoskopie | |

| Robotergestützte Methoden | |

| Arthroskopische Techniken | |

| Ablative Techniken | |

| Nach Anwendungen | Herzchirugie |

| Magen-Darm-Chirurgie | |

| Neurochirurgie | |

| Gynäkologische Chirurgie | |

| Urologische Chirurgie | |

| Kosmetische und bariatrische Chirurgie |

Häufig gestellte Fragen zur Marktforschung für minimalinvasive Chirurgiegeräte in China

Wie groß ist der Markt für minimalinvasive Chirurgiegeräte in China derzeit?

Der Markt für minimalinvasive Chirurgiegeräte in China wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 10,20 % verzeichnen.

Wer sind die Hauptakteure auf dem chinesischen Markt für minimalinvasive Chirurgiegeräte?

Medtronic Plc, Zimmer Biomet, Smith+Nephew Plc, CONMED Corporation, HOYA Corporation sind die wichtigsten Unternehmen, die auf dem chinesischen Markt für minimalinvasive Chirurgiegeräte tätig sind.

Welche Jahre deckt dieser Markt für minimalinvasive Chirurgiegeräte in China ab?

Der Bericht deckt die historische Marktgröße des Marktes für minimalinvasive Chirurgie in China für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für minimalinvasive Chirurgie in China für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für minimalinvasive chirurgische Geräte in China

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Geräten für minimalinvasive Chirurgie in China im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der minimalinvasiven Chirurgiegeräte in China umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.