APAC-Wasserkraftmarktanalyse

Der Wasserkraftmarkt im asiatisch-pazifischen Raum wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

- Mittelfristig wird erwartet, dass Faktoren wie wachsende Investitionen in erneuerbare Energien und Wasserkraftprojekte sowie die wachsende Nachfrage nach einer konsistenten Stromversorgung in Entwicklungsländern wie China, Indien und Indonesien das Marktwachstum im Prognosezeitraum antreiben werden. Auch die zunehmenden strategischen Kooperationen in Entwicklungsländern unterstützen das Marktwachstum.

- Andererseits sind die Anfangskosten eines Wasserkraftprojekts hoch, und dieser Faktor dürfte den Markt bremsen.

- Dennoch wird erwartet, dass die technologischen Fortschritte bei der Effizienz und die Senkung der Produktionskosten von Wasserkraftprojekten zahlreiche Chancen für den Markt im asiatisch-pazifischen Raum schaffen werden.

- Es wird geschätzt, dass China aufgrund zunehmender Investitionen in Wasserkraftprojekte den Markt dominiert.

APAC-Wasserkraftmarkttrends

Es wird erwartet, dass das Kleinwasserkraftsegment im Prognosezeitraum den Markt dominieren wird

- Es wird erwartet, dass das Kleinwasserkraftsegment im Prognosezeitraum aufgrund von Faktoren wie steigenden Investitionen in kleine dezentrale Energieerzeugungseinheiten in Entwicklungsländern den Markt dominieren wird.

- Seit dem späten 19. Jahrhundert wird in abgelegenen Regionen Kleinwasserkraft zur Stromerzeugung genutzt. Kleinwasserkraftanlagen können in kleinen Flüssen und Bächen sowie in bestehenden Wasserversorgungsnetzen wie Trink- und Abwasser installiert werden.

- Im Gegensatz zu großen Wasserkraftsystemen können kleine Wasserkraftsysteme mit geringen oder vernachlässigbaren Umweltauswirkungen auf Wildtiere oder Ökosysteme installiert werden, vor allem weil es sich bei den meisten kleinen Wasserkraftwerken um Laufwasserkraftwerke handelt oder sie in bestehende Wasserinfrastrukturen integriert sind.

- Als erneuerbare Energiequelle bietet Kleinwasserkraft aufgrund ihrer Vielseitigkeit und geringen Investitionskosten ländlichen oder Entwicklungsgebieten eine erschwingliche, nachhaltige Energiequelle.

- Mehrere Faktoren beeinflussen den Bau von Kleinwasserkraftanlagen, wie zum Beispiel die Standorteigenschaften, die Größe des Kraftwerks und der Standort. Die Wartungskosten dieser Technologie sind im Vergleich zu denen anderer Technologien relativ gering.

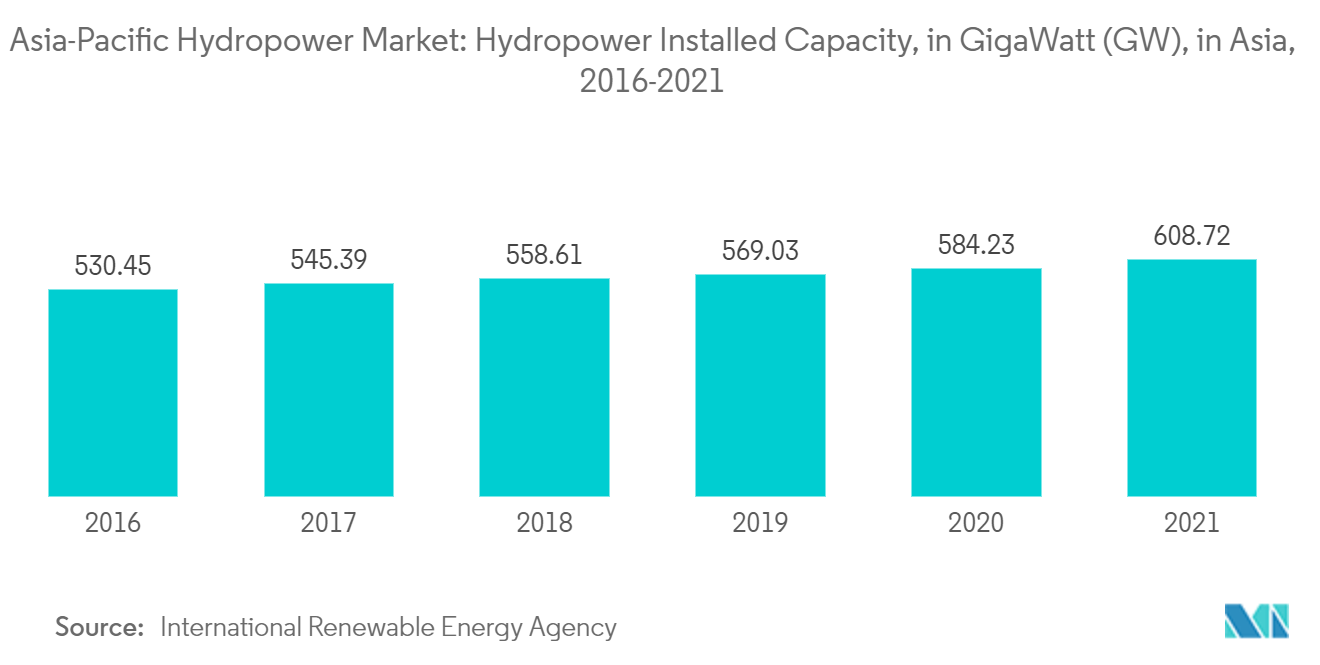

- Nach Angaben der Internationalen Agentur für Erneuerbare Energien (IRENA) verzeichnete die Region Asien-Pazifik im Jahr 2021 eine installierte Wasserkraftkapazität von 608,72 GW, das sind 4,1 % mehr als im Jahr 2020.

- Erhöhte Investitionen in die ländliche Elektrifizierung in diesen Ländern treiben die Nachfrage nach Kleinwasserkraft voran. Beispielsweise gab Flovel Energy im April 2022 die Unterzeichnung des Vertrags für Nam Tang 3 HPP (2 x 8,75 MW) in Vietnam mit horizontalen Francis-Einheiten bekannt. Die Truong Thanh Investment Construction Company Limited entwickelt das Projekt. Das Nam Tang 3 Hydro-Projekt befindet sich in der vietnamesischen Provinz Yen Bai und ist das achte Projekt des Unternehmens in der Provinz Yen Bai.

- Es wird erwartet, dass die Umweltvorteile, die niedrigen Kosten beim Bau dieser Art von Wasserkraftwerken und die zunehmenden Investitionen in die Entwicklung kleinerer Wasserkraftwerke das Segment im Prognosezeitraum antreiben werden.

Es wird erwartet, dass China den asiatisch-pazifischen Wasserkraftmarkt dominieren wird

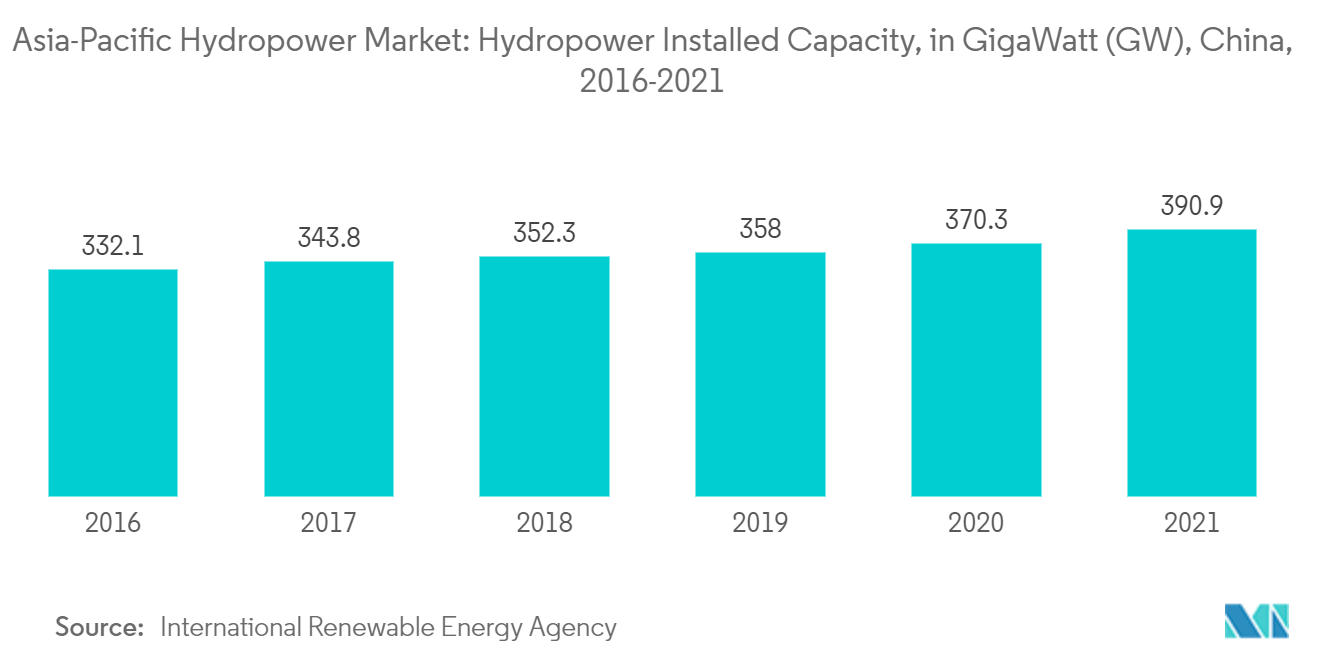

- Es wird erwartet, dass China im Prognosezeitraum den Kleinwasserkraftmarkt im asiatisch-pazifischen Raum dominieren wird. China ist im asiatisch-pazifischen Raum führend bei der Wasserkraftkapazität, gefolgt von Indien und Japan.

- Die wachsende Zahl kleiner Wasserkraftprojekte im Land sowie die steigenden Investitionen im Land sind einige wichtige Faktoren, die das Marktwachstum beeinflussen. Kleinwasserkraft (SHP) bezeichnet in China Leistungen bis zu 50 MW.

- Nach Angaben der International Hydropower Association gingen im Jahr 2021 weltweit 26 GW neue Wasserkraftkapazität ans Netz, ein Anstieg von über 21 GW im Jahr 2020. Der größte Teil dieses Wachstums war auf China zurückzuführen, wo fast 21 GW neue Kapazitäten online gingen.

- Im Jahr 2021 ist China mit einer installierten Leistung von über 390 GW der weltweit führende Wasserkraftproduzent, gefolgt von Brasilien (109 GW), den Vereinigten Staaten (102 GW) und Kanada (82 GW).

- Im September 2021 veröffentlichte die chinesische Regierung ihre mittel- und langfristigen Pläne für den Ausbau der Pumpspeicherkraftwerke. In diesen Plänen wurden ehrgeizige Ziele dargelegt, um bis 2025 62 GW und bis 2030 120 GW zu erreichen.

- Im Dezember 2022 genehmigte die Nationale Entwicklungs- und Reformkommission der Provinz Qinghai ein Wasserkraftwerk im Wert von 2,46 Milliarden US-Dollar. Dabei handelt es sich um ein Pumpspeicherkraftwerk, das in Zeiten hoher Stromnachfrage Wasser von einem Unterbecken in ein Oberbecken pumpt. Nach der Fertigstellung im Jahr 2028 wird die Anlage vollständig betriebsbereit sein.

Überblick über die APAC-Wasserkraftbranche

Der Wasserkraftmarkt im asiatisch-pazifischen Raum ist mäßig konsolidiert. Zu den Hauptakteuren auf diesem Markt (in keiner bestimmten Reihenfolge) gehören unter anderem NTPC Ltd, PowerChina, China Yangtze Power Co. Ltd, Tokyo Electric Power Company Holdings, Inc. und NHPC Ltd.

APAC-Wasserkraft-Marktführer

NTPC Ltd

Tokyo Electric Power Company Holdings, Inc.

NHPC Ltd.

China Yangtze Power Co. Ltd

PowerChina

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

APAC-Wasserkraftmarktnachrichten

- Im Juli 2022 bewilligte die Entwicklungsbank der Philippinen (DBP) 11,7 Millionen US-Dollar an Fördermitteln zur Unterstützung der Entwicklung des 4,6-MW-Mini-Wasserkraftprojekts Dupinga in Gabaldon, Nueva Ecija, auf den Philippinen. Die Finanzierung des Dupinga-Projekts durch die DBP wird der Regierung helfen, ihr Ziel von 30 % erneuerbarer Energien bis 2030 zu erreichen.

- Im März 2022 unterzeichneten der internationale Technologiekonzern ANDRITZ und die Electricity Generating Authority of Thailand (EGAT) ein Memorandum of Understanding (MoU), um Geschäftsmöglichkeiten für Wasserkraftprojekte in Thailand und den umliegenden Ländern zu erweitern und zu erkunden.

Segmentierung der APAC-Wasserkraftindustrie

Wasserkraft kann als eine der größten und ältesten erneuerbaren Energiequellen bezeichnet werden und nutzt den natürlichen Fluss fließenden Wassers zur Stromerzeugung. Wasserkraft wird auch als Teil eines Energiespeichersystems eingesetzt, das als Pumpspeicherkraftwerk bekannt ist. Es ist eine alternative Stromerzeugungsquelle für fossile Brennstoffe, da es keine direkten CO2-Emissionen verursacht.

Der Wasserkraftmarkt ist nach Größe und Geografie segmentiert. Der Markt ist nach Größe in große Wasserkraft, kleine Wasserkraft und andere unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Wasserkraftmarkt in den wichtigsten Ländern (China, Indien, Japan, Vietnam und der übrige asiatisch-pazifische Raum) in der Region. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage der installierten Kapazität (GW) erstellt.

| Große Wasserkraft |

| Kleine Wasserkraft |

| Andere Größen |

| China |

| Indien |

| Japan |

| Vietnam |

| Rest des asiatisch-pazifischen Raums |

| Größe | Große Wasserkraft |

| Kleine Wasserkraft | |

| Andere Größen | |

| Erdkunde | China |

| Indien | |

| Japan | |

| Vietnam | |

| Rest des asiatisch-pazifischen Raums |

Häufig gestellte Fragen zur APAC-Wasserkraft-Marktforschung

Wie groß ist der Wasserkraftmarkt im asiatisch-pazifischen Raum derzeit?

Der asiatisch-pazifische Wasserkraftmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3 % verzeichnen.

Wer sind die Hauptakteure auf dem Wasserkraftmarkt im asiatisch-pazifischen Raum?

NTPC Ltd, Tokyo Electric Power Company Holdings, Inc., NHPC Ltd., China Yangtze Power Co. Ltd, PowerChina sind die wichtigsten Unternehmen, die auf dem Wasserkraftmarkt im asiatisch-pazifischen Raum tätig sind.

Welche Jahre deckt dieser asiatisch-pazifische Wasserkraftmarkt ab?

Der Bericht deckt die historische Marktgröße des Wasserkraftmarkts im Asien-Pazifik-Raum für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Wasserkraftmarkts im Asien-Pazifik-Raum für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die Wasserkraftindustrie im asiatisch-pazifischen Raum

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Wasserkraft im asiatisch-pazifischen Raum im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Wasserkraft im asiatisch-pazifischen Raum umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.