حجم وحصة سوق الشمع

تحليل سوق الشمع بواسطة موردور إنتيليجنس

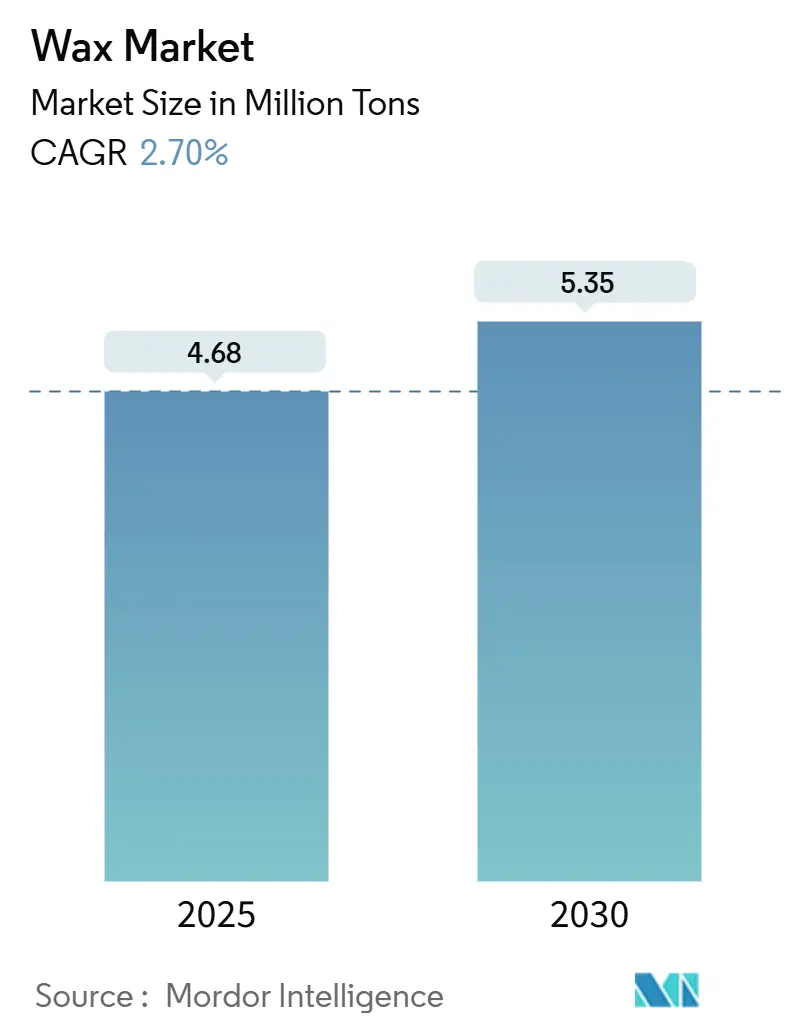

يُقدر حجم سوق الشمع بـ 4.68 مليون طن في عام 2025، ومن المتوقع أن يصل إلى 5.35 مليون طن بحلول عام 2030، بمعدل نمو سنوي مركب قدره 2.70% خلال فترة التوقعات (2025-2030). ينتقل سوق الشمع من قاعدة إمداد محورية بترولية نحو مزيج أوسع يشمل الدرجات الطبيعية والصناعية عالية الأداء. التركيبات الأنظف واللوجستيات السريعة للتجارة الإلكترونية وشمع البولي إيثيلين ميسور التكلفة من كراكات الإيثان الجديدة تمنح المنتجين سبلاً جديدة للنمو حتى مع تسوية الاستخدامات الناضجة للشموع والتغليف والمطاط. تعتمد هيمنة آسيا والمحيط الهادئ على قدرتها التكريرية المتكاملة وقطاع السلع الاستهلاكية الكبير وقناة البيع بالتجزئة عبر الإنترنت الأسرع نمواً في العالم. تستمر لوائح أوروبا بشأن الهيدروكربونات العطرية متعددة الحلقات (PAHs) والبلاستيك أحادي الاستخدام في توجيه الطلب نحو البدائل النباتية والطلاءات الصالحة للطعام. في أمريكا الشمالية، يحافظ الإيثان المستخرج من الصخر الزيتي على اقتصاديات الإنتاج المواتية، مما يسمح للاعبين الإقليميين باختراق أسواق التصدير بدرجات مخصصة تستهدف الطلاءات والمركبات والمواد اللاصقة الساخنة الذائبة.

النقاط الرئيسية للتقرير

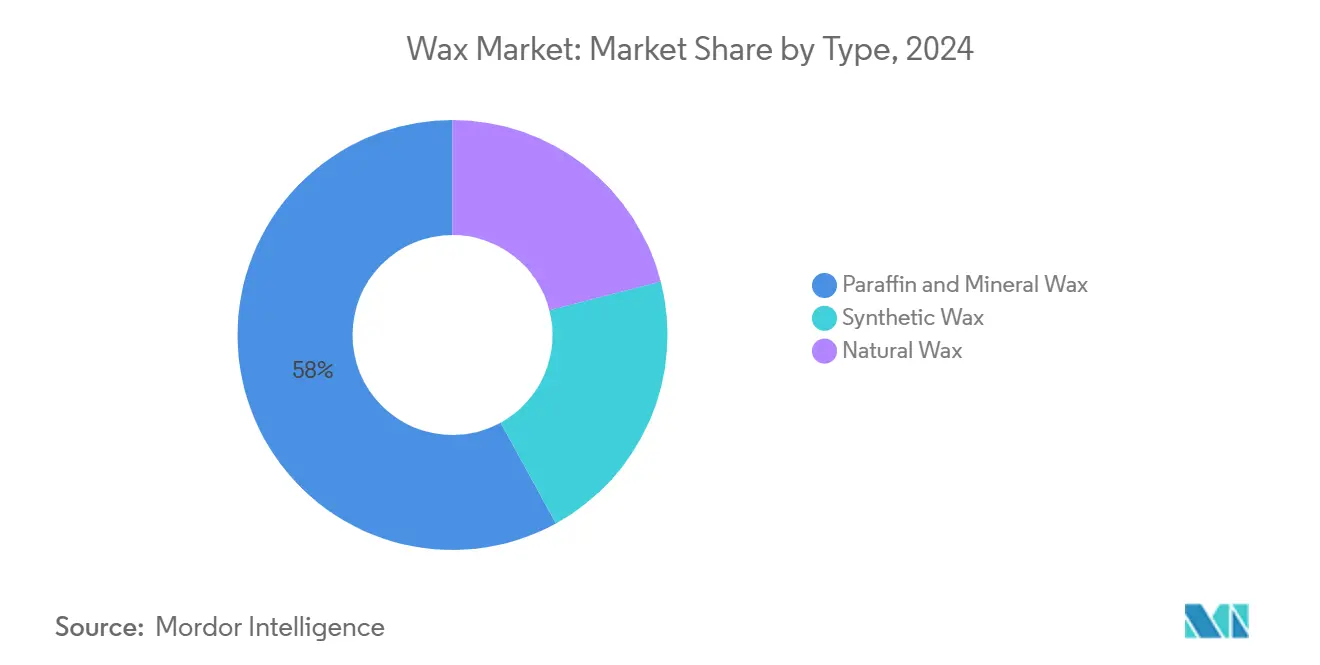

- حسب النوع، تصدرت درجات البارافين والدرجات المعدنية بحصة 58% من سوق الشمع في عام 2024، بينما من المتوقع أن تتوسع الشموع الطبيعية بمعدل نمو سنوي مركب قدره 3.43% حتى عام 2030.

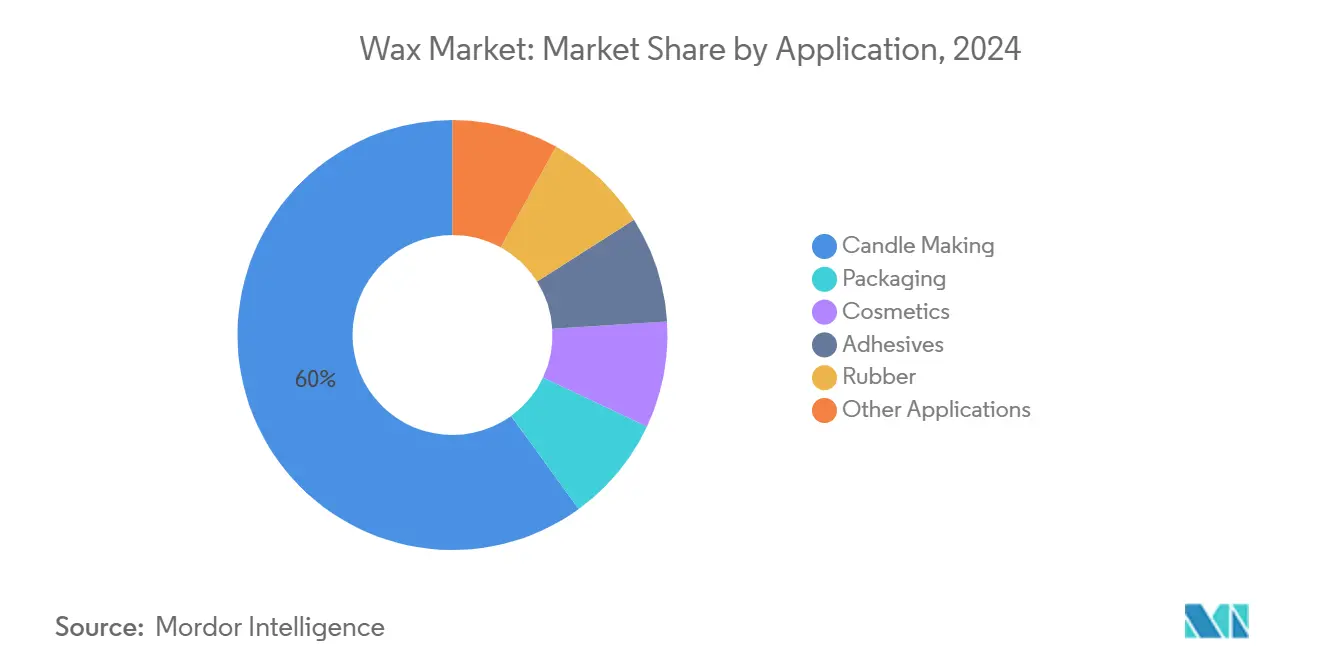

- حسب التطبيق، استحوذت الشموع على 60% من حجم سوق الشمع في عام 2024؛ ومن المتوقع أن تحقق مستحضرات التجميل أسرع معدل نمو سنوي مركب قدره 3.65% حتى عام 2030.

- حسب الدرجة، هيمن الشمع الصناعي بحصة 65% من حجم سوق الشمع في عام 2024، بينما ستتقدم درجات مستحضرات التجميل والمستحضرات الصيدلانية بمعدل نمو سنوي مركب قدره 3.34% بين 2025-2030.

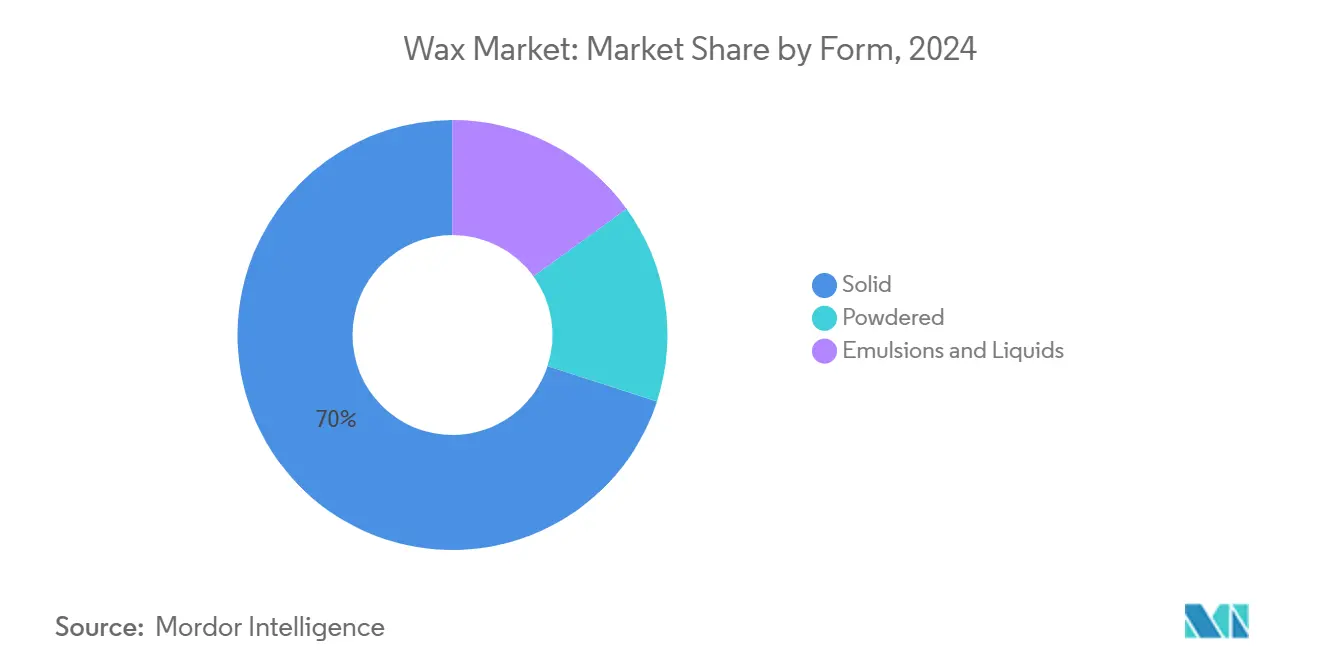

- حسب الشكل، احتفظت الشموع الصلبة بحصة 70% من حجم سوق الشمع في عام 2024؛ تنمو المستحلبات والسوائل بمعدل نمو سنوي مركب قدره 3.27% حيث يسعى المعالجون للحصول على توافق مائي.

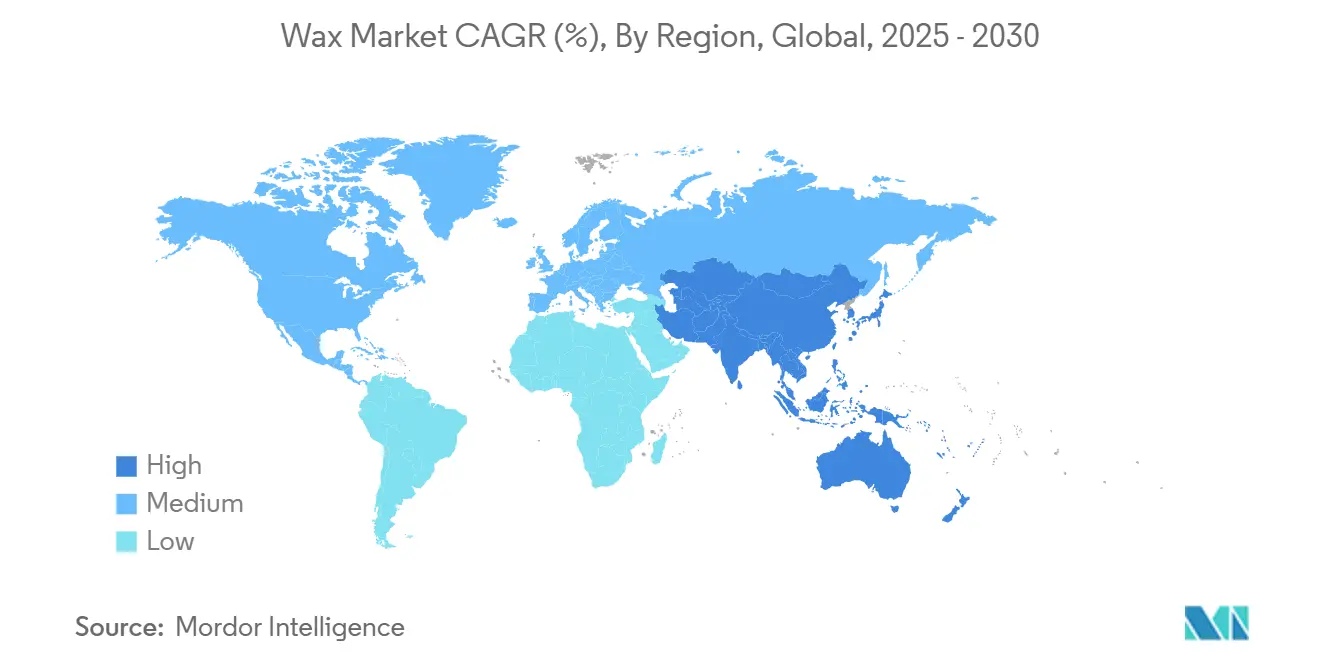

- حسب الجغرافيا، استحوذت آسيا والمحيط الهادئ على 45% من حجم سوق الشمع في عام 2024 ومن المتوقع أن تبقى القاعدة الإقليمية الأسرع توسعاً بمعدل نمو سنوي مركب قدره 3.2%.

اتجاهات ورؤى سوق الشمع العالمي

تحليل تأثير المحركات

| المحرك | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| ازدهار التجارة الإلكترونية في آسيا والمحيط الهادئ يدفع الطلب على شموع FT درجة المواد اللاصقة الساخنة الذائبة | +0.7% | آسيا والمحيط الهادئ مع انتشار إلى أمريكا الشمالية وأوروبا | المدى المتوسط (2-4 سنوات) |

| مستحضرات التجميل النظيفة في أوروبا تسرع التحول إلى شمع الكارنوبا وشمع العسل النباتي | +0.5% | أوروبا وأمريكا الشمالية، صاعدة في آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| توسعات كراكات الإيثان في أمريكا الشمالية تخفض تكاليف إنتاج شمع PE | +0.4% | أمريكا الشمالية مع وصول تصدير عالمي | المدى المتوسط (2-4 سنوات) |

| نمو صناعة العناية الشخصية في منطقة آسيا والمحيط الهادئ | +0.6% | الصين، الهند، رابطة أمم جنوب شرق آسيا | المدى المتوسط (2-4 سنوات) |

| طلاءات الشمع الصالحة للطعام تحل محل الأغشية البلاستيكية في سلسلة توريد المنتجات الطازجة الأوروبية | +0.3% | أوروبا مع امتصاص ناشئ في أمريكا الشمالية | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

ازدهار التجارة الإلكترونية في آسيا والمحيط الهادئ يدفع الطلب على شموع FT درجة المواد اللاصقة الساخنة الذائبة

النمو المتفجر للبيع بالتجزئة عبر الإنترنت في الصين والهند وجنوب شرق آسيا يتطلب إحكام إغلاق أقوى للكراتين والتصاق الملصقات، مما يرفع بدوره الطلب على المواد اللاصقة الساخنة الذائبة المعدلة بشمع فيشر-تروبش (FT). توفر درجات FT هذه نقاط انصهار أعلى وقوة تماسك، مما يحتوي العبوات في المناطق الاستوائية الرطبة وطرق السلسلة الباردة على حد سواء. يبلغ محولو التغليف عن انخفاض يصل إلى 35% في حالات فشل الشحن عندما تتضمن التركيبات إضافات شمع FT. يستفيد سوق الشمع بالتالي من كل من الحجم الأكبر للطرود والخلطات عالية الأداء المسعرة بعلاوة. الموردون الذين يقدمون مخزونات مستودعة إقليمياً يقصرون أوقات التسليم ويضمنون عقود متكررة من شبكات الخدمات اللوجستية الساعية لحلول تغليف قوية ومقاومة للرطوبة.

مستحضرات التجميل النظيفة في أوروبا تسرع التحول إلى شمع الكارنوبا وشمع العسل النباتي

انتقلت علامات الجمال الأوروبية بسرعة إلى بيانات المكونات الشفافة، مما دفع المركبين لاستبدال الشموع الصناعية وشموع البارافين بشمع الكارنوبا والكانديليلا وشمع العسل. توفر هذه الخيارات البيولوجية لمعان طبيعي وخصائص تشكيل الأغشية والترطيب المطلوبة في منتجات العناية بالشفاه والمراهم وعصي البشرة. تُظهر دراسة عام 2025 أن أحمر الشفاه النباتي المنظم بشكل صحيح والقائم على شمع الكارنوبا يمكن أن يضاهي الصلابة والانتشار واستقرار الانصهار المحقق بشمع العسل. مع توسع تجار التجزئة لمساحة الرفوف المعتمدة بيئياً، يحتفظ المشاركون في سوق الشمع الذين يؤمنون سلاسل توريد قابلة للتتبع في البرازيل وجنوب شرق آسيا بعلاوة تسعير، بينما يسعى المصنعون بالعقد في أوروبا لأوقات تسليم أقصر للدفعات المتخصصة.

توسعات كراكات الإيثان في أمريكا الشمالية تخفض تكاليف إنتاج شمع PE

تقدم كراكات الإيثان الجديدة في تكساس ولويزيانا وألبرتا مواد خام للإيثيلين بتكاليف متكاملة أقل بـ 15-20% من أوروبا أو آسيا[1]Clean Air Task Force, "Refinery of the Future - Market Assessment," catf.us . يحول المنتجون هذه الميزة إلى تيارات شمع البولي إيثيلين المخصصة للمواد اللاصقة الساخنة الذائبة ومزلقات PVC ومشتتات المادة الرئيسية. يستفيد سوق الشمع من تدفق شمع البولي إيثيلين عالي الكثافة (HDPE) بأسعار تنافسية يلبي مواصفات اللزوجة الضيقة ونطاق الانصهار، مما يفتح ممرات التصدير إلى أمريكا اللاتينية وآسيا. يستغل المركبون الإقليميون الإمداد المحلي لتقصير دورات الإنتاج وتحسين الاحتفاظ بالهامش وتقديم خلطات متخصصة بأسعار تنافسية للمستخدمين النهائيين.

نمو صناعة العناية الشخصية في منطقة آسيا والمحيط الهادئ

ارتفاع الدخل المتاح وأنماط الحياة الحضرية وتأثير وسائل التواصل الاجتماعي يدعم قطاع العناية الشخصية المزدهر في آسيا والمحيط الهادئ. يترجم الطلب على أحمر الشفاه وزبدة الجسم ومثبتات الشعر مباشرة إلى استهلاك أعلى للبارافين المكرر وشمع العسل والمتغيرات الدقيقة البلورية الصناعية. يتطلب مالكو العلامات التجارية درجات شمع تجتاز عتبات نقاء كل من إدارة المنتجات الطبية الوطنية الصينية ومكتب المعايير الهندية الهندي، مما يدفع الموردين لتوسيع التكرير الصحي والترشيح المتقدم. منحنيات اللزوجة المصممة وعتبات الرائحة المنخفضة واللون المتسق تمكن المركبين من الحفاظ على استقرار المنتج في ظروف استوائية رطبة، مما يعزز نمو سوق الشمع في جميع أنحاء المنطقة.

تحليل تأثير القيود

| القيد | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| تشديد حدود PAH في REACH على شمع البارافين في ألعاب ومستحضرات التجميل الأوروبية | −0.4% | أوروبا مع أصداء امتثال عالمية | المدى المتوسط (2-4 سنوات) |

| تقلب أسعار النفط والغاز يؤثر على هوامش الشمع الصناعي والبارافين في APAC | −0.6% | آسيا والمحيط الهادئ مع انتشار عالمي | المدى القصير (≤ 2 سنوات) |

| اتجاه مستحضرات التجميل النباتية يستبدل شمع العسل بمستحلبات كيميائية زيتية | −0.3% | أوروبا وأمريكا الشمالية، نامية في آسيا والمحيط الهادئ | المدى الطويل (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تشديد حدود PAH في REACH على شمع البارافين في الألعاب ومستحضرات التجميل الأوروبية

تطبق عتبات PAH المحدثة في أوروبا تحت REACH الآن على شمع البارافين المستخدم في الألعاب ومنتجات البشرة التي تُترك عليها، مما يضطر المكررين للاستثمار في المعالجة المائية العميقة أو الحصول على مواد خام بديلة. تشهادات الامتثال ترفع التكلفة والتعقيد، بينما تواجه الواردات غير المتوافقة مصادرات جمركية وإلغاءات من تجار التجزئة. مالكو العلامات التجارية متعددة الجنسيات يؤهلون مسبقاً فقط درجات الشمع ذات المنشأ الشفاف المنبع، مما يشجع المشترين على التحول نحو بدائل فيشر-تروبش الصناعية أو النباتية. يواجه سوق الشمع بالتالي ضغط هامش في قطاعات البارافين التقليدية حتى ينفذ المكررون بالكامل ترقيات التكنولوجيا.

اتجاه مستحضرات التجميل النباتية يستبدل شمع العسل بمستحلبات كيميائية زيتية

معايير الجمال النظيف والوسم الخالي من الحيوانات تدفع المركبين الأوروبيين وأمريكا الشمالية لاستبدال شمع العسل بالكانديليلا وشمع بذور عباد الشمس وإسترات البوليجليسيرول المشتقة من النخيل. تُظهر الدراسات المقارنة أن هذه الخلطات يمكن أن تكرر البنية واللمعان في قواعد أحمر الشفاه دون المساس بالانتشار أو استقرار درجة الحرارة[2]Nabilah U. Mujib, "Vegan Alternatives as the Source of Halal Cosmetic Products," researchgate.net. بينما يبقى الطلب العام على سوق الشمع سليماً، يواجه الإمداد التقليدي المشتق من تربية النحل انكماشاً، مما يخلق إعادة توازن نحو المواد الخام النباتية والمستحلبات الصناعية متعددة الوظائف.

تحليل القطاعات

حسب النوع: الشموع الطبيعية تكتسب زخماً

احتفظت شموع البارافين والشموع المعدنية بحصة 58% من سوق الشمع في عام 2024، مدعومة بتوفرها الواسع وقدرتها التنافسية في التكلفة عبر الشموع وتحجيم الألواح وخلط المطاط. ومع ذلك، فإن قطاع الشمع الطبيعي، المرتكز على شمع الكارنوبا والكانديليلا وشمع العسل، مُعد للنمو بمعدل نمو سنوي مركب قدره 3.43%، مما يبرز ميل المستهلك الحاسم نحو المكونات المتجددة. الطلب المتزايد على الإمداد القابل للتتبع ومحتوى PAH المنخفض والامتثال النباتي يضع المزارع المعتمدة في البرازيل والمكسيك كأصول استراتيجية. تحتل الشموع الصناعية، بشكل رئيسي متغيرات فيشر-تروبش والبولي إيثيلين، نقطة ابتكار حلوة، حيث تقدم ملفات انصهار مخصصة ومستويات صلابة تتعامل مع التطبيقات عالية درجة الحرارة أو الحساسة للرطوبة.

مستحضرات التجميل الفاخرة ذات العلامة النظيفة وطلاءات المنتجات الصالحة للأكل وطلاءات التغليف المتخصصة تدفع أقوى جذب للشمع الطبيعي. على العكس، القطاعات الحساسة للتكلفة مثل تحجيم صناديق الكرتون المموج لا تزال تفضل خلطات البارافين. خلال نافذة التوقعات، من المتوقع أن تخفف توسعات الطاقة في منشآت الغاز إلى السوائل (GTL) من تقلب الأسعار للدرجات الصناعية، بينما تهدف تقنيات الاستخلاص الجديدة الخالية من المذيبات إلى رفع العوائد في العمليات النباتية. اتفاقيات الشراء الاستراتيجية بين المزارعين ودور الجمال الأوروبية تؤمن ضمان الإمداد، مما يدمج البدائل الطبيعية بقوة أكبر في سوق الشمع.

ملاحظة: حصة القطاع لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب التطبيق: مستحضرات التجميل تقود الابتكار

استحوذت الشموع على 60% من حجم سوق الشمع في عام 2024 بحكم اعتمادها الأساسي على الشمع الصلب كمصفوفة وقود وحامل عطر. تستمر هذه الهيمنة طويلة الأمد في الاقتصادات الناضجة التي تقدر منتجات الأجواء وفي الأسواق الناشئة التي تشهد ارتفاع إنفاق ديكور المنزل. ومع ذلك، تُظهر مستحضرات التجميل أعلى معدل نمو سنوي مركب قدره 3.65% حيث يستغل المركبون الشموع للبنية والانتشار وملمس البشرة في منتجات الشفاه والشعر والجسم. تسرع علامات المبيعات المباشرة للمستهلك إطلاق دفعات صغيرة، مع اختيار درجات شمع عالية النقاء أو ذات أصل بيولوجي تتماشى مع موقع الجمال النظيف.

المواد اللاصقة الساخنة الذائبة لتغليف التجارة الإلكترونية والطلاءات الحاجزة للكراتين ومزلقات البثق لملامح PVC تمثل منافذ تطبيق صاعدة. الطلاءات الصالحة للأكل تُظهر تآزر الاستدامة من خلال استبدال أغلفة البتروكيماويات على الفواكه والجبن، مما يؤكد على تنوع الشمع. البحث الذي يضع تركيبات سوق الشمع في تقاطع الوظائف والدائرية يشجع مالكي العلامات التجارية على التطوير المشترك لخلطات محددة التطبيق، مما يجعل التشغيل التجريبي يصل إلى نطاق في أوقات قياسية.

ملاحظة: حصة القطاع لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الدرجة: المعايير الصيدلانية ترتفع

استحوذ الشمع الصناعي على 65% من حجم سوق الشمع في عام 2024 من خلال استخدامه الواسع في الشموع والتغليف وتحجيم الألواح حيث تكون عتبات الأداء معتدلة. ومع ذلك، فإن درجات مستحضرات التجميل والصيدلانية مُعدة لتفوق السوق الأوسع بمعدل نمو سنوي مركب قدره 3.34% بفضل معايير النقاء الصارمة ومتطلبات الرائحة المنخفضة ومستويات PAH المقيدة. تتطلب الهيئات التنظيمية الآن مسارات تكرير مُتحقق منها وملفات بلورية متسقة، مما يدفع النفقات الرأسمالية في التقطير بالفراغ والمعالجة المائية وترشيح الغشاء. المنتجون الذين يمكنهم ضمان التوحيد من دفعة إلى أخرى يفوزون بعقود إمداد طويلة الأمد مع شركات العناية الشخصية والرعاية الصحية متعددة الجنسيات.

الشمع الصالح للطعام، رغم كونه أصغر حجماً، يحصل على هوامش مرتفعة من خلال تلبية معايير السلامة والحسية في الطلاءات الصالحة للأكل. يختبر سوق الشمع بالتالي ديناميكية من مستويين: الدرجات السلعية عالية الحجم تستقر معدلات استخدام المصنع، والدرجات المتخصصة عالية القيمة تحافظ على الربحية. الاستثمار المستمر في الأجهزة التحليلية-من كروماتوغرافيا الغاز إلى التحليل الطيفي FTIR-يدعم أنظمة الاعتماد التي تدعم هذه التدفقات المتخصصة.

حسب الشكل: المستحلبات تمكن تطبيقات جديدة

احتفظت الكتل الصلبة والألواح والعجائن بحصة 70% في عام 2024 لأنها تلبي المعالجة الكلاسيكية في الشموع والأقلام الملونة وعصي التلميع. ومع ذلك، من المتوقع أن تنمو أشكال السوائل والمستحلب بمعدل نمو سنوي مركب قدره 3.27%، مدفوعة بعبوات الذوبان الموفرة للطاقة وارتفاع الطلاءات المائية. الشمع المستحلب يندمج بسلاسة في تشطيبات الورق أو النسيج المائية، مما يلغي الحاجة للخلط عالي درجة الحرارة ويقلل انبعاثات المصنع. التشتتات المسحوقة الدقيقة تجد امتصاص في دفعات بلاستيك رئيسية حيث تعمل كعوامل تنوية، مما يحسن تشطيب السطح وأوقات الدورة.

موردو المستحلب يضيفون قيمة من خلال التحكم في حجم الجسيمات وأنظمة المواد الفعالة سطحياً الأنيونية مقابل الكاتيونية والدرجات القابلة للتشتت الحيوي التي تلبي معايير مياه الصرف الصحي. مرونة الشكل هذه توسع اختراق سوق الشمع في قطاعات مثل أفلام الزراعة الوقائية وتشطيبات الجلود وحتى مركبات تجفيف الخرسانة. المعالجون يقدرون خطر التعامل الأقل والجرعات المتسقة والتوافق مع قياس السوائل الآلي.

ملاحظة: حصة القطاع لجميع القطاعات الفردية متاحة عند شراء التقرير

تحليل الجغرافيا

حصلت آسيا والمحيط الهادئ على 45% من حصة سوق الشمع في عام 2024 ومن المتوقع أن تسجل أسرع معدل نمو سنوي مركب قدره 3.2% حتى عام 2030. ترسخ الصين الطلب بمجموعات الشموع والتغليف والعناية الشخصية الواسعة، بينما ترفع الطبقة الوسطى الصاعدة في الهند الاستهلاك عبر مستحضرات التجميل وعطر المنزل. مراكز الخدمات اللوجستية في رابطة أمم جنوب شرق آسيا تدفع استخدام المواد اللاصقة الساخنة الذائبة، مما يربط نمو سوق الشمع مباشرة بأحجام الطرود. الحوافز الحكومية للبتروكيماويات السفلية في إندونيسيا وماليزيا تستمر في جذب الاستثمار في وحدات الشمع الصناعي، مما يوفر إمداداً محلياً ويقصر دورات الشحن إلى الرف.

تحافظ أمريكا الشمالية على سوق شمع متوازن، تقترن التطبيقات الناضجة للشموع والألواح بخطوات ابتكارية في شموع البولي إيثيلين المتخصصة. إيثان الصخر الزيتي منخفض التكلفة يغذي طاقة كراكر جديدة، مما يضع المنتجين الأمريكيين والكنديين لمكاسب التصدير، خاصة إلى أمريكا اللاتينية وأوروبا. تخفيف وزن السيارات والطلاءات المسحوقة وإضافات خيوط الطباعة ثلاثية الأبعاد تفتح استخدامات الجيل التالي لتيارات الشمع الصناعي المقسمة بدقة. الخدمات اللوجستية العابرة للحدود ضمن اتفاقية الولايات المتحدة والمكسيك وكندا (USMCA) تضمن تدفق خالي من الرسوم للوسطاء المنبع وخلطات الشمع المنتهية.

يعمل سوق الشمع الأوروبي تحت أصرم بيئة تنظيمية، مما يوجه الاستهلاك نحو البارافين منخفض PAH وفيشر-تروبش الصناعي بالكامل والدرجات الطبيعية المعتمدة. ألمانيا وهولندا تستضيفان مراكز تكرير تغذي مستحضرات التجميل الراقية، بينما يوسع قطاع تصدير الفاكهة الإيطالي تجارب طلاءات الكارنوبا الصالحة للأكل لتلبية ولايات مدة الصلاحية لتجار التجزئة. حظر البلاستيك أحادي الاستخدام ينشط التغليف القائم على الورق المطلي بحواجز الشمع الحيوي، مما يفتح جيوب طلب للتركيبات المستحلبة. تشير الأبحاث إلى أن المنتجات المطلية بالشمع تقطع نفايات الطعام بالتجزئة بنسب مئوية مزدوجة الرقم، مما يدعم أهداف الاتحاد الأوروبي من المزرعة إلى الشوكة[3]Rachel Devine et al., "Modelling the Impact of Shelf-Life Extension on Fresh Produce Waste in UK Homes," Cleaner Waste Systems, doi.org.

المشهد التنافسي

شركات النفط المتكاملة الكبرى مثل سينوبك وإكسون موبيل وشل تهيمن على الإمداد العالمي من خلال استخدام أصول التكرير الأسير و GTL لإنتاج البارافين والشمع الصناعي المتسق. التركيز المتخصص على القطع الضيق الدقيق البلوري وفيشر-تروبش ودرجات الشمع منخفض الكربون للطلاءات والمواد اللاصقة والمستحضرات الصيدلانية. متخصصو الشمع الطبيعي يعززون القابلية للتتبع ويعتمدون استخلاص خالي من المذيبات لتلبية ولايات العلامة النظيفة في أوروبا وأمريكا الشمالية. ابتكار المنتج يعطي الأولوية لبصمات كربون أقل وعتبات ملوثات أصرم وملفات انسيابية محسنة. الشراكات الاستراتيجية تهيمن، مع المكررين والمستخلصين يؤمنون عقود ويستغلون البلوك تشين للتتبع. إضافات الطاقة المتوازنة خلال خمس سنوات متوقعة للحفاظ على منافسة معتدلة في سوق الشمع.

رواد صناعة الشمع

-

BASF SE

-

شركة الصين البتروكيماوية

-

شركة إكسون موبيل

-

شركة ساسول المحدودة

-

شركة شل

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: قدمت كلاريانت Ceridust 1310، شمع مجهري متقدم يهدف لتعويض إمداد الكارنوبا الضيق في تطبيقات حبر الطباعة.

- أغسطس 2024: قدمت ساسول كيميكالز SASOLWAX LC100، درجة شمع صناعي ببصمة كربون أقل بـ 35%، مما يعزز محفظة منتجاتها المستدامة.

نطاق تقرير سوق الشمع العالمي

الشموع هي فئة متنوعة من المركبات العضوية قريب درجات الحرارة المحيطة التي هي محبة للدهون، مواد صلبة قابلة للتشكيل. الشموع غير قابلة للذوبان في الماء ولكن قابلة للذوبان في المذيبات العضوية وغير القطبية.

سوق الشمع مقسم حسب النوع والتطبيق والجغرافيا. حسب النوع، السوق مقسم إلى شمع البترول والمعدن والشمع الصناعي والشمع الطبيعي. حسب التطبيق، السوق مقسم إلى مستحضرات التجميل والتغليف وصناعة الشموع والمواد اللاصقة والمطاط وتطبيقات أخرى. يغطي التقرير أيضاً حجم السوق والتوقعات لسوق الشمع في 17 دولة عبر المناطق الرئيسية.

لكل قطاع، تم تحديد حجم السوق والتوقعات على أساس الحجم (كيلو طن).

| شمع البارافين والشمع المعدني |

| الشمع الصناعي |

| الشمع الطبيعي |

| صناعة الشموع |

| التغليف |

| مستحضرات التجميل |

| المواد اللاصقة |

| المطاط |

| تطبيقات أخرى |

| الدرجة الغذائية |

| الدرجة الصناعية |

| درجة مستحضرات التجميل والصيدلانية |

| صلب |

| مسحوق |

| مستحلبات وسوائل |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| رابطة أمم جنوب شرق آسيا | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| باقي أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب النوع | شمع البارافين والشمع المعدني | |

| الشمع الصناعي | ||

| الشمع الطبيعي | ||

| حسب التطبيق | صناعة الشموع | |

| التغليف | ||

| مستحضرات التجميل | ||

| المواد اللاصقة | ||

| المطاط | ||

| تطبيقات أخرى | ||

| حسب الدرجة | الدرجة الغذائية | |

| الدرجة الصناعية | ||

| درجة مستحضرات التجميل والصيدلانية | ||

| حسب الشكل | صلب | |

| مسحوق | ||

| مستحلبات وسوائل | ||

| حسب الجغرافيا | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| رابطة أمم جنوب شرق آسيا | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| باقي أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو حجم سوق الشمع الحالي وما مدى سرعة نموه؟

يقف سوق الشمع عند 4.68 مليون طن في عام 2025 ومن المتوقع أن يصل إلى 5.35 مليون طن بحلول عام 2030، متوسعاً بمعدل نمو سنوي مركب قدره 2.7%.

أي منطقة تحتل أكبر حصة من سوق الشمع؟

تحتل آسيا والمحيط الهادئ 45% من حجم سوق الشمع في عام 2024، مستفيدة من التصنيع القوي والخدمات اللوجستية للتجارة الإلكترونية وطلب العناية الشخصية.

أي قطاع تطبيق يتوسع بأسرع وتيرة؟

مستحضرات التجميل هي التطبيق الأسرع نمواً، متوقع أن يرتفع بمعدل نمو سنوي مركب قدره 3.65% بسبب تفضيلات العلامة النظيفة وإطلاق المنتجات الفاخرة.

كيف تؤثر اللوائح على ديناميكيات سوق الشمع في أوروبا؟

حدود REACH الأصرم على PAHs وحظر البلاستيك أحادي الاستخدام تسرع التحولات نحو البدائل الطبيعية والصناعية وتعزز طلاءات الشمع الصالحة للطعام.

لماذا تكتسب شموع فيشر-تروبش الصناعية جاذبية في التغليف؟

شموع فيشر-تروبش ترفع نقاط انصهار المواد اللاصقة الساخنة الذائبة والتماسك، مما يقلل معدلات فشل الطرود وسط شحنات التجارة الإلكترونية المتزايدة.

ما الميزة التنافسية التي يتمتع بها منتجو شمع PE في أمريكا الشمالية؟

توسعات كراكات الإيثان توفر تكاليف مواد خام أقل بـ 15-20%، مما يسمح للمنتجين بتقديم شمع البولي إيثيلين عالي الأداء وبأسعار تنافسية عالمياً.

آخر تحديث للصفحة في: