حجم وحصة سوق السيارات في أفريقيا جنوب الصحراء

تحليل سوق السيارات في أفريقيا جنوب الصحراء بواسطة Mordor Intelligence

يقف حجم سوق السيارات في أفريقيا جنوب الصحراء عند 22.45 مليار دولار أمريكي في 2025 ومن المتوقع أن يصل إلى 28.42 مليار دولار أمريكي بحلول 2030، متوسعاً بمعدل نمو سنوي مركب 4.83% خلال فترة التنبؤ. التحضر المتسارع وتزايد أساطيل خدمات النقل التشاركي والحوافز الحكومية للتجميع المحلي تدعم الزخم بشكل جماعي رغم تقلبات العملة المستمرة وفجوات البنية التحتية. مبادرات الكهربة في إثيوبيا وجنوب أفريقيا تشير إلى تنويع هيكلي في مزيج الطلب، بينما تبقى منصات الديزل مهيمنة بسبب لوجستيات الوقود الراسخة وشبكات الخدمة. نشاط الاستيراد الرمادي يستمر في تلطيف أحجام الوكلاء المعتمدين، لكن برامج التمويل المنظم للأساطيل تفتح اختراق السيارات الجديدة بين مشغلي خدمات النقل التشاركي. الشراكات الاستراتيجية للمصنعين الأصليين مع المجمعين المحليين، المدعومة بتخفيضات تعريفة منطقة التجارة الحرة الأفريقية، تعزز تكامل سلسلة التوريد الإقليمية.

النقاط الرئيسية للتقرير

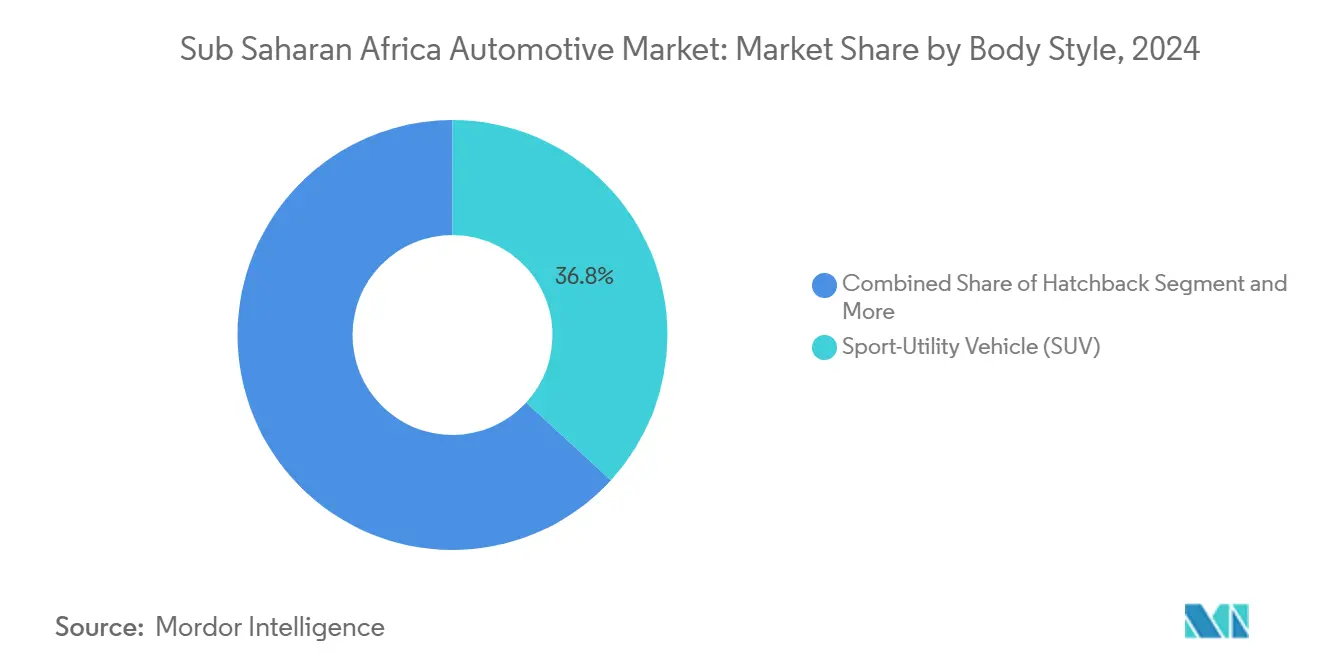

- حسب نمط الهيكل، قادت المركبات الرياضية متعددة الاستخدامات بـ 36.75% من حصة سوق السيارات في أفريقيا جنوب الصحراء في 2024 وستتوسع بمعدل نمو سنوي مركب 5.04% حتى 2030.

- حسب نوع المركبة، قادت السيارات الشخصية بـ 74.33% من حصة سوق السيارات في أفريقيا جنوب الصحراء في 2024 وستتوسع بمعدل نمو سنوي مركب 5.65% حتى 2030.

- حسب نوع الوقود، قاد الديزل بـ 55.17% من حصة سوق السيارات في أفريقيا جنوب الصحراء في 2024 وسيتوسع بمعدل نمو سنوي مركب 6.13% حتى 2030.

- حسب تقنية الدفع، احتلت منصات محركات الاحتراق الداخلي 89.15% من حجم سوق السيارات في أفريقيا جنوب الصحراء في 2024، بينما تتقدم المركبات الكهربائية بالبطارية بمعدل نمو سنوي مركب 19.96% حتى 2030.

- حسب قناة المبيعات، استحوذ الوكلاء المعتمدون من المصنعين الأصليين على 65.83% من حصة سوق السيارات في أفريقيا جنوب الصحراء في 2024؛ سجلت الواردات الرمادية أعلى معدل نمو سنوي مركب متوقع عند 7.05% حتى 2030.

- جغرافياً، استحوذت جنوب أفريقيا على 44.38% من حصة سوق السيارات في أفريقيا جنوب الصحراء في 2024، بينما من المتوقع أن تتوسع كينيا بمعدل نمو سنوي مركب 6.74% حتى 2030 كأسرع الأسواق القطرية نمواً.

اتجاهات ورؤى سوق السيارات في أفريقيا جنوب الصحراء

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | جدول زمني للتأثير |

|---|---|---|---|

| دخل الطبقة المتوسطة والتحضر | +1.2% | نيجيريا، كينيا، غانا | طويل الأمد (≥ 4 سنوات) |

| خدمات النقل التشاركي تسرّع تجديد الأساطيل | +0.8% | نيجيريا، كينيا، جنوب أفريقيا، غانا | متوسط الأمد (2-4 سنوات) |

| الحوافز تعزز تجميع CKD/SKD | +0.9% | غانا، جنوب أفريقيا، إثيوبيا، نيجيريا | متوسط الأمد (2-4 سنوات) |

| الطرق المحسّنة تحسن الاتصال | +0.7% | كينيا، نيجيريا، تنزانيا، أنغولا | طويل الأمد (≥ 4 سنوات) |

| منطقة التجارة الحرة الأفريقية تقلل التعريفات التجارية | +0.6% | على نطاق أفريقيا جنوب الصحراء مع مكاسب مبكرة لجماعة شرق أفريقيا والإيكواس | طويل الأمد (≥ 4 سنوات) |

| واردات المركبات الكهربائية الصغيرة تملأ المكانة | +0.5% | جنوب أفريقيا، كينيا، نيجيريا | قصير الأمد (≤ سنتان) |

| المصدر: Mordor Intelligence | |||

ارتفاع دخل الطبقة المتوسطة والتحضر

زيادة سنوية بنسبة 4.1% في سكان المدن تحوّل القوة الشرائية نحو العقد الحضرية حيث تتجمع شبكات الوكلاء وخيارات التمويل وخدمات ما بعد البيع. الأسر متوسطة الدخل في نيجيريا وكينيا وغانا تنجذب نحو النماذج بأسعار معقولة، مما يكثف المنافسة بين المصنعين الأصليين الصينيين والهنود. المركبات الرياضية متعددة الاستخدامات المدمجة والهاتشباك تحظى بالتفضيل للقدرة على المناورة في الممرات المزدحمة، بينما يعتمد المستهلكون في المناطق شبه الحضرية على المخزون المستعمل الوارد المدفوع بتدفقات التبديل الحضري المتزايدة. يتبع المقرضون مجموعات التوظيف، مما يؤدي إلى أن المدن التي تزيد عن مليون نسمة تقدم ما يصل إلى خمسة أضعاف منتجات قروض السيارات مقارنة بالمناطق الريفية. رغم أن انخفاض قيمة العملة المحلية يؤثر على قدرة تحمل تكلفة الاستيراد، فإن نمو الأجور المرتبط بالقطاعات الاستخراجية يعوض جزئياً ضغط الأسعار، مما يحافظ على الطلب.

تدفق منصات خدمات النقل التشاركي يسرّع تجديد الأساطيل

برامج التمويل المنظم للأساطيل من مقدمين مثل Moove تمكّن سائقي خدمات النقل التشاركي من تجاوز عوائق الائتمان التقليدية، مما يرفع الطلب الأساسي متعدد السنوات لسوق السيارات في أفريقيا جنوب الصحراء. مركبات خدمات النقل التشاركي تعمل 8-12 ساعة يومياً، مما يضاعف الاستخدام الخاص تقريباً أربع مرات، مما يقصر دورات الاستبدال إلى 3-4 سنوات. هذا الإيقاع القابل للتنبؤ يتيح للمصنعين الأصليين مواءمة تخطيط المخزون مع جداول شراء المنصات، مما يحمي الأحجام عندما تنخفض معنويات المستهلكين. نيجيريا وكينيا وجنوب أفريقيا تستضيف مجتمعة أكثر من 450,000 سائق نشط لخدمات النقل التشاركي في 2025، وتوسع المنصات في المدن الثانوية يعمق الطلب القابل للوصول. الوكالات الحكومية تعترف بشكل متزايد بهذه الأساطيل كمحفزات لإضفاء الطابع الرسمي على خدمات النقل، مقدمة خصومات جمركية على المركبات منخفضة الانبعاثات المنشورة لخدمات النقل التشاركي في إثيوبيا وغانا. النمو الناتج للأساطيل يخفف من مخاطر محدودية وصول التمويل بالتجزئة في العديد من الأسواق.

الحوافز الحكومية لتجميع CKD/SKD

المحفزات المالية التي تتراوح من عطلات الرسوم الجمركية لثماني سنوات على المركبات الكهربائية في غانا إلى خصم ضريبة إنتاج المركبات الكهربائية بنسبة 150% في جنوب أفريقيا تحوّل الأسواق المعتمدة على الاستيراد إلى مراكز تصنيع ناشئة. رسم إثيوبيا البالغ 5% على المركبات الكهربائية المجمعة جزئياً يقلب معادلات التكلفة المسلمة لصالح التجميع المحلي. خط الأنابيب الناتج للمصانع يضيف أكثر من 65,000 وحدة من الطاقة السنوية بين 2025 و2028، خالقاً وظائف ماهرة وتدفقات الموردين. التنفيذ الناجح يعتمد على استثمارات متوازية في اللوجستيات ورفع مستوى القوى العاملة. البلدان التي تربط الحوافز بحدود المحتوى المحلي الدنيا تحفز أيضاً توطين المكونات، مما يرسخ القدرة التنافسية الصناعية طويلة الأمد.

ترقيات البنية التحتية تحسن اتصال الطرق

استثمارات الطرق السريعة والجسور الحديثة تقلل تكاليف التشغيل وتقطع أوقات الرحلة، موسعة نصف قطر السفر الواقعي للحركة الشخصية والتجارية عبر الممرات الإقليمية. طريق أبيدجان-لاغوس السريع البالغ 15.6 مليار دولار أمريكي، المقرر اكتماله على مراحل بين 2026 و2030، من المتوقع أن يخفض مدة العبور من نهاية إلى نهاية إلى النصف، محفزاً الطلب اللوجستي عبر الحدود للمركبات التجارية الخفيفة. طريق نيروبي السريع البالغ 27 كم قلل السفر من المطار إلى منطقة الأعمال المركزية من 60 دقيقة إلى 15 دقيقة، مما دفع إلى ارتفاع 12% في أعداد المركبات اليومية على الطرق المجاورة خلال عام من افتتاحه. أسطح الطرق الأفضل تقلل نفقات صيانة الأساطيل بنسبة تصل إلى 18%، مشجعة دورات استبدال أسرع بين مشغلي خدمات النقل التشاركي والتوصيل. الوكلاء على طول الطرق الرئيسية المأهلة يسجلون نمواً بأرقام مضاعفة في حركة صالات العرض مع حصول البلدات النائية سابقاً على وصول موثوق. الحكومات تقرن أيضاً هذه المشاريع بفحوصات أكثر صرامة لجسور الوزن والانبعاثات، مما يدفع الطلب نحو المركبات الأحدث التي تلبي معايير الأحمال المحورية والبيئة المحدثة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| واردات السيارات المستعملة تهيمن | -1.1% | كينيا، نيجيريا، غانا، تنزانيا | قصير الأمد (≤ سنتان) |

| الوصول المحدود للائتمان، معدلات عالية | -0.9% | نيجيريا، أنغولا، زامبيا | متوسط الأمد (2-4 سنوات) |

| تقلبات العملة تضخم التكاليف | -0.8% | نيجيريا، أنغولا، غانا، زامبيا | قصير الأمد (≤ سنتان) |

| معايير التسجيل المجزأة | -0.4% | تحديات تنسيق الإيكواس، جماعة شرق أفريقيا | طويل الأمد (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

هيمنة واردات السيارات المستعملة

مثلت المركبات المستعملة 83% من جميع تسجيلات المركبات الخفيفة عبر أفريقيا جنوب الصحراء في 2024، وفقاً للرابطة الأفريقية لمصنعي السيارات [1]'تعليق سوق السيارات في أفريقيا جنوب الصحراء 2025'، الرابطة الأفريقية لمصنعي السيارات، aaamafrica.com. بيانات الجمارك لخدمة الإيرادات في جنوب أفريقيا تظهر أن فجوات الأسعار 45-60% بين النماذج المستعملة والجديدة تميل تفضيل المشترين، وهو تفاوت يكبر كلما أدى انخفاض قيمة العملة المحلية إلى تضخم علامات صالات العرض. إلغاء تسجيل المتوقع لسيارات محركات الاحتراق الداخلي في الاقتصادات الأثرى يمكن أن يضيف 15 مليون وحدة قابلة للتصدير سنوياً بحلول 2030، مما يطيل أمد أسطول المنطقة عالي الانبعاثات ما لم تأخذ قواعد جودة الاستيراد الأكثر صرامة حيز التنفيذ. بروتوكولات صلاحية الطريق التابعة للجنة الاقتصادية الأوروبية تهدف إلى وقف التدفقات دون المستوى، لكن الإنفاذ غير المتسق عبر نقاط الحدود لا يزال يقلل من الفعالية.

الوصول المحدود لائتمان المستهلك ومعدلات الفائدة العالية

اختراق قروض السيارات بلغ متوسطه 12% عبر الأسواق الرئيسية في 2024، محدود بملفات ائتمانية رقيقة وعملات متقلبة. بيانات البنك المركزي النيجيري تضع متوسط معدل قرض السيارات عند 24.6% في الربع الأول من 2025 [2]'إحصاءات النقد والائتمان الربع الأول 2025'، البنك المركزي النيجيري، cbn.gov.ng، بينما يدرج بنك غانا 28.1%. متطلبات الدفعة الأولى تتراوح من 30-50%، والآجال نادراً ما تتجاوز خمس سنوات، مما يحد من الأهلية للمركبات المسعرة أعلى من 20,000 دولار أمريكي. المقرضون يخففون مخاطر التخلف عن السداد بطلب ضمانات تتجاوز المركبة نفسها. المخططات البديلة - إيجار-للملكية لخدمات النقل التشاركي، وبرامج أساطيل أرباب العمل، وقروض التكنولوجيا المالية الصغيرة - خدمت فقط 4% من المشترين المحتملين في 2024.

تحليل القطاعات

حسب نمط الهيكل: المركبات الرياضية متعددة الاستخدامات تقود الطلب متعدد التضاريس

استحوذت المركبات الرياضية متعددة الاستخدامات على 36.75% من سوق السيارات في أفريقيا جنوب الصحراء في 2024، مدعومة بارتفاع ركوب متعدد الاستخدامات مناسب للطرق مختلطة الجودة وتوقعات معدل نمو سنوي مركب 5.04% حتى 2030. السيدان تحافظ على صلتها في المشتريات المهنية والأساطيل، لكن تآكل الحصة يستمر مع انتقال المستهلكين إلى صور ظلية للكروس أوفر. الداخلون الصينيون مثل BYD و Chery يكثفون المنافسة بإطلاق مركبات رياضية متعددة الاستخدامات هجينة قابلة للشحن مجمعة محلياً بخصومات مقابل الشركات اليابانية الراسخة، موسعين الاعتماد بين المشترين الطموحين. الهاتشباك تهيمن على الطبقات المبتدئة في كينيا وغانا، حيث الشبكات المزدحمة تكافئ البصمات المدمجة. الشاحنات الصغيرة متعددة الأغراض تملأ فجوات نقل الأشخاص التجارية في المناطق شبه الحضرية التي تفتقر لأنظمة نقل جماعي رسمية، مما يعزز فسيفساء نمط الهيكل عبر سوق السيارات في أفريقيا جنوب الصحراء.

حقائق البنية التحتية تدعم جاذبية النماذج عالية التخليص: كثافة الطرق المعبدة خارج العواصم تبقى منخفضة، وأحداث الفيضانات الدورية تجعل متانة قاع الهيكل مرشح شراء حاسم. اعتبارات الأمان تفضل أيضاً اعتماد المركبات الرياضية متعددة الاستخدامات لأن خطوط الرؤية المرتفعة للسائق تقلل القابلية للتأثر في تباطؤ الحركة المرورية. حجم سوق السيارات في أفريقيا جنوب الصحراء لمشتقات المركبات الرياضية متعددة الاستخدامات متوقع للنمو بحلول 2030، مدعوم بالملكية الخاصة وامتصاص أساطيل خدمات النقل التشاركي.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع المركبة: السيارات الشخصية تحافظ على الهيمنة

حافظت السيارات الشخصية على حصة 74.33% من حجم سوق السيارات في أفريقيا جنوب الصحراء في 2024 ومن المتوقع أن تنمو بمعدل نمو سنوي مركب 5.65% مع توسع مجموعات الدخل المتوسط. المركبات التجارية الخفيفة تستفيد من تسارع التجارة الإلكترونية، خاصة في نيجيريا وكينيا، حيث مقدمو التوصيل للمسافة الأخيرة يستأجرون شاحنات صغيرة محسنة للطرق الحضرية الكثيفة. الشاحنات المتوسطة والثقيلة تتأخر عن نمو السوق الإجمالي، مقيدة بدورات تصدير السلع في جنوب أفريقيا وزامبيا وأنغولا. أساطيل خدمات النقل التشاركي تدعم الطلب المستقر للسيارات الشخصية، ممتصة مخزون السيدان والهاتشباك من خلال برامج تمويل منظمة تقلل أعباء التكلفة المقدمة.

الكهربة المدفوعة بالسياسة في إثيوبيا تعيد تشكيل مزيج السيارات الشخصية: 60% من السيارات المسجلة حديثاً يجب أن تكون كهربائية، محفزة مشاريع التجميع المخصصة والمشتريات العامة. وبالمقابل، كهربة المركبات التجارية تتأخر بسبب قيود الحمولة والمدى، رغم أن البرامج التجريبية في جوهانسبرغ تختبر الشاحنات الكهربائية بالبطارية في دورات واجب اللوجستيات الحضرية. الزخم المستمر داخل قطاع السيارات الشخصية يبقى معتمداً على استقرار العملة وإصلاحات الوصول للائتمان التقدمية عبر سوق السيارات في أفريقيا جنوب الصحراء.

حسب نوع الوقود: هيمنة الديزل تواجه ضغط الكهربة

احتفظت منصات الديزل بـ 55.17% من المبيعات في 2024، مدعومة باقتصاد الوقود الفائق والبنية التحتية الواسعة للخدمة، ومن المتوقع أن تحقق معدل نمو سنوي مركب 6.13% حتى 2030. اختراق البنزين يرتفع في المراكز الحضرية حيث تضيق فجوات التكلفة وتشتد سياسات الانبعاثات. الوقود البديل مثل الغاز الطبيعي المضغوط وغاز البترول المسال يحتل عمليات انتشار متخصصة للأساطيل، مسلط عليها بمخطط الغاز الطبيعي المضغوط في نيجيريا يحفز تحويلات سيارات الأجرة والحافلات. مبادرات الوقود الحيوي تنبت في غانا وكينيا باستخدام المواد الخام المحلية، لكن التوسع يعتمد على اتساق السياسة والاستثمار في مرافق الخلط.

حجم سوق السيارات في أفريقيا جنوب الصحراء لمحركات الديزل يتوسع إلى جانب الطلب على مركبات البناء والتعدين. لكن حصتها تتآكل تدريجياً مع توجه حوافز المركبات الكهربائية الطلب الإضافي نحو منصات مكهربة. مسارات إلغاء تنظيم أسعار الوقود الحكومية تؤثر أيضاً على منحنيات الاعتماد؛ البلدان التي تلغي دعم الديزل مبكراً قد تحفز امتصاص البنزين أو الهجين بشكل أسرع.

حسب تقنية الدفع: هيمنة محركات الاحتراق الداخلي وسط تسارع المركبات الكهربائية

استحوذت محركات الاحتراق الداخلي على 89.15% من تسليمات 2024، لكن المركبات الكهربائية بالبطارية حققت أسرع مسار بمعدل نمو سنوي مركب 19.96%، وإن كان من قاعدة منخفضة. المركبات الهجينة تعمل كحلول مؤقتة، خاصة بين المشترين الأثرياء في جنوب أفريقيا الذين يوازنون بين توفير تكاليف الوقود والبنية التحتية المحدودة للشحن. الهجينة القابلة للشحن تعالج قلق المدى، حائزة على موطئ قدم في الممرات شبه الحضرية حيث موثوقية الشبكة تبقى متقطعة.

رسم إثيوبيا التفضيلي 5% على المركبات الكهربائية نصف المفككة يقوض التكلفة المسلمة للسيارات المماثلة بمحرك احتراق داخلي بـ 18-22%، مسرعاً الاعتماد المكهرب. خصم ضريبة الإنتاج 150% في جنوب أفريقيا، الساري من مارس 2026، متوقع أن يجتذب استثمارات تجميع نهائي إضافية للمركبات الكهربائية من المصنعين الأصليين العالميين. مع ذلك، كثافة الشحن العامة المقيدة، بمتوسط شاحن واحد لكل 350 كم من الطريق الرئيسي، يخفف من الاختراق الجماهيري، مؤكداً الإطار الزمني متعدد العقود لانتقال الدفع الكامل داخل سوق السيارات في أفريقيا جنوب الصحراء.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة المبيعات: شبكات الوكلاء تواجه منافسة الاستيراد الرمادي

مثل الوكلاء المعتمدون من المصنعين الأصليين 65.83% من مبيعات 2024، مستفيدين من تغطية الضمان وخطط الصيانة المجدولة التي تتردد صداها مع مشغلي الأساطيل. من المتوقع أن تنمو الواردات الرمادية بمعدل نمو سنوي مركب 7.05%، مدفوعة بتوفير 15-25% في الأسعار والتوفر الفوري للمخزون للتشطيبات المطلوبة. المدن الثانوية التي تفتقر لبصمات الوكالة الرسمية تعتمد بشكل كبير على المستوردين المستقلين، مما يعزز التفاوتات الجغرافية.

مشروع لائحة كينيا الذي يحدد عمر استيراد المركبات بثماني سنوات يواجه طعناً قانونياً مستمراً من مجموعات ضغط الاستيراد الرمادي، مستشهدة بمخاوف قدرة المستهلك على التحمل. جهود توحيد معايير الجودة للجنة الاقتصادية الأوروبية تهدف إلى كبح المركبات دون المستوى، لكن الإنفاذ المجزأ يديم المنافسة غير المتساوية. مجموعات الوكلاء تستجيب بنماذج الملكية القائمة على الاشتراك التي تحزم التأمين والصيانة وعلم القياس عن بعد لرفع اقتراحات القيمة عبر سوق السيارات في أفريقيا جنوب الصحراء.

التحليل الجغرافي

جنوب أفريقيا تقود بـ 44.38% من إيرادات سوق السيارات في أفريقيا جنوب الصحراء، مستفيدة من النظم البيئية الناضجة للتجميع وقواعد الموردين العميقة وشبكات الوكلاء القوية التي تصل إلى وجهات التصدير المجاورة. استثمارات مثل ترقية منشأة Stellantis بـ 165 مليون دولار أمريكي وتحديث ورشة طلاء Volkswagen بـ 210 مليون دولار أمريكي تدعم استقرار الحجم وتوطين المركبات الكهربائية المستقبلي. الحوافز المالية، بما في ذلك خصم ضريبة إنتاج المركبات الكهربائية 150%، تشير إلى استمرارية السياسة التي تؤمن تخصيصات رأس المال للمصنعين الأصليين حتى 2030.

نيجيريا هي أيضاً واحدة من أكبر الأسواق، لكن انخفاض قيمة العملة يضغط على قدرة تحمل السيارات الجديدة ويوجه الطلب نحو الواردات المستعملة. الحوافز الحكومية للتجميع وخطة التطوير الصناعي للسيارات الوطنية تهدف إلى عكس الاعتماد على الاستيراد من خلال فرض عتبات تدريجية للمحتوى المحلي. مع ذلك، انخفاض قيمة النايرا بنسبة 70% منذ مايو 2023 يضخم تكاليف مجموعات CKD المقومة بالدولار الأمريكي، مخففاً الزخم. الطلب الناشئ للوجستيات التجارة الإلكترونية يرفع امتصاص المركبات التجارية الخفيفة، مما يعوض جزئياً أحجام السيارات الشخصية بالتجزئة المخمدة.

كينيا تحقق أسرع مسار نمو بمعدل نمو سنوي مركب 6.74% حتى 2030، مرساة بترقيات البنية التحتية مثل طريق نيروبي السريع وإنفاذ جودة الاستيراد الصارم الذي يرفع المعيار لتدفقات السيارات المستعملة [3]'معايير جودة استيراد المركبات الآلية 2025'، مكتب المعايير الكيني، kebs.org. غانا تضع نفسها كمركز توزيع لغرب أفريقيا، مدعومة بإعفاءات رسوم استيراد المركبات الكهربائية لثماني سنوات وإجراءات تخليص موانئ مبسطة تقلل أوقات إنزال السيارات بـ 25%. إثيوبيا تبرز كطليعة الكهربة الإقليمية، بينما مشاريع الممرات مثل طريق أبيدجان-لاغوس السريع البالغ 15.6 مليار دولار أمريكي تعد بتقليل أوقات العبور عبر خمس ولايات ساحلية وتحفيز كفاءات اللوجستيات مع تعمق تنفيذ منطقة التجارة الحرة الأفريقية.

المشهد التنافسي

سوق السيارات في أفريقيا جنوب الصحراء يبقى مجزأ بشكل معتدل. Toyota و Volkswagen و Hyundai تستفيد من البنى التحتية طويلة الأمد للوكلاء وتشكيلات النماذج المتنوعة للحفاظ على القيادة عبر مجموعات أنماط الهيكل. المتحدون الصينيون، بما في ذلك BYD و Chery و Geely، يتوسعون بقوة من خلال المركبات الرياضية متعددة الاستخدامات المكهربة منافسة السعر مقترنة بقنوات مبيعات رقمية أولاً، مما يؤثر على معاقل الشركات الراسخة في قطاع الطبقة المتوسطة الحضرية.

التركيز الاستراتيجي يتمحور حول شراكات تجميع CKD/SKD التي تخفف التعرض للعملة وتستغل امتيازات التعريفة. مصنع Coega التابع لـ Stellantis، المقرر إطلاقه في 2026، يضيف طاقة 50,000 وحدة تستهدف الطلب المحلي وصادرات الجماعة الإنمائية للجنوب الأفريقي. BYD تنسق مع الوكالات الحكومية الإثيوبية لتجميع حزم البطاريات محلياً، مؤمنة معدلات رسوم تفضيلية. مجموعات الوكلاء تجرب نماذج الاشتراك التي تدمج التأمين والصيانة وعلم القياس عن بعد، مستهدفة مشغلي الأساطيل والمهنيين الحضريين الماهرين تقنياً.

فرص المساحة البيضاء تمتد عبر نشر محطات الشحن وعقد التوزيع الريفية والقروض الصغيرة المدعومة بالتكنولوجيا المالية. اعتماد علم القياس عن بعد يتسارع مع طرح شركات التأمين للتغطية القائمة على الاستخدام، بينما تستثمر مجمعات خدمات النقل التشاركي في برامج إدارة الأساطيل لتحسين الاستخدام والصيانة. الكثافة التنافسية ترتفع داخل فئة الكروس أوفر المكهربة، حيث تضغط الفروق السعرية مع تسارع انخفاض تكاليف البطاريات. إجمالاً، المرونة الاستراتيجية في المصادر المحلية والمبيعات الرقمية والتمويل البديل ستحدد مكاسب الحصة مع انتقال سوق السيارات في أفريقيا جنوب الصحراء نحو دفع أنظف وشبكات توزيع رسمية.

قادة صناعة السيارات في أفريقيا جنوب الصحراء

شركة Toyota Motor Corporation

شركة Volkswagen AG

شركة Hyundai Motor Company

شركة Nissan Motor Corporation

شركة Isuzu Motors Ltd.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- يونيو 2025: أطلقت Chery مركبات Omoda و Jaecoo الهجينة الرياضية متعددة الاستخدامات في جنوب أفريقيا، مما يمثل ظهورها الأول في القطاع المتميز بنماذج مجمعة محلياً.

- أبريل 2025: قدمت BYD مركبة Sealion 6 PHEV و Sealion 7 EV و Shark 6 PHEV في جنوب أفريقيا، موسعة محفظتها المكهربة.

- سبتمبر 2024: كشفت Innoson Vehicle Manufacturing النقاب عن أول سيارة كهربائية محلية في أفريقيا، مؤكدة على قدرة الإنتاج المحلي للمركبات الكهربائية.

- مارس 2024: بدأت Honda Manufacturing Ghana Limited تجميع السيارات في مصنعها في تيما، منشأتها الثانية في القارة.

نطاق تقرير سوق السيارات في أفريقيا جنوب الصحراء

توقعات سوق السيارات في أفريقيا جنوب الصحراء تفحص الطلب المتنامي في المنطقة على السيارات الشخصية والمركبات التجارية والدراجات النارية، واستثمارات المصنعين الأصليين لإقامة حضور في البلدان، والتطورات في سوق السيارات الكهربائية، وحصص السوق لكل من المصنعين الأصليين وموردي المعدات الأصلية. اللوائح المتعلقة باستيراد السيارات الجديدة والمستعملة، والضرائب المفروضة من الحكومة على السيارات الجديدة والمستعملة، والمبادرات الحكومية لتعزيز صناعة السيارات، ومستقبل صناعة السيارات في أفريقيا جنوب الصحراء.

سوق السيارات في أفريقيا جنوب الصحراء مقسم حسب نوع نمط الهيكل ونوع الوقود ونوع المركبة والجغرافيا.

حسب نوع نمط الهيكل، السوق مقسم إلى الهاتشباك والسيدان والمركبات الرياضية متعددة الاستخدامات وأخرى. حسب نوع الوقود، السوق مقسم إلى البنزين والديزل والوقود البديل الآخر. حسب نوع المركبة، السوق مقسم إلى السيارات الشخصية والمركبات التجارية والدراجات النارية. حسب الجغرافيا، السوق مقسم إلى جنوب أفريقيا وكينيا ونيجيريا وإثيوبيا وغانا وبلدان أخرى. لكل قطاع، تم إجراء حجم السوق والتنبؤ على أساس القيمة (مليون دولار أمريكي).

| الهاتشباك |

| السيدان |

| المركبة الرياضية متعددة الاستخدامات |

| متعددة الأغراض/الشاحنة الصغيرة |

| السيارات الشخصية |

| المركبات التجارية الخفيفة |

| المركبات التجارية المتوسطة والثقيلة |

| البنزين |

| الديزل |

| الوقود البديل (الغاز الطبيعي المضغوط، غاز البترول المسال، الوقود الحيوي) |

| محرك الاحتراق الداخلي |

| المركبة الهجينة الكهربائية |

| المركبة الكهربائية بالبطارية |

| المركبة الهجينة الكهربائية القابلة للشحن |

| وكيل معتمد من المصنع الأصلي |

| استيراد رمادي / متوازي |

| جنوب أفريقيا |

| نيجيريا |

| كينيا |

| إثيوبيا |

| غانا |

| تنزانيا |

| أنغولا |

| زامبيا |

| حسب نمط الهيكل | الهاتشباك |

| السيدان | |

| المركبة الرياضية متعددة الاستخدامات | |

| متعددة الأغراض/الشاحنة الصغيرة | |

| حسب نوع المركبة | السيارات الشخصية |

| المركبات التجارية الخفيفة | |

| المركبات التجارية المتوسطة والثقيلة | |

| حسب نوع الوقود | البنزين |

| الديزل | |

| الوقود البديل (الغاز الطبيعي المضغوط، غاز البترول المسال، الوقود الحيوي) | |

| حسب تقنية الدفع | محرك الاحتراق الداخلي |

| المركبة الهجينة الكهربائية | |

| المركبة الكهربائية بالبطارية | |

| المركبة الهجينة الكهربائية القابلة للشحن | |

| حسب قناة المبيعات | وكيل معتمد من المصنع الأصلي |

| استيراد رمادي / متوازي | |

| حسب البلد | جنوب أفريقيا |

| نيجيريا | |

| كينيا | |

| إثيوبيا | |

| غانا | |

| تنزانيا | |

| أنغولا | |

| زامبيا |

الأسئلة الرئيسية المجاب عنها في التقرير

ما هي قيمة سوق السيارات في أفريقيا جنوب الصحراء لعام 2025؟

السوق يقف عند 22.45 مليار دولار أمريكي في 2025، مدعوم بالتحضر والحوافز السياسية.

ما مدى سرعة النمو المتوقعة لسوق السيارات في أفريقيا جنوب الصحراء؟

من المتوقع أن يتوسع بمعدل نمو سنوي مركب 4.83% بين 2025 و2030، ليصل إلى 28.42 مليار دولار أمريكي.

أي بلد يحتل أكبر حصة في مبيعات المركبات الإقليمية؟

جنوب أفريقيا تقود بحصة 44.38%، مرساة بالتصنيع الراسخ وشبكات الوكلاء.

أي قطاع يظهر أسرع نمو ضمن تقنيات الدفع الإقليمية؟

المركبات الكهربائية بالبطارية تسجل أعلى معدل نمو سنوي مركب عند 19.96%، مدفوعة بحوافز السياسة وتوسع المصنعين الأصليين الصينيين.

لماذا تهيمن المركبات الرياضية متعددة الاستخدامات على تفضيلات نمط الهيكل؟

التخليص العالي للأرض والتعدد الوظيفي يناسبان الطرق مختلطة الجودة، مما يمنح المركبات الرياضية متعددة الاستخدامات حصة 36.75% من مبيعات 2024.

آخر تحديث للصفحة في: