حجم وحصة سوق قطاع البيع بالتجزئة في كوريا الجنوبية

تحليل سوق قطاع البيع بالتجزئة في كوريا الجنوبية بواسطة موردور إنتليجنس

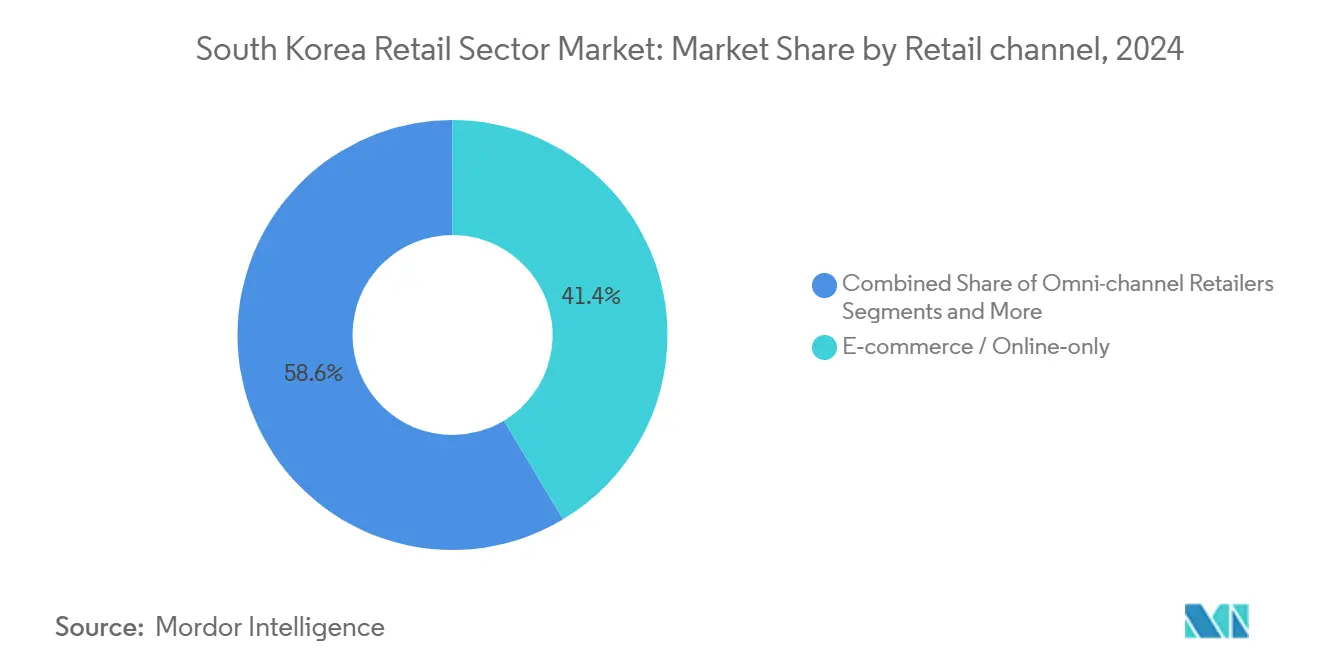

تبلغ قيمة السوق الكوري الجنوبي للبيع بالتجزئة 432.30 مليار دولار أمريكي في عام 2025 ومن المتوقع أن تصل إلى 551.5 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب ثابت قدره 5.01%. إن التحضر المتزايد، وكثافة متاجر الراحة الرائدة عالمياً، وحصة إيرادات التجارة الإلكترونية البالغة 41.43% تضمن أن يبقى السوق الكوري الجنوبي للبيع بالتجزئة متيقظاً حتى للتغييرات الطفيفة في سلوك المتسوقين. إن التبني شبه الشامل للدفع عبر الهاتف المحمول، حيث أصبح النقد يمثل الآن 7% فقط من حجم المتجر، يقصر رحلات الشراء بشكل كبير ويشجع بائعي التجزئة على ابتكار برامج ولاء غنية. الاستثمار الثقيل في اللوجستيات يسمح لبائعي التجزئة بتلبية توقعات التسليم في نفس اليوم لمعظم السكان، مما يعزز ثقة المستهلك في الإنجاز السريع. الضغط التنافسي انتقل إلى ما وراء التسعير الصرف نحو بناء النظم البيئية التي تدمج البيع بالتجزئة والمدفوعات والإعلام في تجربة عملاء واحدة.

النقاط الرئيسية للتقرير

- حسب قناة البيع بالتجزئة، تصدرت التجارة الإلكترونية بحصة إيرادات قدرها 41.43% من السوق الكوري الجنوبي للبيع بالتجزئة في عام 2024؛ من المتوقع أن يسجل قطاع البقالة متعدد القنوات معدل نمو سنوي مركب قدره 19.40% حتى عام 2030.

- حسب فئة المنتج، احتلت البقالة والطعام 31.24% من حجم السوق الكوري الجنوبي للبيع بالتجزئة في عام 2024، بينما من المتوقع أن تتوسع العناية بالجمال والشخصية بمعدل نمو سنوي مركب قدره 11.80% حتى عام 2030.

- حسب طريقة الدفع، استحوذت البطاقات الائتمانية على 52.34% من حصة السوق الكوري الجنوبي للبيع بالتجزئة في عام 2024؛ من المتوقع أن تنمو حلول الشراء الآن والدفع لاحقاً بمعدل نمو سنوي مركب قدره 15.20% حتى عام 2030.

- حسب المنطقة، شكلت منطقة سيول العاصمة 47.12% من دوران السوق الكوري الجنوبي للبيع بالتجزئة في عام 2024، بينما تتقدم منطقة جيجو بمعدل نمو سنوي مركب قدره 6.70% حتى عام 2030.

اتجاهات ورؤى سوق قطاع البيع بالتجزئة في كوريا الجنوبية

تحليل تأثير العوامل المحركة

| العامل المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| النمو السريع لقنوات الهاتف المحمول والتجارة الإلكترونية | +1.2% | وطني، سيول تقود | متوسط المدى (2-4 سنوات) |

| الانتشار العالي للمدفوعات الرقمية والتطبيقات الفائقة | +0.8% | المراكز الحضرية | قصير المدى (≤ 2 سنة) |

| توسع أشكال الراحة للأسر المكونة من شخص واحد | +0.7% | المناطق الحضرية | طويل المدى (≥ 4 سنوات) |

| الدعم الحكومي لسلسلة التبريد واللوجستيات والبيع بالتجزئة الذكي | +0.5% | الريفية والوطنية | طويل المدى (≥ 4 سنوات) |

| شبكات إعلام البيع بالتجزئة تفتح مصادر إيرادات جديدة | +0.4% | بائعو التجزئة الرئيسيون | متوسط المدى (2-4 سنوات) |

| التخصيص الفائق المدفوع بالذكاء الاصطناعي في التطبيقات الفائقة | +0.3% | الشرائح التقنية | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

النمو السريع لقنوات الهاتف المحمول والتجارة الإلكترونية

الأجهزة المحمولة تولد بالفعل أكثر من نصف جميع الطلبات عبر الإنترنت، مما يؤكد السوق الكوري الجنوبي للبيع بالتجزئة كواحد من أكثر بيئات التسوق المتمركزة على الهاتف المحمول في العالم. الإنجاز في نفس اليوم يغطي الآن 70% من الأسر، ممكناً بأكثر من 100 مركز إنجاز آلي موزع على الصعيد الوطني. ميزات التجارة الاجتماعية المدمجة في التطبيقات الفائقة تحول لحظات التصفح إلى مشتريات فعلية، ومعظم متسوقي الجيل زد يشترون مباشرة من خلاصات التواصل الاجتماعي. القيود التنظيمية المفروضة على الأسواق الكبرى أدت عن غير قصد إلى توسيع الفجوة الرقمية، وتسريع امتصاص البقالة عبر الإنترنت، وإعطاء التجارة الإلكترونية دفعة إضافية.

الانتشار العالي للمدفوعات الرقمية والتطبيقات الفائقة

في عام 2023، قلل تبني التحويلات في الوقت الفعلي بشكل كبير من احتكاك الدفع مع تمكين برامج الولاء المدفوعة بالبيانات بدرجة عالية. النظام البيئي المتكامل لـ KakaoTalk لا يشرك المستخدمين فحسب بل يسمح أيضاً للتجار بدمج التجارة مع وظائف المراسلة والدفع. هيمنة حلول الدفع القائمة على رمز QR للمعاملات صغيرة القيمة في المناطق الحضرية رافقت انخفاض استخدام النقد. عمليات الاندماج والاستحواذ، مثل استحواذ Kakao Pay على SSG Pay، قادت الكفاءات التشغيلية ولكنها أيضاً ركزت المخاطر للتجار المعتمدين على عدد قليل من بوابات الدفع. هذا التطوير ساهم بـ 0.8 نقطة مئوية إضافية في النمو الإجمالي للسوق.

توسع أشكال الراحة للأسر المكونة من شخص واحد

الانتشار المتزايد للأسر المكونة من شخص واحد يؤثر بشكل كبير على سلوك المستهلك، خاصة في الطلب على الوجبات الجاهزة للأكل والتسوق على مدار الساعة طوال أيام الأسبوع. متاجر الراحة في المنطقة تظهر أعلى كثافة عالمية، مع متجر واحد يخدم كل مواطن، مما يبرز أهميتها الاستراتيجية. في عام 2024، شهد قطاع الوجبات المحضرة داخل هذه المتاجر نمواً كبيراً، حيث برزت مبيعات صناديق الغداء كمحرك رئيسي للإيرادات. هذه المنافذ نوعت عروضها، وتطورت إلى مراكز متعددة الوظائف تلبي احتياجات استلام الطرود، والخدمات المصرفية الأساسية، واحتياجات الملبوسات. هذا التنويع، مقترناً باتجاهات الهجرة الحضرية، أثر إيجابياً على معدل النمو السنوي المركب طويل المدى.

الدعم الحكومي لسلسلة التبريد واللوجستيات والبيع بالتجزئة الذكي

بحلول عام 2027، تخصص الميزانية الوطنية موارد لترقيات التبريد، والأتمتة، وعقد اللوجستيات الريفية، بهدف استقرار سلسلة توريد الأغذية الطازجة[1]وزارة التجارة والصناعة والطاقة، "برنامج استقرار سلسلة التوريد 2024-27،" motie.go.kr . تحسين كفاءة سلسلة التبريد يقلل الفساد، مما يعزز مباشرة هوامش الربح في سوق البقالة الطازجة، التي واجهت تاريخياً مستويات عالية من الهدر. من المتوقع أن يزداد تبني البيوت الزراعية الذكية عبر المزارع، مما يضمن الإنتاج المتسق للفواكه والخضروات. الإعانات للأكشاك الشاملة مصممة لتحسين إمكانية الوصول للمستهلكين المسنين وذوي الإعاقة، مما يوسع قاعدة العملاء المحتملين. هذه الاستثمارات الهيكلية متوقع أن تقود النمو المستدام على المدى الطويل.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التشبع والاستيلاء بين متاجر الراحة | -0.6% | المناطق الحضرية | قصير المدى (≤ 2 سنة) |

| تصاعد تكاليف العمالة والعقارات | -0.5% | منطقة سيول العاصمة | متوسط المدى (2-4 سنوات) |

| انخفاض انتشار محطات NFC يعيق امتصاص Apple Pay | -0.3% | التجار التقليديون | متوسط المدى (2-4 سنوات) |

| تحول الجيل الألفا إلى منصات إعادة التجارة | -0.2% | الشباب الحضري | طويل المدى (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

التشبع والاستيلاء بين متاجر الراحة

تشبع المنافذ لكل مقيم عزز المنافسة داخل السلسلة، مما قلل تفاوت الإيرادات بين CU و GS25 مع ممارسة ضغط على هوامش الربح. المتاجر الإضافية الآن تستولي على الوحدات الموجودة بدلاً من التقاط طلب جديد، مما يثير سباقاً نحو مواقع أقل جودة في المناطق المكتظة بالفعل. أصحاب الامتياز الأصغر يواجهون نسب إيجار إلى مبيعات غير مستدامة، والتي ستثير على الأرجح توحيداً بين المشغلين الأضعف. الراحة تبقى الشكل الوحيد في وضع عدم الاتصال المتوقع أن ينمو، إلا أن ضغط الهامش قصير المدى يقطع معدل النمو السنوي المركب للسوق الكوري الجنوبي للبيع بالتجزئة. المناطق الحضرية ستتحمل أثقل تعديل حتى يحدث ترشيد.

تصاعد تكاليف العمالة والعقارات

إغلاقات المطاعم وصلت إلى أعلى مستوى في 19 عاماً، مما يشير إلى تضخم الأجور والإيجارات الذي ينتشر الآن في البيع بالتجزئة الأوسع. المواقع المميزة في ميونغدونغ استعادت تقريباً كل مستويات الإيجار ما قبل الجائحة، مما يسعر التجار الأصغر خارج الممرات المركزية. تطبيقات الروبوتات، مثل روبوتات الخدمة من هانوا، تعوض نقص الموظفين المزمن ولكنها تتطلب نفقات رأسمالية ثقيلة، مما يوسع الفجوة بين السلاسل الكبيرة والصغيرة. تصاعد التكلفة يؤكل أيضاً القوة الشرائية التقديرية لترقيات المتاجر والتسويق القائم على التجربة. هذه الرياح المضادة تقطع 0.5 نقطة من معدل النمو السنوي المركب المتوقع خلال النافذة الأربع سنوات القادمة.

تحليل الأقسام

حسب قناة البيع بالتجزئة: المنصات الرقمية تعيد تشكيل السوق

قناة التجارة الإلكترونية شكلت 41.43% من مبيعات 2024، مما يبرز كيف تحول السوق الكوري الجنوبي للبيع بالتجزئة بشكل حاسم نحو الإنجاز عبر الإنترنت. الأسواق الكبرى فقدت حصة حيث تدفق المتسوقون إلى تطبيقات الهاتف المحمول التي تعد بالتسليم في نفس اليوم والدفع بدون احتكاك. حجم السوق الكوري الجنوبي للبيع بالتجزئة للبقالة متعددة القنوات متوقع أن يتوسع بمعدل نمو سنوي مركب مدهش قدره 19.40% بين 2025 و 2030، مرفوعاً بالاستثمار الثقيل في اللوجستيات وتغيير عادات تحضير الوجبات. نموذج الإنجاز المباشر لكوبانغ، المدعوم بأكثر من 100 مركز آلي، يقود الآن حوالي 25% من جميع المعاملات عبر الإنترنت، مما يدفع المنافسين لمطابقة معايير الخدمة العالية[2]علاقات المستثمرين، "النموذج 10-K 2024،" كوبانغ، coupang.com . المتاجر الكبيرة تدافع عن الصلة بمضاعفة التركيز على امتيازات الرفاهية والمناطق التجريبية التي تعوض تراجع أحجام الملبوسات في السوق المتوسطة.

الكثافة التنافسية داخل القنوات الرقمية تبقى شرسة حيث يتابع نيفر استراتيجية السوق متجاوزاً 50 تريليون وون في القيمة الإجمالية للبضائع. تيارات التجارة المباشرة تدمج الترفيه مع التسوق، وتحول المشاهدين السلبيين إلى مشترين نشطين بمعدلات مشاركة رائدة في الصناعة. اللاعبون التقليديون مثل لوتي مارت أطلقوا تطبيق زيتا المدعوم من أوكادو، مما يثبت أن الشراكات تساعد أسماء الطوب والملاط على البقاء تنافسية عبر الإنترنت. سلاسل الراحة تستخدم كثافة المتاجر التي لا مثيل لها كخندق استراتيجي، وتوسع التشكيلات لتشمل الملبوسات، والخدمات المالية، وخزائن الطرود. النماذج المختلطة التي تمزج الاستلام الفوري في المتجر مع الطلب المسبق عبر الهاتف المحمول تبدو الأفضل موضعاً لتوازن انضباط التكلفة مع راحة العملاء عبر السوق الكوري الجنوبي للبيع بالتجزئة.

ملاحظة: حصص الأقسام لجميع الأقسام الفردية متاحة عند شراء التقرير

حسب فئة المنتج: الجمال يقود النمو الإضافي

البقالة والطعام ساهمت بـ 31.24% من إجمالي الإيرادات في 2024، مما يدل على الأساس الذي توفره السلع الأساسية للسوق الكوري الجنوبي للبيع بالتجزئة. رغم قاعدتها الكبيرة، البقالة نسجت عروضاً عالية الهامش مثل المنتجات الممتازة وعدد وجبات جاهزة الطبخ لحماية الربحية. العناية بالجمال والشخصية، مع ذلك، في المسار لتتفوق على جميع الفئات بمعدل نمو سنوي مركب قدره 11.80%، مدفوعة بالرنين العالمي لـ K-beauty وانتشار القناة المحلية العميق. إيرادات CJ Olive Young البالغة 3.86 تريليون وون تثبت كيف أن التشكيلات المنسقة وخطوط العلامة الخاصة ترفع الهوامش حتى في ميدان مكتظ. فئات الإلكترونيات، والأزياء، والمعيشة المنزلية تسجل زخماً مختلطاً متأثر باتجاهات دخل الأسرة وتفضيلات المعيشة الحضرية البسيطة[3]إحصائيات كوريا، "توزيع الأسر 2024،" kosis.kr .

مصدرو الجمال ضاعفوا الشحنات إلى الولايات المتحدة منذ 2020، مضيفين رافعة نمو دولية تغذي مرة أخرى في ميزانيات البحث والتطوير والتسويق المحلية. متخصصو الأزياء مثل موسينسا يعتمدون على علامات خاصة مدفوعة بالبيانات لتأمين 48.10% من خزائن الجيل زد، مما يعزلهم من العلامات التجارية الدولية الضخمة. الإلكترونيات الاستهلاكية تواصل النمو المستقر حيث تتوسع ترقيات هواتف 5G وتبني المنزل الذكي. منتجات الصحة والعافية تكتسب جذباً بين المتسوقين الأكبر سناً المركزين على طول العمر، بينما خطوط الرياضة والترفيه تستفيد من حملات اللياقة الحكومية. التنويع القوي للفئات يخفف على صناعة البيع بالتجزئة الكورية الجنوبية من الصدمات الدورية المتركزة في أي عمود واحد.

حسب طريقة الدفع: البطاقات تبقى أساسية، ولكن المرونة تكتسب أرضاً

البطاقات الائتمانية دفعت 52.34% من جميع معاملات 2024، مما يبرز الولاء المتجذر لمخططات المكافآت الغنية بالنقاط وخطط التقسيط التقليدية. خدمات الشراء الآن والدفع لاحقاً، رغم كونها أصغر حالياً، متوقع أن تتسع بمعدل نمو سنوي مركب قدره 15.20% حيث يسعى المستهلكون الأصغر للتحكم في الميزانية بدون رسوم فائدة دوارة. التحويلات من حساب إلى حساب في الوقت الفعلي تحسن سيولة التجار بتقصير دورات التسوية، وهو مكسب كفاءة صامت ولكنه مادي. المحافظ الرقمية تدمج وظائف وسائل التواصل الاجتماعي التي تحول تطبيقات الدفع إلى منصات اكتشاف المنتجات، مما يعزز حصة السوق الكوري الجنوبي للبيع بالتجزئة للنظم البيئية للتطبيقات الفائقة المهيمنة. حيث يتبنى كل من التجار الكبار والصغار بشكل متزايد مدفوعات NFC ورمز QR، من المتوقع أن ينخفض استخدام النقد بحلول 2030.

التوحيد بين بوابات الدفع، المتمثل في عمليات الاستحواذ الأخيرة لـ Kakao Pay، يزيد القوة التفاوضية على بائعي التجزئة الأصغر ولكنه يفتح رؤى العملاء الموحدة عبر القنوات. تأخر البنية التحتية لـ NFC يقيد Apple Pay، محمياً بشكل غير مباشر النظم البيئية المحلية مثل Samsung Pay التي تعتمد على النقل الآمن المغناطيسي. المنظمون يدعون للتشغيل البيني لتقليل نقاط الفشل الواحدة، إلا أن الاعتماد النظمي على منصتين أو ثلاث يستمر. نقاط الولاء تتحول بشكل متزايد عبر خدمات البيع بالتجزئة، والسفر، والبث، مما يعمق لزوجة العملاء. حيث يتنوع خيار الدفع، يسقط احتكاك الدفع وأحجام التذاكر المتوسطة ترتفع تدريجياً عبر السوق الكوري الجنوبي للبيع بالتجزئة.

ملاحظة: حصص الأقسام لجميع الأقسام الفردية متاحة عند شراء التقرير

التحليل الجغرافي

منطقة سيول العاصمة ولدت 47.12% من دوران 2024، مستفيدة من الكثافة السكانية العالية، والدخل المتاح الأعلى، ودورها كمنصة إطلاق لمنتجات الرفاهية والتكنولوجيا. في 2025، حيث عاد السياح الدوليون، انخفضت معدلات الشغور في الممرات المميزة بشدة، مما يعيد الحياة إلى مبيعات الرفاهية، والطعام والمشروبات، والبيع بالتجزئة التجريبي. مشغلو الصناديق الكبيرة يقسمون البصمات الكبيرة إلى مناطق غنية بالخدمة مثل مناطق منبثقة ومساحات العمل المشترك لتخفيف الإيجارات العالية جداً، بينما تحيط مجموعات اللوجستيات بالعاصمة لضمان التغطية في اليوم التالي على الصعيد الوطني. تركيز كل من المستهلكين والبنية التحتية يجعل سيول مقياساً للابتكارات التي تتراوح من تجارب الراحة بدون طيار إلى المساعدين المدعومين بالذكاء الاصطناعي في المتاجر الكبيرة. مع ذلك، التجمع الديموغرافي يعرض المنطقة لصدمات السياسة والتكلفة المفاجئة التي يمكن أن تنتشر عبر السوق الكوري الجنوبي للبيع بالتجزئة بالكامل.

منطقة جيجو تسجل أعلى معدل نمو سنوي مركب إقليمي بـ 6.70% حتى 2030، مدعومة بعودة السياحة وامتيازات المعفاة من الرسوم التي تجذب المتسوقين المحليين والأجانب. ترقيات البنية التحتية، بما في ذلك خطط لمطار ثان، تحسن إمكانية الوصول وتساعد على تنعيم ذروات الطلب الموسمية التاريخية للجزيرة. مشغلو المعفاة من الرسوم مددوا أنظمة الطلب المسبق عبر الإنترنت، مما يسمح للمسافرين بالتسوق قبل الوصول وجمع البضائع عند المغادرة، مما يطول نافذة الشراء ويرفع قيم السلة. الشركات الصغيرة والمتوسطة المحلية تتشارك مع الفنادق لعرض المنتجات الإقليمية، مما يوائم بيع التجزئة في جيجو مع اتجاهات السفر التجريبي. سياسات السياحة المستدامة تلهم أشكال متاجر جديدة مركزة على البيئة والعافية، مما يعيد وضع الجزيرة كوجهة نمط حياة ممتازة داخل السوق الكوري الجنوبي الأوسع للبيع بالتجزئة.

مقاطعة تشونغتشيونغ تستفيد من ممر أشباه الموصلات لجذب العمالة الماهرة، مما يعزز الدخل المتاح وتبني أشكال البيع بالتجزئة الحديثة. غيونغسانغ تستفيد من الموانئ الموجهة للتصدير التي تقوي بيع الإلكترونيات والسيارات بالتجزئة، رغم أن حركة المرور وسط المدينة تستمر في الانجراف عبر الإنترنت. جيولا تركز على التكنولوجيا الزراعية لالتقاط طلب سلسلة التبريد، بينما غانغوون تستفيد من الرياضات الشتوية وسياحة المتنزهات الوطنية لدفع مبيعات الرياضة والترفيه. صناديق التنمية الإقليمية المتوازنة تهدف لتنسيق هذه الأنماط النمو المتنوعة، والاستثمارات الوطنية في سلسلة التوريد تقصر أوقات التسليم عبر المقاطعات. تحسين تكافؤ اللوجستيات يضيق تدريجياً فجوة الأداء التاريخية بين سيول والمناطق النائية، مما يعزز المرونة على الصعيد الوطني في السوق الكوري الجنوبي للبيع بالتجزئة.

المشهد التنافسي

المنافسة تدور حول هيمنة النظام البيئي بدلاً من معاملات البيع بالتجزئة المعزولة. نموذج كوبانغ الكامل يربط الإنجاز، والبث المباشر، والمدفوعات في اشتراك واحد، مما يرفع تكاليف التبديل ويقفل أكثر من 18 مليون متسوق نشط. رغم المعارك الترويجية الشرسة في السوق، CJ Olive Young، مع نهجها المركز على نمط الحياة والجمال، يحافظ بنجاح على هوامش إجمالية لعلامته الخاصة. احتكار متاجر الراحة الثنائي CU و GS25 يستفيد من تحليلات البيانات الدقيقة لتخصيص التشكيلات مجهرياً حسب ديموغرافيات الحي، محمياً موقعه في شكل مشبع. الداخلون الأجانب يواجهون أعراف الدفع المتجذرة والتنظيم متعدد الطبقات، مما يدفعهم نحو مشاريع مشتركة مثل علي بابا-شينسيغاي لاكتساب المعرفة المحلية. اللاعبون المحليون الأصغر إما يتخصصون في منافذ ضيقة أو يركبون موجة إعادة التجارة للبقاء ذات صلة داخل السوق الكوري الجنوبي للبيع بالتجزئة.

الحركات الاستراتيجية المتخذة منذ 2024 تؤكد التحول نحو التكامل التكنولوجي والنمو في الخارج. موسينسا تسعى لأسواق جديدة في الصين واليابان من خلال المتاجر الفيزيائية، مما يحوط ضد التشبع المحلي مع تضخيم جاذبية العلامة في الخارج. شينسيغاي انضمت لعلي بابا لدمج اللوجستيات عابرة الحدود وتجميع البيانات، متحديتين جماعياً ميزة الحجم لكوبانغ. CJ Olive Young فتحت فرعاً في لوس أنجلوس لتصدير مفاهيم بيع التجزئة K-beauty، مما ينوع كلاً من مزيج القنوات والتعرض للعملة. مشروع سيول المختلط الاستخدام لإيكيا يمزج البيع بالتجزئة، والمكاتب، والإقامات، مما يوضح كيف يتكيف اللاعبون العالميون مع القيود الحضرية المحلية مع المشاركة في السوق الكوري الجنوبي للبيع بالتجزئة.

المشاركون في الصناعة يستثمرون أيضاً بقوة في التكنولوجيا. خط روبوتات الخدمة من هانوا يعالج نقص العمالة المزمن ويدعم اتساق الخدمة في متاجر الراحة والكبيرة. ذراع الإعلان الداخلي للوتي يعيد تعبئة حركة المتسوقين في مخزون إعلاني ممتاز، منشئاً تيار هامش جديد. HyperCLOVA X من نيفر يدفع محركات توصية المنتجات الدقيقة، مما يرفع معدلات النقر عبر سوقه. بوابات الدفع تجرب التسوية القائمة على blockchain لتبسيط المشتريات عابرة الحدود، ميزة حرجة لبائعي التجزئة المعفيين من الرسوم والمرتبطين بالسياحة. هذه المبادرات جماعياً توضح كيف أن المشهد التنافسي يربط التجارة، والمحتوى، والدفع في سلسلة قيمة موحدة داخل السوق الكوري الجنوبي للبيع بالتجزئة.

قادة صناعة قطاع البيع بالتجزئة في كوريا الجنوبية

-

شركة كوبانغ

-

شركة نيفر (نيفر شوبنغ)

-

SSG.COM

-

شركة إي مارت

-

شركة لوتي شوبنغ المحدودة

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- يونيو 2025: موسينسا فتحت متاجرها الخارجية الأولى في شانغهاي وطوكيو.

- أبريل 2025: مصادر البنوك الاستثمارية تشير إلى أن EQT، أكبر شركة أسهم خاصة في أوروبا، تنوي تخصيص استثمار يتراوح من 20 مليار إلى 30 مليار وون (14 مليون - 21 مليون دولار) في موسينسا. موسينسا، يونيكورن الأزياء الكوري الجنوبي، مدعوم من مستثمرين بارزين مثل KKR Co. و Wellington Management.

- فبراير 2025: CJ Olive Young أنشأت وحدة لوس أنجلوس للاستفادة من قطاع الجمال الأمريكي البالغ 120 مليار دولار.

- يناير 2025: كوبانغ سجلت إيرادات الربع الأول 7.9 مليار دولار وأطلقت برنامج إعادة شراء أسهم بمليار دولار.

نطاق تقرير قطاع البيع بالتجزئة في كوريا الجنوبية

البيع بالتجزئة هو تقديم السلع أو الخدمات من خلال قنوات التوزيع المختلفة لكسب الربح. تحليل خلفي كامل لصناعة البيع بالتجزئة الكورية الجنوبية، والذي يشمل تقييماً للسوق الأبوي، والاتجاهات الناشئة حسب الأقسام، وتغييرات الديناميكيات السوقية المهمة، ونظرة عامة على السوق، تم تغطيته في التقرير.

سوق قطاع البيع بالتجزئة الكوري الجنوبي مجزأ حسب فئة المنتج وقناة التوزيع. حسب المنتج، السوق مجزأ فرعياً إلى منتجات الطعام، والمشروبات، والتبغ؛ العناية الشخصية والمنزلية، الملبوسات، الأحذية، والإكسسوارات، الأثاث، الألعاب، والهوايات، الصناعية والسيارات، الإلكترونيات والأجهزة المنزلية، والصيدلانية وسلع الرفاهية. تحت قناة التوزيع، السوق مجزأ فرعياً إلى قنوات عبر الإنترنت وخارج الإنترنت. التقرير يقدم حجم السوق والتوقعات بالقيمة (الدولار الأمريكي) لجميع الأقسام أعلاه.

| التجارة الإلكترونية / عبر الإنترنت فقط |

| تجار التجزئة متعددي القنوات |

| الأسواق الكبرى والسوبر ماركت |

| المتاجر الكبيرة |

| متاجر الراحة |

| متاجر الخصم والتنوع |

| الأسواق التقليدية |

| المتاجر المتخصصة |

| البقالة والطعام |

| الأزياء والملبوسات |

| الإلكترونيات الاستهلاكية |

| العناية بالجمال والشخصية |

| المنزل والمعيشة |

| الصحة والعافية |

| معدات الرياضة والترفيه |

| البطاقات الائتمانية |

| البطاقات المدينة |

| المحافظ الرقمية / المدفوعات المحمولة |

| الشراء الآن والدفع لاحقاً |

| النقد |

| منطقة سيول العاصمة |

| منطقة تشونغتشيونغ |

| منطقة غيونغسانغ |

| منطقة جيولا |

| منطقة غانغوون |

| منطقة جيجو |

| حسب قناة البيع بالتجزئة | التجارة الإلكترونية / عبر الإنترنت فقط |

| تجار التجزئة متعددي القنوات | |

| الأسواق الكبرى والسوبر ماركت | |

| المتاجر الكبيرة | |

| متاجر الراحة | |

| متاجر الخصم والتنوع | |

| الأسواق التقليدية | |

| المتاجر المتخصصة | |

| حسب فئة المنتج | البقالة والطعام |

| الأزياء والملبوسات | |

| الإلكترونيات الاستهلاكية | |

| العناية بالجمال والشخصية | |

| المنزل والمعيشة | |

| الصحة والعافية | |

| معدات الرياضة والترفيه | |

| حسب طريقة الدفع | البطاقات الائتمانية |

| البطاقات المدينة | |

| المحافظ الرقمية / المدفوعات المحمولة | |

| الشراء الآن والدفع لاحقاً | |

| النقد | |

| حسب المنطقة | منطقة سيول العاصمة |

| منطقة تشونغتشيونغ | |

| منطقة غيونغسانغ | |

| منطقة جيولا | |

| منطقة غانغوون | |

| منطقة جيجو |

الأسئلة الرئيسية المجابة في التقرير

ما هو الحجم الحالي لسوق البيع بالتجزئة في كوريا الجنوبية؟

السوق يقف عند 432.3 مليار دولار أمريكي في 2025 ومستعد للوصول إلى 551.5 مليار دولار أمريكي بحلول 2030.

أي قناة بيع بالتجزئة تولد أعلى إيرادات؟

التجارة الإلكترونية تقود بحصة إيرادات 41.43% في 2024، بفضل الاتصال المحمول شبه الشامل وتغطية التسليم في نفس اليوم.

أي فئة منتج متوقع أن تنمو بأسرع ما يمكن؟

العناية بالجمال والشخصية متوقع أن تتوسع بمعدل نمو سنوي مركب 11.80% حتى 2030، مدفوعة بالطلب العالمي على ابتكارات K-beauty.

كم مهيمنة البطاقات الائتمانية في مشهد المدفوعات في كوريا الجنوبية؟

البطاقات الائتمانية شكلت 52.34% من معاملات 2024، رغم أن خيارات الشراء الآن والدفع لاحقاً والتحويل في الوقت الفعلي تنمو بسرعة.

لماذا تحافظ سيول على حصة كبيرة جداً من دوران البيع بالتجزئة الوطني؟

الدخول المتاحة العالية، والكثافة السكانية العالية، وتركيز مراكز الإنجاز تعطي سيول حوالي نصف إجمالي المبيعات، مما يجعلها منصة إطلاق للمفاهيم الجديدة.

ما العوامل التي تطرح أكبر القيود على نمو السوق؟

تشبع متاجر الراحة، وارتفاع تكاليف العمالة والإيجار، وتبني محدود لمحطة NFC، والميل الجيل الألفا نحو إعادة التجارة كل يطرح نقاط إضافية من معدل النمو السنوي المركب المتوقع.

آخر تحديث للصفحة في: