تحليل سوق السيليكون

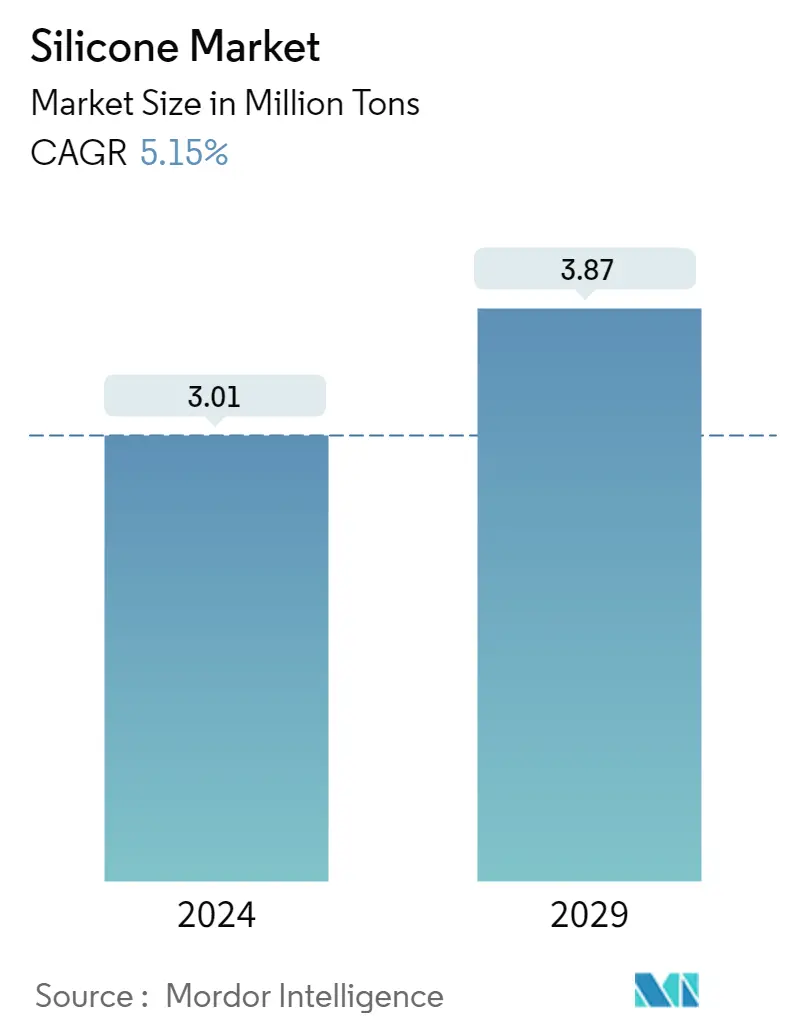

ويقدر حجم سوق السيليكون بـ 3.01 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 3.87 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.15٪ خلال الفترة المتوقعة (2024-2029).

أدى جائحة كوفيد-19، وسلسلة عمليات الإغلاق على الصعيد الوطني، ومعايير التباعد الاجتماعي الصارمة، والاضطراب في شبكة سلسلة التوريد العالمية، إلى إعاقة سوق السيليكون. تم إغلاق العديد من المصانع والصناعات على مستوى العالم، مما أثر على الطلب على السيليكون. ومع ذلك، ونظرًا لزيادة الوعي بالصحة والنظافة، فقد أدى الارتفاع الإضافي في الطلب من قطاعات الرعاية الصحية والعناية الشخصية والمنتجات الاستهلاكية إلى تحفيز الطلب على السيليكون.

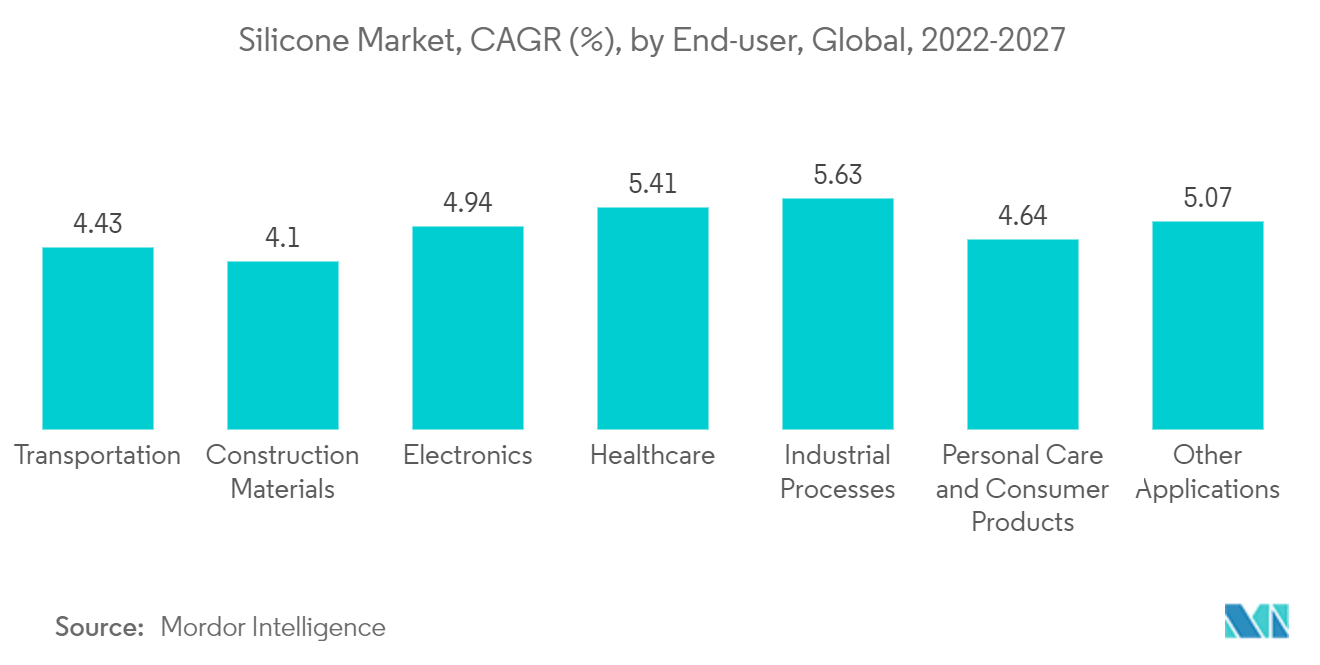

- على المدى الطويل، تتمثل العوامل الرئيسية التي تدفع نمو سوق السيليكون في زيادة الاستخدام في صناعة الرعاية الصحية، والطلب المتزايد من قطاع نقل وتوزيع الطاقة، وزيادة التطبيقات في صناعة السيارات.

- على الجانب الآخر، من المرجح أن يؤدي تأثير التوترات الجيوسياسية والعدد المتزايد من اللوائح الحكومية إلى إعاقة نمو السوق.

- من المرجح أن يكون ارتفاع الطلب المحتمل على البوليمرات النشطة كهربيًا (EAP) من مختلف المستخدمين النهائيين فرصة لسوق السيليكون خلال الفترة المتوقعة.

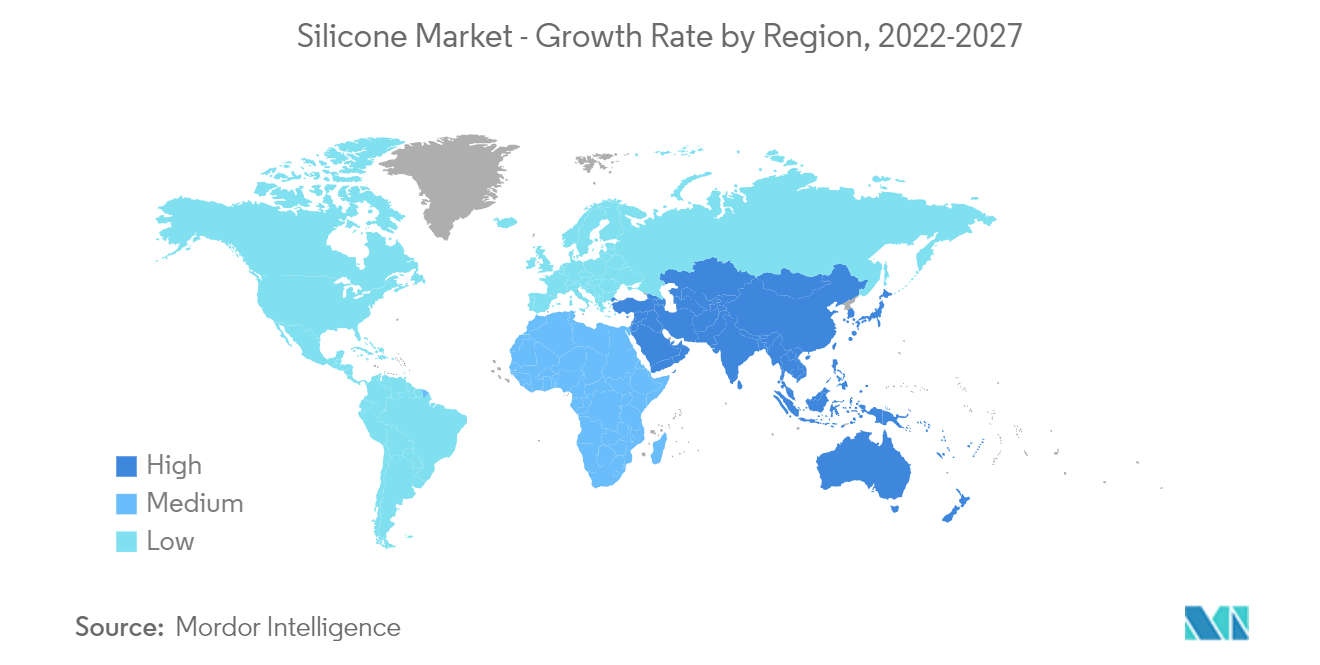

- ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق بين المناطق الأخرى، حيث تقود الصين والهند النمو في المنطقة.

اتجاهات سوق السيليكون

زيادة الاستخدام في العمليات الصناعية

- تمثل العوامل الصناعية المضادة للرغوة والطلاءات الصناعية والسوائل الهيدروليكية ومواد التشحيم ومانعات التسرب RTV (درجة حرارة الغرفة والفلكنة) والقوالب والمواد المضافة للبوليمرات التطبيق الرئيسي للسيليكون في قطاع العمليات الصناعية.

- في صناعة النفط والغاز، تُستخدم السيليكون على نطاق واسع في عمليات الحفر البحرية، حيث تعد إدارة الرغوة والنفايات أمرًا ضروريًا بسبب قيود المساحة والوزن. تمكن السيليكونات من إطلاق الغاز المحصور في طين الحفر. تعمل العوامل المضادة للرغوة على تقليل استخدام الطاقة والمواد الكيميائية مع زيادة معدلات الإنتاج، حيث أن وجود الرغوة يبطئ العملية ويتطلب وقتًا لعمليات الصيانة.

- يجد السيليكون أيضًا تطبيقه الرئيسي في الطلاءات الصناعية مثل الطلاءات المضادة للتآكل والمقاومة للمواد الكيميائية والمقاومة للحرارة المستخدمة في الجسور والأنفاق. وهي تشمل أيضًا الطلاءات على الهياكل المستخدمة في النفط والغاز (بما في ذلك مصافي التكرير)، والطاقة، والصناعات الأخرى (بما في ذلك التعدين، ومعالجة النفايات، ولب الورق والورق).

- وبالتالي، من المتوقع أن يستفيد توسيع صناعة النفط والغاز العالمية من الطلب على السيليكون. ومن المتوقع أن تؤدي مشاريع التوسعة المختلفة الجارية إلى دفع النمو. على سبيل المثال، تخطط شركة بتروتشاينا، وهي شركة تكرير تسيطر عليها الدولة، لبدء تشغيل مصفاة جييانغ البالغة طاقتها 400 ألف برميل يوميًا في مقاطعة قوانغدونغ بجنوب الصين بحلول النصف الأول من عام 2022. وتعد الهند اقتصادًا رئيسيًا في منطقة آسيا والمحيط الهادئ في مجال النفط والغاز. قطاع الغاز. وفقًا لمؤسسة أسهم العلامة التجارية الهندية (IBEF)، من المتوقع أن يصل الطلب على النفط في الهند إلى 11 مليون برميل بحلول عام 2045. علاوة على ذلك، من المتوقع أن ينمو استهلاك الغاز الطبيعي في الهند بمقدار 25 مليار متر مكعب. م. بحلول عام 2024.

- ارتفع عدد منصات الحفر البحرية على مستوى العالم بمعدل تدريجي على مر السنين، وقد أدى هذا، إلى جانب إرساء العقود الجديدة وزيادة أنشطة الإنتاج من أوروبا وإفريقيا والولايات المتحدة، إلى زيادة الطلب. لمعدات التنقيب البحرية، مما يدعم بدوره نمو المواد الكيميائية لمعالجة المياه بما في ذلك سوق العوامل المضادة للرغوة القائمة على السيليكون في الماضي القريب.

- نظرًا لجميع العوامل المذكورة أعلاه، من المتوقع أن يشهد السوق نموًا قويًا بعد التعافي خلال الفترة المتوقعة.

من المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق

- منطقة آسيا والمحيط الهادئ هي المستهلك الرئيسي للسيليكون، وهو ما يمثل الحصة الأكبر. كان السوق المتنامي في الصين والهند واليابان أحد الأسباب البارزة لنمو سوق السيليكون في منطقة آسيا والمحيط الهادئ على مر السنين.

- تشكل أشباه الموصلات جزءًا رئيسيًا من قطاع الإلكترونيات، والذي يتضمن استخدام السيليكون كغلاف سيليكون، وطبقة، والتصاق وحماية لأشباه الموصلات، وثنائي الفينيل متعدد الكلور، ووحدات التحكم الإلكترونية، وغيرها. وفقًا لجمعية صناعة أشباه الموصلات، بلغت قيمة مبيعات أشباه الموصلات في الصين 182.93 مليار دولار أمريكي في عام 2021، مقارنة بـ 150.4 مليار دولار أمريكي في عام 2020، مما أدى إلى زيادة الطلب على السوق المدروسة.

- تعد الصين، التي يبلغ طول سواحلها أكثر من 14 ألف كيلومتر والعديد من الموانئ الكبيرة، واحدة من أكبر الدول البحرية في العالم. يوجد في البلاد العديد من التكتلات الكبيرة لبناء السفن شركة الصين الحكومية لبناء السفن (CSSC)، وشركة صناعة بناء السفن الصينية (CSIC)، وسينوترانس، وكوسكو للشحن، وCMHI هي بعض الأسماء الرئيسية في صناعة بناء السفن في البلاد. تقوم أحواض بناء السفن الصينية ببناء مجموعة متنوعة من السفن، مثل ناقلات البضائع السائبة وسفن الحاويات وناقلات النفط والسفن البحرية وسفن الركاب والسفن الفاخرة وغيرها، مما يخلق الطلب على السيليكون.

- علاوة على ذلك، تمتلك الصين أكبر قاعدة لإنتاج الإلكترونيات في العالم. وفقًا لشركة ZVEI Dia Elektroindustrie، بلغت قيمة صناعة الإلكترونيات في الصين حوالي 2,430 مليون دولار أمريكي في عام 2020، ومن المتوقع أن تسجل 11% و8% على أساس سنوي في عامي 2021 و2022، مما يوفر سوقًا ضخمًا للسيليكون.

- أيضًا، وفقًا لمؤسسة أسهم العلامات التجارية الهندية (IBEF)، سيصل طلب الهند على سلع أشباه الموصلات إلى 400 مليار دولار أمريكي بحلول السنة المالية 2025. مع توقع حصول الهند على 76,000 كرور روبية هندية كاستثمارات في قطاع أشباه الموصلات بموجب مخطط الحوافز المرتبطة بالإنتاج (PLI)، تهدف حكومة ولاية أوتار براديش أيضًا إلى الظهور كمركز لأشباه الموصلات في البلاد.

- بلغت قيمة الإنتاج الإجمالي لصناعة الإلكترونيات في اليابان حوالي 9.96 تريليون ين ياباني في عام 2020، وهو ما يمثل 96.6% من قيمة الإنتاج مقارنة بالعام الماضي. ومع ذلك، ارتفع إنتاج صناعة الإلكترونيات حتى أغسطس 2021 إلى 7.193 تريليون ين ياباني، وهو ما يمثل 113.4% من قيمة الأشهر الثمانية الأولى من عام 2020، وبالتالي زيادة استهلاك السيليكون في المنطقة.

- علاوة على ذلك، تعد منطقة آسيا والمحيط الهادئ أكبر مركز لتصنيع السيارات، حيث تسجل ما يقرب من 60٪ من حصة الإنتاج في العالم. وبحسب منظمة OICA، بلغ إجمالي إنتاج المركبات في الأشهر التسعة الأولى من عام 2021، 32.67 مليون وحدة، بزيادة قدرها 11٪ مقارنة بنفس الفترة من العام الماضي.

- قد تساهم العوامل المذكورة أعلاه في زيادة الطلب في سوق السيليكون في المنطقة خلال فترة التنبؤ.

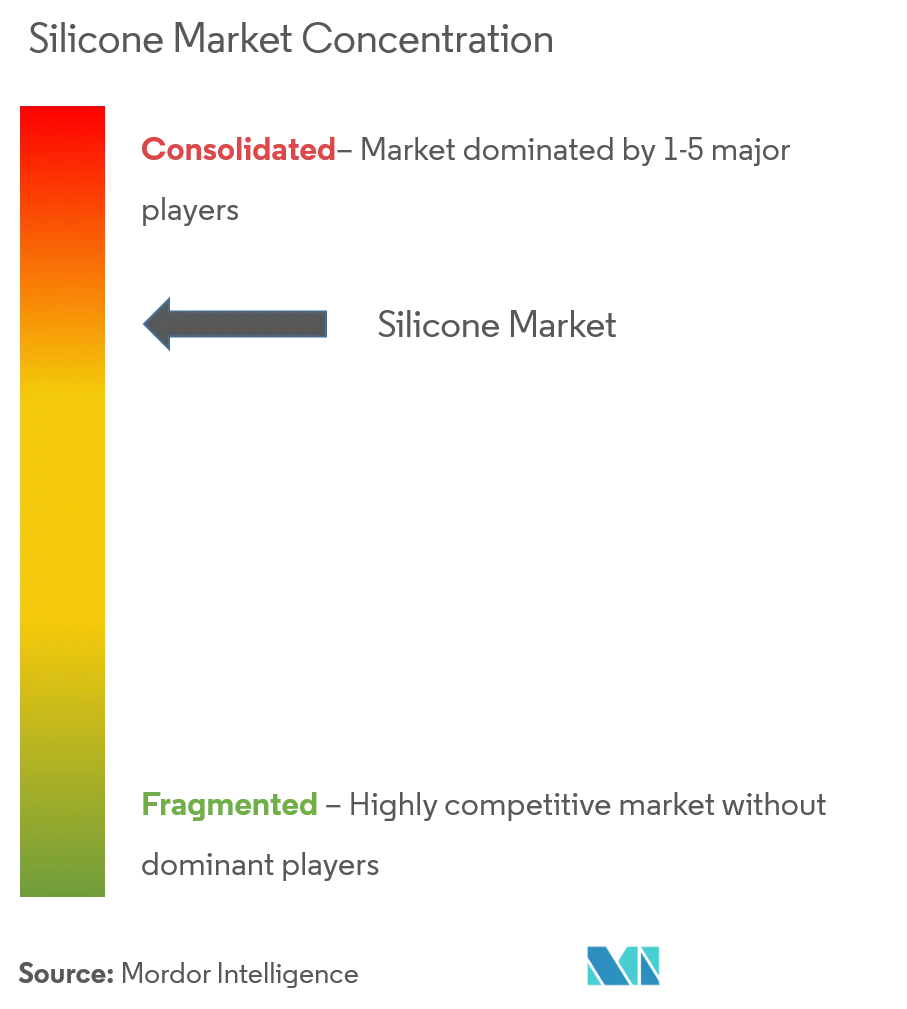

نظرة عامة على صناعة السيليكون

تم توحيد سوق السيليكون، حيث استحوذت الجهات الفاعلة الرئيسية على معظم الحصص. بعض اللاعبين الرئيسيين في السوق (وليس في أي ترتيب معين) تشمل Wacker Chemie AG، وDow، وShin-Etsu Chemical Co. Ltd، وMomentive، وElkem ASA، من بين آخرين.

قادة سوق السيليكون

Wacker Chemie AG

Dow

Shin-Etsu Chemical Co. Ltd

Elkem ASA

Momentive

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق السيليكون

- في أكتوبر 2022، أعلنت شركة Elkem ASA عن افتتاح منشأتها المتخصصة الجديدة الواقعة في محكمة Timberland. وتمتد المنشأة الجديدة على مساحة 18,000 قدم مربع وستنتج مواد سيليكون طبية عالية النقاء لتلبية متطلبات سوق MedTech وPharma.

- في أبريل 2022، أعلنت شركة Shin-Etsu Chemical Co., Ltd. عن تطوير سلسلة جديدة من صفائح مطاط السيليكون ذات الواجهة الحرارية للتطبيقات في مكونات السيارات الكهربائية (EV). يمكن استخدام مواد السيليكون ذات الواجهة الحرارية هذه كتدابير لتبديد الحرارة للأجزاء المكونة للسيارات الكهربائية التي تتزايد متطلبات الجهد العالي لها.

تقسيم صناعة السيليكون

السيليكون أو البولي سيلوكسان عبارة عن بوليمرات تشتمل على مركبات اصطناعية مكونة من مونومرات متكررة من السيلوكسان، وهي عبارة عن سلسلة من ذرات السيليكون وذرات الأكسجين المتناوبة مع الكربون والهيدروجين وعناصر أخرى. يتم تقسيم سوق السيليكون حسب التكنولوجيا والمستخدم النهائي والجغرافيا. حسب نوع النموذج، يتم تقسيم السوق إلى اللدائن والسوائل. حسب المستخدم النهائي، يتم تقسيم السوق إلى النقل ومواد البناء والإلكترونيات والرعاية الصحية والعمليات الصناعية والعناية الشخصية والمنتجات الاستهلاكية والمستخدمين النهائيين الآخرين. يغطي التقرير أيضًا أحجام السوق والتوقعات الخاصة بسوق السيليكون في 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الحجم (كيلو طن).

| اللدائن |

| السوائل |

| مواصلات |

| مواد بناء |

| إلكترونيات |

| الرعاىة الصحية |

| العمليات الصناعية |

| العناية الشخصية والمنتجات الاستهلاكية |

| المستخدمين النهائيين الآخرين |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| دول الآسيان | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| جنوب أفريقيا | |

| بقية دول الشرق الأوسط وأفريقيا |

| تكنولوجيا | اللدائن | |

| السوائل | ||

| المستخدم النهائي | مواصلات | |

| مواد بناء | ||

| إلكترونيات | ||

| الرعاىة الصحية | ||

| العمليات الصناعية | ||

| العناية الشخصية والمنتجات الاستهلاكية | ||

| المستخدمين النهائيين الآخرين | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| دول الآسيان | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| كندا | ||

| المكسيك | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق السيليكون

ما هو حجم سوق السيليكون؟

من المتوقع أن يصل حجم سوق السيليكون إلى 3.01 مليون طن في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 5.15٪ ليصل إلى 3.87 مليون طن بحلول عام 2029.

ما هو حجم سوق السيليكون الحالي؟

وفي عام 2024، من المتوقع أن يصل حجم سوق السيليكون إلى 3.01 مليون طن.

من هم البائعين الرئيسيين في نطاق سوق السيليكون؟

Wacker Chemie AG، Dow، Shin-Etsu Chemical Co. Ltd، Elkem ASA، Momentive هي الشركات الكبرى العاملة في سوق السيليكون.

ما هي المنطقة الأسرع نمواً في سوق السيليكون؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق السيليكون؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق السيليكون.

ما هي السنوات التي يغطيها سوق السيليكون وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق السيليكون بنحو 2.86 مليون طن. يغطي التقرير حجم سوق السيليكون التاريخي للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق السيليكون للسنوات 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة السيليكون

إحصائيات الحصة السوقية للسيليكون وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل السيليكون توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.