حجم وحصة سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة

تحليل سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة من قِبل مردور إنتيليجنس

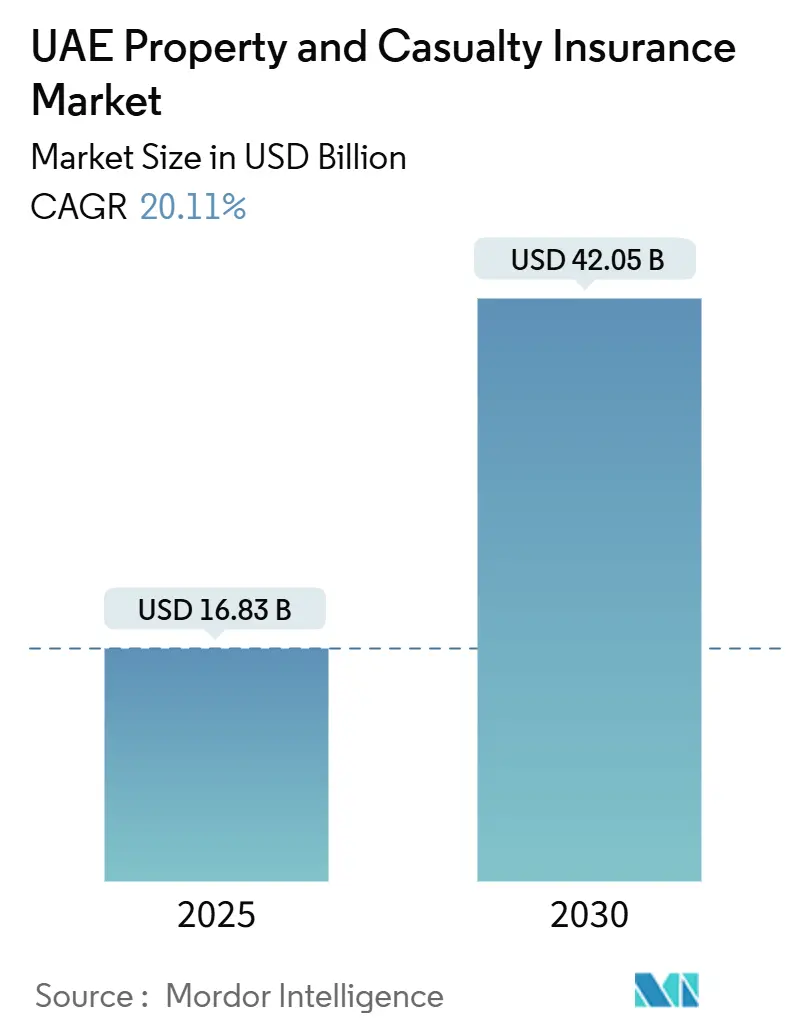

وصل حجم سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة إلى 16.83 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يرتفع إلى 42.05 مليار دولار أمريكي بحلول عام 2030، مما يعكس معدل نمو سنوي مركب قدره 20.11%. يُغذي هذا التوسع قواعد التغطية الإلزامية الصارمة، وخط أنابيب الإنشاءات بقيمة 100 مليار دولار أمريكي، والتحول الوطني نحو التوزيع الرقمي الذي يعيد تشكيل اختيار المخاطر ومعالجة المطالبات. التشديد التنظيمي تحت المرسوم بقانون اتحادي رقم 48 لسنة 2023 يضع الملاءة المالية والسلوك في صلب الرقابة الإشرافية، مما يمنح الشركات المكتتبة ذات رؤوس الأموال الجيدة ميزة واضحة. خسائر فيضان أبريل 2024 التي تجاوزت 650 مليون دولار أمريكي شحذت انضباط الاكتتاب وحفزت التأييدات الخاصة بالفيضانات، بينما إطلاق شركة إعادة التأمين المدعومة بالذكاء الاصطناعي RIQ في سوق أبوظبي العالمي يؤكد قدرة القطاع على جذب رؤوس أموال جديدة. تعميق اختراق التأمين المصرفي والمجمعات يعد بوصول أوسع للعملاء، خاصة في خطوط السيارات والممتلكات، حيث تفضل المنتجات المعيارية وتكرار الشراء العالي القنوات الإلكترونية.

النقاط الرئيسية للتقرير

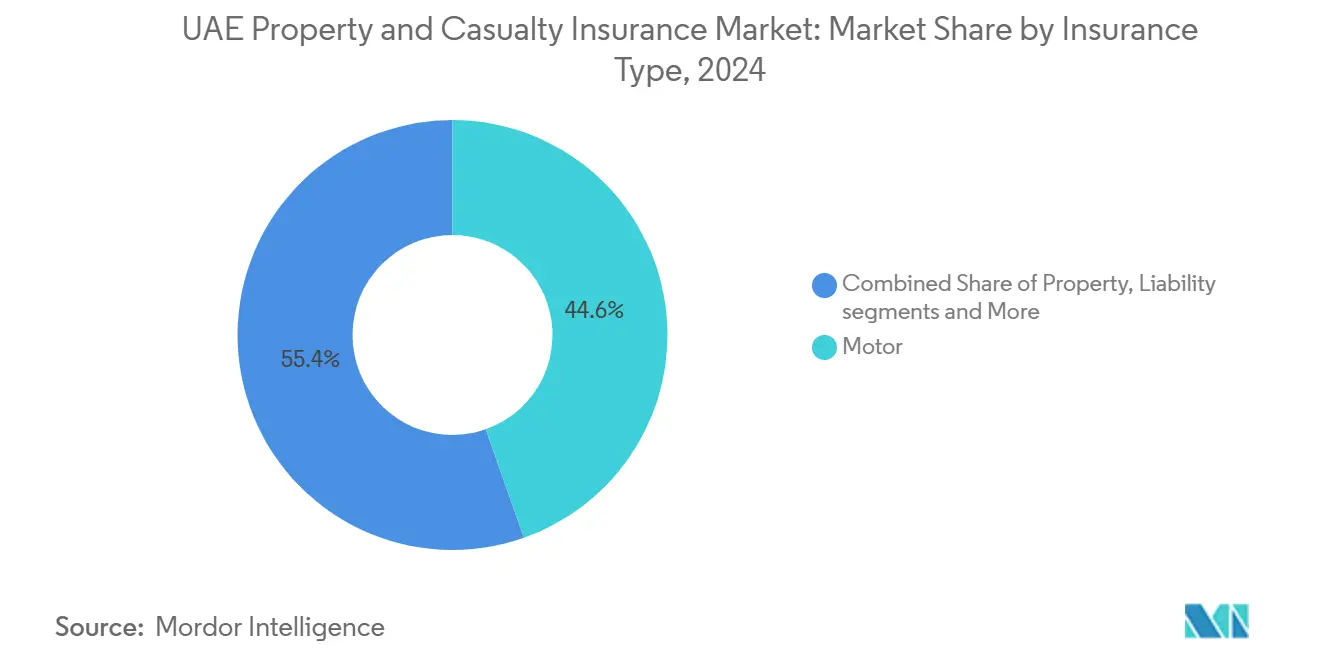

- حسب نوع التأمين، استحوذت بوالص السيارات على 44.6% من حصة سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة في عام 2024؛ ومن المتوقع أن تتوسع تغطية المخاطر السيبرانية والرقمية بمعدل نمو سنوي مركب قدره 12.51% حتى عام 2030.

- حسب قناة التوزيع، تصدر الوسطاء بحصة إيرادات 48.3% في عام 2024، بينما من المتوقع أن ينمو التأمين المصرفي بمعدل نمو سنوي مركب قدره 10.57% حتى عام 2030.

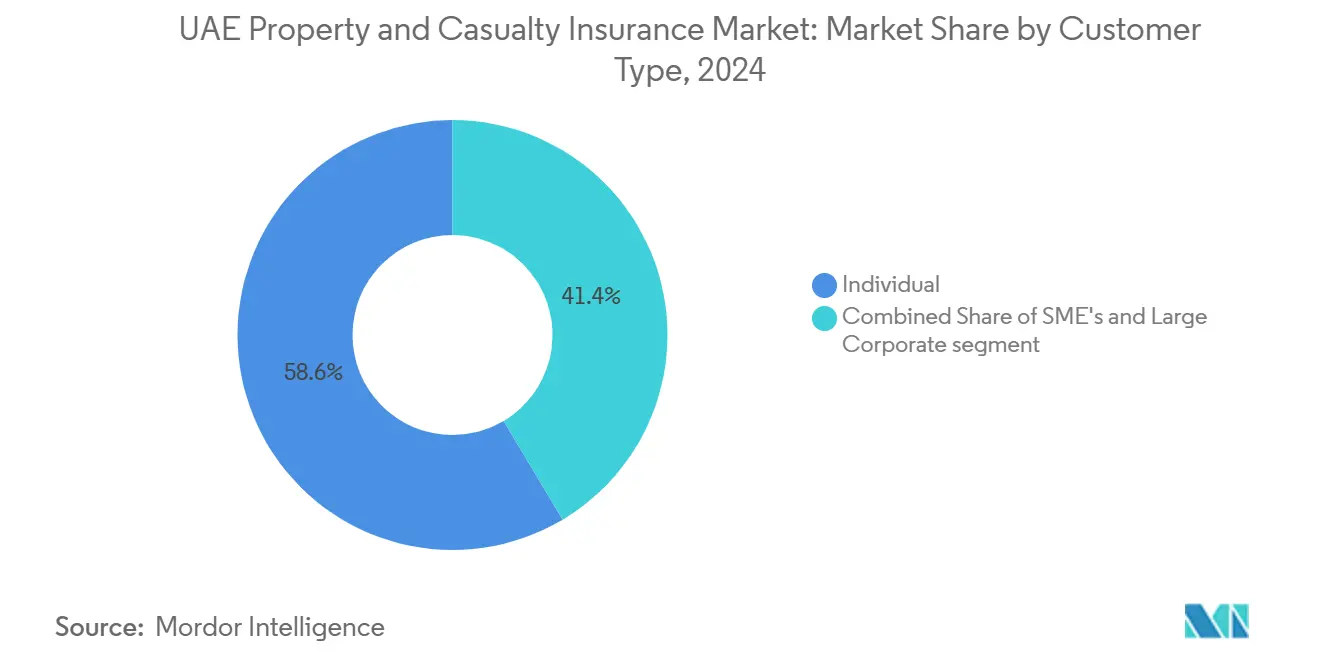

- حسب نوع العميل، استحوذ المشترون الأفراد على 58.6% من الأقساط المكتتبة في عام 2024، بينما من المؤكد أن تنمو المخاطر الكبيرة للشركات والحكومة بمعدل نمو سنوي مركب قدره 11.24% خلال 2025-2030.

- حسب الصناعة النهائية، استحوذت خطوط السيارات على 25.1% من حجم سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة في عام 2024؛ النظام البيئي للمركبات الكهربائية يتقدم بمعدل نمو سنوي مركب قدره 15.45%.

- حسب المنطقة، سيطرت دبي على 60.3% من الإيرادات في عام 2024؛ أبوظبي تحقق أقوى نمو بمعدل نمو سنوي مركب قدره 12.34% للفترة 2025-2030.

اتجاهات ومعلومات سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة

تحليل تأثير المحركات

| المحرك | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| تأمين السيارات الإلزامي وارتفاع أسطول المركبات | +4.2% | على مستوى الإمارات، الأقوى في دبي وأبوظبي | قصير الأمد (≤ سنتين) |

| ازدهار الإنشاءات وخط أنابيب المشاريع الضخمة | +5.8% | دبي وأبوظبي الأساسيتان، امتداد للإمارات الشمالية | متوسط الأمد (2-4 سنوات) |

| تنظيم أقوى للملاءة المالية يعزز ثقة المستهلك | +2.1% | على مستوى الإمارات | طويل الأمد (≥ 4 سنوات) |

| نمو التوزيع الرقمي/المجمع | +3.4% | المراكز الحضرية | متوسط الأمد (2-4 سنوات) |

| الأحداث المناخية المدفوعة بالفيضانات تزيد الوعي بالمخاطر | +2.9% | الأراضي المنخفضة المعرضة للفيضانات | قصير الأمد (≤ سنتين) |

| اعتماد المركبات الكهربائية يولد طلباً على التغطية المتخصصة | +1.6% | إمارات المتبنين الأوائل | طويل الأمد (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

تأمين السيارات الإلزامي وارتفاع أسطول المركبات

المرسوم بقانون اتحادي رقم 14 لسنة 2024 بشأن تنظيم المرور يلزم كل مركبة مسجلة بحمل مسؤولية طرف ثالث مكتتبة محلياً، مما يثبت تدفقاً مستقراً للأقساط حتى أثناء التباطؤ الاقتصادي[1]الحكومة الاتحادية لدولة الإمارات العربية المتحدة، "المرسوم بقانون الاتحادي رقم 14 لسنة 2024 بشأن تنظيم المرور"، uaelegislation.gov.ae. دبي وحدها أحصت ما يقرب من 26,000 سيارة كهربائية بحلول أواخر عام 2023، مما خلق طلباً على منتجات مثل "InsureMyTesla" من سكون، التي تجمع حماية البطارية والشاحن مع حدود أعلى لطرف ثالث. البطاقة البرتقالية الفورية من GIG Gulf عبر UAE PASS تبسط الامتثال عبر الحدود لسائقي السيارات الذين يقودون بانتظام إلى عُمان. الوضع الإلزامي يعزل الخط من حروب الأسعار، بينما ارتفاع اعتماد ADAS والتيليماتيك يزود المكتتبين ببيانات أغنى للتسعير التفصيلي.

ازدهار الإنشاءات وخط أنابيب المشاريع الضخمة

أكثر من 100 مليار دولار أمريكي من الأعمال السكنية والضيافة والبنية التحتية إما قيد التنفيذ أو المناقصة، بقيادة الأبراج فائقة الارتفاع التي تمثل 90% من المشاريع العالمية في هذه الفئة[2]أليانز العالمية للشركات والتخصص، "نظرة عامة على سوق الهندسة والإنشاءات"، agcs.allianz.com. المطورون يرتبون بشكل متزايد برامج تأمين يسيطر عليها المالك لتوحيد التغطية وتقليل تسربات الأقساط، مع معيدي التأمين العالميين يوفرون الطاقة لحدود الموقع الواحد التي غالباً ما تتجاوز 2 مليار دولار أمريكي. الأصول المكتملة تنتقل إلى برامج الممتلكات التشغيلية، مما يضمن نمواً طويل الأمد لسوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة. المناطق الصناعية في أبوظبي تضيف مخططات كبيرة للطاقة واللوجستيات، موسعة الهندسة ومؤخرة تعرض بدء التشغيل.

تنظيم أقوى للملاءة المالية يعزز ثقة المستهلك

منذ يناير 2024، فرض البنك المركزي رأس مال قائم على المخاطر، واحتياط أكثر إحكاماً، ومراجعات سنوية من "شخص ماهر"، مما يجبر شركات التأمين على تقوية الحوكمة وتنظيف الدفاتر القديمة[3]كلايد وشركاه، "تحديث تنظيم التأمين الإمارات"، clydeco.com. أمين المظالم سندك الآن يوفر مساراً منظماً لحل النزاعات، مما يعزز ثقة حاملي البوالص. الحواجز الأعلى للدخول تشجع على التوحيد وتجذب معيدي تأمين ذوي تصنيف جيد، مما يحسن طاقة الاحتفاظ ويقلل الانتكاسات الاحتكاكية.

نمو التوزيع الرقمي/المجمع

Lookinsure والبوابات المماثلة تدع العملاء يقارنون أكثر من 10 شركات تأمين في الوقت الفعلي، مضغوطة دورة الاقتباس إلى الربط إلى دقائق. لائحة التمويل المفتوح في أبريل 2024 تلزم جميع شركات التأمين بفتح واجهات برمجة التطبيقات للبيانات وبدء الدفع، مما يمكن شراكات التكنولوجيا المالية والعروض المخصصة. البنوك مثل بنك أبوظبي التجاري دمجت بوالص السيارات من النهاية إلى النهاية داخل تطبيقات الثروة الخاصة بهم، مما يدفع أحجام التأمين المصرفي.

تحليل تأثير القيود

| القيد | (~) % تأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| منافسة الأسعار تضغط هوامش الاكتتاب | -3.7% | على مستوى الإمارات، مكثفة في سوق دبي | قصير الأمد (≤ سنتين) |

| اعتماد كبير على طاقة إعادة التأمين الأجنبية | -2.4% | على مستوى الإمارات مع تعرض لسوق إعادة التأمين العالمي | متوسط الأمد (2-4 سنوات) |

| ارتفاع تضخم تكاليف الإصلاح على المركبات المحملة بالتكنولوجيا | -1.8% | على مستوى الإمارات، مركز في دبي وأبوظبي | قصير الأمد (≤ سنتين) |

| قناة الوساطة المجزأة تسبب التململ | -1.3% | على مستوى الإمارات مع تركيز السوق الحضري | متوسط الأمد (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

منافسة الأسعار تضغط هوامش الاكتتاب

شركات التأمين سجلت متوسط نسبة مجمعة 122% في النصف الأول من عام 2024، مسلطة الضوء على انضباط التسعير غير الكافي، خاصة في بوالص السيارات والطبية المُسلعة. المجمعات تضخم رؤية الأسعار، دافعة الناقلين نحو تكتيكات تركز على الأقساط تؤدي إلى تآكل الربحية. قناة الوساطة، التي استحوذت على 48.30% من أقساط 2024، غالباً ما تعطي الأولوية لتعظيم العمولة على التسعير الكافي للمخاطر، مضيفة إلى الضغط على الهوامش التقنية.

اعتماد كبير على طاقة إعادة التأمين الأجنبية

الخسائر الكارثية العالمية الأعلى صلبت أسعار إعادة التأمين، رافعة تكاليف المتنازل في الإمارات. عدم تطابق العملة ينشأ لأن المعاهدات مقومة في الغالب بالدولار الأمريكي، بينما تتراكم الأقساط بالدرهم الإماراتي. إطلاق RIQ في سوق أبوظبي العالمي، المبذور بمليار دولار أمريكي، خطوة أولى نحو الطاقة المحلية لكنها تبقى متواضعة مقارنة بالتعرض الوطني.

تحليل القطاعات

حسب نوع التأمين: هيمنة السيارات تدفع الابتكار الرقمي

ساهمت بوالص السيارات بـ 44.6% من حصة سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة في عام 2024، نتيجة للتغطية الإلزامية وارتفاع سنوي بنسبة 5% في تسجيلات المركبات. حجم سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة المرتبط بخطوط المخاطر السيبرانية والرقمية في طريقه للارتفاع سنوياً بنسبة 12.5% حتى 2030، مما يعكس نشاط برامج الفدية المتزايد وأجندة الرقمنة القوية للحكومة. الهندسة والإنشاءات تعكس خط أنابيب المشاريع بقيمة 100 مليار دولار أمريكي، بينما خطوط البحرية والطيران تستفيد من وضع الدولة كمحور لوجستي عالمي.

الطلب على التغطية المتخصصة للمركبات الكهربائية يشتد مع استدعاء الأهداف الحكومية لـ 50% من الوحدات على الطريق لتكون كهربائية أو مختلطة بحلول 2050. منتجات مثل InsureMyTesla تجمع الشاحن والبطارية ومزايا المساعدة على الطريق، متمايزة على الميزات بدلاً من السعر. تأمين المخاطر الوصية للأصول الرقمية، المقدم تحت راية "OneInfinity"، يمدد سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة بحماية أمناء الحفظ Web3 ضد اختراق المحافظ الساخنة. منتجات المسؤولية تكتسب زخماً تحت تفويضات تعويض مهني أكثر صرامة، رافعة متوسط حدود البوليصة عبر المهن القانونية والمعمارية والمحاسبية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: التأمين المصرفي يعطل النماذج التقليدية

الوسطاء حافظوا على 48.3% من الأقساط في 2024 من خلال قدرتهم على وضع مخاطر معقدة في الطاقة والبحرية والمشاريع الضخمة. ومع ذلك، التأمين المصرفي ينمو بنسبة 10.57% سنوياً مع استفادة البنوك من بيانات المعاملات لملء شاشات الاقتباس مسبقاً وتقديم مدفوعات بالتقسيط تزيل صدمة السعر المقدم. المجمعات ترتفع في الخطوط المعيارية، دافعة المكتتبين لنشر محركات تقييم الوقت الفعلي وإصدار بوالص مباشرة.

شبكات الوكلاء التقليدية لا تزال تخدم مشتري الحوادث الشخصية وممتلكات الشركات الصغيرة والمتوسطة في الإمارات الأصغر، لكن النمو بطيء مقارنة بالقنوات الرقمية. إطار التمويل المفتوح سيسرع اقتراحات التأمين المدمجة، مما يمكن تطبيقات خدمة السيارة وشركات الطيران وتجار التجزئة من توصيل التغطية بنقرة واحدة. مواقع شركات التأمين المباشرة حسنت نقاط المروج الصافي بعد نشر روبوتات الدردشة AI التي قطعت دوران تسوية المطالبات.

حسب نوع العميل: قطاع الشركات يدفع نمو الأقساط

حاملو البوالص الأفراد ولدوا 58.6% من الأقساط المكتتبة في 2024، مثبتة بأغطية السيارات والمنازل الإلزامية. الشركات الكبيرة والكيانات الحكومية، مع ذلك، توسع الأقساط بمعدل نمو سنوي مركب قدره 11.24% بتجميع أبراج متعددة الخطوط تتضمن الممتلكات والسيبرانية والبحرية والمسؤولية العامة في قسيمة واحدة. مشغل الرعاية الصحية الضخم PureHealth عالج أكثر من 25 مليون مطالبة في النصف الأول من 2024، مصوراً حجم احتياجات المؤسسة.

الشركات الصغيرة والمتوسطة تبقى حساسة للسعر لكنها تعتمد بشكل متزايد منتجات الحزمة المباعة عبر الأكشاك الرقمية في المناطق الحرة. قطاع الحكومة capex ثابت على ممرات لوجستية استراتيجية ومنصات المدينة الذكية ومحطات الطاقة المتجددة يغذي طلباً متنامياً على الأغطية الخاصة بالمشروع. المشترون الشركات الغنيون بالبيانات يتوقعون أيضاً حلولاً بارامترية وقائمة على الاستخدام تتطلب تغذيات IoT عالية التكرار، مدفعة شركات التأمين لتحديث الأنظمة الأساسية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب الصناعة النهائية: تحول السيارات يعيد تشكيل ملامح المخاطر

المخاطر السيارية استحوذت على 25.1% من أقساط 2024 بعد دوران ثقيل للمركبات وتفضيل للتغطية الشاملة. عمليات نشر البنية التحتية للشحن السريع تخلق تعرضات ملكية مساعدة وانهيار المعدات والضرر البيئي. العقارات والإنشاءات ثاني أكبر فئة، مستفيدة من سلسلة غير منقطعة من إطلاقات الضيافة الفاخرة والمساكن ذات العلامة التجارية. محافظ النفط والغاز تتطور مع استثمار أدنوك في التقاط الكربون وتوسع البتروكيماويات، متطلبة صياغة مخصوصة لتكنولوجيا العملية غير المختبرة.

التجارة واللوجستيات تستمتع بالرياح المساعدة من توسع ميناء جبل علي، الذي يضيف طاقة محطة الحاويات ويدفع أحجام مسؤولية البضائع. مرافق الرعاية الصحية تحتاج حدود ممارسة خاطئة أعلى من أي وقت مضى، بينما القاعدة التصنيعية في الشارقة ورأس الخيمة تطلب لفات ممتلكات-انقطاع الأعمال المجمعة. مشاريع الطاقة المتجددة تضيف أغطية الألواح الشمسية وتخزين البطاريات التي تمدد سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة إلى إقليم التمويل الأخضر.

التحليل الجغرافي

التحليل الجغرافي

دبي تستمر في ترسيخ أكثر من نصف سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة، مدعومة بالنظام القانوني الناضج لمركز دبي المالي العالمي، الذي يجذب موفري الطاقة الدوليين ويثبت المدينة كمحور وضع إعادة التأمين في المنطقة. التجربة من الانفجار السحابي في أبريل 2024 حفزت الاعتماد الواسع لراكبي الفيضانات البارامتريين، رافعة متوسط القسط غير السيارات لكل بوليصة بما يقرب من 20% في الأشهر الاثني عشر التالية. تجارب الغربلة للمطالبات المدفوعة بالذكاء الاصطناعي في الإمارة قطعت متوسط وقت التسوية من 14 يوماً إلى أقل من 5 أيام، شحذ احتفاظ العملاء وتسهيل البيع إلى الأعلى في أغطية السيبرانية والمنزل.

أبوظبي هي الجغرافيا الأسرع نمواً، مسجلة معدل نمو سنوي مركب قدره 12.34% على قوة البناء في القطاع العام والمشاريع الكبيرة للطاقة ودفعة منسقة لتوطين إعادة التأمين من خلال منصة RIQ المتمركزة في ADGM، التي تستهدف 10 مليارات دولار أمريكي في الالتزامات المفترضة على مدى خمس سنوات. شركة التأمين الصحي العامة في الإمارة ضمان سجلت نمو ربح 84% على مدى ثلاث سنوات، مؤكدة فعالية نماذج الرعاية والتغطية المتكاملة رأسياً. التنظيم المؤيد للمؤسسة، بما في ذلك العطل الضريبية في المناطق الحرة، يعزز مجمعات التصنيع المتخصصة التي تتطلب برامج متعددة الخطوط مخصوصة.

الإمارات الشمالية مجتمعة تمثل شريحة متصاعدة من سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة. التزويد بالوقود في أعماق البحر في الفجيرة وقاعدة التصنيع المتنامية للشركات الصغيرة والمتوسطة في عجمان تبقي خطوط بدن السفن والبضائع البحرية طافية. بناء رأس الخيمة لجزر المنتجعات ومناطق الترفيه المتكاملة يوسع الطلب على بوالص إقامة-كل المخاطر ومسؤولية الطرف الثالث. التنقل عبر الإمارات، بمساعدة الاعتراف السلس بالبوليصة الإلكترونية، يشجع شركات التأمين لتصميم برامج مجمعة تسافر مع كل من الأصول والموظفين، مدعمة تنويع الأقساط.

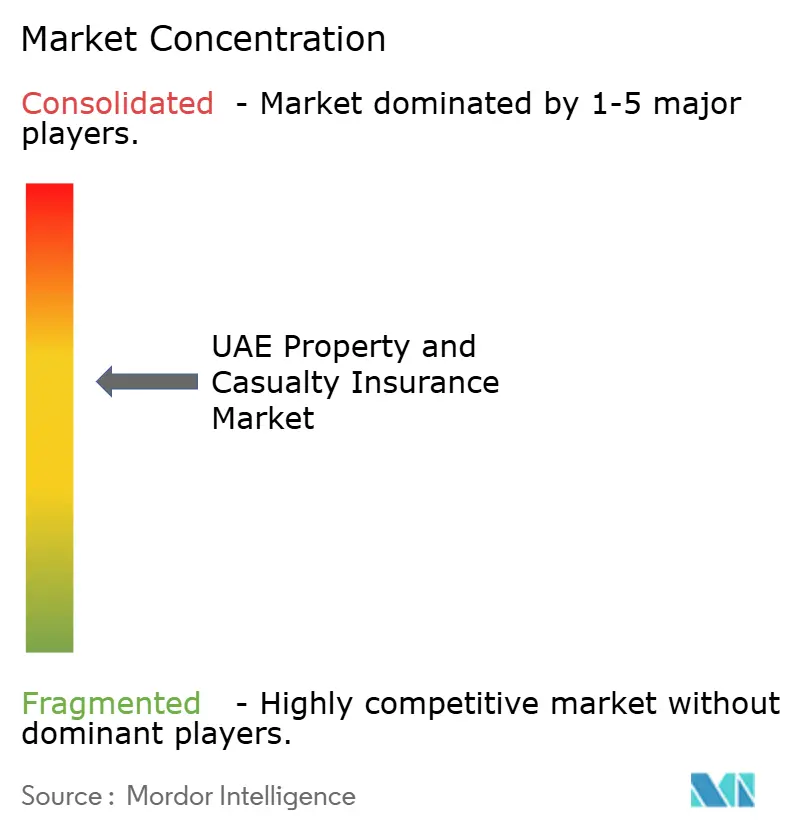

المشهد التنافسي

تركز السوق يقف عند مستوى معتدل: أكبر خمس شركات نقل معاً تكتب ما يقرب من 40-45% من الأقساط، مما يمكن المتخصصين من الطبقة المتوسطة من الازدهار إلى جانب الأبطال الوطنيين. أورينت للتأمين تقود، مستفيدة من مزايا وضع معاهدة DIFC ودفتر تجاري متنوع. استحواذ سكون في سبتمبر 2024 على محفظة التأمين على الحياة المحلية لشوب وسع نطاق البيع المتقاطع وخلق وفورات الحجم في الخدمات المشتركة. شراء ADNIC بنسبة 51% لأليانز السعودي الفرنسي يشير إلى نية بناء بصمة عموم مجلس التعاون الخليجي قادرة على الاستفادة من التشابكات البيانات والمنتج والطاقة.

التميز الرقمي أصبح بسرعة مميزاً مُعرِّفاً. شركات التأمين التي تنشر نماذج كشف الاحتيال المستندة إلى الذكاء الاصطناعي تبلغ عن انخفاضات مضاعفة الرقم في نسب الخسارة خلال دورة تجديد واحدة. تفويض التمويل المفتوح في أبريل 2024 يجبر جميع الناقلات على المشاركة في أنظمة API البيئية، فاتحة الباب لتحديات التأمين المدمجة لالتقاط لحظات دقيقة في سير عمل السفر والتجزئة واقتصاد العربة. فرص المساحة البيضاء تبقى في السيبرانية وأغطية المناخ البارامترية وبوالص السيارات الخاصة بالمركبات الكهربائية، حيث بيانات الاكتتاب نادرة والشركات الراسخة لم تقيس العروض بعد.

الداخلون الدوليون يقوون فروع DIFC للاستفادة من نمو سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة فوق الإقليمي. HDI Global فتحت مكتب DIFC في يوليو 2024، مركزة على خطوط النار الصناعية والهندسة للعملاء متعددي الجنسيات. المبدعون المحليون يصدرون الخبرة؛ سكون التكافل أعادت تسمية العلامة التجارية وتجمع الآن التغطية المتوافقة مع الشريعة مع الخدمة الرقمية لقطاعات التجزئة في الأسواق المجاورة. مجتمعة، هذه الديناميكيات تعزز الإمارات كأكثر ساحة تأمين عام تنافسية ومدفوعة بالابتكار في الشرق الأوسط.

قادة صناعة التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة

شركة أسيكورازيوني جنرالي

شركة التأمين الوطنية العامة (ش.م.ع)

شركة عُمان للتأمين ش.م.ع

شركة أورينت للتأمين ش.م.ع (عامة)

شركة أبوظبي الوطنية للتأمين

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الحديثة في الصناعة

- يونيو 2025: شركة الاستثمارات الدولية القابضة (IHC) أطلقت RIQ، منصة إعادة تأمين في سوق أبوظبي العالمي بأسهم بقيمة مليار دولار أمريكي واكتتاب معزز بالذكاء الاصطناعي.

- مارس 2025: GIG Gulf أطلقت إصدار البطاقة البرتقالية الفوري عبر UAE PASS للسفر السلس بين الإمارات وعُمان

- يناير 2025: شركة عُمان للتأمين أعادت تسمية العلامة التجارية رسمياً إلى تأمين سكون، مما يمثل خطوة استراتيجية لتحديث هويتها مع تعزيز ثقة العملاء، مع الحفاظ على أغطيتها الموجودة سليمة.

- سبتمبر 2024: مصرف الإمارات العربية المتحدة المركزي وافق على تأمين مخاطر الحفظ للأصول الرقمية OneInfinity المقدم من OneDegree وتأمين دبي.

نطاق تقرير سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة

يهدف هذا التقرير إلى تقديم تحليل مفصل لسوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة. يركز على ديناميكيات السوق والاتجاهات الناشئة في القطاعات والأسواق الإقليمية، والرؤى حول مختلف أنواع المنتجات والتطبيقات. يحلل اللاعبين الرئيسيين والمشهد التنافسي في سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة.

| السيارات |

| الممتلكات (المنزل والتجاري) |

| المسؤولية |

| البحرية والطيران |

| الهندسة والإنشاءات |

| خطوط التخصص الأخرى (الطاقة، السيبرانية، الائتمان) |

| مباشر (عبر الإنترنت والفرع) |

| الوسطاء |

| التأمين المصرفي |

| مواقع المجمعات |

| الوكلاء |

| فردي/تجزئة |

| الشركات الصغيرة والمتوسطة |

| الشركات الكبيرة والحكومة |

| السيارات |

| العقارات والإنشاءات |

| النفط والغاز |

| التجارة واللوجستيات |

| الرعاية الصحية |

| التصنيع |

| التجزئة والضيافة |

| أخرى |

| أبوظبي |

| دبي |

| الشارقة |

| الفجيرة |

| حسب نوع التأمين | السيارات |

| الممتلكات (المنزل والتجاري) | |

| المسؤولية | |

| البحرية والطيران | |

| الهندسة والإنشاءات | |

| خطوط التخصص الأخرى (الطاقة، السيبرانية، الائتمان) | |

| حسب قناة التوزيع | مباشر (عبر الإنترنت والفرع) |

| الوسطاء | |

| التأمين المصرفي | |

| مواقع المجمعات | |

| الوكلاء | |

| حسب نوع العميل | فردي/تجزئة |

| الشركات الصغيرة والمتوسطة | |

| الشركات الكبيرة والحكومة | |

| حسب الصناعة النهائية | السيارات |

| العقارات والإنشاءات | |

| النفط والغاز | |

| التجارة واللوجستيات | |

| الرعاية الصحية | |

| التصنيع | |

| التجزئة والضيافة | |

| أخرى | |

| حسب المنطقة | أبوظبي |

| دبي | |

| الشارقة | |

| الفجيرة |

الأسئلة الرئيسية المجاب عنها في التقرير

ما هو الحجم المتوقع لسوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة بحلول 2030؟

من المتوقع أن يصل حجم سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة إلى 42.05 مليار دولار أمريكي بحلول 2030، ارتفاعاً من 16.83 مليار دولار أمريكي في 2025.

أي إمارة تنمو بأسرع ما يمكن في أقساط التأمين ضد الممتلكات والحوادث؟

أبوظبي تتوسع بمعدل نمو سنوي مركب قدره 12.34% حتى 2030، مدفوعة بمشاريع البنية التحتية وطاقة إعادة التأمين الجديدة.

ما حجم تأمين السيارات ضمن السوق الإجمالي؟

استحوذت بوالص السيارات على 44.60% من حصة سوق التأمين ضد الممتلكات والحوادث في دولة الإمارات العربية المتحدة في 2024، مدعومة بالتغطية الإلزامية وأسطول المركبات المتنامي.

ما التغيير التنظيمي الذي كان له أكبر تأثير منذ 2023؟

المرسوم بقانون اتحادي رقم 48 لسنة 2023 نقل الرقابة على التأمين إلى البنك المركزي، مستهلاً قواعد ملاءة مالية وسلوك أكثر صرامة تقوي ثقة المستهلك.

آخر تحديث للصفحة في: