حجم وحصة سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية

تحليل سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية من مؤسسة موردور انتليجنس

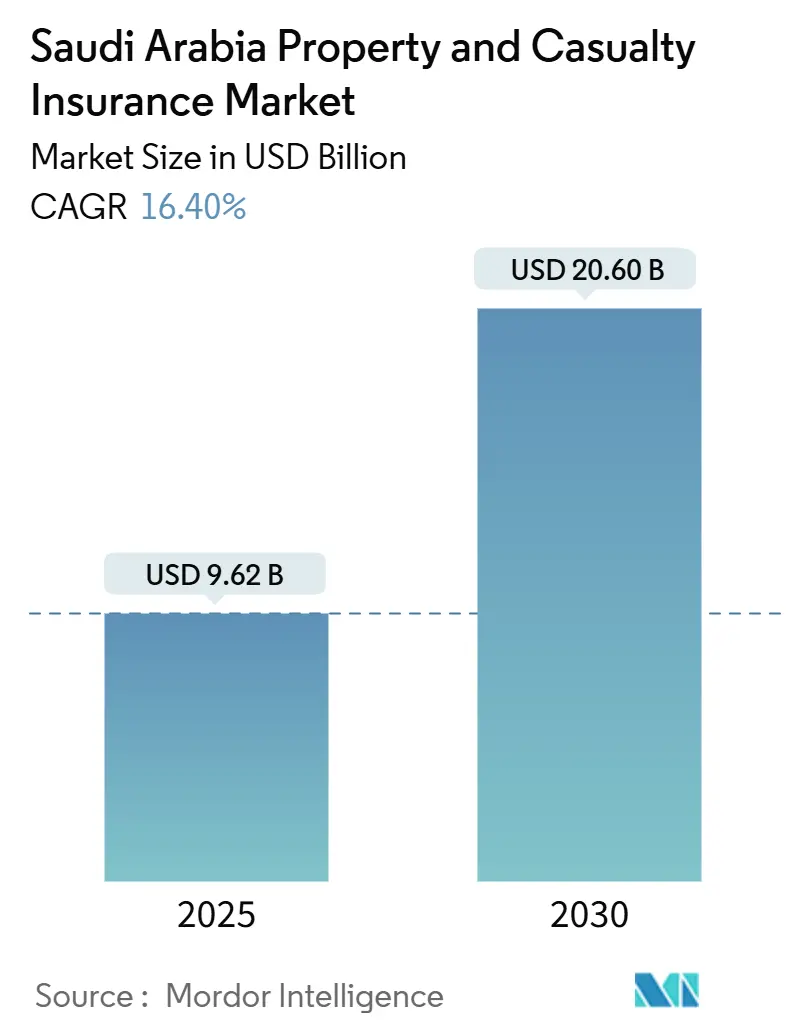

حقق سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية 9.62 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يتقدم إلى 20.60 مليار دولار أمريكي بحلول عام 2030، مما يُترجم إلى معدل نمو سنوي مركب قوي قدره 16.45% خلال الفترة. هذا الأداء ينبع من إصلاحات رؤية 2030 التي تحفز نمو الائتمان وترفع الإنفاق على البنية التحتية وتوسع المجموعة الوطنية للمخاطر. يبقى معدل الانتشار منخفضًا عند 1.5%، مما يؤكد وجود فجوة حماية كبيرة يمكن للشركات الحالية والداخلة الجديدة معالجتها. إن قاعدة إعادة التأمين المحلية الإلزامية بنسبة 30% المُفعّلة في نوفمبر 2024 تُعيد توجيه تدفقات الأقساط إلى معيدي التأمين المحليين، مما يحسن القدرة المحلية وشهية الاكتتاب. تستفيد خطوط الهندسة من رياح مؤاتية من أكثر من 850 مليار دولار أمريكي في المشاريع الضخمة، بينما تحتفظ السيارات بقيادة الحجم لأن إنفاذ التغطية الإجبارية يشتد. يتحول التوزيع إلى الإنترنت، لكن التأمين المصرفي يتوسع بوتيرة مضاعفة حيث تقوم البنوك ببيع الوثائق من خلال شبكات فروعها والهاتف المحمول. إقليميًا، تستمر غرب المملكة العربية السعودية في استحواذها على أكثر من ثلث الأقساط، بينما يتوسع الحزام الصناعي الشرقي بأسرع وتيرة على خلفية تنويع البتروكيماويات.

النقاط الرئيسية للتقرير

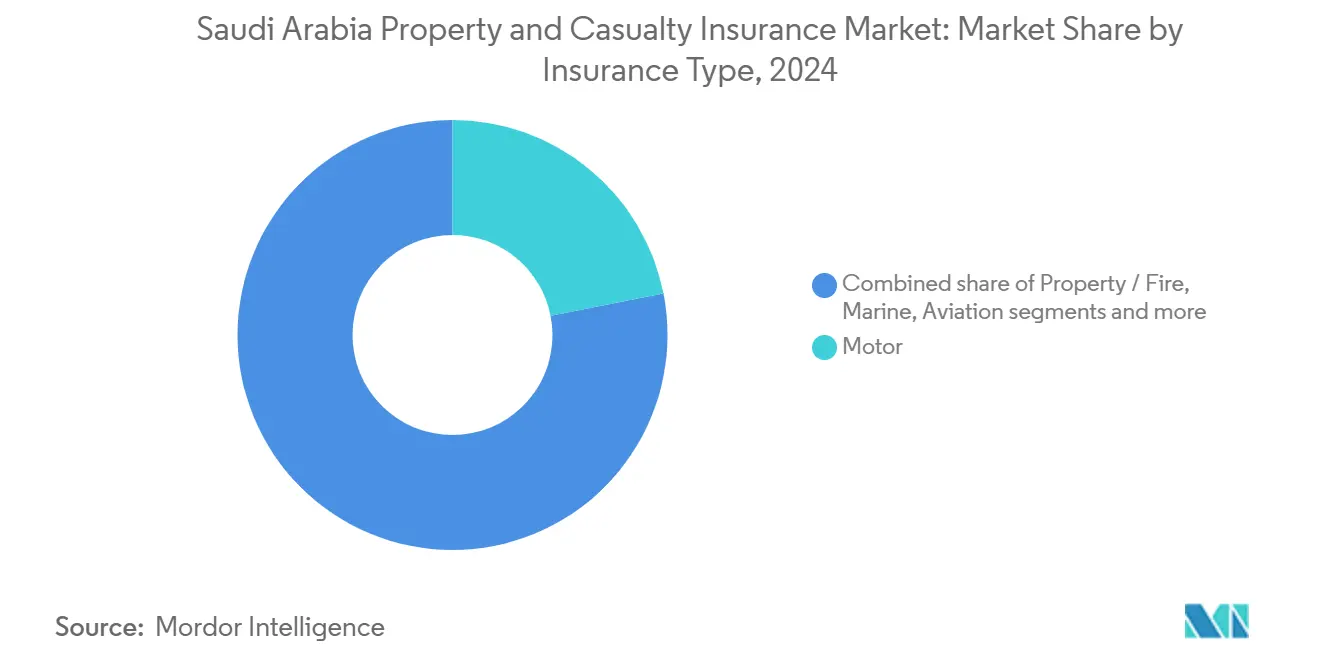

- حسب نوع التأمين، احتل التأمين على السيارات 21.92% من حصة سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية في عام 2024؛ ومن المتوقع أن ترتفع الخطوط الهندسية بمعدل نمو سنوي مركب قدره 11.50% حتى عام 2030.

- حسب قناة التوزيع، استحوذت المبيعات المباشرة على 27.0% من حصة الإيرادات في عام 2024، بينما من المتوقع أن ينمو التأمين المصرفي بمعدل نمو سنوي مركب قدره 14.40% حتى عام 2030.

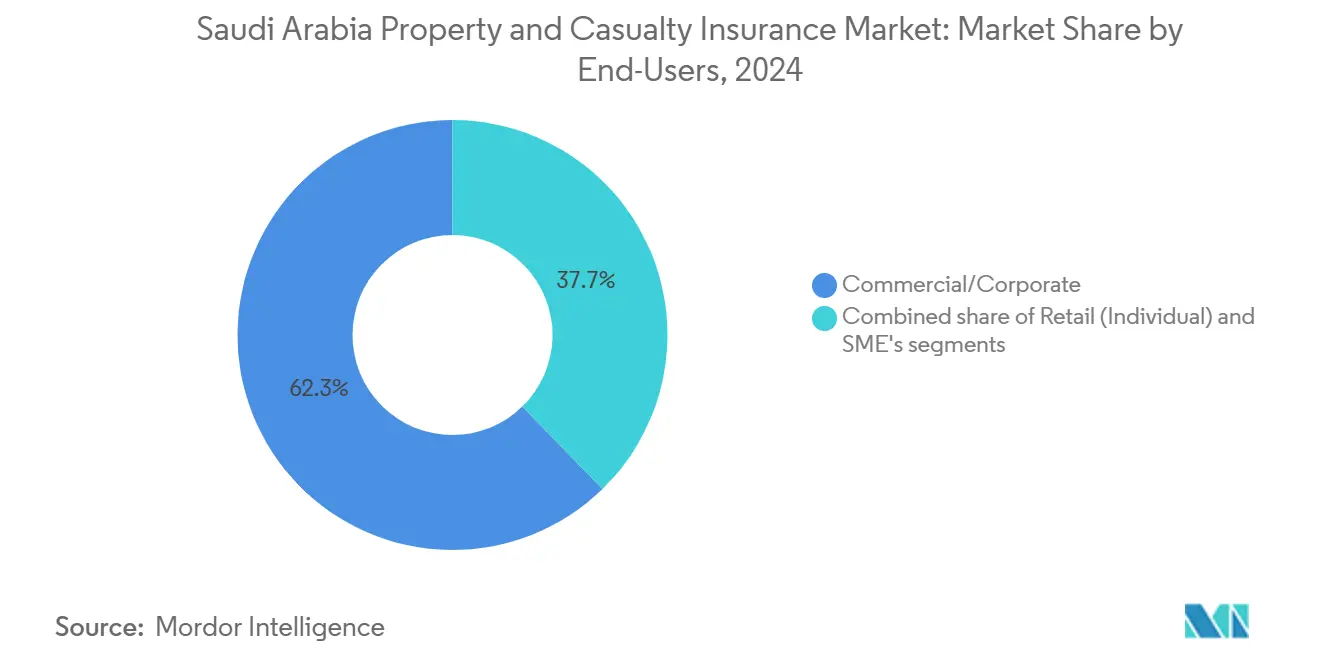

- حسب المستخدم النهائي، مثّل العملاء التجاريون والشركات 62.30% من الطلب في عام 2024، بينما يتقدم قطاع الأفراد بمعدل نمو سنوي مركب قدره 11.81% حتى عام 2030.

- حسب المنطقة، استحوذت المنطقة الغربية على 35.60% من حجم سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية في عام 2024؛ وترتفع المنطقة الشرقية بمعدل نمو سنوي مركب قدره 9.80% خلال نفس الأفق.

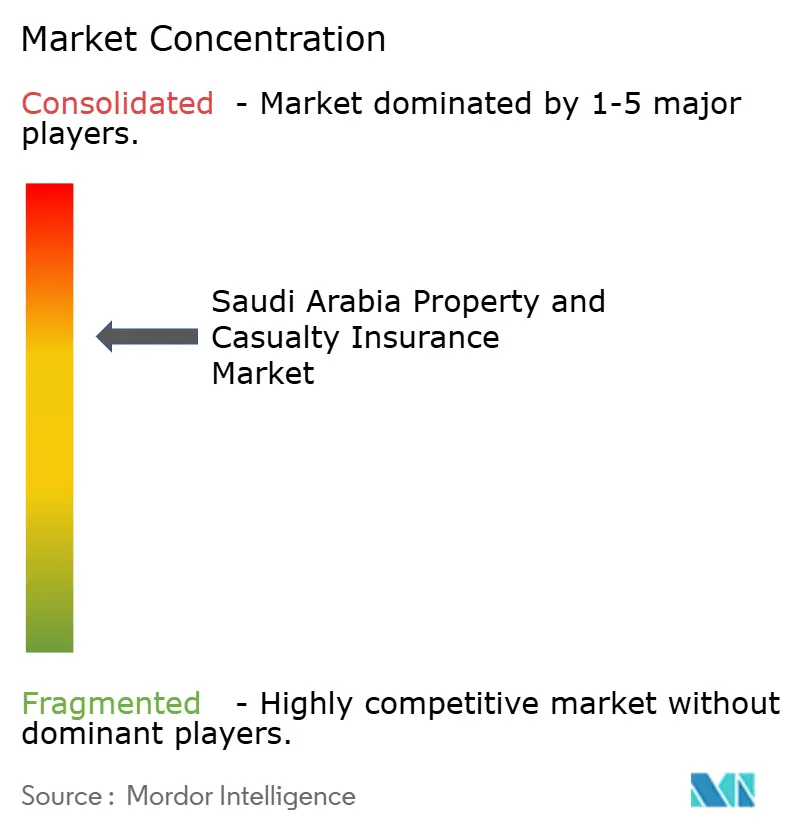

- سيطرت أكبر خمس شركات على 67.75% من إجمالي الأقساط المكتوبة في عام 2024، مما يسلط الضوء على هيكل تنافسي مركز.

اتجاهات ورؤى سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على معدل النمو السنوي المركب للتوقعات | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| التطبيق الصارم لتأمين السيارات الإجباري | +2.8% | وطني، أقوى في المدن | قصير الأجل (≤ سنتان) |

| المشاريع الضخمة (نيوم، البحر الأحمر) ترفع تغطية الهندسة والطاقة | +3.2% | المناطق الغربية والشمالية | متوسط الأجل (2-4 سنوات) |

| إعادة التأمين المحلية الإلزامية بنسبة 30% | +1.9% | على مستوى البلاد | قصير الأجل (≤ سنتان) |

| انضباط رأس المال بمعايير IFRS-17 | +1.5% | وطني، شركات التأمين الكبرى | متوسط الأجل (2-4 سنوات) |

| منتجات السيارات القائمة على الاستخدام بتقنية InsurTech | +2.1% | المدن أولاً ثم على المستوى الوطني | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

التطبيق الصارم لتأمين السيارات الإجباري

الروابط الرقمية الجديدة بين البنك المركزي السعودي وإدارة المرور وسجلات المركبات تتحقق من الوثائق في الوقت الفعلي، مما يعرض المركبات غير المؤمنة لغرامات تلقائية وتعليق التسجيل[1]البنك المركزي السعودي، "تقرير الاستقرار المالي 2024،" sama.gov.sa. ملكية السيارات ترتفع مع تقدم برامج بناء الطرق، لذا كل تسجيل إضافي يغذي نمو الأقساط ويوسع مجموعة المخاطر. الأحجام الأعلى تنشر المصروفات الثابتة، مما يساعد شركات التأمين على استيعاب تضخم قطع الغيار والحفاظ على استقرار الهامش. الامتثال أيضًا يقلص مجموعة السائقين غير المؤمنين، مما يقلل الإعانة المتقاطعة ويقلل الاختيار العكسي للتغطيات الشاملة. البيانات الأفضل حول المخالفات تتيح للخبراء الاكتواريين تحسين عوامل التصنيف، مما يدفع الأسعار نحو مستويات ملائمة للمخاطر. معًا، هذه التأثيرات ترفع دخل الأقساط قريب المدى وتدعم الربحية طويلة المدى.

المشاريع الضخمة تقود تغطية الهندسة والطاقة

مخططات مثل نيوم (500 مليار دولار أمريكي) ومشروع البحر الأحمر (200 مليار دولار أمريكي) تتطلب تأمين جميع مخاطر البناء وتأخير بدء التشغيل وضمانات الطاقة المتجددة التي تتجاوز الحدود المحلية التاريخية[2]مراجعة التحكيم العالمي، "المشاريع الضخمة تغذي طلب التغطية الهندسية،" globalarbitrationreview.com. لذلك، تقوم شركات التأمين المحلية بإصدار الوثائق وتتنازل عن أجزاء لمعيدي التأمين العالميين، مكتسبة المعرفة التقنية مع الاحتفاظ بنسبة 30% على الأقل بموجب اللوائح. الأقساط مُسعّرة أعلى لأن المباني المعيارية والمعدات المستقلة ومصانع الهيدروجين البحرية تقدم مخاطر غير مُختبرة ترفع إمكانية شدتها. جداول البناء الطويلة تُترجم إلى تدفقات أقساط متعددة السنوات وتدفقات نقدية يمكن التنبؤ بها، تحوط جذاب ضد تقلبات السيارات قصيرة المدى. رسوم هندسة المخاطر المقدمة توفر إيرادات إضافية وتعمق علاقات العملاء. هذه المشاريع تحفز أيضًا تغطيات المسؤولية والشحن البحري التبعية، مضاعفة تأثير النمو عبر عدة خطوط.

إعادة التأمين المحلية الإلزامية بنسبة 30% ترفع الاحتفاظ المحلي

القاعدة تمنح معيدي التأمين السعوديين حق الرفض الأول على ترتيبات المعاهدة والاختيارية، معيدة توجيه حصة كبيرة من الأقساط الخارجية إلى الداخل[3]أخبار إعادة التأمين، "قاعدة التنازل 30% في المملكة العربية السعودية تعزز الاحتفاظ المحلي،" reinsurancene.ws. شركات التأمين الأولية تكتسب قوة تفاوضية لأن الاعتماد على السوق العالمي المتشدد يتضاءل، مما يستقر تكاليف إعادة الإسناد خلال التجديدات. الاحتفاظ الأعلى يحسن أرباح معيدي التأمين المحليين ويسرع تطوير المهارات الاكتوارية، خاصة في فئات الطاقة والهندسة. مع ميزانيات عمومية أكبر، يمكنهم قبول أحجام خطوط أكبر، مما يسمح لشركات التأمين المحلية بكتابة مخاطر تتطلب سابقًا قدرة أجنبية. من المتوقع أن يؤدي الحكم إلى تحالفات استراتيجية وعمليات اندماج واستحواذ محتملة حيث تسعى شركات التأمين الأصغر لهياكل إعادة تأمين فعّالة التكلفة. مع الوقت، القدرة المحلية الأعمق يجب أن تضيق فجوة الحماية وتدعم أهداف الاستقرار المالي السيادي.

انضباط رأس المال بمعايير IFRS-17 يعزز تطور التسعير

منذ يناير 2023، يُعترف بالإيرادات على مدى فترة التغطية بدلاً من اليوم الأول، مما يجعل الخصم العدواني مرئيًا فورًا في هامش الخدمة التعاقدية. تعديلات المخاطر الصريحة تشجع الحجز الحذر وتخمد تقلبات الأرباح، مطمئنة المستثمرين والمنظمين. الكشوفات المعززة للملاحظات توفر نظرة مفصلة على ربحية العقد، مما يتيح للإدارة استهداف الدفاتر ضعيفة الأداء لإعادة التسعير أو الخروج. الخبراء الاكتواريون الآن يمدلجون تدفقات الوفاء النقدية في مجموعات أدق، مدعومة التعريفات المتباينة حسب القطاع والجغرافيا. المعيار أيضًا يوضح تقييم أصول إعادة التأمين، مظهرًا التكلفة الحقيقية للحماية ورافعًا الوعي على مستوى مجلس الإدارة باقتصاديات المخاطر المتنازل عنها. إجماليًا، IFRS-17 يُضمّن ثقافة التسعير القائم على المخاطر وتوزيع رأس المال المنضبط.

تحليل تأثير المعوقات

| المعوق | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| ارتفاع تضخم تكلفة الخسائر في قطع غيار السيارات والمسؤولية الطبية | -2.4% | على مستوى البلاد، تركز حضري | قصير الأجل (≤ سنتان) |

| قدرة إعادة التأمين الضيقة لمخاطر الطاقة بعد الصراع الأوكراني | -1.8% | الحزام الصناعي الشرقي | متوسط الأجل (2-4 سنوات) |

| اعتماد بطيء لتأمين الأمن السيبراني وسط انخفاض الوعي بالمخاطر الرقمية | -1.1% | المراكز التجارية | طويل الأجل (≥ 4 سنوات) |

| قناة الوكالة المجزأة مع تسريب عمولات عالية | -1.3% | على مستوى البلاد، شركات التأمين الصغيرة | متوسط الأجل (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع تضخم تكلفة الخسائر في قطع غيار السيارات والمسؤولية الطبية

اختناقات الإمداد العالمية أبقت المكونات الإلكترونية وألواح الهيكل نادرة، رافعة متوسط تكاليف القطع لكل مطالبة بأرقام مضاعفة خلال 2024-2025. تضخم الرسوم الطبية يغذي أيضًا جوائز الإصابة الجسدية للطرف الثالث، مضاعفًا ضغط المدفوعات في خطوط السيارات والمسؤولية العامة. حروب التعريفة التنافسية تقيد زيادات الأقساط، مما يسبب نسب مجمعة للانحراف نحو التعادل رغم نمو الحجم. بعض شركات التأمين تعتمد شبكات إصلاح مفضلة ومصادر قطع عامة، لكن المدخرات تتأخر عن التضخم الرئيسي. يتم إدخال مبالغ قابلة للخصم أعلى وخيارات إصلاح متدرجة، لكن قبول المستهلك يبقى مختلطًا. حتى تطبيع سلاسل الإمداد، تضخم التكلفة سيكبح الربحية ويبطئ إعادة الاستثمار في ابتكار المنتجات.

اعتماد بطيء لتأمين الأمن السيبراني وسط انخفاض الوعي بالمخاطر الرقمية

الشركات السعودية تُرقمن العمليات بشكل متزايد، لكن العديد لا يزال يقلل من تقدير التعرض لبرمجيات الفدية واختراق البريد الإلكتروني التجاري ومطالبات خصوصية البيانات. البيانات التاريخية المحدودة للخسائر في المنطقة تجعل التسعير الاكتواري حذرًا، لذا تبدو الأقساط عالية نسبة للفائدة المتصورة، مما يردع الاستيعاب. موافقات البنك المركزي السعودي الأخيرة على منتجات الأمن السيبراني تهدف لتوحيد الصياغة والكشوفات، لكن التعليم السوقي يبقى عقبة. الوسطاء يستثمرون في ندوات ومحاكاة طاولة لتوضيح التأثيرات المالية المحتملة، لكن معدلات التحويل تبقى منخفضة. حتى حدوث حوادث مهمة عالية الوضوح محليًا، نمو تأمين الأمن السيبراني مرجح أن يتأخر عن خطوط التخصص الأخرى، مخمدًا التوسع السوقي الشامل في هذا القطاع.

تحليل القطاعات

حسب نوع التأمين: مزيج المخاطر المتنوعة يدعم النمو

حجم سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية لقطاع السيارات بلغ 21.92% من إجمالي الأقساط في 2024، مؤكدًا دوره المرساة حتى مع تسجيل وثائق الهندسة معدل نمو سنوي مركب قدره 11.50% حتى 2030. تغطية الهندسة تتصاعد على خلفية بناء المشاريع الضخمة، جاذبة الوسطاء ومعيدي التأمين الدوليين ومحفزة شركات التأمين المحلية لتوسيع الترتيبات الاختيارية. أقساط السيارات تستمر في الارتفاع لأن الإنفاذ يُغلق فجوة غير المؤمنين، لكن وسائد الربح تبقى نحيفة بسبب تضخم قطع الغيار وبوابات مقارنة الأسعار الإلكترونية العدوانية. خطوط الممتلكات تتقدم بثبات، مدعومة بنمو السكن الحضري وتطوير العقارات التجارية. كتّاب التأمين البحري يتعاملون مع اضطرابات الشحن في البحر الأحمر بإدخال علاوات مخاطر الحرب، لكن الأهمية الاستراتيجية للطريق تدعم أحجام الشحن.

مؤمنو الطيران يلبون توسع المطارات وتجديد أسطول الناقل الوطني، مع عقد الصحة الأخير لتعاونية مع السعودية يعزز وجودها في المنافع المرتبطة بالطيران التبعية. مؤمنو الطاقة يتنقلون في قدرة أضيق، لكن عملاء المحافظة الشرقية لا يزالون يطلبون تغطية شاملة لتوسعات المصافي، محفزين الاحتفاظ المحلي تحت تفويض التنازل. فئات المسؤولية تكتسب زخمًا من نمو قطاع الخدمات المهنية وقواعد السلامة المهنية الأكثر صرامة التي ترفع الحدود الإلزامية، مساعدة في تنويع دخل الأقساط بعيدًا عن الخطوط السلعية.

المسار الصاعد لتغطية الهندسة يعكس مباشرة تقويم البنية التحتية لرؤية 2030، مترجمًا كل معلم إلى التزامات أقساط متعددة السنوات، بينما تحتفظ السيارات بموقعها الأساسي لأن كل مركبة جديدة يجب أن تحمل تأمين. فئات الممتلكات والبحري تضيف استقرارًا، وخطوط المسؤولية تكمل الأرباح بتغطية تخصصية عالية الهامش. إجماليًا، الهيكل المقسم يظهر كيف يمزج سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية خطوط الحجم التقليدية مع مخاطر متخصصة عالية الهامش، مما يتيح لشركات التأمين موازنة النمو مع الربحية عبر الدورات الاقتصادية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب قناة التوزيع: رقمي أولاً لكن البنوك تُسرّع

المبيعات المباشرة حققت 27.00% من إجمالي الأقساط المكتوبة في 2024، معكسة دفع شركات التأمين نحو بوابات الويب والتطبيقات التي تقلل تكاليف الاستحواذ وتلتقط البيانات لتحليلات البيع المتقاطع. التأمين المصرفي، رغم كونه أصغر، يتسارع بمعدل نمو سنوي مركب قدره 14.40% حيث تُدمج المقرضون التأمين ضمن رحلات إنشاء القروض، مستفيدة من علاقات عملاء عميقة لرفع الانتشار. الوسطاء لا يزالون يؤمنون حسابات الشركات الكبيرة حيث الصياغة المخصوصة وهندسة المخاطر المعقدة تتطلب مهارة استشارية، لكن ضغط العمولة يزداد بعد أن شحذ IFRS-17 وضوح المصروفات. الوكالات، العديد منها مملوكة عائليًا، تواجه تجزؤًا وتسريب عمولات، محفزة البنك المركزي السعودي لتشديد الترخيص وتعزيز الاستثمار التقني. التوزيع البديل عبر تجار السيارات ووكلاء السفر وتجار التجزئة ينمو بالتوازي مع تمويل نقطة البيع، مما يتيح لشركات التأمين الاستفادة من مشتريات الاندفاع لوثائق السيارات والسفر.

القنوات الرقمية تتماشى مع نظام التكنولوجيا المالية في المملكة المكون من 226، مما يمكن إصدار الوثائق داخل التطبيق ورفع صور المطالبات. البنوك تُثري اقتراح قيمتها بتغطية مجمعة، رافعة الالتصاق في تمويل المستهلك التنافسي. التفاعل التنافسي عبر القنوات يضمن أن سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية يبقى في متناول المستهلكين مع إعطاء مشتري الشركات خيارات استشارية متخصصة، مُحافظًا على تنوع التوزيع حتى مع تصاعد الاستيعاب الرقمي.

حسب المستخدمين النهائيين: الجملة الشركاتية تلاقي طلب الأفراد المتصاعد

مشتري التجارة والشركات ولّدوا 62.30% من الأقساط في 2024، معكسين وزن مجمعات الطاقة ومقاولي البناء والتكتلات الكبيرة في الاقتصاد الوطني. لكن، قطاع الأفراد ينمو بسرعة بمعدل نمو سنوي مركب قدره 11.81% حيث ثروة الطبقة الوسطى المتصاعدة والإنفاذ الأكثر صرامة يُكبران استيعاب تغطية الأسرة ما وراء السيارات الإجبارية والصحة. الشركات الصغيرة والمتوسطة تبرز كنقطة تركيز جديدة، مدعومة ببرامج ريادة الأعمال لرؤية 2030 التي تولد طلبًا على حزم متعددة المخاطر وتغطية مسؤولية مخصصة للميزانيات المتواضعة. الشركات متعددة الجنسيات التي تدخل المملكة العربية السعودية تحتاج مديرين ومسؤولين وأمن سيبراني ومواءمة برامج عالمية، دافعة شركات التأمين المحلية لتعميق الروابط الاختيارية مع معيدي التأمين الأجانب. المشتريات العامة تدعم أيضًا الطلب، خاصة في المنطقة الوسطى، حيث الوكالات الحكومية تتطلب ممتلكات ومسؤولية مهنية.

مزيج المستخدمين النهائيين المتحول يوسع طيف المخاطر، مجبرًا شركات التأمين للاستثمار في تحليلات التقسيم ومحركات التسعير المرنة وخدمة العملاء متعددة اللغات. حيث يعتمد الأفراد منتجات قائمة على التليماتيك والشركات الصغيرة والمتوسطة تسعى لحزم مجمعة رقمية أولاً، زخم النمو في خطوط التجزئة سيكمل القاعدة الشركاتية المهيمنة لا تزال، دعمًا للتوسع واسع القاعدة في سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

التحليل الجغرافي

المنطقة الغربية، المرساة بميناء جدة التجاري ومشروع البحر الأحمر بقيمة 200 مليار دولار أمريكي، استحوذت على 35.6% من حصة سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية في 2024. تغطية الممتلكات والبحري والهندسة تستفيد من استثمارات البنية التحتية السياحية واللوجستية التي تقود الطلب على وثائق عالية الحد. مخاطر المناخ حادة هنا لأن الفيضانات المفاجئة غمرت المدن الساحلية مرارًا؛ شركات التأمين، لذلك، تنشر نماذج كارثية مفصلة لتسعير المناطق المجهرية وتوجيه ترتيبات إعادة التأمين. كتّاب التأمين المحليون أيضًا يصممون تغطيات متعلقة بالسفر والحج مخصصة للزوار المتوجهين إلى مكة، مقوية تنوع الأقساط وهوامش الاكتتاب.

المحافظة الشرقية تتوسع بمعدل نمو سنوي مركب قدره 9.80% على خلفية ترقيات مصافي أرامكو السعودية وإنشاءات حدائق البتروكيماويات والممرات اللوجستية المرتبطة. خطوط الطاقة والممتلكات والمسؤولية تهيمن على الدفتر الإقليمي، وتركز المخاطر يُعوّض جزئيًا بتفويض التنازل 30% الذي يوجه القدرة إلى السعودية لإعادة التأمين والأقران. احتقان الموانئ وتحديات أمن البحر الأحمر رفعت أقساط مخاطر الحرب البحرية، لكن العملاء الصناعيين يقبلون معدلات أعلى لأن التغطية تبقى حرجة لعهود تمويل المشاريع. عمق الخبرة الهندسية في الدمام والجبيل يساعد شركات التأمين المحلية لتحسين اختيار المخاطر، ترسيخًا للمزايا التنافسية.

وسط المملكة العربية السعودية تستفيد من دور الرياض كنواة سياسية ومالية لحفز الطلب على المديرين والمسؤولين والمسؤولية المهنية وتغطية الأمن السيبراني المدفوعة بالتكنولوجيا. ميزانية التأمين للقطاع العام تضع أرضية لأحجام الأقساط، وتجمع المقرات للبنوك والاتصالات وشركات الاستشارة يُكبر أكثر المجموعة القابلة للعنونة. مشاريع البنية التحتية التكاملية، تتضمن خطوط المترو ومقاطع المدن الذكية، تستدعي تغطية بناء متخصصة، ربطًا للنمو الوسطي بنفس دورة المشاريع الضخمة التي تغذي زخم الغرب. إجماليًا، هذه الملامح الإقليمية تعزز اتساع الفرصة في سوق التأمين ضد الأضرار والممتلكات السعودية مع تسليط الضوء على ضرورة استراتيجيات الاكتتاب المفصلة المتناغمة مع عوامل المخاطر المحلية.

المشهد التنافسي

أكبر خمس شركات تأمين جمعت معظم إجمالي الأقساط المكتوبة في 2024، مشيرة إلى تركز عالي، لكن الإصلاحات التنظيمية والسوقية تكثف المنافسة. التعاونية وبوبا العربية والراجحي تكافل وميدغلف ووالاء تحافظ على مزايا الحجم، لكن اللاعبين الأصغر يسعون خطوط الهندسة والأمن السيبراني المتخصصة للتمييز. الربحية تحسنت في 2024، مع أرباح القطاع المجمعة صاعدة 50% إلى 910.5 مليون ريال سعودي، مساعدة بإنفاذ السيارات الأكثر صرامة وانضباط التسعير المدفوع بـ IFRS-17. التحول الرقمي موضوع مهيمن: نجم الآن تحقق 95% من الخدمات عبر القنوات الرقمية، مظهرة كيف تدفقات المطالبات المبسطة يمكن أن تعزز احتفاظ العملاء.

الدعم الحكومي مرئي عبر حقن الملكية من صندوق الاستثمارات العامة في السعودية لإعادة التأمين، مما يقوي القدرة المحلية ويوفر أحجام خطوط أكبر للمخاطر عالية الخطورة. المبادرة تكمل تفويض التنازل ويمكن أن تحفز التوحيد حيث شركات التأمين الأصغر تشارك مع معيد التأمين المعزز لراحة الميزانية العمومية. معيدو التأمين الدوليون يستمرون في توفير المعرفة، لكن شهيتهم الانتقائية بعد الصراع الأوكراني تحث شركات التأمين الأولية لترقية تحليلات المخاطر ومخازن رأس المال.

مخربو InsurTech يزدهرون تحت الصندوق الرملي التنظيمي للبنك المركزي السعودي، الذي يستضيف 226 شركة تكنولوجيا مالية تطور منتجات قائمة على الاستخدام وبروتوكولات مطالبات بلوك تشين ومحركات تسعير ذكاء اصطناعي. اللاعبون الراسخون يردون بشراء حصص تقنية أو إطلاق أذرع مغامرة لضمان خطوط ابتكار. اكتساب المواهب، خاصة في علم البيانات والنمذجة الاكتوارية، يصبح ساحة معركة حيث تحاول الشركات تحصين المزية التنافسية في سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية المتطور.

قادة صناعة التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية

-

شركة التعاونية للتأمين (التعاونية)

-

شركة ملاذ التعاونية للتأمين

-

شركة المتوسط والخليج التعاونية للتأمين وإعادة التأمين (ميدغلف)

-

شركة سلامة التعاونية للتأمين

-

شركة الدرع العربي التعاونية للتأمين

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- مارس 2025: فازت التعاونية بتفويض تأمين صحي من المملكة العربية السعودية بقيمة أكثر من 5% من دخل أقساطها لعام 2023، مؤكدة الفرصة في حسابات الشركات الكبيرة.

- يناير 2025: أتم صندوق الاستثمارات العامة استثماره الاستراتيجي في شركة إعادة التأمين السعودية، معززًا قدرة إعادة التأمين المحلية ومقللاً الاعتماد على الأسواق الخارجية.

- نوفمبر 2024: نشطت هيئة التأمين السعودية قاعدة التنازل لإعادة التأمين المحلي بنسبة 30%، متوقعة رفع أرباح معيدي التأمين المحليين بنسبة 25% في 2025.

- مايو 2024: ميدغلف قلمت الخسائر المتراكمة إلى 34.1% من رأس المال رغم انزلاق الربح الفصلي 27%.

- مارس 2024: بوبا العربية جددت رخصة تشغيلها مع البنك المركزي السعودي حتى يناير 2026.

نطاق تقرير سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية

التأمين ضد الأضرار والممتلكات هو تأمين على المنازل والسيارات والشركات وليس التأمين الصحي أو على الحياة. يهدف التقرير لتوفير تحليل مفصل لسوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية. يركز على ديناميات السوق والاتجاهات الناشئة في القطاعات والأسواق الإقليمية والرؤى حول أنواع التأمين وقنوات التوزيع المختلفة. علاوة على ذلك، يحلل اللاعبين الرئيسيين والمشهد التنافسي في سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية. سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية مقسم حسب نوع التأمين (السيارات، الممتلكات والحريق، البحري، الطيران، الطاقة، الهندسة، الحوادث والمسؤولية، وأخرى) وقناة التوزيع (وكالة التأمين، التأمين المصرفي، الوسطاء، المبيعات المباشرة، وأخرى). يقدم التقرير حجم السوق وتوقعات لسوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| السيارات |

| الممتلكات/الحريق |

| البحري |

| الطيران |

| الطاقة |

| الهندسة |

| الحوادث والمسؤولية |

| وكالة التأمين |

| التأمين المصرفي |

| الوسطاء |

| المبيعات المباشرة |

| قنوات التوزيع الأخرى |

| التجزئة (الأفراد) |

| الشركات الصغيرة والمتوسطة |

| التجاري/الشركات |

| الوسطى |

| الغربية |

| الشرقية |

| الشمالية |

| الجنوبية |

| حسب نوع التأمين | السيارات |

| الممتلكات/الحريق | |

| البحري | |

| الطيران | |

| الطاقة | |

| الهندسة | |

| الحوادث والمسؤولية | |

| حسب قناة التوزيع | وكالة التأمين |

| التأمين المصرفي | |

| الوسطاء | |

| المبيعات المباشرة | |

| قنوات التوزيع الأخرى | |

| حسب المستخدمين النهائيين | التجزئة (الأفراد) |

| الشركات الصغيرة والمتوسطة | |

| التجاري/الشركات | |

| حسب المنطقة | الوسطى |

| الغربية | |

| الشرقية | |

| الشمالية | |

| الجنوبية |

الأسئلة الرئيسية المُجاب عنها في التقرير

ما هي القيمة المتوقعة لسوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية بحلول 2030؟

من المتوقع أن يصل السوق إلى 20.60 مليار دولار أمريكي بحلول 2030، نامٍ بمعدل نمو سنوي مركب قدره 16.4%.

لماذا ينمو تأمين الهندسة بأسرع وتيرة في المملكة؟

مشاريع ضخمة بقيمة 850 مليار دولار أمريكي، مثل نيوم وتطوير البحر الأحمر، تحتاج تغطية متخصصة لجميع مخاطر البناء وتأخير بدء التشغيل، مدفوعة معدل نمو سنوي مركب قدره 11.50% في خطوط الهندسة.

كيف تؤثر قاعدة التنازل لإعادة التأمين المحلي بنسبة 30% على شركات التأمين؟

القاعدة توجه تدفقات الأقساط الخارجية عائدة إلى معيدي التأمين المحليين، محسنة القدرة المحلية مع إعطاء شركات التأمين الأولية تسعير أكثر استقرارًا وسط سوق إعادة التأمين العالمي المتشدد.

أي منطقة تولد حاليًا معظم الأقساط؟

المنطقة الغربية تقود بـ 35.60% من حجم سوق التأمين ضد الأضرار والممتلكات في المملكة العربية السعودية، مدعومة بالسياحة ومشاريع البنية التحتية الساحلية الكبيرة.

ما الدور الذي تلعبه InsurTech في توسع السوق؟

منتجات السيارات القائمة على التليماتيك ومعالجة المطالبات عبر الواتساب تقلل التكاليف وتجذب السائقين الأصغر، موسعة المجموعة المؤمنة ومحسنة إدارة نسبة الخسائر.

آخر تحديث للصفحة في: