تحليل سوق أتمتة العمليات في أمريكا الشمالية

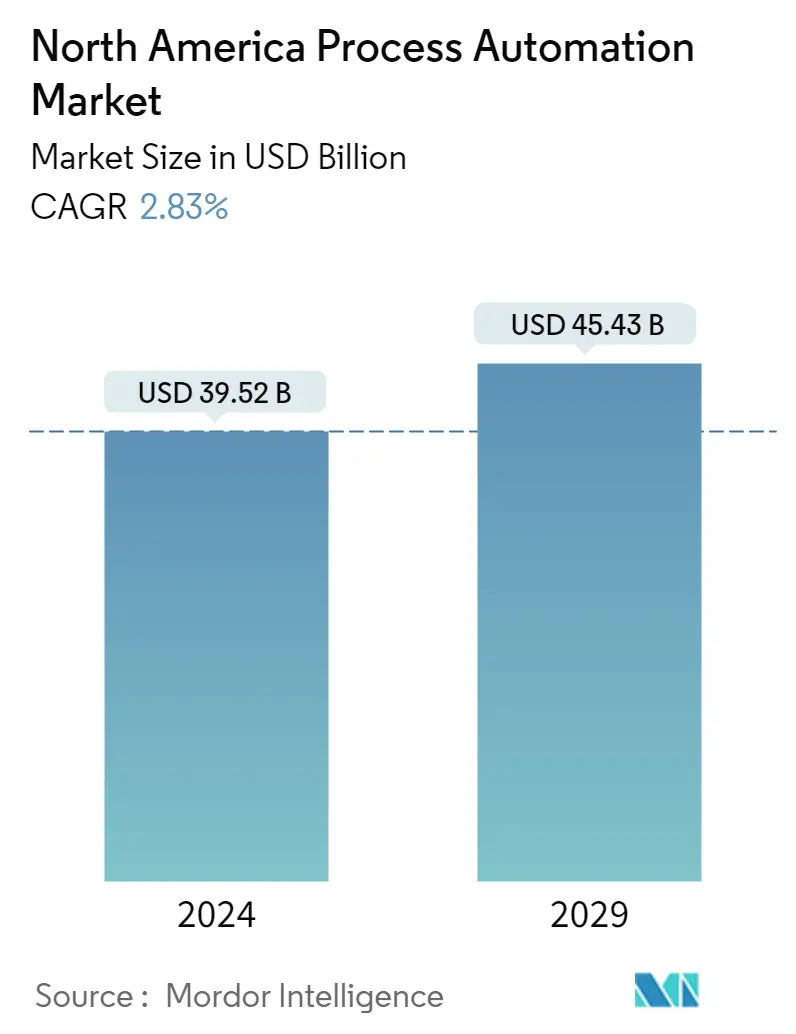

يُقدر حجم سوق أتمتة العمليات في أمريكا الشمالية بـ 39.52 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 45.43 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 2.83٪ خلال الفترة المتوقعة (2024-2029).

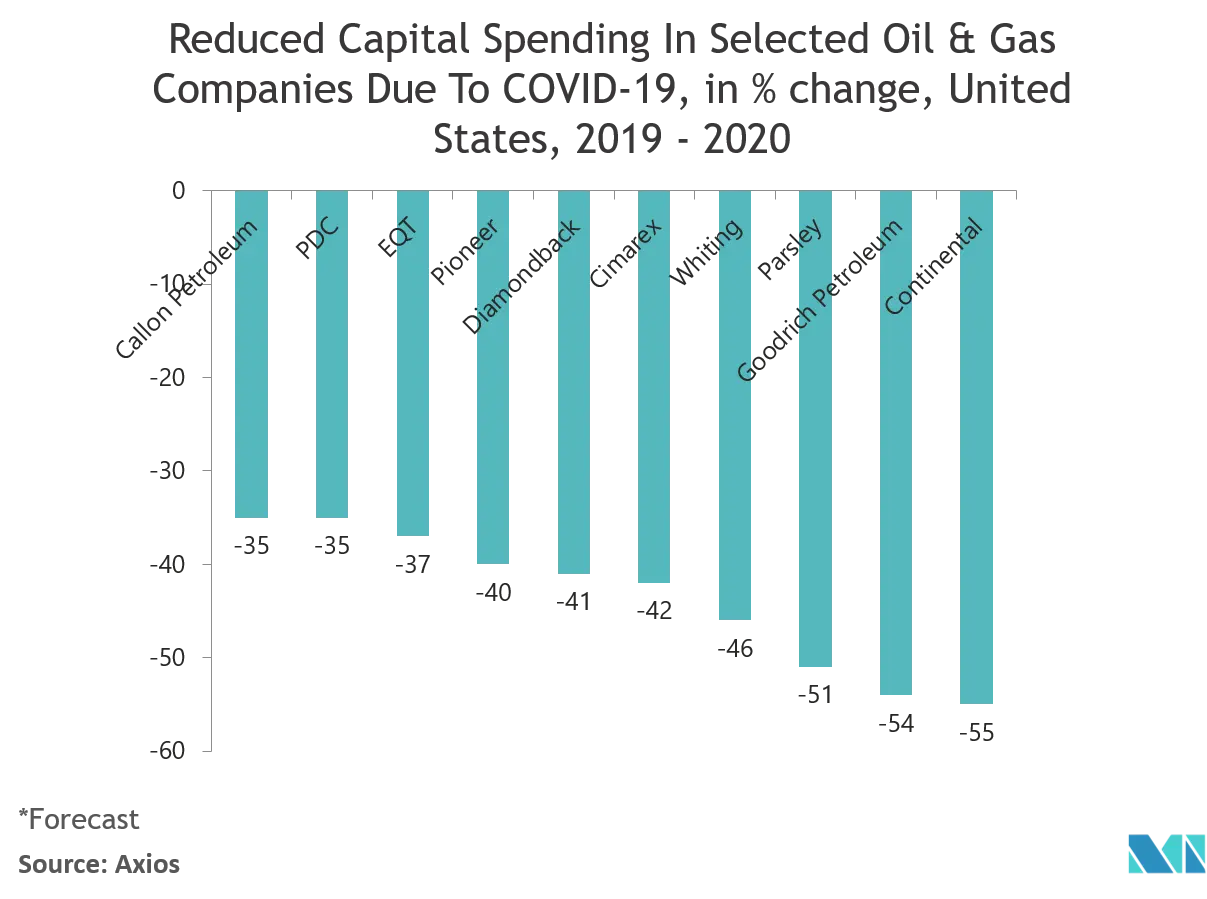

يؤثر تأثير جائحة كوفيد-19 على الصناعات المختلفة في الولايات المتحدة بقوة على استيعاب أتمتة العمليات في المنطقة. إن تأثير فيروس كورونا (COVID-19) كبير جدًا على صناعات مثل الطاقة والمرافق والموارد. لقد تباطأت سلسلة توريد النفط بسبب انخفاض إنتاج واستخدام النفط والمنتجات المشتقة من النفط. ودعت المناطق المنتجة للنفط في أوبك إلى خفض كبير في الإنتاج بمقدار 1.5 مليون برميل يوميا لدعم الأسعار المتدنية بسبب كوفيد-19. على سبيل المثال، انخفض السعر الإجمالي لخام غرب تكساس الوسيط بنسبة 25% تقريبًا منذ بداية العام. ومع ذلك، يُعزى بعض هذا الانخفاض في الأسعار إلى حرب الأسعار بين المملكة العربية السعودية وروسيا.

توضح المؤشرات الأساسية المختلفة تأثير فيروس كورونا (COVID-19) على الشركات ذات الأحجام المختلفة في كندا. بالنسبة لساعات العمل، تبين أن الشركات الصغيرة والمتوسطة هي الأكثر تضررا من تفشي الوباء في الربع الأول من السنة المالية 2020. وكانت الشركات الكبيرة هي الأقل تضررا.

- لقد أحدثت صناعة الأتمتة في أمريكا الشمالية ثورة من خلال الجمع بين الجوانب الرقمية والمادية للتصنيع. وتهدف هذه التغييرات إلى تقديم الأداء الأمثل. علاوة على ذلك، فإن التركيز على تحقيق صفر إنتاج للنفايات وقصر وقت الوصول إلى السوق أدى إلى زيادة نمو السوق. قدمت أتمتة عمليات التصنيع فوائد مختلفة، مثل المراقبة السهلة، وتقليل النفايات، وزيادة سرعة الإنتاج. توفر الأتمتة للعملاء جودة محسنة، مع منتجات موحدة ويمكن الاعتماد عليها، خلال فترة زمنية قصيرة وبتكلفة أقل بكثير.

- لقد لعب ربط الآلات والمعدات الصناعية والحصول على البيانات في الوقت الفعلي دورًا رئيسيًا في اعتماد أنظمة SCADA وHMI وPLC والبرامج التي توفر التصور. تساعد هذه الأنظمة في تقليل الأخطاء في المنتج، وتقليل وقت التوقف عن العمل، وجدولة الصيانة، والتحول من الحالة التفاعلية إلى المراحل التنبؤية والإرشادية لاتخاذ القرار.

- ويشهد قطاع الصناعات التحويلية نموا كبيرا. وفي الولايات المتحدة، انخفض معدل تشغيل العمالة في قطاع التصنيع على مدى السنوات الخمس والعشرين الماضية. إن ارتفاع تكاليف المواد، وضغوط خفض الأسعار، وزيادة تكاليف العمالة هي التحديات الأساسية التي تواجهها هذه الصناعات. تشير تكاليف وحدة العمل المتقلبة في الولايات المتحدة إلى عدم انتظام الإنتاجية. وقد أدى هذا إلى زيادة اعتماد الأتمتة في القطاع الصناعي، وبالتالي تقليل التكاليف المرتبطة بالإنتاج.

اتجاهات سوق أتمتة العمليات في أمريكا الشمالية

ومن المتوقع أن ينمو النفط والغاز بشكل كبير

- تعتبر الأتمتة محركًا مهمًا في صناعة النفط والغاز. تتيح الرقمنة والأتمتة والتقنيات الجديدة للمشغلين والفنيين إمكانية الوصول الفوري إلى الأداء والحالة والمعلومات التقنية المهمة. تتبنى شركات النفط والغاز في المنطقة المدروسة بشكل متزايد أتمتة العمليات، لتعزيز سرعة اتخاذ القرار، واستكشاف الأخطاء وإصلاحها، وكفاءة الأداء.

- غالبًا ما تواجه شركات النفط والغاز في أمريكا الشمالية تحديات في التحول إلى مصادر أكثر متجددة. ولتلبية الطلب في مواقف متنوعة، تحتاج شركات الطاقة إلى التركيز على التقنيات المبتكرة مثل أتمتة العمليات ضمن نماذج أعمالها، لتبني الابتكار وزيادة الكفاءة.

- إن تحديث العمليات الداخلية من خلال الأتمتة وتحسين الوصول إلى المعلومات حول العمليات والصيانة سيساعد الصناعة على تبسيط الإنتاج والتوزيع، والسماح بإنتاجية أعلى.

- هناك طلب متزايد على السلامة والموثوقية في عمليات صناعة النفط والغاز. تخلق سلسلة التوريد في الصناعة طلبًا كبيرًا على الأتمتة والخبرة الصناعية وشبكة شركاء واسعة النطاق. تساعد أتمتة العمليات منتجي النفط والغاز على دمج المعلومات والتحكم في الطاقة وتوفير حلول السلامة للاستجابة للطلب العالمي الديناميكي.

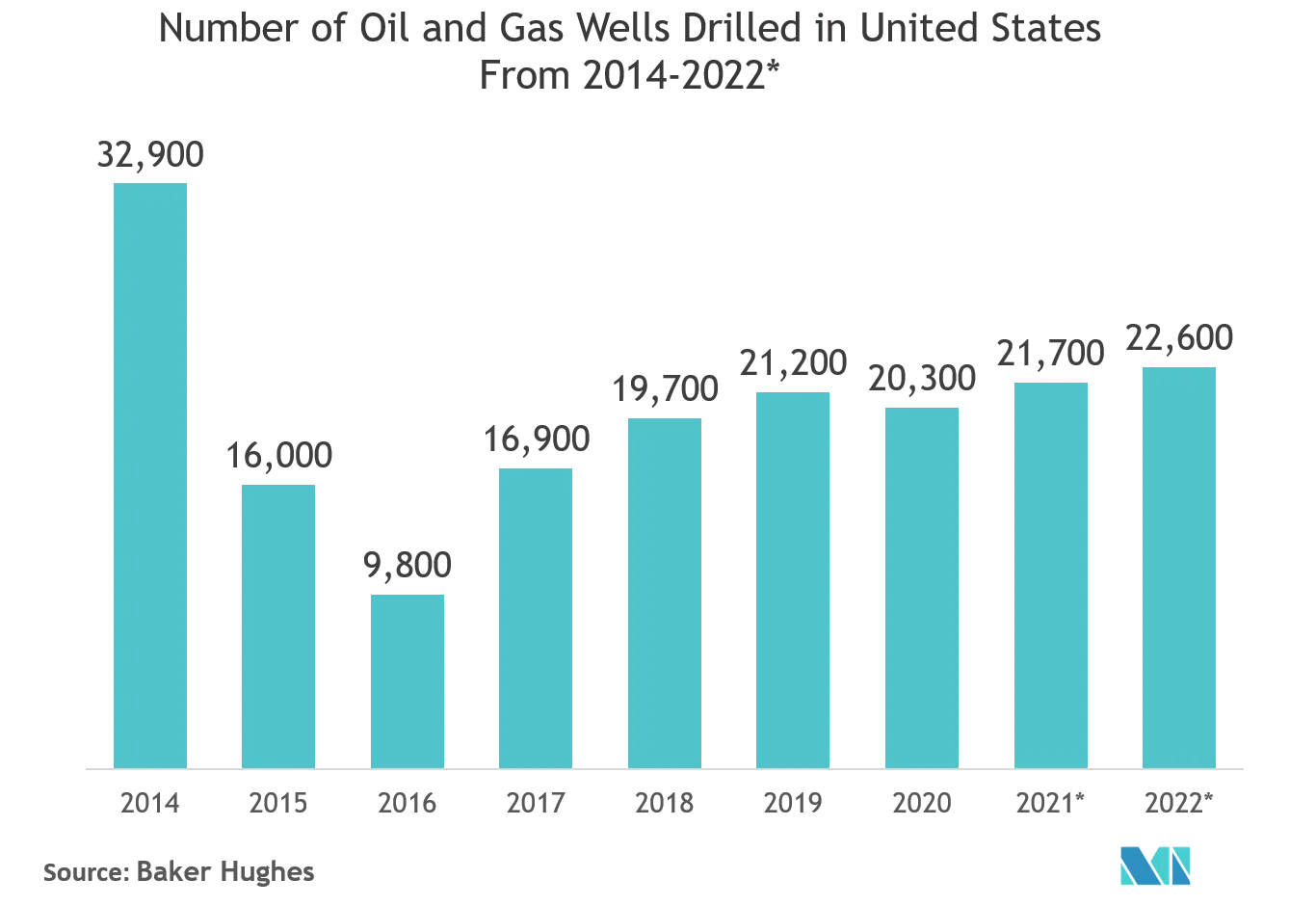

- بالإضافة إلى ذلك، يتضمن قطاع التنقيب والإنتاج في صناعة النفط والغاز العديد من أنشطة الحفر التي تحتاج إلى تلبية اللوائح الحكومية الصارمة وتتطلب تخطيطًا مكثفًا لخفض التكاليف التشغيلية. في كثير من الأحيان، تتعامل الصناعة مع مجموعات واسعة من البيانات المكانية لاتخاذ العديد من القرارات. يتم استخدام العديد من أدوات أتمتة العمليات والمحركات التحليلية في هذا القطاع لتسخير القوة الكاملة للبيانات المكانية.

- مع التقلبات في أسعار النفط الخام، تركز العديد من شركات النفط والغاز على تقليل التكاليف وزيادة الكفاءة في جميع أنحاء سلسلة التوزيع. وللاستمرار في البيئة التنافسية المتزايدة وتقليل هوامش البيع بالتجزئة، يحتاجون إلى تحسين العديد من العمليات في قطاعات متعددة.

من المتوقع أن تستحوذ الولايات المتحدة على حصة كبيرة من السوق

- تواصل الولايات المتحدة، مدعومة بالصناعة 4.0، الابتكار وتعزيز مكانتها في السوق العالمية في مجال أتمتة المصانع وصناعة أنظمة التحكم الصناعية. كما أن احتضان التقنيات الذكية في السوق المدروسة كان له تأثير إيجابي على الاقتصاد الوطني.

- تعمل زيادة تكامل التصنيع العالمي على زيادة الضغوط على الاستثمار في الأتمتة، حيث يلوح في الأفق تقليل التكاليف إلى الحد الأقصى مع تعظيم الجودة كنموذج تشغيلي للشركات المصنعة في الولايات المتحدة.

- مع تزايد الهجمات السيبرانية في المصانع الذكية في الولايات المتحدة، هناك قلق متزايد بشأن استخدام أنظمة التحكم الصناعية. وتخطط الحكومة للحد من ظهور مثل هذه الجرائم. ويتماشى ذلك مع الاتجاه المتزايد لأنظمة التحكم الصناعية المصنعة في الدولة للمصانع الذكية لتجنب مخاطر انتهاكات الأمن السيبراني. تقدم شركات مثل Panasonic North America حلول تصنيع ذكية كاملة، بما في ذلك تخطيط موارد المؤسسات (ERP) والعديد من الحلول الأخرى.

- الابتكارات القائمة على التقاطع التكنولوجي ملحوظة في الولايات المتحدة. على سبيل المثال، في سبتمبر 2020، أعلنت جامعة ولاية ويتشيتا عن إطلاق The Smart Factory@Wichita بالتعاون مع شركة Deloitte، بما في ذلك خط إنتاج واسع النطاق والجهات الراعية المضيفة والمختبرات التجريبية لتوسيع الخبرة التكنولوجية.

- ومع إطلاق حكومة بايدن استثماراتها لإنعاش الوباء الذي ضرب الاقتصاد الأمريكي، أصبحت البنية التحتية وصناعة الإلكترونيات هي المستفيد الرئيسي إلى جانب نمو الشركات الصغيرة والمتوسطة الحجم. تعتبر صناعة البنية التحتية والإلكترونيات من المستخدمين الكثيفين لمنتجات الأجهزة والحلول البرمجية لأنظمة التحكم الصناعية ومن المتوقع أن يكون لها تأثير إيجابي مباشر.

- أصبحت التقنيات والمصطلحات مثل اكتشاف العمليات، وتحسين العمليات، وذكاء العمليات، وتنسيق العمليات جزءًا أكثر أهمية من أتمتة العمليات الروبوتية (RPA). هناك اتجاه مستمر لزيادة العلاقة الوثيقة بين إدارة عمليات الأعمال (BPM) وRPA في المستقبل.

- بالإضافة إلى ذلك، ومع انتعاش أسعار النفط الخام في السوق العالمية، فإن الاستثمارات في العديد من مشاريع البنية التحتية للنفط والغاز آخذة في الارتفاع، خاصة في مناطق أمريكا الشمالية وأوروبا والشرق الأوسط. ومن المتوقع أن تقود هذه المشاريع الطلب على حلول أتمتة العمليات في جميع أنحاء العالم.

نظرة عامة على صناعة أتمتة العمليات في أمريكا الشمالية

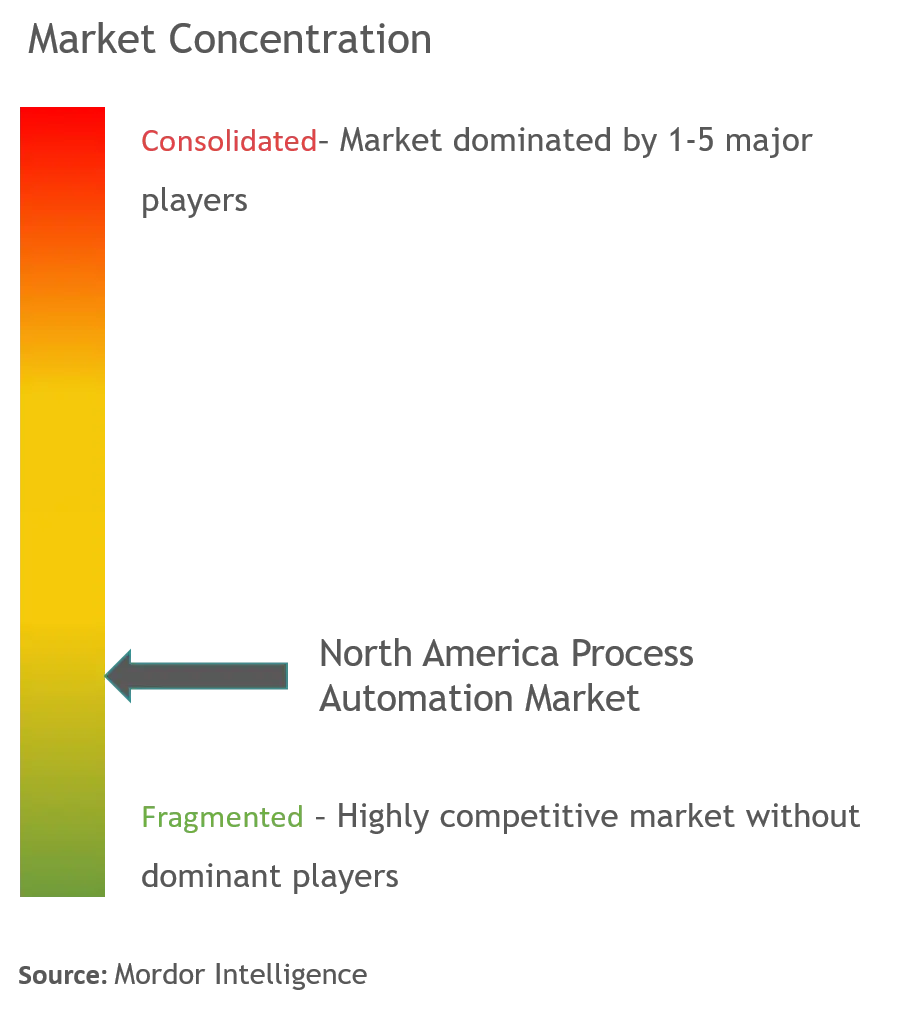

عوائق الخروج غير داعمة، بالنظر إلى المعدات عالية التكلفة اللازمة لإنتاج هذه الأنظمة. تعمل العديد من الشركات العاملة في السوق على التخلص من المنافسة عن طريق عمليات الاستحواذ والاندماج الاستراتيجي أو المبادرات الذكية الجديدة، وبالتالي من المتوقع أن يصبح السوق أكثر قدرة على المنافسة على الرغم من الدمج خلال الفترة المتوقعة. اعتبارًا من أكتوبر 2020، أعلنت إيمرسون عن استحواذها على مجموعة بروجيا. كما أصبح التعاون مع عمالقة الإنترنت واضحًا بشكل متزايد بسبب الصناعة 4.0. اعتبارًا من أبريل 2021، دخلت شركة Siemens في شراكة مع Google Cloud بهدف دمج سحابة بيانات Google Cloud وتقنيات الذكاء الاصطناعي/التعلم الآلي (AI/ML) مع حلول أتمتة المصانع الخاصة بها.

- أبريل 2021 - أطلقت شركة Siemens محركًا مؤازرًا جديدًا. يأتي Simotics S-1FS2 مزودًا بغلاف من الفولاذ المقاوم للصدأ، وحماية IP67/IP69، وأجهزة تشفير متعددة الدورات عالية الدقة 22 بت، تلبي احتياجات الصناعات الدوائية والغذائية.

- مارس 2021 - كشفت الشركة عن تحسينات على برنامج CIMPLICITY وTracker الذي يوفر دعمًا حاسمًا للمشغلين في اتخاذ القرارات لجعلهم أكثر كفاءة. يعد CIMPLICITY حلاً للشركات الصناعية التي تقوم ببناء مراكز عمليات عن بعد بما في ذلك مرافق الطاقة والمياه في مواقع متعددة. توفر الإصدارات الجديدة تكاملاً متزايدًا مع Proficy Operations Hub وProficy Historian لتوفير تصور مركزي قائم على الويب والتحكم والبيانات في السياق.

قادة سوق أتمتة العمليات في أمريكا الشمالية

ABB Ltd

Siemens AG

Schneider Electric SE

General Electric Company

ROCKWELL AUTOMATION INC.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

تجزئة صناعة أتمتة العمليات في أمريكا الشمالية

يشمل نطاق الدراسة أنظمة ومكونات التحكم الرئيسية، وبنية الاتصال الأساسية، والبروتوكولات التي يتم نشرها في صناعة أتمتة العمليات في أمريكا الشمالية.

بعض التعريفات الرئيسية لأنظمة التحكم مذكورة أدناه.

DCS نظام DCS عبارة عن بنية شبكية للتحكم في العمليات أو المصانع بمساعدة العديد من وحدات التحكم الرقمية المتصلة الموزعة في جميع أنحاء النظام.

PLC: هذا نظام إلكتروني يعمل رقميًا ومصمم للاستخدام في البيئة الصناعية. ويشمل وظائف مثل المنطق والتسلسل والتوقيت والعد والحساب، ويستخدم للتحكم من خلال المدخلات والمخرجات الرقمية أو التناظرية، وأنواع مختلفة من الآلات والعمليات.

SCADA يشير هذا إلى نظام كمبيوتر صناعي يراقب العملية ويتحكم فيها. تشتمل أنظمة SCADA على الأجهزة والبرامج والخدمات التي يتم تنفيذها للإشراف على أصول المصانع الموزعة جغرافيًا والتحكم فيها.

MES يتم تعريفه على أنه نظام جدولة وتتبع يُستخدم في قطاع التصنيع لتحليل توفر الموارد وحالتها والإبلاغ عنها، وجدولة الطلبات وتحديثها، وجمع بيانات التنفيذ التفصيلية.

وتشمل الأنظمة الأخرى التي تم تحليلها في الدراسة المحركات الكهربائية، والصمامات والمحركات، وسلامة العمليات، وأجهزة الاستشعار وأجهزة الإرسال.

يعد تحليل البرامج والخدمات وصناعات المستخدم النهائي والمناطق الجغرافية أيضًا جزءًا من الدراسة. بالإضافة إلى ذلك، تمت دراسة تأثير فيروس كورونا (COVID-19) على هذا السوق.

| سلكي |

| لاسلكي |

| بواسطة أجهزة النظام | نظام التحكم الإشرافي والحصول على البيانات (SCADA) | |

| نظام التحكم الموزع (DCS) | ||

| وحدة التحكم المنطقية القابلة للبرمجة (PLC) | ||

| الصمامات والمحركات | ||

| محركات كهربائية | ||

| واجهة الآلة البشرية (HMI) | ||

| أنظمة سلامة العمليات | ||

| أجهزة الاستشعار وأجهزة الإرسال | ||

| حسب نوع البرنامج | APC (الحلول المستقلة والمخصصة) | التحكم التنظيمي المتقدم |

| نموذج متعدد المتغيرات | ||

| الاستدلال والتسلسل | ||

| تحليلات البيانات والبرامج القائمة على التقارير | ||

| أنظمة تنفيذ التصنيع (MES) | ||

| البرامج والخدمات الأخرى | ||

| النفط والغاز |

| الكيميائية والبتروكيماوية |

| الطاقة والمرافق |

| المياه ومياه الصرف الصحي |

| الأغذية والمشروبات |

| الورق واللب |

| الأدوية |

| صناعات المستخدم النهائي الأخرى |

| الولايات المتحدة |

| كندا |

| بواسطة بروتوكول الاتصالات | سلكي | ||

| لاسلكي | |||

| حسب نوع النظام | بواسطة أجهزة النظام | نظام التحكم الإشرافي والحصول على البيانات (SCADA) | |

| نظام التحكم الموزع (DCS) | |||

| وحدة التحكم المنطقية القابلة للبرمجة (PLC) | |||

| الصمامات والمحركات | |||

| محركات كهربائية | |||

| واجهة الآلة البشرية (HMI) | |||

| أنظمة سلامة العمليات | |||

| أجهزة الاستشعار وأجهزة الإرسال | |||

| حسب نوع البرنامج | APC (الحلول المستقلة والمخصصة) | التحكم التنظيمي المتقدم | |

| نموذج متعدد المتغيرات | |||

| الاستدلال والتسلسل | |||

| تحليلات البيانات والبرامج القائمة على التقارير | |||

| أنظمة تنفيذ التصنيع (MES) | |||

| البرامج والخدمات الأخرى | |||

| بواسطة صناعة المستخدم النهائي | النفط والغاز | ||

| الكيميائية والبتروكيماوية | |||

| الطاقة والمرافق | |||

| المياه ومياه الصرف الصحي | |||

| الأغذية والمشروبات | |||

| الورق واللب | |||

| الأدوية | |||

| صناعات المستخدم النهائي الأخرى | |||

| حسب البلد | الولايات المتحدة | ||

| كندا | |||

الأسئلة الشائعة حول أبحاث سوق أتمتة العمليات في أمريكا الشمالية

ما هو حجم سوق أتمتة العمليات في أمريكا الشمالية؟

من المتوقع أن يصل حجم سوق أتمتة العمليات في أمريكا الشمالية إلى 39.52 مليار دولار أمريكي في عام 2024 وأن ينمو بمعدل نمو سنوي مركب قدره 2.83٪ ليصل إلى 45.43 مليار دولار أمريكي بحلول عام 2029.

ما هو حجم سوق أتمتة العمليات الحالي في أمريكا الشمالية؟

وفي عام 2024، من المتوقع أن يصل حجم سوق أتمتة العمليات في أمريكا الشمالية إلى 39.52 مليار دولار أمريكي.

من هم البائعين الرئيسيين في نطاق سوق أتمتة العمليات في أمريكا الشمالية؟

ABB Ltd، Siemens AG، Schneider Electric SE، General Electric Company، ROCKWELL AUTOMATION INC. هي الشركات الكبرى العاملة في سوق أتمتة العمليات في أمريكا الشمالية.

ما هي السنوات التي يغطيها سوق أتمتة العمليات في أمريكا الشمالية وما هو حجم السوق في عام 2023؟

في عام 2023، قدر حجم سوق أتمتة العمليات في أمريكا الشمالية بنحو 38.43 مليار دولار أمريكي. يغطي التقرير حجم السوق التاريخي لسوق أتمتة العمليات في أمريكا الشمالية للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق أتمتة العمليات في أمريكا الشمالية للسنوات 2024 و2025 و2026 و2027 و2028 و2029.

آخر تحديث للصفحة في:

تقرير صناعة أتمتة العمليات في أمريكا الشمالية

إحصائيات الحصة السوقية لأتمتة العمليات في أمريكا الشمالية لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل أتمتة العمليات في أمريكا الشمالية توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.