حجم سوق تغذية المعادن في أمريكا الشمالية

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 1.23 مليار دولار أمريكي | |

| حجم السوق (2029) | 1.58 مليار دولار أمريكي | |

| أكبر حصة حسب المضاف الفرعي | المعادن الكبيرة | |

| CAGR (2024 - 2029) | 5.34 % | |

| أكبر حصة حسب البلد | الولايات المتحدة | |

| تركيز السوق | واسطة | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الأعلاف المعدنية في أمريكا الشمالية

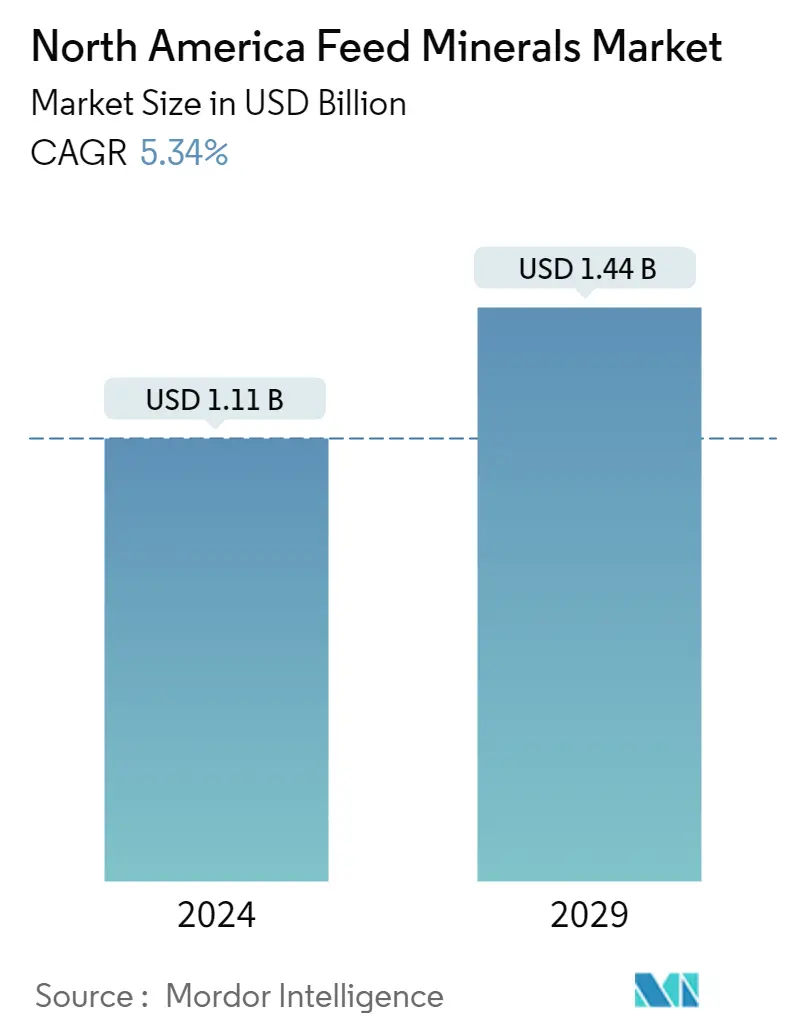

يُقدر حجم سوق معادن الأعلاف في أمريكا الشمالية بـ 1.11 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 1.44 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 5.34٪ خلال الفترة المتوقعة (2024-2029).

- في أمريكا الشمالية، كانت المعادن الكبيرة أكبر إضافات معدنية فرعية في عام 2022 بسبب أهميتها في النمو والتطور والإنتاج ووظيفة المناعة والأداء الإنجابي. ومن المتوقع أيضًا أن يكونوا القطاع الأسرع نموًا في نوع معادن الأعلاف بمعدل نمو سنوي مركب يبلغ 5.3٪ خلال الفترة المتوقعة. ارتفعت القيمة السوقية بسرعة في عام 2019 بسبب زيادة إنتاج الأعلاف.

- وفي عام 2022، كانت الولايات المتحدة أكبر دولة فيما يتعلق بسوق معادن الأعلاف، بما في ذلك الإضافات الفرعية بشكل فردي. في الولايات المتحدة، كانت المعادن الكبيرة هي أكبر أنواع معادن الأعلاف حيث شكلت أكثر من 89.1٪ من سوق المعادن في عام 2022.

- وترتبط الحصة السوقية المرتفعة بزيادة استخدام المعادن، حيث يؤدي نقص المعادن في الحيوانات إلى الإصابة بالأمراض. على سبيل المثال، نقص الكالسيوم لفترة طويلة والذي قد يحدث في الحيوانات الصغيرة قد يؤدي إلى الكساح وهشاشة العظام لدى البالغين في الماشية.

- وفقًا لتقديرات عام 2022، شكلت المعادن الكبيرة 89% من إجمالي القيمة السوقية لمعادن الأعلاف في أمريكا الشمالية. وكانت للحيوانات المجترة الحصة الأكبر بنسبة 52% في المنطقة، وذلك لأهميتها في الوقاية من الحماض والقلويات في المجترات.

- في أمريكا الشمالية، شكلت المعادن الدقيقة 10.9% فقط من إجمالي سوق معادن الأعلاف في عام 2022. ومن إجمالي سوق المعادن الدقيقة للأعلاف، كانت حيوانات الدواجن هي الجزء الأكثر استخدامًا من الحيوانات في المنطقة، حيث بلغت 42.8% من حصة السوق في عام 2022. ويرتبط بأهمية المعادن الدقيقة في نمو طيور الدواجن.

- ومن المتوقع أن تنمو جميع أنواع المعادن العلفية بمعدل مماثل خلال فترة التنبؤ في المنطقة بسبب فوائدها وتطبيقها في جميع أنواع الحيوانات لأغراض مختلفة، بما في ذلك نمو العظام والأسنان والعضلات وتكوين البيض.

- يشهد سوق معادن الأعلاف في أمريكا الشمالية نموًا مطردًا، مع تزايد الطلب على اللحوم ومنتجات الألبان مما يساهم في استخدام معادن الأعلاف في إنتاج الأعلاف الحيوانية. وفي عام 2022، استحوذ سوق معادن الأعلاف على 11.7% من إجمالي سوق إضافات الأعلاف بقيمة مليار دولار أمريكي. ويعود هذا النمو إلى حد كبير إلى زيادة إنتاج الأعلاف الحيوانية، خاصة في الولايات المتحدة، حيث نما السوق بنسبة 25.8% في عام 2019 مقارنة بعام 2018.

- المعادن الكبيرة هي المعادن الأكثر استهلاكًا في أمريكا الشمالية، حيث تبلغ قيمتها السوقية 896.1 مليون دولار أمريكي في عام 2022، تليها المعادن الدقيقة بقيمة سوقية تبلغ 111 مليون دولار أمريكي. وكانت الحيوانات المجترة هي أهم مستخدمي معادن الأعلاف في عام 2022، حيث استحوذت على 52.3% من إجمالي سوق معادن الأعلاف في أمريكا الشمالية، بقيمة سوقية تبلغ 0.5 مليار دولار أمريكي. وتليها طيور الدواجن بحصة سوقية تبلغ 28.9%.

- أدى الاستهلاك المتزايد للحوم البقر والطلب على منتجات الألبان في كل من الأسر وصناعة الأغذية التجارية إلى زيادة في استخدام المعادن لنمو الحيوان. تم استخدام أكثر من 70% من إجمالي استخدام معادن الأعلاف في الحيوانات المجترة في عام 2022 في تربية الأبقار.

- تعد الولايات المتحدة أكبر سوق لمعادن الأعلاف في أمريكا الشمالية، بحصة سوقية تبلغ 70٪ في عام 2022. وهي أيضًا الدولة الأسرع نموًا في سوق معادن الأعلاف، بمعدل نمو سنوي مركب قدره 5.9٪ خلال الفترة المتوقعة. وتنمو المكسيك أيضًا بشكل مطرد بمعدل نمو سنوي مركب قدره 4.1%، ويرجع ذلك إلى حد كبير إلى الزيادة في استهلاك لحوم البقر والطلب على الحليب ومنتجات الألبان.

- ومع الزيادة المتوقعة في الطلب على المنتجات المعبأة مثل الحليب واللبن ونقانق اللحم البقري وما إلى ذلك، من المتوقع أن يستمر سوق المعادن في النمو بشكل أكبر في أمريكا الشمالية.

اتجاهات سوق الأعلاف المعدنية في أمريكا الشمالية

- يتزايد عدد الحيوانات المجترة بسبب إمكانية تصدير لحوم البقر العالية لصناعات تجهيز الأغذية والولايات المتحدة تمثل 54.9% من سكان المنطقة

- ستساعد الولايات المتحدة التي تهيمن على أعداد الخنازير، وكندا كونها ثالث أكبر مصدر للخنازير الحية ولحم الخنزير، على زيادة أعداد الخنازير لتلبية الطلب على اللحوم الغنية بالبروتين.

- تعد أمريكا الشمالية ثاني أكبر منتج عالمي لأعلاف الدواجن مع ارتفاع ربحية إنتاج الدجاج اللاحم وزيادة الطلب على منتجات الدواجن مثل اللحوم والبيض.

- يؤدي ارتفاع الطلب على الأعلاف الغنية بالتغذية ذات الإنتاجية العالية وزيادة إنتاج أبقار اللحم إلى زيادة الطلب على الأعلاف المركبة للحيوانات المجترة

- من المتوقع أن تؤدي الولايات المتحدة، باعتبارها منتجًا مهمًا لأعلاف الخنازير ومنتجي الأعلاف المركبة الذين يستثمرون لزيادة الإنتاج، إلى دفع نمو إنتاج أعلاف الخنازير

نظرة عامة على صناعة الأعلاف المعدنية في أمريكا الشمالية

تم توحيد سوق معادن الأعلاف في أمريكا الشمالية بشكل معتدل، حيث تحتل الشركات الخمس الكبرى 41.28٪. اللاعبون الرئيسيون في هذا السوق هم شركة آرتشر دانييل ميدلاند، وشركة كارجيل، وشركة لاند أوليكس، وشركة فيبرو لصحة الحيوان، وشركة إس إتش في (نوتريكو إن في) (مرتبة أبجديًا).

قادة سوق الأعلاف المعدنية في أمريكا الشمالية

Archer Daniel Midland Co.

Cargill Inc.

Land O'Lakes

Phibro Animal Health Corporation

SHV (Nutreco NV)

Other important companies include Adisseo, Alltech, Inc., BASF SE, Kemin Industries, Novus International, Inc..

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأعلاف المعدنية في أمريكا الشمالية

- يناير 2023 استحوذت شركة Novus International على شركة التكنولوجيا الحيوية Agrivida لتطوير إضافات الأعلاف الجديدة.

- مايو 2022 افتتحت شركة Kemin Industries مكاتب جديدة ومركز توزيع في المكسيك لخدمة شركة Kemin لتغذية الحيوان من خلال تقديم خدمات عالية الجودة وحلول مخصصة.

- أبريل 2022 قامت شركة Cargill بتوسيع مركزها العالمي لتغذية الحيوان في الولايات المتحدة باستثمار قدره 50 مليون دولار أمريكي لتطوير وحدة جديدة لابتكار منتجات الألبان ومركز للبحث والتطوير (RD).

تقرير سوق معادن الأعلاف في أمريكا الشمالية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 نطاق الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 عدد رؤوس الحيوانات

- 4.1.1 دواجن

- 4.1.2 المجترات

- 4.1.3 انثي خنزير

- 4.2 إنتاج الأعلاف

- 4.2.1 تربية الأحياء المائية

- 4.2.2 دواجن

- 4.2.3 المجترات

- 4.2.4 انثي خنزير

- 4.3 الإطار التنظيمي

- 4.3.1 كندا

- 4.3.2 المكسيك

- 4.3.3 الولايات المتحدة

- 4.4 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي والحجم والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 المضافة الفرعية

- 5.1.1 المعادن الكبيرة

- 5.1.2 المعادن الدقيقة

- 5.2 حيوان

- 5.2.1 تربية الأحياء المائية

- 5.2.1.1 بواسطة الحيوان الفرعي

- 5.2.1.1.1 سمكة

- 5.2.1.1.2 جمبري

- 5.2.1.1.3 أنواع تربية الأحياء المائية الأخرى

- 5.2.2 دواجن

- 5.2.2.1 بواسطة الحيوان الفرعي

- 5.2.2.1.1 دجاج التسمين

- 5.2.2.1.2 طبقة

- 5.2.2.1.3 طيور الدواجن الأخرى

- 5.2.3 المجترات

- 5.2.3.1 بواسطة الحيوان الفرعي

- 5.2.3.1.1 الأبقار

- 5.2.3.1.2 ماشية الألبان

- 5.2.3.1.3 المجترات الأخرى

- 5.2.4 انثي خنزير

- 5.2.5 حيوانات أخرى

- 5.3 دولة

- 5.3.1 كندا

- 5.3.2 المكسيك

- 5.3.3 الولايات المتحدة

- 5.3.4 بقية أمريكا الشمالية

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Adisseo

- 6.4.2 Alltech, Inc.

- 6.4.3 Archer Daniel Midland Co.

- 6.4.4 BASF SE

- 6.4.5 Cargill Inc.

- 6.4.6 Kemin Industries

- 6.4.7 Land O'Lakes

- 6.4.8 Novus International, Inc.

- 6.4.9 Phibro Animal Health Corporation

- 6.4.10 SHV (Nutreco NV)

7. الأسئلة الإستراتيجية الرئيسية للمديرين التنفيذيين العاملين في مجال إضافات الأعلاف

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 حجم السوق العالمية وDROs

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة الأعلاف المعدنية في أمريكا الشمالية

يتم تغطية المعادن الكبيرة والمعادن الدقيقة كقطاعات بواسطة مادة مضافة فرعية. يتم تغطية تربية الأحياء المائية والدواجن والمجترات والخنازير كقطاعات حسب الحيوان. يتم تغطية كندا والمكسيك والولايات المتحدة كقطاعات حسب البلد.

- في أمريكا الشمالية، كانت المعادن الكبيرة أكبر إضافات معدنية فرعية في عام 2022 بسبب أهميتها في النمو والتطور والإنتاج ووظيفة المناعة والأداء الإنجابي. ومن المتوقع أيضًا أن يكونوا القطاع الأسرع نموًا في نوع معادن الأعلاف بمعدل نمو سنوي مركب يبلغ 5.3٪ خلال الفترة المتوقعة. ارتفعت القيمة السوقية بسرعة في عام 2019 بسبب زيادة إنتاج الأعلاف.

- وفي عام 2022، كانت الولايات المتحدة أكبر دولة فيما يتعلق بسوق معادن الأعلاف، بما في ذلك الإضافات الفرعية بشكل فردي. في الولايات المتحدة، كانت المعادن الكبيرة هي أكبر أنواع معادن الأعلاف حيث شكلت أكثر من 89.1٪ من سوق المعادن في عام 2022.

- وترتبط الحصة السوقية المرتفعة بزيادة استخدام المعادن، حيث يؤدي نقص المعادن في الحيوانات إلى الإصابة بالأمراض. على سبيل المثال، نقص الكالسيوم لفترة طويلة والذي قد يحدث في الحيوانات الصغيرة قد يؤدي إلى الكساح وهشاشة العظام لدى البالغين في الماشية.

- وفقًا لتقديرات عام 2022، شكلت المعادن الكبيرة 89% من إجمالي القيمة السوقية لمعادن الأعلاف في أمريكا الشمالية. وكانت للحيوانات المجترة الحصة الأكبر بنسبة 52% في المنطقة، وذلك لأهميتها في الوقاية من الحماض والقلويات في المجترات.

- في أمريكا الشمالية، شكلت المعادن الدقيقة 10.9% فقط من إجمالي سوق معادن الأعلاف في عام 2022. ومن إجمالي سوق المعادن الدقيقة للأعلاف، كانت حيوانات الدواجن هي الجزء الأكثر استخدامًا من الحيوانات في المنطقة، حيث بلغت 42.8% من حصة السوق في عام 2022. ويرتبط بأهمية المعادن الدقيقة في نمو طيور الدواجن.

- ومن المتوقع أن تنمو جميع أنواع المعادن العلفية بمعدل مماثل خلال فترة التنبؤ في المنطقة بسبب فوائدها وتطبيقها في جميع أنواع الحيوانات لأغراض مختلفة، بما في ذلك نمو العظام والأسنان والعضلات وتكوين البيض.

| المعادن الكبيرة |

| المعادن الدقيقة |

| تربية الأحياء المائية | بواسطة الحيوان الفرعي | سمكة |

| جمبري | ||

| أنواع تربية الأحياء المائية الأخرى | ||

| دواجن | بواسطة الحيوان الفرعي | دجاج التسمين |

| طبقة | ||

| طيور الدواجن الأخرى | ||

| المجترات | بواسطة الحيوان الفرعي | الأبقار |

| ماشية الألبان | ||

| المجترات الأخرى | ||

| انثي خنزير | ||

| حيوانات أخرى |

| كندا |

| المكسيك |

| الولايات المتحدة |

| بقية أمريكا الشمالية |

| المضافة الفرعية | المعادن الكبيرة | ||

| المعادن الدقيقة | |||

| حيوان | تربية الأحياء المائية | بواسطة الحيوان الفرعي | سمكة |

| جمبري | |||

| أنواع تربية الأحياء المائية الأخرى | |||

| دواجن | بواسطة الحيوان الفرعي | دجاج التسمين | |

| طبقة | |||

| طيور الدواجن الأخرى | |||

| المجترات | بواسطة الحيوان الفرعي | الأبقار | |

| ماشية الألبان | |||

| المجترات الأخرى | |||

| انثي خنزير | |||

| حيوانات أخرى | |||

| دولة | كندا | ||

| المكسيك | |||

| الولايات المتحدة | |||

| بقية أمريكا الشمالية | |||

تعريف السوق

- المهام - بالنسبة للدراسة، تعتبر إضافات الأعلاف من المنتجات المصنعة تجاريًا والتي تستخدم لتعزيز الخصائص مثل زيادة الوزن ونسبة تحويل الأعلاف وتناول الأعلاف عند تغذيتها بنسب مناسبة.

- الموزعين - تم استبعاد الشركات العاملة في إعادة بيع إضافات الأعلاف دون إضافة قيمة من نطاق السوق، لتجنب الحساب المزدوج.

- المستهلكون النهائيون - يعتبر مصنعو الأعلاف المركبة من المستهلكين النهائيين في السوق التي تمت دراستها. يستثني النطاق المزارعين الذين يشترون إضافات الأعلاف لاستخدامها مباشرة كمكملات غذائية أو خلطات مسبقة.

- الاستهلاك الداخلي للشركة - الشركات العاملة في إنتاج الأعلاف المركبة وكذلك تصنيع إضافات الأعلاف هي جزء من الدراسة. ومع ذلك، أثناء تقدير أحجام السوق، تم استبعاد الاستهلاك الداخلي لإضافات الأعلاف من قبل هذه الشركات.

منهجية البحث

تتبع Mordor Intelligence منهجية مكونة من أربع خطوات في جميع تقاريرنا.

- الخطوة 1: تحديد المتغيرات الرئيسية: يتم اختيار المتغيرات الرئيسية القابلة للقياس (الصناعية والخارجية) المتعلقة بقطاع المنتجات المحدد والبلد من مجموعة من المتغيرات والعوامل ذات الصلة بناءً على البحث المكتبي ومراجعة الأدب ؛ جنبًا إلى جنب مع المدخلات الأولية للخبراء. يتم تأكيد هذه المتغيرات بشكل أكبر من خلال نمذجة الانحدار (حيثما يلزم ذلك).

- الخطوة الثانية: بناء نموذج السوق: من أجل بناء منهجية تنبؤ قوية ، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل الأرقام السوقية التاريخية المتاحة. من خلال عملية تكرارية ، يتم تعيين المتغيرات المطلوبة لتوقع السوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة 3: التحقق من الصحة والانتهاء منها: في هذه الخطوة المهمة ، يتم التحقق من جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء البحوث الأولية من السوق المدروسة. يتم اختيار المستجيبين عبر المستويات والوظائف لتوليد صورة شاملة للسوق المدروسة.

- الخطوة 4: مخرجات البحث: تقارير موحدة ، مهام استشارية مخصصة ، قواعد بيانات ومنصات اشتراك.