تحليل سوق حمض النيتريك

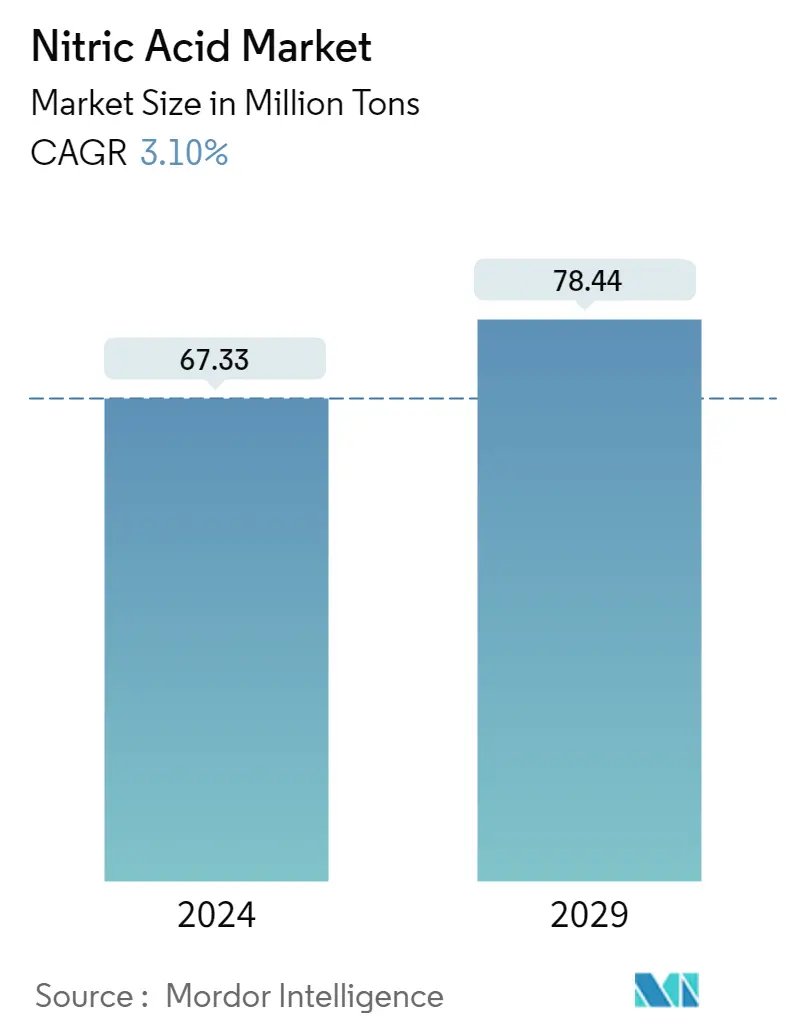

يقدر حجم سوق حمض النيتريك بـ 67.33 مليون طن في عام 2024، ومن المتوقع أن يصل إلى 78.44 مليون طن بحلول عام 2029، بمعدل نمو سنوي مركب قدره 3.10٪ خلال الفترة المتوقعة (2024-2029).

بسبب تفشي فيروس كورونا (COVID-19)، أثرت عمليات الإغلاق على مستوى البلاد في جميع أنحاء العالم، والاضطرابات في أنشطة التصنيع وسلاسل التوريد، وتوقف الإنتاج سلبًا على سوق حمض النيتريك. وفي الوقت الحالي، تعافى السوق من الوباء وينمو بمعدل كبير.

- على المدى القصير، من المتوقع أن يؤدي الطلب المتزايد على حمض النيتريك من صناعة الأسمدة والمتفجرات إلى دفع نمو السوق.

- ومع ذلك، من المرجح أن تعيق المخاطر الصحية الناجمة عن حمض النيتريك نمو السوق.

- ومع ذلك، من المتوقع أن يؤدي التطور التكنولوجي في تصنيع حمض النيتريك والحوافز الحكومية الأخيرة إلى خلق فرص سوقية مربحة خلال الفترة المتوقعة.

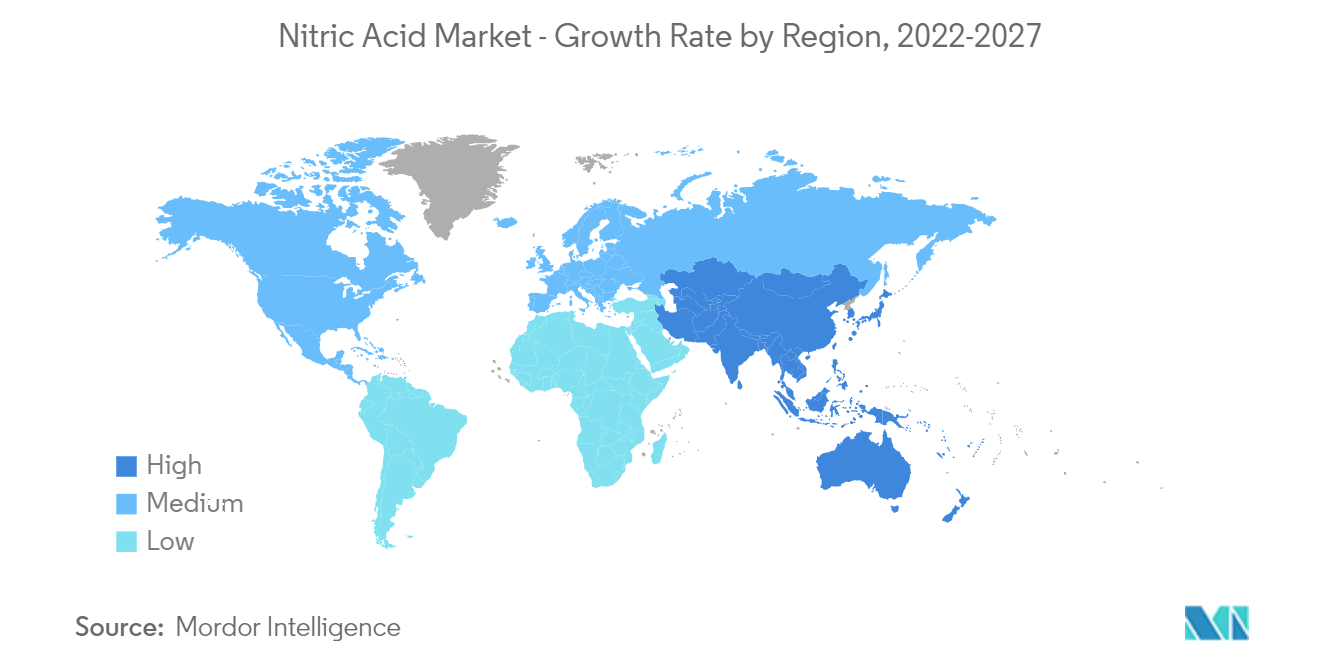

- ومن المتوقع أن تهيمن منطقة آسيا والمحيط الهادئ على السوق عالميًا، مع الاستهلاك الأكبر من دول مثل الصين واليابان والهند.

اتجاهات سوق حمض النيتريك

زيادة الطلب على صناعة الأسمدة

- ويستخدم أكثر من 80% من حمض النيتريك في صناعة الأسمدة. يتم إنتاج الأسمدة، مثل نترات الأمونيوم ونترات أمونيوم الكالسيوم، من حمض النيتريك. ولتلبية الطلب العالمي المتزايد على الغذاء، هناك حاجة إلى المزيد من الأراضي الصالحة للزراعة. وبالتالي، يتزايد الطلب على الأسمدة، حيث من المتوقع أن تشهد صناعة الأسمدة العالمية معدل نمو سنوي مركب يبلغ حوالي 5٪ خلال الفترة المتوقعة.

- نترات الأمونيوم هي سماد نيتروجيني شائع وفعال، حيث يحتوي على حوالي 35% (من حيث الكتلة) من إجمالي محتوى النيتروجين. علاوة على ذلك، يحتوي سماد نترات أمونيوم الكالسيوم (CAN) على نسبة نيتروجين تصل إلى 25-28% تقريبًا. يستخدم سماد CAN لتزويد النيتروجين لتعزيز نمو أي نبات.

- يتم تصنيع نترات الأمونيوم الكالسيوم عن طريق خلط نترات الأمونيوم المنصهرة وكربونات الكالسيوم عند درجة حرارة حوالي 170 درجة مئوية. إنه استرطابي ويمكنه امتصاص الرطوبة من البيئة. وبالتالي، يمكن استخدام نترات الأمونيوم الكالسيوم في التربة دون كمية كافية من الماء.

- وبحسب منظمة الأغذية والزراعة الأمريكية (الفاو)، من المتوقع أن يصل الطلب العالمي على الأسمدة إلى 200.92 مليون طن في عام 2022.

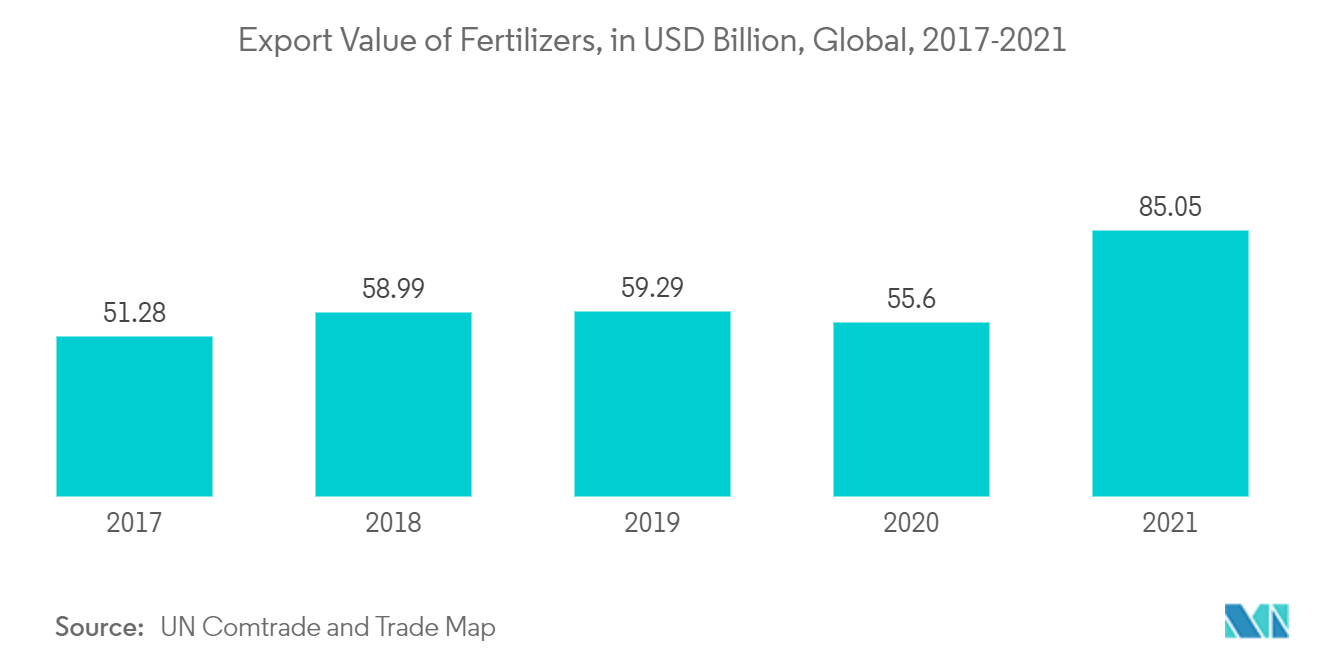

- وفقًا لخريطة التجارة والتجارة التابعة للأمم المتحدة، تجاوزت صادرات الأسمدة 85 مليار دولار أمريكي في عام 2021، وهو ما يمثل زيادة بنسبة 50٪ تقريبًا عن أرقام العام السابق. وفي عام 2021، وصلت الصادرات العالمية من الأسمدة إلى أعلى مستوى لها منذ عشر سنوات.

- وبحسب منظمة FERTILIZERS EUROPE، من المتوقع أن يصل الاستهلاك السنوي للأسمدة النيتروجينية في الاتحاد الأوروبي إلى 10.6 مليون طن بحلول موسم 2029/2030، مقارنة بمتوسط الاستهلاك الحالي البالغ 11.2 مليون طن. وبعد عدة سنوات من الانتعاش، من المتوقع أن ينخفض الاستهلاك السنوي للأسمدة على مدى السنوات العشر القادمة للسنة الرابعة على التوالي، مما يحد من نمو السوق.

- وبالتالي، من المرجح أن تؤثر العوامل المذكورة أعلاه على سوق حمض النيتريك لتطبيق الأسمدة خلال فترة التنبؤ.

آسيا والمحيط الهادئ للسيطرة على السوق

- ومن المتوقع أن تكون منطقة آسيا والمحيط الهادئ السوق المهيمنة في إنتاج حمض النيتريك، نظراً لأكبر إنتاج واستهلاك للأسمدة في بلدان آسيا والمحيط الهادئ، بما في ذلك الصين والهند وكوريا الجنوبية.

- ووفقا للخريطة التجارية لمركز التجارة الدولية، تعد كوريا الجنوبية أكبر مصدر لحمض النيتريك، حيث بلغت الكمية المصدرة 534.2 ألف طن في عام 2021. وتعد الصين ثاني أكبر مستورد في عام 2020، حيث بلغت الكمية المستوردة 152.8 ألف طن لمختلف المستخدمين النهائيين. الصناعات مثل الأسمدة والأحبار والأصباغ والأصباغ والتصنيع الكيميائي.

- وفقًا لجمعية الأسمدة الهندية، بلغ إجمالي إنتاج منتجات الأسمدة 43.49 مليون طن متري خلال الفترة 2020-2021، وهو ما أظهر زيادة بنسبة 1.7% مقارنة بالفترة 2019-2020. بلغ إنتاج الأسمدة النيتروجينية 13.74 مليون طن متري خلال الفترة 2020-2021 وسجل زيادة هامشية بنسبة 0.2% خلال الفترة 2019-2020.

- وبحسب المكتب الوطني للإحصاء الصيني، بلغ إجمالي إنتاج الحبوب في عام 2021، 682.9 مليون طن، مقارنة بـ 650 مليون طن في العام الماضي، مسجلا زيادة بنسبة 2%. وارتفعت مساحة الذرة بنسبة 5% عن العام الماضي، وارتفع الإنتاج بنسبة 4.6%. ومن المتوقع أن يؤدي الاستخدام المتزايد للأسمدة لزيادة الإنتاجية لمواكبة انخفاض المساحة المزروعة إلى دفع السوق في البلاد.

- يستخدم حمض النيتريك كمادة خام للأحبار والأصباغ والأصباغ، والتي تجد تطبيقات رئيسية في صناعة النسيج. نمت صناعة النسيج في الصين بشكل مطرد خلال الأشهر التسعة الأولى من عام 2021، حيث بلغت الأرباح مجتمعة 171.1 مليار يوان صيني (حوالي 26.80 مليار دولار أمريكي)، بزيادة قدرها 31.7٪ على أساس سنوي، وفقًا لوزارة الصناعة وتكنولوجيا المعلومات (MIIT).

- يستخدم حمض النيتريك لإنتاج متفجرات مثل ثلاثي نيتروتولوين (TNT)، والنيتروسليلوز، والنيتروجليسرين، وغيرها، والتي يتم استخدامها في تطبيقات التعدين. على سبيل المثال، في مارس 2021، وافقت شركة Coal India Ltd (CIL) على 32 مشروعًا جديدًا لاستخراج الفحم، منها 24 مشروعًا لتوسيع المشاريع القائمة، والباقي عبارة عن حقول جديدة. وتبلغ التكلفة المقدرة للمشروع 47000 كرور روبية هندية (حوالي 5675.64 مليون دولار أمريكي)، مما يؤدي إلى زيادة السوق الذي تمت دراسته.

- ولذلك، من المتوقع أن يكون للعوامل المذكورة أعلاه تأثير كبير على السوق في السنوات القادمة.

نظرة عامة على صناعة حمض النيتريك

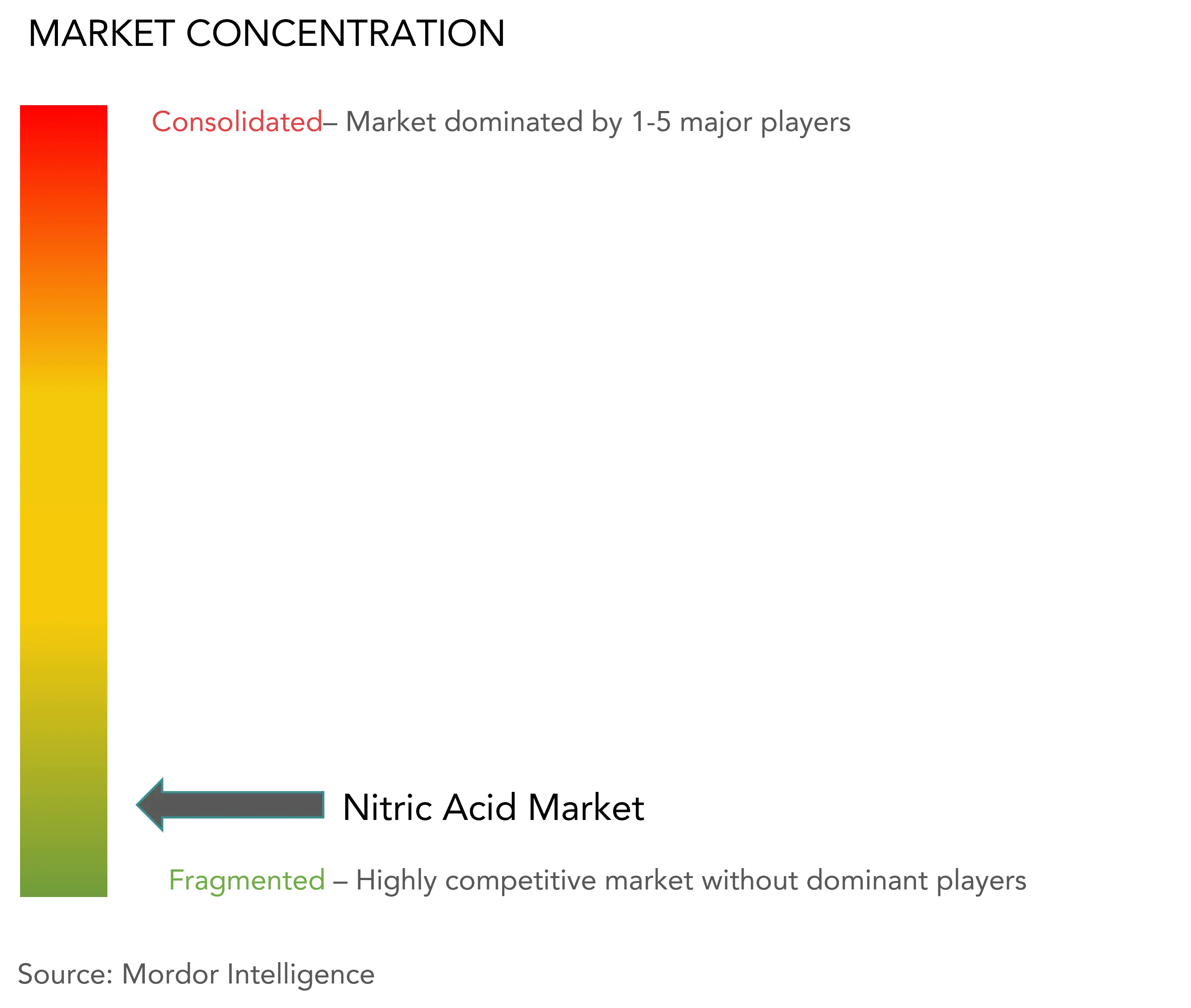

سوق حمض النيتريك مجزأ بطبيعته. تشمل الشركات الكبرى في السوق التي تمت دراستها (وليس بأي ترتيب معين) شركة CF Industries Holdings Inc. وHUCHEMS وYara وLSB INDUSTRIES وDeepak Fertilizers and Petrochemicals Corporation Ltd (DFPCL).

قادة سوق حمض النيتريك

Yara

LSB INDUSTRIES

Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL)

HUCHEMS

CF Industries Holdings Inc.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق حمض النيتريك

- في ديسمبر 2022، وفقًا لأحدث تقديم للجنة الأوراق المالية والبورصات، قامت شركة Ritholtz Wealth Management بزيادة موقعها في CF Industries Holdings, Inc. بنسبة 99.9% خلال الربع الثالث. وبعد الاستحواذ على 11,176 سهمًا إضافيًا خلال هذا الربع، أصبحت الشركة تمتلك الآن 22,368 سهمًا من أسهم شركة المواد الأساسية.

- في يونيو 2022، أعلنت شركة CF Fertilizers UK Limited عن خطط لإعادة هيكلة عملياتها في المملكة المتحدة. تعتزم شركة CF Fertilizers UK تركيز عملياتها الإنتاجية في المملكة المتحدة بالكامل في منشأة تصنيع بيلينجهام في تيسايد. تمتلك شركة بيلينجهام كمية كبيرة من العقود الصناعية للأمونيا وحمض النيتريك التي تنقل تكاليف الغاز الطبيعي إلى المستهلكين، مما يضع الأساس لعمليات مربحة.

تجزئة صناعة حمض النيتريك

حمض النيتريك هو حمض معدني عديم اللون وشديد التآكل، له الصيغة الكيميائية HNO3. ويمكن إنتاجه من خلال عملية من خطوتين، بما في ذلك أكسدة الأمونيا ومن ثم امتصاص أكاسيد النيتروجين المنتجة. حمض النيتريك له تطبيقات رئيسية في صناعة الأسمدة. يتم تقسيم سوق حمض النيتريك حسب صناعة المستخدم النهائي والجغرافيا. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى الأسمدة والفضاء والأحبار والأصباغ والأصباغ والتصنيع الكيميائي والمتفجرات وصناعات المستخدم النهائي الأخرى. يغطي التقرير أيضًا حجم السوق والتوقعات الخاصة بسوق حمض النيتريك في 15 دولة عبر المناطق الرئيسية. لكل قطاع، تم تحديد حجم السوق والتوقعات بناءً على الحجم (كيلو طن).

| اسمدة |

| الفضاء الجوي |

| الأحبار والأصباغ والأصباغ |

| التصنيع الكيميائي |

| المتفجرات |

| صناعات المستخدم النهائي الأخرى (الأدوية وتجهيز الأغذية) |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| كوريا الجنوبية | |

| بقية منطقة آسيا والمحيط الهادئ | |

| أمريكا الشمالية | الولايات المتحدة |

| المكسيك | |

| كندا | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| بقية أوروبا | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| بقية دول الشرق الأوسط وأفريقيا |

| صناعة المستخدم النهائي | اسمدة | |

| الفضاء الجوي | ||

| الأحبار والأصباغ والأصباغ | ||

| التصنيع الكيميائي | ||

| المتفجرات | ||

| صناعات المستخدم النهائي الأخرى (الأدوية وتجهيز الأغذية) | ||

| جغرافية | آسيا والمحيط الهادئ | الصين |

| الهند | ||

| اليابان | ||

| كوريا الجنوبية | ||

| بقية منطقة آسيا والمحيط الهادئ | ||

| أمريكا الشمالية | الولايات المتحدة | |

| المكسيك | ||

| كندا | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| بقية أوروبا | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق حمض النيتريك

ما هو حجم سوق حمض النيتريك؟

من المتوقع أن يصل حجم سوق حمض النيتريك إلى 67.33 مليون طن في عام 2024 وينمو بمعدل نمو سنوي مركب قدره 3.10٪ ليصل إلى 78.44 مليون طن بحلول عام 2029.

ما هو حجم سوق حمض النيتريك الحالي؟

ومن المتوقع أن يصل حجم سوق حمض النيتريك إلى 67.33 مليون طن في عام 2024.

من هم البائعين الرئيسيين في نطاق سوق حمض النيتريك؟

Yara، LSB INDUSTRIES، Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL)، HUCHEMS، CF Industries Holdings Inc. هي الشركات الكبرى العاملة في سوق حمض النيتريك.

ما هي المنطقة الأسرع نموًا في سوق حمض النيتريك؟

من المتوقع أن تنمو منطقة آسيا والمحيط الهادئ بأعلى معدل نمو سنوي مركب خلال الفترة المتوقعة (2024-2029).

ما هي المنطقة التي لديها أكبر حصة في سوق حمض النيتريك؟

في عام 2024، ستستحوذ منطقة آسيا والمحيط الهادئ على أكبر حصة سوقية في سوق حمض النيتريك.

ما هي السنوات التي يغطيها سوق حمض النيتريك وما هو حجم السوق في عام 2023؟

وفي عام 2023، قدر حجم سوق حمض النيتريك بنحو 65.31 مليون طن. يغطي التقرير حجم السوق التاريخي لسوق حمض النيتريك للسنوات 2019 و 2020 و 2021 و 2022 و 2023. ويتوقع التقرير أيضًا حجم سوق حمض النيتريك للأعوام 2024 و 2025 و 2026 و 2027 و 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة حمض النيتريك

إحصائيات الحصة السوقية لحمض النيتريك لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل حمض النيتريك توقعات توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.