حجم سوق الأقمار الصناعية العسكرية

| فترة الدراسة | 2017 - 2029 | |

| حجم السوق (2024) | 36 مليار دولار أمريكي | |

| حجم السوق (2029) | 57.99 مليار دولار أمريكي | |

| أكبر حصة حسب فئة المدار | ليو | |

| CAGR (2024 - 2029) | 10.99 % | |

| أكبر حصة حسب المنطقة | آسيا والمحيط الهادئ | |

| تركيز السوق | عالي | |

اللاعبين الرئيسيين | ||

| ||

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين |

تحليل سوق الأقمار الصناعية العسكرية

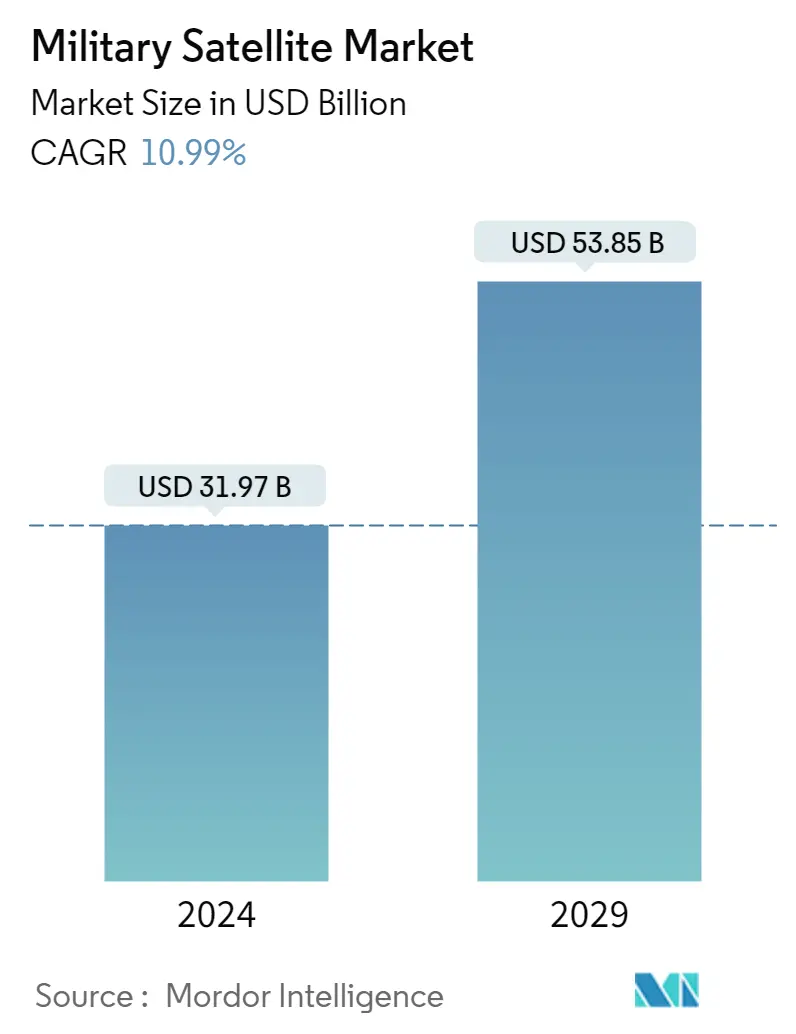

يقدر حجم سوق الأقمار الصناعية العسكرية بـ 31.97 مليار دولار أمريكي في عام 2024، ومن المتوقع أن يصل إلى 53.85 مليار دولار أمريكي بحلول عام 2029، بمعدل نمو سنوي مركب قدره 10.99٪ خلال الفترة المتوقعة (2024-2029).

يؤدي الترحيل الأسرع للاتصالات إلى دفع قطاع LEO لاحتلال حصة كبيرة تبلغ 84.8% في عام 2023

- عادةً ما يتم وضع القمر الصناعي أو المركبة الفضائية في أحد المدارات الخاصة العديدة حول الأرض، أو يمكن إطلاقه في رحلة بين الكواكب بناءً على التطبيق المقصود منه. من بين المدارات الثلاثة، وهي المدار الأرضي المنخفض (LEO)، والمدار الثابت بالنسبة للأرض (GEO)، والمدار الأرضي المتوسط (MEO)، فإن مدار LEO هو المدار الأكثر تفضيلاً على نطاق واسع بسبب قربه من الأرض.

- تميل العديد من أقمار الطقس والاتصالات إلى أن تكون لها مدارات أرضية عالية، وهي الأبعد عن السطح. تشمل الأقمار الصناعية الموجودة في المدار الأرضي المتوسط (المتوسط) الأقمار الصناعية الملاحية والمتخصصة المصممة لرصد منطقة معينة. ولكل مسافة فوائد وتحديات، بما في ذلك زيادة التغطية وانخفاض كفاءة الطاقة. معظم الأقمار الصناعية العلمية، بما في ذلك فريق نظام مراقبة الأرض التابع لناسا، موجودة في مدار أرضي منخفض.

- خلال الفترة 2017-2022، من بين 57 قمرًا صناعيًا تم إطلاقها في مدار MEO، تم بناء معظمها لأغراض الملاحة وتحديد المواقع العالمية. وبالمثل، من بين الأقمار الصناعية الـ 147 الموجودة في مدار الأرض المستقرة بالنسبة إلى الأرض، تم نشر معظمها لأغراض الاتصالات ومراقبة الأرض. تم تصنيع وإطلاق حوالي 4131 قمرًا صناعيًا من مدار الأرض الأرضية (LEO) مملوكة لمنظمات في أمريكا الشمالية في تلك الفترة.

- من المتوقع أن يؤدي الاستخدام المتزايد للأقمار الصناعية في مجالات مثل الذكاء الإلكتروني وعلوم الأرض/الأرصاد الجوية والتصوير بالليزر والتصوير البصري إلى زيادة الطلب على تطوير الأقمار الصناعية خلال فترة التنبؤ.

ومن المتوقع أن تساعد الزيادة في عدد الأقمار الصناعية الدفاعية على مستوى العالم سوق الأقمار الصناعية العسكرية

- تجاوز الإنفاق الدفاعي العالمي أكثر من 2 تريليون دولار أمريكي في عام 2022، مع زيادة القوة العسكرية الكبرى، الولايات المتحدة، إنفاقها الدفاعي بمقدار 773 مليار دولار أمريكي. وترجع الأهمية المتزايدة لقوة الفضاء الأمريكية إلى توليها تشغيل جميع أقمار الاتصالات الفضائية العسكرية. undefined تعمل القوات المسلحة الأمريكية على دمج الأنظمة الفضائية مع المنصات الجوية والبرية والبحرية، حيث تعتمد القوات العسكرية بشكل متزايد على الأقمار الصناعية في العمليات.

- وتلت الولايات المتحدة الصين والهند وروسيا والمملكة المتحدة، التي زادت أيضاً نفقاتها الدفاعية بنسبة 14%، و5%، و6.8%، و13% على التوالي. لدى اللاعبين الرئيسيين في مجال الدفاع ميزانيات راسخة لمجال الأقمار الصناعية الدفاعية الخاصة بهم. على سبيل المثال، في مارس 2022، خططت وزارة القوات المسلحة الفرنسية لإنفاق 706 مليون دولار أمريكي في مجال الفضاء وخصصت 5.3 مليار يورو للقدرات والخدمات الفضائية العسكرية خلال الفترة 2019-2025.

- يشهد السوق دخول لاعبين من القطاع الخاص ينفقون مبالغ ضخمة على البحث والتطوير لاستغلال الفرص الجديدة في الصناعة. ركزت الشركات في أمريكا الشمالية على تطوير حافلات الأقمار الصناعية الجديدة في سوق الأقمار الصناعية العسكرية. على سبيل المثال، في يناير 2023، أول مركبة فضائية متعددة المهام لشركة لوكهيد مارتن، LM 400، عبارة عن قمر صناعي مرن متوسط الحجم قابل للتكيف للمستخدمين العسكريين، تم تجهيزه من خط إنتاج المصنع الرقمي للشركة ومن المقرر إطلاقه في عام 2023. خلال الفترة 2017-2022 ، تم تصنيع وإطلاق حوالي 230 قمرًا صناعيًا مملوكة لمؤسسات عسكرية وحكومية في أمريكا الشمالية. من المتوقع أن يؤدي الإنفاق المرتفع في الميزانية العسكرية وتطوير التكنولوجيا إلى دفع سوق أمريكا الشمالية بمعدل نمو صحي يصل إلى 91٪ خلال الفترة 2023-2029.

اتجاهات سوق الأقمار الصناعية العسكرية العالمية

- من المتوقع أن يؤدي الاعتماد المتزايد على الأقمار الصناعية النانوية والصغيرة إلى توليد الطلب في السوق

نظرة عامة على صناعة الأقمار الصناعية العسكرية

تم توحيد سوق الأقمار الصناعية العسكرية إلى حد ما، حيث تشغل الشركات الخمس الكبرى 85.32%. واللاعبون الرئيسيون في هذا السوق هم شركة الصين لعلوم وتكنولوجيا الفضاء (CASC)، وشركة لوكهيد مارتن، وشركة رايثيون تكنولوجيز، وروسكوسموس، وتاليس (مرتبة أبجديًا).

قادة سوق الأقمار الصناعية العسكرية

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Raytheon Technologies Corporation

ROSCOSMOS

Thales

Other important companies include Airbus SE, BAE Systems, Elbit Systems, General Dynamics, Indian Space Research Organisation (ISRO), Information Satellite Systems Reshetnev, Viasat, Inc..

*تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق الأقمار الصناعية العسكرية

- فبراير 2023 قدمت شركة Blue Canyon Technologies LLC، وهي شركة تابعة لشركة Raytheon Technologies، مكونات أجهزة مهمة للعديد من مهام SmallSat على متن مركبة الإطلاق Transporter-6 التي أرسلت 114 حمولة صغيرة إلى المدار القطبي.

- فبراير 2023 قدمت شركة Blue Canyon Technologies LLC، وهي شركة تابعة لشركة Raytheon Technologies، مكونات أجهزة مهمة للعديد من مهام الأقمار الصناعية الصغيرة على متن إطلاق Transporter-6، والتي أرسلت 114 حمولة صغيرة إلى المدار القطبي.

- يناير 2023 حصلت Raytheon Intelligence Space على عقد كبير لتطوير نموذج أولي لنظام تتبع الصواريخ لقوة الفضاء الأمريكية. MTC هو أول نظام لتتبع الصواريخ في الخدمة للمدار الأرضي المتوسط. وبموجب هذا العقد، ستعمل Raytheon Intelligence Space كمقاول رئيسي، حيث تقوم بتطوير وتسليم مركبة فضائية حديثة، وحمولة مهمة تتبع الصواريخ، وعناصر القيادة والتحكم للمهام الأرضية ومهام معالجة البيانات.

تقرير سوق الأقمار الصناعية العسكرية – جدول المحتويات

1. الملخص التنفيذي والنتائج الرئيسية

2. عروض التقرير

3. مقدمة

- 3.1 افتراضات الدراسة وتعريف السوق

- 3.2 مجال الدراسة

- 3.3 مناهج البحث العلمي

4. اتجاهات الصناعة الرئيسية

- 4.1 تصغير الأقمار الصناعية

- 4.2 كتلة القمر الصناعي

- 4.3 الإنفاق على البرامج الفضائية

- 4.4 الإطار التنظيمي

- 4.4.1 عالمي

- 4.4.2 أستراليا

- 4.4.3 البرازيل

- 4.4.4 كندا

- 4.4.5 الصين

- 4.4.6 فرنسا

- 4.4.7 ألمانيا

- 4.4.8 الهند

- 4.4.9 إيران

- 4.4.10 اليابان

- 4.4.11 نيوزيلندا

- 4.4.12 روسيا

- 4.4.13 سنغافورة

- 4.4.14 كوريا الجنوبية

- 4.4.15 الإمارات العربية المتحدة

- 4.4.16 المملكة المتحدة

- 4.4.17 الولايات المتحدة

- 4.5 تحليل سلسلة القيمة وقنوات التوزيع

5. تجزئة السوق (يشمل حجم السوق من حيث القيمة بالدولار الأمريكي، والتوقعات حتى عام 2029 وتحليل آفاق النمو)

- 5.1 كتلة القمر الصناعي

- 5.1.1 10-100 كجم

- 5.1.2 100-500 كجم

- 5.1.3 500-1000 كجم

- 5.1.4 أقل من 10 كجم

- 5.1.5 فوق 1000 كجم

- 5.2 فئة المدار

- 5.2.1 جغرافي

- 5.2.2 ليو

- 5.2.3 مِلكِي

- 5.3 النظام الفرعي للأقمار الصناعية

- 5.3.1 أجهزة الدفع والوقود

- 5.3.2 حافلة الأقمار الصناعية والأنظمة الفرعية

- 5.3.3 أجهزة الطاقة الشمسية وأجهزة الطاقة

- 5.3.4 الهياكل والأدوات والآليات

- 5.4 طلب

- 5.4.1 تواصل

- 5.4.2 مراقبة الأرض

- 5.4.3 ملاحة

- 5.4.4 مراقبة الفضاء

- 5.4.5 آحرون

- 5.5 منطقة

- 5.5.1 آسيا والمحيط الهادئ

- 5.5.2 أوروبا

- 5.5.3 أمريكا الشمالية

- 5.5.4 باقي العالم

6. مشهد تنافسي

- 6.1 التحركات الاستراتيجية الرئيسية

- 6.2 تحليل حصة السوق

- 6.3 المناظر الطبيعية للشركة

- 6.4 ملفات تعريف الشركة (تتضمن نظرة عامة على المستوى العالمي، ونظرة عامة على مستوى السوق، وقطاعات الأعمال الأساسية، والبيانات المالية، وعدد الموظفين، والمعلومات الأساسية، وتصنيف السوق، وحصة السوق، والمنتجات والخدمات، وتحليل التطورات الأخيرة).

- 6.4.1 Airbus SE

- 6.4.2 BAE Systems

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Elbit Systems

- 6.4.5 General Dynamics

- 6.4.6 Indian Space Research Organisation (ISRO)

- 6.4.7 Information Satellite Systems Reshetnev

- 6.4.8 Lockheed Martin Corporation

- 6.4.9 Raytheon Technologies Corporation

- 6.4.10 ROSCOSMOS

- 6.4.11 Thales

- 6.4.12 Viasat, Inc.

7. أسئلة استراتيجية رئيسية للرؤساء التنفيذيين للأقمار الصناعية

8. زائدة

- 8.1 نظرة عامة عالمية

- 8.1.1 ملخص

- 8.1.2 إطار القوى الخمس لبورتر

- 8.1.3 تحليل سلسلة القيمة العالمية

- 8.1.4 ديناميكيات السوق (DROs)

- 8.2 المصادر والمراجع

- 8.3 قائمة الجداول والأشكال

- 8.4 رؤى أولية

- 8.5 حزمة البيانات

- 8.6 مسرد للمصطلحات

تجزئة صناعة الأقمار الصناعية العسكرية

10-100 كجم، 100-500 كجم، 500-1000 كجم، أقل من 10 كجم، أكثر من 1000 كجم يتم تغطيتها كقطاعات بواسطة كتلة القمر الصناعي. يتم تغطية GEO وLEO وMEO كقطاعات حسب فئة المدار. يتم تغطية أجهزة الدفع والوقود، وحافلات الأقمار الصناعية والأنظمة الفرعية، وأجهزة الطاقة الشمسية وأجهزة الطاقة، والهياكل، والأدوات والآليات كقطاعات بواسطة النظام الفرعي للأقمار الصناعية. يتم تغطية الاتصالات ومراقبة الأرض والملاحة ومراقبة الفضاء وغيرها كقطاعات حسب التطبيق. تتم تغطية منطقة آسيا والمحيط الهادئ وأوروبا وأمريكا الشمالية كقطاعات حسب المنطقة.

- عادةً ما يتم وضع القمر الصناعي أو المركبة الفضائية في أحد المدارات الخاصة العديدة حول الأرض، أو يمكن إطلاقه في رحلة بين الكواكب بناءً على التطبيق المقصود منه. من بين المدارات الثلاثة، وهي المدار الأرضي المنخفض (LEO)، والمدار الثابت بالنسبة للأرض (GEO)، والمدار الأرضي المتوسط (MEO)، فإن مدار LEO هو المدار الأكثر تفضيلاً على نطاق واسع بسبب قربه من الأرض.

- تميل العديد من أقمار الطقس والاتصالات إلى أن تكون لها مدارات أرضية عالية، وهي الأبعد عن السطح. تشمل الأقمار الصناعية الموجودة في المدار الأرضي المتوسط (المتوسط) الأقمار الصناعية الملاحية والمتخصصة المصممة لرصد منطقة معينة. ولكل مسافة فوائد وتحديات، بما في ذلك زيادة التغطية وانخفاض كفاءة الطاقة. معظم الأقمار الصناعية العلمية، بما في ذلك فريق نظام مراقبة الأرض التابع لناسا، موجودة في مدار أرضي منخفض.

- خلال الفترة 2017-2022، من بين 57 قمرًا صناعيًا تم إطلاقها في مدار MEO، تم بناء معظمها لأغراض الملاحة وتحديد المواقع العالمية. وبالمثل، من بين الأقمار الصناعية الـ 147 الموجودة في مدار الأرض المستقرة بالنسبة إلى الأرض، تم نشر معظمها لأغراض الاتصالات ومراقبة الأرض. تم تصنيع وإطلاق حوالي 4131 قمرًا صناعيًا من مدار الأرض الأرضية (LEO) مملوكة لمنظمات في أمريكا الشمالية في تلك الفترة.

- من المتوقع أن يؤدي الاستخدام المتزايد للأقمار الصناعية في مجالات مثل الذكاء الإلكتروني وعلوم الأرض/الأرصاد الجوية والتصوير بالليزر والتصوير البصري إلى زيادة الطلب على تطوير الأقمار الصناعية خلال فترة التنبؤ.

| 10-100 كجم |

| 100-500 كجم |

| 500-1000 كجم |

| أقل من 10 كجم |

| فوق 1000 كجم |

| جغرافي |

| ليو |

| مِلكِي |

| أجهزة الدفع والوقود |

| حافلة الأقمار الصناعية والأنظمة الفرعية |

| أجهزة الطاقة الشمسية وأجهزة الطاقة |

| الهياكل والأدوات والآليات |

| تواصل |

| مراقبة الأرض |

| ملاحة |

| مراقبة الفضاء |

| آحرون |

| آسيا والمحيط الهادئ |

| أوروبا |

| أمريكا الشمالية |

| باقي العالم |

| كتلة القمر الصناعي | 10-100 كجم |

| 100-500 كجم | |

| 500-1000 كجم | |

| أقل من 10 كجم | |

| فوق 1000 كجم | |

| فئة المدار | جغرافي |

| ليو | |

| مِلكِي | |

| النظام الفرعي للأقمار الصناعية | أجهزة الدفع والوقود |

| حافلة الأقمار الصناعية والأنظمة الفرعية | |

| أجهزة الطاقة الشمسية وأجهزة الطاقة | |

| الهياكل والأدوات والآليات | |

| طلب | تواصل |

| مراقبة الأرض | |

| ملاحة | |

| مراقبة الفضاء | |

| آحرون | |

| منطقة | آسيا والمحيط الهادئ |

| أوروبا | |

| أمريكا الشمالية | |

| باقي العالم |

تعريف السوق

- طلب - يتم تصنيف التطبيقات أو الأغراض المختلفة للأقمار الصناعية إلى الاتصالات ومراقبة الأرض ومراقبة الفضاء والملاحة وغيرها. الأغراض المذكورة هي تلك التي أبلغ عنها مشغل القمر الصناعي ذاتيًا.

- المستخدم النهائي - يتم وصف المستخدمين الأساسيين أو المستخدمين النهائيين للقمر الصناعي على أنهم مدنيون (أكاديميون، هواة)، تجاريون، حكوميون (أرصاد جوية، علمية، إلخ)، وعسكريون. يمكن أن تكون الأقمار الصناعية متعددة الاستخدامات، سواء للتطبيقات التجارية أو العسكرية.

- إطلاق مركبة MTOW - تعني مركبة الإطلاق MTOW (الوزن الأقصى للإقلاع) الحد الأقصى لوزن مركبة الإطلاق أثناء الإقلاع، بما في ذلك وزن الحمولة والمعدات والوقود.

- فئة المدار - وتنقسم مدارات الأقمار الصناعية إلى ثلاث فئات واسعة وهي GEO، LEO، وMEO. الأقمار الصناعية في المدارات الإهليلجية لها أوج وحضيض تختلف اختلافًا كبيرًا عن بعضها البعض، وتصنف مدارات الأقمار الصناعية ذات الانحراف المركزي 0.14 وأعلى على أنها إهليلجية.

- تقنية الدفع - تحت هذا الجزء، تم تصنيف أنواع مختلفة من أنظمة الدفع الساتلية على أنها أنظمة دفع تعمل بالكهرباء والوقود السائل والغاز.

- كتلة القمر الصناعي - تحت هذا الجزء، تم تصنيف أنواع مختلفة من أنظمة الدفع الساتلية على أنها أنظمة دفع تعمل بالكهرباء والوقود السائل والغاز.

- النظام الفرعي للأقمار الصناعية - يتم تضمين جميع المكونات والأنظمة الفرعية التي تشمل الوقود الدافع والحافلات والألواح الشمسية والأجهزة الأخرى للأقمار الصناعية ضمن هذا القطاع.

منهجية البحث

تتبع شركة Mordor Intelligence منهجية من أربع خطوات في جميع تقاريرنا.

- الخطوة 1 تحديد المتغيرات الرئيسية: من أجل بناء منهجية تنبؤ قوية، يتم اختبار المتغيرات والعوامل المحددة في الخطوة 1 مقابل أرقام السوق التاريخية المتاحة. من خلال عملية تكرارية، يتم تحديد المتغيرات المطلوبة للتنبؤ بالسوق ويتم بناء النموذج على أساس هذه المتغيرات.

- الخطوة الثانية بناء نموذج السوق: تم تقديم تقديرات حجم السوق للسنوات التاريخية والمتوقعة من حيث الإيرادات والحجم. بالنسبة لتحويل المبيعات إلى حجم، يظل متوسط سعر البيع (ASP) ثابتًا طوال فترة التنبؤ لكل بلد، ولا يعد التضخم جزءًا من التسعير.

- الخطوة 3 التحقق من الصحة والانتهاء: في هذه الخطوة المهمة، يتم التحقق من صحة جميع أرقام السوق والمتغيرات ومكالمات المحللين من خلال شبكة واسعة من خبراء الأبحاث الأساسيين من السوق الذي تمت دراسته. يتم اختيار المشاركين عبر المستويات والوظائف لتكوين صورة شاملة للسوق الذي تمت دراسته.

- الخطوة الرابعة مخرجات البحث: التقارير المشتركة والمهام الاستشارية المخصصة وقواعد البيانات ومنصات الاشتراك.