تحليل سوق النكهات والعطور في الشرق الأوسط وأفريقيا

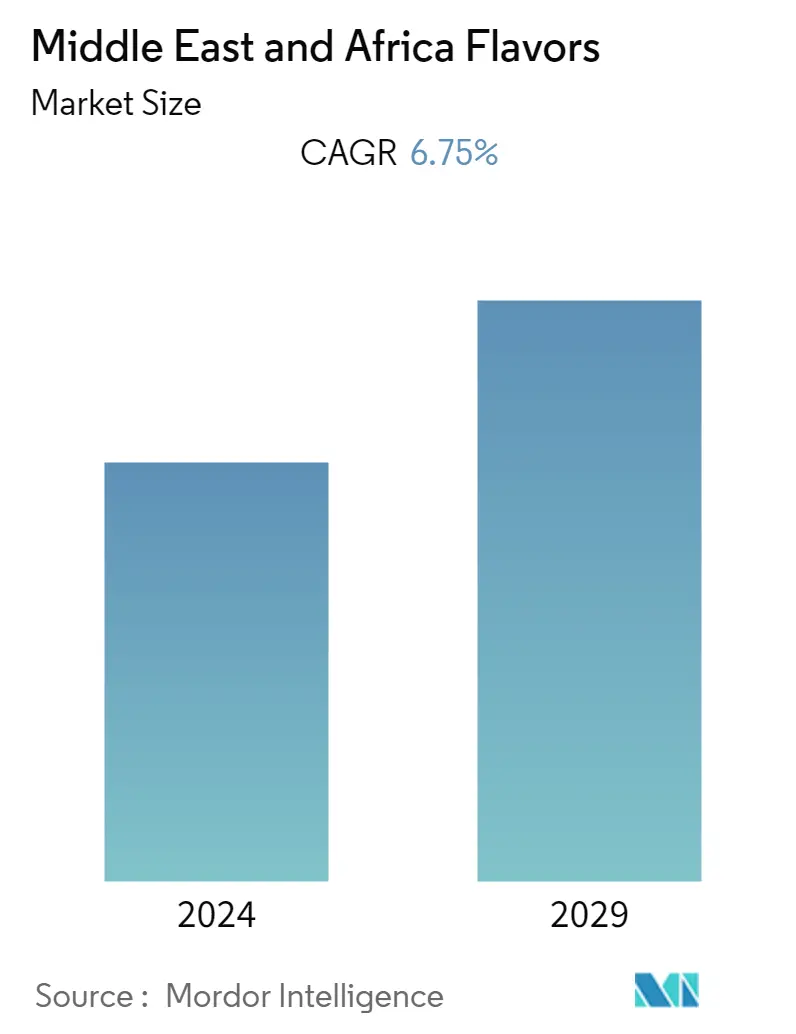

من المتوقع أن ينمو سوق النكهات والعطور في الشرق الأوسط وأفريقيا بمعدل نمو سنوي مركب قدره 6.75٪ خلال الفترة المتوقعة.

شهد قطاع تصنيع وتجهيز الأغذية في الشرق الأوسط نمواً سريعاً في السنوات العشر الماضية. إن الدعم القوي من الحكومة، والإعانات المباشرة، والقروض طويلة الأجل بدون فوائد، والواردات المعفاة من الرسوم الجمركية من المواد الخام، والمرافق المدعومة للغاية هي العوامل التي دفعت الصناعات إلى دخول سوق المكونات الغذائية. علاوة على ذلك، فإن الزيادة في الطلب على النكهات المختلفة، وارتفاع الطلب على النكهات الأصيلة والطبيعية، والتغيير في نمط الحياة، وزيادة الطلب على النكهات الغذائية الصحية والطبيعية إلى جانب زيادة البحث والابتكار من قبل الشركات المصنعة والتوسع في صناعة المواد الغذائية هي عوامل قيادة سوق النكهة والعطور.

يوفر النمو السريع لقطاع تصنيع الأغذية فرصًا تصديرية جيدة لموردي المنتجات السائبة والوسيطة في الولايات المتحدة، حيث تعتمد معظم شركات الشرق الأوسط هذه بشكل كبير على المواد الخام والمكونات الغذائية المستوردة، بما في ذلك نكهات الطعام. نظرًا لأن بعض النكهات خاصة بكل بلد ومنطقة، فإن الشركات المصنعة تبتكر باستمرار لتقديم منتجات جديدة في السوق للحصول على حصة السوق الرئيسية. ومع ذلك، نظرًا لوجود موارد طبيعية محدودة لاستخلاص النكهات، غالبًا ما يواجه الوافدون الجدد تحديات في صناعة النكهات.

اتجاهات سوق النكهات والعطور في الشرق الأوسط وأفريقيا

الطلب المتزايد على المكونات الطبيعية في المنطقة

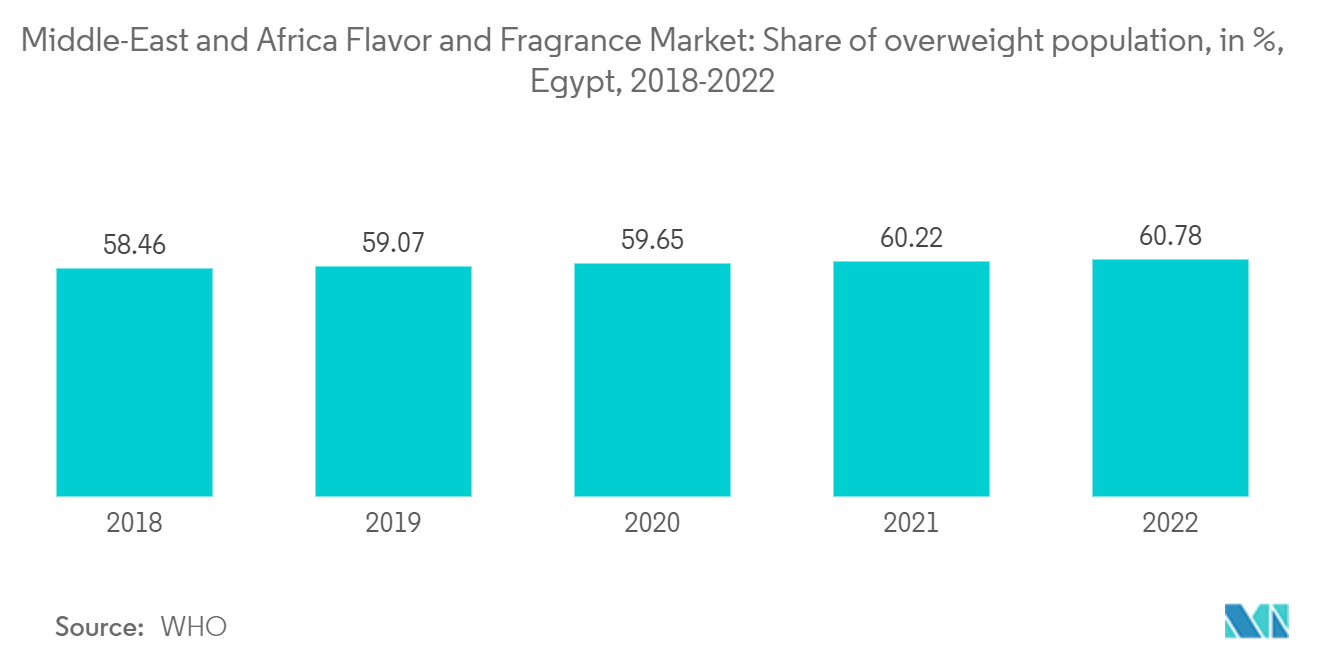

يتعرض سكان الشرق الأوسط وأفريقيا لخطر الإصابة بالسمنة، والتي تعد واحدة من الأسباب الرئيسية للوفاة التي يمكن تجنبها في المنطقة. ويختار الكثيرون خيارات صحية، مثل النظام النباتي والنباتي، لتجنب السمنة. لقد استفاد الابتكار والتطورات المستمرة في سوق النكهات من صناعات الأغذية والمشروبات الناشئة. ظهرت النكهات النباتية المشتقة من النباتات في سوق المكونات الغذائية باعتبارها نعمة للشركات التي تكرس عملياتها للمنتجات النباتية. علاوة على ذلك، يظل ارتفاع عدد السكان النباتيين في البلدان هو العامل الأساسي الذي يعزز السوق التي تمت دراستها. تزايد تفضيل المستهلكين للنكهات الطبيعية على النكهات الصناعية بسبب المخاطر الصحية المرتبطة بالنكهات الاصطناعية لأنها تحتوي على مواد كيميائية.

علاوة على ذلك، تعد منتجات RTE (الجاهزة للأكل) مثل المكرونة سريعة التحضير والآيس كريم والحساء من أكثر المأكولات الغذائية عرضة للخطر والتي يمكن تجربتها بناءً على النكهات. على سبيل المثال، تقدم شركة Symrise، وهي اللاعب الرئيسي في السوق، نكهات طهي مميزة لمنتجات مثل الحساء والمرق والوجبات الجاهزة والصلصات والتوابل واللحوم المصنعة والمعكرونة سريعة التحضير ومنتجات البروتين البديلة. في أكتوبر 2020، أعلنت شركة International Flavoursand Fragrance عن افتتاح مركز جديد لإبداع المذاق في دبي، ومركز للتطبيقات والابتكار لقسم المذاق التابع لها في دبي، الإمارات العربية المتحدة، لخدمة احتياجات عملائها الفريدة بشكل أفضل ودفع النمو في منطقة الشرق الأوسط وتركيا وأفريقيا. الأسواق الهندية. وسيدعم المختبر الجديد احتياجات إنشاء وتطبيق جميع الفئات الرئيسية، بما في ذلك الوجبات الخفيفة والمشروبات والمالحة والحلوة ومنتجات الألبان.

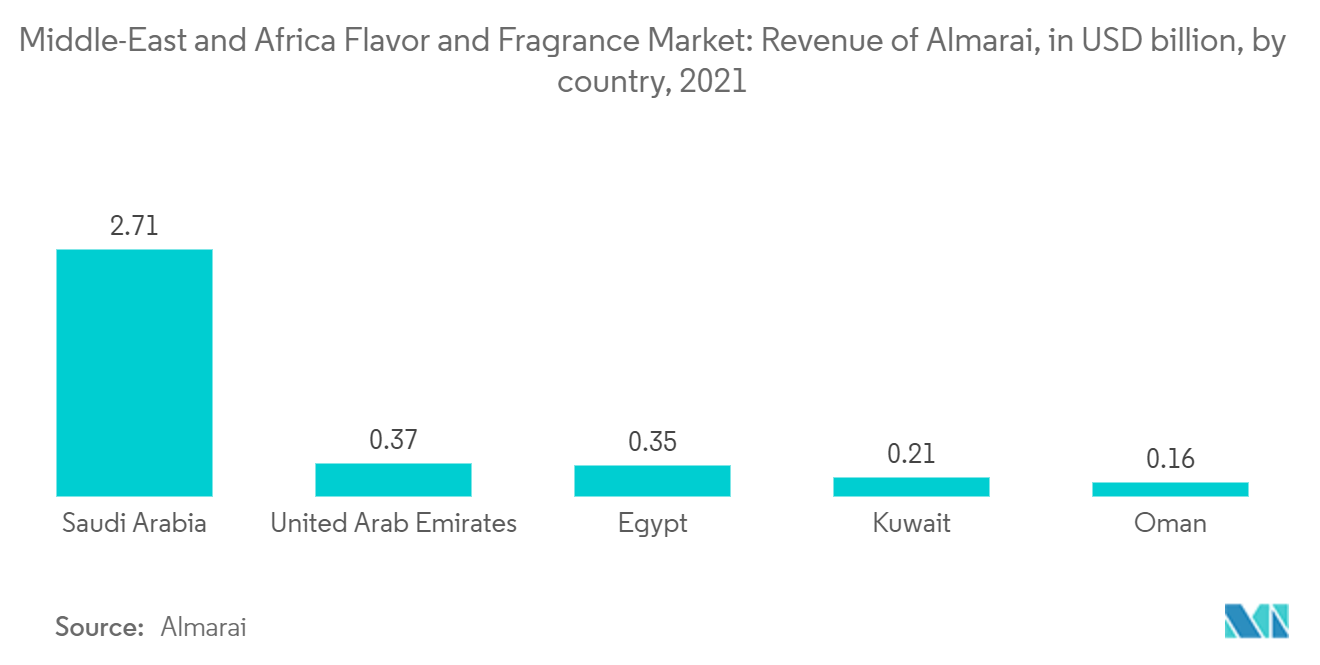

المملكة العربية السعودية تمتلك حصة بارزة في السوق

يعد النمو في صناعة الأغذية والمشروبات والابتكارات التكنولوجية في تصنيع النكهات من العوامل الرئيسية التي تدفع صناعة النكهات في المنطقة. بالإضافة إلى ذلك، فإن تقديم المنتجات الغذائية الوظيفية والطلب المتزايد على النكهات المميزة والأصلية في مختلف صناعات المستخدم النهائي، مثل منتجات الألبان والمنتجات المجمدة، يعزز نمو الصناعة. وبحسب الشركة السعودية لمنتجات الألبان والأغذية، فقد وصل حجم مبيعات الآيس كريم في عام 2021 إلى نحو 48 مليون لتر.

تعد المملكة العربية السعودية من بين أكبر أسواق الحلويات في المنطقة، مما يشير إلى النمو المحتمل لسوق النكهات والعطور في البلاد. علاوة على ذلك، فإن التغيير في تفضيل المستهلك للحلويات يقوده في المقام الأول الطلب الاستهلاكي التجريبي، حيث يرغب المستهلكون في اكتشاف شيء جديد ومختلف مما يؤدي إلى نكهات ومزيج أكثر غير عادية وأكثر جرأة في كثير من الأحيان، وقوام مفاجئ، وتركيز أكبر على الجاذبية البصرية في منتجات الحلويات والوجبات الخفيفة، وبالتالي تشجيع مصنعي الحلويات على الابتكار في فئة مكونات النكهة لتوسيع قاعدة المستهلكين. إن اختيار المستهلك لنظام غذائي صحي مثل النباتيين في منطقة الشرق الأوسط ينطوي على خطر الإصابة بالسمنة والسكري ومشاكل القلب والأوعية الدموية، لذلك تستخدم الشركات النكهات الطبيعية في الأطعمة والمشروبات. هذه بعض العوامل الدافعة التي تعزز سوق النكهات الطبيعية.

نظرة عامة على صناعة النكهات والعطور في الشرق الأوسط وأفريقيا

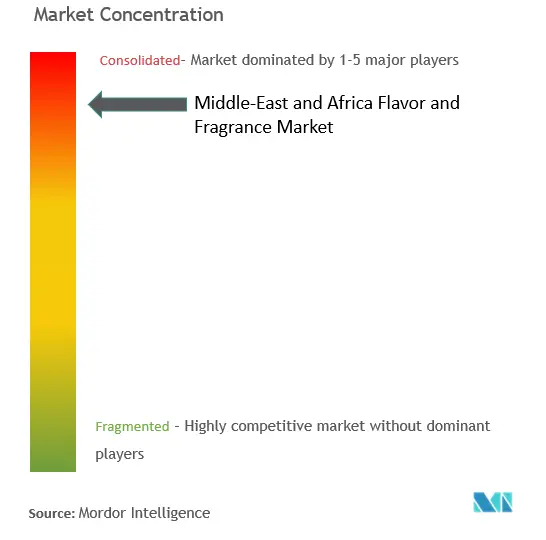

يتم توحيد أسواق النكهات والعطور في الشرق الأوسط وأفريقيا، حيث يمتلك اللاعبون الرئيسيون حصة سوقية كبيرة. اللاعبون الرئيسيون في السوق هم International Flavours Fragrances Inc.، وSymrise AG، وGivaudan SA، وKerry Group PLC، وKoninklijke DSM NV. وقد ركزت الشركات على زيادة الطلب على المنتجات الغذائية المعبأة ذات النكهات المتنوعة. ويتم التركيز على اندماج الشركات وتوسيعها واستحواذها والشراكة وتطوير المنتجات الجديدة باعتبارها مناهج استراتيجية تتبناها الشركات الرائدة لتعزيز وجود علاماتها التجارية في السوق. يقوم اللاعبون في السوق بتوسيع عروض منتجاتهم من خلال جلب الابتكارات في منتجاتهم لتلبية احتياجات قاعدة أوسع من المستهلكين.

رواد سوق النكهات والعطور في الشرق الأوسط وأفريقيا

International Flavors & Fragrances Inc.

Symrise AG

Givaudan SA

Kerry Group PLC

Koninklijke DSM N.V.

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

أخبار سوق النكهات والعطور في الشرق الأوسط وأفريقيا

- في مايو 2022، أعلنت DSM وFirmenich أنهما دخلتا في اتفاقية دمج الأعمال لتأسيس شريك الإبداع والابتكار الرائد في مجالات التغذية والجمال والرفاهية (DSM-Firmenich). سيجمع هذا الاندماج بين أعمال Firmenich الرائدة الفريدة في مجال العطور والمذاق، ومنصات العلوم ذات المستوى العالمي، وقدرات الإبداع المشترك مع محفظة DSM المتميزة في مجال الصحة والتغذية والخبرة العلمية الشهيرة.

- في فبراير 2022، استحوذت شركة Archer Daniels Midland Company بالكامل على شركة توزيع النكهات Comhan، ومقرها جنوب أفريقيا، لتعزيز قدراتها في مجال النكهات والوصول إلى السوق الأفريقية. أتاحت الصفقة فرصًا لعملاء ADM في المنطقة، كما أضافت إلى مكاتبها الحالية في نيجيريا وكينيا.

- في يناير 2022، افتتحت شركة كيري، الشركة الرائدة عالميًا في مجال المذاق والتغذية، منشأة جديدة حديثة تبلغ مساحتها 21500 قدم مربع في المملكة العربية السعودية. يعد هذا المرفق الجديد من أبرز مرافق كيري في منطقة الشرق الأوسط وشمال أفريقيا وتركيا (MENAT)، حيث ينتج مكونات غذائية رائعة المذاق ومغذية ومستدامة وموزعة في جميع أنحاء الشرق الأوسط.

تقسيم صناعة النكهات والعطور في الشرق الأوسط وأفريقيا

تعمل النكهات والعطور على تعزيز خصائص المنتج من خلال توفير رائحة لطيفة أو إضفاء نكهة حلوة وحامضة ومنعشة وغيرها من المذاقات. يتم تقسيم سوق النكهات والعطور في أمريكا الجنوبية حسب النوع والتطبيق والجغرافيا. بناءً على النوع، يتم تقسيم السوق إلى اصطناعي وطبيعي. بناءً على التطبيق، يتم تقسيم السوق إلى الأطعمة والمشروبات والجمال والعناية الشخصية والعطور وغيرها من التطبيقات. يتم تقسيم قطاع المواد الغذائية أيضًا إلى الأطعمة المالحة ومنتجات الألبان والمخابز والحلويات واللحوم ومنتجات اللحوم وغيرها. استنادا إلى الجغرافيا، يتم تقسيم السوق إلى الإمارات العربية المتحدة والمملكة العربية السعودية ومصر وجنوب أفريقيا وبقية الشرق الأوسط وأفريقيا. يقدم التقرير حجم السوق وتوقعات القيمة (مليون دولار أمريكي) للقطاعات المذكورة أعلاه.

| الاصطناعية |

| طبيعي |

| طعام | الطعام اللذيذ |

| منتجات الألبان | |

| المخابز والحلويات | |

| اللحوم ومنتجات اللحوم | |

| آحرون | |

| المشروبات | |

| الجمال والعناية الشخصية | |

| العطور | |

| آحرون |

| الإمارات العربية المتحدة |

| المملكة العربية السعودية |

| مصر |

| جنوب أفريقيا |

| بقية دول الشرق الأوسط وأفريقيا |

| يكتب | الاصطناعية | |

| طبيعي | ||

| طلب | طعام | الطعام اللذيذ |

| منتجات الألبان | ||

| المخابز والحلويات | ||

| اللحوم ومنتجات اللحوم | ||

| آحرون | ||

| المشروبات | ||

| الجمال والعناية الشخصية | ||

| العطور | ||

| آحرون | ||

| دولة | الإمارات العربية المتحدة | |

| المملكة العربية السعودية | ||

| مصر | ||

| جنوب أفريقيا | ||

| بقية دول الشرق الأوسط وأفريقيا | ||

الأسئلة الشائعة حول أبحاث سوق النكهات والعطور في الشرق الأوسط وأفريقيا

ما هو الحجم الحالي لسوق النكهات والعطور في الشرق الأوسط وأفريقيا؟

من المتوقع أن يسجل سوق النكهات والعطور في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب قدره 6.75% خلال الفترة المتوقعة (2024-2029)

من هم الباعة الرئيسيون في سوق النكهات والعطور في الشرق الأوسط وأفريقيا؟

International Flavors & Fragrances Inc.، Symrise AG، Givaudan SA، Kerry Group PLC، Koninklijke DSM N.V. هي الشركات الكبرى العاملة في سوق النكهات والعطور في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق النكهات والعطور في الشرق الأوسط وأفريقيا؟

يغطي التقرير حجم سوق النكهات والعطور في الشرق الأوسط وأفريقيا للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق النكهات والعطور في الشرق الأوسط وأفريقيا للسنوات 2024 و2025 و2026 ، 2027، 2028 و 2029.

آخر تحديث للصفحة في:

تقرير صناعة النكهات والعطور في الشرق الأوسط وأفريقيا

إحصائيات الحصة السوقية للنكهات والعطور في الشرق الأوسط وأفريقيا وحجمها ومعدل نمو الإيرادات لعام 2024، التي أنشأتها تقارير صناعة Mordor Intelligence™. يتضمن تحليل النكهات والعطور في الشرق الأوسط وأفريقيا توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.