تحليل سوق راتنجات البولي إيثيلين تيريفثاليت (PET) من شركة طيران الشرق الأوسط

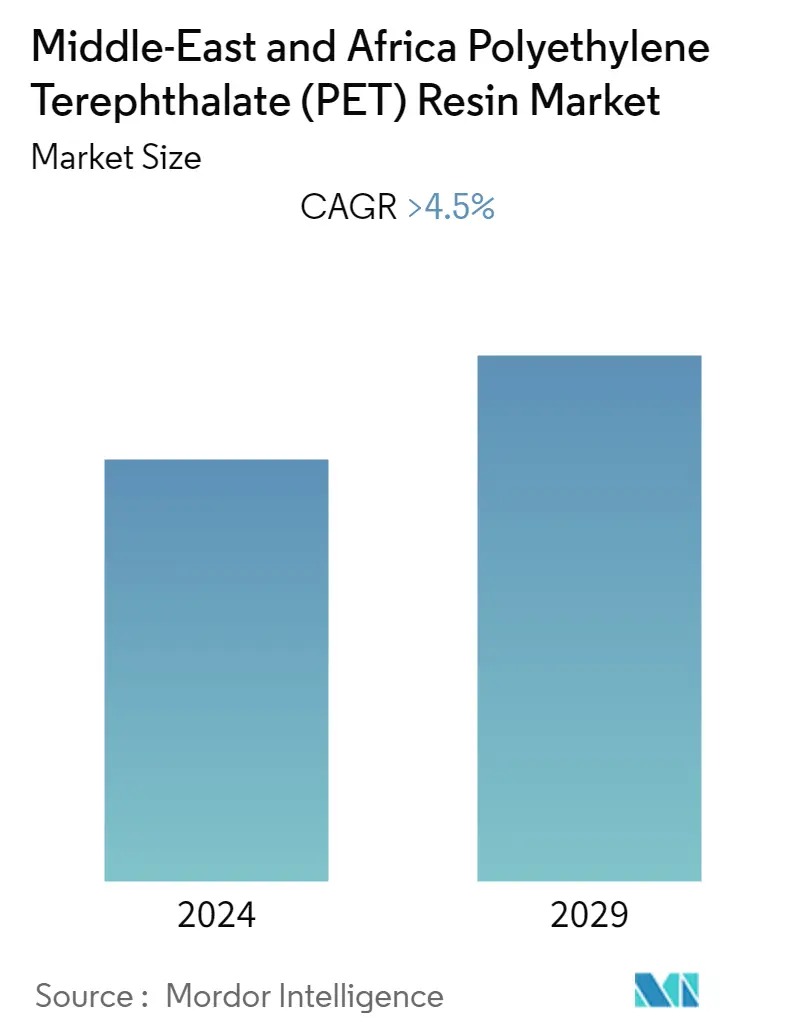

من المتوقع أن يصل سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في الشرق الأوسط وأفريقيا إلى أكثر من 2990 طنًا بحلول نهاية هذا العام، ومن المتوقع أن ينمو بمعدل نمو سنوي مركب يزيد عن 4.5٪ خلال الفترة المتوقعة.

أثر فيروس كورونا كوفيد-19 سلبًا على نمو سوق راتنجات البولي إيثيلين تيريفثاليت في الشرق الأوسط وأفريقيا. ومع ذلك، أدى الطلب المتزايد على أفلام PET في صناعة السيارات إلى دفع نمو الصناعة.

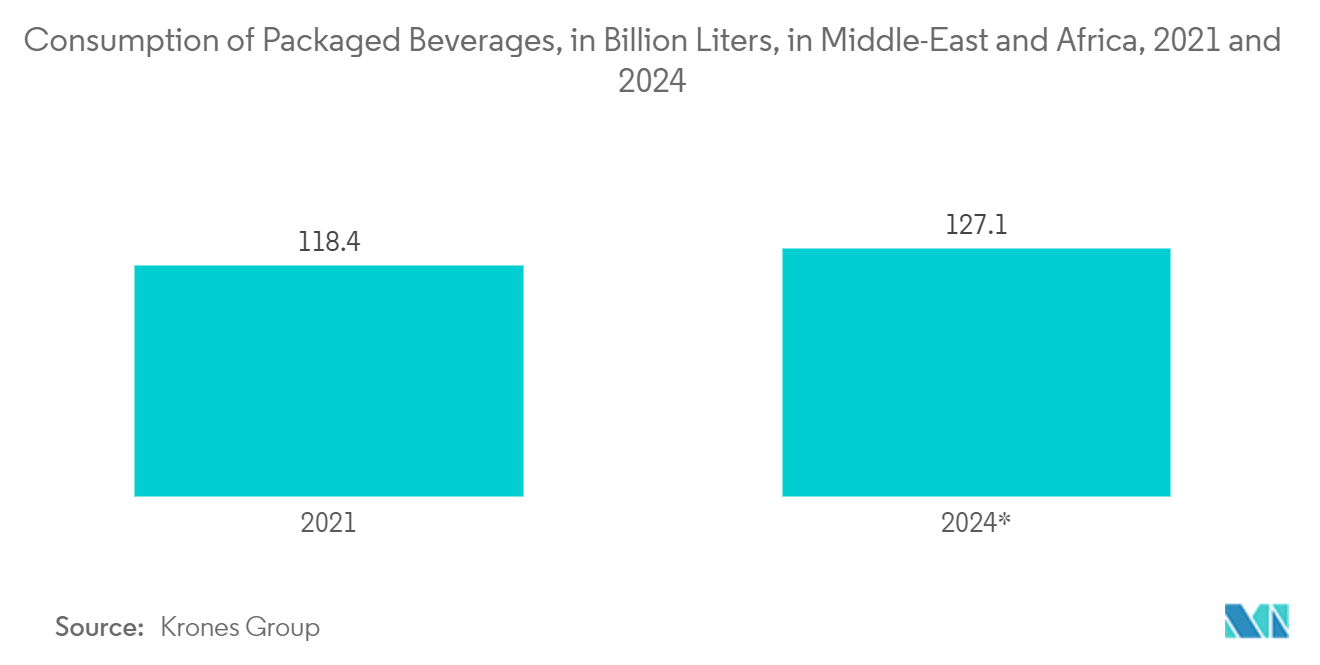

- من المتوقع أن تؤدي صناعة الأغذية والمشروبات المتنامية والتركيز المتزايد على إعادة التدوير إلى دفع السوق خلال الفترة المتوقعة.

- قد تؤدي اللوائح الصارمة المتعلقة باستخدام PET والاستخدام المتزايد للمنتجات البديلة إلى إعاقة نمو السوق.

- من المتوقع أن تؤدي زيادة استخدام منتجات PET ذات الأساس الحيوي إلى خلق فرص نمو في السوق في المستقبل.

- ومن المتوقع أن تهيمن المملكة العربية السعودية على السوق، ومن المتوقع أيضًا أن تشهد أسرع معدل نمو سنوي مركب خلال الفترة المتوقعة.

اتجاهات سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في منطقة الشرق الأوسط وأفريقيا

زيادة الطلب من صناعة الأغذية والمشروبات

- PET هي مادة بلاستيكية وجدت تطبيقات متزايدة في صناعة الأغذية والمشروبات لأغراض التعبئة والتغليف. لقد حلت مادة PET محل الزجاج في تطبيقات تغليف المواد الغذائية نظرًا لوزنها الخفيف للغاية وسهولة نقلها وفعاليتها وميزاتها المقاومة للكسر.

- PET عبارة عن مادة قوية جدًا وخاملة ولا تتفاعل مع الأطعمة. إنه مقاوم لهجمات الكائنات الحية الدقيقة ولن يتحلل بيولوجيًا. بالإضافة إلى ذلك، على عكس الزجاج، فإن مادة PET خفيفة الوزن للغاية وسهلة وفعالة في النقل، ويمكن إعادة إغلاقها من أجل ترطيب فعال أثناء التنقل، وآمنة على البيئة، وقابلة لإعادة التدوير، ومقاومة للكسر. نظرًا لخمولها الكيميائي وخصائصها الفيزيائية، وخاصة الشفافية الشبيهة بالزجاج، وخفة الوزن، والصلابة، يتم استخدام PET على نطاق واسع كمواد لتغليف المواد الغذائية.

- التطبيقات الشائعة لـ PET في صناعة الأغذية والمشروبات هي المياه المعبأة في زجاجات، والحليب، والعصائر، وزجاجات المشروبات الغازية، والكاتشب، ومرطبانات زبدة الفول السوداني، والمايونيز، والمخللات، والمربى، وغيرها، وصناديق الساندويتش، والأحواض، وحاويات المواد الغذائية، وصفائح العلب. ، إلخ.

- وفي المملكة العربية السعودية، شكل الإنفاق على المياه المعبأة النسبة الأكبر من مبيعات المشروبات الغازية، حيث بلغ حوالي 55.3% من الإنفاق على المشروبات الغازية في عام 2021. وشكلت المشروبات الغازية ثاني أكبر نسبة من إنفاق المشروبات الغازية في عام 2021، حيث شكلت أكثر من 26% من الإنفاق على المشروبات الغازية. الإنفاق على المشروبات الغازية.

- إلى جانب التعبئة والتغليف، يتم استخدام PET أيضًا في صناعة المواد الغذائية للأصداف وحاويات الأطعمة الجاهزة وكذلك صواني الطعام التي تعمل بالميكروويف. من المتوقع أيضًا أن يؤدي تزايد عدد السكان، وزيادة الدخل المتاح للمستهلكين والقوة الشرائية، وزيادة الطلب على عبوات المواد الغذائية المرنة والقابلة للنقل بسهولة، وما إلى ذلك إلى زيادة الطلب على PET خلال الفترة المتوقعة.

- ارتفع قطاع الأغذية والمشروبات في المملكة العربية السعودية بنسبة 6.3 في المائة في النصف الأول من عام 2022. بالإضافة إلى ذلك، وفقًا للهيئة العامة للاستثمار في المملكة العربية السعودية (SAGIA)، سينمو الإنفاق على الخدمات الغذائية بنسبة 6 في المائة سنويًا على مدى السنوات الخمس المقبلة. ومع وصول عدد السكان في المملكة إلى حوالي 36 مليون نسمة في عام 2022، تمتلك السعودية الآن أكبر سوق محلي للأغذية والمشروبات في دول مجلس التعاون الخليجي.

السعودية تسيطر على السوق

- نظرًا لكونه اقتصادًا منتجًا للنفط، فإن اهتمام البلاد بالصناعات الأخرى كان أقل من المرحلة الأولية نفسها. ومع ذلك، بعد ظهور وهيمنة الدول غير الأعضاء في منظمة أوبك على مستوى العالم والتقلبات الشديدة في أسعار النفط الخام، قررت المملكة العربية السعودية تنويع محفظتها لمساعدة الاقتصاد على النمو بشكل موحد.

- إن انفتاح السوق وفرص الاستثمار في المملكة العربية السعودية أقل مقارنة بالاقتصادات الناشئة الأخرى. ومع ذلك، في خطتها التنموية العاشرة، تعمل الحكومة على إصلاح السياسات الاقتصادية من خلال الاستثمارات في قطاعات متنوعة وتحاول جذب الاستثمارات الخاصة في البلاد لجعل اقتصادها متنوعًا لا يعتمد على النفط.

- تشهد صناعة التعبئة والتغليف نموًا كبيرًا في المملكة العربية السعودية، مدفوعًا بشكل رئيسي بزيادة تصنيع الأغذية ومعالجتها وتزايد خدمات توصيل الطعام عبر الإنترنت. كما يشهد سوق توصيل الطلبات والتطبيقات في المملكة العربية السعودية توسعًا سريعًا؛ وقدرت قيمتها بـ 511 مليون دولار أمريكي في عام 2021، ومن المتوقع أن تزيد بنسبة 10٪ سنويًا حتى عام 2026.

- نما قطاع تصنيع وتجهيز الأغذية في المملكة العربية السعودية بسرعة في السنوات العشر الماضية. من المتوقع أن تنمو صناعة الأغذية المصنعة في المملكة العربية السعودية بشكل ملحوظ، وذلك بسبب تزايد سوق الأطعمة المجمدة والأطعمة المصنعة المبردة والوجبات الخفيفة وحلويات الشوكولاتة.

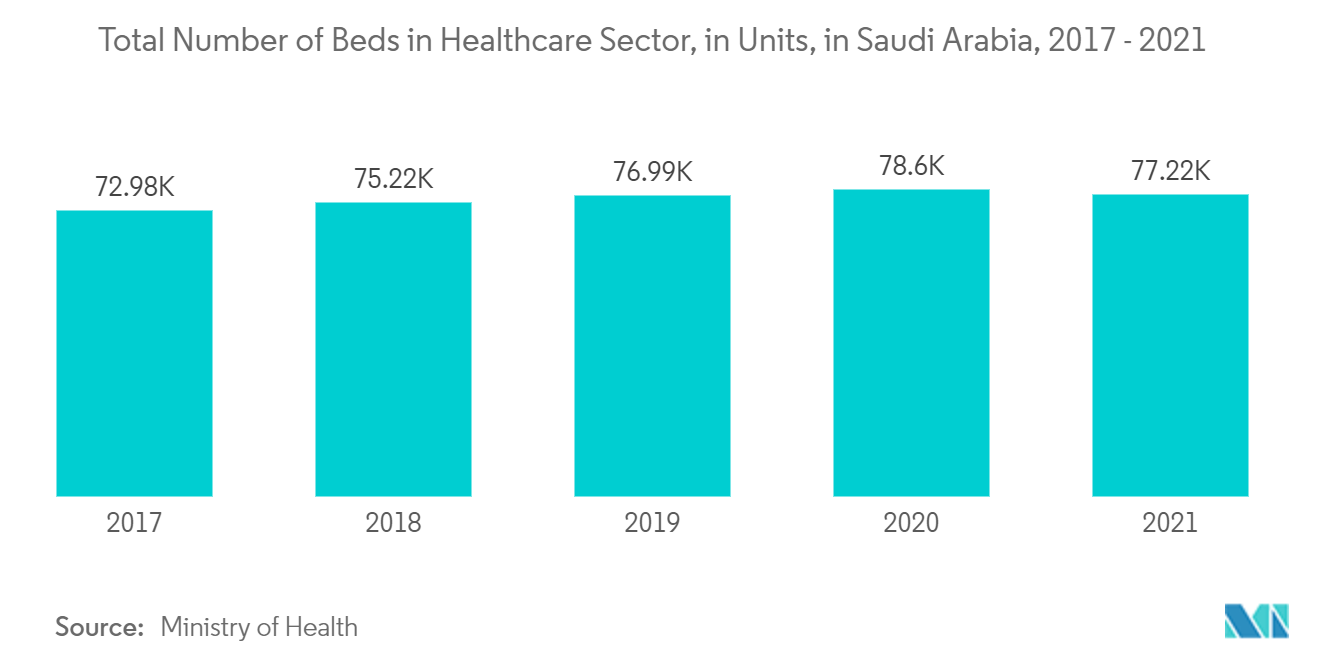

- يمثل قطاع الرعاية الصحية في المملكة العربية السعودية أكبر إنفاق في منطقة دول مجلس التعاون الخليجي، وهناك طلب متزايد على زيادة سعة أسرة المستشفيات ومراكز الرعاية الطويلة الأجل. وفي عام 2021، بلغ عدد الأسرة في قطاعات الرعاية الصحية 77,224 سريراً، مقارنة بـ 72,981 سريراً في عام 2019.

- وفي دول مجلس التعاون الخليجي، تمثل المملكة العربية السعودية 60% من الإنفاق على الرعاية الصحية، ويظل هذا القطاع يمثل أولوية قصوى بالنسبة لحكومة المملكة العربية السعودية. وفي عام 2022، أنفقت 36.8 مليار دولار أمريكي على الرعاية الصحية والتنمية الاجتماعية، أي 14.4% من ميزانيتها لعام 2022.

- من المتوقع أن يؤدي الإنفاق المتزايد على الرعاية الصحية في البلاد، إلى جانب خصخصة العديد من المستشفيات العامة، إلى زيادة الطلب على معدات الرعاية الصحية في البلاد، والذي من المتوقع بدوره أن يقود سوق PET في السنوات القادمة.

نظرة عامة على صناعة راتنجات البولي إيثيلين تيريفثاليت (PET) من شركة طيران الشرق الأوسط

تم توحيد سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في الشرق الأوسط وأفريقيا. ومن بين اللاعبين الرئيسيين في السوق شركة سابك، وشركة إندوراما فنتشرز العامة المحدودة، وشركة إيكويت للبتروكيماويات، وشركة باسف إس إي، من بين شركات أخرى (وليس بأي ترتيب معين).

الشركة الرائدة في سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في منطقة الشرق الأوسط وأفريقيا

SABIC

Indorama Ventures Public Company Limited

BASF SE

Equate Petrochemical Company

Dow

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

_Resin_Market.webp)

أخبار سوق راتنجات البولي إيثيلين تيريفثاليت (PET) من شركة الشرق الأوسط وأفريقيا

- في مايو 2022، طرحت (سابك) راتنج LNP ELCRIN WF0061BiQ، وهو مادة جديدة تستخدم زجاجات البولي إيثيلين تيريفثاليت (PET) المرتبطة بالمحيطات كتيار تغذية لإعادة التدوير الكيميائي إلى راتنج البولي بيوتيلين تيريفثاليت (PBT). يمكن استخدام هذا الراتينج في تطبيقات الإلكترونيات الاستهلاكية مثل أغلفة المراوح في أجهزة الكمبيوتر ومقاعد السيارات، بالإضافة إلى الموصلات والمغلفات الكهربائية.

- وفي فبراير 2022، وقعت شركة Alpek اتفاقية للاستحواذ على شركة OCTAL Holding SAOC (Octal). سيساعد هذا الاستحواذ على توسيع مكانة Alpek في السوق وزيادة عروض الإنتاج ذات القيمة المضافة في صفائح البولي إيثيلين تيريفثاليت (PET).

تجزئة صناعة راتنجات البولي إيثيلين تيريفثاليت (PET) في منطقة الشرق الأوسط وأفريقيا

المواد الخام المستخدمة في إنتاج PET هي أحادي إيثيلين جلايكول (MEG)، وحمض تيريفثاليك المنقى (PTA)، وثنائي ميثيل تيريفثاليت (DMT). تتم معالجة راتينج PET لتحويله إلى زجاجات وألياف وأغشية وصفائح، والتي يتم استخدامها بعد ذلك في تطبيقات مختلفة للعديد من صناعات المستخدم النهائي، مثل الأغذية والمشروبات والرعاية الصحية والأجهزة الاستهلاكية وغيرها.

يتم تقسيم سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في الشرق الأوسط وأفريقيا حسب نوع المنتج وصناعة المستخدم النهائي والجغرافيا. حسب نوع المنتج، يتم تقسيم السوق إلى الزجاجات والأفلام والصفائح وأنواع المنتجات الأخرى. حسب صناعة المستخدم النهائي، يتم تقسيم السوق إلى الأغذية والمشروبات والسيارات والكهرباء والإلكترونيات والرعاية الصحية والسلع الاستهلاكية وصناعات المستخدم النهائي الأخرى. يغطي التقرير أيضًا حجم السوق وتوقعات السوق في أربع دول في جميع أنحاء المنطقة (المملكة العربية السعودية وجنوب إفريقيا والإمارات العربية المتحدة وقطر وبقية دول الشرق الأوسط وأفريقيا). بالنسبة لكل قطاع، تم تحديد حجم السوق والتنبؤات على أساس الحجم (بالطن).

| زجاجات |

| الأفلام والأوراق |

| أنواع المنتجات الأخرى |

| الأغذية والمشروبات |

| السيارات |

| الكهرباء والالكترونيات |

| الرعاىة الصحية |

| بضائع المستهلكين |

| صناعات المستخدم النهائي الأخرى |

| المملكة العربية السعودية |

| جنوب أفريقيا |

| الإمارات العربية المتحدة |

| دولة قطر |

| بقية دول الشرق الأوسط وأفريقيا |

| نوع المنتج | زجاجات |

| الأفلام والأوراق | |

| أنواع المنتجات الأخرى | |

| صناعة المستخدم النهائي | الأغذية والمشروبات |

| السيارات | |

| الكهرباء والالكترونيات | |

| الرعاىة الصحية | |

| بضائع المستهلكين | |

| صناعات المستخدم النهائي الأخرى | |

| جغرافية | المملكة العربية السعودية |

| جنوب أفريقيا | |

| الإمارات العربية المتحدة | |

| دولة قطر | |

| بقية دول الشرق الأوسط وأفريقيا |

الأسئلة الشائعة حول أبحاث سوق راتنجات البولي إيثيلين تيريفثاليت (PET) من شركة طيران الشرق الأوسط

ما هو حجم سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في الشرق الأوسط وأفريقيا حاليًا؟

من المتوقع أن يسجل سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في الشرق الأوسط وأفريقيا معدل نمو سنوي مركب يزيد عن 4.5٪ خلال الفترة المتوقعة (2024-2029).

من هم اللاعبون الرئيسيون في سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في الشرق الأوسط وأفريقيا؟

SABIC، Indorama Ventures Public Company Limited، BASF SE، Equate Petrochemical Company، Dow هي الشركات الكبرى العاملة في سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في الشرق الأوسط وأفريقيا.

ما هي السنوات التي يغطيها سوق راتنجات البولي إيثيلين تيريفثاليت (PET) في الشرق الأوسط وأفريقيا؟

يغطي التقرير الحجم التاريخي لسوق راتنجات البولي إيثيلين (PET) في الشرق الأوسط وأفريقيا للسنوات 2019 و2020 و2021 و2022 و2023. ويتوقع التقرير أيضًا حجم سوق راتنجات البولي إيثيلين (PET) في الشرق الأوسط وأفريقيا. للأعوام 2024، 2025، 2026، 2027، 2028، 2029.

آخر تحديث للصفحة في:

تقرير صناعة راتنجات PET في الشرق الأوسط وأفريقيا

إحصائيات الحصة السوقية لراتنجات PET في الشرق الأوسط وإفريقيا لعام 2024 وحجمها ومعدل نمو الإيرادات، التي أنشأتها Mordor Intelligence™ Industry Reports. يتضمن تحليل الشرق الأوسط وإفريقيا PET الراتنج توقعات السوق حتى عام 2029 ونظرة عامة تاريخية. احصل على عينة من تحليل الصناعة هذا كتقرير مجاني يمكن تنزيله بصيغة PDF.

_Market.webp)